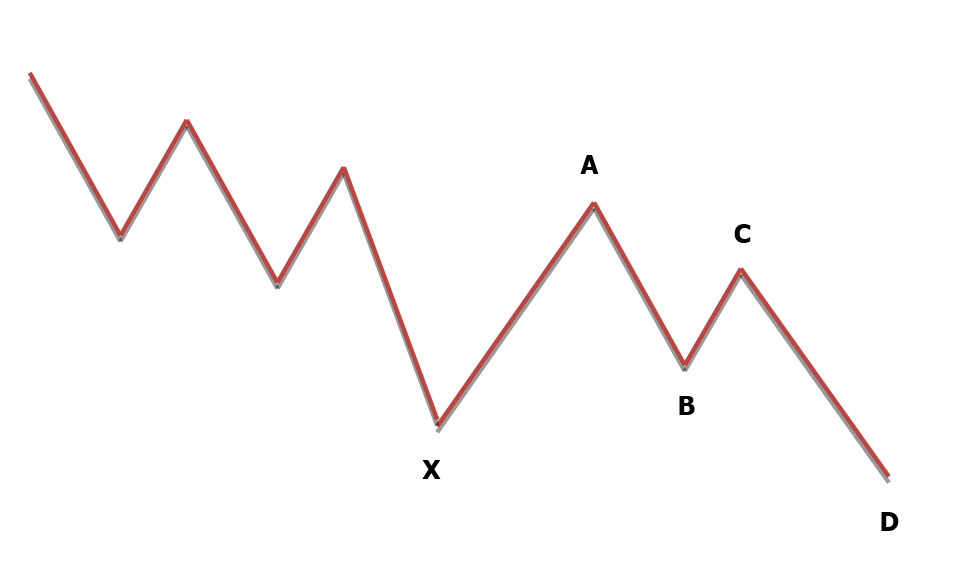

الگوی پروانه یک الگو از مجموع الگو های هارمونیک که با تشکیل آن در بازار، احتمال بالای برای بازگشت قیمت پدیدار می گردد. در حقیقت باید گفت که الگو پروانه یکی از قدرتمندترین الگو های هارمونیک تلقی می شود. ساختار الگو پروانه ابتدا توسط برایس گیلمور و لری پساونتو کشف و سپس توسط تحلیلگران دیگری تشریح شد. الگو پروانه نیز همانند دیگر الگو های هارمونیک یک الگوی چند بعدی که از ۵ نقطه اساسی X , A , B , C , D در موقعیت های خاص در نسبت های فیبوناچی تشکیل می یابند.

یکی از مهمترین شرایط شکل گیری این الگو نقطـه تكميل الگو زیگزاگ یا همان AB=CD و دیگر جایگزین های آن چـون نسبت های 0.618 ،0.786 ، 1.272 و 1.618 درصد می باشد. هر چند در شرایط ایده آل باید الگوی AB=CD در آن تشکیل گردد، اما شکل گیری دیگر نسبت ها نیز قابل قبول می باشد. صرفاً آن را باید با محاسبات دیگر ناحیه PRZ مورد بررسی قرار داد تا نزدیکترین تراز به دیگر محاسبات را شناسایی نمود.

در این الگو ابتدا موج ابتدایی ( X تا A ) به سمت بالا یا پایین با توجه به روند حاکم بر یک دارایی تشکیل می گردد، سپس به دنبال آن حرکت معکوس A تا B انجام می شود. حرکت AB ، پتانسیل شکل دهی الگوی زیگزاگ را دارد که در تکمیل الگو و تعیین ناحیه بازگشتی نقش اساسی را ایفا می کند. پس از یک حرکت بازگشتی از B به C می توان نقطه تشکیل D را با توجه به محاسبات فیبوناچی اکستنشن (ریتریسمنت بالای صد بر روی BC) و پروجکشن بر روی موج AB و انتهای C مشخص کرد تا از این طریق ناحيه بازگشت احتمالی قیمت نیز تعیین گردد.

دیگر خصوصیت های مهم الگو پروانه، شکل گیری دو مثلث به هم چسبیده در نقطه B است. ( مثلث XAB و BCD) ضمن اینکه در این الگو بر خلاف الگوی گارتلی یا خفاش، نقطه D در خارج از محدوده بازوی XA تشکیل می گردد که یکی از مهمترین تفاوت های این الگو محسوب می شود. به همین علت هنگام که انتظار بر شکل گیری الگوی گارتلی در بازار می رود، باید نقطه D در تراز ۷۸/۶ درصـد بـازوی XA تشکیل گردد. اگر چنین چیزی شکل نگرفت، نقطه D از محدوده XA خارج گردیده و اکنون باید منتظر شکل گیری دیگر الگوهای هارمونیک مثل الگو پروانه بود.

بیشتر بخوانید: آموزش فیبوناچی

الگو ایده آل پروانه

الگوی پروانه در شرایط ایده آل خود با توجه به نسبت های قیمتی و زمانی ویژه فیبوناچی تعریف می شود. از جمله مهم ترین خصوصیت الگوی پروانه ایده آل، تکمیل الگوی زیگزاگ AB=CD در 1.272 یا ۱,۶۱۸ درصد و یـا حـداقل الگوی استاندارد زیگزاگ باید با نسبت های 1.27 یا 1.618 درصـد فیبوناچی اکستنشن (Ext) حرکت XA و نسبت ۱,۶۱۸ درصد فيبو اکستنشن (Ext) حرکت BC همپوشانی داشته باشد.

به طور کلی همپوشانی نسبت های فیبوناچی در PRZ و واگرایی قیمت در حرکت BD یا حرکت XD و اندیکاتورهای تکنیکال همانند مک دی یا RSI و استوکاستیک و … و همچنین افزایش قابل ملاحظه حجم معاملات، احتمال بازگشت از نقطه D یا همان PRZ را ارتقا می دهد. در واقع در الگو پروانه باید به دنبال واگرایی قیمت- زمان و قیمت با اندیکاتورها بود. این موضوع باعث ارتقا احتمال برگشت و عکس العمل قیمت در نقطه D خواهد شد.

بیشتر بخوانید: اصلاح فیبوناچی

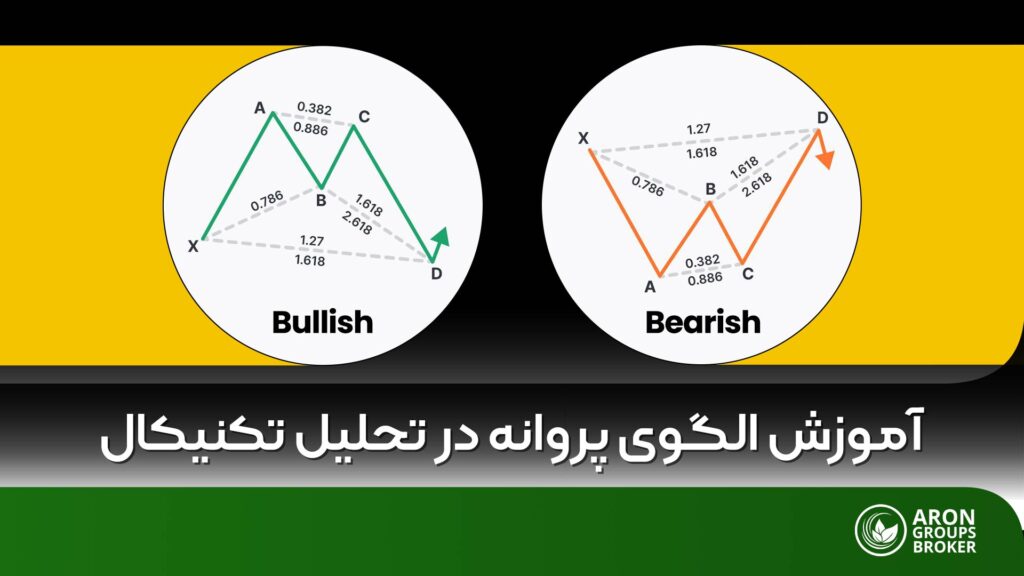

تشریح الگو پروانه صعودی(در روند نزولی)

همانطور که در تصویر زیر ساختار الگو پروانه صعودی را مشاهده می کنید، این الگو با تشکیل ۵ نقطه در نسبت های فیبوناچی، سیگنال ورود به معامله در جهت صعود با احتمال بالا را صادر می نماید. به این شکل که الگو پروانه از نقطه X (یک کف) با افزایش قیمت به نقطه A می رسد. سپس قیمت با ساختاری اصلاحی بازگشت و با توقف در یکی از نسبت های فیبوناچی ریتریسمنت (Ret) حرکت XA، نقطه B را ایجاد می کند. پس از اندکی صعود و توقف در یکی از نسبت های فیبوناچی ریتریسمنت (Ret) حرکت AB، نقطه C حاصل می شود.

با شروع مجدد روند نزولی و کاهش در قیمت ها، موج CD معمولاً به اندازه بازوی AB یا حتی بلندتر از آن در زیر نقطه X شکل می گیرد. به نحوی که نقطه A بالاترین و نقطه D پایین ترین نقاط الگو پروانه تلقی می گردد.

نسبت های فیبوناچی موج های مختلف الگو پروانه به صورت خلاصه عبارتند از:

- نقطه B در تراز 38.2 تا 78.6 درصد فيبوناچی ریتریسمنت (Ret) حرکت A تا X

- نقطه C در تراز 38.2 تا 88.6 درصد فيبوناچی ریتریسمنت (Ret) حرکت A تا B

- نقطه D که ناحیه برگشتی یا سطح PRZ می باشد، با سه نسبت از درصدهای فیبوناچی حاصل می گردد:

- نسبت 1.27 تا 1.618 درصد فيبوناچی اکستنشن (Ext) حرکت A تا X

- حداقل نسبت 1.618 و حداکثر 2.618 درصد فیبوناچی اکستنشن (Ext) حرکت B تا C

- نقطه تکمیل الگوی زیگزاگ AB=CD

نکته کلیدی: الگوی زیگزاگ باید در حرکت A تا D تشکیل گردد. همچنین باید قیمت از نقطه X پایین تر برود. که اگر چنین نشود الگوی پروانه، از اعتبار ساقط است. هنگام رسید قیمت به منطقه PRZ و وجود الگوهای کندلی برگشتی می تواند اعتبار الگو را بالا ببرد.

بیشتر بخوانید: الگو های هارمونیک مهم که هر تریدری باید بشناسد

تعیین حد سود ( Take Profit ) و ضرر ( Stop Loss ) در الگو پروانه

با انجام معامله (خرید یا فروش) در نقطه D (همان PRZ) قادر به تعیین حد سود با توجه به نقاط مقاومت و حمایت هستید. در این باره دیدگاه های متفاوتی نسبت به استراتژی تعیین حد سود و حد ضرر وجود دارد.

غالباً حد سود اولیه را نسبت ۶۱/۸ تا ۷۸/۶ درصد فيبوناچی ریتریسمنت (Ret) فاصله C تا D قرار می دهند. همینطور حد سود دوم را نقط ماکزیمم C قرار می گیرد. اگر معامله به سمت جهت مورد پیش بینی شما حرکت کرد، حد سود ها به ترتیب در نقاط زیر قرار می گیرند:

- حد سود سوم نقطه A

- حد سود نهایی نسبت ۱۲۷/۲ یا ۱۶۱/۸ درصد فيبـوناچی اکستنشن (Ext) فاصـله A تا D

هر یک از این اهداف با توجه با قدرت الگوی تشکیل شده به نسبت هارمونی قیمتی و زمانی و تایم فریم شکل گیری قابل دسترس می باشد. در رابطه با حد ضرر، تعیین آن نسبت به الگوی مثل خفاش یا گارتلی کمی دشوارتر است. در الگوی گارتلی به دلیل شکل گیری در امواج اصلاحی و در روند بودن آن، نقطه D بالاتر از نقطه X تشکیل می شود که با ورود در نقطه D قادر به گذاشتن حد ضـرر بالای(یا پایین) نقطه X هستیم. اما در الگوی پروانه، نقطه D در پایین نقطه X تشکیل می گردد

لذا بایستی حد ضرر را با ظرافت خاصی در پایین نقطه D و به اندازه ۱۰ درصد میانگین حرکت روزانه ( ATR ) جفت ارز مربوطه قرار دهیم. مسلماً بهره گیری از دیگر خطوط حمایت، کمک شایانی به یافتن یک حد ضرر مطمئن می نماید. شخص نگارنده معمولاً به میزان ده پیپ به زیر کندل برگشتی تشکیلی در ناحیه PRZ حد ضرر خود را برای الگو پروانه صعودی می گذارد.

بعد قیمت الگو پروانه

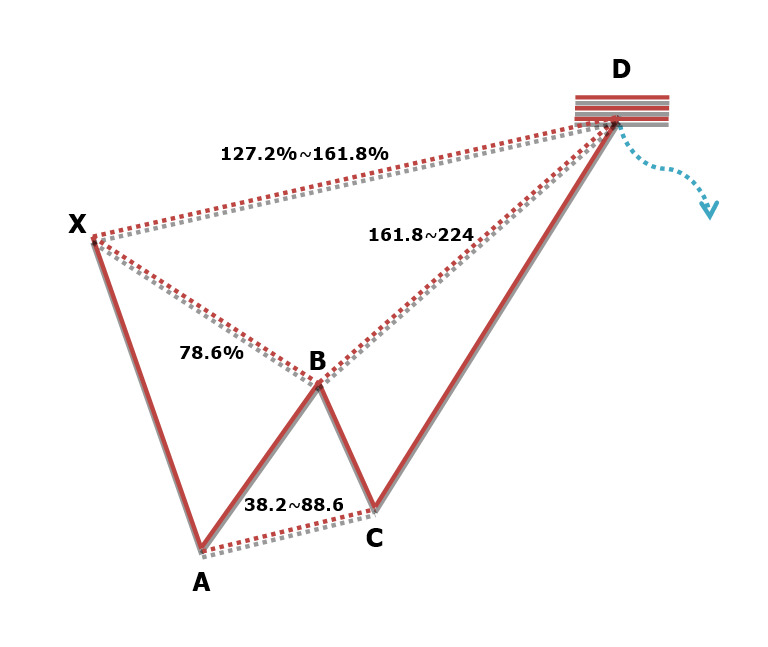

بازوی AB دقیقاً به اندازه 78.6% بازوی XA می تواند ریتریس کند( ریتریسمنت بازوی XA ).

بازوی BC می تواند بین 38.2% الی 88.6% بازوی AB بازگشت می کند(ریتریسمنت بازوی AB).

نکته کلیدی: در حالت ایده آل 50% الی 88.6% ،درصد های ایده آل ریتریس بازوی BC هست(ریتریسمنت بازوی AB).

بازوی CD به اندازه حداقل 161.8% و حداکثر 224% (گاهاً درصد 261.8% هم در نظر میگیرند چرا که یکی از درصد های محتمل انتهای موج 3 محسوب می شود) بازوی BC حرکت می کند(اکستنشن بازوی BC).

نکته کلیدی: در حالت ایده آل بازوی CD به اندازه 161.8% بازوی BC حرکت می کند.

در این الگو، کل حرکت ABCD به اندازه 127.2% موج XA حرکت می کند.(بعضاً تا 161.8% هم قابل قبول هست چرا که انتهای موج 5 اغلب اوقات این درصد هست).

بعد زمان الگو پروانه

بازوی CD برابر با 100 یا 127.2 با 161.8 درصد فیبو پروجکشن زمانی بازوی AB.

بازوی XB برابر با تراز 61.8 الی 161.8 درصد فیبوناچی بازوی BD.

در تصویر بالا که مربوط به جفت ارز دلار آمریکا به دلار کانادا انتهای موج 5 را از تمام ابعاد شناسایی کردیم:

سه تکنیک BC Extension & AB Projection & XA Extension را پیاده و از نظر زمانی هم ابزار ATP و TCR که در تصویر مشخص هست. از همه نظر موقعیت ایده آلی جهت ورود به معامله فروش شکل گرفت.

جمع بندی الگو پروانه

الگوی پروانه از جمله الگوهای است که به کرات در انتهای امواج ایمپالس (پیشرو) تشکیل و موجب حرکت بازار در جهت امواج اصلاحی می گردد. چنین الگوی می تواند در مجموع حرکات موج 3 و 5 تشکیل گردد. به این صورت که کل حرکت موج 2، بازوی XA الگو را تشکیل می دهد. آنگاه موج 3 بازوی AB (موج یک از 3) ، بازوی BC (موج دو از 3) و CD (موج 3 تا 5 از 3) آن را می سازد.

با توجه به شکل گیری در ساختار امواج پیشرو حرکت XA را اصلاحی و کل بازوی AD را موج پیشرو یا ایمپالس در نظر میگیریم. این الگو بیشتر در موج 5 الیوتی تشکیل می گردد. شناخت امواج کمک شایانی به شما در تشخیص بهتر الگو پروانه می کند. گاهاً افراد به دلیل موج شماری مبهم یک چارت از الگو های هارمونیک مثل الگو پروانه برای انتهای یک سیکل یا اصلاح استفاده می برند. پس الگوهای هارمونیک و امواج الیوت به صورت مکمل یکدیگر استفاده می گردند.