در بازارهای مالی، استفاده از تایمفریمهای مختلف در تحلیل و اجرای معاملات به معاملهگران کمک میکند تا به تصویر جامعتری از وضعیت بازار دست یابند و نقاط ورود و خروج بهتری را شناسایی کنند. بازارهای مالی دارای ساختار فراکتالی هستند. این بدان معناست که با توجه به نظریه داو چارتها با نظم مشخصی در تایم فریم های مشخصی عمل میکنند. برای مثال تغییر روند در یک محدوده در ابتدا از تایمفریمهای پایین شروع شده و سپس در تایم فریم بالاتر شاهد تغییر روند را میباشیم. این مقاله به بررسی مفهوم استراتژی معاملاتی ترکیبی چندزمانی (Multi-Time Frame) پرداخته و راهکارهای عملی و علمی این استراتژی را توضیح میدهد.

آنچه در این مقاله میخوانید ...

Table of Contents

استراتژی مولتی تایم فریم چیست؟

ستراتژی چندزمانی (Multi-Time Frame) به معنای استفاده از چند تایمفریم به صورت همزمان برای تحلیل بازار و تصمیمگیریهای معاملاتی است. در این استراتژی، معاملهگران از نمودارهای کوتاهمدت و بلندمدت استفاده میکنند تا روند کلی بازار و نقاط مهم قیمتی را بهتر تشخیص دهند. اهمیت این استراتژی در این است که به معاملهگران امکان میدهد تا در عین حال که با بررسی تایمهای بالاتر، تصویر بزرگتری از حرکت بازار میبینند، بتوانند از تایمفریمهای کوتاهتر برای ورود به معامله استفاده کنند. همیشه به خاطر داشته باشید تحلیل چند زمانی از موفقترین روشهای معاملاتی است. چرا که همیشه باعث میشود از مارکت میکرهایی که در تایم فریم معاملاتی شما نقدینگی جمع میکنند پیشروتر باشید.

از طرفی روندها در تایم فریمهای بلندمدت، سختتر تغییر میکنند. این در حالیست که برای مثال در تایم فریمهای زیر یک ساعته ممکن است در یک روز، هر سه چرخه بازار را شاهد باشیم. یعنی برای مثال در سشن معاملاتی آسیا شاهد یک روند نزولی باشیم، در سشن لندن یک روند رنج و در سشن آمریکا یک روند صعودی داشته باشیم.

استفاده از تایمفریمهای مختلف در معاملات به چه صورتی است؟

یکی از عناصر کلیدی در استراتژی چندزمانی، انتخاب صحیح تایمفریمها است. بنا به مطلبی که در وبسایت investopedia منتشر شده است، در این استراتژی معمولاً ترتیب تحلیل تایمفریمها به صورت زیر است:

- تایمفریم بلندمدت (تایم فریم مادر): مثل نمودار روزانه یا هفتگی که برای تشخیص روند کلی بازار استفاده میشود.

- تایمفریم میانمدت (تایم فریم تحلیل): مثل نمودار ۴ ساعته که برای بررسی نواحی مهم حمایت و مقاومت استفاده میشود.

- تایمفریم کوتاهمدت (تایم فریم ماشه): مانند نمودار ۱۵ دقیقهای یا ۵ دقیقهای که برای پیدا کردن نقاط دقیق ورود و خروج یا همان تریگرهای ورود و خروج استفاده میشود.

تحلیل تایمفریمهای مختلف به معاملهگر امکان میدهد که از دیدگاههای مختلف به بازار نگاه کند و بهترین نقاط ورود و خروج را شناسایی کند. البته انتخاب هر کدام از این تایم فریمها به عنوان تایم فریم مبنا بستگی به استراتژی شخصی هر معاملهگر دارد.

برای نمونه فرض کنید تایم فریم چهار ساعته یک تایمفریم مادر است که بنابراین تایم فریم 1 ساعت تایم فریم تحلیل ما میشود و تایم فریم 15 دقیقه یا 30 دقیقه تایم فریم ماشه (ورود) ما میشود. در تایم فریم بالاتر یعنی مادر (4 ساعته)، روند کلی مارکت مشخص میشود در تایم فریم 1 ساعته (الگو)، الگوهای مختلفی که بر اساس روشهای مختلف معاملاتی به دست میآید، مشخص میشود و در تایم فریم 30 دقیقه تا 15 دقیقه ورود به معامله اتفاق میافتد.

مزایا و معایب استفاده از استراتژی چندزمانی چیست؟

استفاده از استراتژی معاملاتی چندزمانی دارای مزایا و معایب مختلفی است که معاملهگران باید به آنها توجه کنند.

یکی از مهمترین مزایای این استراتژی، دریافت تصویر کاملتر از بازار است. با بررسی تایمفریمهای مختلف، معاملهگران میتوانند به طور همزمان به روند کلی بازار و جزئیات دقیقتر آن توجه کنند. این توانایی به معاملهگران کمک میکند تا تصمیمات بهتری بگیرند و درک بهتری از حرکات بازار داشته باشند.

علاوه بر این، استراتژی چندزمانی به کاهش سیگنالهای نادرست نیز کمک میکند. هنگامی که معاملهگر چندین تایمفریم را تحلیل میکند، میتواند از ورود به موقعیتهایی که ممکن است نادرست باشند، اجتناب کند. برای مثال، اگر یک سیگنال خرید در تایمفریم کوتاهمدت ایجاد شود اما در تایمفریم بلندمدت روند نزولی باشد، معاملهگر میتواند تصمیم بگیرد از ورود به معامله خودداری کند. این باعث افزایش دقت و کاهش اشتباهات میشود.

یکی دیگر از مزایای استفاده از این استراتژی، دقت بیشتر در معاملات است. با بررسی روندها در تایمفریمهای مختلف، معاملهگران میتوانند نقاط دقیقتری برای ورود و خروج شناسایی کنند. این توانایی به آنها کمک میکند تا در زمان مناسب وارد بازار شوند و بیشترین بهره را از نوسانات قیمتی ببرند.

در کنار این مزایا، استراتژی چندزمانی چالشهای خاص خود را نیز دارد. یکی از این چالشها پیچیدگی در تحلیل است. تحلیل همزمان چندین تایمفریم ممکن است برای برخی معاملهگران پیچیده و زمانبر باشد. نیاز به درک دقیق از چگونگی هماهنگی بین تایمفریمها و تحلیلهای آنها میتواند برای معاملهگران تازهکار دشوار باشد.

علاوه بر این، احتمال افزایش استرس در این نوع استراتژی نیز وجود دارد. معاملهگران باید به طور همزمان به تایمفریمهای مختلف توجه کنند، که این ممکن است باعث ایجاد سردرگمی و استرس شود. بررسی مداوم نمودارها و تحلیلها در تایمفریمهای مختلف میتواند فشار روانی بیشتری به معاملهگر وارد کند.

در نهایت، یکی از مشکلات بالقوه دیگر، ناسازگاری بین تایمفریمها است. گاهی اوقات تحلیلهای به دست آمده از تایمفریمهای مختلف با یکدیگر در تضاد هستند. به عنوان مثال، ممکن است در تایمفریم کوتاهمدت یک سیگنال خرید وجود داشته باشد اما در تایمفریم بلندمدت بازار همچنان نزولی باشد. این تناقضها میتوانند باعث سردرگمی معاملهگر شده و تصمیمگیری را پیچیدهتر کنند.

تحلیل ترکیبی با استفاده از تایمفریمهای کوتاه و بلند چگونه است؟

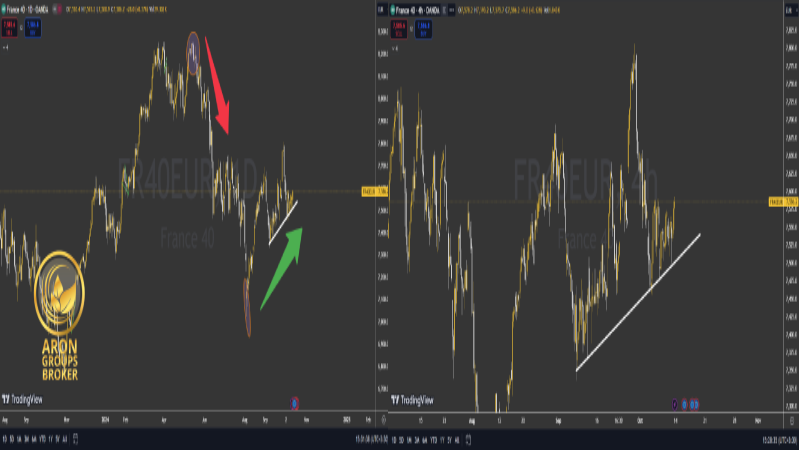

به نمودار زیر توجه کنید:

در چارت بالا شاخص بورس فرانسه (Cac40) را مشاهده میکنید. در چارت سمت چپ تایم فریم مادر یعنی تایم فریم روزانه هستیم که با توجه به تحلیل تکنیکال کلاسیک روند صعودی در آن مشهود است در چارت سمت راست تایم فریم 4 ساعت رو مشاهده میکنید که با توجه به روند در تایم فریم بالاتر فرصت خرید مشاهده میشود.

در استراتژی چندزمانی، معاملهگران معمولاً از تایمفریم بلندمدت برای شناسایی جهت کلی بازار استفاده میکنند و سپس با استفاده از تایمفریمهای کوتاهتر، نقاط ورود و خروج دقیقتری را تعیین میکنند. به عنوان مثال، اگر روند کلی در تایمفریم روزانه صعودی باشد، معاملهگر ممکن است از تایمفریم ۱۵ دقیقهای برای ورود به موقعیت خرید در نقاط اصلاحی استفاده کند.

مدیریت ریسک در استراتژی چندزمانی چگونه است؟

استفاده از یک استراتژی معاملاتی نیازمند یک استراتژی مدیریت ریسک است. با وجود بالاتر رفتن نرخ برد (وین ریت) در تایم فریمهای بالاتر ( به دلیل کمتر شدن نویز در بازار ) نیاز به مدیریت سرمایه پویا بسیار اهمیت پیدا میکند. برای درک بهتر یک مثال را بررسی کنیم.

فرض کنید در تایم فریم هفتگی (تایم فریم مادر) روند یورو دلار را مشخص میکنیم بعد از آن وارد تایم فریم روزانه میشویم (تایم فریم الگو) و یک الگوی سر و شانه مشاهده میکنیم. سپس در تایم فریم چهار ساعته (تایم فریم ماشه) وارد پوزیشن میشویم. ریسک این معامله چون تایم فریم ماشه تایمفریم 4 ساعت است نسبت به زمانی که تایم فریم ماشه 1 ساعت باشد میتواند بیشتر باشد.

تکنیکهای ورود و خروج در تایمفریمهای مختلف چگونه است؟

بنا به مقاله ای که در وبسایت tradeciety منتشر شده است، یکی از اصول کلیدی در استراتژیهای معاملاتی چندزمانی، شناسایی دقیق نقاط ورود و خروج از معاملات است. معاملهگران برای کاهش ریسک و افزایش احتمال موفقیت، معمولاً سیگنالهای تایمفریمهای مختلف را با هم مقایسه میکنند تا به یک تصمیم دقیق برسند. این روش به آنها اجازه میدهد تا با استفاده از تایمفریمهای بلندمدت و کوتاهمدت، به تصویری جامع از بازار دست یابند و تصمیمات معاملاتی بهتری بگیرند.

برای ورود به یک معامله، معاملهگران معمولاً ابتدا به تایمفریم بلندمدت توجه میکنند. اگر در این تایمفریم، روند کلی بازار صعودی باشد، این نشان میدهد که احتمال حرکت صعودی بیشتری در آینده وجود دارد. در این مرحله، تایمفریم کوتاهمدت نیز باید مورد بررسی قرار گیرد. در صورتی که بازار در تایمفریم کوتاهتر در نقطه حمایتی قرار داشته باشد، یعنی قیمت به سطحی رسیده که احتمال افزایش آن بیشتر است، معاملهگران تصمیم به ورود میگیرند.

خروج از معامله نیز بر اساس تحلیل تایمفریم کوتاهمدت صورت میگیرد. در این مرحله، معاملهگران به دنبال نشانههایی از تغییر روند هستند. اگر در تایمفریم کوتاهتر، علائمی از ضعف روند صعودی یا واگرایی در اندیکاتورها دیده شود، این ممکن است نشانهای از پایان حرکت صعودی باشد. در چنین شرایطی، معاملهگر ممکن است تصمیم به خروج از معامله بگیرد تا از سودهای کسبشده محافظت کند و از ریسکهای احتمالی جلوگیری نماید.

آیا در استراتژی چندزمانی میتوان از اندیکاتورهای مختلف استفاده کرد؟

ترکیب اندیکاتورها میتواند به معاملهگر در استراتژی چندزمانی کمک کند تا اطلاعات بیشتری از بازار بگیرد. برای مثال، یک معاملهگر میتواند از اندیکاتور مووینگ اوریج (MA) در تایمفریم بلندمدت برای شناسایی روند کلی و از اندیکاتور RSI در تایمفریم کوتاهمدت برای شناسایی مناطق اشباع خرید یا فروش استفاده کند. یک مثال سادهتر اینکه استفاده از اندیکاتور میانگین متحرک (MA) با دوره 6 در تایمفریم 4 ساعت، معادل 24 ساعت از نوسانات بازار است که معادل کندل روزانه است.

روانشناسی معاملهگر در استراتژی چندزمانی به شکل است؟

استراتژی چندزمانی به دلیل پیچیدگی و نیاز به تحلیل همزمان چندین تایمفریم میتواند به لحاظ روانشناسی چالشبرانگیز باشد. معاملهگران باید توانایی کنترل احساسات خود را در هنگام ورود و خروج از معاملات داشته باشند. ترس از دست دادن (فومو) یا طمع میتواند به تصمیمات نادرست منجر شود، به همین دلیل تمرکز و انضباط معاملاتی بسیار مهم است.

از طرفی خیلی از مواقع ممکن است که در سه تایمفریم مختلف خیلی تعداد کمی سیگنال ورود دریافت شود، همین موضوع منجر به تصمیمات احساسی شود، چرا که بیشتر معاملهگران بر این باور هستند که هرچه بیشتر معامله داشته باشند به سود دهی بیشتر خواهند رسید که در عمل به هیچ عنوان به این صورت نیست.

تأثیر نوسانات بازار بر استراتژیهای چندزمانی چگونه است؟

نوسانات بازار به ویژه در تایمفریمهای کوتاهمدت میتواند باعث تولید سیگنالهای نادرست شود. معاملهگران باید درک درستی از شرایط بازار داشته باشند و بدانند که نوسانات در تایمفریمهای کوتاه ممکن است روند اصلی در تایمفریمهای بلندمدت را تحت تأثیر قرار ندهد. نوسانات در بازار لزوما منجر به سود نخواهد شد. استفاده از استراتژیهای چند زمانه بسیار کمک میکند از این نویزهای دور بمانیم. به عبارت دیگر در انتظار یک پوزیشن معاملاتی بودن، به خودی خود یک پوزیشن معاملاتیست!

استراتژی چندزمانی چه تفاوتی با سایر استراتژیهای معاملاتی دارد؟

استراتژی چندزمانی در مقایسه با سایر استراتژیهای معاملاتی مانند استراتژی روند محور یا اسکالپینگ، انعطافپذیری بیشتری دارد. این استراتژی به معاملهگران اجازه میدهد تا از هر دو روندهای بلندمدت و فرصتهای کوتاهمدت بهرهمند شوند. در حالی که استراتژیهای دیگر معمولاً تنها بر یک تایمفریم خاص تمرکز دارند، استراتژی چندزمانی به معاملهگر امکان میدهد که از تحلیلهای جامعتری بهره ببرد. برای مثال در روش معاملاتی بیل ویلیامز دو روش ورود وجود دارد که در کتابهای New Trading Dimension و Trading chaos مطرح شده است که در روش اول معاملهگران در طول روند معامله میکنند و در روش دوم خلاف روند معامله صورت میگیرد.

برای درک عمیقتر مفاهیم معاملاتی، مقاله “تحلیل همزمان چند دارایی (مولتی چارت)” را مطالعه کنید.

نتیجهگیری

استفاده از روشهای چند تایمفریم روشی سخت و در عین حال کارا میباشد که صد البته، نیاز بسیار زیادی به دیسیپلین و نظم و در نهایت صبر دارد؛ چرا که همسو شدن 3 تایمفریم در عین واحد میتواند بسیار زمانبر باشد.

با تمام این اوصاف، استفاده از این روش بسیار به افزایش وین ریت کمک میکند.