در این مقاله قصد داریم که به الگوی ابر سیاه بپردازیم. یک الگوی قیمت در تحلیل تکنیکال که در نمودار شمعی (candlestick) ظاهر میشود و بر پایان یک روند صعودی دلالت دارد. اگر دوست دارید بدانید که الگوی ابر سیاه (Dark Cloud) چیست و چگونه در تحلیل تکنیکال استفاده میشود، تا پایان این مقاله با ما همراه باشید.

آنچه در این مقاله میخوانید ...

الگوی ابر سیاه چیست؟

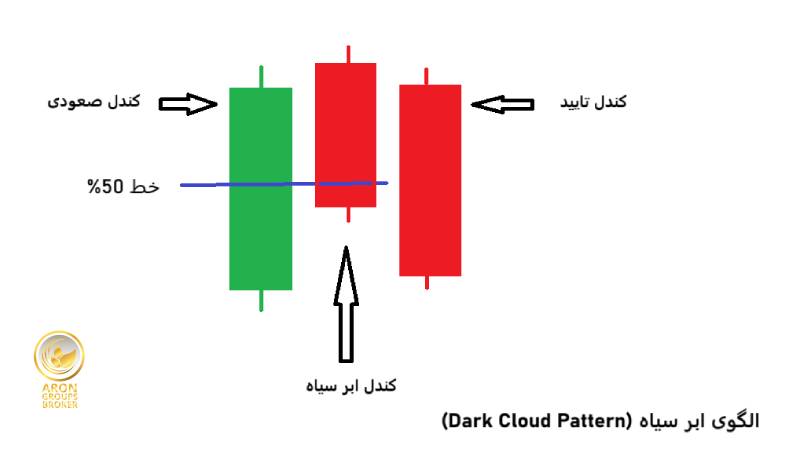

بنا به مقالهای که در وبسایت chartmill منتشر شده است، الگوی ابر سیاه (Dark Cloud Cover Pattern) یک الگوی بازگشتی در نمودار شمعی است و یکی از الگوهای مورد استفاده در تحلیل تکنیکال است. الگوی ابر سیاه در پایان یک روند صعودی قوی یا یک افزایش چشمگیر در قیمت رخ میدهد. این الگو یک سیگنال نزولی است و این هشدار را میدهد که احتمالا به زودی شاهد تغییر روند بازار به سمت پایین خواهیم بود.

الگوی ابر سیاه به طور کلی از چهار بخش تشکیل میشود:

- کندل صعودی؛

- گپ قیمت؛

- کندل ابر سیاه؛

- کندل تایید.

کندل صعودی

کندل اول یک کندل صعودی است و قدرت خریداران را در روز قبل نشان میدهد.

گپ قیمت

با باز شدن کندل دوم، ابتدا یک گپ قیمت (شکاف قیمت) رو به بالا ایجاد میشود که بعد از مدتی تبدیل به یک کندل نزولی خواهد شد. این گپ قیمت در الگوی ابر سیاه بسیار مهم است، چون نشان میدهد فروشندگان قدرت خریداران را کم کرده اند.

کندل ابر سیاه

کندل ابر سیاه یک کندل نزولی است که در سطحی بالاتر از کلوز کندل اول باز و در جایی پایینتر از میانه آن بسته میشود و نشان میدهد که فروشندگان میخواهند بازار را متعادل کنند.

کندل تایید

برای اینکه از تغییر روند و تشکیل الگو مطمئن شویم لازم است که تا تشکیل کندل بعدی که کندل تایید یا Confirmation نام دارد صبر کنیم. اگر کندل بعد از کندل ابر سیاه نیز یک کندل نزولی باشد، اصطلاحا گفته میشود که تشکیل الگوی ابر سیاه تایید شده است.

نحوه تشخیص الگوی ابر سیاه

به عنوان مثالی از اینکه الگوی ابر سیاه چیست و چطور میتوان آن را روی نمودار تشخیص داد به تصویر زیر نگاه کنید.

تصویر زیر یک نمودار شمعی را نشان میدهد که در آن، کندلهای نزولی به رنگ سفید و کندلهای صعودی به رنگ طلایی نشان داده شدهاند. برای تشخیص ابر سیاه ابتدا به دنبال یک روند صعودی باشید و سپس، به دنبال یک کندل نزولی بگردید که قیمت باز شدن آن بالاتر از قیمت بسته شدن کندل قبلی (که همان کندل صعودی است) باشد.

همانطور که میبینید یک الگوی ابر سیاه درون کادر مشخص شده است. در این تصویر یک کندل نزولی باز شده که قیمت open آن بالاتر از قیمت کلوز کندل صعودی است. (گپ قیمت). به علاوه، این کندل نزولی در جایی پایینتر از نقطه میانی کندل صعودی بسته شده است.

ادامه نزول قیمت پس از تشکیل الگوی ابر سیاه، به عنوان تاییدی بر تشکیل الگو است. به این کندل نزولی که بعد از کندل ابر سیاه شکل گرفته است کندل تایید (Confirmation Candlestick) گفته میشود.

الگوی ابر سیاه در چه زمانی معتبرتر است؟

همانطور که گفته شد اگر الگوی ابر سیاه به دنبال یک روند صعودی شکل بگیرد، نشانهای است بر تغییر روند و نزول قیمت. بنابراین از الگوی ابر سیاه میتوان به عنوان سیگنالی برای معامله استفاده کرد.

وقتی الگوی ابر سیاه به دنبال یک افزایش در قیمت رخ بدهد اعتبار بیشتری دارد چون، به صورت منطقی قیمتی که بالا رفته است احتمال پایین آمدن دارد. اما اگر الگو در زمانی مشاهده شود که قیمت در یک محدوده در حال رنج زدن است، اهمیت چندانی ندارد و میتوان آن را نادیده گرفت.

همچنین، از افزایش حجم معاملات و اندیکاتور RSI میتوان برای تایید اعتبار الگوی ابر سیاه استفاده کرد. اگر الگوی ابر سیاه در محدودهای تشکیل شود که RSI عدد بالاتر از 70 را نشان میدهد، به این معناست که دارایی وارد محدوده اشباع خرید شده است و احتمال شروع یک روند نزولی بیشتر میشود. یک روش دیگر برای اعتبار بیشتر الگوی ابر سیاه و بالا رفتن احتمال ادامه روند نزولی، این است که پس از تشکیل الگوی ابر سیاه یک خط حمایت کلیدی نیز شکسته شود.

اما مواردی هستند که اعتبار و قدرت الگوی ابر سیاه را کم میکنند. از جمله اینکه قیمت بسته شدن کندل ابر سیاه، به میانه کندل صعودی نرسد و از آن کمتر باشد. در چنین شرایطی، واضح است که زور فروشندگان به خریداران نرسیده و احتمالا روند صعودی ادامه خواهد یافت.

نحوه معامله با الگوی ابر سیاه

بنا به مقاله ای در رابطه با الگوی ابر سیاه در وبسایت investopedia، وقتی الگوی ابر سیاه در ادامه یک روند بلندمدت صعودی تشکیل شود، میتواند برای معاملهگرانی که در پوزیشن لانگ هستند سیگنالی برای خروج باشد؛ به ویژه اگر کندل ابر سیاه بدنه قوی و شدوهای کوتاه داشته باشد یا به کلی فاقد شدو باشد.

در پی این هشدار دو حالت پیش میآید:

- یا معاملهگران از پوزیشنهای لانگ خود خارج میشوند؛

- و یا توجه بیشتری به حرکات قیمت میکنند و منتظر کندل بعدی میمانند. اگر کندل بعدی نیز نزولی بود -یعنی کندل تایید شکل گرفت- تصمیم بر خروج گرفته میشود.

بهترین حالت این است که منتظر کندل تایید بمانید چرا که اگر این کندل تشکیل نشود، احتمال اینکه الگو به طور کلی شکست بخورد نیز وجود دارد.

همچنین در صورت ادامه روند نزولی، ممکن است برخی معاملهگران تمایل داشته باشند که وارد پوزیشن شورت شوند. در این حالت بهتر است حد توقف ضرر در بالای کندل نزولی (یا همان کندل ابر سیاه) گذاشته شود اما، هیچ حد سود مشخصی برای آن وجود ندارد و حد سود را باید با روشهای دیگر تعیین کرد.

اگر بعد از تشکیل کندل ابر سیاه وارد پوزیشن شورت شدید و سپس کندل تایید شکل گرفت، میتوانید حد توقف ضرر را از بالای کندل ابر سیاه به بالای کندل تایید جابجا کنید.

کاربرد الگوی ابر سیاه

الگوی ابر سیاه در همه بازارها کاربرد دارد اما، در بازار سهام بیشتر مشاهده میشود. دلیل این امر آن است که سهام روز به روز باز و بسته میشوند و به دلیل این فاصله زمانی، تمایل بیشتری به تجربه گپ قیمت دارند.

اگر میخواهید که در بازار فارکس به دنبال الگوی ابر سیاه بگردید، بایستی تایم فریم خود را بسیار کوچک انتخاب کنید و یا نمودار قیمت را آخر هفتهها -که نقدینگی بازار کمتر و نوسان آن بیشتر است- بررسی کنید.

معایب و محدودیتهای الگوی ابر سیاه

بنا به مقاله ای در رابطه با الگوی ابر سیاه در وبسایت Rupeezy، در کنار راحتی تشخیص الگو و نحوهی سرراست معامله آن، الگوی ابر سیاه معایبی نیز دارد که از آن جمله میتوان به موارد زیر اشاره کرد:

- نیاز به تشکیل کندل تایید دارد؛

- نیاز به تایید گرفتن از اندیکاتورهای دیگر دارد؛

- استفاده از آن نیاز به تسلط به استفاده از دیگر اندیکاتورها دارد؛

- تنها در بازار روند دار معتبر است.

نیاز به تشکیل کندل تایید

یکی از مهمترین معایبی که الگوی ابر سیاه دارد نیاز آن به تایید است. در واقع اینکه کندل ابر سیاه با رعایت تمام ویژگیهای آن (یعنی باز شدن در بالای قیمت کلوز کندل قبل و بسته شدن در زیر میانه کندل قبلی) شکل بگیرد، تاییدی بر تشکیل الگو نیست. با دیدن این کندل بهتر است که منتظر کندل تایید بمانید و تنها در صورت مشاهده آن درباره قدمهای بعدی تصمیمگیری کنید.

نیاز به تایید گرفتن از اندیکاتورهای دیگر

علاوه بر کندل تایید، تایید گرفتن از دیگر اندیکاتورها نیز ضرورت دارد. به بیان دیگر، صرف اینکه الگوی ابر سیاه در نمودار قیمت تشکیل شده است، مجوزی بر ورود به معامله نیست.

نیاز به تسلط به استفاده از دیگر اندیکاتورها

با توجه به نیاز به تایید از دیگر اندیکاتورها، برای تحلیل تکنیکال و استفاده موثر از الگوی ابر سیاه لازم است که با دیگر اندیکاتورها مثل RSI و یا اندیکاتور مووینگ اوریج هم آشنایی کامل داشت.

اعتبار در بازار روند دار

این الگو را بایستی در طول یک روند دید و دیدن آن به تنهایی ممکن است معاملهگر را به اشتباه بیندازد. به ویژه اینکه ابر سیاه در یک بازار رونددار صعودی قابل اطمینانتر است و در بازارهای بدون روند و رنج اعتبار کمتری دارد.

نتیجه گیری

الگوی ابر سیاه یک الگوی بازگشتی است که در انتهای یک روند صعودی قوی تشکیل میشود. ابر سیاه از سه کندل تشکیل شده:

- کندل صعودی؛

- کندل ابر سیاه که با یک گپ قیمتی نسبت به کندل صعودی باز شده و در جایی پایینتر از وسط آن بسته میشود؛

- و کندل سوم که یک کندل نزولی است و تکمیل الگوی ابر سیاه را تایید میکند.

با دیدن الگوی ابر سیاه و پس از گرفتن تاییدیه از دیگر اندیکاتورها، معاملهگران اقدام به بستن پوزیشنهای لانگ خود میکنند و یا در جهت برگشت قیمت وارد پوزیشن شورت میشوند.

در استفاده از ابر سیاه باید آن را حتما در یک روند بزرگتر ببینید و دقت کنید که بدون تاییدیه گرفتن از اندیکاتورهای دیگر هرگز از آن استفاده نکنید. به دلیل اینکه معاملات سهام هر روز باز و بسته میشوند، احتمال وقوع گپ قیمت و تشکیل الگوی ابر سیاه در آنها بیشتر و متداولتر است.