تحلیل هفتگی بازارهای جهانی

January 17, 2023

تحلیل هفتگی بازارهای جهانی (16 تا 20 ژانویه 2023)

این هفته، دادههای اقتصادی زیادی منتشر می شوند که هر کدام می توانند نوسانات قابل قبولی در بازار ایجاد کنند. انتشار گزارش درآمد زایی سه ماهه چهارم سال 2022 برای شرکتهای آمریکایی که از جمعه قبل شروع شده ادامه خواهد یافت. بانک مرکزی ژاپن اولین جلسه خود در سال 2023 برگزار خواهد کرد که بسیار در کانون توجهات سرمایه گذاران قرار خواهد گرفت.

فهرست محتوای این تحلیل...

آیا ساموراییها شمشیر خود را زمین میگذارند؟

در آخرین نشست بانک مرکزی ژاپن که در هفته سوم دسامبر برگزار شد و به طور کامل در تحلیل های هفتگی آن زمان پوشش داده شد، بانک مرکزی ژاپن تلویحا اعلام کرد که آمادگی تغییر موضع خود در قبال سیاست منحنی بازده را دارد. این نرمش تلویحی و افزایش سقف بازده اوراق قرضه بلند مدت دست به دست هم داد و موجب رشد قابل توجه ین شد. برای مشاهده تحلیل و بهروز رسانی آخرین وضعیت بانک مرکزی ژاپن در سال 2022 اینجا کلیک کنید.

اما سوال این است در جلسه چهارشنبه 18 ژانویه چقدر عملا بانک ژاپن قدمی در تعدیل منحنی بازده خواهد برداشت؟ برای پاسخ به این سوال لازم هست به چند مورد توجه کنیم.

یکی از استدلالهای بانک مرکزی ژاپن برای توجیه پایبندی به منحنی بازده این بوده است که فشارهای تورمی در ژاپن به اندازه کافی بالا نیست که ژاپن بخواهد از پایبندی خود به منحنی بازده عقب نشینی کند و با افزایش نرخ بهره، خروج خود از نواحی نرخ بهره منفی را رسما کلید بزند. اما داده های تورمی ماه دسامبر به بالاترین سطح خود در چهل سال گذشته رسید بنابراین بانک مرکزی ژاپن این مورد را مد نظر قرار خواهد داد.

از سوی دیگر مواردی مانند افزایش اسپرد بین سوآپهای شاخص شبانه و بازده اوراق ۱۰ ساله نشان میدهد که احتمال تعدیل منحنی بازده توسط بانک مرکزی ژاپن بسیار بالا است. بنابراین سرمایه گذارن معتقدند که به احتمال 45% در جلسه روز چهارشنبه بانک مرکزی ژاپن بخواهد نرخ بهره خود را 0.1% افزایش دهد.

اما مورد دیگر که نباید از توجه به آن غافل شد این است که با توجه به اصرار بانک مرکزی ژاپن بر پایبندی به منحنی بازده در سالهای اخیر، واگرایی بالایی بین سیاستهای پولی بانک مرکزی ژاپن با سایر بانکهای مرکزی دنیا بوجود آمده است. بانک مرکزی ژاپن میخواهد شروع به اتخاذ سیاست انقباضی میکند، درصورتیکه اغلب بانکهای مرکزی در مراحل پایانی سیاست ها انقباضی خود قرار دارند. بنابراین اختلاف نرخهای بهره بین ژاپن و سایر بانکها میتواند در سال جاری به نفع ین تمام شود. از سوی دیگر افزایش احتمال وقوع رکود خود عامل دیگری است که می تواند ین ژاپن را تقویت کند.

بنابراین با وجود تمام این موارد، منطقی به نظر میرسد که بانک مرکزی ژاپن بخواهد قبل از پیاده سازی هر تغییر جدیدی در قبال سیاست منحنی بازده خود کمی صبور باشد و تمام جوانب تصمیم خود را با توجه به اوضاع سایر نقاط جهان و داده های اقتصادی خود بسنجد.

پس در صورتیکه در جلسه چهارشنبه بانک مرکزی ژاپن بخواهد کمی صبور باشد، ین را به طور موقت تضعیف خواهد کرد، چرا که در صورت تعلل بانک مرکزی ژاپن در مورد افزایش نرخ بهره و تضعیف ین، ژاپن سقف منحنی بازده را دوباره افزایش خواهد داد و این نمیتواند تا بینهایت تکرار شود. اما اگر نرخ بهره افزایش را افزایش دهد، موجب تقویت ین خواهد شد.

و اما نکته پایانی اینکه دوره ریاست رئیس بانک مرکزی ژاپن رو به اتمام است. اینکه چه کسی و با چه دیدگاه اقتصادی- سیاسی جایگزین کورودا رئیس فعلی بانک مرکزی ژاپن شود نیز عامل دیگری خواهد بود که در روزهای آینده بر وضعیت ین تاثیر زیادی خواهد گذاشت.

تشدید ترس از رکود با داده های خرده فروشی ایالات متحده؟!

در سشن معاملاتی آمریکا این هفته دادههای مهمی منتشر میشود. شاخص تولیدی نیویورک آمریکا، شاخص قیمت تولید کننده، و گزارش خرده فروشی از جمله این دادهها هستند که انعکاس دهنده اطلاعاتی در مورد رشد اقتصادی آمریکا خواهند بود. آخرین گزارش شاخص قیمت مصرف کننده(CPI) نشان داد که فشارهای تورمی در حال کاهش است. اما باید توجه داشت علت این کاهش در داده های تورم، کاهش قیمتها نبوده است بلکه کاهش قابل تامل تقاضا بوده است. سفارشات جدید شرکت ها شدیدا کاهش یافته که این آلارمی برای کاهش رشد اقتصادی و حتی رکود جدی است.

پیش بینی ها حاکی از کاهش قیمت تولید کننده به میزان 0.2% و شاخص خرده فروشی نیز به میزان 0.2% نسبت به دوره قبل است. درصورتیکه دادهها طبق انتظارات و حتی بیش از آنچه انتظار میرود کمتر منتشر شود، میتواند ترس از رکود را در بازارها افزایش دهد و این امر موجب تقویت دلار و تضعیف اونس و سهام خواهد شد.

از سوی دیگر اکنون اجماعی مبنی بر افزایش نرخ بهره به میزان 0.25% در جلسه فوریه وجود دارد. در صورتیکه داده های خرده فروشی به طرز قابل توجهی کاهش باشد، می تواند گمانهزنی ها برای تغییر در این مقدار از نرخ بهره را ایجاد کند.

بسیاری از اعضای بانک مرکزی آمریکا این هفته پیش از جلسه بانک مرکزی آمریکا سخنرانی خواهند داشت که توسط سرمایه گذاران به دقت رصد خواهد شد. موضع گیری اعضای فدرال رزرو میتواند آلارم های اولیه در خصوص تغییر در میزان افزایش نرخ بهره در جلسه فوریه را صادر کند. علاوه بر این طبق هشدار وزارت خزانهداری مبنی بر اینکه ایالات متحده در ۱۹ ژانویه به سقف بدهی خواهد رسید و اعلام اقدامات کنگره برای جلوگیری از نکول دولت از جمله مواردی هستند که میتوانند بر مسیر حرکت دلار در هفته پیش رو تاثیر بگذارند.

نکته دیگر در مورد مسیر حرکت دلار، وضعیت رقبای دلار در اقتصاد کنونی جهان است. تا زمانیکه رقبای دلار همانند، پوند، یورو و … با بحران های اقتصادی دست و پنجه نرم می کنند، احتمال ریزش شارپ دلار کاهش می یابد و از فرود سخت دلار جلوگیری می کند.

ادامه انتشار گزارش های درآمدزایی سه ماهه چهارم

انتشار گزارشات درآمدزایی سه ماهه چهارم شرکتهای آمریکایی از جمعه هفته گذشته آغاز شدهاند. در اولین دور گزارشها بانکهای بزرگ آمریکا گزارشات خود را منتشر کردند. علیرغم افزایش تورم و کاهش رشد اقتصادی اغلب گزارشهای منتشر شده بانکها اما نه همگی نشان دهنده افزایش درآمد و افزایش سود هر سهم بودند. بانکهای بزرگ آمریکا اعلام کردند که انتظار رکود نرم و افزایش بیکاری را در روزهای پیشرو دارند.

این هفته نیز انتشار گزارشهای درآمدزایی ادامه خواهد یافت و در میان لیست شرکتهای منتشر کننده نامهای آشنایی همانند گلدمن ساکس، مورگان استنلی و … به چشم می خورد. در صورتیکه مجموع نتایج درامدی منتشر شده بهتر از انتظارات باشد، موجب تقویت بیشتر سهام و افت دلار خواهد شد.

بریتانیا و انبوهی از داده های اقتصادی در این هفته

این هفته انبوهی از داده های اقتصادی برای بریتانیا منتشر میشود. داده های اشتغال در روز سهشنبه، داده های تورم در روز چهارشنبه و شاخص خرده فروشی در روز جمعه.

با توجه به اینکه چشم انداز چندان روشنی برای پوند در این روزها وجود ندارد، بعید به نظر می رسد نتایج داده ها اثرات ماندگاری در وضعیت پوند ایجاد کند. پیش بینی ها حاکی از کاهش تغییرات مدعیان بیکاری، کاهش تورم و نیز افزایش 0.9 درصدی در خردهفروشی است.

آخرین تحولات چین امیدها و تردیدها

روز سهشنبه گزارش تولید ناخالص داخلی چین منتشر خواهد شد. پیشبینی میشود اقتصاد در سه ماهه چهارم دچار رکود شود که در این صورت می تواند تاثیر منفی برسهام چین، دلار استرالیا و دلار نیوزیلند بگذارد.

در روز جمعه بانک مرکزی خلق چین اولین جلسه خود در سال 2023 را برای تعیین نرخ بهره این کشور برگزار خواهد کرد. این در حالی است که مشکلات صنعت املاک چین همچنان پابرجاست، بازگشایی ها در حالی انجام می شود که چین اقدامات لازم برای حذف قرنطینه ها همانند واکسیناسیون کامل و … را انجام نداده است که این می تواند در ادامه مسیر مانع جدی برای چین در حال بازگشایی باشد. انتظار میرود بانک خلق چین، نرخ بهره را در 2.75% نگه دارد. زیرا اقتصاد در حال بهبود است. علاوه بر این، دولت تاکید کرده است که اقدامات بانک مرکزی باید متمرکزتر باشد و کاهش عمومی نرخ به عنوان یک حرکت متمرکز سیاست پولی تلقی نخواهد شد. در صورتیکه نرخ بهره چین طبق انتظارات حفظ شود یا کاهش یابد تاثیر منفی بر یوآن چین خواهد گذاشت و موجب رشد سهام چین خواهد شد که این رشد می تواند نقش مثبتی در تقویت دلار استرالیا و نیوزیلند داشته باشد.

بهروز رسانی تکمیلی - 18 ژانویه 2023

ژاپن همچنان وفادار به منحنی بازده !!

اولین جلسه بانک مرکزی ژاپن در سال 2023 امروز برگزار شد. بانک مرکزی ژاپن نرخ بهره را تغییر نداد و دوباره پیشنهاد خرید اوراق قرضه دولتی 5 تا 10 ساله را به مقدار نامحدود داد. همچنین تغییری در محدوده نوسان بازده اوراق دولتی ایجاد نکرد.

در چشم انداز اقتصادی سالانهی بانک مرکزی ژاپن پیشبینی نرخ تورم مصرف کننده و تولید ناخالص داخلی در سال 2023 حدود 0.2% نسبت به پیش بینی قبلی افزایش یافت. در بیانیه این بانک عنوان شد به دلیل افزایش انتظارات تورمی و افزایش دستمزدها، قیمتها به تدریج به سمت هدف تورمی افزایش خواهد یافت.

از سوی دیگر بانک مرکزی ژاپن برای جلوگیری از افزایش بیش از حد نرخ بهره بلند مدت و دفاع از سیاست کنترل منحنی بازده قوانین مربوط به عملیات بازار عرضه وجوه را اصلاح کرد.

طبق قوانین جدید، بانک مرکزی میتواند وجوه تا 10 سال را در قبال وثیقه به موسسات مالی برای وام با نرخ ثابت و متغیر ارائه دهد.

با وفاداری بانک مرکزی ژاپن به سیاست کنترل منحنی بازده، ین به شدت تضعیف شد و جفت ارز USDJPY برای مدتی تقویت شد و بازده اوراق 10 ساله دولتی ژاپن که قبل از صدور بیانه بانک بالای 0.5% بود به زیر 0.4% سقوط کرد.

در کنفرانس مطبوعاتی پس از جلسه بانک مرکزی ژاپن، آقای کورودا رئیس بانک مرکزی ژاپن اعلام کرد اقتصاد ژاپن در حال رشد است و همچنان بر ادامه سیاستهای تسهیلی تاکید کرد.

بریتانیا و دادههای اقتصادی اش از ابتدای هفته تاکنون

دادههای اشتغال انگلیس که در روز سهشتبه منتشر شد، تقریبا مطابق انتظارات بود. نرخ بیکاری انگلیس نسبت به دوره قبل بدون تغییر ماند. تعداد کارکنان حقوق بگیر در ماه دسامبر 0.1% (با تعدیل اندکی رو به پایین نسبت به رقم نوامبر) افزایش یافت. بنابراین شاهد یک وضعیت قابل قبول برای وضعیت بازار کار هستیم. رشد دستمزدها همچنان تا حد زیادی مثبت بود، اما با تعدیل در شرایط واقعی با توجه به تورم همچنان در ناحیه منفی قرار دارند.

نتایج دادههای تورمی انگلیس روز چهارشنبه 18 ژانویه، تقریبا مطابق انتظارت منتشر شد. و نرخ تورم خالص (Core CPI) نسبت به دوره قبل تغییری نکرد. عدم تغییر نرخ تورم خالص نشانگر این است که برخلاف سایر اقتصادها تورم بالا همچنان در بریتانیا تثبیت شده است. دلیل این ادعا این است که در گزارش تورمی بریتانیا برای ماه دسامبر قیمت اقلام غذایی در بالاترین حد خود در 45 سال اخیر قرار گرفته است و این یعنی تورم در جای جای اقتصاد بریتانیا ریشه دوانده و صرفا به بحران انرژی اخیر مربوط نمیشود.

در مجموع با توجه به نتایج داده های منتشر شده، جفت ارز GBPUSD رشد نسبی خوبی را تجربه کرده است. اما ادامه برگزاری اعتصابات گسترده و بالا ماندن تورم در ادامه می تواند موجب تضعیف پوند و در نتیجه کاهش جفت ارز GBPUSD شود. نتایج آخرین دادهها می تواند مجوز لازم برای یک افزایش دیگر نرخ بهره را در ماه آینده برای بانک مرکزی انگلیس میدهد. و این برای پوند مثبت خواهد بود.

بهروز رسانی تکمیلی - 20 ژانویه 2023

بررسی کوتاه نتایج داده های خرده فروشی آمریکا

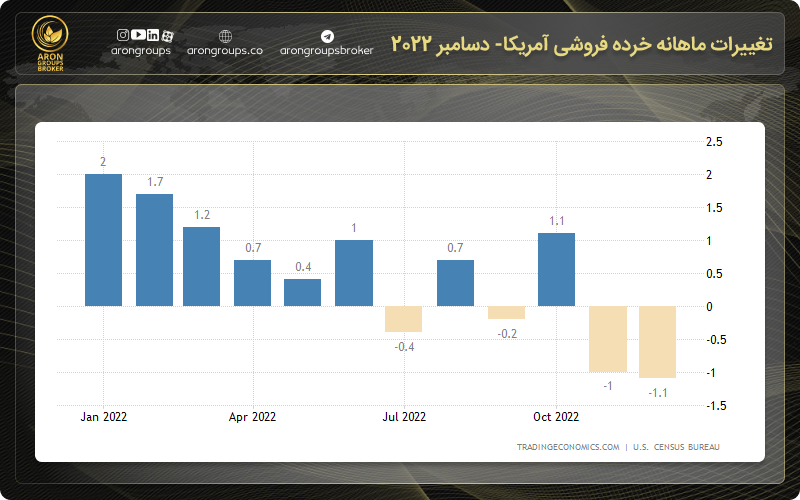

مهمترین داده های اقتصادی سشن آمریکا در این هفته انتشار داده های خرده فروشی بود.که داده های خرده فروشی در ماه دسامبر نسبت به دوره قبل 1.1% کاهش یافت و به عدد 1.1- % رسید. در حالیکه انتظار میرفت به عدد 0.8-% برسد. در گروههای مورد بررسی بیشترین کاهش فروش مربوط به بنزین و فروش مبلمان بود. حتی بدون احتساب فروش بنزین هم نرخ خرده فروشی به طور کلی ضعیفتر از انتظارات بود که با توجه تعطیلات آخر سال در دسامبر و کاهش تورم و کاهش هزینههای مصرف کننده در ماههای اخیر، کاهش خرده فروشی تامل برانگیز است!! به دنبال انتشار داده های خرده فروشی شاهد تقویت موقت دلار و کاهش موقت اونس و شاخص سهام بودیم.

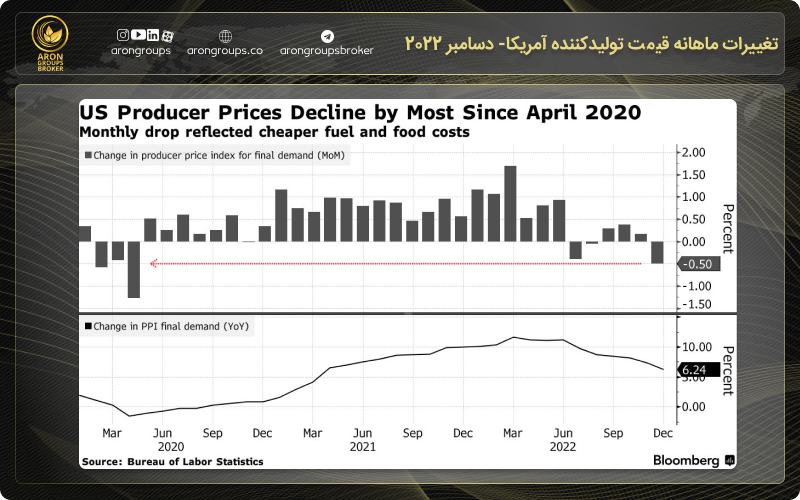

داده مهم دیگر این هفته، شاخص قیمت تولید کننده (PPI) بود. تورم تولیدکننده در ایالات متحده 0.5 % نسبت به دوره قبل در دسامبر 2022، در مقایسه با انتظارات بازار برای کاهش 0.1 درصدی، کاهش یافت. این کاهش، بزرگترین کاهش ماهانه از آوریل 2020 بود و نشانهی دیگری بود مبنی بر اینکه که فشار تورمی در ایالات متحده در حال کاهش است. به دلیل کاهش هزینه انرژی بهای تمام شده کاهش یافت و طبعا تاثیر خود بر کاهش قیمت کالاها را نیز از خود بر جای گذاشت.