تحلیل هفتگی بازارهای جهانی

December 12, 2022

تحلیل هفتگی بازارهای جهانی (12 تا 16 دسامبر 2022)

جلسات بانکهای مرکزی در کانون توجهات این هفته

هفتهای بسیار مهم و شلوغ پیشرو داریم. جدال مهمترین ارزهای این روزهای جهان یعنی دلار، یورو و پوند در روزهای پایانی سال 2022 دیدنی خواهد بود. این هفته، مهمترین هفته برای بانک های مرکزی است چرا که در سال 2022 مجالی برای تشکیل جلسهای دیگر برای این بانکها نمانده است و نتایج این جلسات میتواند طوفانی عظیم در روزهای مانده سال جاری و روزهای ابتدایی سال 2023 برپا کند.

فهرست محتوای این تحلیل...

آیا فدرال رزرو معاملهگران را ناامید خواهد کرد؟

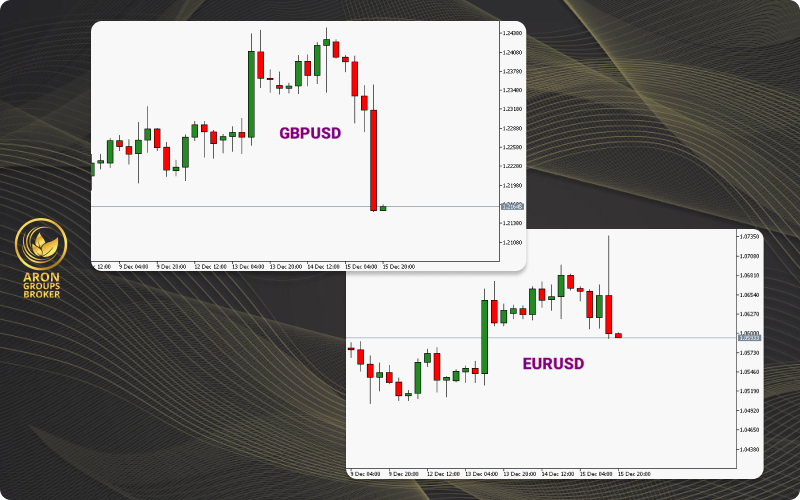

نشست فدرال رزرو در روز چهارشنبه 14 دسامبر مهمترین رویداد این هفته در بازارهای جهانی است. اگر در بیانیه نشست فدرال رزرو تغییری در مواضع قبلی صورت نگیرد و آقای پاول درکنفرانس مطبوعاتی خود بر ادامه مهار تورم تاکید کند که به احتمال زیاد چنین حالتی رخ میدهد،می تواند موجب تقویت دلار و تضعیف شدید بازار اوراق قرضه شود. اما در صورت نرمش فدرال رزرو و آقای پاول در قبال سیاستپولی فعلی، دلار تضعیف میشود و جشن و سرور می تواند مهمان رقبای دلار همانند پوند و یورو و … شود و باعث تقویت جفت ارزهایی نظیر GBPUSD و EURUSD شود. تضعیف دلار همچنین موجب تقویت اونس و بازار سهام میشود.

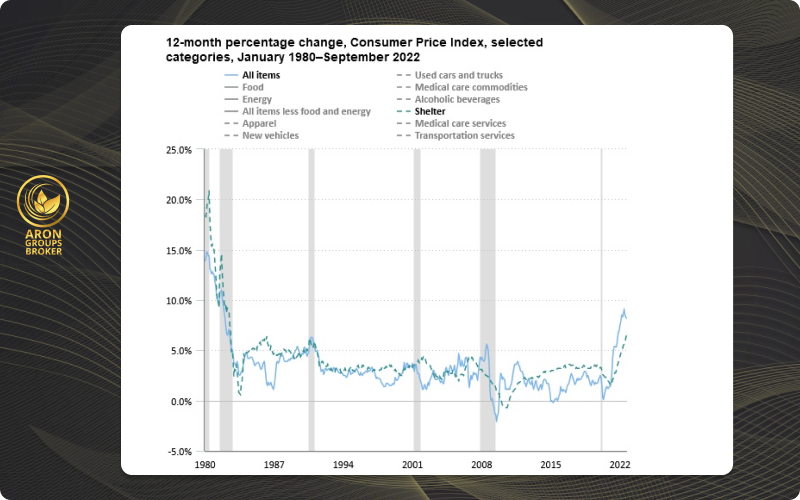

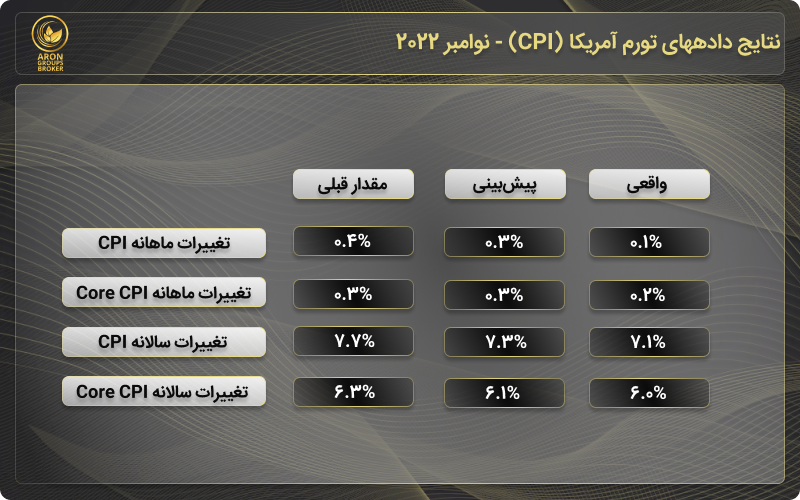

پیش از جلسه بانک مرکزی آمریکا، سهشنبه گزارش تورمی CPI ماه نوامبر منتشر خواهد شد. پیشبینی میشود تورم از ۷.۷% ماه قبل به ۷.۳% کاهش یابد. درصورتیکه این شاخص بیشتر از انتظارات منتشر شود و تورم داغتر از انتظارات باشد، می تواند جسارت بیشتری به فدرال رزرو می بر ادامه سیاستهای پولی انقباضی در جلسه این هفته نیز بدهد. این مسئله میتواند منجر به رشد دلار و افت بازار سهام شود.

با انتشار آمار خردهفروشی و آمار تولیدات صنعتی، بحث رکود مجددا نگاهها را به سمت خود معطوف خواهد کرد. اگر دادههای واقعی طبق پیشبینیها کمتر از دوره قبل باشد، مجددا بحث رکود تشدید خواهد شد و می تواند تاثیرات تصمیمات فدرال رزرو را در صورت اتخاذ موضع هاوکیش در جلسه روز چهارشنبه را تعدیل کند.

پوند میتواند از کمند فشارها رها شود؟

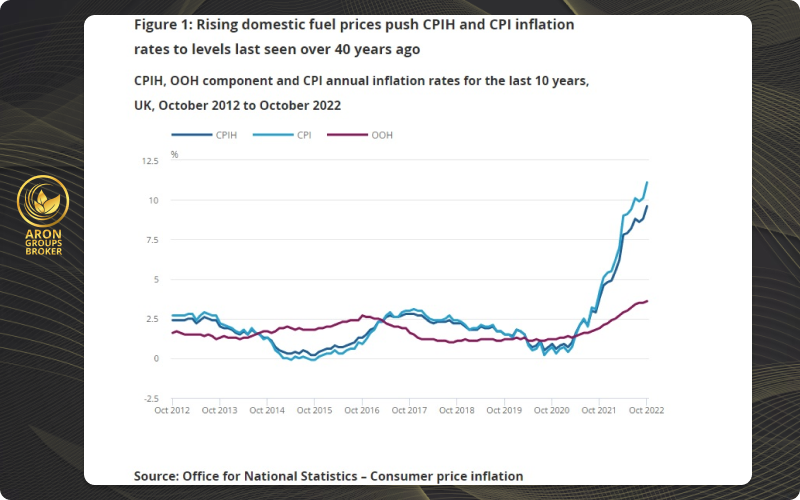

هفته ای بسیار مهم و پرتلاطم پیش روی پوند قرار دارد. جلسه بانک مرکزی انگلیس در روز پنجشنبه 15 دسامبر در کانون توجهات خواهد بود. افزایش نرخ بهره 0.5 درصدی کاملا قیمتگذاری شده و سرنخ دیگری در مورد تغییر سیاستهای پولی بانک مرکزی انگلیس وجود ندارد. مگر آنکه بیانیه بانک مرکزی شوک بزرگی به بازار وارد کند. که در این صورت شاهد نوسانات شدید در پوند و سهام انگلیس خواهیم بود.

از سوی دیگر در هفته پیشرو انواع شاخص های اقتصادی در بریتانیا منتشر خواهد شد که مهمترین آنها دادههای اشتغال و نرخ بیکاری در روز سهشنبه 13 دسامبر و آمار تورم در روز چهارشنبه 14 دسامبراست. اهمیت دادههای ذکر شده به حدی است که می تواند جلسه بانک مرکزی انگلیس را کاملا تحت الشعاع قرار دهد. در صورتیکه تورم ماه نوامبر داغ باشد و نرخ بیکاری در ماه اکتبر افزایش یابد و سرعت رشد دستمزدها نیز افزایش یابد فشار مضاعفی بر پوند کم رمق وارد خواهد کرد و موجب تضعیف شدید پوند خواهد شد.

مورد دیگری که در مورد وضعیت پوند در روزهای آتی میتواند تاثیرگذار باشد، وضعیت دلار آمریکا است. اگر دلار روند نزولی خود را ادامه دهد، شانس پوند برای حفظ روند صعودی خود افزایش مییابد.

شکاف در بانک مرکزی قاره سبز؟!

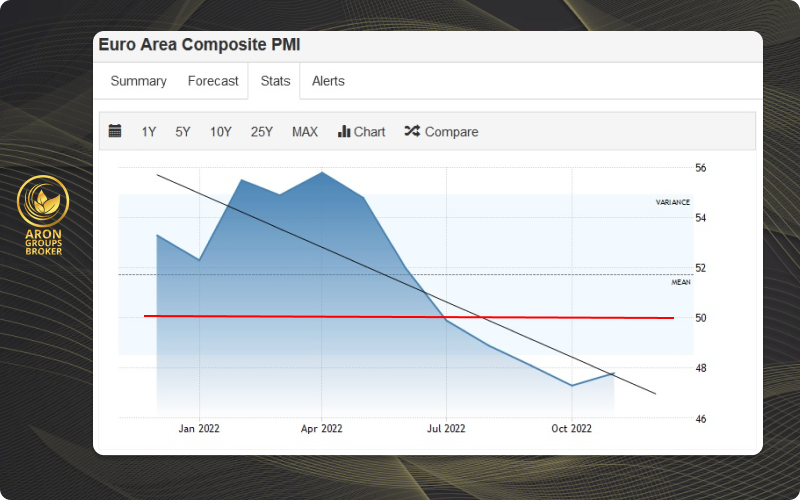

در میان سرمایهگذاران بر سر میزان افزایش نرخ بهره در جلسه بانک مرکزی اروپا اختلاف نظر وجود دارد. ۷۵ درصد از سرمایه گذاران احتمال افزایش ۰.۵ درصدی نرخ بهره را قیمتگذاری کردهاند. اگر بانک مرکزی اروپا نرخ بهره را کمتر از این مقدار افزایش دهد، بازار ناامید خواهد شد. از سوی دیگر در صورتیکه در گزارش بانک مرکزی اروپا به رکود اقتصادی در چشمانداز سال 2023 اشاره شود و در کنفرانس مطبوعاتی خانم لاگارد تلویحابه کاهش میزان افزایش نرخ بهره در جلسات آتی اشاره کند، یورو تضعیف خواهد شد.

اما اگر خانم لاگارد در سخنان خود از عزم بانک مرکزی اروپا بر مهار تورم تاکید کندو از سوی دیگر دلار آمریکا همچنان به روند نزولی خود ادامه دهد، یورو می تواند به صعود خود ادامه دهد.

روز جمعه شاخص مدیران خرید PMI برای ماه دسامبر منتشر خواهد شد. پیشبینیها حاکی از بهبود جزئی در مقادیر این شاخص نسبت به ماه نوامبر هستند اما همچنان در ناحیه رکود و زیر سطح 50 میباشند. در صورتیکه دادههای واقعی کمتر از حد انتظارات باشد و بیشتر در قعر نمودار سقوط کند، موجب تضعیف یورو خواهد شد.

آیا نفت ارزان در راه است؟

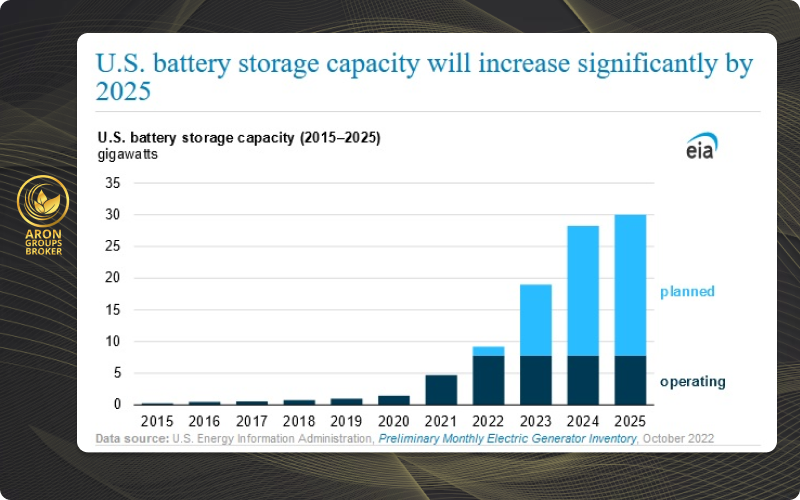

هفته گذشته هفتهای بسیار ناخوشایند برای تولید کنندگان نفت و از سوی دیگر هفته مسرتبخشی برای مصرف کنندگان نفت بود. در گزارش اداره اطلاعات انرژی آمریکا پیشبینی شد در سال آینده آمریکا تولید نفت خود را افزایش خواهد داد که این خود موجب فشار فروش در بازارهای نفت شد.

کاهش قیمت شدید نفت این خوشبینی را در بازار بوجود آورده که با توجه به نزدیکی سقف قیمتی اتحادیه اروپا برای نفت روسیه با قیمت جهانی موجب شود روسیه از کاهش تولید منصرف شود. از سوی دیگر سایه ترس از رکود قیمت نفت را به محدوده 70 دلار نیز رسانده است.

روز چهارشنبه 14 دسامبر گزارش هفتگی ذخایر نفت خام اداره اطلاعات انرژی آمریکا (EIA) منتشر خواهد شد. پیشبینیها حاکی از افزایش ذخایر نفتی نسبت به هفته قبل میباشد. در صورتیکه نتایج مطابق انتظارات منتشر شود کاهش قیمت نفت میتواند تشدید شده و به محدوده مهم 66 دلار نیز برسد. کاهش قیمت نفت تاثیر منفی بر دلار کانادا خواهد گذاشت.

عواملی که فعلا میتواند از قیمت نفت حمایت کند، ادامه کاهش محدودیتها و اجرای بازگشاییهای تدریجی در چین و بهبود چشم انداز رونق اقتصادی است. آخرین اخبار نفت

بهروز رسانی تکمیلی - 14 دسامبر 2022

بررسی کوتاه دادههای تورمی آمریکا (شاخص CPI)

رروز گذشته دادههای تورمی آمریکا (شاخص CPI) در حالی منتشر شد که تمام پارامترهای آن کاهشی بودند. فروکش کردن نسبی آتش تورم برای سومین دوره متوالی موجب شد تا بار دیگر سرمایهگذاران به برآورده شدن انتظارات خود در نشست امروز فدرال رزرو مبنی بر کاهش سرعت افزایش نرخ بهره امیدوارتر شوند.

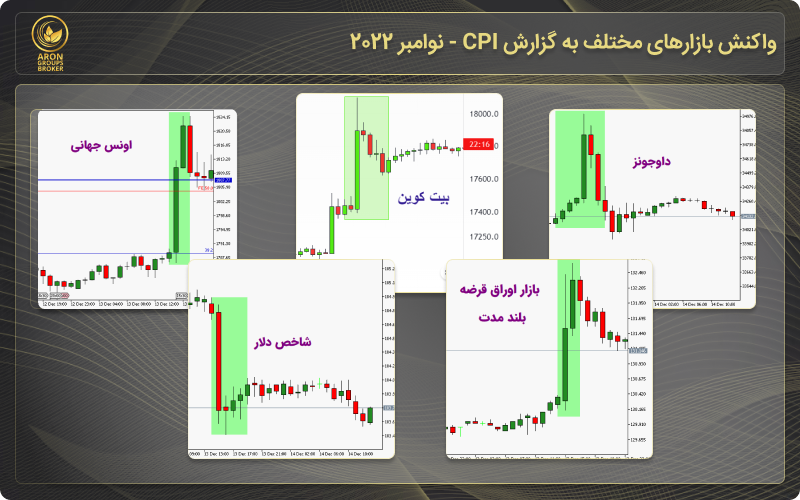

به تبع افزایش خوشبینی در میان سرمایهگذاران، بار دریگر دلار تضعیف شد و جو ریسکپذیری بهبود یافت که منجر به رشد موقت بازار سهام و اونس طلا شد. در ساعات اولیه پس از انتشار گزارش تورمی شد.

تاثیر احتمالی گزارش CPI بر نشست فدرال رزرو

با توجه به نتیجه گزارش تورمی ماه نوامبر ایالات متحده، انتظار می روند در جلسه امروز ( چهارشنبه 14دسامبر 2022) فدرال رزرو نرخ بهره را 0.5 درصد افزایش دهد. همچنین سرمایه گذاران انتظار دارند در جلسه ماه فوریه فدارال رزرو سرعت کاهش افزایش نرخ بهره را افزایش داده و نرخ بهره را به میزان 0.25 درصد افزایش دهد.

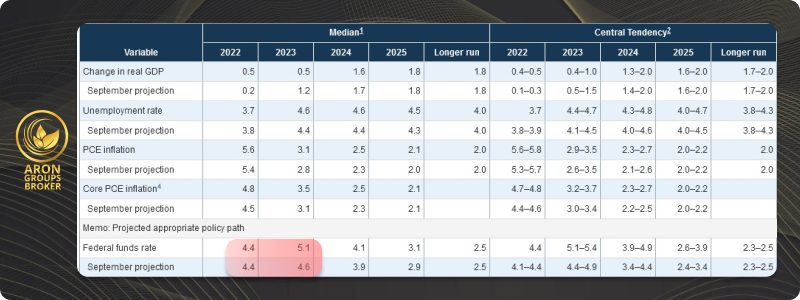

در جلسه امشب فدرال رزرو علاوه بر تعیین نرخ بهره، پیشبینیهای اقتصادی کلان سال 2023 و همچنین نمودار دات پلات منتشر خواهد شد. پییشبینی می شود سقف نرخ بهره برای سال 2023 به محدوده 5 – 5.25% برسد.اگر چنین شود و آقای پاول بر ادامه سیاست مهار تورم تاکید کند این امر می تواند موجب تقویت دلار و افت اونس و بازار سهام شود.

بهروز رسانی تکمیلی - 15 دسامبر 2022

دلشوره سرمایهگذارن پس از گزارش CPI بیراه نبود !!

در جلسه چهارشنبه (14 دسامبر) فدرال رزرو طبق انتظارات نرخ بهره را 0.5% افزایش داد و به عدد 4.5 % رساند.در نمودار دات پلات، فدرال رزرو پیشبینی خود از نرخ بهره برای سال 2023 را به عدد 5.1% افزایش داد. در واقع نگرانی بعد از انتشار گزارش تورمی CPI سرمایه گذاران که به وضوح خود را در ریزش بلافاصله شاخصهایی مانند داوجونز نشان داده بود به وقوع پیوست. و بهبود جو ریسک پذیری روز سهشنبه بسیار کم دوام بود.

آقای پاول، رئیس بانک مرکزی آمریکا در سخنان خود اشارهای به توقف سیاست پولی فعلی و توقف افزایش نرخ بهره تاپایان سال جاری نکرد و ضمن ابراز رضایت از کاهش متوالی تورم در سه دوره اخیر، اعلام کرد برای تغییر سیاست انقباضی فعلی به شواهد بیشتری نیاز است. آقای پاول، اظهار داشت فدرال رزرو در سال آینده افزایش بیشتری در نرخ بهره خواهد داشت، حتی اگر اقتصاد به سمت یک رکود احتمالی پیش برود.

آن روی سکه: مواجهه سهلانگارانه فدرال رزرو با رکود قریبالوقوع؟!

آمار خردهفروشی و تولیدات صنعتی امروز در حالی منتشر شد که همگی به میزان قابل توجهی بیش از انتظارات کاهشی بودند. در حالیکه پیشبینی میشد شاخص خردهفروشی عدد 0.1- % را نشان دهد، عدد واقعی 0.6- % منتشر شد. از سوی دیگر شاخص تولیدات صنعتی آمریکا برای ماه نوامبر 2022 که پیشبینی میشد نسبت به دوره قبل افزایش 0.2% را نشان دهد، به دلیل افزایش نرخ بهره و تاثیر قیمتها بر تقاضا، 0.3 % نسبت به مقدار مورد انتظار کاهش یافت و بار دیگر کم توجهی فدرال رزرو نسبت به مساله رکود قریبالوقوع اقتصادی را به چالش کشید.

آتشبازی در اروپا

بانک مرکزی انگلیس طبق انتظارات،نرخ بهره خود را با 0.5 % افزایش داد به 3.5 % رساند. در بیانیه پولی این بانک اعلام شد مادامیکه فشارهای تورمی همچنان برقرار است، افزایش بیشتر در نرخ بهره ممکن است مورد نیاز باشد. با وجود لحن هاوکیش بانک مرکزی انگلستان، سایه فدرال رزرو بر سر پوند همچنان سنگینی می کند.

بانک مرکزی اروپا نیز نرخ بهره خود را با 0.5 درصد افزایش به 2.5 درصد رساند. لحن بانک مرکزی اروپا نیز بسیار هاوکیش بود. در بیانه پولی این بانک پیشبینی شده است تورم حوزه یورو در سال 2024 به طور متوسط 3.4 % و در سال 2025 به 2.3 % برسد. همچنین رکود نسبتا کوتاه و کم عمق پیش بینی شده است. موضع خانم لاگارد، رئیس بانک مرکزی اروپا نیز همسو با بیانهی بانک هاوکیش بود. خانم لاگارد اعلام کرد “با توجه به اطلاعات، احتمالا میزان افزایش نرخ بهره در سه جلسه آتی 0.5 درصدی خواهد بود”. در مورد یورو دیگر رقیب دلار نیز وضعیت مشابه پوند است. همچنان سایه دلار سنگین است.

نفت: تقاضا بر عرضه پیروز شد

همانطور که در تحلیل ابتدای هفته نیز گفتیم، تنها عاملی که توانست در این هفته از نفت حمایت کند عامل تقاضا بود. با وجود افزایش موارد ابتلا به کووید-19 در چین، نشانههایی از عقب نشینی چین در مورد بازگشاییهای تدریجی و نرمش در قبال سیاست کووید صفر در هفته گذشته در بازار وجود نداشت. از سوی دیگر آژانس بین المللی انرژی اعلام کرد علیرغم شرایط نامساعد اقتصادی، مصرف نفت در چین، هند و خاورمیانه قوی بوده است و همچنین در پیش بینی های این آژانس آمده است عرضه نفت در سه ماهه دوم سال 2023 کاهش مییابد.