آموزش پرایس اکشن — معرفی معاملات پرایس اکشن

دی 19, 1400

در این مقاله به آموزش پرایس اکشن میپردازیم، به عبارت سادهتر پرایس اکشن در معاملات نحوه تغییر قیمت است. بهراحتی در بازارهایی با نقدینگی و نوسان بالا مشاهده میشود، اما درواقع هر چیزی که در بازار آزاد خریداری یا فروخته میشود، باعث افزایش قیمت میشود.

پرایس اکشن یک روش برای سفتهبازی بازار مالی است که از تجزیهوتحلیل حرکت قیمت پایه در طول زمان تشکیلشده است. توسط بسیاری از معامله گران خردهفروشی و اغلب توسط معامله گران نهادی و مدیران صندوقهای تأمینی برای پیشبینی جهت آینده قیمت اوراق بهادار یا بازار مالی استفاده میشود.

آموزش پرایس اکشن

معاملات پرایس اکشن عوامل اساسی را که بر حرکت بازار تأثیر میگذارند نادیده میگیرد و در عوض به تاریخچه قیمت بازار نگاه میکند، یعنی حرکت قیمت آن در یک دوره زمانی مشخص؛ بنابراین، اکشن قیمت یک تحلیل تکنیکال است، اما آنچه آن را از اکثر اشکال تحلیل تکنیکال متمایز میکند این است که تمرکز اصلی آن بر رابطه قیمت فعلی بازار با قیمتهای گذشته یا اخیر آن است، نه «دستدوم» مقادیری که از آن تاریخچه قیمت به دست میآیند.

بهعبارتدیگر، معاملات پرایس اکشن شکلی «خالص» از تحلیل تکنیکال است، زیرا شامل شاخصهای دستدوم و مشتق از قیمت نمیشود. معامله گرانقیمت فقط به دادههای دست اولی که یک بازار در مورد خودش تولید میکند، میپردازد. این حرکت قیمت در طول زمان است.

تجزیهوتحلیل اقدام قیمت به معاملهگر اجازه میدهد تا حرکت قیمت بازار را درک کند و توضیحاتی را در اختیار معاملهگر قرار میدهد تا بتواند یک سناریوی ذهنی برای توصیف ساختار بازار فعلی بسازد. معامله گران باتجربه قیمت عمل اغلب درک ذهنی منحصربهفرد و «احساس درونی» خود از بازار را دلیل اصلی تجارت سودآور خود میدانند.

معامله گران پرایس اکشن از تاریخچه گذشته حرکت قیمت در بازار استفاده میکنند، معمولاً بر روی اقدام اخیر قیمت در 3 تا 6 ماه گذشته تمرکز میکنند و تمرکز کمتری بر تاریخچه قیمتهای دورتر دارند. این تاریخچه قیمت شامل نوسانات اوج و نوسان پایین در یک بازار و همچنین سطوح حمایت و مقاومت است.

یک معاملهگر میتواند از پرایس اکشن بازار برای توصیف فرآیند تفکر انسانی در پشت حرکت بازار استفاده کند. هر شرکتکننده در یک بازار هنگام معامله در بازار، «سرنخهایی» را در نمودار قیمت بازار باقی میگذارد، این سرنخها میتوانند تفسیر شوند و برای پیشبینی حرکت بعدی در بازار استفاده شوند.

ساده نگهداشتن معاملات

در آموزش پرایس اکشن، معاملهگران معمولاً از عبارت «ساده و احمقانه نگهدارید» با اشاره به این واقعیت استفاده میکنند که معاملات چیزی است که بسیاری از افراد با پوشاندن نمودارهای خود با شاخصهای فنی متعدد و عموماً تحلیل بیشازحد بازار، آن را پیچیده میکنند.

معاملات پرایس اکشن گاهی اوقات بهعنوان «معاملات چارت تمیز»، «معاملات برهنه»، «معاملات خام یا طبیعی» نیز نامیده میشود، که به معامله از یک نمودار قیمت فقط با عمل قیمت ساده اشاره میشود.

رویکرد ساده معاملات پرایس اکشن به این معنی است که هیچ اندیکاتوری در نمودار معاملهگران وجود ندارد و هیچ رویداد یا اخبار اقتصادی در تصمیمگیریهای معاملاتی استفاده نمیشود. تمرکز آن تنها بر روی کنش قیمت بازار است، و اعتقاد معاملهگران قیمت این است که این اقدام قیمت همه متغیرهایی (رویدادهای خبری، دادههای اکو و غیره) را که بر بازار تأثیر میگذارند و باعث حرکت آن میشوند، منعکس میکند. بنابراین، مفهوم اش این است که بهجای تلاش برای رمزگشایی و مرتبسازی بسیاری از متغیرهای مختلف که هرروز بر بازار تأثیر میگذارند، تحلیل بازار و معامله از روی قیمت آن بسیار سادهتر است.

استراتژیهای معاملاتی قیمت (الگوها)

الگوهای پرایس اکشن، که به آنها «محرکها»، «راهاندازیها» یا «سیگنالها» نیز گفته میشود، درواقع مهمترین جنبه معاملات پرایس اکشن هستند، زیرا این الگوها هستند که سرنخهای قوی را در اختیار معاملهگر قرار میدهند که قیمت ممکن است در آینده انجام شود.

نمودارهای زیر نمونههایی از چند استراتژی معاملاتی ساده قیمت را نشان میدهند که میتوانید برای معامله در بازار از آنها استفاده کنید.

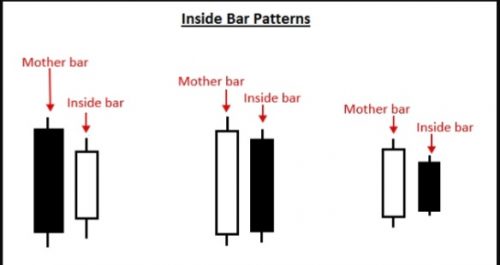

الگوی نوار داخل

الگوی نوار داخلی یک الگوی دو میلهای آموزش پرایس اکشن است که از نوار داخلی و نوار قبلی تشکیلشده است که معمولاً به آن “نوار مادر” میگویند. نوار داخلی کاملاً در محدوده بالا تا پایین نوار مادر قرار دارد. این استراتژی اقدام قیمت معمولاً بهعنوان یک الگوی شکست در بازارهای پرطرفدار استفاده میشود، اما اگر در سطح نمودار کلیدی شکل بگیرد، میتوان آن را بهعنوان یک سیگنال معکوس نیز معامله کرد.

الگوی نوار سنجاق

الگوی پین بار از یک شمعدان تشکیلشده است و نشاندهنده رد قیمت و معکوس شدن در بازار است. سیگنال پین بار در یک بازار پرطرفدار، محدود به محدوده عالی عمل میکند و همچنین میتواند برخلاف روند از سطح حمایت یا مقاومت کلیدی معامله شود. نوار پین نشان میدهد که قیمت ممکن است برخلاف جهتی که دم نشان میدهد حرکت کند. زیرا این دم نوار پین است که رد قیمت و معکوس را نشان میدهد.

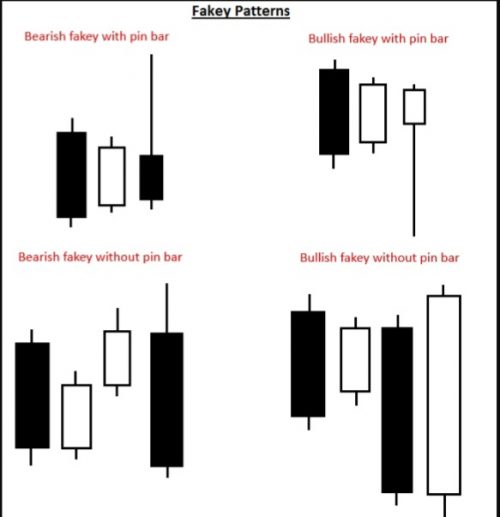

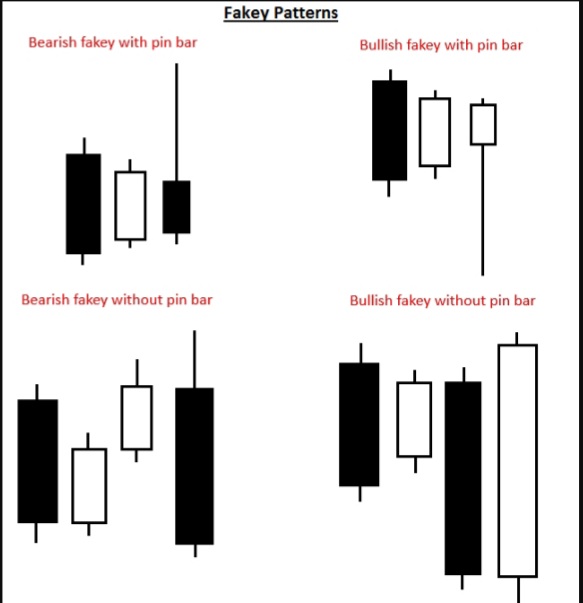

الگوی تقلبی

الگوی جعلی شامل یک شکست نادرست از یک الگوی نوار داخلی است. بهعبارتدیگر، اگر یک الگوی نوار داخلی برای مدت کوتاهی شکسته شود، اما سپس در محدوده نوار مادر یا نوار داخلی برعکس شود و بسته شود، شما یک الگوی جعلی دارید. به آن “جعلی” میگویند زیرا شمارا جعلی میکند، بازار به نظر میرسد که در یکجهت شکسته میشود اما سپس در جهت مخالف بازمیگردد و حرکت قیمت را در آن جهت آغاز میکند. Fakey ها با روندها، در مقابل روندهای سطوح کلیدی و در محدودههای معاملاتی عالی هستند.

معامله با الگوهای عمل قیمت

بیایید به چند نمونه واقعی از معامله با الگوهای پرایس اکشن نگاه کنیم.

اولین نموداری که به آن نگاه میکنیم یک الگوی سیگنال فروش جعلی نزولی را به ما نشان میدهد. در این مثال، روند از قبل نزولی بود، زیرا میتوانیم مسیر نزولی کلی را ببینیم که از سمت چپ بالای نمودار شروع میشود و با حرکت قیمت به سمت چپ نمودار کاهش مییابد. بنابراین، این سیگنال فروش جعلی مطابق با روند نزولی نمودار روزانه بود، این خوب است. معامله با روند بهطورکلی به یک تنظیم قیمت، شانس بیشتری برای کار به نفع شما میدهد.

نمودار زیر نمونهای از راهاندازی ترکیبی میله پین تقلبی صعودی را درزمینهٔ بازار در حال حرکت به سمت بالا نشان میدهد. بهطورمعمول، زمانی که یک بازار دارای یک سوگیری کوتاهمدت قوی است، به این معنی که اخیراً و بهشدت در یکجهت حرکت میکند، یک معاملهگر قیمتی میخواهد مطابق با آن حرکت کوتاهمدت معامله کند.

در این مثال بعدی، ما به الگوی معاملات نوار داخلی نگاه میکنیم. این نمودار هم یک سیگنال درون نوار معمولی و هم یک تنظیم ترکیبی پین نوار درونی را نشان میدهد. یک ترکیب پین نوار داخلی بهسادگی یک نوار داخلی با یک نوار پین برای نوار داخلی است. این تنظیمات در بازارهای پرطرفدار مانند آنچه در نمودار زیر میبینیم بسیار خوب عمل میکنند.

آخرین نمودار موردنظر نمونههایی از الگوی نوار پین را نشان میدهد. به حرکتهای بزرگ به سمت بالا که هر دو سیگنال خرید پین بار را دنبال کردند توجه کنید.

همچنین، توجه داشته باشید که چگونه این میلههای پین هر دو دارای دمهای بلندی در مقایسه با برخی از میلههای دیگر در این نمودار هستند که ممکن است آنها را بهعنوان میلههای پین شناسایی کنید. میلههای پین با دمهای بلند خوب مانند این دو که بهوضوح از قیمت اطراف بیرون زدهاند، اغلب تنظیمات بسیار خوبی برای معامله هستند.

الگوهای عمل قیمت معامله باتلاقی

معامله با سیگنالهای مربوط به قیمت نهتنها به خود سیگنال مربوط میشود، بلکه به محل شکلگیری سیگنال در نمودار نیز مربوط میشود. هر پین نوار، نوار داخلی و غیره برابر ایجاد نمیشود. بسته بهجایی که یک سیگنال اقدام قیمتی خاص در یک بازار شکل میگیرد، ممکن است نخواهید آن را معامله کنید یا ممکن است بخواهید بدون تردید آن را معامله کنید.

بهترین سیگنالهای اقدام قیمت، آنهایی هستند که در نقاط “همراه” در بازار شکل میگیرند. تلاقی، صرفاً به معنای «گرد هم آمدن«افراد یا چیزها است. در مورد معاملات پرایس اکشن، ما به دنبال منطقهای در نمودار هستیم که حداقل چند مورد با سیگنال ورود به عمل قیمت مطابقت دارند. وقتی این اتفاق میافتد، میگوییم سیگنال اقدام قیمت همراهی دارد.

در مثال نمودار زیر، میتوانیم یک نمونه خوب از الگوی نوار پین باتلاقی را ببینیم. نقطه تلاقی این است که پین بار در جهت یک بازار با روند صعودی تشکیلشده است و در سطح حمایت در آن روند صعودی شکلگرفته است؛ بنابراین، ما تلاقی روند و سطح پشتیبانی راداریم، این موارد باهم به سیگنال خرید پین بار وزن بیشتری نسبت به زمانی میدهند که سیگنال را پشتیبانی نمیکنند. هر چه یک سیگنال اکشن در پشت خود عوامل منطبق بیشتری داشته باشد، سیگنال با احتمال بیشتری در نظر گرفته میشود.

نتیجه آموزش پرایس اکشن

امیدواریم از این آموزش پرایس اکشن لذت برده باشید. شما اکنون درک پایهای محکمی از اینکه عمل قیمت چیست و چگونه آن را معامله کنید دارید.

در آینده، باید به دنبال گسترش درک و دانش معاملاتی خود درزمینهٔ قیمت عمل باشید، زیرا بسیار بیشتر ازآنچه در اینجا به آن پرداختهشده است، وجود دارد.

برای آموزش کامل و بینش عمیق در مورد استراتژیهای ساده و درعینحال قدرتمند پرایس اکشن و همچنین بینشی از دنیای تجارت حرفهای از جانب یک کهنهکار تجارت، برای اطلاعات بیشتر، دوره معاملاتی قیمت اکشن در آکادمی آرون گروپس را بررسی کنید.