انواع تریدر فاندامنتال — از صفر تا صد

تیر 20, 1400

تریدر فاندامنتال (معاملات بنیادی) روشی است که در آن معاملهگر تمرکز خود را بر روی رویدادهای خاص شرکتها میگذارد تا تعیین کند کدام سهام را بخرد و چه زمانی آن را خریداری کند. معاملات در مبانی بیشتر با استراتژی خریدوفروش بیشتر ارتباط دارد تا معامله کوتاهمدت. بااینحال، موارد خاصی وجود دارد که معامله با فاندامنتال میتواند در یک دوره کوتاه سود قابلتوجهی ایجاد کند.

انواع مختلف معامله گران در تریدر فاندامنتال

قبل از اینکه ما روی معاملات فاندامنتال تمرکز کنیم، در اینجا انواع اصلی معاملات سهام را بررسی خواهیم کرد:

اسکالپینگ: اسکالپر فردی است که روزانه دهها یا صدها معامله انجام میدهد و تلاش میکند با بهره گیری از سود پیشنهاد قیمت، سود کمی از هر معامله کسب کند.

مومنتوم تریدر (معاملات پرشتاب): مومنتوم تریدر یا همان معاملهگر مومنتومی به دنبال سهامهایی هستند که با حجم زیاد در یکجهت قابلتوجه حرکت میکنند. این معامله گران تلاش میکنند تا حرکت موردنظر را به سود موردنظر برسانند.

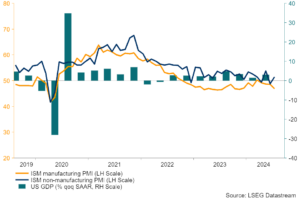

معاملات فنی: معامله گران تکنیکال (فنی) بر روی نمودارها تمرکز میکنند. آنها خطوط موجود در نمودارهای سهام یا شاخص را ازنظر نشانههای همگرایی یا واگرایی تجزیهوتحلیل میکنند که ممکن است سیگنالهای خرید یا فروش را نشان دهد.

معاملات بنیادی: معامله گران فاندامنتال، شرکتها را بر اساس تجزیهوتحلیل بنیادی، که رویدادهای شرکت، بهویژه گزارش درآمد واقعی یا پیشبینیشده، تقسیم سهام، تجدید سازمان یا خریدها را بررسی میکند، معامله میکنند.

سویینگ تریدینگ (نوسان معاملات): سوئینگ تریدینگ یا معاملات نوسانی (Swing trading)، انواعی از معامله است که در آن تلاش بر این است که سودهای کوتاهمدت تا میانمدت از یک سهام (یا هر ابزار مالی) طی چند روز تا چند هفته به دست بیاید. معاملهگران در این نوع از تجارت در درجه اول از تحلیل تکنیکال برای جستجو و یافتن فرصتهای تجاری استفاده میکنند. این معاملهگران ممکن است علاوه بر تجزیهوتحلیل روند و الگوهای قیمت، از تحلیل بنیادی نیز استفاده کنند.

درواقع سوئینگ تریدینگ شامل نگهداشتن موقعیتی طولانی یا کوتاه برای بیش از یک جلسه معاملاتی است، اما این زمان کمتر از چند هفته یا چند ماه است. اینیک بازه زمانی کلی است؛ زیرا برخی معاملات ممکن است بیش از دو ماه طول بکشد.

معامله گران تازهکار ممکن است هر یک از این تکنیکها را تجربه کنند، اما درنهایت باید در یک طوفان واحد قرار بگیرند که بادانش و تجربه معاملهگری خود مطابق با سبکی عمل کنند که انگیزه بیشتری برای تحقیقات، آموزش و تمرین بیشتر به آن اختصاص دادهاند.

دادههای فاندامنتال و ترید کردن

اکثر معامله گران سهام از رایجترین دادههای مالی مورداستفاده در تجزیهوتحلیل بنیادی ازجمله سود هر سهم (EPS)، درآمد و گردش پول مطلع هستند. این عوامل کمی شامل هر رقمی است که در گزارش سود شرکت، به صورت جریان نقدی یا ترازنامه وجود دارد. این عوامل همچنین میتوانند شامل نتایج نسبت مالی مانند بازده سهام (ROE) و بدهی به حقوق صاحبان سهام (D/E) باشند. مثلاً اگر شرکتی نتایج سودی را صادر کند که بازار را غافلگیر کند، معاملهگران فاندامنتال ممکن است از چنین داده کمی برای شناسایی فرصتهای معاملاتی استفاده کنند.

دو مورد از مهمترین عوامل اساسی برای معامله گران و تریدر فاندامنتال ها در سراسر جهان که از نزدیک تحت نظر هستند، اطلاعیه سود و بهروزرسانی، و کاهش رتبه تحلیلگر است. به دست آوردن امتیاز در مورد چنین اطلاعاتی دشوار است، زیرا به معنای واقعی کلمه میلیونها چشم در والاستریت هستند که به دنبال همان مزیت هستند.

اطلاعیههای سود

مهمترین مؤلفه اطلاعیه سود، مرحله قبل از اعلامیه است، زمانی که شرکت بیانیهای مبنی بر برآورده شدن، فراتر رفتن یا عدم تأمین انتظارات درآمد صادر میکند. معاملات اغلب بلافاصله پس از چنین اطلاعیهای اتفاق میافتد زیرا احتمالاً فرصت شتاب کوتاهمدت وجود خواهد داشت.

تجزیهوتحلیل بهروزرسانی و کاهش

بهطور مشابه، بهروزرسانیها و کاهشهای تحلیلگران ممکن است یک فرصت معاملات کوتاهمدت برای یک تریدر فاندامنتال ایجاد کنند، بهویژه هنگامیکه یک تحلیلگر برجسته بهطور غیرمنتظره سهام را پایین میآورد. اقدام قیمت در این شرایط میتواند شبیه به ریزش سنگ از صخره باشد، بنابراین معاملهگر باید سریع باشد و با فروش کوتاه خود چابک اقدام کند.

اعلامیههای سود و رتبهبندی تحلیلگران نیز ارتباط تنگاتنگی با معاملات تکانهای دارند. معامله گران مومنتومی (شتاب) به دنبال اتفاقات غیرمنتظرهای هستند که باعث میشود یک معاملهگر حجم زیادی از سهام را معامله کند و بهطور ثابت، بالا یا پایین حرکت کند.

معاملهگر فاندامنتال اغلب اوقات به دنبال کسب اطلاعات در مورد رویدادهای احتکاری است که ممکن است بقیه بازار فاقد آن باشد. برای ماندن در یک گام جلوتر از بازار، معامله گران زیرک اغلب میتوانند از دانش خود در مورد الگوهای معاملاتی تاریخی که هنگام زمان تقسیم سهام، تملکها، تصاحب سهام و ساماندهی مجدد سهام رخ میدهد، استفاده کنند.

انشعاب سهام

وقتی یک سهام 20 دلاری 2 بر 1 تقسیم میشود، ارزش بازار شرکت تغییر نمیکند، اما اکنون شرکت تعداد سهام معاملات هر دو را باقیمت سهام 10 دلار دو برابر کرده است. بسیاری از سرمایهگذاران معتقدند ازآنجاکه معامله گران تمایل بیشتری به خرید سهام 10 دلار نسبت به سهام 20 دلاری دارند، تقسیم سهام به معنای افزایش سرمایه بازار شرکت است. بااینحال، به یاد داشته باشید که این امر اساساً ارزش شرکت را تغییر نمیدهد.

برای معامله موفقیتآمیز تقسیم سهام، یک تریدر فاندامنتال بیش از هر چیز باید فاز معامله سهام را بهدرستی شناسایی کند. تاریخ ثابت کرده است که تعدادی از الگوهای معاملاتی خاص قبل و بعد از اعلامیه تقسیم رخ میدهد. افزایش قیمت و بنابراین فرصتهای خرید کوتاهمدت بهطورکلی در مرحله قبل از اعلامیه و دوره قبل از تقسیم رخ میدهد، و استهلاک قیمت (فرصتهای کوتاهمدت) در افسردگی پس از اعلامیه و افسردگی پس از انشعاب رخ خواهد داد.

با شناسایی صحیح این چهار مرحله، یک تریدر فاندامنتال تقسیمشده میتواند درواقع و در همان سهام حداقل چهار بار بهصورت جداگانه قبل و بعد از تقسیم معاملات خود را با معاملات روزانه یا حتی ساعتبهساعت انجام دهد.

خریدها، تصاحبها و موارد دیگر برای تریدر فاندامنتال

ضربالمثل قدیمی “شایعه را بخر، خبر را بفروش” برای کسانی که در معاملات خرید، تصاحب و سازماندهی مجدد معامله میکنند صدق میکند. در این موارد، یک سهام اغلب در مرحله حدس و گمان منتهی به رویداد و کاهش چشمگیر، بلافاصله پس از اعلام رویداد، افزایش شدید قیمت را تجربه خواهد کرد.

بنابراین گفتههای معاملهگر قدیمی “فروش اخبار” باید بهطور قابلتوجهی برای یک معاملهگر باهوش و تریدر فاندامنتال موردتوجه قرار گیرد. بازی یک معاملهگر این است که یکقدم از بازار جلوتر باشد. بنابراین، بعید است معاملهگر سهام را در یک مرحله سوداگرانه خریداری کند و آن را تا زمان اعلام واقعی نگه دارد. یک تریدر فاندامنتال درگیر تصرف برخی از حرکات در مرحله سفتهبازی است و ممکن است چندین بار با شروع کار شایعهسازان در همان سهام معامله کند و یا از معامله خارج شود. معاملهگر ممکن است یک موقعیت طولانی در صبح و کوتاه در بعدازظهر نگه دارد و همیشه مراقب نمودارها و دادههای سطح 2 برای نشانههایی از زمان تغییر موقعیت است.

هنگامیکه اطلاعیه واقعی اعلام میشود، معاملهگر احتمالاً این فرصت را خواهد داشت که بلافاصله پس از انتشار خبر قصد خود برای تملک سهام شرکت متصرف، سهام خود را کوتاه کند و بدین ترتیب سرخوشی احتمالی منتهی به اعلامیه را پایان دهد. بهندرت اعلامیه خرید مثبت دیده میشود، بنابراین کوتاه آمدن شرکتی که اقدام به خرید میکند یک استراتژی صحیح دوگانه است.

در مقابل، سازماندهی مجدد شرکت اگر در بازار پیشبینی نشود و سهام به دلیل مشکلات داخلی شرکتها قبلاً در یک اسلاید طولانیمدت قرار داشته باشد، مثبت ارزیابی میشود. بهعنوانمثال اگر یک هیئتمدیره ناگهان یک مدیرعامل غیر محبوب را برکنار کند، ممکن است یک سهام در طی اخبار کوتاهمدت حرکت صعودی را به نمایش بگذارد.

معامله سهام هدف تصاحب یک مورد خاص است، زیرا پیشنهاد تصاحب قیمت مربوط به هر سهم خواهد داشت. یک تریدر فاندمنتال باید مراقب باشد که از نگهداشتن سهام در قیمت پیشنهادی یا نزدیک به آن جلوگیری کند، زیرا سهام معمولاً در کوتاهمدت حرکت قابلتوجهی نخواهد کرد، زیرا محدوده باریک خود را نزدیک به هدف پیدا کند. بهویژه در مورد تصاحب شایعه، بهترین فرصتهای معاملاتی در مرحله سفتهبازی (یا دورهای که شایعه قیمت هر سهم برای پیشنهاد خرید حرکت واقعی قیمت را تحریک میکند) خواهد بود.

شایعات و گمانهزنیها پیشنهادهای تجاری پرخطر هستند، بهویژه در مورد خریدها، تصرفات و سازماندهی مجدد. این رویدادها نوسانات شدید قیمت سهام را ایجاد میکنند. بااینحال، به دلیل پتانسیل حرکت سریع قیمت، این رویدادها بهطور بالقوه بهعنوان پردرآمدترین فرصتهای اساسی معامله موجود نیز عمل میکنند.

خط پایین

بسیاری از استراتژیست های معاملاتی از مدلهای پیچیدهای برای فرصتهای معاملاتی مرتبط با رویدادهای منتهی به موقعیت و یا پسازآن اعلام سود، تجزیهوتحلیل و بهروزرسانی تحلیلگر، تقسیم سهام، خرید، تصاحب و سازماندهی مجدد استفاده میکنند. این نمودارها شبیه نمودارهای مورداستفاده در تجزیهوتحلیل فنی هستند اما از پیچیدگی ریاضی برخوردار نیستند. نمودارها نمودارهای الگوی ساده هستند. آنها الگوهای تاریخی رفتارهای معاملاتی را نشان میدهند که نزدیک به این وقایع رخ میدهد و از این الگوها بهعنوان راهنمای پیشبینی حرکات کوتاهمدت در زمان حال استفاده میشود.

اگر تریدر فاندامنتال موقعیت فعلی سهام و حرکات بعدی قیمت را که احتمالاً رخ میدهد، بهدرستی شناسایی کند، شانس خوبی برای انجام معاملات موفق دارد. معاملات در مبانی بنیادی ممکن است در موارد سرخوشی و اعتیاد به مواد مخدر مخاطرهآمیز باشد، اما معاملهگر باهوش میتواند با استفاده از الگوهای تاریخی برای هدایت معاملات کوتاهمدت خود، خطر را کاهش دهد. بهطور خلاصه، یک تریدر فاندامنتال باید قبل از شروع کار، تکالیف خود را انجام دهد.