بازار بین بانکی چیست و چطور به معاملات فارکس جهت می دهد؟

بازار فارکس بزرگترین بازار حال حاضر جهان با حجم معاملاتی 7.5 میلیون دلار در روز است. فعالین این بازار بانک ها، موسسات مالی، صندوق های تامینی، بروکرها، سرمایه گذاران خرد، شرکت ها، بانک های مرکزی و دولت ها هستند.

بازار بین بانکی یک بازار غیررسمی و زیر مجموعه ای از بازار فارکس است که باعث می شود بانک ها بتوانند وجوه در اختیار خود را بهتر مدیریت و توزیع کنند و بنابراین کار اصلی خود را که واسطه گری مالی است بهتر انجام دهند. در این مقاله با ما همراه باشید تا با بازار بین بانکی، بازیگران اصلی و اندازه بازار آشنا شویم و تاثیرات آن بر سایر بازارهای مالی و به ویژه بازار فارکس را بررسی کنیم.

آنچه در این مقاله می خوانید...

بازار فارکس چیست؟

قبل از اینکه به بازار بین بانکی فارکس بپردازیم بهتر است کمی با خود بازار فارکس آشنا شویم. بازار فارکس مکانی برای معامله جفت ارزها با یکدیگر است و جایی است که در آن معامله گران یک ارز را که در مقابل یک ارز دیگر قمیت گذاری شده ( به این قیمت “نرخ ارز خارجی” می گویند و به این معناست که خرید یک ارز در ازای یک ارز دیگر چقدر هزینه دارد) می خرند و می فروشند به این امید که از اختلاف قیمت خرید و فروش سود کنند.

مثلا اگر معامله گری دلار آمریکا را در مقابل دلار استرالیا (USDAUD) در قیمت 1.5359 خریده و در معامله فروشی که روز بعد باز می کند آن را به قیمت 1.5369 بفروشد، به میزان اختلاف این دو قیمت سود کرده است.

البته تنها کسانی که در بازار فارکس معامله انجام می دهند افرادی نیستند که به قصد سفته بازی وارد این بازار می شوند. گروه دیگر شرکت هایی هستند که در خارج از کشور خرید و فروش می کنند و مجبورند که همواره ارز محلی خود را با ارزهای خارجی مبادله کنند.

بازار بین بانکی فارکس چیست؟

بازار بین بانکی فارکس زیرمجموعه ایست از بازار فارکس و محلی است که درآن ارزهای خارجی بین بانک ها و موسسات مالی بزرگ معامله می شود. از آنجا که حجم معاملات بازارسازان بازار بین بانکی زیاد است و بخش قابل توجهی از کل معاملات بازار فارکس توسط آنها انجام می شود، سایر قیمت گذاری های تجاری بر اساس نرخ ارز پایه ای که آنها ارائه می دهند انجام می شود. در واقع نرخ خرید-فروش (bid-ask price) بین بانکی، مبنایی برای نرخ ارز بازار است و با توجه به آن، برای سایر شرکت کنندگان بازار قیمت گذاری انجام می شود.

برای اینکه بانکی تبدیل به یک بازیگر در بازار بین بانکی شود بایستی معاملات بالای یک میلیون دلار انجام دهد. در واقع یک میلیون دلار حداقل مقدار معاملات است و در جفت ارزهای ماژور مانند EURUSD یا USDJPY معاملات بیش از یکصد میلیون دلاری تنها در کسری از ثانیه صورت می گیرد.

این بانک ها گاهی از طرف مشتریان خود اما، اغلب برای حساب های خودشان اقدام به معامله در بازار بین بانکی می کنند. از آنجا که بازار بین بانکی یک سیستم نرخ شناور دارد –به این معنا که نرخ ارز بر اساس میزان عرضه و تقاضا و به صورت خودبخودی تنظیم می شود- هر معامله بین بانکی که انجام می شود به تنظیم نرخ مبادله ارز کمک می کند و بانک ها، از آن برای مدیریت نرخ بهره و نرخ ارز خود و اتخاذ مواضع سوداگرانه بر مبنای تحقیقات بازار خود کمک می گیرند.

علاوه بر سیستم نرخ شناور، این بازار نیز مثل بازار فارکس غیر متمرکز است یعنی، مانند بازارهای بورس سهام نیویورک یا شانگهای مکان جغرافیایی خاصی برای انجام معاملات بین بانکی وجود ندارد و درست مانند بازار فارکس که یک بازار 24 ساعته است، بازار بین بانکی فارکس نیز به صورت 24 ساعته در دسترس است.

تاریخچه کوتاهی بر بازار بین بانکی فارکس

بازار بین بانکی فارکس پس از شکست توافق برتون وودز و تصمیم ریچارد نیکسون ریاست جمهوری ایالات متحده برای قطع همبستگی طلا و دلار در سال 1971 بهبود و توسعه یافت. پس از این سال، مداخله دولت در نرخ ارز کشورهای صنعتی به مواقع خاص محدود شد و ارزش گذاری این ارزها آزادانه و شناور شد. بازار فارکس تبدیل به یک بازار غیرمتمرکز از نظر مکانی در سراسر جهان شد که فقط در روزهای آخر هفته و سایر تعطیلات رسمی تعطیل است. این شناور بودن نرخ ارز با ظهور سیستم های کامپیوتری و اینترنت همراه شد که کمک میکرد تعداد بیشتری از معامله گران با بهترین قیمت ها اسکن شوند.

تاثیر بازار بین بانکی بر معاملات فارکس

همانطور که می دانید ارزها در بازار فارکس به صورت جفت ارز و با قیمت دو طرفه مظنه می شوند یعنی، هر جفت ارز به صورت همزمان با دو قیمت مظنه می شود که به آنها قیمت های bid و ask می گویند. قیمت bid که قیمت پایینتر است قیمتی است که وقتی اقدام به فروش جفت ارز می کنید برای شما لحاظ می شود و قیمت ask (قیمت بالاتر) قیمتی است که هنگام خرید جفت ارز برایتان لحاظ می شود. تفاوت این قیمت ها به عنوان اسپرد خرید فروش شناخته می شود که در واقع هزینه این معامله منهای کارمزد و کمیسیون بروکر است.

اولین بازارسازانی که این قیمت های bid و ask را تعیین می کنند بانک های بزرگ جهانی هستند. این بانک ها در قالب یکی از زیربخش های بازار فارکس یعنی بازار بین بانکی به صورت مداوم از طرف خود یا مشتریانشان در حال معامله با یکدیگر هستند. این بازار عناصر معاملات بین بانکی، سرمایه گذاری های نهادی و معاملات موسسات مالی را با هم ترکیب کرده، باعث می شود معاملات و نرخ های خرید و فروش همه این بازیگرها مبنایی برای تعیین نرخ های ارز رایج و قیمت گذاری برای دیگران شود.

از آنجا که بازار بین بانکی بزرگ و بازیگران اصلی آن زیادند در نتیجه، رقابت زیادی هم بین آنها وجود دارد و این رقابت در نهایت منجر به این می شود که اسپرد کمتر و قیمت گذاری منصفانه تضمین شود.

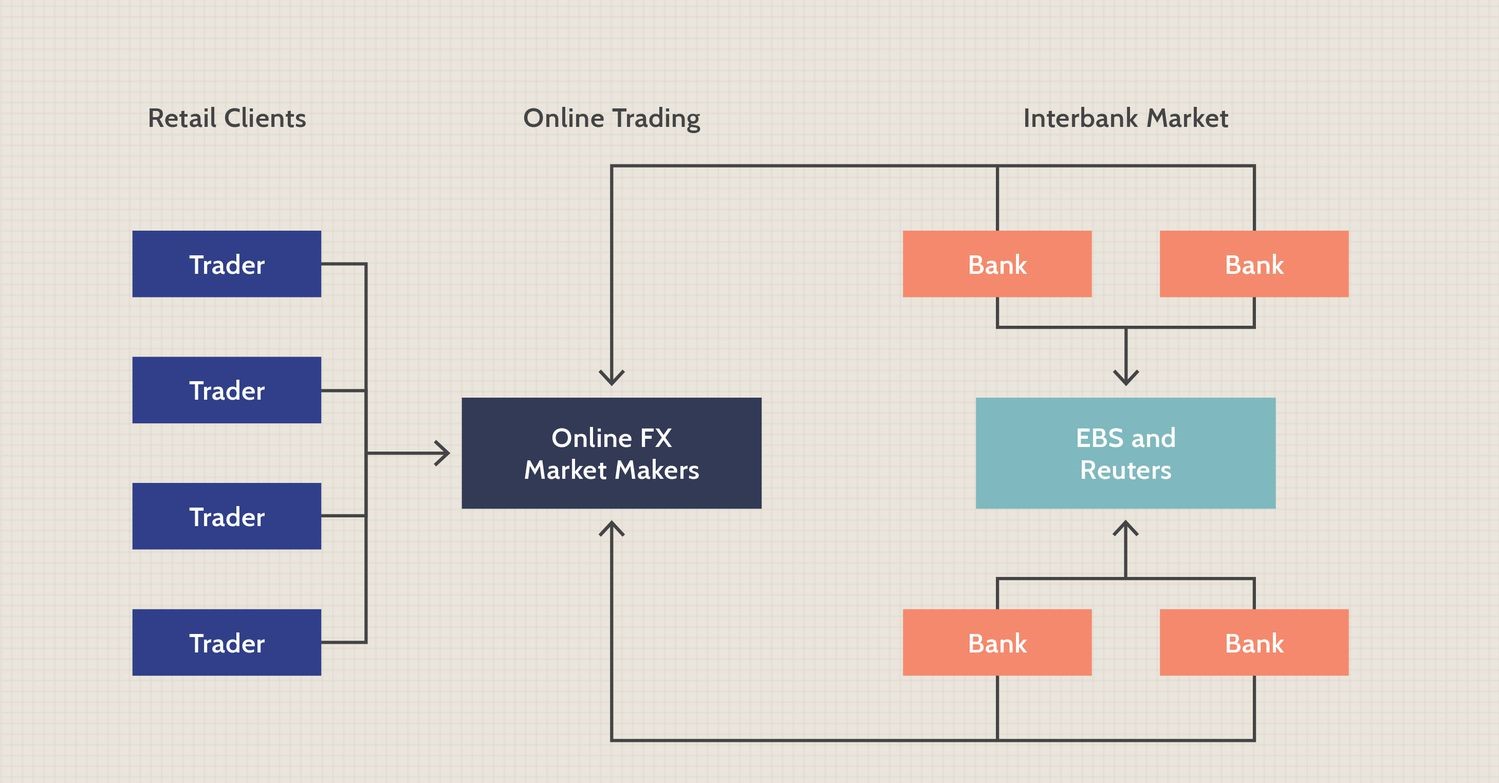

نقش سرمایه گذاران فردی در بازار فارکس

سرمایه گذاران مستقل و فردی اغلب نمی توانند در قیمت گذاری های بازار فارکس نقشی ایفا کنند چرا که، اندازه معاملات آنها معمولا آنقدر بزرگ نیست که بتوانند با بازیگران بازار بین بانکی وارد معامله شوند. در اینجا اصطلاحا گفته می شود که بازار فارکس یک بازار با تخفیف حجمی است یعنی، هر چه اندازه معامله ای که باز می شود بزرگتر باشد نرخ معامله به نرخ بین بانکی یا نرخ بازار نزدیکتر خواهد بود.

در طرف مقابل اما، بازیگران بازار بین بانکی برای معامله گران خرد مهم و تاثیرگذارند.

آنها در واقع استاندارد را تعیین می کنند و هر قیمتی که در پلتفرم معاملاتی فارکس مشاهده می شود، بر اساس آن چیزی است که در بازار بین بانکی رخ می دهد.

از طرفی هر چه بازیگران و مشارکت کنندگان بازار بیشتر باشد، نقدینگی در بازار بیشتر شده و احتمال نوسانات قیمت را بالاتر می برد که در نهایت منجر به ایجاد فرصت های طلایی سرمایه گذاری برای همه فعالین بازار فارکس می شود.

همچنین افزایش نقدینگی در بازار باعث می شود که باز کردن و بستن معاملات برای معامله گران آسانتر شود و در واقع میزان نقدشوندگی بازار افزایش یابد چرا که حجم معاملات زیاد است.

بازارسازان بازار بین بانکی چه کسانی هستند؟

موسسات مالی، بانک ها، صندوق های تامینی و شرکت های سرمایه گذاری از مهمترین بازیگران بازار بین بانکی هستند. موسسه ای می تواند در بازار بین بانکی بازارسازی کند که به خرید و فروش ارز تمایل نشان دهد یعنی، هم قیمت بدهد و هم قیمت بگیرد.

همچنین موسسه باید بتواند معاملات بزرگی را اجرا کند آنچنان که، ارزش معاملات در این بازار گاهی به یک میلیارد دلار می رسد اما، معمولا کمتر از یک میلیون دلار هم نیست. تمام فعالیت های این بازیگران بر تقاضای ارز و نرخ مبادله آن تاثیرگذار است.

اکثر حجم معاملات فارکس از طریق 10 بانک بزرگ در دنیا انجام می شود. از جمله مهمترین بازیگران بازار بین بانکی در سراسر جهان می توان به Citigroup و GP Morgan، گلدمن ساکس، Barclays ، دویچه بانک آلمان و HSBC در آسیا اشاره کرد. با توجه به حجم معاملات، اجرای عملیات خرید و فروش ارز توسط این بازیگران به تعیین نرخ ارز کمک می کند در حالیکه، دیگر شرکت کنندگان بازار فارکس تاثیر چندانی روی تعیین نرخ ارز ندارند.

دولت ها و بانک های مرکز در سراسر جهان نیز سیستم های متمرکزی برای انجام معاملات در بازار ارز جهانی دارند اما، برای اینکار از بزرگترین بانک های نهادی جهان نیز استفاده می کنند. بانک های بزرگ نهادی، در درجه اول مسئول قیمت گذاری برای مشتریان نهادی و بین بانکی خود و در درجه بعدی مسئول جبران ریسک با سایر مشتریان در طرف مقابل معامله هستند. بانک ها ساختارهای متفاوتی دارند اما، اغلب بانک ها دپارتمانی با نام دپارتمان فروش و معامله ارزهای خارجی دارند. اعضای این دپارتمان موظفند که سفارش را از مشتری بگیرند، سپس از فروشنده نقدی مظنه گرفته آن را به مشتری خود ارائه دهند تا در صورت توافق، معامله ی ارز انجام شود.

هر چند که امروزه انجام معاملات آنلاین فارکس مرسومتر است اما، بسیاری از شرکت ها همچنان با مشاوران میز معامله ی ارز موسسات مالی سروکار دارند. این مشاوران علاوه بر خرید و فروش ارز، استراتژی مدیریت ریسک در صورت حرکت های ناگهانی بازار را نیز به این دسته از مشتریان خود ارائه می دهند.

میزهای بین بانکی فارکس در موسسات نهادی معمولا برای هر جفت ارز یک مشاور جداگانه دارند و اغلب روی جفت ارزهای اصلی (جفت ارزهایی که یک طرف آنها دلار آمریکا است) کار می کنند اما، گاهی فروشندگانی که به صورت تخصصی روی جفت ارزهای عجیب کار می کنند هم دارند.

نحوه تعیین قیمت در بازار بین بانکی

عوامل متعددی وجود دارد که بر قیمت گذاری بانک های بزرگ بر روی نرخ ارز تاثیرگذار است مثل نرخ فعلی بازار و میزان حجم معاملات یا نقدینگی موجود در بازار در نرخ فعلی.

مثلا اگر نقدینگی کم باشد، تمایل معامله گران به باز کردن پوزیشن کم می شود چرا که در صورت وقوع حوادث غیر مترقبه در بازار یا کشور، خروج از چنین معامله ای راحت نخواهد بود. در چنین بازاری اسپرد خرید فروش نیز افزایش می یابد تا بتواند این ریسک (ریسک راحت نبودن خروج از معامله در صورت وقوع حوادث پیش بینی نشده) را پوشش دهد و بنابراین، هزینه انجام معامله بیشتر می شود. در بازار فارکس در زمان های خاصی از روز و هفته -اغلب ساعات قبل از روزهای تعطیل و یا در پایان جلسات معاملاتی اروپا و آمریکا- میزان نقدینگی بازار کمتر شده و اسپردهای خرید و فروش بیشتر می شود.

از دیگر مواردی که فروشنده های بین بانکی برای تعیین قیمت در نظر می گیرند، پیش بینی های بانک در مورد آینده جفت ارز و نیز میزان پوزیشن های باز آن است. مثلا اگر فروشنده معتقد باشد که قیمت یورو در برابر دلار بزودی بالا خواهد رفت، قیمت رقابتی تری را به مشتریان خریدار یوروی خود ارائه خواهد داد تا پوزیشن را برای چند ساعت باز نگه داشته و ساعاتی بعد یک معامله معکوس در قیمت بهتر انجام دهند و چند پیپ سود کنند.

اعتباردهی در بازار بین بانکی فارکس

بازار بین بانکی یک سیستم اعتباری تایید شده است که در آن، بازیگران صرفا با روابط اعتباری که ایجاد کرده اند قادر به انجام معامله هستند. همه بانک های حاضر در این بازار می توانند نرخ های مجاز برای معامله را ببینند اما هر بانک، برای انجام معامله در یک نرخ پیشنهادی، ملزم به داشتن رابطه ای مجاز برای انجام معامله در آن نرخ است. این روابط مجاز به میزان اعتبار هر بانک بستگی دارد. هر چه بانک بزرگتر باشد میزان روابط اعتباری که می تواند ایجاد کند بیشتر است و در نتیجه، قادر خواهد بود که در قیمت های بهتری معاملات خود را انجام دهد. درست مانند معامله گران خرد که در پیش آمد: هر چه معامله گر با سرمایه بیشتر و حجم بزرگتر وارد معامله شود، امکان دسترسی به قیمت های بهتر برای او فراهم می شود.

مشتریان بازار بین بانکی اغلب سازمان ها و شرکت های چند ملیتی هستند که بین 10 تا 100 میلیون دلار معامله می کنند.

اعتبارات و نحوه تسویه در بازار بین بانکی چگونه است؟

تسویه اعتبارات در بازار بین بانکی از طریق بازار سوئیفت انجام می شود. SWIFT که مخفف “انجمن ارتباطات مالی بین بانکی در سراسر جهان” است جایی است که در آن بانک های شرکت کننده در بازار بین بانکی با استفاده از یک سری کدهای استاندارد معاملات خود را انجام می دهند. در بازار بین بانکی اکثر معاملات نقدی دو روز کاری پس از اجرا تسویه می شوند به استثنای جفت ارز دلار آمریکا به دلار کانادا (USDCAD) که بعد از یک روز کاری تسویه می شود. این بدان معناست که داشتن خطوط اعتباری بین بانکی برای تسویه حساب های نقدی بین بانک ها و همتایانشان ضروری است. برای کم کردن ریسک های اعتبار و تسویه، بانک ها اغلب قراردادهای نتینگ دارند که مستلزم جبران تراکنش های جفت ارز مشابه در تاریخ و با همتای مشابه است. این قراردادهای نتینگ به شکل قابل ملاحظه ای مقدار پول در گردش و در نتیجه ریسک درگیر را کم می کنند.

از آنجا که ثبات بازار بین بانکی بر ثبات کلی اقتصاد تاثیر مستقیم دارد و با توجه به اینکه این بازار تنظیم نشده و غیرمتمرکز است، بانک های مرکزی برای ارزیابی هرگونه پیامد اقتصادی، مجبورند که داده های مربوط به بازار را از بازیگران آن جمع آوری کنند.

بسترهای معاملاتی بازار بین بانکی

ما معامله گران عادی قیمت های بازار فارکس را در پلتفرم های دیجیتالی بروکرهای فارکس می بینیم اما، پلتفرمی که بازارسازان بین بانکی از آن استفاده می کنند متفاوت است. در مجموع دو پلتفرم اختصاصی برای بازیگران بین بانکی وجود دارد که عبارتند از:

- سرویس کارگزاری الکترونیک (EBS)

- رویترز دیلینگ (Reuters Dealing)

هر چند که این دو در تلاش برای کسب بازار حریف هستند اما، هنوز هم هر کدام تمرکز بیشتری روی جفت ارزهای خاصی دارند. این دو پلتفرم تنها معاملات جفت ارزهای اصلی را ارائه می کنند که نقدینگی و حجم معاملاتی بالا دارند و سایر جفت ارزها، بر اساس جفت ارزهای اصلی و به صورت غیر مستقیم مظنه می شوند. به عنوان مثال، فرض کنید فروشنده ای در بازار بین بانکی یک مشتری دارد که می خواهد جفت ارز EUR/CAD را بخرد که جزو ارزهای کراس است. از آنجا که جفت ارزهای کراس در پلتفرم های بازار بین بانکی مظنه نمی شوند فروشنده به احتمال زیاد EUR/USD را از EBS و USD/CAD را از رویترز دیلینگ خریداری کرده و سپس با ضرب نرخ این دو ارز، نرخ مبادله EUR/CAD را به مشتری خود ارائه می دهد. همین تراکنش دوتایی منجر به افزایش اسپرد معاملاتی در جفت های کراس شده است و در نتیجه محبوبیت کمتری بین معامله گران بازار فارکس دارند.

تنظیم کننده های بازار بین بانکی

با توجه به ماهیت غیرمتمرکز و بسیار بزرگ بازار بین بانکی، تنظیم کردن آن راحت نیست و می توان گفت بازاریست کاملا تنظیم نشده. با این وجود بازیگران بازار بین بانکی چنان بزرگند که خودتنظیمی خیلی بیشتر از مقررات دولتی روی آنها تاثیرگذار است. افراد و سرمایه گذاران عادی که در بازار فارکس معامله می کنند نیز در بروکرهایی معامله می کنند که توسط یک نهاد قانونگذار دولتی رگوله می شوند تا اطمینان حاصل شود که بروکر مقررات مالی سختگیرانه را رعایت می کند و از طریق بانک هایی پول خود را جابجا می کنند که تحت نظر مقررات محلی هستند.

نتیجه گیری

بازار بین بانکی فارکس زیر مجموعه ایست از بازار فارکس که همانند خود بازار فارکس غیرمتمرکز و 24 ساعته است. این زیرمجموعه از بازار، به دلیل حجم معاملات و ماهیت تخصص نهادی آن، محرک همه قیمت گذاری ها و فعالیت ها در کل بازار فارکس است.

بازیگران این بازار اغلب بانک ها، صندوق های تامینی و موسسات مالی هستند که سرمایه های کلان و تخصص معاملاتی بسیار بالا دارند و به دلیل مبالغ بسیار بزرگی که در بازار بین بانکی معامله می شود، مشتریان این بازار امکان استفاده از بهترین نرخ های مبادله ارز را دارند. مشتریان این بازار اغلب شرکت های بسیار بزرگ و سازمان های سرمایه گذاری مثل صندوق های بازنشستگی هستند.