چگونه با درک درست رابطه وین ریت و ریسک به ریوارد، استراتژی معاملاتی خود را بهینه کنیم؟

فروردین 21, 1403

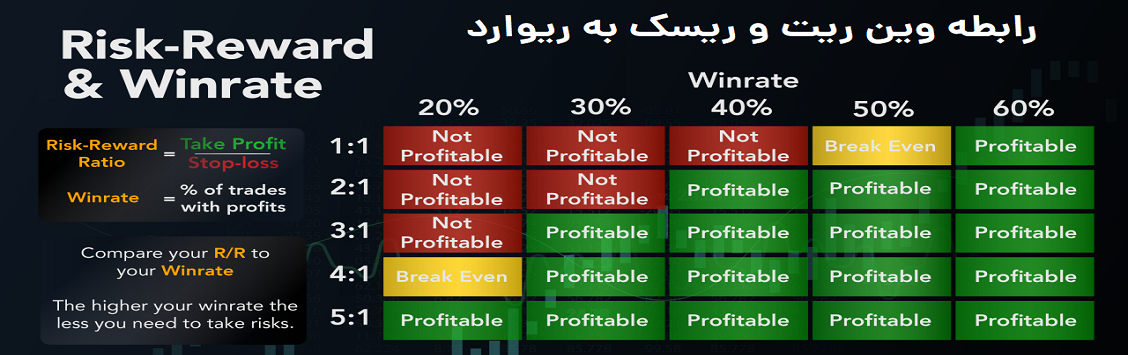

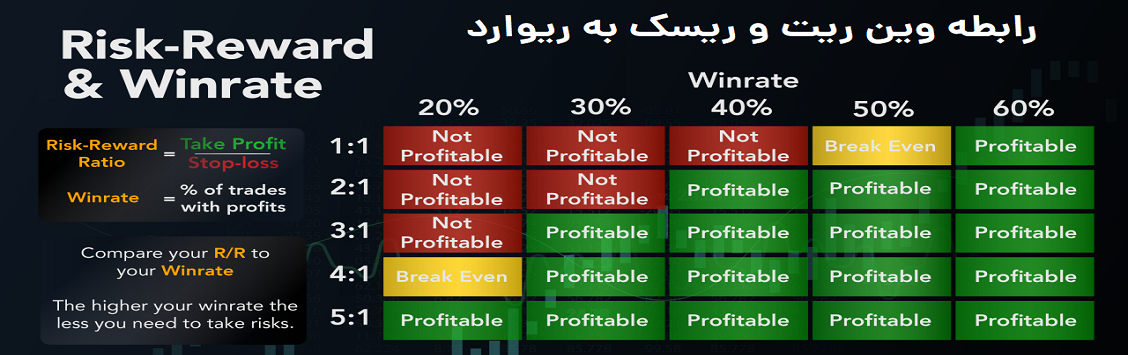

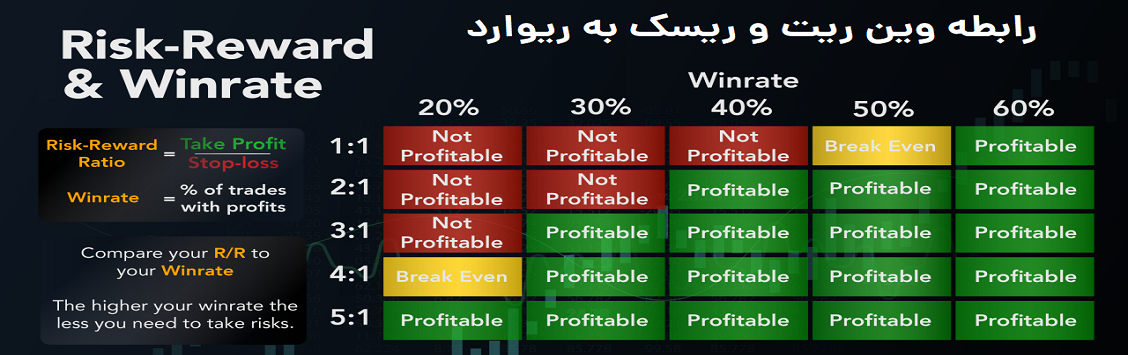

مفهوم بهینه سازی استراتژی معاملاتی به این معنا نخواهد بود که صرفاً دورههای زمانی کندلی را تغییر (تغییر تایم فریم) یا الزاماً ابزارهای به استراتژی خود بیافزاید. بلکه اصلی ترین هدف از بهینه سازی استراتژی معاملاتی، تطبیق پارامترهای معامله با تیپ شخصیتی و انتظارات خود شما می باشد. انتخاب استراتژی بهینه برای تعیین حد ضرر، حد سود یا شروط خروج از معامله و درک رابطه میان وین ریت و ریسک به ریوارد سیستم جزء مهمی از بهینه سازی استراتژی معاملاتی محسوب میشود. همچنین، وین ریت معاملات نیز بخشی اساسی از استراتژی معاملاتی است که باید با توجه به شخصیت و نیازهای خود، شخصی سازی گردد. اما چگونه از طریق رابطه وین ریت و ریسک به ریوارد، چنین چیزی امکان پذیر است؟

در این مقاله می آموزیم

تشریح مفهوم وین ریت و ریسک به ریوارد

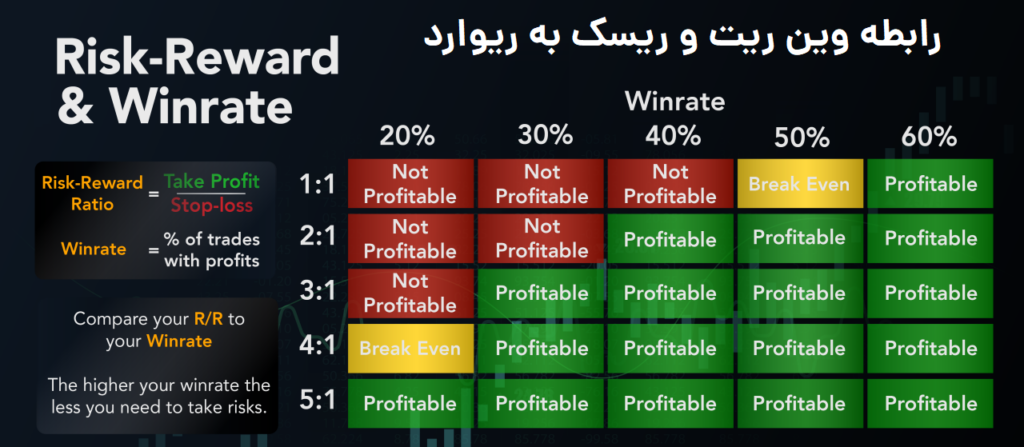

برای درک بهتر مفهوم وین ریت، یک مثال فرضی را در نظر بگیرید. فرض کنید استراتژی معاملاتی شما دارای نرخ موفقیت ۵۰ درصد است، به این معنی که نصف معاملات با سود بسته میشوند. نسبت ریسک به ریوارد نیز یک به سه است، به این معنی که بازدهی انتظاری هر معامله سه برابر حد ضرر یا ریسک آن است. اگر وین ریت استراتژی شما ۵۰ درصد باشد، حتی با نسبت ریسک به ریوارد یک به یک هم میتوانید سودآور باشید. پس رابطه وین ریت و ریسک به ریوارد یک رابطه معنا داری است.

وین ریت یا نرخ موفقیت (Win Rate) در بازارهای مالی به نسبت تعداد معاملات موفق یا سودآور به کل تعداد معاملات انجام شده توسط یک معاملهگر یا سیستم معاملاتی اشاره دارد. به عبارت دیگر، وین ریت نسبت تعداد معاملات سودآور به تعداد کل معاملات است.

این مفهوم بسیار مهم در تحلیل عملکرد یک معاملهگر یا یک سیستم معاملاتی است. وین ریت بیانگر توانایی معاملهگر یا سیستم معاملاتی در تولید سود است. به عنوان مثال، یک معاملهگر با وین ریت 70% به این معنی است که از هر 10 معامله، 7 معامله سودآور و 3 معامله زیانآور بودهاند.

هرچه وین ریت بالاتر باشد، نشان دهنده کارایی و موفقیت بیشتر معاملهگر یا سیستم معاملاتی خواهد بود. اما تنها نگاه کردن به وین ریت به تنهایی کافی نیست، زیرا باید با دیگر معیارها مانند نرخ بازدهی، ریسک، و نسبت سود به زیان در کنار هم مورد بررسی قرار گیرد تا تصمیمات بهتری در مورد معاملات گرفته شود.

مفهوم ریسک به ریوارد نسبت میان مقدار سود مورد انتظار (ریوارد) و میزان ریسک متصور (خطر) را نشان میدهد.

به طور کلی، نسبت ریسک به ریوارد به این صورت تعریف میشود:

نسبت ریسک به ریوارد= سود مورد انتظار تقسیم بر مقدار ریسک

- سود مورد انتظار: مقداری که انتظار میرود در نتیجه یک معامله یا سرمایهگذاری دریافت شود، به عنوان مثال درصد بازدهی مورد انتظار یک معامله یا سرمایهگذاری.

- مقدار ریسک: میزان خطر یا احتمال ضرر در صورتی که معامله یا سرمایهگذاری ناموفق باشد، معمولاً به شکل درصدی یا واحد پولی از مبلغ سرمایهگذاری.

در کل، نسبت ریسک به ریوارد نشان دهنده این است که معاملهگران یا سرمایهگذاران چه میزان خطری را بهعنوان جبران برای انتظارات سودآوری خود میپذیرند. این نسبت مهم است زیرا به معاملهگران کمک میکند تا تصمیمات بهتری را در مورد ورود به معاملات و مدیریت ریسکهایشان بگیرند، به طوری که سود و زیانهای معاملات بهطور کلی به تعادل برسند.

به زبان ساده: وین ریت نشان دهنده درصد معاملاتی است که به حد سود میرسند. همچنین، نسبت ریسک به ریوارد نشان دهنده اینکه حد سود چند برابر حد ضرر یا ریسک معامله است.

سناریو های تغییرات در حد سود و ضرر و عملکرد وین ریت

جهت درک عمیق تر مطلب، عملکرد وین ریت را در سه سناریو زیر بررسی می کنیم:

- حد سود و ضرر کوتاه

- حد ضرر بلند

- حد ضرر کوتاه

وجود رابطه بین حد سود و ضرر و نرخ موفقیت (وین ریت) را در بالا درک کردید. اگر فاصله بین حد سود و ضرر، کم باشد، وین ریت نیز محتمل بر افزایش هست. بگذارید مثالی بزنم، آیا رسیدن قیمت طلا از 3 میلیون به سه میلیون صد محتمل تر هست تا رسیدن آن به 4 میلیون؟ دستیابی به اهداف کوتاه تر محتمل تر هست. پس از خود بپرسید که آیا بازار به سهولت قادر به دستیابی به اهداف حد سود و ضرر هست یا این امر دشوار می باشد؟

پس رابطه بین وین ریت و ریسک به ریوارد یک رابطه معکوسی است. یعنی اینکه خواهان وین ریت بالا هستید، مجبور به کاهش نسبت ریسک به ریوارد خواهید بود.

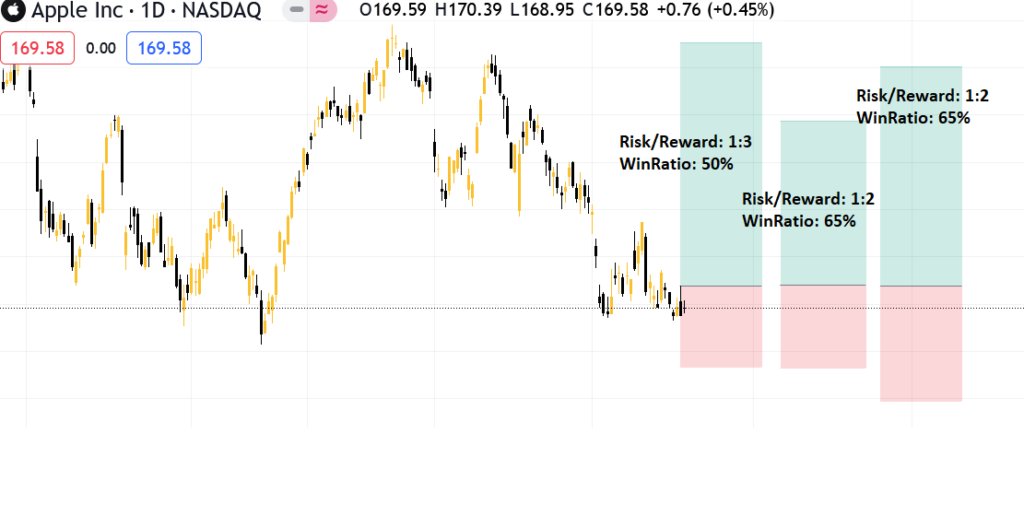

در تصویر بالا می بینید که حد سود نسبت به حد ضرر (ریسک به ریوارد) از سه برابر به دو برابر تقلیل دادیم. این به معنای امکان دستیابی سریعتر بازار به هدف مورد نظر می باشد. به وضوح قابل مشاهده است که با کاهش در میزان حد سود نسبت به حد ضرر که باعث افزایش وین ریت ما می گردد، نسبت ریسک به ریوارد نیز تقلیل می دهد. اغلب افراد به وین ریت (نرخ برد یا موفقیت) یا آشنا نبوده یا اهمیتی نمی دهند. شما جهت بهینه سازی استراتژی معاملاتی خود باید آگاه باشید که چند درصد معاملات به تارگت برخورد و چند درصد به ضرر منتهی می گردد. برخی افراد استراتژی بر مبنای وین ریت پایین اما بازده و سود بیشتر را اولویت می دهند. برخی دیگر، برد در اکثر معاملات با وجود بازده کمتر ترجیح می دهند.

پس تعیین رابطه وین ریت و ریسک به ریوارد به خود شما وابسته است. برخی از معامله گران اهمیتی به نرخ وین ریت قائل نیستند. اهمیتی ندارد که چند درصد معاملات به تارگت قیمتی آنها بر خورد می کند. برخی از افراد مایلند که وین ریت پایینی داشته، اما معاملات موفق آنها بازدهی بیشتری کسب کند. یا برعکس، به دنبال وین ریت بالایی باشند، اما بازدهی معاملات در کل پایین باشد. پس تعیین کنید که استراتژی شما وین ریت بالا اما بازده کمتر یا وین ریت پایین و بازده بالاتر را هندل می کند؟ به طور مثال افرادی که از استراتژی های معاملاتی روزانه و اسکلپی استفاده می کنند، نرخ ریسک به ریوارد آنها چندان بالا نیست و نیازمند وین ریت بالاتری در معاملات هستند.

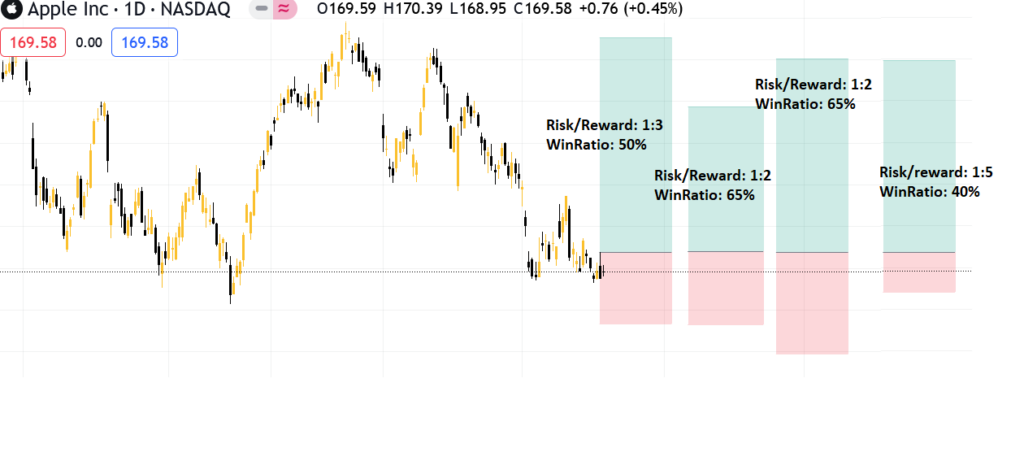

سناریو بعدی حد ضرر بلند هست. در این سناریو صرفاً قصد تغییر اندازه حد ضرر به میزان بیشتر از محل ورود به معامله داریم. با افزایش حد ضرر به نظرتون چه رخ خواهد داد؟ با افزایش حد ضرر، وین ریت نیز افزایش خواهد یافت. در عین حال نسبت ریسک به ریوارد را کاهش می دهد. اجازه دهید مسئله را ساده تر کنم، آیا برای سود اندک، حاضر به پذیرش ریسک بالاتر هستید، تا قادر به بستن معاملات بیشتری در حد سود باشید؟

هنگامی که حد ضرر را بزرگتر در نظر بگیریم، محتمل بر این موضوع است که بازار قادر به دستیابی به آن نخواهد بود. این موضوع باعث می گردد که در نوسانات بازار معامله ما مصون بماند و پس از گذشت نوسانات بازار شروع به حرکت در جهت حد سود ما کند. پس انتظار می رود که وین ریت ما در این سناریو افزایش پیدا کند. قاعدتاً هنگامی که معاملات در قیمت حد ضرر بسته نشپایان نپذیرد، احتمالاً در قیمت حد سود بسته و تعداد معاملات بیشتری با موفقیت پایان می پذیردو توجه کنید که در سناریو افزایش حد ضرر، منجر به کاهش نسبت ریسک به ریوارد خواهد شد.

سناریو آخر کاهش میزان حد ضرر است. به نظر شما با کوتاه شدن حد ضرر چه اتفاقی برای رابطه وین ریت و ریسک به ریوارد رخ خواهد داد؟

در سناریو نهایی ما قیمت حد ضرر را کاهش داده ایم. قاعدتاً وقتی قیمت حد ضرر به نسبت قیمت ورود به معامله کم باشد، رسیدن قیمت بازار به آن و دستیابی به سهولت خواهد بود که این باعث لمس زیاد حد ضرر و کاهش وین ریت معاملات می گردد. با اینکه تعداد معاملات ناموفق در اینجا رو به فزونی است اما نسبت ریسک به ریوارد افزایش می یابد. پس رابطه وین ریت و ریسک به ریوارد با کاهش حد ضرر تغییر خواهد کرد.

پس در نتیجه حد ضرر کوچک تر، نرخ وین ریت را کاهش، اما نسبت ریسک به ریوارد بزرگتری را به ما می دهد. حال شما با توجه به استراتژی معاملاتی خود و بازه زمانی مدنظر کاری، باید انتخاب کنید که کدام نسبت بهینه تر برای شما خواهد بود که آیا حاضر به پذیرش این موضوع که بیشتر معاملات در حد ضرر پایان یافته و در هنگام دستیابی به حد سود، بازدهی بالایی به دست آورید؟یا خیر؟

بهینه سازی استراتژی معاملاتی به واسطه رابطه وین ریت و ریسک به ریوارد

در حین طراحی یک سیستم معاملاتی، ممکن است انتخاب حد سود به عنوان یک مقدار ثابت باشد. این مقدار معمولاً بر اساس ارتباطی بین نسبت سود به زیان تعیین میشود. به عنوان مثال، میتوان برای هر حد ضرر تعیین شده، حد سود را دو برابر یا سه برابر آن قرار داد. اما تعیین اینکه کدام یک از این مقادیر میتواند بهصورت بهینه باشد، نیازمند بهینهسازی است. برای درک بهتر این مفهوم، یک مثال را بیان میکنم:

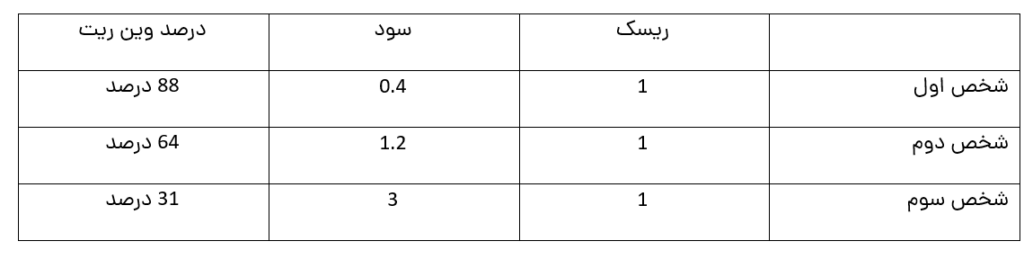

فرض کنید که سه معاملهگر بر اساس تئوری امواج الیوت در انتهای موج چهارم، با یک ساختار مشخص از قبل تعریف شده، به معامله میپردازند. در این سناریو، روش تشخیص موج چهارم برای هر سه معاملهگر یکسان است و موقعیتهای معاملاتی آنها مشابه است. حتی بخش خروج از معامله در صورت زیان هم یکسان است و حد زیانها در یک نقطه تنظیم میشود. تنها اختلاف بین این سه معاملهگر در حد سود آنها است (یعنی قالب خروج از معامله در صورت سود). بر اساس جدول حد سودهای هر یک از سه معاملهگر، نسبتی از حد زیان تعیین شده است. این دادهها به دلیل بکتستی که تعداد زیادی معامله در آن انجام شده، تولید شده است.

همانطور که از جدول مشخص است، سه معاملهگر در یک قالب سیستمی مشابه عمل میکنند، با سیستم ورود یکسان و حتی سیستم خروج در صورت زیان یکسان. تفاوت تنها در سیستم خروج در صورت سود آنها است، که این دادهها برایشان تولید شده است.

هنگامی که برای محاسبه عملکرد سه معاملهگر روی ۱۰۰ موقعیت معاملاتی اعمال میکنیم، و اگر ریسک هر معامله را یک درصد در نظر بگیریم، خروجی به این شکل خواهد بود:

- شخص اول، با نسبت ریسک به ریوارد یک به ۰.۴، در ۱۰۰ معامله به بازدهی خالص ۲۳ درصد رسید.

- شخص دوم، با نسبت ریسک به ریوارد یک به ۱.۲، در ۱۰۰ معامله به بازدهی خالص ۴۱ درصد رسید.

- فرد سوم، با نسبت ریسک به ریوارد یک به سه، در ۱۰۰ معامله به بازدهی خالص ۲۴ درصد رسید.

این تجربیات نشان میدهد که با افزایش نسبت ریسک به ریوارد از یک به ۰.۴ به یک به ۱.۲، بازدهی نیز افزایش یافته است. اما هنگامی که از نسبت ریسک به ریوارد یک به ۱.۲ به یک به ۳ میرویم، بازدهی کاهش یافته است. این نشان میدهد که به احتمال زیاد، نسبت بهینه برای ریسک به ریوارد حول یک به ۱.۲ است. البته برای تعیین دقیقتر این نسبت بهینه، نیاز به سعی و خطا و تست بیشتر داریم.

بنابراین، هر زمان که یک معاملهگر سیستمی را طراحی میکند، ممکن است ابتدا با یک فرض اولیه حد سود و زیان را در نظر بگیرد. اما این فرضیات ممکن است بهینه نباشند و نیاز به تنظیمات دقیقتر با توجه به نتایج تستهای بیشتر داشته باشد.

در نتیجه، به احتمال قوی، بهترین نتیجه در طراحی یک سیستم معاملاتی با توجه به نسبت ریسک به ریوارد بهینه خواهد بود. همچنین، باید به فدا کردن پارامترهای مؤثر نیز توجه شود، مانند فرضیات مرتبط با خرید و فروش در مورد روند قیمتها. به عنوان مثال، یک روش خرید ممکن است بر اساس شکستن خط روند نزولی باشد، ولی باید مطمئن شویم که پارامترهای این روش با بازدهی بهینه هماهنگ هستند.

به عنوان یک مثال، فرض کنید که ریسک به ریوارد بهینه برای این روش برابر با یک به یک و نیم باشد. به این معنا که اگر حد ضرر را زیر آخرین کف تعیین کنیم، میزان فاصله قیمت خرید تا حد ضرر را به عنوان حد سود در نظر میگیریم.

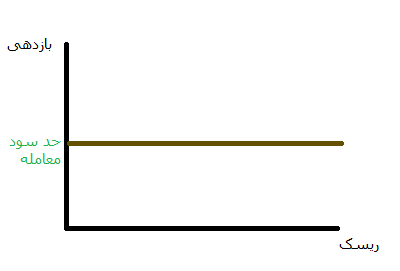

حال فرض کنید که در یک دوره یکساله، میتوانیم ۱۰۰ موقعیت معاملاتی را بر اساس این تکنیک ایجاد کنیم، که ۶۵ درصد از آنها به حد سود و ۳۵ درصد به حد ضرر بسته شدهاند (حد زیان زمانی در این محاسبات در نظر گرفته نشده است). بنابراین، میزان بازدهی با در نظر گرفتن یک درصد ریسک برای هر معامله، برابر با ۶۲.۵ درصد خواهد بود. در این فرآیند، احتمالاً برخی افراد برای افزایش احتمال موفقیت در معاملات، یک فیلتر قوی را به سیستم خود اضافه میکنند. در این حالت، سیستم به شکل زیر تغییر مییابد: سیستم دوم، وقوع واگرایی مثبت را بررسی میکنیم و اگر خط روند شکسته شود، وارد معامله خرید میشویم. حد زیان زیر آخرین کف و حد سود یک و نیم برابر حد زیان معین میشود.

با توجه به تفاوتهای موجود، مشخص است که تنها اختلاف بین سیستم اول و دوم در فیلتر واگرایی وجود دارد. اما در صورتی که نتایج بررسیها نشان دهد که نرخ برد سیستم دوم با ۷۵ درصد بیشتر از سیستم اول با نرخ برد ۶۵ درصد است، آیا اضافه کردن فیلتر جدید سیستم را بهبود میبخشد؟ این مطلقاً مشخص نیست. چرا که باید بررسی کنیم که با افزودن فیلتر جدید، تعداد موقعیتهای معاملاتی که در سیستم اول یافتهایم در سیستم دوم چقدر کاهش مییابد. زیرا در سیستم اول، تمام خطوط روند نزولی که شکسته میشوند، سیگنال خرید را فراهم میکنند، اما در سیستم دوم، فقط آن خطوطی که با واگرایی مثبت به سمت شکست خط روند میروند، سیگنال خرید را فراهم میکنند. حال فرض کنید مفروضات دو سیستم اول و دوم در یک جدول به صورت زیر باشد:

با توجه به جدول، ارزیابی دقیق رابطه وین ریت با ریسک به ریوارد و تعداد معاملات برای تصمیمگیری لازم است.

هر دو سیستم نسبتهای ریسک به ریوارد یکسان دارند و مدل ورود و حد ضرر و حد سودشان نیز یکسان است. اما تفاوت اصلی میان سیستم اول و دوم، اضافه شدن یک فیلتر در سیستم دوم است که منجر به افزایش نرخ برد معاملات از ۶۵ درصد در سیستم اول به ۷۵ درصد در سیستم دوم شده است. اما اتفاق مهمی که رخ داده است، این است که در سیستم اول ۱۰۰ موقعیت معاملاتی در یک بازه زمانی مشخص تولید شده است، در حالی که در همان بازه زمانی سیستم دوم تنها ۶۰ موقعیت معاملاتی تولید کرده است. این باعث شده که سود خالص معامله گر A معادل ۶۲.۵ درصد و برای معامله گر B معادل ۵۲.۵ درصد باشد. باید توجه داشت که نباید صرفاً افزایش نرخ برد را به معیار قرار داده و فرض کنیم که اگر نرخ برد بالاتر باشد، سود نهایی نیز بیشتر خواهد بود. در واقع، ما با سه گزینه مهم روبرو هستیم که باید در نظر گرفته شوند.

- ریسک به ریوارد Risk/Reward

- نرخ برد win Ratio

- تعداد معاملات

هنر یک معاملهگر در مدیریت رابطه وین ریت و ریسک به ریوارد به تعداد معاملات است. اگر قرار باشد ریسک به ریوارد بهبود یابد اما نرخ برد کاهش یابد، باید بررسی کنیم که آیا این تعادل به سود سیستم از نظر بازدهی نهایی منجر میشود یا خیر. همچنین، اگر قرار باشد فیلترهایی اضافه شوند تا نرخ برد افزایش یابد، باید بررسی کنیم آیا کاهش در تعداد موقعیتهای معاملاتی ارزش افزودهای ایجاد میکند که بازدهی کمتری به دنبال داشته باشد؟ در نهایت، آنچه مهم است، بازدهی نهایی است. هیچ یک از این گزینهها در اولویت اصلی نیستند؛ گاهی لازم است تمرکز یک سیستم بر روی ریسک به ریوارد باشد تا بازدهی بیشتری داشته باشیم، گاهی باید تمرکز بر روی نرخ برد باشد و گاهی هم تعداد سیگنالها ایجاد یک بستر مناسب برای توازن بین این سه گزینه جزو قابلیتهای توانمندسازی سیستم توسط یک حرفهای میباشد.

ممکن است بارها شنیده باشیم که گفته میشود فلان شخص ۹۰ درصد سیگنالهایش درست است، در حالی که فلان سیستم ۹۵ درصد سیگنالهایی که تولید میکند، درست است. این جملات همه به مفهوم مانور دادن روی بند نرخ برد است. حالا فرض کنید یک سیستم موجود است که ۹۹ درصد سیگنالهایی که تولید میکند صحیح است و تنها ۱ درصد سیگنالهایش به خطا میرود. با این حال، نرخ برد ۹۹ درصد چه مزیتی دارد؟ اگر سیگنالها در صورت موفقیت ۱۰۰۰ تومان سود به شما بدهند و زیانها ۱۰۰ هزار تومان از شما بگیرند، آیا این نرخ برد مفید است؟ یا اگر سیستم را به اندازهای با فیلترهای متنوع محدود کنیم که نرخ برد بسیار بالایی داشته باشد، اما چند سال یک بار سیگنال تولید کند، چه کار خواهد کرد؟ یک سیستم مناسب نه آنقدر پیچیده است که نتواند سیگنال تولید کند، نه آنقدر ساده است که سیگنالهای بسیار زیاد و طبیعتاً پر از خطا تولید کند، و نه ریسک به ریوارد آنقدر نامناسب است که معاملهگر مجبور باشد نرخ برد را بسیار بالا بکشاند، و نه هر ساختاری که بالانس بین این سه گزینه را بر هم بزند.

مطلب تکمیلی: رابطه و مفهوم ریسک و بازده

اغلب فعالین خرده پا و تازه وارد در بازارهای مالی ذهنیت اشتباهی نسبت به موفقیت و عملکرد استراتژی خود دارند. اکثریت می گویند که اگر تحلیل جامع و همه جانبه ای شکل دهید، ریسک کاهش یافته و بازده مناسبی کسب خواهید کرد. اما حقیقتاً چنین هست؟ دارا بودن تحلیل همه جانبه بدون شک بر عملکرد شما اثر مثبت خواهد داشت و قادر به نادیده گیری آن نیستیم. اما این لازمه کار خواهد بود و به خودی خود کافی نیست. ریسک و بازده دو لبه یک چاقو می توان متصور بود. توجه کنید که شما در بازار قادر به مدیریت ریسک و کاهش آن هستید. اما بازده بیش از اینکه حاصل مدیریت شما نسبت به معاملات باشد، حاصل عملکرد بازارهاست.

برخی افراد بدون هیچگونه تحلیل و صرفاً از طریق مدیریت ریسک وارد معامله و آن را مدیریت می کنند. این بدان معناست که با مدیریت ریسک و عدم تحلیل قادر دستیابی به بازده هستید.

شما در گوگل جستجو بزنید انواع اقسام تعاریف از ریسک را قادر به مطالعه هستید. به زبان ساده ریسک در بازار های مالی یعنی اگر شما معامله ای را باز کرده اید، در صورتی که به تارگت های قیمتی مدنظرتون دست نیافتید، به چه میزان ضرر منتهی خواهد شد؟! این میزان ضرر در واقع زیان احتمالی و حداکثری که در این معامله روبرو خواهید شد.

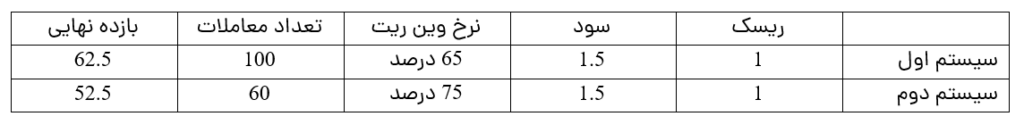

در دروس آکادمیک بیان می گردد برای کسب بازده معقول میبایست ریسک متحمل شد. نمودارهای مختلفی نیز برای این موضوع ارائه گردیده و حالات متعددی نیز وجود دارد.

نمودار بالا بیان می کند با افزایش ریسک، بازدهی نیز افزایش مییابد. اما در دنیای واقعی نه تئوری این رویه ادامه دار نیست. چرا که بعد از مدتی از حالت خطی خارج و به منحنی تبدیل می گردد.که در آن بازدهی ثابت، اما ریسک افزایش مییابد.

معاملهگری و سرمایهگذاری در بازار فارکس فعالیتی پویا و پیچیده است که شرایط آن هر لحظه در حال تغییر میباشند. این واقعیت به این معناست که ریسک و بازدهی معاملات در این بازار به طور مداوم متغیر است. برای مدیریت بهتر ریسک سرمایهگذاری، فعالین این بازار از روشهای مختلفی استفاده میکنند. برخی از آنها از تحلیل قیمت (پرایس اکشن) برای تحلیل بازار استفاده میکنند، در حالی که دیگران به تحلیل بنیادی و یا تحلیل تکنیکال متمایل هستند.

معاملهگران جدید معمولاً فکر میکنند که هدف اصلی از تحلیل، صرفاً کسب سود است، در حالی که واقعیت این است که تحلیل و سیگنالدهی یک فرآیند است که به کمک آن معاملهگران میتوانند ریسک معاملات خود را کنترل کنند و با حداقل ریسک معامله کنند. فرآیند معاملهگران بر اساس تحلیل بازار آغاز میشود، سپس با تشخیص سیگنالهای مناسب، ورود به معامله رخ میدهد. سپس فرآیند مدیریت معامله آغاز میشود و این فرآیند تا زمانی ادامه مییابد که معامله به یکی از حدود سود یا ضرر مشخصی برسد. این فرآیند برای هر معامله تکرار میشود.

تحلیل و سیگنالدهی تنها دو مرحله از فرآیند معاملهگری هستند. در مرحله تحلیل، بهترین نقطه ورود به معامله تعیین میشود و سپس با استفاده از سیگنالهای مشخص، حد ضرر معامله تعیین میشود. با تشخیص سیگنالها و تعیین حد ضرر، ریسک معامله مشخص میشود و معاملهگر باید طبق استراتژی خود حجم معامله را مدیریت کند.

در مرحله سوم، فعالیت اصلی معاملهگر آغاز میشود که مدیریت معامله نامیده میشود. این مرحله خیلی سختتر از مراحل قبلی است و اکثر تازهواردان به بازار فارکس به این مرحله توجه کافی نمیکنند. معاملهگران باید بازار را به دقت نظارت کرده و سیگنالهای جدید را رصد کنند تا ریسک معامله را مدیریت کنند. در این مرحله، معاملهگران باید بهگونهای عمل کنند که حتی در صورت فعال شدن حد ضرر، با سود از معامله خارج شوند.

به طور کلی، معاملهگران در بازار فارکس باید به مراحل مختلف معاملهگری توجه کنند و ریسک معاملات خود را به دقت مدیریت کنند تا به بهترین بازدهی دست یابند.

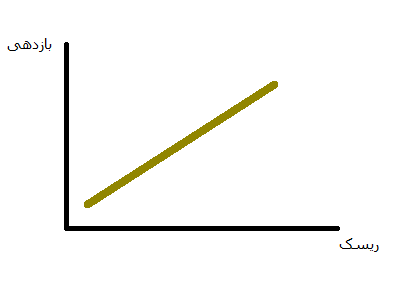

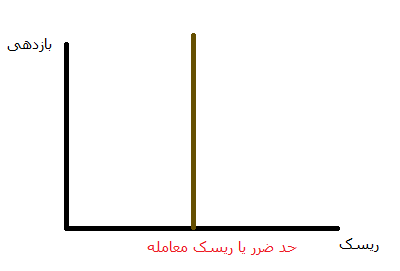

در حالی که فرض میکنیم که یک جفت ارز را در بازار فارکس تجزیه و تحلیل کردهاید و بهترین زمان برای ورود به معامله خرید را تعیین کردهاید، هنوز سیگنالی برای ورود به بازار صادر نشده است. این به این معناست که اگرچه ممکن است از این زمان مناسب برای ورود به معامله خرید استفاده کنید، اما حد ضرر معامله هنوز به طور دقیق مشخص نشده است. با رسیدن بازار به زمان تعیین شده برای ورود، سیگنال خرید صادر میشود که ممکن است به شکل یک پین بار صعودی باشد. در این حالت، حد ضرر معامله را زیر پین بار صعودی قرار میدهید و وارد معامله خرید میشوید. با این کار، حد ضرر و ریسک معامله مشخص میشود و شما وارد معامله خرید میشوید. در این مرحله، نمودار ریسک به بازدهی معامله بهصورتی خاص تغییر میکند.

هنگامی که حد ضرر معامله تعیین نشده است، بازدهی معامله ثابت است اما ریسک معامله ممکن است بینهایت باشد. این به این معناست که برای کسب سود ممکن است سرمایهگذاری خود را به خطر بیندازید. اگر حد سود فعال شود، معامله با سود بسته میشود، اما اگر غیرفعال باشد، ممکن است با زیان نامشخصی از بازار خارج شوید.

در بازار فارکس، زیرا ریسک معامله در مرحله سیگنالدهی به دقت مشخص میشود، نمودار ریسک به بازدهی بهصورت عمودی تغییر میکند. اگر حد ضرر تغییر نکند، ریسک معامله ثابت خواهد ماند و بازدهی معامله ممکن است افزایش یا کاهش یابد. افزایش بازدهی به نفع معاملهگر است، اما اگر بازدهی کاهش یابد و بازار به حد ضرر برسد، شما با ریسک و زیان مشخصی از بازار خارج خواهید شد. این ویژگی مشخص بودن ریسک معامله به شما کمک میکند تا ریسک را بهطور مؤثری مدیریت کنید.

در مرحله مدیریت معامله، وظیفه شما به عنوان یک معاملهگر یا سرمایهگذار، این است که معاملات خود را به گونهای انجام دهید که هیچ ریسکی در آن وجود نداشته باشد. به عبارت دیگر، وقتی معاملهای را انجام میدهید، ابتدا بازار را تحلیل کرده و سپس با در نظر گرفتن سیگنالها و تعیین حد ضرر، وارد معامله میشوید. سپس معامله را بدون هیچ گونه تعصبی مدیریت کرده تا به وضعیتی برسد که رابطه بین ریسک و بازدهی بهصورت بهینه باشد. به این دلیل است که معاملهگری در بازار فارکس بهترین فرصت سرمایهگذاری است، اگرچه شرط ضروری آن مدیریت دقیق ریسک معامله است.