شاخص غافلگیری یا Surprise Index شاخصی است که توسط Citi group در مناطق مختلف تولید شده و معیاری کمی و عینی از اخبار اقتصادی به دست می دهند. این شاخص در واقع به ما می گوید که اخبار اقتصادی اخیر چقدر از انتظارات و پیش بینی های اقتصاددانان بهتر، بدتر یا مطابق با آنها بوده است. اگر می خواهید که بدانید شاخص غافلگیری (Surprise Index) چیست و چگونه می توانیم از آن در معاملات خود استفاده کنیم تا پایان این مقاله با ما همراه باشید.

شاخص غافلگیری چیست و چه می گوید؟

شاخص غافلگیری انحراف استاندارد تاریخی وزنی از غافلگیری داده ها هستند. (غافلگیری داده ها به معنای تفاوت نتایج واقعی داده ها در مقابل پیش بینی اقتصاددانان است.)

شاخص غافلگیری به ما می گوید که داده های واقعی چقدر از داده های مورد انتظار اقتصاددانان بهتر (یا بدتر) بوده اند و مقایسه داده ها با انتظارات اجماع اقتصاددانان را نشان می دهد. شاخص غافلگیری به بیانی دیگر میزان خوش بینی یا بدبینی کارگزاران را نسبت به اقتصاد واقعی (با توجه به داده های اقتصادی واقعی منتشر شده) نشان می دهد.

نحوه اندازه گیری شاخص غافلگیری

تولید و تفسیر شاخص غافلگیری ساده نیست. برای تولید شاخص، موسسه سیتی گروپ که تولید کننده شاخص است بایستی تعداد دفعاتی که داده ها از نتایج بهتر یا بدتر عمل می کنند و یا مطابق با آنها بوده اند و نیز مقدار این تفاوت را مشخص و اندازه گیری کند. پس از آن به داده های جدیدتر و داده های تاثیرگذاری مثل داده های بازار کار و گزارش حقوق و دستمزد ماهانه وزن بیشتری داده و بر مبنای این مقایسه ها، شاخص را در طی یک بازه زمانی سه ماهه اندازه گیری می کند.

تفسیر نتایج شاخص غافلگیری

عدد بالاتر از صفر شاخص غافلگیری (یعنی وقتی شاخص مثبت است) به این معناست که داده ها عملکرد بهتری نسبت به پیش بینی ها داشته اند و داده های منتشر شده از انتظارات اجماع اقتصاددانان بهتر بوده است؛ به این معنا که اقتصاددانان و کارگزاران اقتصاد نسبت به اوضاع اقتصادی بدبین بوده اند. مثبت بودن شاخص یک معنی دیگر هم می تواند داشته باشد و آن اینکه: اقتصاددانان برآوردهایشان را آنقدر کاهش داده اند تا با واقعیت های روز اقتصاد همخوانی و تطابق داشته باشد.

عدد پایین تر از صفر شاخص غافلگیری (یعنی وقتی شاخص منفی است)، به این معناست که عملکرد داده ها کمتر از انتظار اجماع اقتصاددانان است؛ که به خوش بینی اقتصاددانان و فعالین اقتصادی نسبت به شرایط موجود تفسیر می شود.

توجه داشته باشید که بالا بودن (پایین بودن) شاخص غافلگیری لزوما به معنای خوب بودن (بد بودن) اوضاع اقتصادی نیست اما، قطعا به این معناست که اقتصاددانان نسبت به اوضاع بازار بسیار بدبین (خوش بین) بوده اند.

چرا شاخص غافلگیری مهم است؟

با توجه به دنیای سیاسی و اقتصادی آشفته ی امروز که مملو از اخبار ریز و درشت است، علاقه سرمایه گذاران به پیش بینی های اقتصادی و عملکرد آنها هر روز بیشتر و بیشتر می شود. یک ایده قدیمی در بازار وجود دارد که باعث می شود اهمیت پیش بینی های اقتصادی برایمان بیشتر مشخص شود. این ایده می گوید: اگر داده های اقتصادی بهتر از انتظار باشند، به بازار رونق می دهند و اگر از پیش بینی و انتظارها کمتر باشند، به قیمت سهام آسیب زده و قیمت اوراق قرضه را تقویت می کنند.

حال سیتی گروپ مقایسه داده ها و پیش بینی ها را به صورت شاخص غافلگیری (Surprise Index) ارائه می دهد که با ردیابی آن می توان درجه ی غافلگیری اقتصادی را مشخص کرد. آنچه امروزه از داده های آماری می دانیم این است که غافلگیری مثبت و یا ناامیدکننده بودن نتایج شاخص غافلگیری، بر اشتیاق سرمایه گذاران در خرید دارائی ها تاثیرگذار است.

آنچه نباید فراموش کرد این است که شاخص غافلگیری صرفا در مورد داده های گذشته صحبت می کند و نظری درباره وضعیت داده های آینده و احتمال تطابق یا عدم تطابق آنها با پیش بینی ها ندارد.

سیتی گروپ و شاخص غافلگیری

سیتی گروپ شاخص غافلگیری را محاسبه و توزیع می کند و این شاخص عموما به نام شاخص غافلگیری سیتی گروپ یا Citi Group Surprise Index شناخته می شود. روش کار بدین صورت است که سیتی از اقتصاددانان و تحلیلگران مختلف در سراسر دنیا می خواهد که پیش بینی خود را از عملکرد اقتصاد اعلام کنند و سپس، این پیش بینی ها را با داده های اقتصادی منتشر شده ی واقعی مقایسه می کند. از ترکیب اینها با هم یک شاخص تولید می شود که به شاخص غافلگیری معروف است و تطابق داده ها نسبت به انتظارات بازار را اندازه گیری می کند.

سیتی گروپ که به اختصار Citi نامیده می شود، یک بانک سرمایه گذاری چندملیتی و یک موسسه خدمات مالی است که مقر آن در شهر نیویورک ایالات متحده قرار دارد. Citi سومین موسسه بانکی ایالات متحده است و در کنار جی پی مورگان، بانک آمریکا (BoFA) و ولزفارگو یکی از چهار موسسه بزرگ ایالات متحده است. این بانک توسط “هیات ثبات مالی” به عنوان یک بانک مهم سیستماتیک در نظر گرفته می شود و در مورد آن این جمله معروف است: “سیتی بزرگتر از آن است که شکست بخورد.”

مثالی از تاثیر شاخص غافلگیری بر بازار سهام

در ماه مارس سال 2020، اقتصاددانان یک شکست بزرگ و شرایط وحشتناک را در بازار سهام پیش بینی و قیمت گذاری کردند. طی ماه های بعد، سرمایه گذاران و فعالین بازار پی بردند که بازار بد هست اما، وحشتناک نیست. قابل درک است که پس از اینکه سرمایه گذاران پی بردند که پیش بینی شرایط وحشتناک توسط اقتصاددانان خیلی بدبینانه بوده و اوضاع بازار آنقدرها هم وحشتناک نیست، بازار سهام با یک رالی صعودی مواجه شد. مثال عددی برای واضح تر شدن مطلب بدین شکل است:

در مارس 2020، اقتصاددانان پیش بینی کردند که نرخ بیکاری بین 20 تا 25% خواهد بود. نرخ بیکاری تا آوریل به 14.1% و تا ماه ژوئن به 11.1% کاهش یافت. البته که نرخ های بیکاری 14 و 11 درصد به اندازه کافی بد و دور از نرخ هدف است اما، از 20% تا 25% خیلی بهتر است! در چنین شرایطی، اگر بازار به همین شکل پیش برود و داده ها نشان دهند که اوضاع بد هست اما وحشتناک نیست، رالی صعودی بازار سهام می تواند ادامه دار باشد.

یا اگر انتظارات سطح متوسط برای سهام قیمت گذاری شود در حالیکه، برای ماه ها بازار خوب عمل کند، باز هم رالی صعودی ادامه خواهد داشت. در مرحله بعدی، اگر بازار برای قیمت های خوب اقتصاد قیمت گذاری شود در حالیکه، بعدا معلوم شود که وضعیت بازار عالی است، رالی صعودی بازار سهام همچنان ادامه دار خواهد بود.

انتظارات و تحقق هایی که از وحشتناک به بد، از بد به متوسط، از متوسط به خوب و از خوب به عالی حرکت می کنند، فرمول کلاسیک رالی وال استریت هستند. یک عبارت معروف در وال استریت هست که می گوید: “سهام از دیوار نگرانی بالا می روند.”

شاخص غافلگیری سیتی گروپ و بازده اوراق قرضه

همانطور که گفتیم شاخص غافلگیری نه وضعیت واقعی اقتصاد بلکه میزان تطابق داده های اقتصادی با پیش بینی اقتصاددانان را نشان می دهد و در واقع معیاری است از میزان خوش بینی یا بدبینی اقتصاددانان نسبت به وضعیت بازار. این شاخص معین می کند که آیا داده های اقتصادی مطابق، بالاتر یا پایین تر از انتظارات هستند.

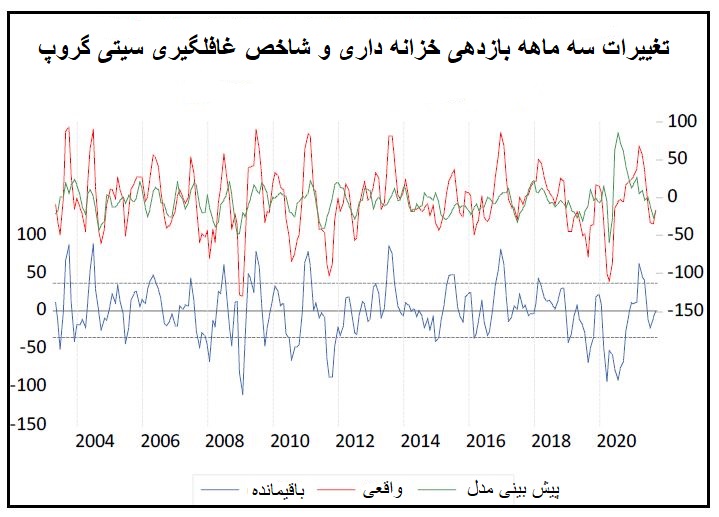

در ادامه یک مورد از رابطه بین نتایج شاخص غافلگیری و بازدهی اوراق قرضه را بررسی می کنیم. همانطور که می دانیم غافلگیری مثبت یا ناامیدی می تواند بر تمایل سرمایه گذاران در خرید کردن تاثیر بگذارد. در نمودار زیر تغییر سه ماهه در بازدهی اوراق 10 ساله خزانه داری بر مبنای سطح غافلگیری مدل شده است. می بینیم که با گذشت زمان موارد بسیاری بر بازدهی خزانه داری تاثیرگذارند و شاخص غافلگیری نمی تواند بیشتر حرکت بازدهی را توضیح دهد و بازدهی، اغلب بیشتر یا کمتر از مدل پیشنهادی شاخص غافلگیری حرکت کرده است. با اینحال، تجزیه و تحلیل ها می گوید که این دو متغییر با هم مرتبط هستند و به نظر می رسد که این ارتباط، می تواند ابزاری برای درک مسیر حرکت بازدهی باشد.

برای مطالعه بیشتر: بازده اوراق قرضه چگونه محاسبه می شود؟

برای مثال همانطور که در نمودار می بینیم، در نیمه سال 2020، در پی تعدیل بهبود ابتدایی قوی وغیرمنتظره ی اقتصاد از همه گیری کرونا، شاخص غافلگیری تضعیف شده است. بنابراین، مدل پیشنهاد می کند که افزایش بازدهی خزانه داری بایستی شروع به کند شدن کرده و سپس منفی شود (خط سبز).

اما سرمایه گذاران در تمرکز بر تعدیل اقتصاد کند بودند. بازده اوراق قرضه به دلیل خوشبینی بیشتر در مورد رشد اقتصادی و افزایش نگرانیها در مورد تورم و افزایش نرخ بهره توسط فدرال رزرو به شدت افزایش یافت. بازده در طول بهار به شدت افزایش یافت تا اینکه به سطحی بسیار بالاتر از آنچه مدل پیشنهاد می کرد رسید. (خط قرمز)

به بیان دیگر، با توجه به کاهش سطح غافلگیری مثبت در دادههای اقتصادی، افزایش بازدهی بسیار فراتر از حد انتظار بود. این شرایط هشداری صادر کرد که ممکن است در آستانه ی تغییر در روند فروش اوراق قرضه و بازدهی خزانه داری باشیم و زمان ثابت کرد که نوسانات بازدهی اوراق قرضه، دقیقا با مدلی که نمودار پیشنهاد می کرد سازگار است و بازدهی خزانه داری افت کرد.

شاخص غافلگیری تورم (Inflation Surprise Index)

شاخص های غافلگیری تورم که توسط بخش تحقیقات فارکس Citi Group محاسبه و منتشر می شود مجموعه ای طولانی از داده ها هستند که مشخص می کنند آیا تورم از پیش بینی های اقتصاددانان بیشتر است یا خیر. شاخص های غافلگیری تورم معیاری از روند حرکت تورم هستند و توسط معامله گران ارز و اوراق قرضه برای ایجاد انتظارات نسبت به حرکت های بعدی بانک های مرکزی به کار می روند. این شاخص ها در مناطق مختلف تولید می شوند که برخی عبارتند از:

- شاخص غافلگیری تورم ایالات متحده سیتی گروپ

این شاخص غافلگیری قیمت ها نسبت به انتظارات بازار را در ایالات متحده اندازه گیری می کند. قرائت مثبت (بالای صفر) به این معناست که تورم از انتظارات بیشتر بوده است و قرائت منفی شاخص به این معناست که تورم از انتظارات کمتر بوده است.

- شاخص غافلگیری تورم آسیا اقیانوسیه سیتی گروپ

این شاخص غافلگیری قیمت ها نسبت به انتظارات بازار را در منطقه آسیا و اقیانوسیه اندازه گیری می کند. قرائت مثبت (بالای صفر) به این معناست که تورم از انتظارات بیشتر بوده است و قرائت منفی شاخص به این معناست که تورم از انتظارات کمتر بوده است.

- شاخص غافلگیری تورم آمریکای لاتین سیتی گروپ

این شاخص غافلگیری قیمت ها نسبت به انتظارات بازار را در منطقه آمریکای لاتین اندازه گیری می کند. خوانش مثبت (بالای صفر) به این معناست که تورم از پیش بینی اقتصاددانان بیشتر بوده است و خوانش منفی به معنای تورم کمتر از انتظارات است.

برای مطالعه بیشتر: تاثیر هوش مصنوعی بر تورم

نتیجه گیری

شاخص غافلگیری سیتی گروپ با مقایسه اختلاف داده های واقعی و پیش بینی های اجماع اقتصاددانان، مشخص می کند که داده ها چه میزان با پیش بینی ها هماهنگ بوده اند. وقتی شاخص عدد زیر صفر و منفی را نشان دهد، به این معناست که اکثر داده های اقتصادی کمتر از انتظارات بوده اند، درحالیکه خوانش مثبت نشان می دهد که اکثر داده های اقتصادی بهتر از انتظارات گزارش شده اند. لازم به ذکر است که شاخص غافلگیری عملکرد واقعی بازار را نشان نمی دهد و صرفا میزان تطابق داده ها با پیش بینی ها را نشان می دهد و در واقع، معیاری است برای سنجش میزان خوش بینی و یا بدبینی اقتصاددانان و فعالین بازار.

برای مطالعه بیشتر: گردش مالی و حجم معاملات روزانه فارکس چقدر است؟