یکی از مهمترین شاخصهایی که میتواند کیفیت عملکرد معاملاتی و میزان پایداری یک استراتژی را نشان دهد، دراودان است. دراودان تنها یک عدد در گزارش معاملاتی نیست، بلکه نمایانگر عمق زیان، قدرت بازگشت از افت و حتی میزان تسلط روانی معاملهگر در برابر فشار بازار است. اگر میخواهید بدانید دراودان چیست، چه انواعی دارد، چگونه محاسبه میشود و چطور میتوان آن را کنترل یا کاهش داد، ادامه این مقاله راهنمایی کامل و تخصصی برای شماست.

- کاهش مستمر سرمایه، نشانه ضعف در ساختار معاملاتی است و دراودان نقش زنگ هشدار را برای هر تریدر ایفا میکند.

- هرچه درصد دراودان کمتر باشد، مسیر بازیابی حساب سریعتر و فشار روانی کمتر خواهد بود.

- تکرار دراودانهای سنگین نشاندهنده ضعف در مدیریت ریسک و استفاده نادرست از لوریج است.

- ثبات روانی و پایبندی به استراتژی در دورههای افت سرمایه، مهمترین عامل حفظ سرمایه در بلندمدت است.

دراودان چیست و چرا اهمیت دارد؟

دراودان (Drawdown) به کاهش سرمایه از بالاترین سطح تا پایینترین نقطه بعد از آن گفته میشود که معمولا در نتیجه ضررهای پیدرپی رخ میدهد. این شاخص، تصویری واقعی از ریسکپذیری استراتژی معاملاتی و توانایی کنترل ضرر توسط تریدر ارائه میدهد. برخلاف تصور رایج، دراودان تنها یک عدد نیست، بلکه نشاندهنده کیفیت تصمیمات معاملاتی و انضباط در اجرای آنهاست.

بنا بر اطلاعات وبسایت investopedia اهمیت دراودان در این است که معیار کلیدی برای سنجش پایداری و ایمنی حساب معاملاتی به شمار میرود. دراودانهای بالا معمولا با سوء مدیریت ریسک، لوریج غیر منطقی یا عدم استفاده از حد ضرر همراه است و در نهایت میتواند منجر به کال مارجین یا نابودی حساب شود. معاملهگری که درک درستی از مفهوم دراودان داشته باشد، هم از نظر روانی آماده است و هم ساختار معاملاتی خود را بر اساس واقعیتهای بازار تنظیم میکند.

انواع دراودان در معاملات

شناخت انواع مختلف دراودان، به معاملهگر کمک میکند تا تحلیل دقیقتری از عملکرد خود داشته باشد و میزان ریسک واقعی را بهتر درک کند. در ادامه با سه نوع اصلی دراودان در معاملات آشنا میشویم:

دراودان مطلق (Absolute Drawdown):

تفاوت بین سرمایه اولیه (یا کمترین موجودی قبلی) و پایینترین نقطه حساب در کل دوره معاملات را نشان میدهد. این مقدار مستقل از سود یا ضرر قبلی است و فقط روی کاهش اولیه تمرکز دارد.

فرمول محاسبه دراودان مطلق برابر است با:

پایینترین مقدار سرمایه ثبت شده-سرمایه اولیه=دراودان مطلق

به عنوان مثال:

فرض کنید یک حساب معاملاتی با سرمایه اولیه 10,000 دلار دارید.

در نتیجه معاملات موفق، سرمایه شما تا 12,000 دلار افزایش یافته است. پس از آن و در نتیجه افت بازار، سرمایه افت میکند تا به 9000 دلار میرسد.

در این مثال:

- سرمایه اولیه 10000 دلار؛

- و پایینترین مقدار سرمایه ثبت شده 9000 دلار است.

در نتیجه دراودان مطلق برابر است با:

1000 دلار=9000-10000=دراودان مطلق

یعنی حساب دراودان هزار دلاری را تجربه کرده است.

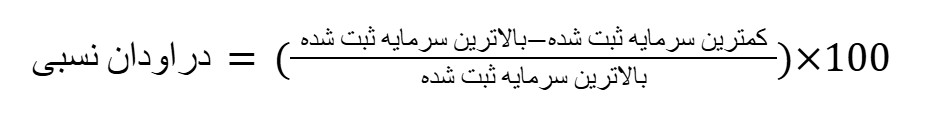

دراودان نسبی (Relative Drawdown):

افت سرمایه به صورت درصدی و نسبت به بیشترین بالانس قبلی (حداکثر عددی که سرمایه به آن رسیده است) محاسبه میشود. این نوع محاسبه دراودان، شاخص مهمی برای سنجش قدرت استراتژی معاملاتی در برابر نوسانات است و به خوبی میزان فشار وارد بر حساب را نشان میدهد.

فرمول دراودان نسبی برابر است با:

نحوه محاسبه دراودان نسبی برای مثال قبل برابر است با:

یعنی حساب معاملاتی یک دراودان 25 درصدی را تجربه کرده است.

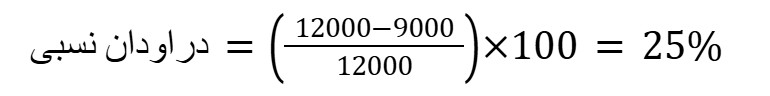

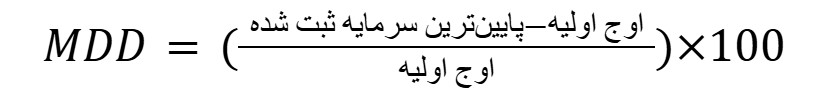

دراودان حداکثری (Maximum Drawdown):

بیشترین افت ثبت شده سرمایه در کل دوره معاملاتی از بالاترین نقطه تا پایینترین سطح بعد از آن، بدون بازیابی است. این نوع از دراودان، مهمترین معیار برای ارزیابی ریسک کلی حساب بهشمار میرود.

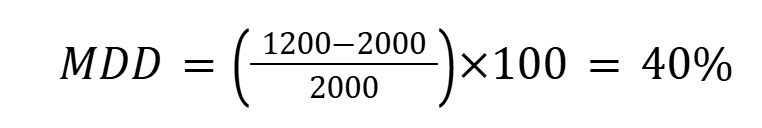

فرمول محاسبه دراودان حداکثری (MDD) برابر است با:

برای یک مثال عددی، فرض کنید معاملهگری یک حساب معاملاتی با سرمایه اولیه 1000 دلار باز میکند. تریدر شروع به باز کردن معاملات میکند و طی آن، سرمایه به شکل زیر تغییر میکند:

- ابتدا حساب سود میکند تا سرمایه به 2000 دلار برسد (اوج اولیه)؛

- پس از آن، تریدر درگیر بازار نزولی شده و سرمایه حساب تا 1500 دلار افت میکند؛

- سپس دوباره سرمایه افزایش یافته و این بار به 1800 دلار میرسد؛

- در مرحله بعد، باز هم معاملات شروع به زیاندهی میکنند تا سرمایه به 1200 دلار افت کند. (پایینترین سرمایه ثبت شده)

در این مثال، دراوادان حداکثری برابر است با:

یعنی این حساب معاملاتی حداکثر دراودان 40 درصدی را تجربه کرده است.

در دراودان حداکثری منظور از اوج اولیه، بالاترین سرمایه ثبت شده قبل از کاهش آن به کمترین سرمایه ثبت شده است.

چگونه دراودان را در حساب معاملاتی بررسی کنیم؟

بنا بر مقاله وبسایت babypips بررسی دراودان در حسابهای معاملاتی، به خصوص در پلتفرمهایی مانند متاتریدر بسیار ساده و قابل پیگیری است. کافی است گزارش کامل معاملات را از بخش “Account History” استخراج و سپس از طریق گزینه “Report” تحلیل آماری انجام شود. در گزارش نهایی، مقادیر مربوط به Maximum Drawdown و Relative Drawdown درج میشود. در حسابهای واقعی، این عدد به وضوح نشان میدهد که در چه بازهای بیشترین افت سرمایه رخ داده است. این اطلاعات برای معاملهگر حکم هشدار دارد، چرا که نوسانات بزرگ در سرمایه میتواند ناشی از استفاده نادرست از لوریج یا فقدان ساختار در مدیریت ریسک باشد.

همچنین با بررسی روند موجود در ژورنال معاملاتی، میتوان دراودانهای تکرار شونده را شناسایی کرد و با اصلاح استراتژی، از وقوع آنها جلوگیری کرد. آنچه اهمیت دارد، تداوم بررسی دراودان پس از هر دوره معاملاتی است. زیرا، نشاندهنده سلامت عملکرد معاملاتی و میزان ثبات ذهنی تریدر در برابر ضررهاست.

نسبت بین سود پس از دراودان به عمق آن (Recovery Factor)، معیاری پیشرفته برای سنجش کیفیت استراتژی است و مقدار زیر 1.5 نشانه ضعف ساختاری سیستم است.

تاثیر دراودان بر روان و سرمایه تریدر

دراودان تنها یک عدد نیست، بلکه فشار روانی آن میتواند ویرانگرتر از خود ضرر مالی باشد. افت سرمایه بهویژه زمانی که بهصورت پیاپی اتفاق میافتد، اعتماد به نفس معاملهگر را هدف قرار میدهد. این حالت میتواند موجب اضطراب، ترس از ورود به معامله جدید و در موارد شدید، ترک کامل بازار شود. در شرایط دراودان بالا، تصمیمات احساسی افزایش مییابد. معاملهگر ممکن است بدون بررسی، دست به انتقامگیری در معاملات بزند که این امر تنها منجر به تشدید افت سرمایه میشود. در برخی موارد، کال مارجین نتیجه مستقیم چنین رفتارهایی است.

از طرفی، دراودان مزمن میتواند چرخهای از شکست ذهنی را ایجاد کند که خروج از آن بسیار دشوار خواهد بود. در چنین مواقعی است که روانشناسی معاملهگری و آگاهی از اثرات روانی دراودان در فارکس نقش کلیدی پیدا میکند. برای عبور از این بحران، استفاده از ژورنال معاملاتی، تحلیل دقیق روند افتها و مشاوره با افراد باتجربه میتواند به عنوان لنگر ثبات روانی عمل کند.

چگونه دراودان را کاهش دهیم؟

کاهش دراودان نیازمند رویکردی ترکیبی از استراتژی معاملاتی، روانشناسی بازار و قوانین دقیق مدیریت ریسک است. اولین قدم، کاهش حجم معاملات و کنترل نسبت ریسک به سود است. معاملهگر باید از ورود با حجمهای سنگین، به ویژه در شرایط نامطمئن بازار، خودداری کند.

استفاده از حد ضرر مشخص، تعیین اهداف واقع بینانه و بررسی معاملات پیشین از طریق ژورنال معاملاتی از دیگر راهکارهای مؤثر است. کاهش وابستگی به لوریج بالا و تمرکز بر کیفیت معاملات، نه کمیت، به طور مستقیم در کاهش میزان دراودان موثر خواهد بود.

همچنین، طراحی استراتژیهایی با تنوع معاملاتی و عدم وابستگی کامل به یک نوع بازار یا ابزار خاص، ریسک افت سرمایه را کاهش میدهد. در این مسیر، آموزش مستمر و آزمون استراتژیها در حسابهای دمو نیز نقش غیرقابل انکار دارد.

ارتباط دراودان با مدیریت سرمایه

بدون ساختار مشخص در مدیریت سرمایه، دراودان میتواند به سرعت حساب معاملاتی را نابود کند، مدیریت سرمایه به معنای تعیین دقیق میزان ریسک در هر معامله، رعایت اصول مارجین و کنترل استفاده از لوریج است. تریدرهایی که بدون برنامه وارد بازار میشوند با اولین دراودان جدی، دچار ازهم پاشیدگی روانی و مالی میشوند.

برنامهریزی برای میزان حداکثری دراودان قابل قبول (مثلا ۲۰٪ از کل حساب) میتواند یک سپر دفاعی قوی باشد. این عدد باید بهگونهای باشد که امکان بازیابی منطقی آن وجود داشته باشد، بدون اینکه تریدر نیاز به رفتارهای تهاجمی یا غیر منطقی داشته باشد. در واقع، هرچه مدیریت سرمایه اصولیتر باشد، دراودان کنترل شدهتر خواهد بود و مسیر رشد سرمایه هموارتر پیش میرود.

دراودان خوب در فارکس چند درصد است؟

پاسخ به این سوال که دراودان خوب در فارکس چند درصد است، به سطح تجربه، نوع استراتژی و شرایط بازار بستگی دارد. اما به طور کلی، در معاملات حرفهای، دراودانی بین ۵ تا ۱۵ درصد منطقی و قابل قبول در نظر گرفته میشود. در برخی استراتژیهای محافظهکارانه، حتی دراودان زیر ۱۰ درصد نیز مطلوب تلقی میشود.

دراودان بیش از ۲۰ درصد به عنوان هشدار جدی محسوب میشود. چون بازیابی سرمایه پس از افت بالا، نیازمند سودهای چند برابری است. بهطور مثال، اگر حساب شما ۵۰ درصد افت کند، برای بازگشت به حالت اولیه، باید ۱۰۰ درصد سود به دست آورید. پس نگه داشتن دراودان در محدوده قابل کنترل، نه تنها امنیت سرمایه را تضمین میکند، بلکه فشار روانی تریدر را نیز به حداقل میرساند.

آیا دراودان بالا نشان دهنده ریسک زیاد است؟

دراودان بالا اغلب نشانگر استفاده افراطی از ریسک در معاملات است. این ریسک میتواند ناشی از حجم بالای معاملات، استفاده نادرست از لوریج یا بیتوجهی به قوانین مدیریت ریسک باشد. هرچه ریسک در هر معامله بالاتر باشد، افتهای شدیدتری نیز محتمل است.

البته همیشه دراودان بالا بهمعنای استراتژی نامناسب نیست. در برخی موارد، بازار دچار نوسانات بیسابقه میشود که حتی استراتژیهای خوب نیز دچار افت موقت میشوند. اما اگر این افتها تکراری باشند، باید به ساختار استراتژی شک کرد.

در مجموع، دراودان بالا زنگ خطری برای هر تریدر است. اگر با دراودان بالایی روبرو هستید، وقت آن است، پیش از آن که بازار با شما تسویه حساب کند، ژورنال خود را بازبینی کرده، نقاط ضعف را شناسایی و اصلاحات لازم را اجرا کنید.

نتیجهگیری

دراودان، نمایانگر میزان تابآوری سرمایه در برابر نوسانات و اشتباهات معاملاتی است. درک درست از اینکه دراودان چیست و چگونه باید آن را محاسبه، تحلیل و کنترل کرد، برای هر تریدری که به دنبال پایداری و رشد مداوم است، ضروری به شمار میرود. معاملهگری که بتواند افتهای سرمایه خود را مدیریت کند و از آنها درس بگیرد، به مرور نه تنها از نظر مالی، بلکه از لحاظ روانی نیز قدرتمندتر خواهد شد.

پایین نگهداشتن دراودان با استفاده از مدیریت سرمایه دقیق، رعایت اصول مدیریت ریسک و حفظ نظم در تصمیمگیری معاملاتی، میتواند حساب را در برابر اتفاقات غیرقابل پیشبینی بازار بیمه کند. در نهایت، موفقیت پایدار در فارکس نه با پرهیز از ضرر، بلکه با کنترل حرفهای آن بهدست میآید.