معامله با شکست قیمت یا به اصطلاح “بریک اوت” یکی از استراتژیهای حیاتی و پرکاربرد در دنیای معاملهگری است که توسط بسیاری از معاملهگران حرفهای و مبتدی به کار گرفته میشود. این روش بر پایه حرکت قیمتها از سطوح کلیدی مانند حمایت و مقاومت قرار دارد و هدف آن بهرهبرداری از تغییرات ناگهانی و قوی در قیمتهاست. با استفاده از این استراتژی، معاملهگران به دنبال شناسایی لحظاتی هستند که بازار به یک سطح مهم واکنش نشان داده و در نتیجه، فرصتی برای ورود به معامله با پتانسیل سودآوری بالا فراهم میشود.

در این مقاله، به بررسی عمیقتر مفهوم شکست قیمت، نحوه معامله با آن، و همچنین مزایا و معایب این روش خواهیم پرداخت. این مطالب به شما کمک میکند تا با اطمینان بیشتری به این استراتژی نزدیک شوید و بتوانید تصمیمات معاملاتی هوشمندانهتری بگیرید.

آنچه در این مقاله می خوانید:

شکست قیمت یا بریک اوت چیست؟

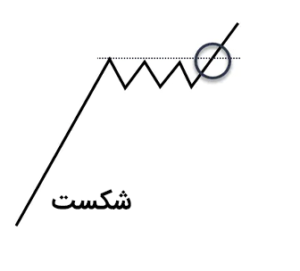

شکست قیمت زمانی رخ میدهد که قیمت یک دارایی از یک سطح کلیدی (حمایت یا مقاومت) عبور میکند و به یک حرکت جدید در همان جهت ادامه میدهد. این سطحهای کلیدی معمولاً نقاطی هستند که در گذشته قیمت به آنها واکنش نشان داده است. به عنوان مثال، سطح مقاومت به نقطهای اطلاق میشود که قیمت پس از رسیدن به آن، نتوانسته است به حرکت خود ادامه دهد و برگشت کرده است. به همین ترتیب، سطح حمایت نیز نقطهای است که قیمت پس از رسیدن به آن، از نزول باز میماند و به سمت بالا برمیگردد.

زمانی که قیمت از این سطوح عبور میکند، به ویژه با حجم معاملاتی بالا، نشان دهنده وجود قدرت زیاد در بازار برای حرکت در همان جهت است. این وضعیت میتواند یک فرصت طلایی برای معاملهگران باشد تا وارد معامله شوند و از حرکت قوی قیمت بهرهبرداری کنند.

درک صحیح از شکست قیمت به معاملهگران کمک میکند تا حرکات مهم بازار را شناسایی کرده و از فرصتهای معاملاتی جذاب بهرهبرداری کنند. در این بخش، به توضیح دقیقتر مفهوم شکست قیمت، چگونگی تشخیص آن و نقش حیاتی این مفهوم در موفقیت استراتژیهای معاملاتی خواهیم پرداخت.

شکست قیمت یا بریک اوت چیست؟

معامله با شکست قیمت یکی از استراتژیهای پرطرفدار در تحلیل تکنیکال است که میتواند به شما کمک کند تا از حرکات قوی و معنادار قیمتها بهرهبرداری کنید. با این حال، موفقیت در این روش نیازمند رعایت نکات کلیدی و اجرای دقیق مراحل مختلف است. در این بخش، به بررسی گامبهگام نحوه معامله با شکست قیمت و راهکارهای موثر برای مدیریت ریسک و بهینهسازی سود خواهیم پرداخت.

تایید شکست:

تمامی شکستهای قیمتی معتبر نیستند و برخی از آنها ممکن است تنها حرکات کوتاهمدت (False Breakouts) باشند. برای اطمینان از اعتبار یک شکست قیمتی، باید به چندین عامل توجه کنید:

حجم معاملات:

یک شکست واقعی معمولاً با افزایش قابل توجه حجم معاملات همراه است. این افزایش حجم نشاندهنده تأیید حرکت قیمت از سوی بازار است.

سرعت حرکت قیمت:

اگر قیمت به سرعت و با شدت از سطح کلیدی عبور کند، احتمال اعتبار شکست بیشتر است.

شاخصهای تکنیکال:

استفاده از شاخصهای تکنیکال مانند میانگینهای متحرک، RSI شاخص قدرت نسبی و MACD همگرایی و واگرایی میانگین متحرک میتواند به تأیید اعتبار شکست کمک کند.

ورود به معامله:

پس از تأیید اعتبار شکست قیمتی، میتوانید وارد معامله شوید. معمولاً دو روش برای ورود به معاملات بریک اوت وجود دارد:

ورود مستقیم:

در این روش، بلافاصله پس از شکست قیمت از سطح کلیدی، وارد معامله میشوید. این روش مناسب است زمانی که شکست به وضوح و با تأیید مناسب رخ داده است.

ورود پس از بازگشت:

در این روش، صبر میکنید تا قیمت پس از شکست به سطح شکسته شده بازگردد و سپس وارد معامله میشوید. این روش به شما اجازه میدهد تا از حرکات نوسانی کوتاهمدت جلوگیری کنید و از یک سطح معتبر برای ورود استفاده کنید.

مدیریت ریسک:

مدیریت ریسک یکی از مهمترین جنبههای موفقیت در معامله با شکست قیمت است. برای کاهش خطرات و حفاظت از سرمایه، اقدامات زیر را انجام دهید:

تعیین سطح توقف ضرر (Stop Loss):

سطح توقف ضرر را در نزدیکی سطح شکسته شده تعیین کنید. این کار به شما کمک میکند تا در صورت حرکت معکوس قیمت، ضررهای بزرگ را محدود کنید.

تعیین هدف سود (Take Profit):

هدف سود خود را براساس نسبت ریسک به ریوارد تعیین کنید. این نسبت به شما کمک میکند تا اهداف منطقی و معقول برای خروج از معامله مشخص کنید.

بررسی و خروج از معامله:

بررسی و نظارت بر معامله به شما کمک میکند تا به موقع تصمیمات لازم را بگیرید. به تغییرات در قیمت و نشانههای بازگشت توجه کنید تا به موقع از معامله خارج شوید و سود خود را حفظ کنید. همچنین، از ابزارهایی مانند Trailing Stop برای قفل کردن سود و کاهش ریسک استفاده کنید.

ریسکهای مرتبط با نوسانات بالا:

معامله با شکست قیمت به دلیل نوسانات زیاد، با ریسک بیشتری همراه است. نوسانات شدید بازار میتواند به تغییرات سریع در قیمتها منجر شود و به همین دلیل، مدیریت ریسک دقیق و استفاده از استراتژیهای محافظتی ضروری است. اطمینان حاصل کنید که میزان ریسک خود را با دقت مدیریت کنید و از ابزارهای مدیریت ریسک مانند توقف ضرر و هدف سود استفاده کنید تا از ضررهای غیرقابل کنترل جلوگیری کنید.

معامله با شکست قیمت میتواند فرصتهای جذابی را برای کسب سود فراهم کند، اما نیازمند اجرای دقیق و استراتژیک است. با شناسایی سطوح کلیدی، تأیید اعتبار شکست، استفاده از روشهای مناسب برای ورود و خروج، و مدیریت ریسک مؤثر، میتوانید از این استراتژی به بهترین نحو بهرهبرداری کنید و در بازارهای مالی موفق باشید.

مزایا و معایب معامله با شکست قیمت

معامله با شکست قیمت یا بریک اوت، یکی از استراتژیهای جذاب و پرکاربرد در دنیای بازارهای مالی است. این روش به دلیل قابلیت تشخیص حرکات قوی و ناگهانی قیمت، توجه بسیاری از معاملهگران را به خود جلب کرده است. با این حال، مانند هر استراتژی دیگری، معامله با شکست قیمت نیز دارای مزایا و معایب خاص خود است که باید با دقت مورد بررسی قرار گیرند.

مزایای معامله با شکست قیمت

پتانسیل سودآوری بالا:

یکی از بزرگترین مزایای معامله با شکست قیمت، پتانسیل سودآوری بالای آن است. شکستهای قوی اغلب منجر به حرکات شدید و مداوم در قیمتها میشوند که در صورت شناسایی صحیح و ورود به موقع به معامله، میتوانند سودهای قابل توجهی به همراه داشته باشند. این نوع حرکات قیمتی به معاملهگران امکان میدهد که از نوسانات بزرگ بازار بهرهبرداری کنند و بازدهی سرمایه خود را به طرز چشمگیری افزایش دهند.

وضوح سیگنالها:

شکستهای قیمتی معمولاً سیگنالهای روشنی ارائه میدهند که به سادگی قابل تشخیص هستند. این وضوح به معاملهگران کمک میکند تا به راحتی زمان ورود و خروج از بازار را تعیین کنند. در مقایسه با استراتژیهای دیگر که ممکن است نیاز به تحلیلهای پیچیده و چندلایه داشته باشند، معامله با شکست قیمت به دلیل سادگی در شناسایی سیگنالها، یک انتخاب محبوب برای بسیاری از معاملهگران است.

قابلیت استفاده در تمامی بازارها:

یکی دیگر از مزایای کلیدی این استراتژی انعطافپذیری آن است. معامله با شکست قیمت در تمامی بازارهای مالی از جمله سهام، فارکس، ارزهای دیجیتال، کالاها و حتی اوراق قرضه قابل استفاده است. این ویژگی باعث میشود که معاملهگران بتوانند از این استراتژی در بازارهای مختلف و در شرایط گوناگون بهره ببرند و فرصتهای بیشتری برای کسب سود داشته باشند.

معایب معامله با شکست قیمت

احتمال شکستهای کاذب

یکی از بزرگترین معایب معامله با شکست قیمت، احتمال وقوع شکستهای کاذب است. شکستهای کاذب زمانی رخ میدهند که قیمت به نظر میرسد که از یک سطح کلیدی عبور کرده است، اما سپس به سرعت به سطح قبلی بازمیگردد. این نوع شکستها میتوانند معاملهگران را فریب دهند و منجر به ورود به معاملاتی شوند که در نهایت زیانده هستند. معاملهگرانی که نتوانند این نوع شکستها را به درستی شناسایی کنند، ممکن است با ضررهای قابل توجهی مواجه شوند.

نیاز به تحلیل دقیق

موفقیت در معامله با شکست قیمت نیازمند تحلیل دقیق و زمانبندی مناسب است. معاملهگران باید قادر باشند تا سطوح کلیدی حمایت و مقاومت را به درستی شناسایی کنند و سیگنالهای شکست را به دقت بررسی کنند. هرگونه اشتباه در تحلیل یا عدم دقت در شناسایی زمان مناسب برای ورود و خروج از معامله میتواند منجر به زیانهای مالی شود. این مسئله به ویژه برای معاملهگران مبتدی چالشبرانگیز است.

ریسک بالا

معامله با شکست قیمت به دلیل وابستگی به نوسانات بازار، با ریسک بیشتری همراه است. حرکات ناگهانی قیمت میتوانند به سرعت منجر به تغییرات بزرگ در سود و زیان شوند. این نوسانات بالا میتواند برای معاملهگران با تحمل ریسک پایین یا کسانی که تجربه کافی ندارند، مشکلساز باشد. بنابراین، مدیریت ریسک دقیق و استفاده از ابزارهایی مانند توقف ضرر (Stop Loss) برای جلوگیری از زیانهای غیرقابل کنترل، ضروری است.

نتیجهگیری

معامله با شکست قیمت یک استراتژی پرکاربرد با پتانسیل سودآوری بالا است که میتواند به معاملهگران در شناسایی و بهرهبرداری از حرکات قوی بازار کمک کند. با این حال، این روش نیز با چالشهای خاصی مانند احتمال شکستهای کاذب، نیاز به تحلیل دقیق و ریسکهای بالا همراه است.

موفقیت در این استراتژی نیازمند درک عمیق از بازار، مهارت در تحلیل تکنیکال و مدیریت ریسک است. معاملهگرانی که این اصول را به درستی رعایت کنند، میتوانند از مزایای این استراتژی بهرهبرداری کرده و به سودهای قابل توجهی دست یابند.

چه زمانی نباید با شکست ها معامله کنیم؟

معامله با شکستها یا بریک اوتها معمولاً به عنوان یکی از استراتژیهای موثر در بازارهای مالی شناخته میشود، اما این روش همیشه و در همه شرایط کارآمد نیست. در واقع، شرایط خاصی وجود دارد که در آنها معامله با شکستها میتواند پرریسک یا حتی زیانده باشد. شناسایی این شرایط و دوری از معاملات در چنین موقعیتهایی، میتواند به حفظ سرمایه و کاهش خطرات کمک کند.

1- زمانی که حجم معاملات پایین است:

حجم معاملات یکی از شاخصهای کلیدی در تأیید شکستهای قیمتی است. شکستهایی که با حجم کم معاملات همراه هستند، معمولاً نشاندهنده عدم اطمینان بازار به حرکت جدید هستند. در این حالت، احتمال زیادی وجود دارد که شکست قیمتی یک حرکت ناپایدار و موقت باشد و قیمت به سرعت به سطح قبلی بازگردد. بنابراین، زمانی که حجم معاملات پایین است، بهتر است از معامله با شکستها اجتناب کنید یا با احتیاط بیشتری عمل کنید.

2- در بازارهای آرام و بدون نوسان:

بازارهایی که نوسانات کمی دارند و حرکت قیمتها به صورت جانبی (sideways) است، معمولاً محیط مناسبی برای معامله با شکستها نیستند. در چنین شرایطی، حرکتهای قیمتی اغلب ضعیف و محدود به محدودههای کوچکی هستند، که این امر احتمال وقوع شکستهای کاذب را افزایش میدهد. شکستهای کاذب به حرکتهایی گفته میشود که به نظر میرسد قیمت از یک سطح کلیدی عبور کرده است، اما پس از آن به سرعت به سطح قبلی بازمیگردد. در این بازارهای آرام، احتمال اشتباه در تشخیص شکستهای واقعی بیشتر است، بنابراین بهتر است در چنین شرایطی از انجام معاملههای بریک اوت خودداری کنید.

3- زمانی که عوامل بنیادی مخالف هستند:

حتی اگر یک شکست قیمتی در نمودارها رخ دهد، عوامل بنیادی میتوانند نقش مهمی در موفقیت یا شکست این حرکت داشته باشند. به عنوان مثال، اخبار اقتصادی مهم، گزارشهای مالی شرکتها، یا تغییرات در سیاستهای اقتصادی میتوانند جهت کلی بازار را تغییر دهند. اگر این عوامل بنیادی نشاندهنده حرکتی مخالف با جهت شکست قیمتی باشند، احتمال اینکه حرکت قیمت به سرعت معکوس شود، افزایش مییابد. در این حالت، معامله با شکست قیمتی ممکن است پرریسک باشد و بهتر است از انجام چنین معاملاتی خودداری کنید.

4- در زمان انتشار اخبار مهم اقتصادی:

اخبار مهم اقتصادی میتوانند نوسانات شدیدی در بازار ایجاد کنند و موجب حرکات ناگهانی و پیشبینیناپذیر قیمتها شوند. در این مواقع، شکستهای قیمتی ممکن است بیشتر ناشی از واکنشهای هیجانی بازار باشند تا تغییرات واقعی در وضعیت عرضه و تقاضا. این نوسانات میتوانند به سرعت جهت خود را تغییر دهند و باعث شوند که معاملهگرانی که بر اساس شکست وارد بازار شدهاند، با زیان مواجه شوند. بنابراین، در زمان انتشار اخبار مهم اقتصادی، بهتر است از معامله با شکستها خودداری کنید و تا زمانی که بازار به وضعیت پایدارتری بازگردد، صبر کنید.

معامله با شکستها، اگرچه میتواند سودآور باشد، اما نیازمند دقت و توجه به شرایط بازار است. درک اینکه چه زمانی نباید با شکستها معامله کنید، به شما کمک میکند تا از ورود به معاملات پرخطر اجتناب کنید و استراتژیهای خود را با هوشمندی بیشتری اجرا کنید. با بررسی حجم معاملات، تحلیل شرایط بازار، توجه به عوامل بنیادی و در نظر گرفتن اخبار اقتصادی، میتوانید تصمیمات بهتری در زمینه معامله با شکستها بگیرید.

جمع بندی

شکست قیمت یا “بریک اوت” یکی از مفاهیم بنیادی و کلیدی در تحلیل تکنیکال است که به تحلیلگران و معاملهگران کمک میکند تا نقاط ورود و خروج استراتژیک را شناسایی کنند. این پدیده زمانی رخ میدهد که قیمت یک دارایی از سطوح کلیدی مانند حمایت یا مقاومت عبور میکند و حرکت جدیدی در همان جهت آغاز میشود. در این مقاله، به بررسی عمیق مفهوم شکست قیمت، چگونگی تشخیص آن، و اهمیت آن در استراتژیهای معاملاتی خواهیم پرداخت.

شکست قیمت زمانی اتفاق میافتد که قیمت یک دارایی به طور واضح و قاطع از یک سطح کلیدی مانند سطح حمایت یا مقاومت عبور میکند و ادامه حرکت در همان جهت را آغاز میکند. این سطوح کلیدی معمولاً نقاطی هستند که در گذشته بازار به آنها واکنش نشان داده است و قیمت نتوانسته است از آنها عبور کند. به عبارت دیگر:

- سطح مقاومت به نقطهای اطلاق میشود که قیمت در گذشته پس از رسیدن به آن، نتوانسته است به حرکت خود ادامه دهد و به سمت پایین برگشته است. این سطح به عنوان یک مانع قوی در مسیر صعود قیمت عمل میکند.

- سطح حمایت نقطهای است که قیمت پس از رسیدن به آن، از نزول بازمیماند و به سمت بالا برمیگردد. این سطح به عنوان یک حمایت قوی در مسیر نزول قیمت عمل میکند.

نحوه شناسایی و تأیید شکست قیمت

برای شناسایی و تأیید یک شکست قیمت، توجه به چندین عامل کلیدی ضروری است:

- حجم معاملات: یکی از مهمترین نشانههای اعتبار شکست قیمت، افزایش قابل توجه حجم معاملات است. شکستهای معتبر معمولاً با حجم معاملاتی بالا همراه هستند که نشاندهنده تأیید قوی بازار برای حرکت جدید است.

- سرعت حرکت قیمت: حرکات سریع و قوی قیمت به هنگام شکست سطحهای کلیدی، نشاندهنده قدرت و استمرار حرکت در همان جهت است. این سرعت در حرکت قیمت میتواند به تأیید اعتبار شکست کمک کند.

- شاخصهای تکنیکال: استفاده از شاخصهای تکنیکال مانند میانگینهای متحرک، RSI شاخص قدرت نسبی و MACD همگرایی و واگرایی میانگین متحرک میتواند به تأیید شکست قیمت کمک کند و سیگنالهای دقیقتری ارائه دهد.

درک و شناسایی صحیح شکست قیمت به معاملهگران کمک میکند تا حرکات بزرگ و معنادار بازار را شناسایی کرده و از فرصتهای معاملاتی مناسب بهرهبرداری کنند. زمانی که قیمت از سطحهای کلیدی عبور میکند و این حرکت با تأییدات مناسب همراه است، میتواند نشانهای از تغییرات بزرگ در بازار باشد. معاملهگران میتوانند از این حرکات قوی برای ورود به معاملات سودآور استفاده کنند و در مسیر حرکت جدید بازار قرار گیرند.

کاربردهای عملی شکست قیمت

شناسایی فرصتهای معاملاتی:

شکستهای قیمتی میتوانند به معاملهگران فرصتهای جدیدی برای ورود به بازار ارائه دهند. این نقاط ورود معمولاً با پتانسیل سود بالایی همراه هستند.

مدیریت ریسک:

با شناسایی سطوح کلیدی و تأیید شکستها، معاملهگران میتوانند نقاط توقف ضرر (Stop Loss) و اهداف سود (Take Profit) را به دقت تعیین کنند و از ریسکهای غیرضروری جلوگیری کنند.

تعیین استراتژیهای خروج:

تحلیل شکستهای قیمتی میتواند به معاملهگران در تعیین زمان مناسب برای خروج از معاملات کمک کند و اطمینان حاصل کنند که سود خود را بهینهسازی کنند و از زیانهای احتمالی جلوگیری کنند.

شکست قیمت یا بریک اوت یک ابزار قوی در تحلیل تکنیکال است که میتواند به معاملهگران در شناسایی و بهرهبرداری از حرکات قوی بازار کمک کند. درک دقیق این مفهوم و شناسایی صحیح شکستهای قیمتی، به شما این امکان را میدهد تا فرصتهای معاملاتی جذاب را شناسایی کرده و استراتژیهای معاملاتی خود را بهینهسازی کنید. با توجه به اهمیت حجم معاملات، سرعت حرکت قیمت، و شاخصهای تکنیکال، میتوانید تصمیمات معاملاتی هوشمندانهتری اتخاذ کنید و به موفقیت بیشتری در بازارهای مالی دست یابید.