نوسانگیری یکی از استراتژیهای رایج در بازارهای مالی است که هدف آن، کسب سود از تغییرات قیمتها است. نوسانگیران سعی دارند از نوسانات بازار به نفع خود استفاده کنند و به همین دلیل به ابزارها و تکنیکهای مختلفی نیاز دارند تا بتوانند بهترین تصمیمات را اتخاذ کنند. در این مقاله، به بررسی 5 روش رایج برای نوسانگیری در بازارهای مالی میپردازیم.

معامله گر نوسانی کیست؟

معاملهگری نوسانی یا سوئینگ تریدینگ یکی از محبوبترین استراتژیهای معاملهگری در بازارهای مالی است که معاملهگران با استفاده از آن سعی میکنند از نوسانات قیمت در بازههای زمانی میانمدت، که معمولاً چند روز تا چند هفته طول میکشد، سود کسب کنند. لازم به ذکر است که در بازارهای مالی، معاملهگران با توجه به بازه زمانی و استراتژی معاملاتی خود به 4 دسته ی کلی زیر تقسیم می شوند:

- اسکالپر ها (Scalpers)؛

- معاملهگران روزانه (Intraday Trading)؛

- سرمایهگذاران بلندمدت (Position Trading)؛

- معاملهگری نوسانی (Swing Trading).

برای کسب اطلاعات بیشتر درباره ی انواع معاملهگری از نظر نوع تایم فریم و استراتژی های معاملاتی میتوانید به مقاله ی “انواع معامله گر ها در فارکس” مراجعه کنید.

همانطور که گفته شد معامله گران نوسانی به دنبال شناسایی نقاط ورود و خروج مناسب در طول نوسانات هستند و از ابزارهای مختلفی برای تحلیل بازار استفاده میکنند. به طور کلی، تایمفریمهای روزانه و هفتگی برای این نوع معاملات به کار میرود و معاملهگران به جای توجه به نوسانات لحظهای، به تغییرات بزرگتر قیمت در بازههای زمانی طولانیتر تمرکز میکنند.

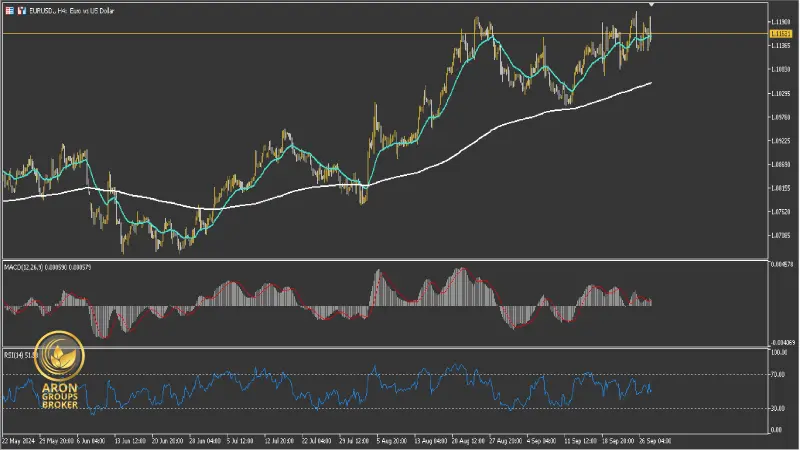

در معاملهگری نوسانی، تحلیل تکنیکال نقش بسیار پر رنگی دارد. معاملهگران با استفاده از ابزارهایی مانند پرایس اکشن، اندیکاتورهای تکنیکال و اسیلاتورها به شناسایی روندها، نقاط برگشت و سطوح حمایت و مقاومت میپردازند. در معاملهگری نوسانی الگوهای کندلی برای شناسایی تغییرات روند و نقاط برگشت قیمت و سطوح حمایت و مقاومت برای تعیین نقاط ورود و خروج بسیار مفید هستند. علاوه بر این، اندیکاتورها و اسیلاتور هایی مانند RSI، MACD و میانگینهای متحرک به عنوان ابزارهای تکمیلی به کار گرفته میشوند تا تحلیلهای معاملهگر را تأیید یا تقویت کنند. برخی از معاملهگران نوسانی نیز از تحلیل فاندامنتال بهعنوان یک ابزار کمکی برای بررسی عوامل بنیادی استفاده میکنند، به ویژه زمانی که نوسانات قیمتی ناشی از اخبار اقتصادی یا تحولات بنیادی باشد.

از جمله مزایای این روش میتوان به انعطافپذیری زمانی اشاره کرد. برخلاف اسکالپینگ یا معاملهگری روزانه که نیازمند حضور دائمی در بازار هستند، معاملهگران نوسانی میتوانند با نظارت کمتر به معاملات خود ادامه دهند. این سبک معاملاتی به معاملهگران امکان میدهد تا در بازارهای صعودی و نزولی فعالیت کنند و از تغییرات هر دو جهت سود ببرند. همچنین ریسکهای مرتبط با نوسانات ناگهانی که در اسکالپینگ و معاملهگری روزانه بیشتر به چشم میخورد، در این روش بهمراتب کمتر است، زیرا معاملهگران نوسانی به دنبال تغییرات بزرگتر قیمتی هستند و نوسانات لحظهای کمتر برایشان اهمیت دارد. این روش همچنین نیاز به دانش و تجربه بالایی دارد؛ معاملهگران باید به تحلیل تکنیکال مسلط باشند تا بتوانند به درستی نقاط ورود و خروج را تشخیص دهند.

در نهایت باید گفت، اگرچه معاملهگری نوسانی بیشتر در بازههای زمانی میانمدت استفاده میشود، اما میتوان آن را در تایمفریمهای پایینتر نیز به کار برد. البته این رویکرد در بازههای زمانی کوتاهمدت چندان رایج نیست و برای معاملات در تایمفریمهای پایین، استراتژیهایی مانند Intraday Trading یا Scalping مناسبتر و کاربردیتر هستند، چرا که این استراتژیها برای واکنش سریع به نوسانات لحظهای طراحی شدهاند و بازدهی بیشتری در این نوع شرایط دارند.

در ادامه ی این مقاله به معرفی انواع استراتژی های مناسب برای تحلیل و ترید با سبک نوسانی (Swing Trading) پرداخته و هر یک را به صورت مختصر و دقیق بررسی می کنیم.

معرفی و بررسی بهترین استراتژی ها برای نوسان گیری

همانطور که گفته شد برای تحلیل و نوسانگیری در بازارهای مالی مختلف به صورت کلی پنج روش رایج وجود دارد؛ در ادامه به معرفی و بررسی هر یک از این روش ها خواهیم پرداخت:

استفاده از تحلیل فاندامنتال

تحلیل فاندامنتال به بررسی عوامل اقتصادی، مالی و سازمانی مربوط به یک دارایی خاص میپردازد. در این روش، نوسانگیران به دنبال درک عمیقی از ارزش واقعی یک دارایی هستند تا بتوانند نقاط مناسب برای خرید و فروش آن را پیدا کنند. این تحلیل معمولاً برای معاملات بلندمدت کاربرد بیشتری دارد، اما برای نوسانگیری نیز میتواند مفید باشد، بهویژه وقتی نوسانگیر به دنبال تعیین روند کلی بازار است. عوامل کلیدی در تحلیل فاندامنتال عبارتند از:

- سود و زیان شرکتها

- شاخصهای کلان اقتصادی (مانند نرخ بهره، تورم و GDP)

- اخبار و رویدادهای مالی

- عرضه و تقاضای دارایی

تحلیل فاندامنتال برای نوسانگیرانی که به دنبال درک بهتر از ارزش ذاتی یک دارایی هستند، میتواند مفید باشد؛ اما از آنجا که معمولاً این نوع تحلیل طولانیمدت است، بسیاری از نوسانگیران از آن بهعنوان یک ابزار کمکی برای تشخیص روند کلی بازار و یا برای تشخیص نواحی تغییر روند استفاده میکنند.

تحلیل تکنیکال شخص محور (پیشنهاد ما پرایس اکشن)

تحلیل تکنیکال شخص محور تمرکز بر حرکت قیمت و رفتارهای قیمتی دارد. در این روش، معاملهگران به نمودارها نگاه میکنند و بدون توجه به عوامل بنیادی، تصمیمات خود را بر اساس رفتار گذشته قیمت میگیرند. پرایس اکشن یکی از محبوبترین روشهای تحلیل تکنیکال شخص محور است. این روش از هیچ اندیکاتور یا اسیلاتوری استفاده نمیکند و تنها به تغییرات قیمت و نمودارها توجه دارد. اصول کلیدی تحلیل با سبک پرایس اکشن عبارتنداز:

- نواحی مقاومت و حمایت

- الگوهای کندلی ژاپنی

- شناسایی روندها و نواحی بازگشت قیمتی

پرایس اکشن یکی از سادهترین و موثرترین روشهای تحلیل تکنیکال است که به معاملهگر کمک میکند تا به دور از پیچیدگیهای اضافی، تنها بر رفتار قیمت تمرکز کند. البته خود تحلیل به سبک پرایس اکشن داراری زیر مجموعههای پیچیده تر و دقیق تری مانند پرایس اکشن RTM و پرایس اکشن ICT میباشد.

استفاده از اندیکاتورها و اسیلاتورهای تکنیکال

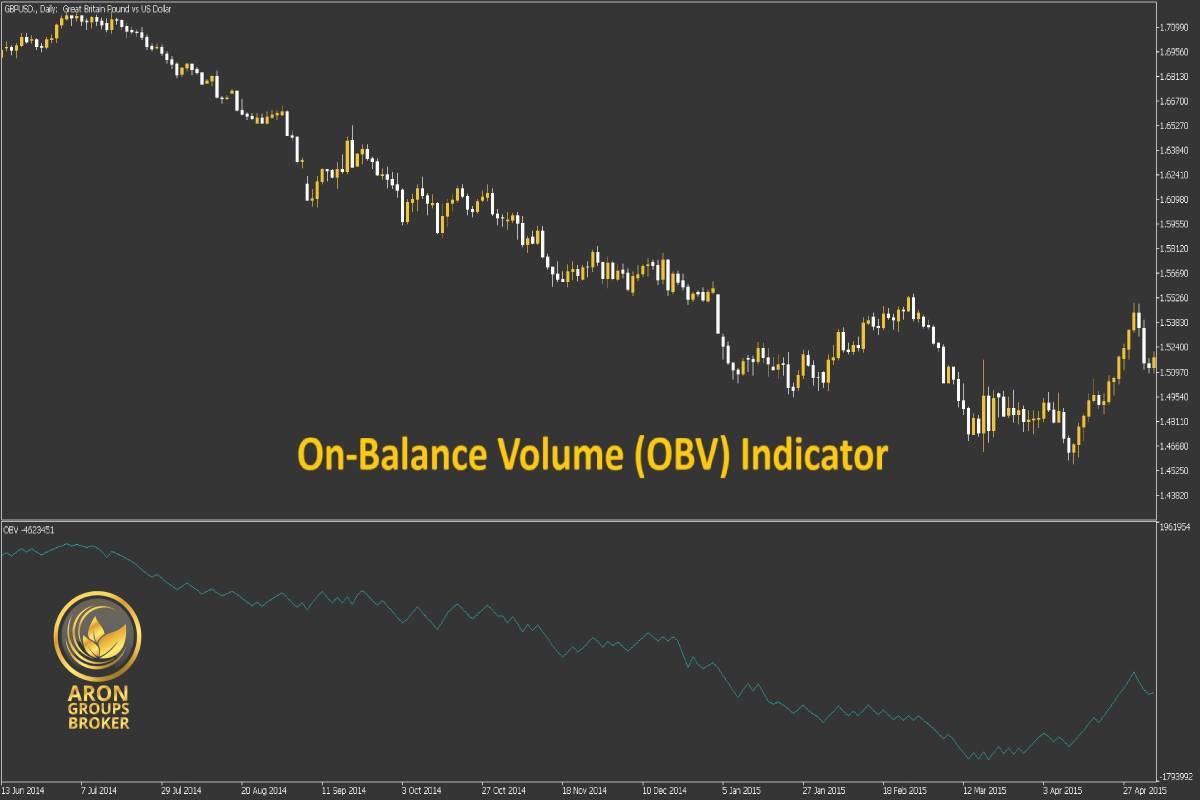

اندیکاتورها و اسیلاتورها ابزارهایی هستند که به نوسانگیران کمک میکنند تا سیگنالهای خرید و فروش را بر اساس حرکتهای قیمتی، حجم معاملات و سایر فاکتورهای بازار پیدا کنند. این ابزارها به معاملهگران کمک میکنند تا روندها را تشخیص دهند و نقاط احتمالی تغییرات روند را شناسایی کنند. برخی از اندیکاتورهای پرکاربرد توسط معاملهگران مختلف عبارتند از:

- میانگین متحرک (MA)؛

- اندیکاتور قدرت نسبی (RSI)؛

- اندیکاتور مکدی (MACD)؛

- باند های بولینگر (BB)؛

- ایچیموکو (Ichimoku).

اندیکاتورها و اسیلاتورها میتوانند به نوسانگیران سیگنالهای ارزشمندی ارائه دهند، اما بهتر است از آنها به عنوان ابزارهای مکمل و نه تنها منبع تصمیمگیری استفاده شود.

ترکیب استراتژیهای مختلف

یکی از روشهای کارآمد در نوسانگیری، استفاده از ترکیب استراتژیها است. این روش شامل بهکارگیری همزمان تحلیل فاندامنتال، تحلیل تکنیکال و ابزارهای مختلفی مانند اندیکاتورها و اسیلاتورها برای اتخاذ تصمیمات بهتر در معاملات است. این ترکیب به نوسانگیران اجازه میدهد تا از نقاط قوت هر کدام از این روشها بهره ببرند و در عین حال ریسکهای هر روش را کاهش دهند.

معاملهگران ابتدا با تحلیل فاندامنتال، تأثیر عوامل اقتصادی و بنیادی بر قیمت را بررسی کرده و سپس از تحلیل تکنیکال برای شناسایی نقاط ورود و خروج استفاده میکنند. پرایس اکشن به همراه اندیکاتورهایی مثل RSI و MACD میتواند به تأیید تصمیمات معاملاتی کمک کند و سیگنالهای قویتری برای ورود و خروج از معاملات ارائه دهد. مزایای استفاده از ترکیب استراتژیها عبارتند از:

- کاهش ریسک: ترکیب چند استراتژی میتواند ریسک معاملات را کاهش دهد، زیرا معاملهگر از چندین منبع اطلاعاتی مختلف برای تصمیمگیری استفاده میکند.

- شناسایی دقیقتر نقاط ورود و خروج: استفاده از تحلیل فاندامنتال و تکنیکال به همراه اندیکاتورها به شناسایی دقیقتر فرصتهای معاملاتی کمک میکند.

- استفاده در هر نوع بازار: این رویکرد میتواند در بازارهای صعودی، نزولی و حتی بازارهای خنثی (رنج) بهخوبی عمل کند.

البته، این روش نیازمند تمرین و تجربه است. معاملهگران باید توانایی تلفیق دادهها و اطلاعات مختلف را داشته باشند و بتوانند بهدرستی آنها را تفسیر کنند. با این وجود، اگر بهدرستی انجام شود، ترکیب استراتژیها میتواند یکی از قدرتمندترین روشهای نوسانگیری در بازارهای مالی باشد.

الگو تریدینگ (استفاده از رباتهای معاملهگر خودکار)

الگو تریدینگ یا استفاده از رباتهای معاملهگر، روشی است که در آن معاملهگران از الگوریتمها و رباتهای خودکار برای انجام معاملات استفاده میکنند. این رباتها بر اساس مجموعهای از قوانین از پیش تعیینشده، خرید و فروش را به صورت خودکار انجام میدهند. برخی از مزایای الگو تریدینگ عبارتند از:

- اجرای سریع معاملات: رباتها میتوانند معاملات را در کسری از ثانیه اجرا کنند.

- کاهش احساسات: رباتها بدون دخالت احساسات انسانی تصمیم میگیرند.

- مدیریت همزمان چندین بازار: رباتها میتوانند در چندین بازار و دارایی به طور همزمان فعالیت کنند.

- الگو تریدینگ نیاز به دانش برنامهنویسی و تنظیم دقیق الگوریتمها دارد. اگرچه این روش پتانسیل سوددهی بالایی دارد، اما استفاده نادرست از آن میتواند منجر به ضررهای جدی شود. علاقهمندان برای آشنایی بیشتر با این الگو تریدینگ میتوانند نحوهی ساخت رباتهای معاملهگر توسط هوش مصنوعی را مطالعه کنند.

نکات تکمیلی درباره معاملات نوسانی (Swing Trading)

معاملات نوسانی، به دلیل بازههای زمانی طولانیتر و بهرهگیری از نوسانات میانمدت بازار، به معاملهگران فرصتهای خوبی برای کسب سود میدهد. اما برای موفقیت در این نوع معاملات، رعایت چند نکته کلیدی ضروری است که میتواند به بهبود نتایج کمک کند. در ادامه به بررسی نکات مهمی در این باره میپردازیم.

1 . مدیریت ریسک: یکی از مهمترین جنبههای هر استراتژی معاملاتی، بهویژه در معاملات نوسانی، مدیریت ریسک است. معاملهگران باید همیشه از ابزارهایی مانند حد ضرر (Stop Loss) استفاده کنند تا از ضررهای سنگین جلوگیری کنند. تعیین درصدی از سرمایه که آماده ریسک کردن آن در هر معامله هستید (مثلاً 1 تا 2 درصد از کل سرمایه) میتواند به شما کمک کند تا از از دست دادن کل سرمایهتان در یک معامله جلوگیری کنید. علاوه بر این، بهتر است همواره نسبت ریسک به ریوارد (پاداش) را در نظر داشته باشید و تنها زمانی وارد معامله شوید که این نسبت به نفع شما باشد.

2 . مدیریت احساسات: احساسات میتوانند تأثیر زیادی بر تصمیمات معاملاتی داشته باشند. ترس و طمع دو عامل اصلی هستند که ممکن است باعث تصمیمات عجولانه یا غیرمنطقی در معاملات شوند. معاملهگران نوسانی باید به احساسات خود توجه کرده و از ورود به معاملاتی که تنها به دلیل هیجانات لحظهای است خودداری کنند. برای مدیریت بهتر احساسات، پایبندی به یک برنامه معاملاتی و پیروی از قوانین معاملاتی از پیش تعیینشده بسیار مهم است.

3 . صبر و زمانبندی مناسب: در معاملات نوسانی، شناسایی نقاط ورود و خروج مناسب نیاز به صبر دارد. معاملهگران باید از عجله در ورود به معاملات اجتناب کرده و منتظر سیگنالهای تأییدی از طریق تحلیلهای تکنیکال و فاندامنتال باشند. انتظار برای بهترین موقعیتها کلید موفقیت در این نوع معاملات است. همچنین، در صورت شروع معامله، نباید به دلیل نوسانات کوچک از بازار خارج شد، زیرا در معاملات نوسانی، سودها معمولاً در بازههای زمانی طولانیتر محقق میشوند.

4 . یادگیری و بهروز نگهداشتن دانش: بازارهای مالی دائماً در حال تغییر هستند و معاملهگران موفق باید همواره دانش خود را بهروز نگه دارند. یادگیری مداوم درباره ابزارهای جدید، تحلیلهای تکنیکال و فاندامنتال و استراتژیهای بهینه، به معاملهگران کمک میکند تا تصمیمات دقیقتری بگیرند و سودهای پایدارتری به دست آورند.

با رعایت این نکات، معاملهگران نوسانی میتوانند کنترل بیشتری بر معاملات خود داشته و ریسکها را به حداقل برسانند، در حالی که به دنبال فرصتهای سودآور در بازارهای مالی هستند.

مزایا و معایب معاملهگری نوسانی (Swing Trading)

. معامله گری با سبک نوسانی دارای مزایا و معایبی می باشد که در ادامه به معرفی و بررسی هر یک خواهیم پرداخت:

مزایای معاملهگری نوسانی

مزایای معاملهگری نوسانی عبارتست از:

- زمان کمتر برای مدیریت معاملات: در مقایسه با اسکالپینگ و معاملات روزانه، معاملهگران نوسانی نیازی به نظارت دائم بر بازار ندارند. آنها میتوانند در پایان روز یا هر چند روز یکبار وضعیت بازار را بررسی کنند، که باعث صرفهجویی در زمان و کاهش استرس میشود.

- پتانسیل سود بیشتر از نوسانات میانمدت: در معاملات نوسانی، معاملهگران سعی میکنند از نوسانات قیمت در بازههای زمانی طولانیتر استفاده کنند که میتواند فرصتهای سودده بیشتری نسبت به نوسانات کوتاهمدت فراهم کند.

- انعطافپذیری: معاملهگران نوسانی میتوانند در بازارهای صعودی و نزولی فعالیت کنند. این روش انعطافپذیری بیشتری نسبت به روشهای دیگر دارد زیرا معاملهگران میتوانند هم در افزایش قیمت و هم در کاهش قیمت سود کنند.

- کاهش ریسک ناشی از نوسانات لحظهای: چون معاملات برای مدت طولانیتری باز نگه داشته میشوند، معاملهگران نوسانی کمتر به نوسانات لحظهای و موقتی واکنش نشان میدهند و به جای آن به تغییرات بزرگتر قیمت توجه دارند.

معایب معاملهگری نوسانی

معایب معاملهگری نوسانی عبارتست از:

- نیاز به تحمل نوسانات کوتاهمدت: در طول مدتی که یک معامله باز است، ممکن است قیمت دچار نوسانات کوتاهمدتی شود که تحمل آن برای برخی از معاملهگران سخت باشد. این نوسانات میتوانند باعث استرس و تصمیمگیریهای نادرست شوند.

- ریسک بیشتر نسبت به اسکالپینگ و معاملات روزانه: از آنجا که معاملهگران نوسانی مدت بیشتری در یک موقعیت میمانند، ممکن است در معرض ریسکهای ناشی از تغییرات ناگهانی بازار، اخبار اقتصادی یا رویدادهای پیشبینینشده قرار بگیرند که در تایمفریمهای کوتاهتر کمتر تاثیرگذار است.

- نیاز به دانش و تحلیل دقیق: برای موفقیت در معاملهگری نوسانی، معاملهگران باید مهارت کافی در تحلیل تکنیکال و فاندامنتال داشته باشند. شناسایی صحیح روندها و نقاط ورود و خروج مناسب نیازمند تجربه و دانش عمیق است.

- کارمزدها و هزینههای اضافی: به دلیل نگهداشتن معاملات برای مدت طولانیتر، معاملهگران ممکن است با هزینههای اضافی مانند بهره های شبانه (swap) یا هزینههای نگهداری مواجه شوند که در معاملات کوتاهمدت کمتر مشاهده میشود.

نتیجهگیری

بهترین استراتژی نوسانگیری برای هر معاملهگر، استراتژیای است که با مهارتها و اهداف او همخوانی داشته باشد. هر کدام از این پنج روش (تحلیل فاندامنتال، تحلیل تکنیکال شخص محور، استفاده از اندیکاتورها، ترکیب تحلیلها و الگو تریدینگ) مزایا و معایب خاص خود را دارند و برای موفقیت در نوسانگیری، بهتر است از چندین روش به صورت ترکیبی استفاده کنید و همواره با تمرین و تجربه، استراتژیهای خود را بهبود بخشید.

منبع: Forbes