تلههای خرسی و گاوی از پدیدههای رایج در بازارهای مالی هستند که میتوانند معاملهگران را فریب دهند. تله گاوی سیگنالی کاذب است که نشان میدهد روند نزولی معکوس شده و به روند صعودی تبدیل شده است، در حالی که این روند به سرعت به نزول بازمیگردد. معاملهگران با ورود به موقعیتهای خرید (لانگ)، تصور میکنند قیمت رشد خواهد کرد، اما پس از کاهش مجدد قیمت، در دام گرفتار میشوند. تله خرسی نیز به همین ترتیب عمل میکند، اما در جهت مخالف. این سیگنال کاذب نشان میدهد که روند صعودی به نزولی تبدیل شده است و معاملهگران به فروش (شورت) وسوسه میشوند، اما روند صعودی ادامه مییابد و آنها با ضرر مواجه میشوند.

آنچه در این مقاله می خوانید ...

مطالعات آماری درباره تلههای گاوی و خرسی

طبق مطالعهای که در سال ۲۰۱۷ انجام شد و در وبسایت Strike.money به آن اشاره شده است، حدود ۴۵ درصد از معکوس شدنهای روند در دورههای طولانی نزولی، در واقع تلههای گاوی هستند. این تحقیق همچنین نشان داد که ۴۰ درصد از معکوسهای روند صعودی در بازارها، تلههای خرسی هستند؛ تلههایی که از ذهنیت جمعی (Herd Mentality) و خطای تاییدی (Confirmation Bias) سوءاستفاده میکنند. در یک مطالعه دیگر که در سال ۲۰۰۴ انجام شد، مشخص شد که ۶۰ درصد از سرمایهگذاران نهادی رفتارهای تودهای از خود نشان میدهند که باعث تشدید روندهای بازار و ایجاد این تلهها میشود.

تله گاوی چیست؟

بنا به مقالهای در وبسایت Yieldstreet در رابطه با تله های خرسی و گاوی، تله گاوی سیگنالی کاذب است که نشان میدهد روند نزولی یک سهم یا شاخص معکوس شده و در حال رشد است، در حالی که در واقع قیمت همچنان در حال کاهش است. در مطالعهای که اسمیت و جونز در سال ۲۰۱۸ انجام دادند، تقریباً ۴۵ درصد از معکوس شدنهای روند در بازارهای نزولی، تلههای گاوی بودند.

تله گاوی معاملهگران را فریب میدهد و آنها گمان میکنند که قیمت به کف رسیده و یک روند صعودی جدید آغاز شده است. این باعث میشود معاملهگران به موقعیتهای خرید وارد شوند و بهطور موقت قیمت افزایش یابد. اما در ادامه، قیمت کاهش مییابد و معاملهگرانی که به موقعیت خرید وارد شدهاند، مجبور به خروج با ضرر میشوند.

راههای تشخیص تله گاوی

برای شناسایی تله گاوی، سه روش اصلی وجود دارد:

شکست سطح مقاومت ضعیف: اگر قیمت از یک سطح مقاومت قوی عبور کند، اما حجم معاملات به اندازه کافی بالا نباشد، این میتواند نشاندهنده یک شکست جعلی باشد. مقاومت قوی نیاز به قدرت بالا دارد و عبور ضعیف از آن میتواند نشاندهنده تله گاوی باشد.

- الگوهای کندل استیک نزولی بالای مقاومت: اگر پس از شکست مقاومت، یک الگوی کندل استیک نزولی تشکیل شود، این ممکن است نشاندهنده بازگشت نزولی و تله گاوی باشد.

- ساختار بازار نزولی با کفهای پایینتر: اگر قیمت پس از تشکیل کفهای پایینتر، به بالای سطح مقاومت برسد، این میتواند تله گاوی باشد. در این حالت، روند نزولی کلی همچنان ادامه دارد و افزایش قیمت، موقتی است.

در ادامه با یک مثال عینی تله گاوی را شرح میدهیم:

در بازار سهام، تلههای گاوی معمولاً زمانی رخ میدهند که قیمت سهم پس از یک دوره نزولی، بهطور موقت افزایش مییابد. بهعنوان مثال، در سال ۲۰۲۰، سهام تسلا پس از یک افزایش ناگهانی در قیمت، بهسرعت دچار افت شد. بسیاری از معاملهگران با دیدن افزایش قیمت، وارد موقعیت خرید شدند، اما افت سریع قیمت باعث شد آنها با ضرر مواجه شوند.

تله خرسی چیست؟

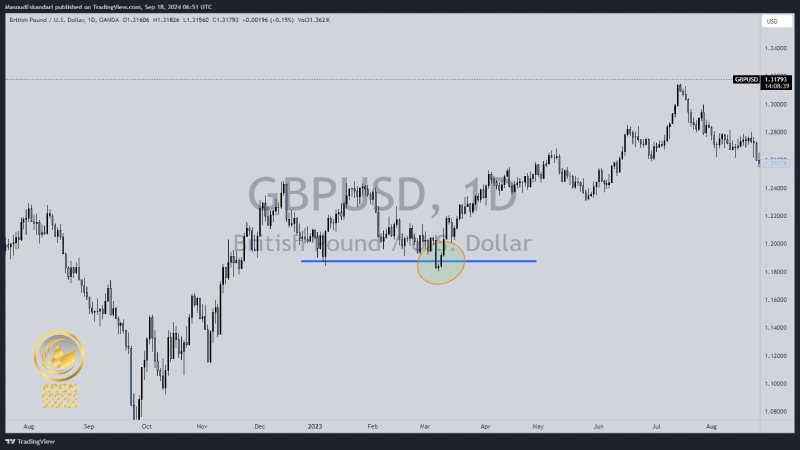

بنا به مقاله ای در Investopedia با موضوع تله های خرسی، تله خرسی یا Bear Trap سیگنال کاذبی است که نشان میدهد روند صعودی به نزولی تبدیل شده است. معاملهگران به اشتباه گمان میکنند که قیمتها در حال کاهش هستند و وارد پوزیشن فروش میشوند. اما قیمت دوباره به سمت بالا حرکت میکند و معاملهگران فروشنده در موقعیتهای ضررده قرار میگیرند.

مطالعات انجام شده توسط تامپسون ولی نشان داده که تلههای خرسی حدود ۴۰ درصد از pivot روند صعودی را تشکیل میدهند. این تلهها به خصوص در بازارهای صعودی که اصلاحات کوتاهمدتی رخ میدهد، شایع هستند.

راههای تشخیص تله خرسی

برای شناسایی تله خرسی نیز سه روش اصلی وجود دارد:

- شکست سطح حمایت ضعیف: اگر قیمت از یک سطح حمایت مهم عبور کند اما بهسرعت به بالا بازگردد، این میتواند نشانهای از تله خرسی باشد.

- تشکیل الگوی کندل استیک صعودی زیر سطح حمایت: پس از شکست حمایت، اگر یک الگوی کندل استیک صعودی زیر سطح حمایت تشکیل شود، این میتواند نشاندهنده یک بازگشت قوی و تله خرسی باشد.

- ساختار بازار صعودی با سقفهای بالاتر: اگر قیمت پس از تشکیل سقفهای بالاتر، از سطح حمایت عبور کند و بهسرعت بازگردد، احتمالاً با یک تله خرسی مواجه هستیم.

راههای جلوگیری از به دام افتادن در تله گاوی و خرسی

بنا به مقالهای در وبسایت trendspider در رابطه با تلههای خرسی و گاوی، راههای جلوگیری از افتادن در دام تله گاوی و تله خرسی عبارتند از:

- استفاده از تحلیل تکنیکال و شاخصهای فنی: استفاده از شاخصهای فنی مانند حجم معاملات و شاخص قدرت نسبی (RSI) یا مکدی (MACD) میتواند کمک کند تا از افتادن در این تلهها جلوگیری شود.

- صبر برای تأیید شکستها: قبل از ورود به معامله، بهتر است منتظر تأیید شکستهای قیمتی باشیم. صبر برای تأیید میتواند از وقوع اشتباهات و ضررهای بزرگ جلوگیری کند.

- مدیریت ریسک: همیشه با تعیین حد ضرر و رعایت نسبت ریسک به ریوارد مناسب معامله کنید تا در صورت وقوع تله، ضررهایتان محدود بماند.

- آگاهی از اخبار بازار: اطلاع از رویدادها و اخبار اقتصادی میتواند کمک کند تا از نوسانات شدید و تلههای گاوی و خرسی جلوگیری شود.

در هر تایم فریمی که معامله میکنید بعد از هر تصمیم برای ورود به اندازه دو تایم فریم صبر کنید. برای مثال اگر در تایم فریم روزانه معامله میکنید، در نقطهای که باید ورود کنید و قیمت در لبه استراتژی است؛ به اندازه دو کندل در آن تایم فریم صبر کنید و بدین ترتیب میتوانید تا حدی از تلههای خرسی و گاوی نجات پیدا کنید. این استراتژی البته نیاز به بک تست (Backtest) گرفتنهای متعدد در بازارهای مختلف دارد.

روانشناسی پشت تلههای گاوی و خرسی

روانشناسی پشت تلههای گاوی و خرسی به تمایلات و سوگیریهای شناختی معاملهگران در بازارهای مالی مرتبط است. برخی از این سوگیریها عبارتند از:

ذهنیت جمعی (Herd Mentality)

معاملهگران به طور طبیعی به پیروی از جمع تمایل دارند. وقتی یک روند قوی در بازار دیده میشود، افراد به جای تحلیل مستقل، به جمع میپیوندند تا از تجربه جمعی برای تصمیمگیری استفاده کنند. این ذهنیت جمعی میتواند منجر به ورود زودهنگام به یک معامله در روند معکوس یا خروج ناگهانی از یک معامله صحیح شود. نتیجه این رفتار، ورود به تله گاوی یا خرسی است.

خطای تاییدی (Confirmation Bias)

معاملهگران معمولاً به دنبال اطلاعاتی هستند که باورهای فعلیشان را تایید کند. وقتی یک روند معکوس پیش میآید، آنها تمایل دارند نشانههای مخالف را نادیده بگیرند و به تحلیلهای قبلی خود پایبند بمانند. این خطا باعث میشود تا در روند معکوس متوقف نشوند و به دام تله بیفتند.

اعتماد به نفس کاذب (Overconfidence)

اعتماد بیش از حد به تواناییهای پیشبینی خود یکی دیگر از دلایل اصلی افتادن در تلههای گاوی و خرسی است. معاملهگران به اشتباه فکر میکنند میتوانند زمان دقیق تغییر روند را پیشبینی کنند. این اعتماد به نفس کاذب باعث میشود که زودتر از موعد وارد معامله شوند یا به موقع از آن خارج نشوند.

تلاش برای پیشبینی زودهنگام معکوس شدن روند

معاملهگران غالباً میخواهند از پیشبینی زودهنگام روند به سود برسند. این اشتیاق برای سریع عمل کردن ممکن است آنها را از دیدن نشانههای واضح روند واقعی بازدارد و در نهایت منجر به ورود به تلههای بازار شود.

ترس از دست دادن فرصت (FOMO)

در بازارهای مالی، بسیاری از معاملهگران با ترس از دست دادن فرصت (FOMO) وارد موقعیتهای معاملاتی میشوند. این ترس که “فرصتی بینظیر از دست برود“، آنها را وادار به تصمیمگیری عجولانه و در نهایت گرفتار شدن در تلههای گاوی و خرسی میکند.

بعضی اوقات یک تله گاوی یا خرسی میتواند به پدیده شورت اسکوییز منجر شود که افزایش ناگهانی قیمت را به دنبال دارد.

نتیجهگیری

شناخت و آگاهی از این خطاهای روانشناختی میتواند به معاملهگران کمک کند تا هوشمندانهتر عمل کنند و از تصمیمگیریهای احساسی که منجر به ورود به تلههای گاوی و خرسی میشود، دوری کنند. این آگاهی میتواند به تقویت تحلیلهای عمیقتر، کاهش اضافهاعتماد به نفس و ایجاد رویکردهای منطقیتر در مواجهه با بازار کمک کند.