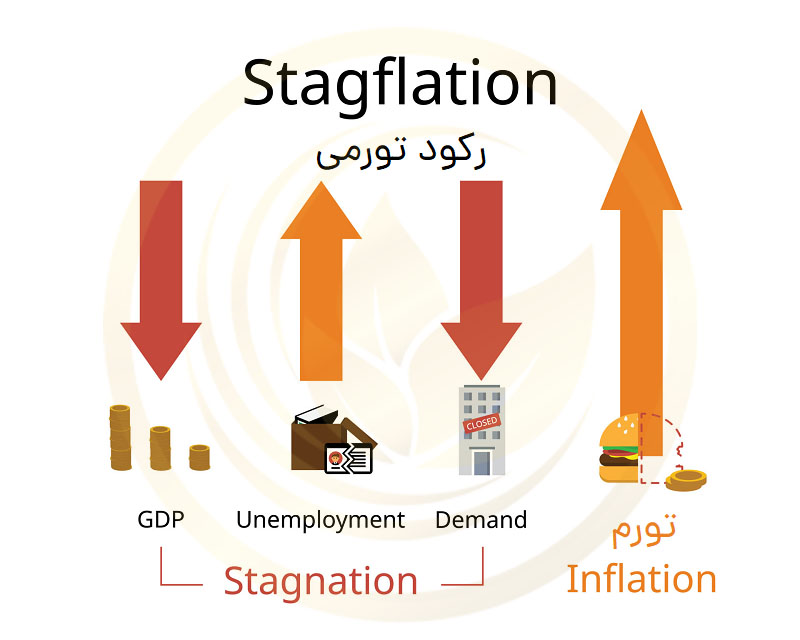

رکود تورمی یا ایستایی تورمی به انگلیسی stagflation به وضعیتی اطلاق میشود که در آن اقتصاد با رشد پایین یا منفی مواجه است، در حالی که نرخ تورم به طور قابل توجهی بالاست. این شرایط نادر معمولاً با افزایش بیکاری، کاهش تولید ناخالص داخلی (GDP) و کاهش قدرت خرید همراه است. سرمایهگذاری در چنین محیطی چالشهای خاص خود را دارد، زیرا بازارها اغلب رفتار غیرقابل پیشبینی از خود نشان میدهند.

رکود تورمی یک مفهوم کلیدی در اقتصاد کلان است که به ترکیبی از کاهش تولید (رکود اقتصادی) و افزایش تورم اشاره دارد. این شرایط معمولاً با نرخ بیکاری بالا همراه است، زیرا رکود اقتصادی موجب کاهش اشتغال میشود و تورم باعث افزایش قیمتها. در واقع به شرایطی اشاره دارد که در آن تورم، کاهش تولید و افزایش نرخ بیکاری بهطور همزمان رخ میدهد. در چنین شرایطی، نرخ رشد اقتصادی کاهش مییابد یا ثابت میماند. رکود تورمی به دلیل ویژگیهای پیچیدهاش، یکی از سختترین انواع رکود برای مدیریت است. بانکهای مرکزی با چالشی جدی مواجه هستند، زیرا اگر بخواهند با افزایش نرخ بهره تورم را کاهش دهند، با افزایش بیکاری مواجه خواهند شد. از سوی دیگر، اگر نرخ بهره را برای تحریک رشد اقتصادی کاهش دهند، تورم میتواند افزایش یابد.

این وضعیت نیازمند سیاستگذاریهای دقیق و استراتژیهای محتاطانه است تا بتوان همزمان به اهدافی مانند کاهش تورم، افزایش رشد اقتصادی و کاهش بیکاری دست یافت. رکود تورمی میتواند تاثیرات منفی گستردهای بر رفاه اقتصادی و اجتماعی داشته باشد، بنابراین برخورد صحیح با آن بسیار حیاتی است.

در این مقاله می آموزیم

تعاریف و مفاهیم رکود تورمی

در اواخر سال 2021، مفهوم رکود تورمی یا Stagflation به یک نگرانی مهم در بازارهای مالی تبدیل شد. این پدیده زمانی رخ میدهد که قیمتها بهسرعت افزایش مییابند، در حالی که رشد اقتصادی ضعیف است. سرمایهگذاران برای مواجهه با این شرایط نیاز به استراتژیهای مشخصی دارند تا ریسک و بازدهی خود را مدیریت کنند.

تورم و رکود تورمی دو پدیده متفاوت هستند که درک آنها برای تحلیل شرایط اقتصادی اهمیت دارد. تورم نشاندهنده افزایش سطح عمومی قیمتها است، در حالی که رکود تورمی ترکیبی از تورم بالا و رشد اقتصادی کند است. از سوی دیگر، رکود اقتصادی معمولاً با کاهش تولید و افت تورم همراه است. شناخت تفاوتهای این مفاهیم به سیاستگذاران و سرمایهگذاران کمک میکند تا راهکارهای مناسبتری برای مواجهه با چالشهای اقتصادی پیدا کنند.

رکود تورمی (Stagflation) یک اصطلاح اقتصادی است که از ترکیب دو واژه “رکود” (Stagnation) و “تورم” (Inflation) ایجاد شده است. این وضعیت زمانی رخ میدهد که رشد اقتصادی کاهش یابد یا متوقف شود و در عین حال قیمت کالاها و خدمات به طور مداوم افزایش یابد. رکود تورمی اغلب با افزایش نرخ بیکاری همراه است، زیرا کاهش رشد اقتصادی به کاهش فرصتهای شغلی منجر میشود. در ادامه، به توضیح این مفاهیم و تأثیر آنها بر اقتصاد میپردازیم.

رکود چیست؟

رکود (Stagnation) به وضعیتی اطلاق میشود که در آن رشد اقتصادی به طور قابلتوجهی کند یا متوقف شود. این امر معمولاً باعث افزایش بیکاری و کاهش سطح زندگی میشود. رشد اقتصادی با شاخص تولید ناخالص داخلی (GDP) اندازهگیری میشود، و زمانی که نرخ رشد کمتر از ۲ تا ۳ درصد در سال باشد، به عنوان رکود تلقی میشود. نکته مهمی که باید توجه داشت این است که رکود تورمی (Stagflation) با رکود (Recession) که دورهای از کاهش مداوم GDP است، متفاوت است.

تورم چیست؟

تورم (Inflation) به افزایش سطح عمومی قیمتها در یک بازه زمانی معین اشاره دارد. این افزایش قیمت باعث کاهش قدرت خرید مصرفکنندگان میشود. به عبارت ساده، تورم به این معناست که هزینه یک سبد مشخص از کالاها و خدمات نسبت به دوره زمانی قبلی افزایش یافته است. این سبد میتواند شامل اقلامی مانند مواد غذایی، خدمات آب و برق، انرژی، خدمات پزشکی، و حمل و نقل باشد.

تورم و رکود تورمی دو مفهوم اقتصادی هستند که ممکن است اشتباه گرفته شوند، اما تفاوتهای عمدهای بین آنها وجود دارد. تورم به افزایش سطح عمومی قیمتها اشاره دارد، در حالی که رکود تورمی ترکیبی از تورم بالا و رشد اقتصادی کند یا منفی است. در ادامه، تفاوتهای این دو پدیده اقتصادی و نیز تفاوتهای رکود تورمی و رکود اقتصادی را بررسی میکنیم.

تفاوت تورم و رکود تورمی

تورم به معنای افزایش قیمتها در یک اقتصاد است. این افزایش معمولاً با کاهش قدرت خرید مصرفکنندگان همراه است، زیرا با بالا رفتن قیمتها، هزینه زندگی افزایش مییابد. از سوی دیگر، رکود تورمی یک وضعیت پیچیدهتر است که علاوه بر تورم، کاهش یا توقف رشد اقتصادی و افزایش نرخ بیکاری را نیز شامل میشود. در واقع، رکود تورمی زمانی رخ میدهد که اقتصاد در شرایط رکود است، اما تورم همچنان بالا باقی میماند.

تفاوت رکود تورمی و رکود اقتصادی

رکود تورمی و رکود اقتصادی دو مفهوم متفاوت هستند که هر کدام ویژگیهای خاص خود را دارند. در اینجا چهار تفاوت عمده بین رکود تورمی و رکود اقتصادی آورده شده است:

- تأثیر بر تولید: در رکود تورمی، سرعت تولید کاهش مییابد یا ثابت میماند، اما در رکود اقتصادی، تولید به طور مداوم کاهش مییابد. این کاهش در تولید باعث افت فعالیتهای اقتصادی میشود.

- تورم: یکی از ویژگیهای رکود تورمی، وجود تورم بالا است. اما در رکود اقتصادی، تورم معمولاً کاهش مییابد و حتی ممکن است به سمت تورم منفی یا کاهش قیمتها (Deflation) حرکت کند. این مسئله به دلیل کاهش تقاضا و افت فعالیتهای اقتصادی است.

- شیوع: رکود اقتصادی پدیده رایجتری نسبت به رکود تورمی است. رکود تورمی معمولاً به دلیل شوکهای خاص اقتصادی یا مشکلات ساختاری رخ میدهد، در حالی که رکود اقتصادی میتواند به دلایل مختلفی مانند کاهش تقاضا یا بحرانهای مالی ایجاد شود.

- ابزارهای مقابله: ابزارهای اقتصاد کلان مانند سیاستهای پولی و مالی معمولاً در مواجهه با رکود اقتصادی مؤثر هستند، اما در برابر رکود تورمی کارایی کمتری دارند. علت این امر این است که در رکود تورمی، تلاش برای کاهش تورم میتواند رکود اقتصادی را تشدید کند و بالعکس.

چرا ریسک تورم نگرانکننده است؟

ریسک تورم یکی از موضوعات پربحث در بازارهای مالی است. این مفهوم به کاهش قدرت خرید پول به دلیل افزایش قیمتها اشاره دارد. با افزایش تورم، هزینه زندگی بالا میرود و ارزش واقعی داراییها و درآمدها کاهش مییابد. اما چرا این مسئله مهم است؟

یکی از نمونههای برجسته ریسک تورم، تأثیر آن بر بازار اوراق قرضه است. زمانی که انتظارات تورمی افزایش مییابد، نرخ بهره اسمی نیز رشد میکند. نرخ بهره اسمی از نرخ بهره واقعی بهعلاوه تورم تشکیل شده است. با افزایش نرخ بهره، قیمت اوراق قرضه کاهش مییابد، که این نشاندهنده کاهش قدرت خرید اوراق است.

تصور کنید فردی میخواهد در سن ۵۰ سالگی بازنشسته شود. او اکنون ۳۰ ساله است و قصد دارد هر سال ۵ هزار دلار پسانداز کند تا پس از ۲۰ سال بتواند یک خانه به ارزش ۲۰۰ هزار دلار بخرد. اما اگر تورم سالانه ۴ درصد باشد، ارزش این ۲۰۰ هزار دلار در پایان ۲۰ سال بسیار بیشتر خواهد شد. در حقیقت، برای خرید همان خانه، او باید در پایان دوره بازنشستگیاش حدود ۴۳۸ هزار و ۲۲۵ دلار هزینه کند. بنابراین، برای تحقق این هدف، نیاز به سرمایهگذاری در داراییهای پرریسکتر یا افزایش میزان پسانداز سالانه دارد. به همین دلیل، ریسک تورم میتواند تأثیر زیادی بر برنامههای مالی و بازنشستگی افراد داشته باشد.

تأثیر تورم بر درآمدها

برای درک بهتر این موضوع، یک مثال دیگر را بررسی میکنیم. فرض کنید شخصی در یک بانک کار میکند و سالانه ۱۰۰ هزار دلار درآمد دارد. او انتظار دارد حقوقش هر سال ۱۰ درصد افزایش یابد. اگر این روند در طول پنج سال ادامه یابد، حقوق او به ۱۶۱ هزار دلار خواهد رسید. اما اگر تورم سالانه ۳ درصد باشد، قدرت خرید واقعی حقوق او تنها به ۱۳۸ هزار و ۹۲۴ دلار میرسد. این نشان میدهد که حتی با افزایش حقوق، ریسک تورم میتواند تأثیر چشمگیری بر قدرت خرید و برنامههای مالی افراد داشته باشد.

ریسک تورم میتواند برنامههای مالی و اهداف اقتصادی افراد را به چالش بکشد. از کاهش ارزش داراییها تا افزایش هزینههای زندگی، این ریسک باید مورد توجه قرار گیرد. برای مدیریت ریسک تورم، انتخاب راهکارهای مناسب مالی و سرمایهگذاریهای متناسب با شرایط بازار ضروری است.

مزایای تورم: چرا گاهی تورم خوب است؟

درست است که تورم غالباً به عنوان یک غولِ بیرحم و شرور در اقتصاد شناخته میشود، اما در عین حال، میتواند مزایایی هم به همراه داشته باشد.

- تشویق به خرج کردن: تورم میتواند انگیزهای برای خرج کردن ایجاد کند. وقتی قیمتها به مرور افزایش مییابند، افراد تمایل دارند بهجای پسانداز، پول خود را خرج کنند. زیرا خرید امروز بهصرفهتر از خرید فردا است. پس تورم میتواند باعث تحریک تقاضای مصرفکننده شود. چرا که مردم میدانند که در آینده قیمتها بالاتر خواهد رفت، پس تمایل بیشتری به خرید در حال حاضر دارند. این موضوع به نفع کسبوکارها است، زیرا تقاضای بیشتر به معنای فروش بیشتر و سود بیشتر خواهد بود.

- کمک به کسبوکارها: درست است که تورم میتواند منجر به افزایش هزینهها برای شرکتها شود، اما از طرف دیگر، به آنها اجازه میدهد تا قیمت محصولات خود را به مرور افزایش دهند. این موضوع میتواند به نفع شرکتهایی باشد که حاشیه سود بالایی دارند و میتوانند به راحتی افزایش قیمتها را به مشتریان نهایی منتقل کنند. پس افزایش تدریجی تورم به کسبوکارها اجازه میدهد قیمت محصولات و خدمات خود را افزایش دهند، که میتواند به سودآوری آنها کمک کند.

- کاهش بارِ بدهی: اگر وام یا بدهی دارید، تورم میتواند به نفع شما باشد. به این دلیل که با افزایش نرخ تورم، ارزش پول در طول زمان کاهش مییابد. در نتیجه، با پرداخت همان مبلغ قبلی، عملاً پول کمتری از جیبتان بیرون میرود و بخش قابل توجهی از بارِ بدهیتان سبکتر میشود.

توجه داشته باشید که مزایای ذکر شده در اینجا فقط در شرایط تورم ملایم صدق میکند. تورم افسارگسیخته میتواند پیامدهای بسیار منفی برای اقتصاد و زندگی مردم داشته باشد

معایب تورم: چرا باید نگران بود؟

- کاهش حجم فروش: با افزایش قیمتها، قدرت خرید مردم کاهش مییابد. در نتیجه، مصرفکنندگان کمتر خرید میکنند، که این میتواند به کاهش حجم فروش و کاهش سود کسبوکارها منجر شود.

- کاهش قدرت خرید: تورم باعث میشود پول ارزش کمتری داشته باشد. پسانداز کردن در این شرایط بهصرفه نیست، زیرا ارزش واقعی پول به مرور کاهش مییابد.

- افزایش هزینههای استقراض: وقتی تورم بالا میرود، وامدهندگان برای جبران ارزش پول، نرخ بهره بالاتری تعیین میکنند. این امر باعث میشود هزینههای استقراض برای افراد و کسبوکارها افزایش یابد.

در حالی که تورم ملایم میتواند به اقتصاد پویایی ببخشد، اما تورم شدید چالشهایی ایجاد میکند که قدرت خرید، رفتار مصرفکننده، و هزینههای استقراض را تحت تأثیر قرار میدهد. برای مواجهه با ریسکهای تورم، باید رویکردهای مالی و سرمایهگذاری خود را تنظیم کرد.

چرا رکود تورمی چالشبرانگیز است؟

رکود تورمی زمانی رخ میدهد که اقتصاد همزمان با تورم و رکود مواجه است. این اتفاق نادر برای اولین بار در دهه 1970، در پی افزایش شدید قیمت نفت رخ داد. در آن زمان، افزایش قیمتها با کاهش شدید تولید ناخالص داخلی (GDP) همراه بود. اخیراً دوباره نگرانیهای رکود تورمی مطرح شدهاند، بهویژه با افزایش قیمت سوخت و اختلال در زنجیره تأمین جهانی. یکی از مشکلات اصلی رکود تورمی، تضاد اهداف در سیاستهای پولی است. بانکهای مرکزی معمولاً دو ابزار کلیدی برای مدیریت اقتصاد دارند:

- افزایش نرخ بهره: این اقدام با کاهش تقاضا، به کنترل تورم کمک میکند.

- کاهش نرخ بهره: این رویکرد با تحریک تقاضا، به رشد اقتصادی و کاهش بیکاری منجر میشود.

با این حال، در مواجهه با رکود تورمی، هر دو رویکرد به چالش کشیده میشوند:

- افزایش نرخ بهره: اگرچه این سیاست میتواند تورم را مهار کند، اما ممکن است منجر به کاهش رشد اقتصادی و افزایش بیکاری شود.

- کاهش نرخ بهره: این اقدام شاید به رشد اقتصادی و کاهش بیکاری کمک کند، اما میتواند فشارهای تورمی را تشدید کند.

به زبان عامیانه، رکود تورمی یکی از بزرگترین چالشهای بانکهای مرکزی است. در حالی که بانکها معمولاً با افزایش نرخ بهره میتوانند تورم را کنترل کنند، اما این سیاست منجر به کاهش رشد اقتصادی و افزایش بیکاری میشود. از سوی دیگر، کاهش نرخ بهره برای تحریک رشد اقتصادی میتواند به افزایش تورم منجر شود. این تضاد، بانکهای مرکزی را در شرایط دشواری قرار میدهد، زیرا سیاستهای پولی باید به گونهای طراحی شوند که هر دو مشکل را به طور همزمان مدیریت کنند. پس در شرایط رکود تورمی، بانکهای مرکزی باید تعادل دقیقی بین این دو سیاست برقرار کنند تا به اهداف متضاد اقتصادی خود دست یابند.

عوامل ایجاد رکود تورمی

رکود تورمی یک پدیده پیچیده در اقتصاد است که میتواند از عوامل متعددی ناشی شود. در زیر به مهمترین عوامل ایجاد رکود تورمی اشاره شده است:

- شوکهای عرضه: یکی از دلایل اصلی رکود تورمی، شوکهای ناگهانی در عرضه است. برای مثال، افزایش ناگهانی قیمت نفت یا مواد اولیه میتواند هزینههای تولید را بالا ببرد، که این امر منجر به افزایش تورم و کاهش تولید میشود. چنین شوکهایی میتوانند اثرات عمیقی بر رشد اقتصادی و بیکاری داشته باشند.

- سیاستهای پولی نامناسب: بانکهای مرکزی مسئول تنظیم سیاستهای پولی هستند. اگر این نهادها به طور نادرست عمل کنند، مانند افزایش ناگهانی نرخ بهره یا تزریق بیش از حد پول به اقتصاد، میتوانند باعث افزایش تورم و کاهش فعالیتهای اقتصادی شوند. این نوع سیاستهای پولی میتوانند تعادل اقتصادی را بر هم بزنند و منجر به رکود تورمی شوند.

- ساختار نامناسب اقتصادی: ساختارهای اقتصادی ناکارآمد، مانند وجود انحصار در بازارها، ناکاراییهای بخش عمومی و ضعف در نظام بانکی، میتوانند اقتصاد را در برابر رکود تورمی آسیبپذیرتر کنند. این ساختارهای نامناسب میتوانند منجر به کاهش رقابت، افزایش هزینههای تولید و کاهش بهرهوری شوند، که همه این عوامل میتوانند به رکود تورمی دامن بزنند.

توجه به این عوامل و درک نقش هر یک از آنها در ایجاد رکود تورمی، برای جلوگیری و مدیریت این پدیده بسیار مهم است. رکود تورمی میتواند تاثیرات منفی گستردهای بر اقتصاد و جامعه داشته باشد، بنابراین شناسایی و مدیریت این عوامل کلیدی است.

راهکارهای مقابله با رکود تورمی

رکود تورمی، ترکیبی از تورم و رکود اقتصادی، یکی از دشوارترین چالشها برای اقتصاددانان و سیاستگذاران است. برای مقابله با این پدیده، راهکارهای مختلفی وجود دارد که در ادامه به آنها اشاره شده است:

- سیاستهای پولی محتاطانه: بانک مرکزی نقش مهمی در تنظیم سیاستهای پولی دارد. برای مقابله با رکود تورمی، بانک مرکزی باید با دقت و احتیاط عمل کند. این سیاستها باید به گونهای تنظیم شوند که تعادلی بین کنترل تورم و تحریک رشد اقتصادی ایجاد شود. افزایش ناگهانی نرخ بهره میتواند به رکود بیشتر منجر شود، در حالی که کاهش بیش از حد نرخ بهره ممکن است تورم را افزایش دهد. بنابراین، بانک مرکزی باید رویکردی متعادل و محتاطانه داشته باشد.

- اصلاحات ساختاری: ساختار اقتصادی یک کشور باید مقاوم و انعطافپذیر باشد تا بتواند در برابر شوکها و بحرانها مقاومت کند. اصلاحات ساختاری میتواند شامل رفع انحصارها، افزایش کارایی بخش عمومی، بهبود سیستم مالیاتی، و تقویت نظام بانکی باشد. این اصلاحات میتوانند رقابت را افزایش داده و بهرهوری را بالا ببرند، که در نهایت به رشد اقتصادی و کاهش تورم منجر میشود.

- حمایت از اقشار آسیبپذیر: در دوران رکود تورمی، اقشار آسیبپذیر جامعه به شدت تحت تاثیر قرار میگیرند. دولتها باید با اتخاذ سیاستهای حمایتی، از این اقشار محافظت کنند. این سیاستها میتوانند شامل برنامههای تامین اجتماعی، کمکهای مالی مستقیم، برنامههای اشتغالزایی، و اقدامات حمایتی برای حفظ قدرت خرید خانوارها باشند. حمایت از اقشار آسیبپذیر نه تنها به کاهش اثرات منفی رکود تورمی کمک میکند، بلکه از افزایش نابرابری و بیثباتی اجتماعی نیز جلوگیری میکند.

رکود تورمی پدیدهای پیچیده با ابعاد اقتصادی، اجتماعی و سیاسی است. درک عمیق این پدیده و اتخاذ سیاستهای مناسب، برای کاهش اثرات منفی آن و بازگرداندن اقتصاد به مسیر رشد پایدار، ضروری است. با اجرای این راهکارها، دولتها و بانکهای مرکزی میتوانند به طور موثر با رکود تورمی مقابله کنند و از تاثیرات منفی آن بر اقتصاد و جامعه بکاهند. هرچند که پیادهسازی این راهکارها به تلاش و همکاری گسترده نیاز دارد، اما در بلندمدت میتواند به بازگشت اقتصاد به مسیر رشد و ثبات منجر شود.

رکود تورمی در آمریکا یکی از بارزترین نمونههای این پدیده اقتصادی است که در دورهای بین سالهای 1965 تا 1982 رخ داد. این دوره که از آن با عنوان “تورم بزرگ” یاد میشود، با افزایش قابلتوجه تورم و بیکاری همراه بود. بر اساس گزارشهای شورای روابط خارجی (CFR)، در سال 1964 تورم در آمریکا حدود 1 درصد و نرخ بیکاری 5 درصد بود، اما طی 10 سال آینده، تورم به بیش از 12 درصد و نرخ بیکاری به بیش از 10 درصد رسید. در ادامه، به دلایل اصلی این رکود تورمی میپردازیم.

علل رکود تورمی در آمریکا

این رکود تورمی به چهار دلیل عمده نسبت داده میشود:

- سیاستهای پولی و مالی: در اوایل دهه 1960، سیاستهای مالی و پولی دولت آمریکا بر کاهش نرخ بیکاری و افزایش تورم متمرکز بود. این سیاستها منجر به افزایش تورم در طول زمان شد و رشد اقتصادی را تحت تأثیر قرار داد.

- شوکهای نفتی: در سالهای 1973 و 1979، شوکهای نفتی به دلیل بحرانهای بینالمللی و مشکلات عرضه، قیمت نفت را به شدت افزایش دادند. در سال 1973، قیمت نفت چهار برابر و در سال 1979، دو برابر شد. این افزایش قیمت نفت، هزینه سایر کالاها و خدمات مصرفی را نیز بالا برد.

- خروج از استاندارد طلا: کاهش شدید ذخایر طلای آمریکا در سال 1972، به دلیل تورم فزاینده، ریچارد نیکسون، رئیسجمهور وقت، را مجبور کرد تا از سیستم استاندارد طلا خارج شود. این اقدام باعث شد که ارزش دلار دیگر به طلای پشتوانه آن وابسته نباشد و منجر به افزایش نقدینگی در اقتصاد شد.

- افزایش انتظارات تورمی: سیاستهای پولی فدرال رزرو در دهه 1960 و 1970 باعث ایجاد دورهای طولانی از افزایش قیمتها شد. این امر انتظارات تورمی را در میان کارگران و صاحبان مشاغل افزایش داد و مارپیچ قیمت-دستمزد شکل گرفت، که باعث افزایش تورم و کاهش رشد اقتصادی شد.

در نهایت، پل ولکر که از سال 1979 تا 1987 ریاست فدرال رزرو آمریکا را بر عهده داشت، با اتخاذ سیاستهای سختگیرانه پولی موفق به کنترل تورم شد. او با افزایش نرخ بهره تا 21.5 درصد، عرضه پول یا نقدینگی را محدود کرد.

استراتژیهای سرمایهگذاری در دوران رکود تورمی

رکود تورمی یکی از پیچیدهترین شرایط اقتصادی است که با ترکیبی از رکود اقتصادی و تورم بالا شناخته میشود. در این دوران، سرمایهگذاران با چالشهای بسیاری روبرو هستند، زیرا تورم باعث کاهش قدرت خرید میشود و رکود اقتصادی باعث کاهش رشد اقتصادی و افزایش بیکاری میشود. بنابراین، یافتن استراتژیهای مناسب برای حفظ و افزایش ارزش سرمایهگذاریها اهمیت بسیاری دارد. تحلیلگران بازار چندین استراتژی برای مقابله با رکود تورمی پیشنهاد کردهاند:

1. استراتژی باربل (Barbell)

استراتژی باربل یا هالتر شامل سرمایهگذاری در دو گروه از داراییها است: داراییهای پرریسک و داراییهای کمریسک. این رویکرد به سرمایهگذاران اجازه میدهد تا تعادل مناسبی بین ریسک و بازدهی برقرار کنند. مورگان استنلی این استراتژی را برای سرمایهگذاران در شرایط رکود تورمی پیشنهاد کرده است.

2. سرمایهگذاری در شرکتهای تولیدی

در دورههای رکود تورمی، شرکتهایی که خود تولیدکننده هستند و توانایی تعیین قیمت محصولات خود را دارند، میتوانند گزینههای خوبی برای سرمایهگذاری باشند. به عنوان مثال، شرکتهای تولیدکننده نیمههادیها یا مواد اولیه معمولاً توانایی کنترل قیمتهای خود را دارند، در حالی که شرکتهای خردهفروش ممکن است تحت فشار باشند.

3. سهام ارزشمحور و چرخهای

سهام شرکتهایی که با چرخههای اقتصادی همبستگی دارند و ارزش آنها کمتر از برآورد تحلیلگران است، میتوانند در شرایط رکود تورمی عملکرد بهتری داشته باشند. این شرکتها ممکن است در دورههای رشد اقتصادی جهش کنند و در دورههای رکود کاهش یابند. سرمایهگذاران با یافتن الگوهای چرخهای میتوانند سودآوری داشته باشند.

هنگامی که یک اقتصاد دچار رکود تورمی میشود، سرمایهگذاران با چالشهای متعددی روبرو هستند. در این شرایط، انتخاب استراتژیهای مناسب برای حفظ ارزش سرمایه و همچنین دستیابی به بازدهی اهمیت ویژهای پیدا میکند. سرمایهگذاری در داراییهای ایمن و کالاهای ارزشمند مانند طلا، همچنین تمرکز بر سهام شرکتهای با ثبات که توانایی عملکرد در شرایط دشوار اقتصادی را دارند، میتواند راهحلهای مناسبی باشد. در شرایط رکود تورمی، سرمایهگذاران باید به دنبال راهکارهایی باشند که بتوانند در عین کاهش ریسک، بازدهی مناسبی نیز ایجاد کنند. در ادامه، به بررسی چند مدل سرمایه گذاری مؤثر برای دوران رکود تورمی میپردازیم:

۱. سرمایهگذاری در کالاهای ارزشمند

یکی از استراتژیهای محبوب در دوران رکود تورمی، سرمایهگذاری در کالاهای ارزشمند است. این کالاها شامل سرمایه گذاری در طلا، نقره، پلاتین و سایر فلزات گرانبها میشود. این داراییها معمولاً به عنوان پناهگاهی امن در برابر تورم شناخته میشوند، زیرا ارزش آنها با افزایش تورم معمولاً افزایش مییابد. به ویژه طلا به دلیل تاریخچه طولانی خود به عنوان ذخیره ارزش، یک گزینه محبوب برای سرمایهگذاری است. بسیاری از سرمایهگذاران در دوران رکود تورمی به خرید طلا به صورت سکه یا شمش روی میآورند تا از کاهش ارزش پول ملی جلوگیری کنند.

۲. سرمایهگذاری در سهام شرکتهای با ثبات

در دوران رکود تورمی، شرکتهایی که دارای درآمد پایدار و مدل کسبوکار مقاوم هستند، معمولاً عملکرد بهتری نسبت به سایر شرکتها دارند. این شرکتها معمولاً در صنایعی فعالیت میکنند که نیازهای اساسی جامعه را برآورده میکنند، مانند صنایع انرژی، مواد غذایی، و خدمات عمومی. سرمایهگذاری در سهام این شرکتها میتواند به سرمایهگذاران کمک کند تا در دوران رکود تورمی سودآوری خود را حفظ کنند. این شرکتها معمولاً دارای جریانهای نقدی پایدار و سود سهام هستند که میتواند به سرمایهگذاران در دوران رکود تورمی اطمینان بیشتری بدهد.

۳. استفاده از استراتژیهای مبتنی بر درآمد

در دوران رکود تورمی، جریانهای نقدی و درآمد پایدار اهمیت ویژهای دارند. بسیاری از سرمایهگذاران به دنبال استراتژیهایی هستند که به تولید درآمد پایدار تمرکز دارند. این استراتژیها میتواند شامل سرمایهگذاری در اوراق قرضه با بهره بالا، سهام سودده، یا صندوقهای سرمایهگذاری املاک باشد. اوراق قرضه با بهره بالا، به ویژه اوراق قرضه دولتی، میتواند گزینهای ایمن برای سرمایهگذاران باشد، زیرا دولتها معمولاً توانایی بازپرداخت بدهیهای خود را دارند. همچنین، سرمایهگذاری در سهام سودده میتواند یک جریان درآمدی ثابت ایجاد کند که به سرمایهگذاران در دوران رکود تورمی کمک کند.

۴. سرمایهگذاری در ارزهای خارجی

یکی دیگر از استراتژیهای مؤثر در دوران رکود تورمی، سرمایهگذاری در ارزهای خارجی است. این استراتژی به سرمایهگذاران امکان میدهد تا از افت ارزش پول ملی در برابر ارزهای قویتر محافظت کنند. سرمایهگذاری در دلار و سایر ارزها مانند دلار آمریکا، یورو، یا ین ژاپن میتواند یک پوشش مؤثر در برابر کاهش ارزش پول داخلی باشد. این استراتژی به خصوص زمانی مؤثر است که رکود تورمی ناشی از عوامل داخلی مانند سیاستهای پولی یا مالی نادرست باشد.

۵. سرمایهگذاری در املاک و مستغلات

املاک و مستغلات به عنوان یکی از داراییهای واقعی، ارزش خود را در دوران رکود تورمی حفظ میکنند. سرمایهگذاری در املاک تجاری یا مسکونی میتواند جریانهای درآمدی پایداری از طریق اجاره و همچنین افزایش ارزش داراییها در بلندمدت ایجاد کند. یکی از مزایای سرمایهگذاری در املاک این است که این داراییها معمولاً با تورم افزایش ارزش مییابند، زیرا هزینههای ساخت و ساز و سایر هزینههای مرتبط نیز افزایش مییابد.

۶. سرمایهگذاری در فناوری و نوآوری

شرکتهای فناوری و نوآوری اغلب به دلیل مدلهای کسبوکار انعطافپذیر و توانایی سازگاری با شرایط مختلف اقتصادی، عملکرد خوبی دارند. این شرکتها معمولاً توانایی توسعه محصولات و خدمات جدید را دارند که میتواند آنها را از شرایط رکود اقتصادی محافظت کند. سرمایهگذاری در سهام شرکتهای فناوری میتواند به سرمایهگذاران کمک کند تا در دوران رکود تورمی از فرصتهای رشد استفاده کنند. این استراتژی میتواند شامل سرمایهگذاری در شرکتهای فناوری بزرگ یا شرکتهای نوآور کوچکتر باشد.

۷. حفظ تنوع در پرتفوی

حفظ تنوع در پرتفوی سرمایهگذاری یک اصل اساسی در هر شرایط اقتصادی است، اما در دوران رکود تورمی اهمیت ویژهای دارد. تنوعبخشی به داراییها در کلاسهای مختلف، مانند سهام، اوراق قرضه، کالاها، املاک و ارزهای خارجی، میتواند ریسک را کاهش دهد و به سرمایهگذاران کمک کند تا در شرایط دشوار اقتصادی عملکرد بهتری داشته باشند. این استراتژی به سرمایهگذاران امکان میدهد تا با تغییر شرایط اقتصادی، داراییهای مختلفی داشته باشند که ممکن است عملکرد بهتری داشته باشند.

نتیجهگیری

دوران رکود تورمی یکی از چالشبرانگیزترین شرایط اقتصادی است، اما با استراتژیهای مناسب میتوان از این دوران به نفع خود استفاده کرد. سرمایهگذاری در کالاهای ارزشمند، سهام شرکتهای با ثبات، استراتژیهای مبتنی بر درآمد، ارزهای خارجی، املاک و مستغلات، فناوری و نوآوری، و حفظ تنوع در پرتفوی، همگی از جمله استراتژیهایی هستند که میتوانند در دوران رکود تورمی سودآور باشند. با دقت و تحلیل دقیق، سرمایهگذاران میتوانند در این شرایط دشوار نیز موفقیتهای خوبی به دست آورند.

رکود تورمی، کابوسی است که هر اقتصاددانی از آن وحشت دارد. وضعیتی که در آن، شاهد همزمانی تورم (افزایش سطح عمومی قیمتها) با کاهش تولید و افزایش نرخ بیکاری هستیم. در این شرایط، رشد اقتصادی به شدت کند شده یا متوقف میشود و مدیریت اقتصاد به طرز چشمگیری دشوار میشود. بانکهای مرکزی باید سیاستهای خود را با دقت تنظیم کنند تا بتوانند تعادل مناسبی بین کنترل تورم و حفظ اشتغال ایجاد کنند. همچنین سرمایهگذاران باید استراتژیهایی را انتخاب کنند که به آنها در حفظ ارزش سرمایه و کسب بازدهی کمک کند. در نهایت، موفقیت در مواجهه با رکود تورمی به توانایی سیاستگذاران و سرمایهگذاران در پاسخ به چالشهای متضاد بستگی دارد.

در دوران رکود تورمی، سرمایهگذاران باید به دنبال استراتژیهایی باشند که بتوانند آنها را در برابر اثرات مخرب رکود و تورم محافظت کند. استراتژیهایی که در این مقاله بررسی شدند، میتوانند به سرمایهگذاران کمک کنند تا در این شرایط پیچیده عملکرد بهتری داشته باشند. با سرمایهگذاری در کالاهای ارزشمند، سهام شرکتهای با ثبات، استراتژیهای مبتنی بر درآمد، ارزهای خارجی، املاک و مستغلات، فناوری و نوآوری، و حفظ تنوع در پرتفوی، سرمایهگذاران میتوانند سرمایهگذاریهای خود را ایمن کنند و از فرصتهای رشد استفاده کنند.