اسیلاتور استوکاستیک با نام انگلیسی Stochastic را جورج لین در سال 1950 معرفی کرد. اسیلاتور استوکاستیک یک مدل اسیلاتور کران دار (دارای باند) وضعیت نسبی قیمت فعلی یا آخرین قیمت پایانی را به عنوان درصدی از محدوده ی قیمت در تعداد دوره ی مشخص دنبال می کند. از پایین ترین Low محدوده اندازه گیری و به آن K % خام می گویند. اسیلاتور استوکاستیک بر اساس تغییرات قیمت و نرخ رشد روزانه محاسبه و به عنوان یک نماینده از حرکت قیمت استفاده می شود.

اسیلاتور استوکاستیک از دو خط تشکیل شده است:

- خط %K

- خط %D

خط %K نشان دهنده موقعیت قیمت نسبت به حداکثر و حداقل قیمت های گذشته است. خط %D نشان دهنده متوسط حرکت قیمت در طول یک بازه زمانی مشخص هست.

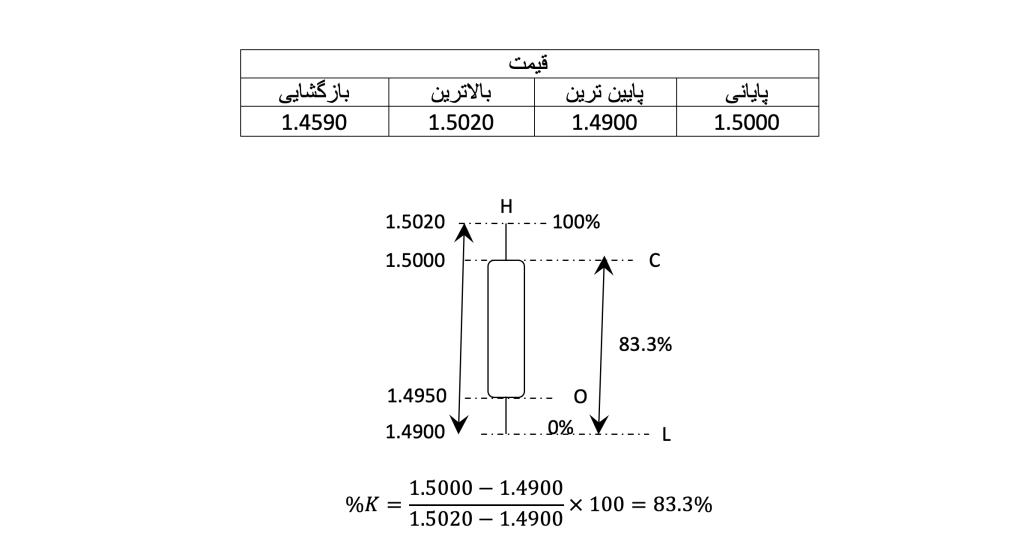

می بینیم که قیمت پایانی ۸۳.۳ درصد نگاه به گذشته یک میله است. K % خام، به طورکلی پیش فرض دوره ی نگاه به گذشته ۱۴ میله است. دوره نگاه به گذشته ۱۴ روزه معمولاً برای یافتن نیم چرخه ی کالای ماهانه استفاده می شود.

پیشنهاد میکنیم مطالعه کنید: تفاوت اندیکاتور و اسیلاتور چیست؟

فرمول و نحوه استفاده اسیلاتور استوکاستیک

برای محاسبه خط %K از فرمول زیر استفاده می شود:

%K = ((قیمت فعلی – حداقل قیمت در بازه زمانی مشخص) / (حداکثر قیمت در بازه زمانی مشخص – حداقل قیمت در بازه زمانی مشخص)) × 100

با استفاده از این فرمول، مقدار خط %K بین ۰ تا ۱۰۰ قرار می گیرد. اگر خط %K بالاتر از ۸۰ باشد، نشان دهنده یک بازار خرید قوی است و اگر خط %K پایینتر از ۲۰ باشد، نشان دهنده یک بازار فروش قوی است.

خط %D نیز با استفاده از متوسط حرکت قیمت در طول یک بازه زمانی مشخص محاسبه می شود. فرمول محاسبه خط %D به صورت زیر است:

%D = میانگین متحرک ساده n روزه از خط %K

C را قیمت پایانی،Ln را پایین ترین Low از n دوره ی آخر، و Hn را بالاترین High از n دوره ی آخر در نظر بگیرید. دو حالت برای ارائه ی اسیلاتور استوکاستیک وجود دارد:

- روش سریع

- روش آهسته

در هر کدام از دو روش دو خط وجود دارد؛ یکی K % و خط سیگنال متناظر آن یعنی D %. در نـوع سـريع استوکاستیک ها، K % سریع یا خام و D % سریع را داریم. استوکاستیک سریع به شکل زیر اینها ، دو خط محاسبه می شود :

Fast or Raw % K = ( C-Ln ) / ( Hn- Ln ) * 100 %

Fast % D = 3 – period simple moving average of Raw % K

در نوع آهسته استوکاستیک ها ، K % و D % آهسته را داریم که فرمول محاسبه ی آن به روش زیر است:

Slow % K = 3 – period simple moving of Raw % K

Slow % D = 3 – period simple moving average of Slow % K

دوره ی نگاه به گذشته پیش فرض برای K % سریع یا خام، برابر با ۱۴ است. اگر K % را با یک میانگین متحرک ساده با دوره ی ۳ از آن هموار کنیم، آن را D % سريع می نامیم. اگر یک میانگین متحرک ساده با دوره ی ۳ از D % سریع بسازیم، آنگاه به D % آهسته می رسیم.

فرمول K % در واقع فرآیند نرمال سازی را نشان می دهد. نرمال سازی دیتا ها یعنـی محصـور سازی آنها در محدوده ای از مقادیر همراه با حدود بالایی و پایینی . یکی از ایرادهای نرمال سازی در اسیلاتور استوکاستیک اینکه رفت و برگشت های نامنظمی بین سطوح فروش بیش ازحد و خرید بیش ازحد خواهیم داشت. به خصوص هنگامی که محدودهی قیمت همراه با دوره ی نگاه به گذشته K %، خیلی کوچک باشد.

بیشتر بخوانید: نمودارهای تحلیل تکنیکال

به طور خلاصه، خط D % سریع، نسخه ی هموار خط K % خـام و خط D % سریع، نسخهی دوبل هموار خط K % خام است. از خط D % برای به دست آوردن سطوح خرید بیش ازحد و فروش بیش از حد، تقاطع های سطح ۵۰ %، واگرایی و تقاطع های خط سیگنال استفاده می کنیم. وقتی از K % خام استفاده می کنیم، D % سریع خط سیگنالش را نشان می دهد. وقتی از خط K % آهسته استفاده می کنیم، D % آهسته خط سیگنال آن می شود. تا آنجا که به تقاطع های خط سیگنال مربوط می شود:

- هرگاه خط K % سریع، خط سیگنال D % سریع را به سمت بالا قطع کند، نشان دهنده ی سیگنال خرید (صعودی) است.

- هرگاه خط K % سریع، خط سیگنال D % آهسته را به سمت پایین قطع کند، نشان دهنده ی سیگنال فروش (نزولی) است.

- هرگاه خط K % آهسته، خط سیگنال D % آهسته را به سمت بالا قطع کند، نشان دهنده ی سیگنال خرید (صعودی) است.

- هرگاه خط K % آهسته، خط سیگنال D % آهسته را به سمت پایین قطع کنـد، نشان دهنده ی سیگنال فروش (نزولی) است.

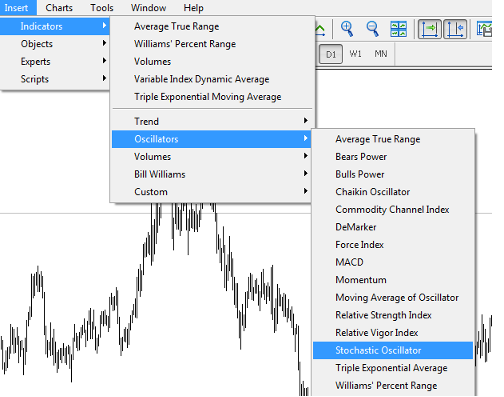

از تحلیل اسیلاتور استوکاستیک برای گرفتن سیگنال خرید (صعودی) و فـروش (نزولی)، با استفاده از انواع تحلیل اسیلاتوری قادر به استفاده هستید. سطوح خرید و فروش بیش از حد به صورت پیش فرض، به ترتیب روی ۸۰ و ۲۰ درصد تعریف شده اند. از مسیر زیر در نرم افزار متاتریدر آرون مارکتز قادر به انتخاب این اسیلاتور هستید:

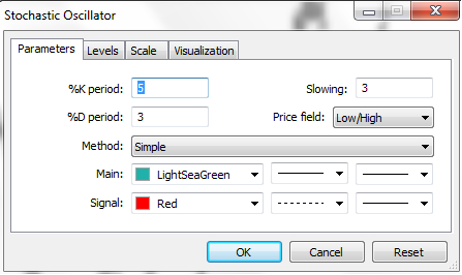

در کادر جدید قادر به تنظیمات مختلف هستید:

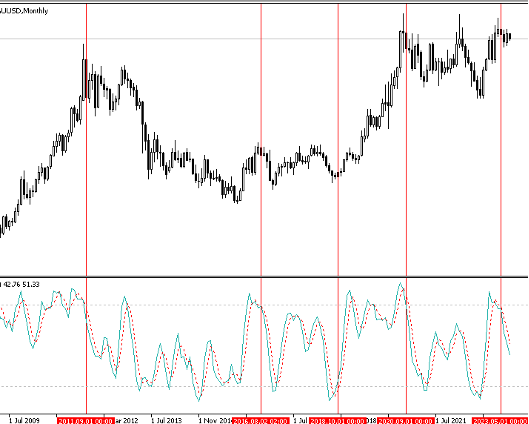

اسیلاتور استوکاستیک در تصویر زیر چرخش ها را نشان می دهد. سقف ها و کف ها را در نمودار بهای اونس طلا جهانی را با دقت خوبی دنبال می کند. توجه کنید که مقادیر فروش بیش ازحد و خرید بیش ازحد گذشته ، روی سطوح انبساط بیش از حـد ۲۰ و ۸۰ درصد استاندارد استفاده شده اند. این کار با بررسی دیداری انجام و کلا بازخورد بهتری از رفتار شرکت کنندگان در بازار می دهد.

هنگام استفاده از سطوح حـدی گذشته ، سطوح انبساط بیش ازحد استوکاستیک ها از نظر رفتاری بهینه هستند. اما می توانید از سطوح دیگری طبق تجربه مثل 70 و 30 درصد بهره ببرید. جابه جایی زیاد بین خطوط افقی خرید بیش ازحد و فروش بیش ازحد، خود نیز نشانه ای از مشارکت کوتاه مدت بیشتر در بازارها است.

اسیلاتور استوکاستیک به عنوان یک ابزار تحلیل تکنیکال، در تحلیل شتاب روند قیمت و شناسایی نقاط ورود و خروج معاملات بسیار مفید است. با استفاده از این اسیلاتور، می توان به صورت سریع و دقیق تغییرات قیمت را پیش بینی و بهترین زمان برای ورود و خروج از معاملات را تعیین کرد.

بیشتر بخوانید: اندیکاتور MACD

با توجه به اهمیت استوکاستیک در تحلیل تکنیکال، در ادامه به بررسی برخی از استراتژی های معاملاتی مبتنی بر این اندیکاتور می پردازیم.

استراتژی اول: استفاده از کراس خطوط %K و %D

در این استراتژی، وقتی خط %K از خط %D به بالا عبور کند، به عنوان یک سیگنال خرید عمل می کند و وقتی خط %K از خط %D به پایین عبور کند، به عنوان یک سیگنال فروش عمل می کند.

استراتژی دوم: استفاده از سطح های ۸۰ و ۲۰ درصد

در این استراتژی، وقتی خط %K بالاتر از ۸۰ باشد، به عنوان یک سیگنال فروش عمل می کند و وقتی خط %K پایینتر از ۲۰ باشد، به عنوان یک سیگنال خرید عمل می کند.

استراتژی سوم: استفاده از تلاطم قیمت

در این استراتژی، وقتی خط %K و خط %D به هم نزدیک می شوند و سپس به سمت بالا یا پایین جدا می شوند، به عنوان یک سیگنال خرید یا فروش عمل می کند.