“سطوح فیبوناچی” و “خطوط روند” دو ابزار بسیار مهم و پرکاربرد در تحلیل تکنیکال هستند که معاملهگران برای پیشبینی حرکت قیمت و شناسایی نقاط ورود و خروج بهینه استفاده میکنند. علاوه بر اینکه این ابزارها به طور مستقل بسیار کاربردی هستند، اما وقتی با هم ترکیب شوند، قدرت تحلیل و پیشبینی را به طرز چشمگیری افزایش میدهند. در این مقاله، به بررسی نحوه استفاده از ترکیب سطوح فیبوناچی و خطوط روند، و همچنین ارتباط آنها با الگوهای کندلی پرداخته خواهد شد.

آشنایی با فیبوناچی(Fibonacci) و ابزارهای آن

فیبوناچی یک ابزار قدرتمند در تحلیل تکنیکال است که بر اساس دنبالهای ریاضی به همین نام ایجاد شده است. لئوناردو فیبوناچی، ریاضیدان ایتالیایی قرن 13 میلادی، دنبالهای از اعداد را کشف کرد که هر عدد از جمع دو عدد قبلی خود حاصل میشود. این دنباله با 0 و 1 آغاز شده و به ترتیب به اعداد 1، 2، 3، 5، 8، 13 و… ادامه مییابد.

نسبتهای فیبوناچی که از این دنباله به دست میآیند در طبیعت و بازارهای مالی به طور گسترده مشاهده میشوند. یکی از مهمترین نسبتها 61.8% است که از تقسیم هر عدد این دنباله به عدد بعدی به دست میآید. این نسبت به عنوان “نسبت طلایی” نیز شناخته میشود و اساس بسیاری از ابزارهای فیبوناچی در تحلیل تکنیکال است. این ابزارها شامل فیبوناچی بازگشتی (Retracement)، فیبوناچی گسترشی (Extension)، فیبوناچی کمانی (Arcs)، و فیبوناچی فن (Fans) هستند که هر کدام کاربردهای خاص خود را دارند.

ابزار فیبوناچی گسترشی برای شناسایی نقاط هدف در جهت روند استفاده میشود. پس از پایان یک موج اصلاحی، معاملهگران از این ابزار برای تعیین سطوحی که قیمت ممکن است به آن برسد استفاده میکنند. به عنوان مثال، سطح 161.8% به عنوان یک نقطه هدف متداول در فیبوناچی گسترشی شناخته میشود.

از دیگر ابزارها میتوان به فیبوناچی کمانی و فن اشاره کرد. فیبوناچی کمانی از ترکیب قوسهای دایرهای با سطوح فیبوناچی استفاده میکند و به معاملهگران کمک میکند تا سطوح حمایت و مقاومت را در طول زمان شناسایی کنند. فیبوناچی فن نیز خطوط روندی را در بازار بر اساس نسبتهای فیبوناچی رسم میکند که میتواند در پیشبینی جهت حرکت بازار مؤثر باشد.

علاوه بر این، در بازارهای مالی، ابزار فیبوناچی برای شناسایی نقاط بازگشت قیمت و پیشبینی سطوح حمایت و مقاومت به کار میرود. فیبوناچی بازگشتی یکی از محبوبترین این ابزارهاست و سطوح مختلفی مانند 13%، 23.6%، 38.2%، 50%، 61.8% ، 78.6% و 88% را برای شناسایی نقاط احتمالی بازگشت در طول یک روند به نمایش میگذارد. معاملهگران با استفاده از این سطوح، نقاطی را که قیمت ممکن است از آنها بازگردد، شناسایی میکنند. به عنوان مثال، اگر بازار پس از یک حرکت صعودی وارد فاز اصلاحی شود، سطح 61.8% به عنوان یک نقطه حمایت قوی عمل میکند که احتمال بازگشت قیمت از آن بالاست.

استفاده از ابزارهای فیبوناچی نیازمند تمرین و تجربه است. معاملهگران ابتدا باید نقاط سقف و کف یک حرکت قیمتی را مشخص کنند و سپس ابزار فیبوناچی را بر این نقاط اعمال کنند. برای مثال، در فیبوناچی بازگشتی، سقف و کف یک روند صعودی یا نزولی مشخص میشود و سپس سطوح مختلف فیبوناچی روی این حرکت رسم میگردد تا نقاط احتمالی بازگشت مشخص شود. همچنین ترکیب فیبوناچی با سایر ابزارهای تکنیکال نظیر خطوط روند و الگوهای کندلی میتواند به بهبود دقت تحلیل کمک کند. برای مثال، اگر سطح 61.8% فیبوناچی همزمان با یک خط روند مهم برخورد کند، احتمال بازگشت قیمت از آن سطح بیشتر است.

به طور کلی، فیبوناچی به معاملهگران کمک میکند تا رفتار بازار را بهتر درک کنند و نقاط حساس و کلیدی بازار را شناسایی کنند. با این حال، نباید تنها به این ابزار اتکا کرد، بلکه بهتر است در کنار سایر روشهای تحلیل تکنیکال استفاده شود تا نتایج بهتری به دست آید.

پیشنهاد میکنم مطالعه کنید: ابزار فیبوناچی در تحلیل تکنیکال

آشنایی با خطوط روند و نحوه ی ترسیم آنها

خطوط روند در تحلیل تکنیکال یکی از مهمترین ابزارها برای شناسایی جهت حرکت قیمت در بازارهای مالی هستند. این خطوط به معاملهگران کمک میکنند تا رفتار بازار را در طول زمان درک کنند و بتوانند جهت کلی روند را تشخیص دهند. منظور از خط روند، یک خط مستقیم است که با اتصال دو یا چند نقطه قیمتی در یک نمودار رسم میشود. این نقاط میتوانند کفها یا سقفهای قیمتی باشند و بسته به جهت حرکت بازار، خطوط روند میتوانند صعودی، نزولی یا افقی باشند.

برای ترسیم یک خط روند صعودی، باید دو یا چند کف قیمتی که به تدریج بالاتر از یکدیگر هستند را به هم متصل کرد. این خط نشان میدهد که قیمت در یک دوره زمانی افزایش یافته و روند کلی بازار صعودی است. در مقابل، خط روند نزولی با اتصال دو یا چند سقف قیمتی که به تدریج پایینتر از یکدیگر هستند، رسم میشود و نشاندهنده کاهش قیمت و یک روند نزولی در بازار است.

معاملهگران از این خطوط برای شناسایی نقاط حمایت و مقاومت استفاده میکنند. در روند صعودی، خط روند به عنوان یک سطح حمایت عمل میکند که احتمالاً قیمت از آن بازمیگردد. در روند نزولی، خط روند به عنوان یک سطح مقاومت عمل میکند که قیمت ممکن است در مواجهه با آن کاهش یابد.

برای ترسیم صحیح خطوط روند، معاملهگران باید دقت کنند که حداقل دو نقطه قیمتی معتبر را انتخاب کنند. همچنین، هر چه تعداد برخوردهای قیمت با خط روند بیشتر باشد، اعتبار آن خط بیشتر میشود. خطوط روند میتوانند به معاملهگران کمک کنند تا زمان ورود و خروج از معاملات را به درستی تعیین کنند. به عنوان مثال، در یک روند صعودی، اگر قیمت به خط روند نزدیک شود و سپس بازگردد، این میتواند یک فرصت مناسب برای خرید باشد. در حالی که اگر قیمت خط روند را بشکند و به زیر آن برود، این میتواند نشاندهنده تغییر روند و فرصتی برای فروش باشد.

ترسیم خطوط روند نیازمند دقت و تمرین است و معاملهگران باید به تغییرات بازار توجه داشته باشند. یک خط روند معتبر ممکن است شکسته شود و معاملهگر باید بتواند این تغییرات را به موقع شناسایی کند تا از زیانهای احتمالی جلوگیری کند.

نحوهی استفاده از ترکیب سطوح فیبوناچی و خطوط روند

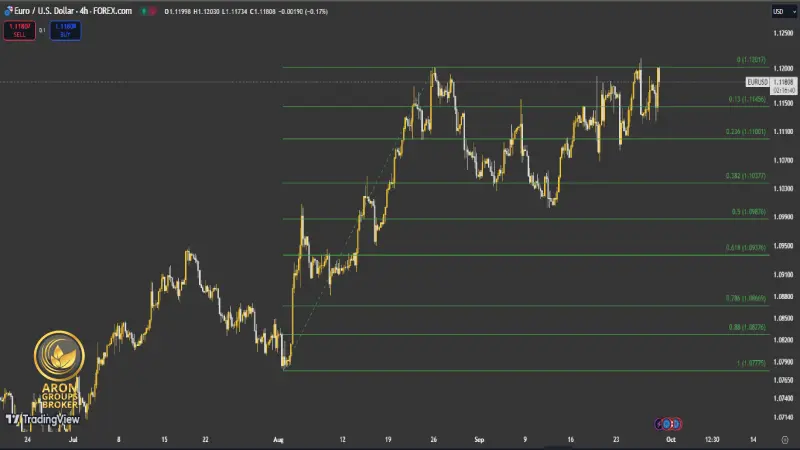

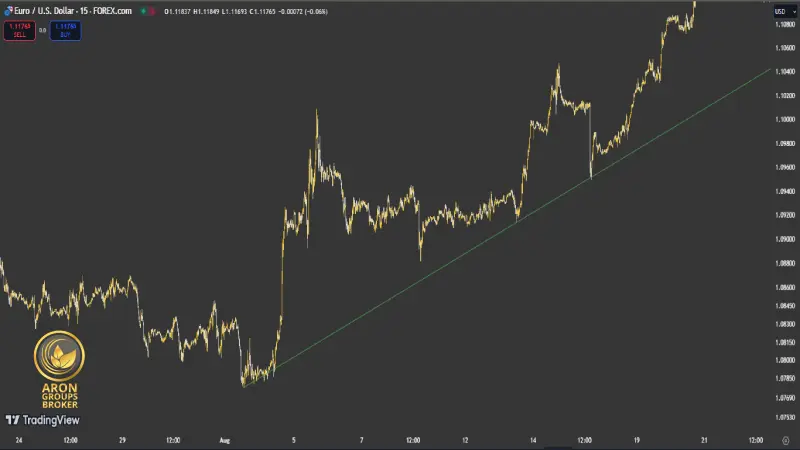

برای استفاده از ترکیب فیبوناچی بازگشتی و خطوط روند در تحلیل تکنیکال، ابتدا باید طبق اصول گفته شده یک خط روند صحیح را ترسیم کنید. به عنوان مثال، در نمودار زیر که تغییرات قیمت ین ژاپن به دلار آمریکا را نشان میدهد، با اتصال دو نقطه کف به یکدیگر میتوانیم یک خط روند صعودی را که بیانگر حرکت کلی صعودی این جفت ارز است، رسم کنیم. این خط روند به ما نشان میدهد که بازار به سمت بالا در حال حرکت است و احتمال دارد قیمت در برخورد با این خط بازگشت کند و به صعود ادامه دهد.

در مرحله بعد، باید با استفاده از ابزار فیبوناچی بازگشتی، سطوح مهم فیبوناچی را بر روی موج صعودی قبلی ترسیم کنیم. برای اینکار، ابتدا نقطه شروع موج صعودی (کف موج) و نقطه پایان آن (سقف موج) را مشخص کرده و ابزار فیبوناچی بازگشتی را از این دو نقطه رسم میکنیم. این کار سطوح مختلف فیبوناچی مانند 38.2%، 50% و 61.8% را مشخص میکند. اگر در تشخیص امواج حرکتی بازار دچار مشکل هستید، میتوانید از اندیکاتور زیگزاگ استفاده کنید که به شناسایی این امواج کمک میکند.

حال، به نمودار ین ژاپن به دلار آمریکا بازگردیم. همانطور که در تصویر مشخص است، با ترسیم فیبوناچی بازگشتی بر روی موج صعودی قبلی، سطح 61.8% فیبوناچی با خط روند صعودی ترسیمشده همپوشانی دارد. این همپوشانی نشان میدهد که این سطح احتمالاً به عنوان یک سطح حمایت قوی عمل خواهد کرد و پتانسیل بالایی برای بازگشت قیمت از آن وجود دارد. معاملهگران میتوانند در چنین شرایطی وارد معامله خرید شوند، اما برای مدیریت ریسک بهتر است که نقطه ورود خود را کمی بالاتر از سطح 61.8% قرار دهند.

برای تعیین حد ضرر نیز، معاملهگران میتوانند دستور توقف ضرر خود را کمی پایینتر از سطح حمایتی 61.8% قرار دهند تا در صورت شکست این سطح، زیانهای احتمالی محدود شود. برای تعیین حد سود، دو روش اصلی وجود دارد: میتوان از سطوح مقاومتی قبلی که قیمت در گذشته ایجاد کرده است استفاده کرد، یا اینکه از فیبوناچی گسترشی بهره برد و محدودههای هدف را بر اساس سطوح گسترشی تعیین کرد. این روش به معاملهگران کمک میکند تا با دقت بیشتری نقاط ورود و خروج خود را برنامهریزی کرده و در عین حال ریسک معاملات خود را به خوبی مدیریت کنند.

کاربرد ها، مزایا و نکات تکمیلی استفاده از ترکیب سطوح فیبوناچی با خطوط روند

ترکیب سطوح فیبوناچی با خطوط روند در تحلیل تکنیکال، کاربردهای متعددی دارد که به معاملهگران کمک میکند تا تصمیمات دقیقتر و موثرتری بگیرند. برخی از کاربردها، مزایا و نکات تکمیلی این ترکیب به شرح زیر است:

1 . تقویت سیگنالها: یکی از مشکلاتی که معاملهگران در استفاده از سطوح فیبوناچی با آن روبرو میشوند، نادرستی برخی از سیگنالها است. برای مثال، قیمت ممکن است به سطح 50% یا 61.8% برسد، اما به جای بازگشت، به روند خود ادامه دهد. ترکیب خطوط روند با سطوح فیبوناچی میتواند به معاملهگران کمک کند تا سیگنالهای اشتباه را فیلتر کرده و تصمیمات دقیقتری بگیرند. زمانی که قیمت به هر دو خط روند و سطح فیبوناچی برخورد کند، احتمال اینکه قیمت به درستی بازگردد، بیشتر است.

2 . مدیریت ریسک: یکی دیگر از کاربردهای این ترکیب، بهبود مدیریت ریسک است. هنگامی که قیمت به یک سطح فیبوناچی و خط روند برخورد میکند، معاملهگر میتواند با قرار دادن دستورات توقف (Stop Loss) در زیر سطح حمایت یا بالای سطح مقاومت، ریسک خود را کاهش دهد. در نتیجه، ترکیب این دو ابزار نه تنها برای شناسایی فرصتهای معاملاتی، بلکه برای مدیریت موثرتر ریسک نیز مفید است.

3 . نواحی مناسب برای شناسایی الگوهای بازگشتی: الگوهای کندلی مانند چکش (Hammer)، ستاره دنبالهدار (Shooting Star)، و الگوی پوشا (Engulfing pattern) نشانگر تغییرات در قدرت خرید و فروش هستند. وقتی این الگوها در نزدیکی سطوح فیبوناچی رخ میدهند، احتمال تغییر جهت روند افزایش مییابد.

4 . تشخیص پایان یا ادامه روند: این ترکیب به معاملهگران کمک میکند تا پایان یا ادامه یک روند را با دقت بیشتری تشخیص دهند. اگر قیمت به یک سطح فیبوناچی مهم و خط روند نزدیک شود و سپس بازگشتی قوی داشته باشد، نشاندهنده ادامه روند است؛ در غیر این صورت، شکست این سطوح ممکن است به معنی پایان روند باشد.

5 . تعیین اهداف قیمتی دقیقتر: با استفاده از سطوح فیبوناچی گسترشی و خطوط روند، معاملهگران میتوانند اهداف قیمتی مناسبی را تعیین کنند. این سطوح به شناسایی محدودههای احتمالی حرکت بعدی قیمت کمک میکند و به ویژه برای تعیین نقاط حد سود مفید است.

نتیجهگیری

ترکیب سطوح فیبوناچی با خطوط روند و الگوهای کندلی میتواند به معاملهگران کمک کند تا تصمیمات دقیقتری بگیرند و نقاط بازگشتی بازار را به درستی شناسایی کنند. این ترکیب به معاملهگران اجازه میدهد تا با دقت بیشتری فرصتهای معاملاتی را شناسایی کرده و مدیریت ریسک خود را بهبود بخشند. به طور کلی، یادگیری استفاده صحیح از این ابزارها میتواند به معاملهگران در افزایش دقت تحلیلها و موفقیت در معاملات کمک کند.

منبع: FXTrendo