در تحلیل تکنیکال، هر چقدر ابزارها از نظر روانشناسی بازار با یکدیگر متفاوتتر باشند، اما با یکدیگر مورد استفاده قرار گیرند به دلیل زبان تحلیلی متفاوتی که دارند میتوانند نتیجه بهتری ایجاد کنند. یکی از محبوبترین ابزارهای تحلیل تکنیکال، فیبوناچی اصلاحی است. فیبوناچی اصلاحی محدودههای مشخصی از احتمال بازگشت قیمت مشخص میکند که قیمت با رسیدن به این محدودهها میتواند تغییر جهت دهد. یکی از بهترین ابزارها برای تاییدیه بازگشت در این محدودهها الگوهای کندل استیک است.

تاریخچه فیبوناچی و نسبت طلایی

لئوناردو پیزانو، معروف به فیبوناچی، یک ریاضیدان ایتالیایی بود که در سال 1170 در پیزا به دنیا آمد. او در دوران جوانی در الجزایر کنونی، سیستم اعداد هندو-عربی را مطالعه کرد و بعد از بازگشت به ایتالیا، یافتههای خود را در کتاب “Liber Abaci” منتشر کرد. او در این کتاب، دنباله معروف فیبوناچی را توضیح داد که هر عدد مجموع دو عدد قبلی است. این دنباله بهصورت زیر است: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 و…

نسبت بین این اعداد تقریباً 1.618 است که به آن نسبت طلایی یا Phi گفته میشود. این نسبت در طبیعت، هنر و حتی در ساختارهای مالی نیز مشاهده شده است.

فیبوناچی اصلاحی در بازارهای مالی

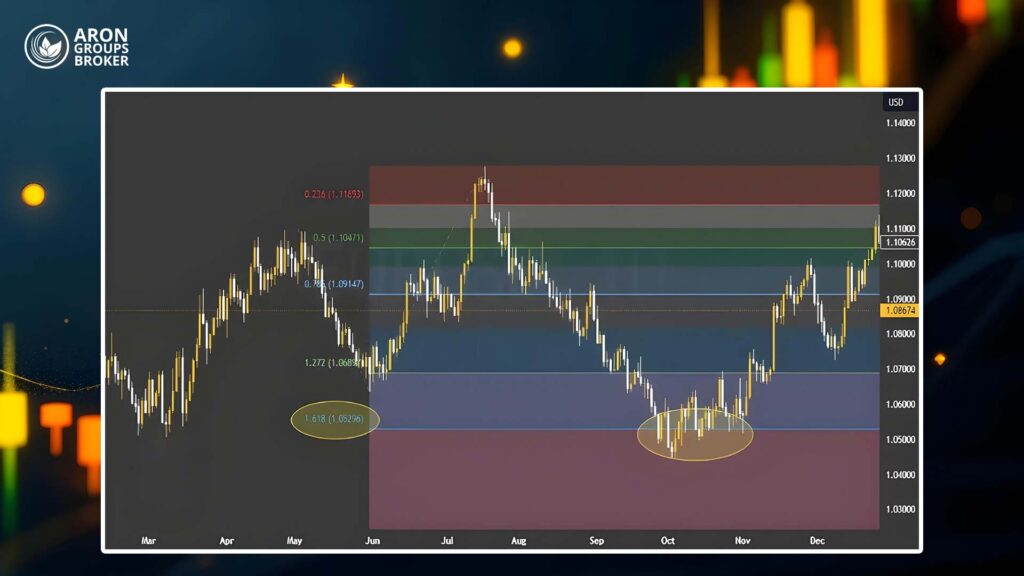

در معاملات، فیبوناچی اصلاحی به عنوان یک ابزار برای شناسایی نقاط احتمالی بازگشت قیمت به کار میرود. این سطوح شامل نسبتهای 23.6%، 38.2%، 50% و 61.8% هستند. سطوح فیبوناچی اصلاحی از طریق انتخاب نقاط بالایی و پایینی قیمت و سپس رسم این نسبتها بهصورت خطوط افقی بر روی نمودار شکل میگیرند.

سطح 61.8% به عنوان یکی از کلیدیترین نسبتها در تحلیل فیبوناچی شناخته میشود و نسبت طلایی نیز از همین نسبت نشأت گرفته است. علاوه بر آن، سطح 50% نیز اگرچه مستقیماً از فیبوناچی نمیآید، اما در بسیاری از تحلیلها به عنوان سطح مهمی در نظر گرفته میشود.

فیبوناچی اکستنشن در بازارهای مالی

علاوه بر سطوح اصلاحی، سطوح فیبوناچی اکستنشن نیز برای تعیین نقاط خروج از معامله مورد استفاده قرار میگیرند. این سطوح شامل 161.8%، 261.8% و 423.6% هستند که به معاملهگران کمک میکنند تا نقاط احتمالی پایان روند را شناسایی کنند. به عنوان مثال، پس از بازگشت قیمت از سطح 38.2%، میتوان سطح 161.8% را به عنوان هدف قیمت در نظر گرفت.

الگوهای کندل استیک در فارکس و انواع آن

الگوهای کندل استیک ابزارهای مهمی در تحلیل تکنیکال هستند که اطلاعات زیادی از رفتار بازار در اختیار معاملهگران قرار میدهند. در این بخش به معرفی چند نمونه از این الگوها میپردازیم:

الگوی چکش (Hammer): نشاندهنده بازگشت روند در سطوح پایین است.

الگوی پوششی (Engulfing): شمعی که تمام بدنه شمع قبلی را میپوشاند و نشاندهنده برگشت روند است.

الگوی ستاره صبحگاهی (Morning Star): نشاندهنده تغییر از روند نزولی به صعودی است.

الگوی دوجی (Doji): نشان دهنده عدم تصمیمگیری بازار است.

ترکیب فیبوناچی با الگوهای کندل استیک

ترکیب فیبوناچی اصلاحی با الگوهای کندل استیک یکی از قویترین روشها برای شناسایی نقاط بازگشت قیمت است. در این حالت، معاملهگران با استفاده از سطوح فیبوناچی اصلاحی و مشاهده تشکیل الگوهای شمعی در آن سطوح، اقدام به شناسایی موقعیتهای معاملاتی با ریسک کم و بازده بالا میکنند.

مثالها:

- الگوی چکش و سطح 61.8% فیبوناچی: اگر قیمت به سطح 61.8% فیبوناچی برسد و یک الگوی چکش تشکیل شود، احتمال بازگشت قیمت بسیار بالاست و میتوان موقعیت خرید را در این نقطه بررسی کرد.

الگوی پوششی و سطح 38.2% فیبوناچی: تشکیل الگوی پوششی در نزدیکی این سطح، ممکن است نشاندهنده ادامه روند باشد.

فیبوناچی اصلاحی با الگوهای شمعی

در بسیاری از موارد، سطوح فیبوناچی اصلاحی با الگوهای شمعی ترکیب میشوند تا موقعیتهای برگشتی بهطور دقیقتر شناسایی شوند. برای مثال، اگر قیمت به سطح 38.2% برسد و یک الگوی دوجی تشکیل دهد، میتوان این ترکیب را بهعنوان سیگنالی برای ورود به معامله در نظر گرفت. همچنین:

- الگوی ستاره صبحگاهی در سطح 38.2% فیبوناچی: این ترکیب میتواند نشاندهنده شروع یک روند صعودی جدید باشد.

- الگوی پوششی در سطح 50%: میتواند نشاندهنده ضعف در اصلاح و بازگشت به روند اصلی باشد.

نتیجهگیری

ترکیب فیبوناچی اصلاحی و الگوهای کندل استیک یکی از روشهای مؤثر برای شناسایی نقاط بازگشت قیمت در بازارهای مالی است. با توجه به اینکه سطوح فیبوناچی در بسیاری از موارد بهطور دقیق عمل میکنند، ترکیب آنها با دیگر ابزارهای تکنیکال مانند الگوهای شمعی میتواند احتمال موفقیت در معاملات را افزایش دهد. با این حال، باید توجه داشت که هیچ ابزاری بهتنهایی کامل نیست و باید در کنار سایر ابزارهای تحلیل تکنیکال استفاده شود.

منبع: babypips, howtotrade