الگوهای هارمونیک یکی از جذابترین و پیچیدهترین ابزارهای تحلیل تکنیکال هستند که بر پایه نسبتهای فیبوناچی شکل گرفتهاند. این نسبتهای طلایی که بهطور طبیعی در جهان و پدیدههای مختلف مشاهده میشوند، از جمله در هنر، طبیعت و حتی ساختارهای هندسی، در بازارهای مالی نیز نقش مهمی ایفا میکنند. نسبتهایی مانند 61.8٪ و 38.2٪ که به عنوان نسبتهای طلایی شناخته میشوند، به معاملهگران کمک میکنند تا حرکات قیمتی را بهتر درک کنند و نقاط بازگشت احتمالی را شناسایی کنند.

در این مقاله، به بررسی کامل الگوی هارمونیک گارتلی، قوانین آن، نقاط ورود و خروج، و نقش این الگو در تحلیل تکنیکال بازارهای مالی میپردازیم. با استفاده از این الگو و نسبتهای فیبوناچی، معاملهگران میتوانند با دقت بیشتری به تحلیل و پیشبینی حرکات بازار بپردازند و استراتژیهای خود را بهینه کنند.

آنچه در این مقاله می خوانید ...

الگوی گارتلی چیست؟

یکی از مهمترین الگوهای هارمونیک، الگوی گارتلی (Gartley) است. این الگو در سال ۱۹۳۵ توسط اچ. ام. گارتلی در کتاب خود با عنوان Profits in the Stock Market معرفی شد. این کتاب یکی از آثار مهم در زمینه تحلیل تکنیکال به شمار میرود. گارتلی در این الگو از اصول هندسی و حرکات قیمتی برای شناسایی نقاط بازگشت بازار استفاده کرد.

با اینکه گارتلی در ابتدا نسبتهای فیبوناچی را بهطور دقیق در این الگو مشخص نکرده بود، اما اصول پایهای این الگو در کتاب او معرفی شدند. این نسبتها بعدها توسط لری پساونتو، یکی دیگر از تحلیلگران برجسته، تکمیل شد. پساونتو در کتاب خود Fibonacci Ratios with Pattern Recognition، نسبتهای فیبوناچی را به الگوهای هارمونیک مانند گارتلی اضافه کرد. او نشان داد که این الگو میتواند با استفاده از نسبتهای دقیق فیبوناچی مانند 61.8٪، 38.2٪ و 78.6٪ کارایی بهتری در شناسایی نقاط بازگشت بازار داشته باشد.

با گذشت زمان، الگوی گارتلی محبوبیت بیشتری در میان معاملهگران پیدا کرد و بهویژه در بازارهای مالی مانند بازار سهام، فارکس و ارزهای دیجیتال کاربرد فراوانی پیدا کرده است.

این الگو به دلیل دقت بالای آن در پیشبینی نقاط بازگشت قیمت، به یکی از ابزارهای کلیدی معاملهگران تبدیل شده است. تاریخچه استفاده موفق از این الگو در معاملات مختلف نشان میدهد که چطور اصول فیبوناچی و تحلیل تکنیکال در کنار هم میتوانند به بهبود تصمیمگیریهای معاملاتی کمک کنند.

اجزای الگوی گارتلی

بنا به مقالهای در Investopedia در رابطه با الگوی هارمونیک گارتلی، الگوی گارتلی از پنج نقطه کلیدی X، A، B، C و D تشکیل شده است که هر کدام نشاندهنده مرحلهای خاص از روند قیمتی هستند. برای درک بهتر این الگو، لازم است که به جزییات هر موج و نحوه تشکیل آنها بپردازیم:

- موج XA: موج XA اولین حرکت قیمتی در الگوی گارتلی است و معمولاً بهعنوان یک حرکت قوی و جهتدار (صعودی یا نزولی) شناخته میشود. این موج پایه اصلی الگو را تشکیل میدهد و نشاندهنده یک حرکت قیمتی قابل توجه در بازار است. معاملهگران از این موج بهعنوان مرجع برای اندازهگیری سایر امواج و نسبتهای فیبوناچی استفاده میکنند.

- موج AB: پس از موج XA، قیمت از نقطه A شروع به بازگشت میکند. در این مرحله، موج AB تشکیل میشود که باید ۶۱.۸٪ از موج XA را بازگشت کند. این سطح بازگشتی ۶۱.۸٪ یکی از نسبتهای کلیدی فیبوناچی است و بهعنوان نسبت طلایی شناخته میشود. اگر قیمت دقیقاً این سطح را لمس کند، احتمال تشکیل الگوی گارتلی بالا میرود.

- موج BC: موج BC یکی دیگر از بازگشتهای قیمتی است که بین ۳۸.۲٪ تا ۸۸.۶٪ از موج AB را پوشش میدهد. این موج میتواند شدتهای مختلفی داشته باشد و نشاندهنده میزان عدم اطمینان بازار است. نسبتهای فیبوناچی در این مرحله میتواند به معاملهگران کمک کند تا بازگشت احتمالی قیمت و شکلگیری موج بعدی را پیشبینی کنند.

- موج CD: موج CD، موج نهایی در الگوی گارتلی است و معمولاً یکی از مهمترین بخشهای این الگو بهشمار میرود. این موج باید به اندازه ۱۲۷.۲٪ تا ۱۶۱.۸٪ از موج BC امتداد پیدا کند. این سطحهای فیبوناچی نشاندهنده مناطق هدف قیمتی هستند که در آنها معاملهگران میتوانند انتظار بازگشت قیمت و پایان الگو را داشته باشند.

- موج AD: در نهایت، قیمت از نقطه A تا نقطه D به ۷۸.۶٪ از موج XA بازگشت میکند. نقطه D بهعنوان نقطهای کلیدی در الگوی گارتلی شناخته میشود؛ چرا که در این نقطه، معاملهگران معمولاً به دنبال ورود به معامله هستند. نقطه D میتواند سیگنالی قوی برای پایان حرکت و آغاز بازگشت قیمت باشد.

اهمیت نسبتهای فیبوناچی در الگوی گارتلی

بنا به مقاله ای در وبسایت Babypips با موضوع معامله الگوی گارتلی، تمام امواج و نقاط کلیدی در الگوی گارتلی بر پایه نسبتهای فیبوناچی تنظیم شدهاند. این نسبتها به معاملهگران کمک میکنند تا با دقت بیشتری حرکات قیمت را پیشبینی کنند و بهترین نقاط ورود و خروج را شناسایی کنند. هرچه این نسبتها دقیقتر با الگو تطبیق داشته باشند، الگو معتبرتر و قابل اعتمادتر است.

مراحل و نحوه استفاده از الگوی گارتلی

مراحل و نحوه استفاده از الگوی هارمونیک گارتلی عبارتند از:

شناسایی الگو

اولین قدم در معامله با الگوی گارتلی، شناسایی صحیح الگو در نمودار است. برای این منظور باید از ابزارهای فیبوناچی استفاده کنید تا نسبتهای فیبوناچی بین امواج مختلف الگو را اندازهگیری کنید. این ابزار به شما کمک میکند که امواج XA، AB، BC، و CD را شناسایی کرده و مطمئن شوید که بازگشتها و امتدادهای فیبوناچی دقیقاً با قواعد الگوی گارتلی همخوانی دارند. برای مثال، موج AB باید دقیقاً ۶۱.۸٪ از موج XA را بازگشت کند و موج CD باید بین ۱۲۷.۲٪ تا ۱۶۱.۸٪ از موج BC امتداد داشته باشد.

یکی از نکات مهم در این مرحله این است که معاملهگران باید الگو را در تایم فریمهای مختلف بررسی کنند تا اطمینان حاصل کنند که الگو معتبر است و بهدرستی شکل گرفته است. تایم فریمهای بلندمدتتر میتوانند دید وسیعتری از حرکت بازار ارائه دهند.

تأیید الگو

پس از شناسایی الگو، گام بعدی تأیید آن است. این مرحله بسیار حیاتی است زیرا تنها شناسایی الگو کافی نیست؛ شما باید مطمئن شوید که تمامی نسبتهای فیبوناچی دقیقاً با قوانین الگوی گارتلی تطابق دارند. به عبارت دیگر، الگوی گارتلی فقط زمانی معتبر است که نسبتهای فیبوناچی بهدرستی رعایت شده باشند. برای این منظور، باید تمام نقاط X، A، B، C، و D را با دقت بررسی کنید و از ابزار فیبوناچی برای اطمینان از تطابق آنها استفاده کنید.

تأیید الگو میتواند شامل بررسی شاخصهای دیگری مانند حجم معاملات و رفتار قیمت در نزدیکی نقاط کلیدی نیز باشد. این شاخصها میتوانند به شما کمک کنند تا اطمینان حاصل کنید که الگو بهدرستی عمل خواهد کرد.

ورود به معامله

زمانی که مطمئن شدید الگو بهدرستی شناسایی و تأیید شده است، وقت آن است که در نقطه D وارد معامله شوید. نقطه D، مهمترین نقطه در الگوی گارتلی است زیرا جایی است که انتظار میرود قیمت بازگشت کند. در الگوی گارتلی صعودی، شما در نقطه D وارد یک موقعیت خرید (Long) میشوید و در الگوی نزولی، وارد موقعیت فروش (Short).

ورود به معامله در نقطه D، نیاز به صبر و توجه دقیق به رفتار قیمت در آن ناحیه دارد. بهتر است منتظر بمانید تا نشانههایی از بازگشت قیمت (مانند کندلهای بازگشتی یا تاییدات دیگر) مشاهده کنید. این تأییدات میتوانند از شاخصهای دیگر مانند شاخص قدرت نسبی (RSI) یا میانگین متحرک (Moving Average) نیز استفاده کنند تا مطمئن شوید که قیمت در حال بازگشت است.

مدیریت ریسک در الگوی گارتلی

مدیریت ریسک یکی از مهمترین اصول در هر معامله، بهویژه در معاملات مبتنی بر الگوهای هارمونیک مانند گارتلی است. پس از ورود به معامله در نقطه D، باید بهدقت حد ضرر (Stop Loss) و تیک پرافیت (Take Profit) خود را تعیین کنید.

- حد ضرر (Stop Loss): حد ضرر معمولاً در نزدیکی نقطه X قرار میگیرد. در الگوی صعودی، حد ضرر زیر نقطه X و در الگوی نزولی، بالای نقطه X تنظیم میشود. این کار به شما کمک میکند تا در صورتی که الگو بهدرستی عمل نکند و قیمت به جای بازگشت، ادامه پیدا کند، ضرر شما محدود باشد.

- تیک پرافیت (Take Profit): حد سود بر اساس نسبتهای فیبوناچی و نقاط کلیدی الگو تعیین میشود. معمولاً معاملهگران تیک پرافیت را در سطوح فیبوناچی ۳۸.۲٪، ۵۰٪ یا ۶۱.۸٪ از موج CD تنظیم میکنند. همچنین میتوانید از نقطه C یا A بهعنوان اهداف قیمتی خود استفاده کنید. هدف این است که در سطوح مشخصی که احتمال بازگشت قیمت بیشتر است، سود خود را برداشت کنید.

انواع الگو گارتلی کدامند ؟

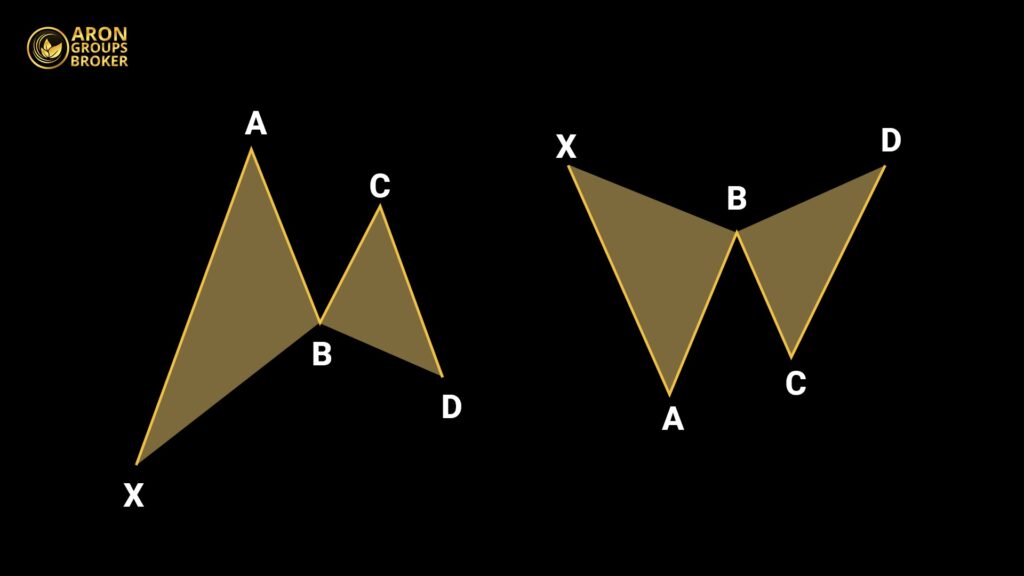

در حالت کلی دو نوع الگوی گارتلی داریم:

- الگوی گارتلی صعودی؛

- الگوی گارتلی نزولی.

در ادامه هر کدام را توضیح میدهیم.

الگوی گارتلی صعودی

الگوی گارتلی صعودی (Bullish Gartley Pattern) یکی از الگوهای هارمونیک است که در انتهای یک روند نزولی ظاهر میشود و به معاملهگران سیگنال خرید (Long) میدهد. این الگو نشاندهنده بازگشت احتمالی قیمت به سمت بالا پس از یک کاهش مداوم در بازار است. الگوی گارتلی صعودی معمولاً در بازههای زمانی طولانیتر شکل میگیرد

الگوی گارتلی نزولی

الگوی گارتلی نزولی (Bearish Gartley Pattern) یکی از الگوهای هارمونیک است که در انتهای یک روند صعودی ظاهر میشود و به معاملهگران سیگنال فروش (Short) میدهد. این الگو نشاندهنده بازگشت احتمالی قیمت به سمت پایین پس از یک افزایش مداوم در بازار است.

بیشتر بخوانید: خط روند چیست؟

نتیجهگیری

الگوی گارتلی بهعنوان یکی از مهمترین الگوهای هارمونیک، ابزار قدرتمندی برای شناسایی نقاط بازگشت بازار و ورود به معاملات با ریسک کمتر محسوب میشود. این الگو با ترکیب سطوح فیبوناچی و ساختارهای قیمتی به معاملهگران کمک میکند تا فرصتهای معاملاتی با احتمال موفقیت بالا را شناسایی کنند.

با درک و استفاده صحیح از این الگو، میتوان نقاط ورود و خروج بهتری را در روندهای مختلف بازار پیدا کرد و تصمیمات معاملاتی هوشمندانهتری گرفت. بهکارگیری الگوی گارتلی، در کنار مدیریت ریسک مناسب، میتواند به بهبود عملکرد معاملاتی و افزایش سودآوری کمک کند.

پیشهاد برای مطالعه بیشتر: ضریب همبستگی چیست؟