نوسانگرها یا Oscillators ابزارهایی کاربردی در تحلیل تکنیکال هستند که هر کدام به نحوی به ما کمک میکنند تا حرکات قیمت در بازارهای مالی را شفافتر دیده و نوسانات را بهتر درک کنیم. در این مقاله سعی داریم تا با معرفی تعدادی از برترین و پرطرفدارترین نوسانگرها با کاربردهای این ابزارها، سیگنالهای معاملاتی و مزایا و معایب استفاده از نوسانگرها در تحلیل تکنیکال آشنا شویم.

نوسانگر(Oscillator) در تحلیل تکنیکال چیست؟

نوسانگرها (Oscillators) در تحلیل تکنیکال ابزاری هستند که به کمک آنها میتوان شرایط اشباع خرید و فروش در بازارهای مالی را تشخیص داد. این ابزارها با استفاده از دادههای قیمت و حجم، محدودهای را برای حرکات قیمت تعیین میکنند و به معاملهگران کمک میکنند تا نقاط برگشت احتمالی را در بازار شناسایی کنند. نوسانگرها معمولاً بین دو مقدار ثابت حرکت میکنند و در زمانهایی که بازار به شرایط اشتیاق میرسد ( تمایل بسیار زیاد به خرید یا فروش)، سیگنالهایی را برای ورود یا خروج از معامله ارائه میدهند. استفاده از نوسانگرها به معاملهگران این امکان را میدهد که به جای دنبال کردن ترندهای بلندمدت، از تغییرات کوتاهمدت و نوسانات قیمتی بهرهبرداری کنند.

معروفترین نوسانگرها در تحلیل تکنیکال کدامند؟

تاکنون، تعداد زیادی از انواع نوسانگرها یا همان اوسیلاتورها توسط افراد مختلف برای استفاده در تحلیل تکنیکال ایجاد گردیده و مورد استفاده قرار گرفته است. اما از این میان برخی از آنها به دلیل دقت بیشتر در تشخیص نقاط ورود و خروج به بازار و سادگی استفاده و تفسیر آنها نسبت به سایر نوسانگرها از محبوبیت بیشتری در میان معاملهگران برخوردار هستند. تعدادی از محبوبترین و پرکاربردترین اسیلاتورهای تحلیل تکنیکال عبارتند از:

- نوسانگر شاخص قدرت نسبی (RSI)؛

- نوسانگر MACD؛

- نوسانگر استوکاستیک (Stochastic).

در ادامه هر یک از این اسیلاتور ها را به صورت کامل بررسی میکنیم:

نوسانگر شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی (Relative Strength Index یا RSI) یک نوسانگر مومنتومی است که توسط ولز وایلدر (J. Welles Wilder) در سال 1978 معرفی شد. این شاخص برای اندازهگیری سرعت و تغییرات قیمت استفاده میشود و به معاملهگران کمک میکند تا نقاط اشباع خرید و فروش در بازار را شناسایی کنند. RSI از 0 تا 100 نوسان میکند و زمانی که به مقادیر بالای 70 یا زیر 30 برسد، بهطور بالقوه سیگنالهایی برای ورود یا خروج از معامله صادر میکند. RSI با استفاده از فرمول زیر محاسبه میشود:

RSI=100-1001+RS

که در آن، RS نسبت میانگین افزایش قیمتها به میانگین کاهش قیمتها در یک بازه زمانی معین است. معمولاً از دوره 14 روزه برای محاسبه RSI استفاده میشود:

RS=میانگین افزایش قیمت طی دوره میانگین کاهش قیمت طی دوره

RSI با استفاده از تغییرات قیمت در یک بازه زمانی خاص، قدرت حرکت بازار را ارزیابی میکند. RSI با نوسان در بین سطوح 0 تا 100 به صورت زیر به معاملهگران کمک میکند تا شرایط اشباع خرید و فروش را تشخیص دهند:

- زمانی که RSI بالای 70 قرار میگیرد، نشاندهنده این است که بازار در حالت اشباع خرید است، و این میتواند نشانهای از بازگشت قیمت به سمت پایین باشد.

- زمانی که RSI زیر 30 قرار گیرد، بازار در حالت اشباع فروش است و احتمال افزایش قیمت وجود دارد.

علاوه بر این، معاملهگران به سطوح میانی نیز توجه میکنند. سطح 50 معمولاً بهعنوان نقطه تعادل در نظر گرفته میشود که در آن قدرت خرید و فروش برابر است. گاهی اوقات معاملهگران برای اینکه در شناسایی نواحی اشباع خرید و فروش دقت بیشتری داشته باشند، این محدوده را به 20-80 تغییر میدهند. بدین معنی که مقادیر RSI بالای 80 در ناحیه اشباع خرید و مقادیر زیر 20 در ناحیه اشباع فروش قرار میگیرند. سیگنالهای معاملاتی اسیلاتور RSI به صورت کلی عبارتند از:

- اشباع خرید و فروش: مهمترین سیگنال RSI در سطوح 70 و 30 ظاهر میشود. وقتی RSI به بالای 70 میرسد، میتواند سیگنال فروش باشد؛ زیرا بازار در وضعیت اشباع خرید قرار دارد. بهطور مشابه، زمانی که RSI زیر 30 قرار میگیرد، سیگنال خرید صادر میشود.

- واگراییها (Divergences): واگرایی بین RSI و قیمت یک سیگنال قوی دیگر است. واگرایی مثبت زمانی رخ میدهد که قیمتها کاهش پیدا میکنند ولی RSI در حال افزایش است؛ این میتواند نشانهای از تغییر روند و افزایش قیمت باشد. واگرایی منفی زمانی شکل میگیرد که قیمتها افزایش پیدا میکنند، اما RSI در حال کاهش است؛ این میتواند هشداری برای بازگشت قیمتها به سمت پایین باشد.

- عبور از سطح 50: RSI زمانی که از سطح 50 عبور میکند نیز سیگنالهای معاملاتی مهمی ارائه میدهد. عبور RSI از زیر 50 به بالای آن ممکن است نشاندهنده یک روند صعودی باشد و بالعکس.

RSI یکی از نوسانگرهای مهم و پرکاربرد در تحلیل تکنیکال است که به دلیل سادگی و دقت در تشخیص شرایط اشباع خرید و فروش، به طور گستردهای در معاملات مورد استفاده قرار میگیرد. با این حال، همانند هر ابزار تکنیکالی دیگر، بهتر است RSI با سایر شاخصها و ابزارها ترکیب شود تا ریسک سیگنالهای نادرست کاهش یابد.

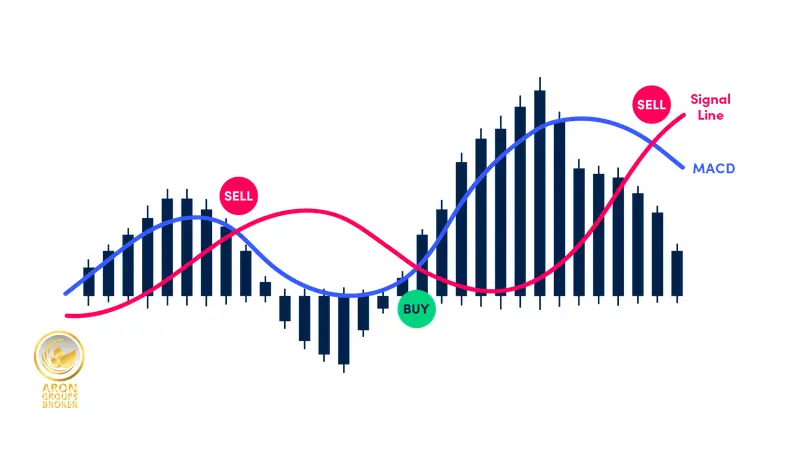

نوسانگر MACD (میانگین متحرک همگرایی و واگرایی)

یا Moving Average Convergence Divergence یکی از مهمترین و پرکاربردترین نوسانگرهای تحلیل تکنیکال است که در اواخر دهه 1970 معرفی شد. این ابزار به معاملهگران کمک میکند تا قدرت، جهت و مدت زمان یک روند را ارزیابی کنند و تغییرات احتمالی آن را پیشبینی کنند. MACD بهویژه در شناسایی روندهای بلندمدت و سیگنالهای معاملاتی کوتاهمدت بسیار مؤثر است. MACD از سه بخش اصلی تشکیل شده است:

- خط MACD: تفاوت بین میانگین متحرک نمایی 12 دورهای و میانگین متحرک نمایی 26 دورهای. فرمول آن بهصورت زیر است:

MACD=EMA12−EMA26

این خط نشاندهنده میزان همگرایی یا واگرایی دو میانگین متحرک است. زمانی که این دو میانگین متحرک به هم نزدیک شوند، نشاندهنده همگرایی است و زمانی که از هم دور شوند، واگرایی را نشان میدهد.

- خط سیگنال: میانگین متحرک نمایی 9 دورهای از خط MACD که بهعنوان یک فیلتر برای تشخیص سیگنالهای خرید و فروش عمل میکند. زمانی که خط MACD از خط سیگنال خود عبور کند، سیگنال خرید یا فروش ایجاد میشود.

- هیستوگرام: تفاوت بین خط MACD و خط سیگنال را بهصورت میلهای نمایش میدهد. این بخش به معاملهگران کمک میکند تا قدرت سیگنالها را بهطور بصری بررسی کنند. هیستوگرام بالای خط صفر نشاندهنده سیگنال خرید و زیر خط صفر نشاندهنده سیگنال فروش است.

همانطور که متوجه شدید MACD تفاوت بین دو میانگین متحرک را بررسی میکند و بر اساس همگرایی یا واگرایی این دو خط، سیگنالهای معاملاتی ارائه میدهد. این نوسانگر در بازارهای رونددار بسیار مؤثر است و به شناسایی تغییرات احتمالی در جهت قیمت کمک میکند. اندیکاتور MACD در شرایط مختلف بازار سیگنال های معاملاتی متعددی صادر میکند، برخی این سیگنال های معاملاتی عبارتند از:

- تقاطع صعودی (Bullish Crossover): زمانی که خط MACD از پایین به بالای خط سیگنال عبور میکند، نشاندهنده شروع احتمالی یک روند صعودی است و سیگنال خرید ایجاد میشود. این سیگنال زمانی معتبرتر است که MACD و خط سیگنال در ناحیه زیر صفر باشند، زیرا نشاندهنده بازگشت احتمالی از یک روند نزولی است.

- تقاطع نزولی (Bearish Crossover): زمانی که خط MACD از بالای خط سیگنال عبور کرده و به پایین آن برود، سیگنال فروش ارائه میشود. این سیگنال بهویژه در نواحی بالای خط صفر قویتر است و ممکن است نشاندهنده آغاز روند نزولی باشد.

- واگرایی (Divergence): واگرایی بین MACD و حرکت قیمت میتواند نشانه تغییر در جهت روند باشد. واگرایی صعودی زمانی رخ میدهد که قیمت یک کف جدید تشکیل دهد، اما MACD کفهای بالاتری ثبت کند. واگرایی نزولی زمانی رخ میدهد که قیمت سقفهای جدیدی ثبت کند، اما MACD سقفهای پایینتری تشکیل دهد. توصیه میکنیم برای آشنایی عمیقتر با مفهوم واگرایی و انواع آن مقاله “واگرایی” و برای نحوه تشخیص انواع واگرایی در نمودار مقاله “چگونه انواع واگرایی ها را در نمودار تشخیص دهیم؟” را مطالعه کنید.

MACD یکی از ابزارهای پرکاربرد در تحلیل تکنیکال است که به معاملهگران کمک میکند تا روندها، سیگنالهای ورود و خروج، و نقاط تغییر احتمالی را شناسایی کنند. این نوسانگر بهخوبی در کنار سایر اندیکاتورها مانند RSI و استوکاستیک قابل استفاده است و میتواند سیگنالهای دقیقتری را به معاملهگران ارائه دهد.

نوسانگر استوکاستیک (Stochastic)

نوسانگر استوکاستیک یک ابزار تحلیل تکنیکال است که برای سنجش موقعیت قیمت فعلی یک دارایی نسبت به محدوده قیمتهای آن در یک دوره زمانی مشخص استفاده میشود. این نوسانگر در دهه 1950 توسط جورج سی.لین (George C. Lane) توسعه یافت. لین با مطالعه رفتار قیمتها به این نتیجه رسید که در روندهای صعودی، قیمتها تمایل دارند به سمت بالاترین مقادیر محدوده خود نزدیک شوند و در روندهای نزولی، به سمت پایینترین مقادیر. او با این مفهوم، نوسانگر استوکاستیک را بهعنوان ابزاری برای شناسایی نقاط برگشت احتمالی در بازار معرفی کرد. نوسانگر استوکاستیک از دو خط اصلی تشکیل شده است:

- %K: نشاندهنده موقعیت فعلی قیمت در محدوده قیمتهای اخیر است؛

- %D: میانگین متحرک %K است و بهعنوان خط سیگنال عمل میکند.

نوسانگر استوکاستیک با مقایسه قیمت بسته شدن فعلی با محدوده قیمتهای بالا و پایین در یک دوره زمانی مشخص، میزان حرکت قیمت را اندازهگیری میکند. همانطور که گفته شد ایده اصلی این است که در یک روند صعودی، قیمتها به سمت بالاترین مقادیر نزدیک میشوند و در یک روند نزولی، به سمت پایینترین مقادیر. سیگنالهای معاملاتی اسیلاتور استوکاستیک عبارتند از:

- اشباع خرید و فروش: اشباع خرید زمانی رخ میدهد که مقادیر نوسانگر بالای 80 باشد. اشباع فروش زمانی رخ میدهد که مقادیر نوسانگر زیر 20 باشد.

- تقاطع خطوط %K و %D: وقتی خط %K از زیر خط %D عبور کرده و به سمت بالا حرکت میکند، این میتواند نشانهای برای ورود به موقعیت خرید باشد و بالعکس.

- واگراییها: زمانی که قیمتها پایینتر میروند اما نوسانگر استوکاستیک بالاتر میرود، این میتواند نشانهای از ضعف روند نزولی و احتمال برگشت قیمت به سمت بالا باشد و بالعکس.

نوسانگر استوکاستیک یکی از ابزارهای قدرتمند در تحلیل تکنیکال است که با اندازهگیری موقعیت قیمت فعلی نسبت به محدوده قیمتهای گذشته، به شناسایی شرایط اشباع خرید و فروش کمک میکند.

تکنیکهای ورود و خروج با نوسانگرها

از طریق سیگنالهایی که نوسانگرها ارائه میدهند، میتوان معاملات را در زمانهای مناسب باز یا بسته کرد. برای درک بهتر استفاده ترکیبی از نوسانگرها (اسیلاتورها) در معاملات، به مثال زیر که شامل RSI، استوکاستیک و MACD است توجه کنید. در این مثال، هدف یافتن یک نقطه ورود مناسب به معامله خرید و یک نقطه خروج با استفاده از سیگنالهای این سه نوسانگر است.

فرض کنید شما در حال بررسی سهام شرکت “X” هستید و میخواهید یک نقطه ورود مناسب برای معامله خرید پیدا کنید. برای این کار، از سه اسیلاتور RSI، استوکاستیک و MACD استفاده میکنید:

ابتدا به RSI نگاه میکنید و متوجه میشوید که این شاخص به زیر 30 رسیده است که نشاندهنده شرایط اشباع فروش است. این نشان میدهد که فشار فروش اضافی بوده و قیمت احتمالا به زودی صعودی خواهد شد.

سپس به نوسانگر استوکاستیک توجه میکنید و میبینید که خط %K از زیر خط %D عبور کرده و هر دو از منطقه اشباع فروش (زیر 20) خارج شدهاند. این تقاطع نشاندهنده یک سیگنال خرید است و به شما تأیید میدهد که قیمت ممکن است به زودی افزایش یابد.

در انتها به عنوان تایید نهایی، به MACD نگاه میکنید و میبینید که خط MACD در حال نزدیک شدن به خط سیگنال است، و اگر خط MACD از خط سیگنال به سمت بالا عبور کند، این میتواند نشانه آغاز یک روند صعودی باشد. در همین حین شما با استفاده از این سیگنالهای ترکیبی در این نقطه، تصمیم میگیرید که وارد معامله خرید شوید.

پس از ورود به معامله، سهام شرکت “X” شروع به افزایش میکند و شما منتظر یک نقطه مناسب برای خروج هستید. برای یافتن بهترین زمان خروج، دوباره اسیلاتورها را بررسی میکنید و درمییابید که:

اکنون RSI به بالای 70 رسیده است که نشاندهنده اشباع خرید است. همچنین نوسانگر استوکاستیک نیز به منطقه اشباع خرید (بالاتر از 80) وارد شده و خط %K از بالا به سمت پایین خط %D را قطع کرده است. این میتواند هشداری باشد که قیمت به زودی ممکن است نزولی شود.

سپس به MACD توجه میکنید و میبینید که خط MACD در حال عبور از خط سیگنال به سمت پایین است. این تأیید نهایی یک سیگنال فروش است و نشان میدهد که روند صعودی احتمالاً به پایان رسیده است. شما با استفاده از این سیگنالهای ترکیبی در این مرحله، تصمیم میگیرید که از معامله خرید خارج شوید و سود خود را قفل کنید.

مقایسه نوسانگرها با سایر ابزار تحلیل تکنیکال

هر دسته از ابزارهای تحلیل تکنیکال با تمرکز بر ویژگیهای خاصی از بازار ایجاد گردیدهاند. برخی به بعد زمانی بازار و برخی به بعد قیمتی و برخی به ترکیبی از هر دو توجه دارند. برخی از این ابزارها پیشرو هستند، یعنی قبل از رخ دادن روند جدید و معکوس شدن روند فعلی، شروع به دادن سیگنال میکنند. برخی از این ابزارهای تاخیری هستند، یعنی پس از آغاز روند شروع به مخابره سیگنال میکنند. برخی مانند الگوهای قیمتی و خطوط حمایت و مقاومت با تمرکز بر شناسایی نقاط کلیدی عمل می کنند و….

در این میان، نوسانگرها در دستهی ابزارهای پیشرو در تحلیل تکنیکال قرار میگیرند و تمرکز اصلی آنها بر شناسایی وضعیتهای اشباع بازار و تغییرات زودهنگام روندها است، اما در هر حال اوسیلاتورها به تنهایی برای تحلیل بازار کافی نیستند و برای تحلیل دقیقتر باید به همراه سایر ابزارها مورد استفاده قرار گیرند.

روانشناسی معاملهگر در استفاده از نوسانگرها

از آنجا که فضای حاکم بر معاملهگری، پتانسیل ایجاد طیفی از احساسات مانند ترس، طمع، هیجان و ناامیدی را دارد، استفاده مناسب از سیگنالهای ارائه شده توسط نوسانگرها و تنظیمات مناسب اوسیلاتورها، متناسب با شرایط نماد یا داراییای که معاملهگر روی آنها کار میکند، میتواند نقش موثری در کنترل احساسات، عملکرد منطقیتر، ورود و خروج بهنگامتر به بازار و جلوگیری از معاملات بیش از حد معاملهگر ایفا کند.

اوسیلاتورها بنا بر منطق حاکم بر آنها تا حدودی فیلترهایی بر دادههای خام بازار ایجاد کرده و به صورتی که در سایر قسمتهای این مقاله شرح داده شده، سیگنالهایی از وضعیت بازار مخابره میکنند. اما در این میان، اگر معاملهگر بیش از حد به این سیگنالها اعتماد کند، یا درک درستی از کارکرد سیگنالهای اوسیلاتورها نداشته باشد، یا اگر نتواند به شکل مناسبی آنها را با سایر ابزارها ترکیب کند و یا به سیگنالهای کاذب واکنش احساسی نشان دهد، ممکن است تصمیمات اشتباهی بگیرد.

تاثیر نوسانات بازار بر نوسانگرها

از آنجائیکه اوسیلاتورها بر مبنای قیمت و حجم تنظیم میشوند، نوسانات بازار تاثیر مستقیمی بر عملکرد آنها میگذارد. در بازارهای پرنوسان، معمولا نوسانگرها سیگنالهای خرید و فروش بیشتری تولید میکنند و دقت این سیگنالها در تشخیص نقاط ورود و خروج بهینه کاهش مییابد، که این میتواند موجب دریافت سیگنالهای کاذب و گمراهی و در نتیجه زیان معاملهگر شود. بنابراین، معاملهگران باید در بازارهای پرنوسان از نوسانگرها با احتیاط بیشتری استفاده کنند و به تأییدات دیگر نیز توجه کنند.

نکات تکمیلی در خصوص استفاده از نوسانگرها (Oscillators)

استفاده از نوسانگرها (اسیلاتورها) در تحلیل تکنیکال به معاملهگران کمک میکند تا نقاط ورود و خروج مناسبی را شناسایی کنند. اما برای بهینهسازی استفاده از این ابزارها، توجه به برخی نکات و تکنیکهای مکمل ضروری است. در اینجا به نکات تکمیلی در خصوص استفاده از نوسانگرها میپردازیم:

- مدیریت ریسک: مدیریت ریسک یک عنصر حیاتی در هر استراتژی معاملاتی است. استفاده از نوسانگرها به خودی خود نمیتواند ضامن موفقیت باشد؛ بنابراین، حتماً باید یک استراتژی مدیریت ریسک مشخص داشته باشید. برخی نکات عبارتند از:

- تنظیم حد ضرر: برای هر معاملهای که انجام میدهید، باید یک حد ضرر تعیین کنید.

- حجم معاملات: حجم معاملات را بهگونهای تنظیم کنید که در صورت بروز خسارت، بتوانید به راحتی از آن عبور کنید. بهعنوان مثال، نمیتوانید تمام سرمایه خود را در یک معامله واحد ریسک کنید.

2 . نسبت ریسک به ریوارد: قبل از ورود به هر معامله، محاسبه نسبت ریسک به ریوارد (Risk to Reward Ratio) مهم است. این نسبت نشاندهنده مقدار پتانسیل سود نسبت به مقدار ریسک شماست. برای داشتن یک استراتژی موفق بهتر است که برای هر واحد ریسک، حداقل دو یا سه واحد پاداش (سود) را در نظر بگیرید.

3 . سنتیمنت بازار: سنتیمنت بازار به احساسات عمومی معاملهگران در بازار اشاره دارد و میتواند به شدت بر قیمتها تأثیر بگذارد. در این خصوص میتوانید به پایش اخبار اقتصادی بازار بپردازید. اخبار و رویدادهای اقتصادی میتوانند تاثیر زیادی بر سنتیمنت بازار داشته باشند. مثلاً انتشار یک گزارش مثبت میتواند فشار خرید را افزایش دهد.

4 . حجم معاملات: حجم معاملات نشاندهنده قدرت یک حرکت قیمتی است. توجه به حجم معاملات در کنار نوسانگرها میتواند سیگنالهای قویتری ارائه دهد. همچنین در شرایطی که حجم معاملات پایین است، ممکن است نوسانگرها سیگنالهای نادرستی تولید کنند، بنابراین به حجم معاملات توجه کنید.

5 . ترکیب نوسانگرها با دیگر ابزارهای تحلیل تکنیکال: استفاده از نوسانگرها بهتنهایی ممکن است کافی نباشد. ترکیب آنها با دیگر ابزارهای تحلیل تکنیکال میتواند به تقویت سیگنالها کمک کند، به عنوان مثال:

- استفاده از خطوط حمایت و مقاومت: قبل از ورود به معامله، بررسی خطوط حمایت و مقاومت میتواند به شناسایی سطوح قیمتی که احتمال تغییر روند وجود دارد، کمک کند.

- میانگینهای متحرک: ترکیب نوسانگرها با میانگینهای متحرک میتواند سیگنالهای قویتری ایجاد کند. برای مثال، زمانی که قیمت بالاتر از میانگین متحرک قرار گیرد و نوسانگر سیگنال خرید را بدهد، احتمال موفقیت بیشتر است.

- الگوهای کندل استیک: بررسی الگوهای کندل استیک میتواند به تأیید سیگنالهای نوسانگر کمک کند. مثلاً یک الگوی برگشتی در نزدیکی سطح حمایت همراه با سیگنال خرید از نوسانگر میتواند نشانه خوبی برای ورود به معامله باشد.

6 . آزمون و بهینهسازی: قبل از اجرای استراتژی معاملاتی در حساب واقعی، آن را در یک حساب دمو آزمایش کنید. این به شما امکان میدهد تا عملکرد آن را ارزیابی کرده و پارامترهای نوسانگرها را بر اساس بازار و شرایط خاص خود بهینه کنید.

با مدیریت ریسک، محاسبه نسبت ریسک به ریوارد، توجه به سنتیمنت بازار، حجم معاملات و ترکیب نوسانگرها با سایر ابزارهای تحلیل تکنیکال، میتوانید عملکرد خود را بهبود ببخشید و تصمیمات بهتری در معاملات اتخاذ کنید.

یکی از کاربردهای مهم اسیلاتورها، شناسایی نقاط بازگشتی بازار است که در استراتژی بازگشت به میانگین بسیار حیاتی است

مزایا و معایب استفاده از نوسانگرها در معاملات

مانند هر ابزار دیگری، نوسانگرها نیز مزایا و معایب خاص خود را دارند. در ادامه، مزایا و معایب استفاده از نوسانگرها در معاملات بهتفکیک توضیح داده میشود.

مزایا استفاده از نوسانگرها

مزایای استفاده از اسیلاتور ها در تحلیل بازار و معاملات عبارتند از:

- شناسایی نقاط برگشت: نوسانگرها کمک میکنند تا نقاط اشباع خرید و فروش شناسایی شوند. این نقاط به معاملهگران کمک میکند تا زمان مناسب برای ورود و خروج را تعیین کنند.

- تأیید سیگنالها: نوسانگرها میتوانند به عنوان ابزار تأیید برای سایر شاخصها و ابزارهای تحلیل تکنیکال عمل کنند. وقتی چندین ابزار سیگنال مشابهی میدهند، احتمال موفقیت معامله بیشتر میشود.

- قابل استفاده در تمام بازارها: نوسانگرها به راحتی در انواع بازارها (مانند فارکس، سهام و کالاها) و در هر تایم فریمی (دقیقهای، ساعتی، روزانه و…) قابل استفاده هستند.

- شناسایی روندها: نوسانگرها میتوانند به شناسایی روندهای قوی و ضعیف کمک کنند و به معاملهگران این امکان را میدهند که تصمیمات بهتری بگیرند.

- ساده و کاربر پسند: نوسانگرها معمولاً بهسادگی قابل فهم و استفاده هستند، بهطوری که حتی معاملهگران تازهکار نیز میتوانند بهراحتی از آنها بهرهبرداری کنند.

معایب استفاده از نوسانگرها

اسیلاتور ها علاوه بر مزایایی که ذکر شد دارای معایبی نیز میباشند. برخی از این معایب عبارتند از:

- سیگنالهای نادرست: نوسانگرها ممکن است در شرایط بازار نوسانی (به ویژه در بازارهایی با نوسانهای شدید) سیگنالهای نادرستی تولید کنند. این میتواند منجر به تصمیمات نامناسب و ضرر مالی شود.

- تاخیر در سیگنالدهی: برخی از نوسانگرها ممکن است به دلیل تاخیر در تجزیه و تحلیل دادهها، بهموقع سیگنال ندهند. این میتواند به معنی از دست دادن فرصتهای معاملاتی باشد.

- عدم در نظر گرفتن اخبار اقتصادی: نوسانگرها عمدتاً بر اساس دادههای تاریخی کار میکنند و نمیتوانند بهخوبی تغییرات ناگهانی ناشی از اخبار اقتصادی یا رویدادهای جهانی را پیشبینی کنند.

- اشباع بازار: در برخی موارد، بازار ممکن است به مدت طولانی در شرایط اشباع خرید یا فروش باقی بماند، و این میتواند به نوسانگرها اشتباه سیگنال بدهد.

نتیجهگیری

نوسانگرها ابزارهای بسیار قدرتمندی در تحلیل تکنیکال هستند که به معاملهگران کمک میکنند نقاط ورود و خروج بهینهتری را شناسایی کنند. بااینحال، مانند هر ابزار دیگری، استفاده مؤثر از نوسانگرها به درک عمیق از بازار و توجه به جزئیات و تکنیکهای تکمیلی و ترکیب با سایر سبک های تحلیلی نیازمند است.

منبع: Investopedia