آنچه در این مقاله می خوانید ...

در تحلیل تکنیکال و پرایس اکشن، شناسایی نقاط بازگشتی کلیدی یکی از مهمترین مهارتها برای یک معاملهگر موفق است. مفاهیم متعددی برای این منظور توسعه یافتهاند که یکی از قدرتمندترین آنها در استراتژی ICT، ریجکشن بلاک است. این الگو نه تنها یک سیگنال بازگشتی قوی است، بلکه ردپای پول هوشمند و تصمیمات بازیگران بزرگ بازار را نیز آشکار میکند.

در این مقاله به صورت جامع به شما آموزش خواهیم داد که ریجکشن بلاک چیست، چگونه آن را در نمودار شناسایی کنید و چطور استراتژیهای معاملاتی سودآوری بر اساس آن طراحی کنید.

- کندل ریجکشن بلاک زمانی معتبرتر است که سایه آن حداقل ۲ تا ۳ برابر اندازه بدنه کندل باشد.

- قدرت بازگشت قیمت اغلب با بسته شدن کندل بعدی در جهت سیگنال ریجکشن بلاک، تایید میشود.

- در بازارهایی مانند فارکس، این الگو اغلب در سشنهای پرنوسان مانند باز شدن بازار لندن یا نیویورک، قدرت بیشتری دارد.

ریجکشن بلاک چیست؟

ریجکشن بلاک (Rejection Block) یک الگوی کندلی است که نشاندهنده رد شدن یا پس زدن شدید قیمت در یک سطح کلیدی حمایت یا مقاومت است. این الگو زمانی شکل میگیرد که قیمت با قدرت به یک سطح مهم نفوذ میکند تا نقدینگی (لیکوئیدیتی) موجود در آن ناحیه (معمولا حد ضرر معاملهگران خرد) را جمعآوری کند، اما به سرعت در جهت مخالف بازمیگردد و یک سایه بلند از خود به جای میگذارد. بدنه این کندل معمولا کوچک است و در جهت مخالف سایه بلند بسته میشود.

به زبان ساده، ریجکشن بلاک نشان میدهد که قدرت خریداران یا فروشندگان در یک سطح خاص به اوج خود رسیده و بلافاصله توسط نیروی مخالف سرکوب شده است. این الگو سیگنالی قوی از ضعف روند فعلی و احتمال زیاد یک حرکت بازگشتی است.

چرا ریجکشن بلاک به عنوان ناحیه بازگشتی مهم شناخته میشود؟

اهمیت ریجکشن بلاک در این است که به ما نشان میدهد پول هوشمند (بانکها و موسسات بزرگ) در کجا وارد معامله شده است.

بازیگران بزرگ بازار برای اجرای سفارشهای سنگین خود، به حجم زیادی از سفارشهای دیگر یا همان نقدینگی نیاز دارند. بهترین منبع این نقدینگی، انبوهی از دستورهای حد ضرر است که معاملهگران در بالای سقفهای قبلی یا پایین کفهای قبلی قرار دادهاند.

بنابراین، پول هوشمند عمدا قیمت را به این سطوح کلیدی میرساند تا این حد ضررها را فعال کند. پس از اینکه نقدینگی کافی از این طریق جمعآوری شد، آنها سفارشهای اصلی خود را در جهت مخالف وارد میکنند که نتیجه آن، یک بازگشت سریع و قدرتمند در نمودار قیمت است.

بنابراین، ریجکشن بلاک نشاندهنده موارد زیر است:

- شکار نقدینگی: سایه بلند کندل، ناحیهای است که نقدینگی در آن جمعآوری شده است.

- ورود بازیگران بزرگ: بازگشت سریع قیمت و تشکیل بدنه کوچک، نشاندهنده ورود قدرتمند پول هوشمند در جهت مخالف است.

- ضعف روند فعلی: ناتوانی قیمت در تثبیت بالای سطح شکسته شده، نشانهای از پایان قدرت روند جاری است.

انواع ریجکشن بلاک

ریجکشن بلاکها براساس جهت بازگشت قیمت به دو دسته اصلی تقسیم میشوند:

ریجکشن بلاک صعودی

ریجکشن بلاک صعودی یک سیگنال خرید قدرتمند است که معمولا در کفهای قیمتی و نزدیک نواحی حمایتی مهم دیده میشود. تصور کنید قیمت در حال ریزش است و به یک سطح حمایتی کلیدی (کف قبلی یا یک ناحیه تقاضا) میرسد.

در این الگو چه اتفاقی میافتد؟

- تله فروشندگان: فروشندگان با قدرت، قیمت را به زیر سطح حمایتی هل میدهند تا حد ضرر خریداران را فعال کنند و معاملهگران بیشتری را به فروش ترغیب کنند. این حرکت، یک سایه (فتیله) بلند رو به پایین در کندل ایجاد میکند. این همان شکار نقدینگی است.

- ورود قدرتمند خریداران: ناگهان، خریداران بزرگ (پول هوشمند) که منتظر قیمتهای پایینتر بودند، با حجم بالا وارد میشوند. آنها تمام فشار فروش را جذب کرده و قیمت را با قدرت به بالای سطح حمایتی برمیگردانند.

- نتیجه نهایی: در نهایت، کندل با یک بدنه کوچک در نیمه بالایی خود بسته میشود که نشاندهنده پیروزی قاطع خریداران است.

این الگو به ما میگوید که فروشندگان تمام تلاش خود را کردند، اما شکست خوردند و حالا قدرت کاملا در دست خریداران است. این یک نشانه بسیار قوی است که قیمت احتمالا آماده یک حرکت صعودی و رشد است.

بلاکهایی که در کنار کیل زونهای لندن یا نیویورک ظاهر میشوند، معمولاً نسبت به سایر بلاکها کیفیت بالاتری دارند.

ریجکشن بلاک نزولی

ریجکشن بلاک نزولی یک سیگنال فروش بسیار مهم است که معمولا در سقفهای قیمتی و نزدیک به نواحی مقاومتی (که قیمت قبلا در آنجا در بالا رفتن مشکل داشته) ظاهر میشود.

در این الگو چه اتفاقی میافتد؟

- تله خریداران: خریداران سعی میکنند قیمت را به بالای سطح مقاومتی هل بدهند. این کار باعث میشود حد ضرر فروشندگان فعال شود و همچنین معاملهگران بیشتری به خرید ترغیب شوند. این تلاش برای شکستن مقاومت، یک شدو بلند رو به بالا در کندل ایجاد میکند. این شدوی بلند نشاندهنده شکار نقدینگی است.

- ورود قدرتمند فروشندگان: اما ناگهان، فروشندگان بزرگ که منتظر رسیدن قیمت به این نقطه بودهاند، با حجم زیادی وارد بازار میشوند. آنها تمام فشار خرید را خنثی کرده و قیمت را با سرعت و قدرت به زیر سطح مقاومتی برمیگردانند.

- نتیجه نهایی: در نهایت، کندل با یک بدنه کوچک در نیمه پایینی خود بسته میشود. این بدنه کوچک نشاندهنده پیروزی قاطع فروشندگان در این نبرد است.

این الگو به ما میگوید که خریداران تمام زور خود را زدند، اما نتوانستند قیمت را بالا نگه دارند و حالا قدرت بازار کاملا در دست فروشندگان است. این یک نشانه بسیار قوی است که قیمت احتمالا آماده یک حرکت نزولی و ریزش خواهد بود.

ویژگیها و ساختار ریجکشن بلاک

برای درک بهتر ویژگیها و ساختار ریجکشن بلاک، لازم است ابتدا با نحوه شکلگیری آن روی نمودار، کندلهایی که بیشترین احتمال تشکیل این ناحیه را دارند و همچنین تایم فریمهای مناسب برای معامله با آن آشنا شویم. در ادامه، هریک از این موارد را توضیح میدهیم.

ریجکشن بلاک چگونه در نمودارهای قیمتی شکل میگیرد؟

فرآیند تشکیل یک ریجکشن بلاک به این صورت است که قیمت به یک استخر نقدینگی نزدیک میشود. این ناحیه میتواند یک سقف یا کف مهم قبلی باشد. سپس، قیمت با یک حرکت سریع از این سطح عبور میکند.

در این لحظه، بسیاری از معاملهگران یا از معامله خارج میشوند یا در جهت اشتباه وارد میشوند. بلافاصله پس از این حرکت، پول هوشمند وارد عمل شده و قیمت را با قدرت به سمت مخالف برمیگرداند و در نهایت یک کندل با سایه بلند و بدنه کوچک ایجاد میکند.

چه نوع کندلهایی بیشترین احتمال تشکیل ریجکشن بلاک را دارند؟

اگرچه هر کندلی با سایه بلند میتواند بخشی از یک ریجکشن بلاک باشد، اما برخی الگوهای کندلی به طور خاص با این مفهوم همخوانی بیشتری دارند:

- پین بار: کلاسیکترین و واضحترین نشانه ریجکشن بلاک است. سایه بلند و بدنه کوچک آن دقیقا داستان رد شدن قیمت را روایت میکند.

- دوجی سنگ قبر: این کندل که سایه بالایی بلند و بدنه تقریبا صفری دارد، یک سیگنال ریجکشن نزولی بسیار قوی است.

- دوجی سنجاقک: این الگو با سایه پایینی بلند و بدنه نزدیک به سقف کندل، یک سیگنال ریجکشن صعودی قدرتمند محسوب میشود.

بهترین تایم فریمها برای شناسایی و معامله با ریجکشن بلاک

ریجکشن بلاک در تمام تایم فریمها قابل مشاهده است، اما اعتبار آن در تایم فریمهای بالاتر (مانند روزانه، ۴ ساعته و هفتگی) بسیار بیشتر است. یک ریجکشن بلاک در تایم فریم روزانه میتواند یک تغییر روند چند روزه یا چند هفتهای را پیشبینی کند.

با این حال، معاملهگران روزانه میتوانند از این الگو در تایم فریمهای پایینتر (مانند یک ساعته، ۱۵ دقیقه و ۵ دقیقه) برای یافتن نقاط ورود دقیقتر استفاده کنند، به شرطی که این الگو در یک سطح کلیدی از تایم فریم بالاتر شکل گرفته باشد.

اگر یک ریجکشن بلاک با جریان سفارشات (Order Flow) خلاف روند تایید شود، احتمال شکست جعلی به شدت افزایش مییابد.

نحوه شناسایی ریجکشن بلاک در تحلیل تکنیکال

شناسایی ریجکشن بلاک با استفاده از پرایس اکشن ICT

در سبک پرایس اکشن ICT، ما به یک کندل ریجکشن بلاک به تنهایی اعتماد نمیکنیم. یک ریجکشن بلاک زمانی ارزشمند و قدرتمند است که در یک سناریوی معاملاتی معتبر رخ دهد. برای پیدا کردن چنین ستاپهایی، باید این سه مورد را مانند یک چک لیست بررسی کنید:

۱. آیا ریجکشن بلاک، نقدینگی را شکار کرده است؟

اولین و مهمترین قدم این است که ببینیم آیا سایه بلند کندل ریجکشن، یک سقف یا کف قیمتی مهم قبلی را “جارو” کرده است یا نه. به عبارت دیگر، آیا قیمت از یک سقف یا کف قبلی عبور کرده تا حد ضررها را فعال کند و سپس به سرعت بازگشته است؟ اگر بله، این اولین چراغ سبز است، چون نشان میدهد پول هوشمند تله خود را کار گذاشته است.

۲. آیا ساختار بازار تغییر کرده است؟

پس از شکار نقدینگی، ما به دنبال تایید هستیم. بهترین تایید این است که قیمت پس از تشکیل ریجکشن بلاک، در جهت مخالف حرکت کند و یک کف مهم قبلی را بشکند (در روند نزولی) یا یک سقف مهم قبلی را بشکند (در روند صعودی). این “شکست ساختار” (که معمولا در تایم فریم پایینتر واضحتر دیده میشود) به ما میگوید که قدرت از دست خریداران به فروشندگان (یا برعکس) منتقل شده و روند در حال تغییر است.

۳. آیا ریجکشن بلاک در یک ناحیه کلیدی رخ داده است؟

برای اطمینان نهایی، بررسی کنید که آیا این اتفاقات در یک ناحیه مهم و از پیش تعیین شده رخ دادهاند یا خیر. این نواحی میتوانند:

- اوردر بلاک: آخرین کندل مخالف قبل از یک حرکت قوی؛

- شکاف ارزش منصفانه (FVG): یک گپ یا ناکارآمدی در قیمت؛

- سطح مهم فیبوناچی: مانند سطوح ۶۱.۸٪ یا ۷۸.۶٪ باشند.

وقتی یک ریجکشن بلاک هر سه شرط بالا را داشته باشد، شما یک ستاپ معاملاتی بسیار قدرتمند و با احتمال موفقیت بالا پیدا کردهاید.

ترکیب ریجکشن بلاک با اندیکاتور RSI

ترکیب ریجکشن بلاک با شاخص قدرت نسبی (RSI) یک روش بسیار موثر برای فیلتر کردن سیگنالهای ضعیف و تایید نقاط بازگشتی است. ما در این ترکیب به دنبال یک پدیده به نام واگرایی هستیم.

واگرایی زمانی رخ میدهد که قیمت و اندیکاتور RSI حرکت یکدیگر را تایید نمیکنند. این عدم هماهنگی، یک هشدار قدرتمند مبنی بر ضعف روند فعلی و احتمال بالای بازگشت قیمت است.

- واگرایی نزولی: قیمت یک سقف جدید بالاتر میسازد (که همان سایه بلند ریجکشن بلاک است)، اما RSI قادر به ساختن سقف جدید نیست. این ترکیب یک سیگنال فروش بسیار قوی است.

- واگرایی صعودی: قیمت یک کف جدید پایینتر میسازد (سایه پایینی ریجکشن بلاک)، اما RSI یک کف بالاتر ایجاد میکند. این ترکیب یک سیگنال خرید بسیار معتبر است.

نقش حجم معاملات در تایید ریجکشن بلاک

حجم معاملات یک ابزار تایید حیاتی است. یک ریجکشن بلاک معتبر معمولا با افزایش ناگهانی حجم همراه است. این اسپایک حجم در طول تشکیل سایه کندل نشان میدهد که نبرد سنگینی بین خریداران و فروشندگان در جریان بوده و در نهایت، یک طرف با قدرت پیروز شده است. اگر ریجکشن بلاک با حجم کم یا متوسط شکل بگیرد، اعتبار آن کمتر است و ممکن است یک سیگنال کاذب باشد.

نحوه معامله با استفاده از ریجکشن بلاک

پس از شناسایی ریجکشن بلاک، گام بعدی آشنایی با شیوه صحیح ورود، تعیین حد ضرر و انتخاب نسبت ریسک به ریوارد مناسب است که در ادامه به صورت مرحله به مرحله بررسی میکنیم.

ورود به معامله پس از تشکیل ریجکشن بلاک

بعد از اینکه یک ریجکشن بلاک معتبر را شناسایی کردید، انتخاب نقطه ورود مناسب بسیار حیاتی است. این انتخاب به میزان ریسکپذیری و استراتژی شما بستگی دارد.

بهترین زمان ورود زمانی است که قیمت دوباره به محدوده ریجکشن بلاک برگردد و واکنش نشان دهد. در این حالت، میتوان در ریجکشن بلاک صعودی وارد پوزیشن خرید و در ریجکشن بلاک نزولی وارد فروش شد. ورود مستقیم بعد از مشاهده بلاک ریسک بالایی دارد، بنابراین صبر برای کندل تأییدی یا لمس مجدد ناحیه، شانس موفقیت معامله را بیشتر میکند.

نحوه تعیین حد ضرر در معامله با ریجکشن بلاک

تعیین حد ضرر بسیار ساده و منطقی است:

- برای معامله فروش: حد ضرر را چند پیپ بالاتر از انتهای سایه بالایی کندل ریجکشن بلاک قرار دهید.

- برای معامله خرید: حد ضرر را چند پیپ پایینتر از انتهای سایه پایینی کندل ریجکشن بلاک قرار دهید.

این کار به معامله شما فضای کافی برای نوسان میدهد و تنها در صورتی فعال میشود که تحلیل شما کاملا اشتباه بوده باشد.

بهترین نسبت ریسک به ریوارد در معامله با استفاده از ریجکشن بلاک

در معاملات مبتنی بر ریجکشن بلاک، همواره به دنبال کسب سودی باشید که حداقل دو برابر ریسک شما باشد. به عبارت دیگر، حداقل نسبت ریسک به ریوارد باید ۱ به ۲ (1:2) باشد.

یکی از بزرگترین مزایای استراتژی ریجکشن بلاک، فراهم کردن یک حد ضرر بسیار دقیق و نزدیک است. چون ریسک شما (فاصله بین نقطه ورود و حد ضرر) کوچک است، رسیدن به اهداف سودی که ۲، ۳ یا حتی چندین برابر ریسک شما هستند، کاملا واقعبینانه و قابل دسترس میشود.

نحوه تعیین اهداف سود منطقی

حد سود نباید تصادفی انتخاب شود. برای تعیین اهداف منطقی، به ساختار بازار و نواحی کلیدی زیر توجه کنید:

- استخر نقدینگی: اولین هدف منطقی، نزدیکترین سقف یا کف قیمتی مهم قبلی در جهت معامله شما است. این نواحی مانند آهنربا قیمت را به خود جذب میکنند.

- شکاف ارزش منصفانه: اگر در مسیر قیمت، یک FVG پر نشده (به ویژه در تایم فریمهای بالاتر) وجود دارد، این ناحیه یک هدف عالی برای کسب سود است، زیرا قیمت تمایل دارد به این نواحی بازگردد.

- اوردر بلاکها: یک اوردر بلاک معتبر در تایم فریم بالاتر که در مسیر حرکت قیمت قرار دارد، میتواند به عنوان مقصد نهایی قیمت و بهترین نقطه برای خروج از معامله عمل کند.

ریجکشن بلاکی که پس از پاکسازی نقدینگی (Liquidity Grab) در سمت مقابل شکل میگیرد، اغلب نقطه شروع یک حرکت قدرتمند است.

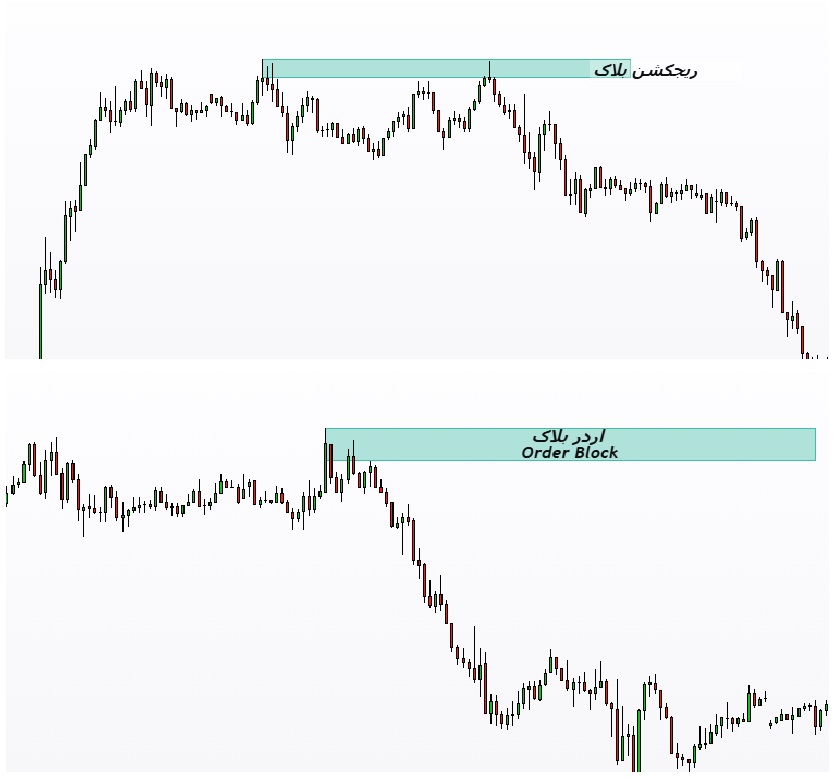

تفاوت ریجکشن بلاک با اوردر بلاک (Order Block)

این دو مفهوم اغلب با هم اشتباه گرفته میشوند، اما تفاوتهای کلیدی دارند:

- اوردر بلاک: اوردر بلاک آخرین کندل نزولی قبل از یک حرکت بزرگ و صعودی است (یا برعکس، آخرین کندل صعودی قبل از یک ریزش بزرگ است). این کندل یک ناحیه یا زون مهم ایجاد میکند که انتظار میرود قیمت در آینده به آن بازگردد و به آن واکنش نشان دهد.

- ریجکشن بلاک: یک الگوی کندلی خاص با سایه بلند است که نشاندهنده رد شدن آنی قیمت و شکار نقدینگی است. ریجکشن بلاک میتواند در ناحیه یک اوردر بلاک شکل بگیرد و به عنوان سیگنال تایید برای فعال کردن آن عمل کند.

تفاوت ریجکشن بلاک با نواحی عرضه و تقاضا

- نواحی عرضه و تقاضا: مناطقی هستند که قیمت قبل از یک جهش یا ریزش بزرگ، برای مدتی در آنجا متوقف شده و در یک محدوده کوچک نوسان کرده است. این توقف نشان میدهد که سفارشهای خرید و فروش زیادی در آن محدوده در حال جمع شدن بوده، تا اینکه بالاخره یک طرف (خریداران یا فروشندگان) با قدرت برنده شده و باعث حرکت انفجاری قیمت شده است.

- ریجکشن بلاک: یک رویداد تک کندلی یا چند کندلی است که نشاندهنده یک نقطه اوج و بازگشت سریع است. ریجکشن بلاک میتواند در لبه یک ناحیه عرضه یا تقاضا شکل بگیرد و سیگنال دقیقی برای معامله در آن ناحیه فراهم کند. در واقع، ریجکشن بلاک بهترین تایید برای اعتبار یک ناحیه عرضه یا تقاضا است.

نتیجهگیری

ریجکشن بلاک یک ابزار بسیار قدرتمند در استراتژی ICT است. این الگو فقط یک سیگنال بازگشتی ساده نیست، بلکه به شما کمک میکند تا ردپای پول هوشمند را پیدا کرده و حرکات بازار را بهتر درک کنید. برای کسب بهترین نتیجه، ریجکشن بلاک را با سیگنالهای دیگر مانند حجم معاملات بالا یا واگرایی RSI ترکیب کنید. اگر مدیریت ریسک درستی هم داشته باشید، دقت و کیفیت معاملات شما به شکل چشمگیری بهتر خواهند شد.

فراموش نکنید، کلید موفقیت دو چیز است: تمرین برای پیدا کردن این الگو در نمودار زنده و صبر برای ورود به بهترین موقعیتهای معاملاتی.