در تحلیل تکنیکال، شناسایی الگوهای نموداری مختلف، به معاملهگران کمک میکند تا تصمیمات بهتری در مورد خرید یا فروش بگیرند. دو مورد از این الگوها، الگوی ستارهی ثاقب (Shooting Star) و الگوی چکش وارونه (Inverted Hammer) هستند. این الگوها میتوانند به معاملهگران کمک کنند تا تغییرات احتمالی در روند قیمت را پیشبینی کنند. در این مقاله، به بررسی دقیق این دو الگو میپردازیم. اما ابتدا لازم است تا با برخی از پیشنیاز های این موضوع آشنا شویم؛ با ما همراه باشید.

آنچه در این مقاله می خوانید:

آشنایی با نمودار های کندل استیک (Candlestick) یا شمعی و کاربرد های آن

نمودار کندل استیک (Candlestick) یا شمعی یکی از ابزارهای کلیدی و پرکاربرد در تحلیل تکنیکال است که توسط معاملهگران برای بررسی و تحلیل تغییرات قیمتی در بازارهای مالی مورد استفاده قرار میگیرد. این نوع نمودار، که قدمتی طولانی دارد و نخستین بار توسط تجار ژاپنی در بازارهای برنج در قرن هفدهم میلادی مورد استفاده قرار گرفت، و به مرور زمان به یکی از محبوبترین روشهای تحلیل قیمتی در بازارهای مالی مختلف تبدیل شد.

نمودار کندل استیک از تعداد زیادی کندل (یا شمع) تشکیل شده که هر یک از این کندلها نمایانگر یک دوره زمانی مشخص است؛ این دوره زمانی میتواند به عنوان مثال یک دقیقه، یک ساعت، یک روز، یک هفته یا حتی یک ماه باشد. هر کندل در این نمودار شامل چهار عنصر اصلی است: قیمت باز شدن (Open)، قیمت بسته شدن (Close)، بالاترین قیمت (High)، و پایینترین قیمت (Low). شکل ظاهری کندل به گونهای است که از دو بخش اصلی تشکیل شده: بدنه (Body) و سایهها (Shadows). بدنهی کندل نشاندهنده فاصلهی بین قیمت باز شدن و بسته شدن است، در حالی که سایهها نمایانگر بالاترین و پایینترین قیمتهای ثبت شده در طول دورهی زمانی مشخص هستند.

اگر قیمت بسته شدن بالاتر از قیمت باز شدن باشد، بدنهی کندل به رنگ سفید یا سبز نمایش داده میشود (که به این حالت «کندل صعودی» گفته میشود) و اگر قیمت بسته شدن پایینتر از قیمت باز شدن باشد، بدنه به رنگ سیاه یا قرمز نمایش داده میشود (که به آن «کندل نزولی» میگویند). این ویژگی به معاملهگران این امکان را میدهد تا به سادگی و به سرعت روند کلی حرکت قیمت را در یک دوره زمانی مشخص مشاهده و درک کنند.

یکی از ویژگیهای برجسته نمودار کندل استیک این است که علاوه بر نمایش اطلاعات قیمتی، به واسطه شکل و ساختار خود، میتواند اطلاعاتی درباره احساسات و روانشناسی بازار را نیز به معاملهگران منتقل کند. این اطلاعات میتوانند به معاملهگران کمک کنند تا تغییرات احتمالی در روند قیمتها را پیشبینی کنند و تصمیمات بهتری در مورد خرید یا فروش بگیرند.

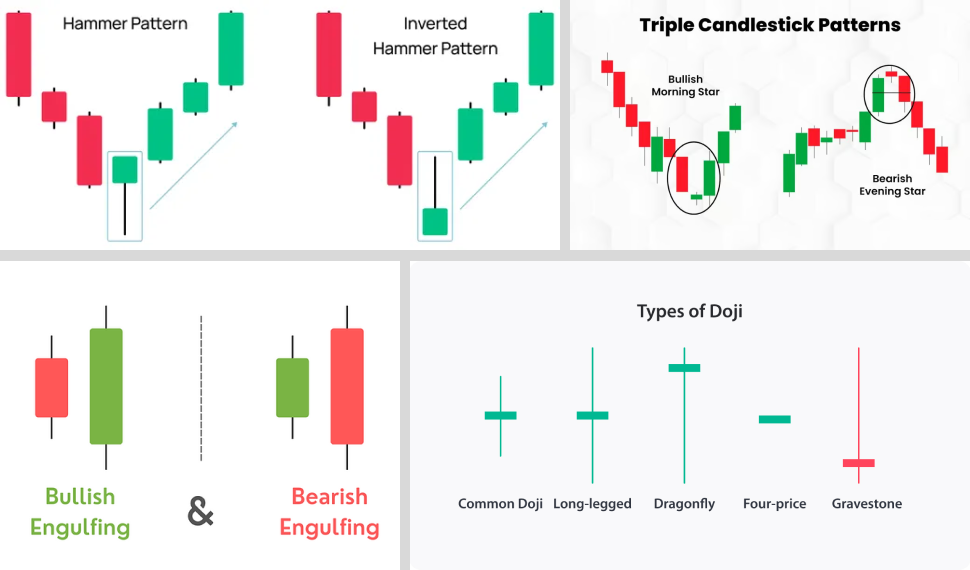

در کنار استفاده از نمودار کندل استیک، الگوهای کندلی نیز از اهمیت ویژهای برخوردارند. الگوهای کندلی اشکال و ترکیبات خاصی از یک یا چند کندل هستند که میتوانند نشانههایی از ادامه ی روند و یا تغییرات احتمالی در روند بازار باشند. برخی از این الگوها به شکلهای مشخصی در نمودار ظاهر میشوند و هر کدام پیامدهای خاصی را برای معاملهگران به همراه دارند. در ادامه برای آمادگی بیشتر ذهن مخاطبان عزیز به معرفی و بررسی مختصر برخی از مهمترین و پرکاربرد ترین الگو های کندلی خواهیم پرداخت.

از جمله شناختهشدهترین الگوهای کندلی میتوان به «الگوی چکش» (Hammer) اشاره کرد. الگوی چکش یک الگوی صعودی است که در پایان یک روند نزولی ظاهر میشود و نشاندهنده تلاشهای ناموفق فروشندگان برای کاهش بیشتر قیمت است. بدنهی این الگو کوچک و سایهی پایینی بلند است که نشاندهنده تلاش خریداران برای بازگرداندن قیمت به سطوح بالاتر است.

الگوی «ستارهی صبحگاهی» (Morning Star) نیز یک الگوی سه کندلی است که به عنوان نشانهای از برگشت روند نزولی به صعودی شناخته میشود. این الگو از یک کندل نزولی بلند، یک کندل کوچک (که میتواند صعودی یا نزولی باشد)، و یک کندل صعودی بلند تشکیل شده است. این الگو نشاندهندهی این است که پس از یک دوره نزولی قوی، بازار به حالت تعادل رسیده و سپس به سمت صعود حرکت کرده است.

الگوی «ستارهی شامگاهی» (Evening Star) که معکوس الگوی ستارهی صبحگاهی است، نشانهای از تغییر روند صعودی به نزولی است. این الگو نیز شامل سه کندل است: یک کندل صعودی بلند، یک کندل کوچک و یک کندل نزولی بلند. ظهور این الگو در یک روند صعودی میتواند هشداری برای پایان این روند و شروع یک دوره نزولی باشد.

یکی دیگر از الگوهای مهم، «الگوی پوشا» یا (Engulfing Pattern) است که شامل دو کندل میشود. در الگوی پوشای صعودی، یک کندل نزولی کوچک به طور کامل توسط یک کندل صعودی بلندتر پوشانده میشود. این الگو معمولاً نشانهای از تغییر روند نزولی به صعودی است. بالعکس، در الگوی پوشای نزولی، یک کندل صعودی کوچک به طور کامل توسط یک کندل نزولی بلندتر پوشانده میشود و این میتواند نشانهای از شروع یک روند نزولی باشد.

الگوی «دوجی» (Doji) نیز یکی از الگوهای کندلی مهم است که وقتی قیمت باز شدن و بسته شدن یکسان یا بسیار نزدیک به هم باشد، ایجاد میشود. این الگو نشاندهنده بلاتکلیفی در بازار است و میتواند نشانهای از تغییر جهت روند باشد، اما نیاز به تأیید با کندلهای بعدی دارد.

این الگوهای کندلی، تنها نمونههایی از ابزارهای متنوعی هستند که در تحلیل تکنیکال و به خصوص در استفاده از نمودار کندل استیک مورد استفاده قرار میگیرند. درک و شناخت این الگوها به معاملهگران کمک میکند تا تغییرات احتمالی در روند قیمتها را پیشبینی کرده و تصمیمات معاملاتی خود را با دقت بیشتری اتخاذ کنند. با این حال، معاملهگران باید به یاد داشته باشند که هیچ الگویی به تنهایی نمیتواند تضمینکنندهی موفقیت در بازارهای مالی باشد و همواره باید این الگوها را در کنار سایر ابزارها و تحلیلهای بازار به کار ببرند.

معرفی و بررسی الگوی ستارهی ثاقب (Shooting Star)

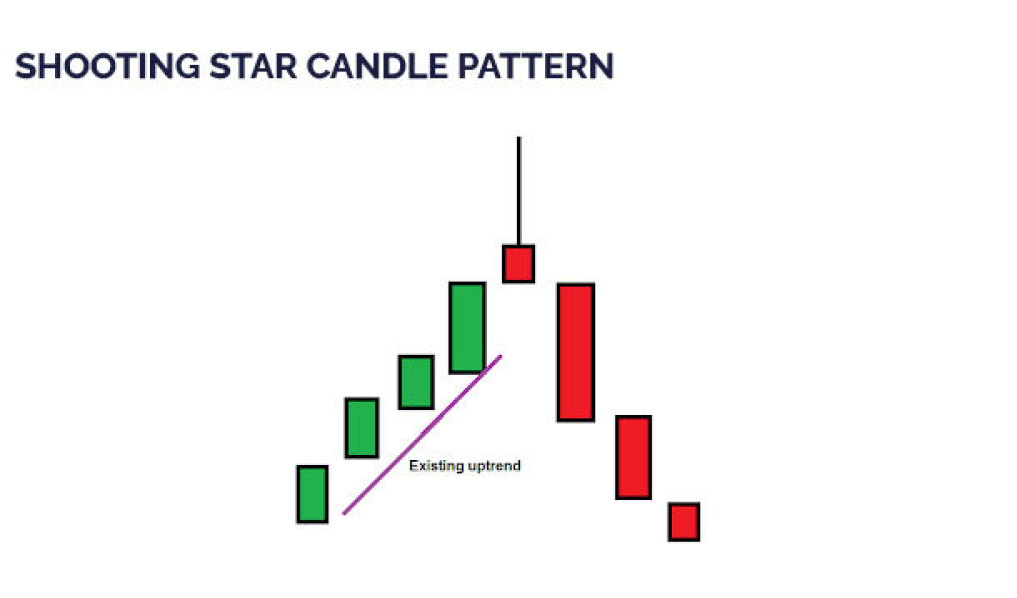

الگوی ستارهی ثاقب (Shooting Star) یکی از الگوهای نموداری مهم در تحلیل تکنیکال است که به معاملهگران کمک میکند تا نقاط احتمالی برگشت قیمت را در روندهای صعودی شناسایی کنند. این الگو به دلیل ظاهر خاص خود، به راحتی قابل تشخیص است و اغلب به عنوان نشانهای از پایان یک روند صعودی و آغاز یک روند نزولی در نظر گرفته میشود.

- ساختار الگوی ستارهی ثاقب:

الگوی ستارهی ثاقب از یک کندل منفرد تشکیل شده که دارای ویژگیهای زیر است:

- بدنه کوچک: بدنهی این کندل معمولاً کوچک است و نشاندهندهی اختلاف کم بین قیمت باز شدن و بسته شدن در همان دوره زمانی است.

- سایه بالایی بلند: سایهی بالایی (Upper Shadow) این کندل معمولاً حداقل دو برابر طول بدنهی آن است. این سایه نشان میدهد که قیمت در طول دوره زمانی به طور قابل توجهی افزایش یافته اما در نهایت نتوانسته این افزایش را حفظ کند.

- سایه پایینی کوتاه یا بدون سایه: سایهی پایینی (Lower Shadow) در این الگو بسیار کوتاه است، یا اصلا سایهی پایینی وجود ندارد؛ که نشاندهنده عدم تمایل یا توانایی خریداران برای حمایت از قیمتهای پایینتر است.

- کندل نزولی: در حالت ایدهآل این الگو، باید رنگ کندل نهایی قرمز یا سیاه باشد. یا به عبارتی دیگر باید یک کندل نزولی تشکیل شود.

- مکان شکلگیری الگو:

الگوی ستارهی ثاقب به طور معمول در انتهای یک روند صعودی ظاهر میشود. این الگو زمانی معتبرتر است که پس از یک حرکت صعودی قوی شکل گیرد. در این حالت، الگوی ستارهی ثاقب نشاندهندهی خستگی و ضعف خریداران و احتمال برگشت قیمت به سمت پایین است. بنابراین، مکان ایدهآل برای شکلگیری این الگو، نقطهای است که قیمت به یک سطح مقاومتی مهم رسیده باشد و احتمال تغییر جهت قیمت وجود داشته باشد.

- تفسیر روانشناسی بازار الگوی ستاره ی ثاقب:

روانشناسی بازار در پشت الگوی ستارهی ثاقب بسیار مهم است. این الگو نشاندهندهی تغییر در احساسات و روانشناسی معاملهگران است. به این صورت که در ابتدا، خریداران موفق میشوند قیمت را به سمت بالا فشار دهند و سایهی بالایی بلند ایجاد میشود. این حرکت معمولاً ناشی از هیجان و انتظارات مثبت بازار است. اما در نهایت، فروشندگان وارد بازار میشوند و قیمت را به سمت پایین بازمیگردانند، به طوری که قیمت بسته شدن پایینتر از قیمت باز شدن کندل قرار میگیرد. این نشان میدهد که در طول دوره زمانی مذکور، فروشندگان توانستهاند کنترل بازار را از خریداران بگیرند و از افزایش بیشتر قیمت جلوگیری کنند. نتیجه این است که خریداران خسته میشوند و احتمال دارد که روند صعودی به پایان رسیده و روند نزولی آغاز شود.

- مثال عملی از معامله با الگوی ستارهی ثاقب:

فرض کنید در نمودار یک سهام یا جفت ارز، پس از یک روند صعودی قوی، یک کندل ستارهی ثاقب در نقطهای نزدیک به یک سطح مقاومتی مهم ظاهر میشود. قیمت باز شدن کندل 100 دلار، بالاترین قیمت 110 دلار، پایینترین قیمت 98 دلار و قیمت بسته شدن 99 دلار است. سایهی بالایی بلند و بدنهی کوچک نشاندهندهی تلاش ناموفق خریداران برای ادامهی روند صعودی است. در چنین شرایطی معاملهگران میتوانند بر اساس مراحل زیر وارد معامله شوند:

- تأیید الگو: منتظر تأیید الگو با یک کندل نزولی دیگر باشید. اگر کندل بعدی یک کندل نزولی باشد که زیر قیمت بسته شدن ستارهی ثاقب بسته میشود، تأیید خوبی از تغییر جهت قیمت خواهد بود.

- ورود به معامله: پس از تأیید، میتوان در حوالی قیمت بسته شدن کندل تأییدکننده وارد معاملهی فروش (Short) شد. فرض کنید قیمت تأیید پس از تشکیل کندل نزولی 98 دلار باشد. در این حالت، شما وارد موقعیت فروش میشوید.

- حد ضرر (Stop Loss): حد ضرر را میتوان بالاتر از سایهی بالایی ستارهی ثاقب قرار داد، زیرا اگر قیمت به بالای این سطح برسد، ممکن است روند صعودی ادامه یابد و الگو نامعتبر شود. در این مثال، حد ضرر را میتوان روی 111 دلار (یک دلار بالاتر از بالاترین نقطهی سایه) قرار داد.

- حد سود (Take Profit): برای تعیین حد سود، میتوان از تحلیلهای دیگری مانند سطوح حمایت قبلی یا استفاده از نسبتهای ریسک به ریوارد استفاده کرد. اگر اولین سطح حمایتی در قیمت 80 دلار باشد، میتوان حد سود اولیه را روی این سطح قرار داد. نسبت ریسک به ریوارد در این معامله 1.5:1 است (زیرا ریسک 12 دلار و سود 18 دلار است).

- مدیریت معامله: در طول معامله، میتوان از استراتژیهای مختلف مدیریت ریسک مانند جابجایی حد ضرر به نقطه سر به سر (Breakeven) یا کاهش حجم معامله در نزدیکی سطوح حمایتی میانی استفاده کرد.

با این روش، اگر معامله طبق پیشبینی عمل کند و قیمت به حد سود برسد، معاملهگر سود مناسبی کسب خواهد کرد. اما اگر بازار بر خلاف پیشبینی حرکت کند و قیمت به حد ضرر برسد، معاملهگر با یک ضرر محدود از معامله خارج خواهد شد، که این روش به مدیریت ریسک کمک میکند.

معرفی و بررسی الگوی چکش وارونه (Inverted Hammer):

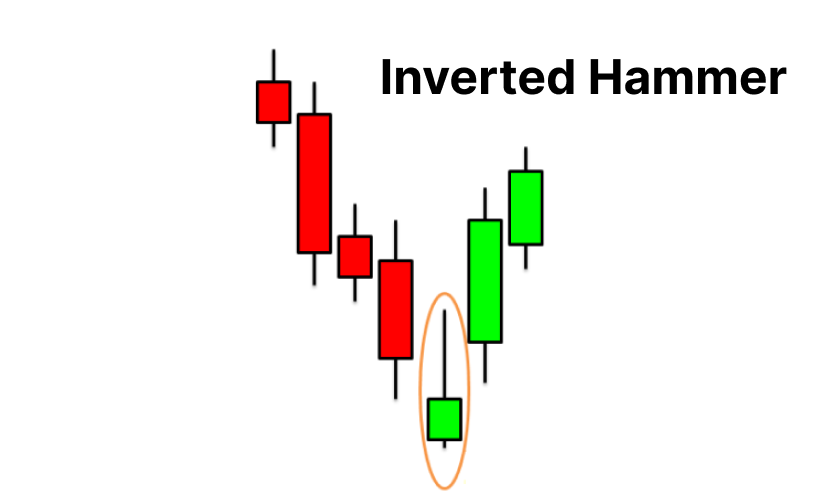

الگوی چکش وارونه (Inverted Hammer) یکی از الگوهای کندلی مهم در تحلیل تکنیکال است که به عنوان نشانهای از احتمال تغییر روند نزولی به صعودی در بازارهای مالی شناخته میشود. این الگو میتواند به معاملهگران کمک کند تا نقاط مناسب برای ورود به معاملات خرید (Long) را شناسایی کنند.

- ساختار الگوی چکش وارونه:

الگوی چکش وارونه از یک کندل منفرد تشکیل شده که دارای ویژگیهای زیر است:

- بدنه کوچک: بدنهی کندل معمولاً کوچک است و نشاندهندهی اختلاف کم بین قیمت باز شدن (Open) و قیمت بسته شدن (Close) است.

- سایه بالایی بلند: سایهی بالایی (Upper Shadow) کندل بلند است و معمولاً حداقل دو برابر طول بدنهی کندل است. این سایه نشان میدهد که قیمت در طول دورهی زمانی مشخص به طور قابل توجهی افزایش یافته اما نتوانسته این افزایش را حفظ کند.

- سایه پایینی کوتاه یا بدون سایه: سایهی پایینی (Lower Shadow) در این الگو بسیار کوتاه است یا اصلا سایه ی پایینی وجود ندارد. این نشاندهندهی این است که در طول دورهی زمانی مشخص، فشار فروش زیادی برای پایین آوردن قیمت وجود نداشته است.

- کندل صعودی: در حالت ایدهآل این الگو، باید رنگ کندل نهایی سبز یا سفید باشد. یا به عبارتی دیگر باید یک کندل صعودی تشکیل شود.

- مکان شکلگیری الگو:

الگوی چکش وارونه به طور معمول در انتهای یک روند نزولی ظاهر میشود. این مکان برای شکلگیری این الگو بسیار مهم است، زیرا چکش وارونه در این موقعیت میتواند نشانهای از تضعیف روند نزولی و احتمال تغییر جهت قیمت به سمت بالا باشد. بنابراین، این الگو به عنوان یک الگوی بازگشتی صعودی (Bullish Reversal) شناخته میشود و در نزدیکی سطوح حمایتی قوی میتواند بسیار موثرتر باشد.

- تفسیر روانشناسی بازار:

روانشناسی بازار در پس الگوی چکش وارونه نشاندهنده تغییر در احساسات معاملهگران است. به این صورت که در ابتدا، قیمت بعد از رسیدن به یک محدوده ی حمایتی مهم افزایش میابد، اما در طول دوره زمانی مربوطه، فروشندگان مجددا وارد بازار میشوند و تلاش میکنند تا قیمت را تا زیر محدوده ی حمایتی کاهش دهند. این تلاش منجر به تشکیل سایهی بالایی بلند میشود. با این حال، در نهایت فروشندگان موفق کاهش قیمت به زیر محدوده ی حمایتی نشده و کندل صعودی ای با بدنه ای سبز یا سفید رنگ اندکی بالاتر از محدوده ی حمایتی تشکیل میشود. از دیدگاه روانشناسی، این الگو نشاندهنده این است که اگرچه فروشندگان همچنان حضور دارند، اما خریداران توانستهاند قدرت خود را نشان دهند و جلوی کاهش بیشتر قیمت را بگیرند. این امر میتواند نشاندهنده تضعیف روند نزولی و افزایش احتمال تغییر جهت قیمت به سمت بالا باشد. بنابراین، پس از این الگو، معاملهگران ممکن است انتظار یک برگشت قوی به سمت بالا را داشته باشند.

- مثال عملی از معامله با الگوی چکش وارونه:

فرض کنید در نمودار یک سهام یا یک ارزدیجیتال، پس از یک روند نزولی قوی، یک کندل چکش وارونه در نزدیکی یک سطح حمایتی مهم شکل میگیرد. قیمت باز شدن کندل 50 دلار، بالاترین قیمت 55 دلار، پایینترین قیمت 49 دلار و قیمت بسته شدن 51 دلار است. سایهی بالایی بلند و بدنهی کوچک نشاندهنده تلاش خریداران برای افزایش قیمت و عدم موفقیت کامل فروشندگان در پایین آوردن قیمت است. در چنین شرایطی معاملهگران میتوانند مطابق مراحل زیر وارد یک معامله خرید (Long) شوند.

- تأیید الگو: پس از شکلگیری الگوی چکش وارونه، معمولاً منتظر تأیید الگو با یک کندل صعودی دیگر میمانیم. اگر کندل بعدی یک کندل صعودی باشد که بالاتر از قیمت بسته شدن چکش وارونه بسته شود، تأیید خوبی از تغییر جهت قیمت خواهد بود. فرض کنیم کندل تأییدی در قیمت 52 دلار بسته شود.

- ورود به معامله: پس از تأیید، میتوان در قیمت نزدیک به بسته شدن کندل تأییدکننده وارد معاملهی خرید (Long) شد. در این مثال، شما در قیمت 52 دلار وارد موقعیت خرید میشوید.

- حد ضرر (Stop Loss): حد ضرر را میتوان زیر پایینترین نقطهی کندل چکش وارونه قرار داد. در این مثال، حد ضرر را میتوان روی 48 دلار (یک دلار زیر پایینترین قیمت کندل) قرار داد. این سطح حد ضرر تضمین میکند که اگر تحلیل شما اشتباه باشد و قیمت به روند نزولی ادامه دهد، زیان شما محدود خواهد بود.

- حد سود (Take Profit): برای تعیین حد سود، میتوان از تحلیلهای دیگری مانند سطوح مقاومتی قبلی یا استفاده از نسبتهای ریسک به ریوارد استفاده کرد. اگر اولین سطح مقاومتی در قیمت 60 دلار باشد، میتوان حد سود اولیه را روی این سطح قرار داد. نسبت ریسک به ریوارد در این معامله 2:1 است (زیرا ریسک 4 دلار و سود 8 دلار است).

- مدیریت معامله: در طول معامله، میتوان از استراتژیهای مختلف مدیریت ریسک استفاده کرد، مانند جابجایی حد ضرر به نقطه سر به سر (Breakeven) یا کاهش حجم معامله در نزدیکی سطوح مقاومتی میانی. این استراتژیها به شما کمک میکنند تا در صورت نوسانات غیرمنتظره بازار، سود خود را حفظ کنید و زیان را به حداقل برسانید.

الگوی چکش وارونه یکی از ابزارهای قدرتمند در تحلیل تکنیکال است که میتواند به معاملهگران کمک کند تا نقاط احتمالی برگشت در روندهای نزولی را شناسایی کنند. این الگو، با نشان دادن ضعف فروشندگان و تلاش خریداران برای کنترل بازار، میتواند یک سیگنال قوی برای ورود به معاملهی خرید در انتهای روند نزولی باشد. با این حال، معاملهگران باید توجه داشته باشند که هیچ الگویی به تنهایی نمیتواند تضمینکننده موفقیت باشد و باید این الگوها را در کنار سایر ابزارهای تحلیل تکنیکال استفاده کرد.

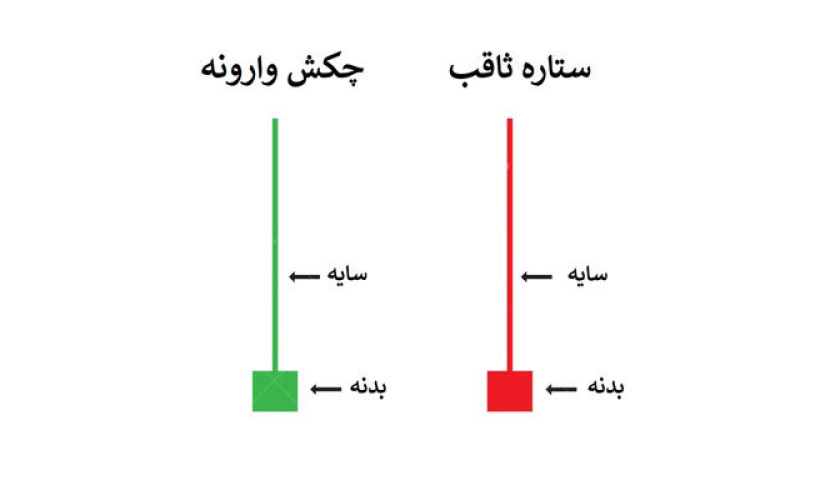

مقایسهی دو الگوی ستارهی ثاقب و چکش وارونه:

الگوهای ستارهی ثاقب (Shooting Star) و چکش وارونه (Inverted Hammer) هر دو از الگوهای کندلی مهم در تحلیل تکنیکال هستند که به معاملهگران کمک میکنند تا نقاط احتمالی تغییر جهت در بازار را شناسایی کنند. هرچند این دو الگو به لحاظ ظاهری شباهتهایی دارند، اما از نظر کاربرد و مکان تشکیل، تفاوتهایی دارند که در ادامه، به صورت دقیق مقایسه شده اند:

- مکان شکلگیری:

- الگوی ستارهی ثاقب: این الگو معمولاً در بالای یک روند صعودی و در نزدیکی یک سطح مقاومتی مهم شکل میگیرد. ستارهی ثاقب نشانهای از احتمال برگشت روند صعودی به نزولی است و در واقع یک الگوی بازگشتی نزولی محسوب میشود.

- الگوی چکش وارونه: این الگو معمولاً در انتهای یک روند نزولی و در نزدیکی یک سطح حمایتی مهم ظاهر میشود. چکش وارونه نشانهای از احتمال برگشت روند نزولی به صعودی است و به عنوان یک الگوی بازگشتی صعودی شناخته میشود.

- ساختار الگو:

- الگوی ستارهی ثاقب: این الگو دارای بدنهای کوچک در نزدیکی قسمت پایینی کندل است و سایهی بالایی آن بلند و حداقل دو برابر طول بدنهی کندل است. این کندل معمولا نزولی بوده و قرمز رنگ است.

- الگوی چکش وارونه: این الگو نیز دارای بدنهای کوچک در نزدیکی قسمت پایینی کندل است و سایهی بالایی آن بلند و حداقل دو برابر طول بدنه است، اما این کندل معمولا صعودی بوده و سبز رنگ است.

- تفسیر روانشناسی بازار:

- الگوی ستارهی ثاقب: در این الگو، قیمت ابتدا به طور قابل توجهی افزایش مییابد، اما خریداران نمیتوانند قیمت بالا را حفظ کنند و در نهایت قیمت نزدیک به سطح باز شدن یا حتی پایینتر از آن بسته میشود. این نشاندهنده ضعف خریداران و شروع احتمالی فشار فروشندگان است که میتواند منجر به برگشت قیمت به سمت پایین شود.

- الگوی چکش وارونه: در این الگو، قیمت بعد از رسیدن به یک محدوده ی حمایتی مهم افزایش میابد، اما فروشندگان مجددا وارد بازار شده و تلاش میکنند تا قیمت را تا زیر محدوده ی حمایتی کاهش دهند. این تلاش منجر به تشکیل سایهی بالایی بلند میشود. با این حال، در نهایت فروشندگان موفق کاهش قیمت به زیر محدوده ی حمایتی نشده و کندل صعودی ای با بدنه ای سبز و اندکی بالاتر از محدوده ی حمایتی تشکیل میشود. این میتواند نشان دنده ی ضعف فروشندگان و شروع احتمالی روند صعودی باشد.

- جهتگیری و عملکرد:

- الگوی ستارهی ثاقب: این الگو جهتگیری نزولی دارد و نشاندهنده احتمال برگشت روند از صعودی به نزولی است. معاملهگران معمولاً پس از تأیید الگو وارد معاملهی فروش (Short) میشوند.

- الگوی چکش وارونه: این الگو جهتگیری صعودی دارد و نشاندهنده احتمال برگشت روند از نزولی به صعودی است. معاملهگران معمولاً پس از تأیید الگو وارد معاملهی خرید (Long) میشوند.

در حالی که الگوهای ستارهی ثاقب و چکش وارونه هر دو دارای ساختاری مشابه با بدنهی کوچک و سایهی بالایی بلند هستند، تفاوت اصلی آنها در محل شکلگیری و جهتگیری الگوها است. ستارهی ثاقب یک الگوی بازگشتی نزولی است که در بالای روند صعودی ظاهر میشود، در حالی که چکش وارونه یک الگوی بازگشتی صعودی است که در انتهای روند نزولی شکل میگیرد

مزایا و معایب استفاده از الگو های کندلی (candlestick pattern):

- مزایا:

- سادگی و وضوح: الگوهای کندلی به دلیل ظاهر بصری ساده و قابل فهم، برای معاملهگران مبتدی و حرفهای جذاب هستند. این الگوها به راحتی قابل تشخیص و تفسیر بوده و نیاز به ابزارهای پیچیده ندارند.

- سیگنالهای سریع: الگوهای کندلی میتوانند سیگنالهای سریعی برای ورود یا خروج از معاملات ارائه دهند، به ویژه در بازارهایی که نوسانات بالا دارند. این امکان به معاملهگران کمک میکند تا به سرعت به تغییرات بازار واکنش نشان دهند.

- ترکیب با سایر ابزارها: الگوهای کندلی را میتوان به راحتی با سایر ابزارهای تحلیل تکنیکال مانند میانگین متحرکها، سطوح فیبوناچی و شاخصهای قدرت نسبی (RSI) ترکیب کرد تا سیگنالهای قویتری به دست آورد.

- بازتاب روانشناسی بازار: الگوهای کندلی احساسات و روانشناسی پشت حرکات قیمت را به خوبی نشان میدهند. به عنوان مثال، الگوهای بازگشتی نشاندهنده تغییر در احساسات سرمایهگذاران از صعودی به نزولی یا بالعکس هستند.

- کاربرد در همهی تایمفریمها: الگوهای کندلی میتوانند در تمامی تایمفریمها از چارتهای یک دقیقهای تا چارتهای ماهانه مورد استفاده قرار گیرند، که این ویژگی به معاملهگران اجازه میدهد تا در انواع مختلف استراتژیهای معاملاتی از آنها بهرهمند شوند.

- معایب:

- سیگنال های کاذب (False Signals): یکی از بزرگترین معایب الگوهای کندلی، ایجاد سیگنالهای کاذب است. این امر به ویژه در بازارهای با نوسانات بالا یا بدون روند مشخص رایج است. معاملهگران باید به دقت تأییدیههای بیشتری از سایر ابزارها دریافت کنند.

- نیاز به تأیید: بسیاری از الگوهای کندلی تنها پس از تأیید شدن توسط کندلهای بعدی یا ترکیب با سایر شاخصها معتبر هستند. این ممکن است باعث تأخیر در ورود به معامله یا از دست دادن بخشی از حرکت بازار شود.

- عدم قطعیت در تشخیص الگوها: تشخیص الگوهای کندلی میتواند گاهی اوقات ذهنی و وابسته به تفسیر فردی باشد. دو معاملهگر ممکن است یک الگو را به صورت متفاوتی تفسیر کنند که این موضوع میتواند منجر به تصمیمات متفاوت معاملاتی شود.

- عدم پیشبینی جهت دقیق حرکت: برخی الگوهای کندلی تنها نشاندهنده تغییر در تمایلات بازار هستند و نمیتوانند جهت دقیق حرکت بعدی قیمت را پیشبینی کنند. به عنوان مثال، الگوی دوجی میتواند به هر دو صورت بازگشتی یا ادامهدهنده تفسیر شود.

کاهش اعتبار در تایمفریمهای کوچک: در تایمفریمهای بسیار کوچک، الگوهای کندلی ممکن است اعتبار کمتری داشته باشند و بیشتر تحت تأثیر نویزهای بازار قرار بگیرند. این امر میتواند منجر به خطاهای بیشتری شود

الگوهای ستارهی ثاقب و چکش وارونه دو ابزار قدرتمند در تحلیل تکنیکال هستند که میتوانند به معاملهگران در شناسایی تغییرات احتمالی در روند کمک کنند. با این حال، مانند هر ابزار دیگری در تحلیل تکنیکال، استفادهی مؤثر از این الگوها نیازمند تمرین و تجربه است. معاملهگران باید این الگوها را در کنار سایر ابزارهای تحلیل تکنیکال به کار ببرند تا بهترین نتایج را کسب کنند.