در این مقاله به دور از هر گونه توضیح در مورد تاریخچه الیوت و مقدمات آن مستقیما به بحث کاربردی سبک الیوت ماینر بر روی موضوعات قابل استفاده برای معامله گرهای بازارهای مالی الاخصوص فارکس و کریپتو خواهیم پرداخت.

الیوت ماینر موقعیت یک معامله گر را در یک بازار به او نشان می دهد. همانند یک قطب نما برای افراد عمل می کند. به عبارت ساده الیوت در بحث های تحلیلی به ما در مورد روند بازار که آیا در یک ترند (حرکت اصلی) یا در یک کارکشن (حرکت اصلاحی) قرار گرفته ایم، خواهد گفت.

آشنایی با الیوت ماینر برای یک معامله گر همانند بررسی بازار از دید بالا می باشد. بدین مفهوم که با استفاده از الیوت ماینر مرحله به مرحله و با اطلاع دقیق از موقعیت خود در بازار، از فریم بزرگ به فریم کوچک و نهایتا به هدف خود نزدیک خواهید شوید.

یک روش ساده را به صورت مداوم با رعایت مدیریت سرمایه در مدت زمان طولانی استفاده نمایید. این یکی از مهمترین رموز موفقیت در بازار می باشد.

کتاب ها و نرم افزار مورد استفاده در این مقاله، جهت رجوع و مطالعه بیشتر عبارتند از:

- Chaos by Bill Williams

در کتاب فوق الیوت به سبک دکتر بیل ویلیامز مورد بررسی قرار گرفته است. هر چند که در این مقاله مد نظر نمی باشد.

- Dynamic Trading by Robert Miner

اولین مرجع سبک الیوت به روش ماینر که به فارسی نیز ترجمه گردید.

- High Probability Trading Strategies by Robert Miner

آخرین کتاب ماینر که به صورت کاملا کاربردی و ساده سازی مفاهیم به الیوت پرداخت. در مقاله دیگری استراتژی ساده شده آن را بررسی خواهیم کرد.

- نرم افزار داینامیک تریدر:

علاوه بر منابع فوق در این مقاله از نرم افزار داینامیک تریدر استفاده گردیده است. این نرم افزار به صورت مبسوط در مقاله دیگری تشریح شد. این نرم افزار اختصاصی ارایه شده توسط رابرت ماینر است. داینامیک تریدر قابلیت های قدرتمندی را برای یک تحلیلگر الیوتی به ارمغان می آورد. به طور یقین یکی از بهترین سبک های الیوتی در دنیا الیوت ماینر می باشد. چرا که الیوت ماینر کاملا کاربردی و قابل استفاده برای یک معامله گر در همه بازاری می باشد.

در الیوت ماینر بازار از چهار بعد اساسی بررسی می گردد، که در یک نگاه ساده عبارتند از:

- بعد پترن یا الگو، ساختارشناسی (Pattern)

- بعد قیمت (Price)

- بعد زمان (Time)

- روند جاری (Momentum) که منظور همان وضعیت فعلی می باشد.

قبل از انجام هر معامله ای باید هر چهار بعد فوق بررسی گردد. در صورتی که هر چهار بعد به یک نتیجه واحد برسد، قادر به شکار معامله های با احتمال بالا در بازار هستید.

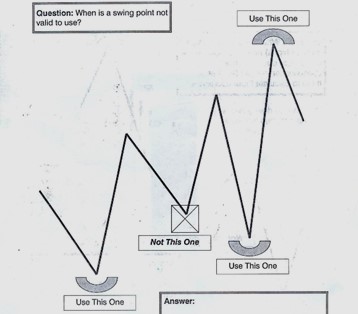

قبل از شروع یادگیری سبک الیوت ماینر با نحوه انتخاب سویینگ ها (موج ها) برای پیاده سازی تکنیک ها آشنا شوید.

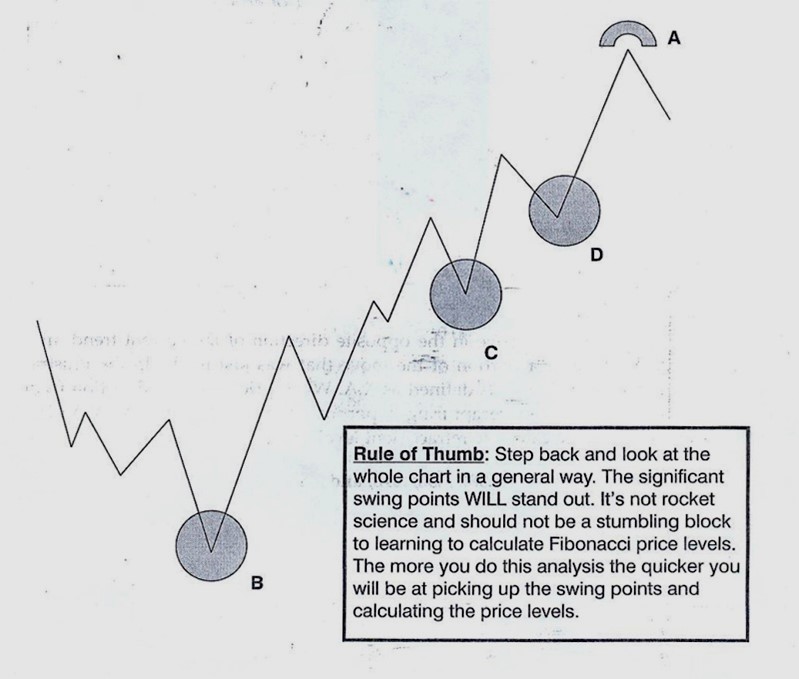

در الیوت علاوه بر واژه سویینگ قادر به استفاده از واژه های موج یا Wave نیز هستید. انتخاب صحیح سویینگ ها در بازار برای پیاده سازی تکنیک های فیبوناچی بر روی آن نقش کلیدی دارد. در انتخاب سویینگ های بازار، همیشه سویینگ اصلی کف و سویینگ اصلی سقف را باید در نظر بگیریم. از میان سویینگ های وسطی اگر دو یا چند سویینگ هم تراز داشتیم، سویینگی را انتخاب که به روند جاری نزدیک تر است. (همواره سویینگ سمت راست).

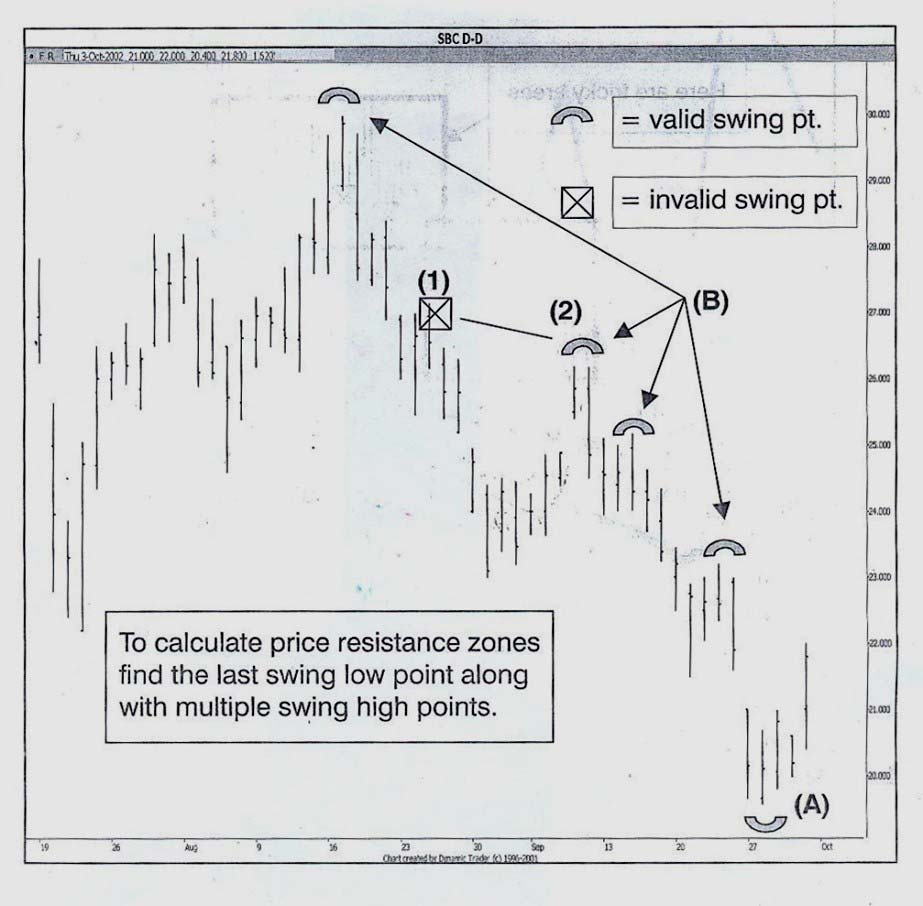

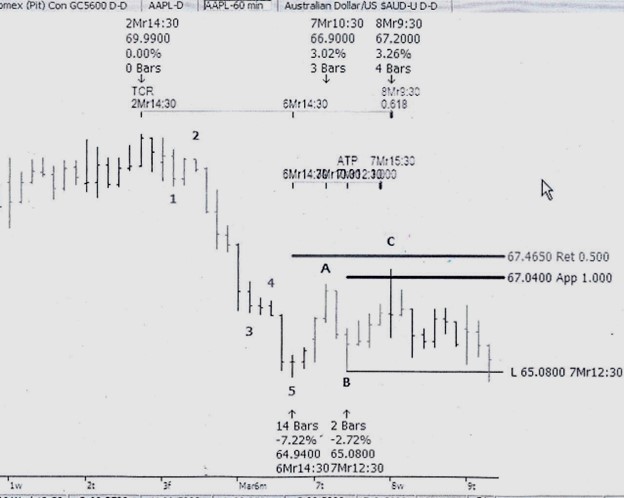

مطابق تصویر بالا در صورتی که سطح تراز سویینگ های داخلی با هم تفاوت زیادی داشته باشد، همه آنها را در نظر می گیریم. در این تصویر غیر از نقطه یک که هم تراز نقطه دو می باشد، سایر سویینگ های وسطی دارای ترازی متفاوت هستند. به همین دلیل در نظر گرفته می شوند.

اگر تعداد سویینگ ها زیاد بود چه کنیم؟ در صورتی که تعداد سویینگ های وسطی زیاد باشد، علاوه بر سویینگ های سقف و کف، دو سویینگ آخری را از لحاظ زمانی در نظر می گیریم. یعنی دو سویینگی که به روند جاری نزدیک تر هستند. دلیل حذف سایر سویینگ ها جلوگیری از شلوغی بیش از حد چارت و تجمع بیش از حد خطوط و نسبت های فیبوناچی می باشد.

قاعده کلی: همیشه سویینگ ها، سقف ها و کف های تایم فریم های بالاتر اعتبار بیشتری دارد. در الیوت ماینر نیز استفاده از تایم فریم های بالاتر نتایج بهتری را عرضه می کند.

بیشتر بخوانید: اندیکاتور مووینگ اوریج

تکنیک های فیبوناچی در الیوت ماینر

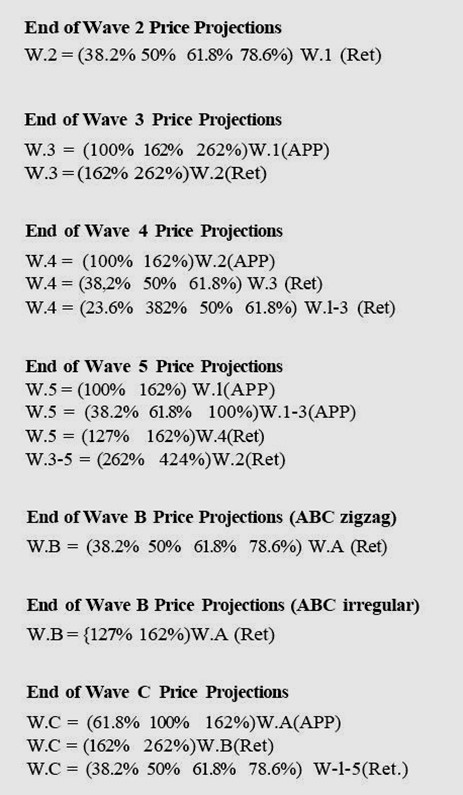

در نظریه الیوت انتهای امواج بر اساس نسبت های فیبوناچی به دست می آید. چهار تکنیک اصلی فیبوناچی مورد استفاده در الیوت ماینر عبارتند از:

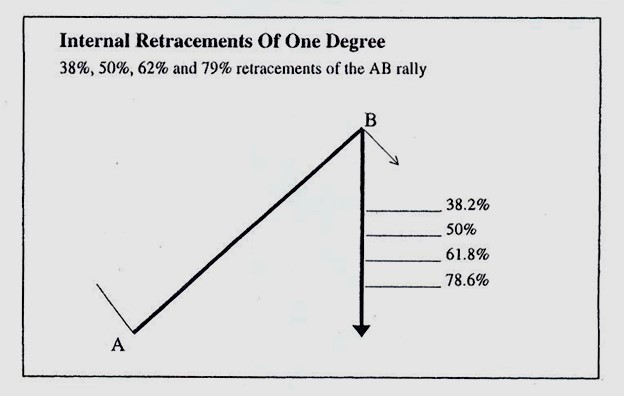

- Fibonacci Retracement فیبوناچی اصلاحی معروف به ریتریس.

- Fibonacci Extension همان ریتریسمنت برای نسبت های بالای صد می باشد.

- Fibonacci Projection تکنیک سه نقطه ای مورد استفاده طیف وسیعی از معامله گرا هست. در متامعامله گر این تکنیک اکسپنشن نامگذاری شده است.

- Fibonacci Expansion در شناسایی انتهای چرخه های پنج موجه و یا بعضی از حرکات بسیار قدرتمند بسط یافته کاربرد پیدا می کند. این تکنیک نیز دو نقطه ای می باشد.

تعریف کلاستر: منظور از کلاستر تجمع نسبت های فیبوناچی از تکنیک های مختلف در یک زون یا منطقه می باشد. اسم دیگر آن Fibo Zone می باشد. شناسایی درست کلاستر ها اهمیت کلیدی در تحلیل الیوت ماینر دارد.

فیبوناچی اصلاحی: که نیازی به توضیح خاصی ندارد. میزان برگشت حرکت قبلی را نمایان می سازد. در واقع مقایسه دو حرکت می پردازد.

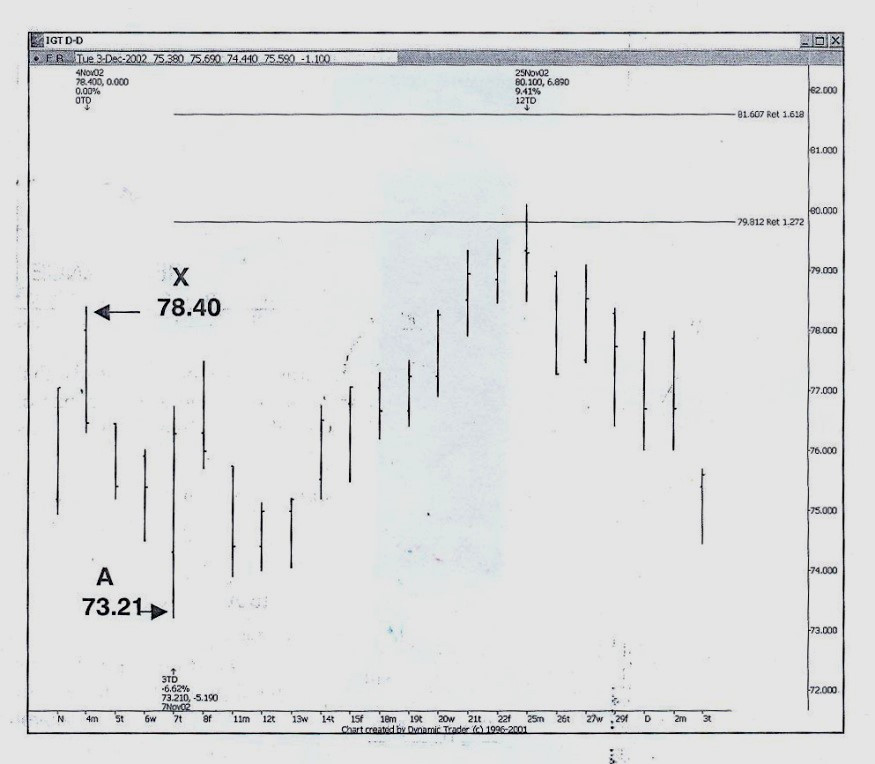

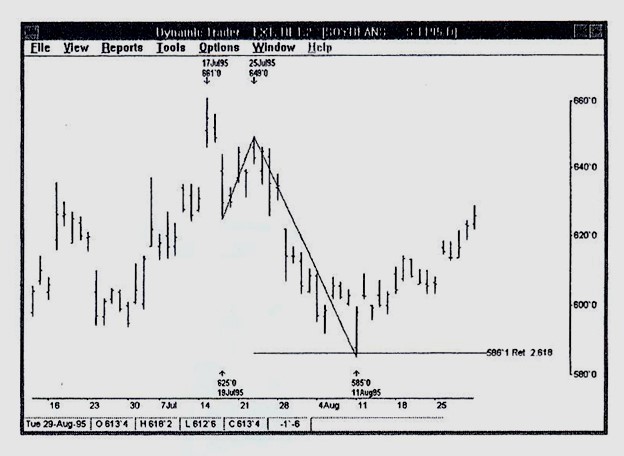

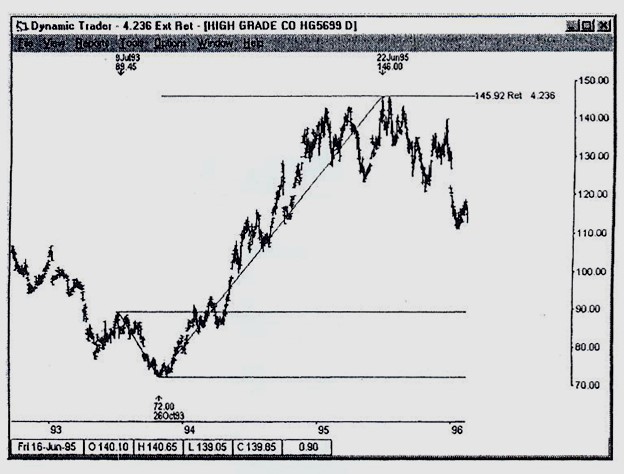

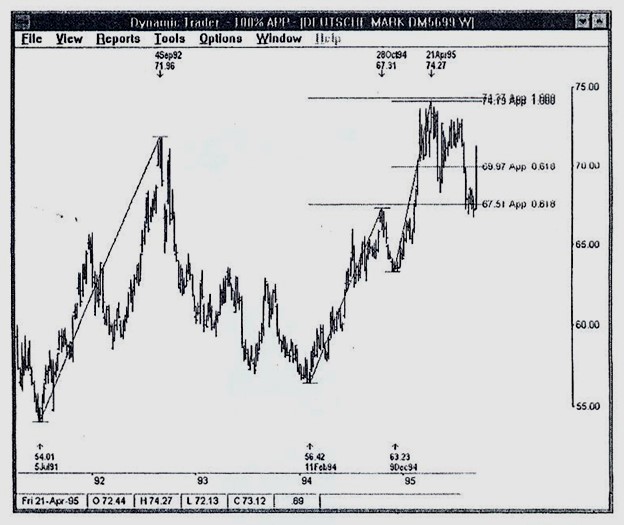

فیبوناچی اکستنشن: در تصویر زیر چگونگی استفاده از تکنیک فیبوناچی اکستنشن نشان داده شده است. نسبت های 127 و 162 نسبت های کلیدی و مهم در این تکنیک هستند. این تکنیک به صورت اختصار با علامت Ext یا Ext Ret نمایش داده می شود.

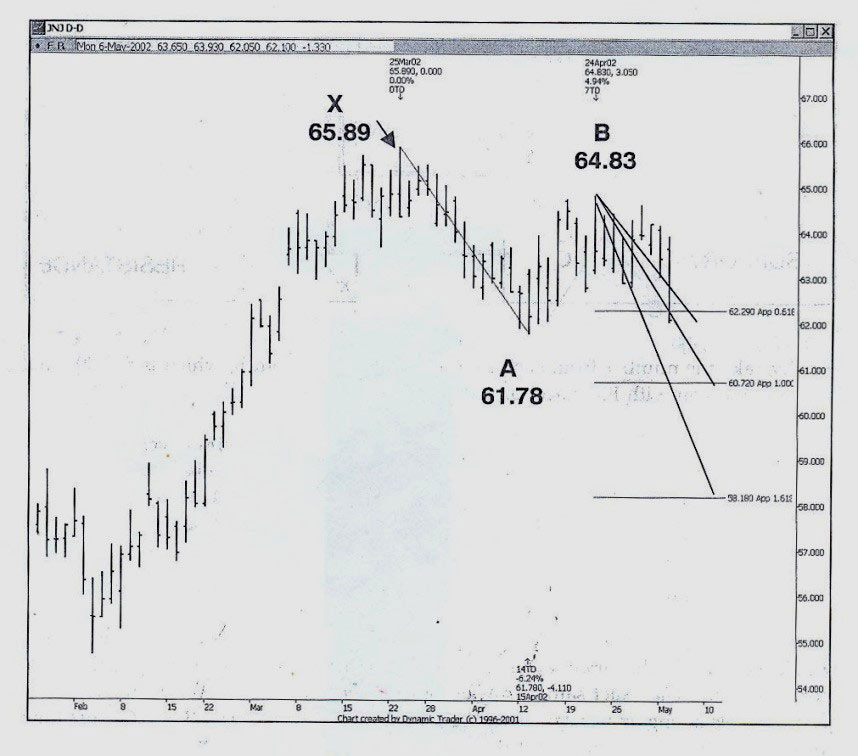

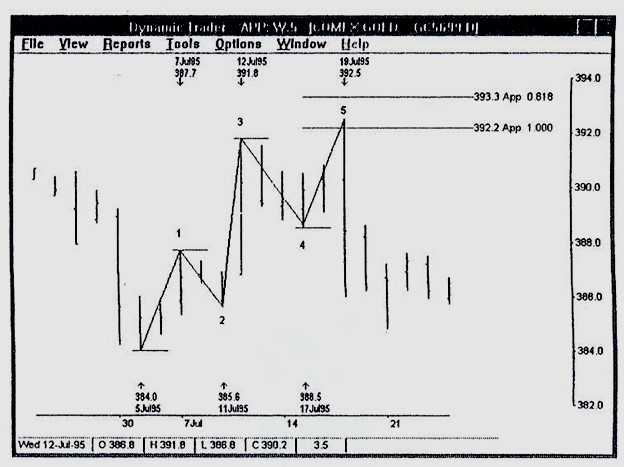

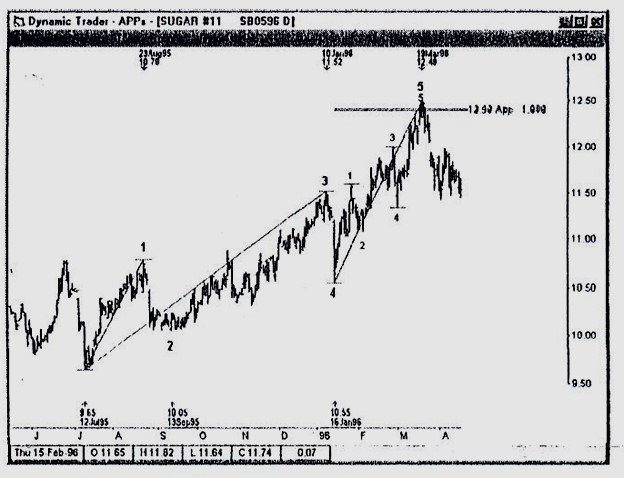

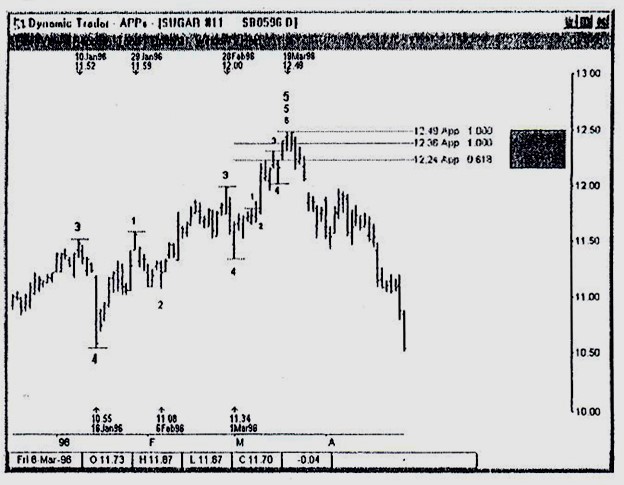

فیبوناچی پروجکشن: در تصویر زیر چگونگی استفاده از تکنیک های فیبوناچی پروجکشن نشان داده شده است. نسبت های 62، 100 و 162 نسبت های مهم و کلیدی این تکنیک به شمار می روند.این تکنیک به صورت اختصار با علامت App نمایش داده می شود.

هدف پیاده سازی تکنیک های فیبوناچی روی سویینگ ها و امواج، شناسایی سطوح پر پتانسیل برگشت قیمت یا همان کلاسترها می باشد.

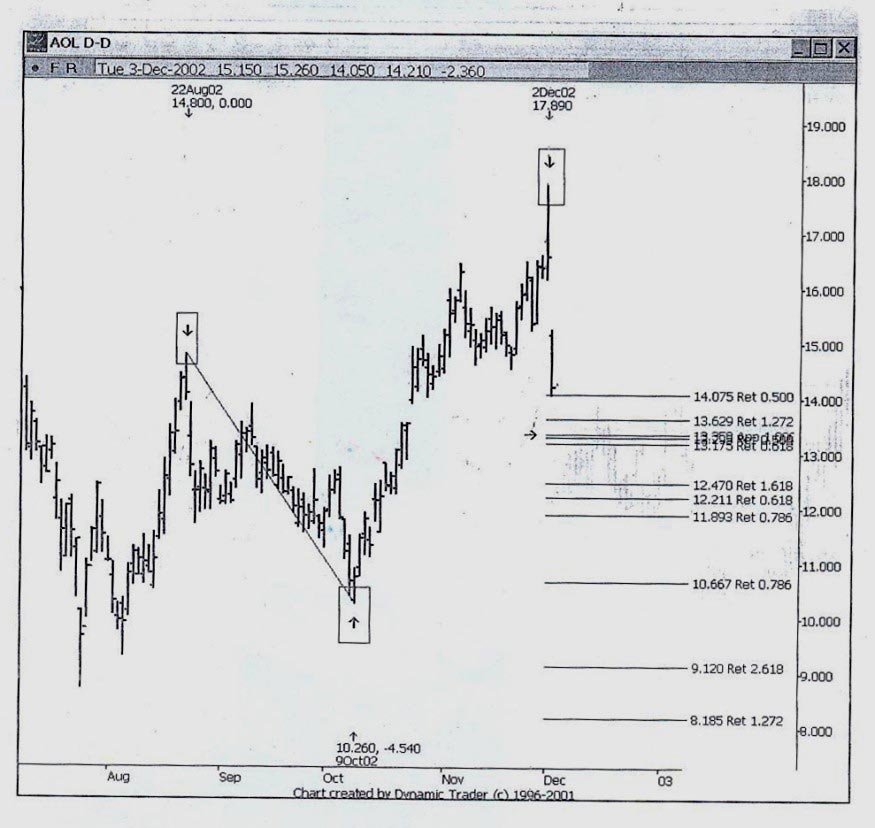

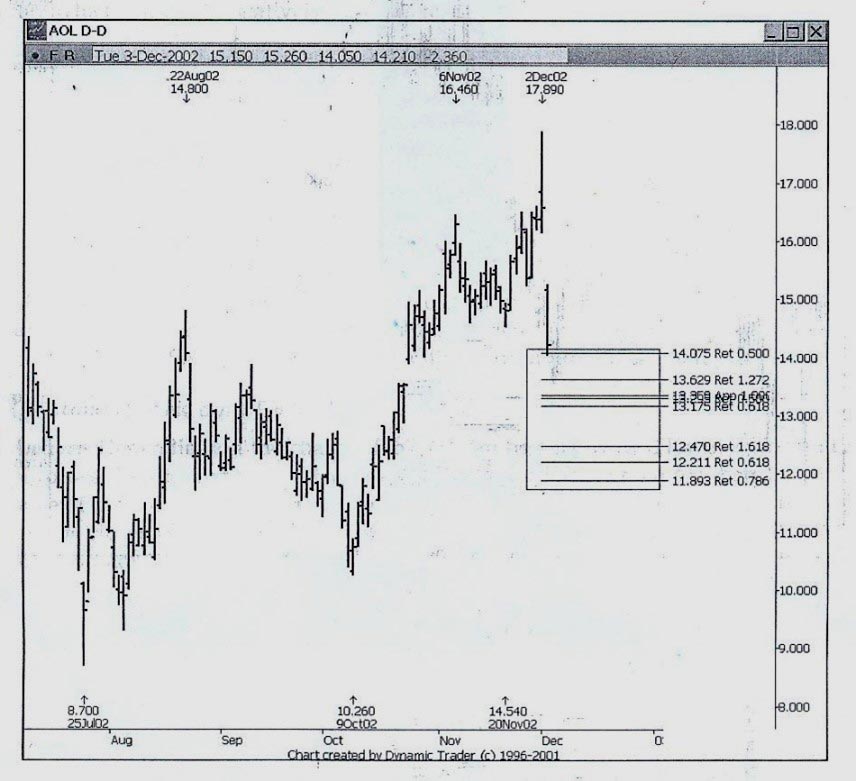

به طور کلی یک کلاستر زمانی معتبر که حداقل سه نسبت فیبوناچی در آن قرار گرفته باشد. هر چه در یک کلاستر تعداد خطوط حاصله از تکنیک های فیبوناچی بیشتر، این کلاستر قدرتمندتری به حساب می آید. همچنین هر چه در یک کلاستر فاصله خطوط حاصله از تکنیک های فیبوناچی به هم نزدیک تر، کلاستر قدرتمندتری محسوب می شود. در تصویر زیر تکنیک فیبوناچی اکستنشن و پروجکشن به فیبوناچی اصلاحی(ریتریسمنت) نیز اضافه تا کلاستر های معتبرتری (کلاسترهای سه تایی) شناسایی گردد.

در مرحله بعدی بعد از اینکه کلیه تکنیک های فیبوناچی ریتریسمنت، اکستنشن و پروجکشن را بر روی سویینگ های اصلی پیاده کردیم، شروع به درجه بندی کلاستر ها می کنیم. کلاستر های قوی با خطوط زیاد و نزدیک به همدیگر را نگه و کلاسترهای ضعیف با خطوط کم و دور از هم را حذف می کنیم.

ابعاد چهارگانه الیوت ماینر: بعد پترن یا الگو (ساختارشناسی):

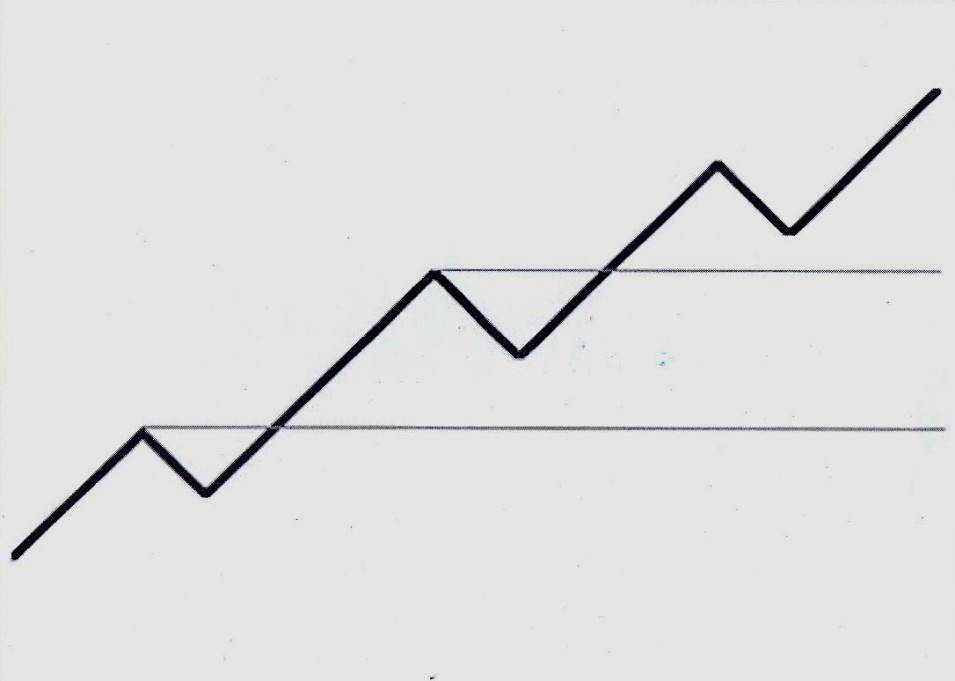

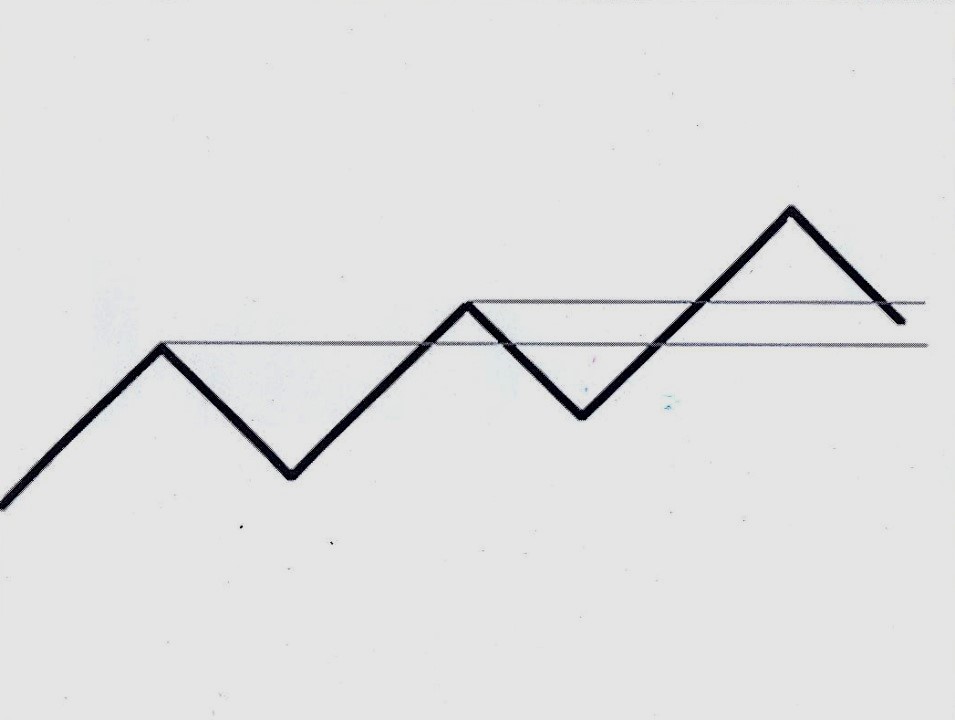

در این بعد عمده ترین تمرکز بر اینکه آیا بازار در ترند (حرکت اصلی) یا در کارکشن (حرکت اصلاحی) قرار دارد. منظور از ساختار شناسی اینکه کلیت قضیه را تشخیص دهیم. گفتیم که الیوت دید از بالا بر روی مارکت است. ساختارشناسی به عنوان اولین مرحله از شناسایی امواج الیوت مهمترین مرحله نیز می باشد.

همیشه از سیگنال های در جهت روند استفاده نمایید.

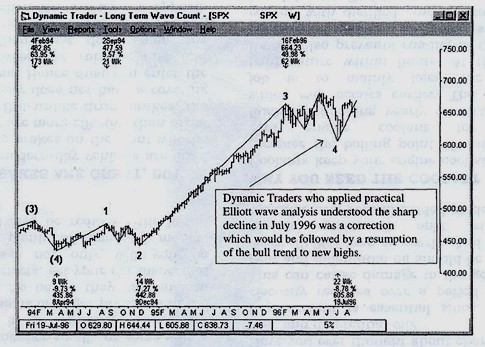

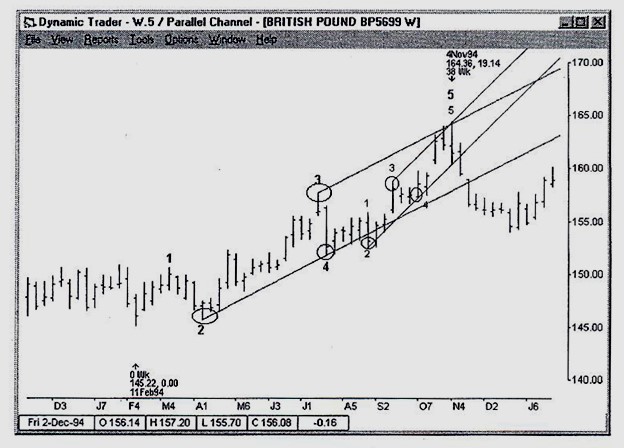

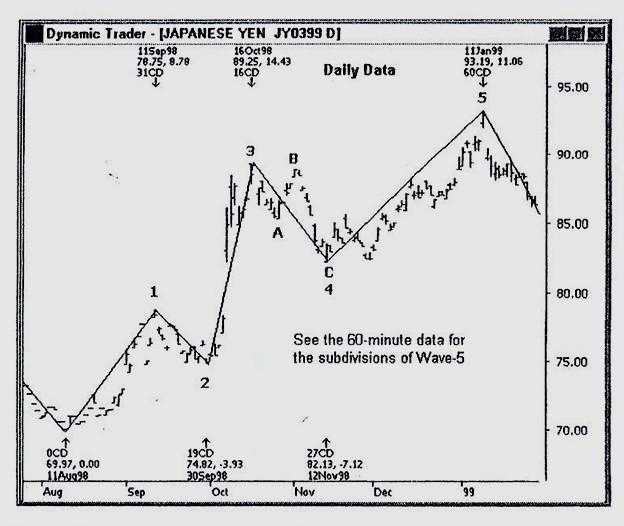

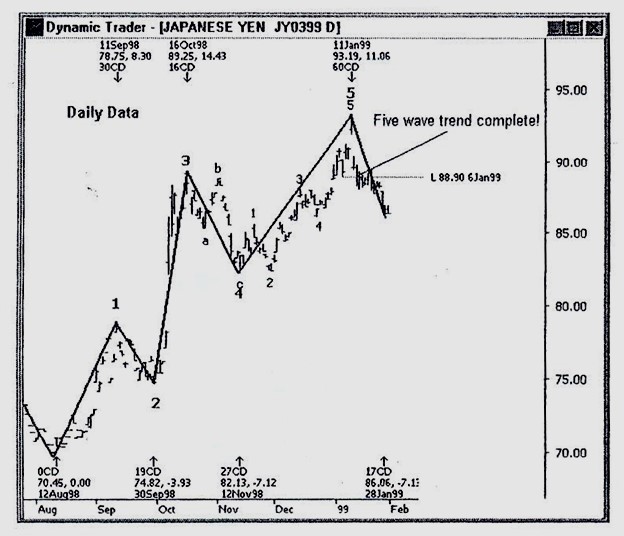

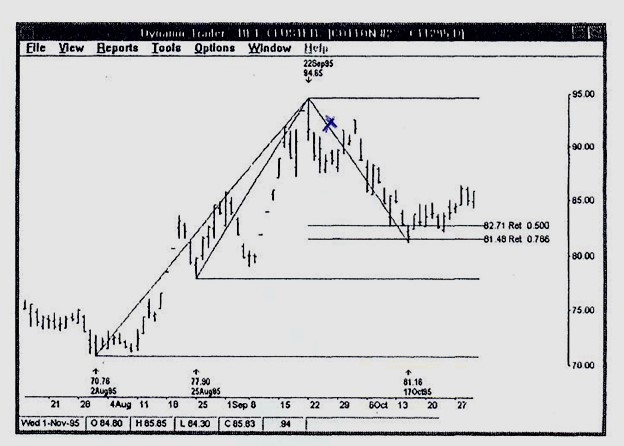

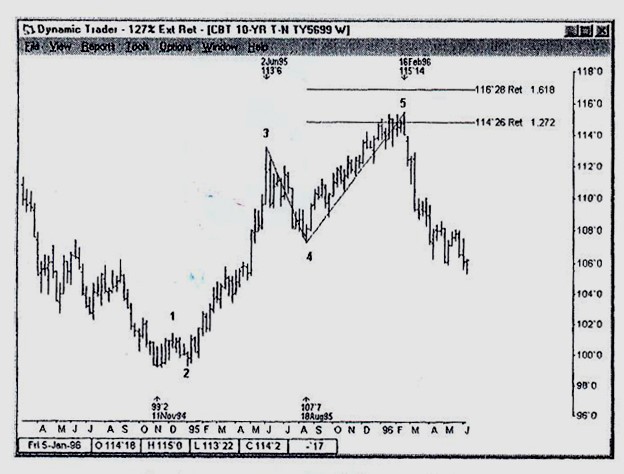

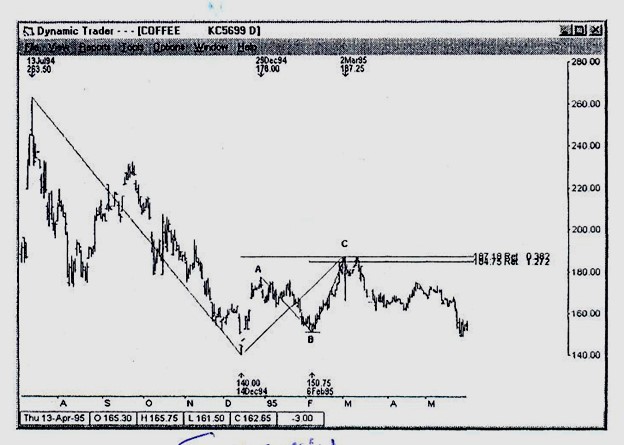

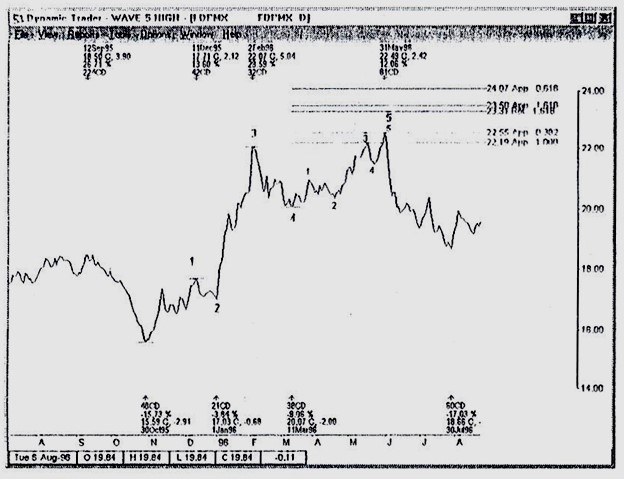

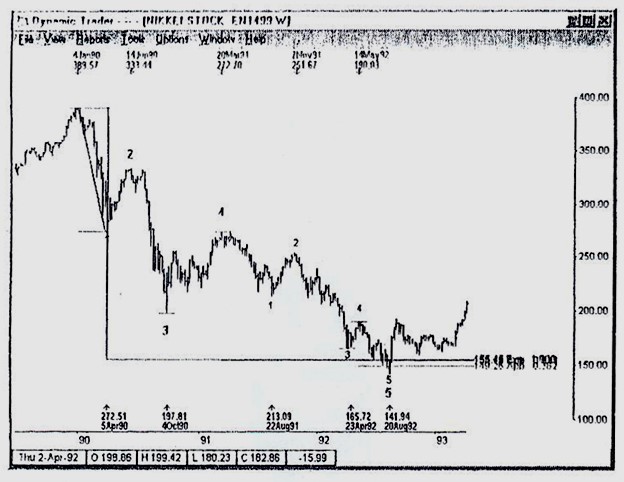

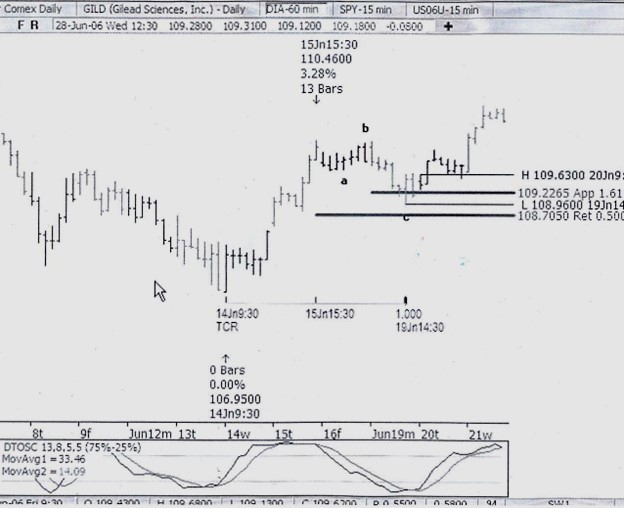

در تصویر زیر که یک مثال واقعی از سال 1996 می باشد، در انتهای موج سه همگی بر اشتباه بر این باور بودند که یک سیکل پنج موجی در اینجا به اتمام رسیده است. اما رابرت ماینر با سبک الیوت ماینر معتقد بر اینکه هنوز سیکل پنج موجی تمام نشده و باید منتظر تکمیل امواج چهار و پنج بود. گذشت زمان ثابت کرد که حق با او بوده است. باید اذعان نمود که الیوت به سبک ماینر از جمله بهترین روش های الیوت در دنیا می باشد. روشی که کاملا کاربردی و قابل استفاده برای هر معامله گری در هر سطحی می باشد.

برای ساختارشناسی امواج الیوت، آگاهی از قوانین سه گانه الیوت ضروری است.

بیشتر بخوانید: خطوط حمایت و مقاومت

قوانین سه گانه الیوت:

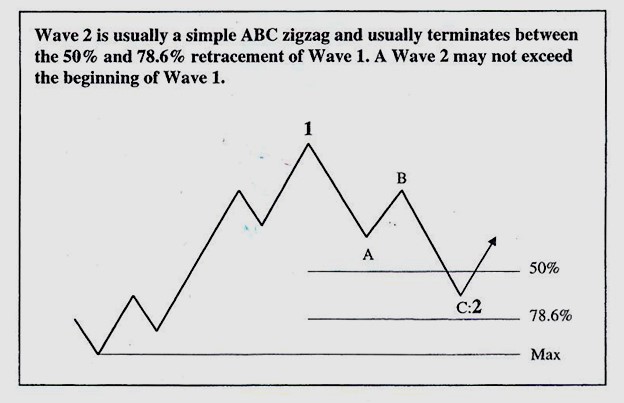

- موج دو نمی تواند به اندازه کل موج یک کارکشن داشته باشد. (البته در بازار فارکس به دلیل نوسانات بسیار، اگر موج دو با یک شادو یا سایه خبری، مقدار بسیار کمی در حد چند پیپ بیشتر از موج یک کارکشن نمود با کمی تامل قابل قبول است)

- موج چهار نباید با موج یک تداخل داشته باشد. (مجددا به دلیل نوسانات بازار فارکس تا حدود ده درصد همپوشانی بلامانع می باشد)

نکته کلیدی: در سبک الیوت ماینر ملاک عمل، کلوز کندل ها در تایم فریم دیلی می باشد. به بیانی ساده تر در حالت ماکزیمم، کلوز آخرین کندل موج چهار و کلوز آخرین کندل موج یک در فریم روزانه نباید بیشتر از ده درصد کل موج یک همپوشانی داشته باشند. (کلوز قیمت پایانی است)

- موج سه نمی تواند کوچکترین موج در بین امواج ترند (ایمپالس) باشد.

نکته کلیدی: در بازار فارکس در نود و نه درصد مواقع موج سه از موج یک بزرگتر می باشد.

در یک سبک الیوتی، هرچه قوانین راحت تر، کارایی آن سیستم راحت تر است.

قانون جانشینی یا Alternation : بر اساس این قانون هرگاه در موج دو شاهد پترن ساده ABC باشیم، در موج چهار پترن به صورت پیچیده یا کامپلکس می باشد. و بالعکس اگر در موج دو پترن به صورت کامپلکس باشد در موج چهار شاهد بروز الگوی ABC خواهیم بود.

در الیوت ماینر همیشه فرض بر اینکه کارکشن ها به صورت پترن ABC هستند. اگر چنین نبود به احتمال قوی با یک پترن کامپلکس مواجه هستیم. پترن های کامپلکس به دلیل پیچیدگی و تنوع زیاد از ارزش بالایی برای معامله برخوردار نیستند. خوشبختانه در بازار فارکس در بسیاری از اوقات، هم در موج دو و هم در موج چهار شاهد شکل گیری پترن ABC هستیم. معمولا این گونه پترن ها فرصت معامله مناسبی را برای معامله گر در ابتدای موج سی قرار می دهند.

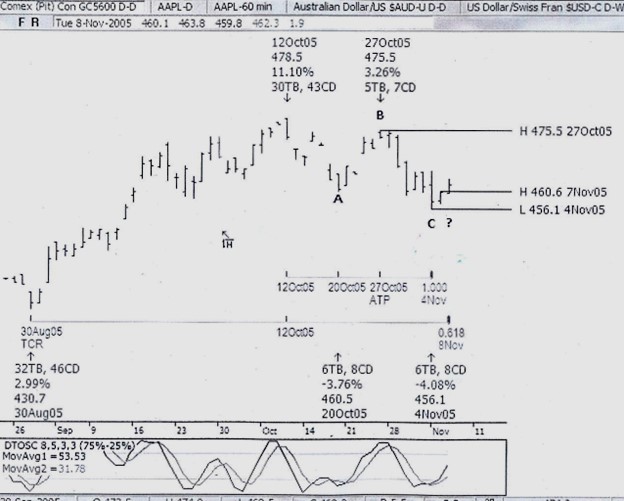

برای شناسایی راحت تر ساختار هر چارتی از فیلتر الیوت به سبک ویلیامز استفاده می کنیم. بدین معنی که اندیکاتور AO یا همان MACD الیوتی را بر رو چارت ترسیم و بدین ترتیب امواج سه و پنج موجود در چارت را شناسایی می کنیم.

ابتدا از روی این اندیکاتور یک پیک اصلی (قله یا دره) را پیدا می کنیم. این پیک به احتمال بسیار قوی انتهای یک موج سه می باشد. معمولا این پیک در انتها پایین آمده، به خط مرکزی اندیکاتور نزدیک و آن را رد می کند. در این مرحله موج چهار شکل گرفته است. بعد از آن شاهد پیک دیگری هستیم که کوتاهتر و این همان موج پنج می باشد.

عملا در حالت عادی در این محدوده شاهد دایورجنس هستیم. ( انتهای موج پنج). اگر موج پنج بسیار اکستند (بسط یافته) شد، ممکنه دایورجنس نداشته باشیم. حالت ایده آل برای موج چهار در اندیکاتور AO اینکه کراس خط صفر (خط مرکزی اندیکاتور) اتفاق بیفتد. اما اگر تا نزدیک خط مرکزی هم بیاید و کراس رخ ندهد قابل قبول است. حال که امواج سه، چهار و پنج شناسایی شدند، دو سویینگ قبلی آنها را تحت عنوان امواج یک و دو نامگذاری خواهیم کرد.

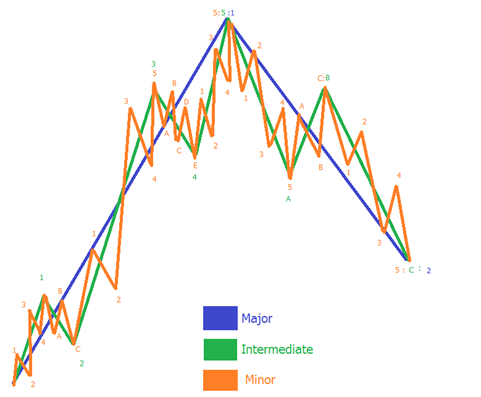

درجه امواج: در سایر سبک های الیوت معمولاً ریزموج های بسیاری داریم، که باعث پیچیده شدن چارت و امواج می گردد. به همین دلیل آقای رابرت ماینر برای راحتی کار معامله گرها، کل امواج را به سه درجه موج تقسیم می کنند.

- امواج اصلی یا Major (از درجه بزرگ) که این امواج ساختارهای اصلی را نشان می دهند. معمولا سویینگ های ماهیانه، هفتگی و حتی روزانه از این دسته هستند. امواج درجه بزرگ خود به دو دسته تقسیم می شوند:

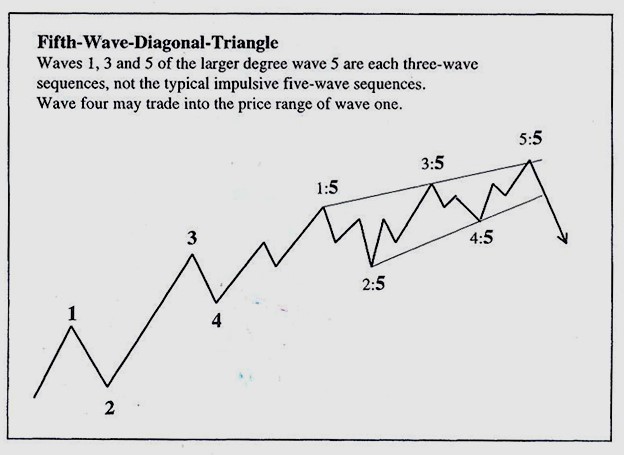

الف- امواج ایمپالس که پنج موجی هستند.

ب- امواج کارکشن که سه موجی هستند.

- امواج از درجه متوسط یا Intermediate که همان ریز موج های اصلی می باشند.

- امواج از درجه کوچک یا Minor

آگاهی از زمان اخبار بسیار مهم برای یک معامله گر بسیار ضروری است. در اینگونه مواقع معمولا بازار هیجانی و نوسانی می شود.

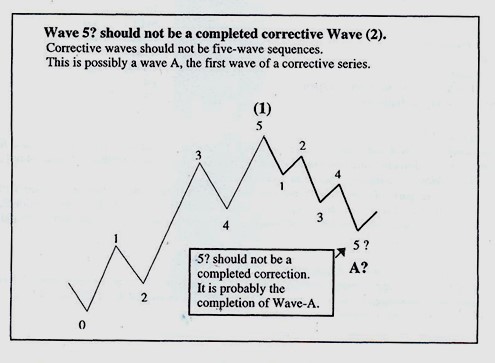

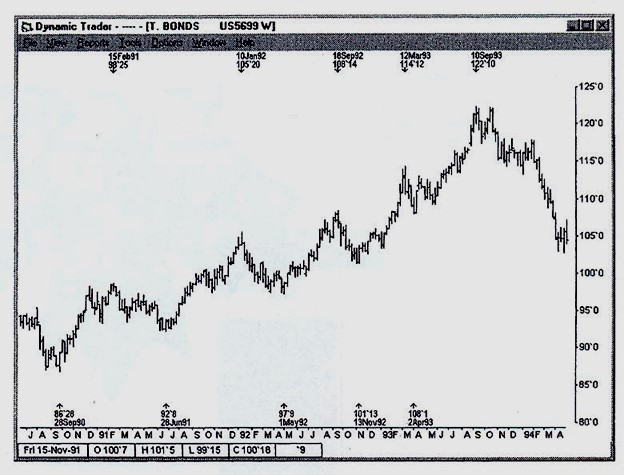

در تصویر بالا وقتی یک سیکل پنج موجی به اتمام می رسد، قاعدتا ما باید یک کارکشن سه موجی داشته باشیم. در این شکل بعد از یک سیکل پنج موجی، یک کارکشن پنج موجی شکل گرفت. این شمارش اشتباه است. پس در واقع ما در اینجا با یک موج ایمپالس طرف هستیم. احتمال بالا بازوی اول کارکشن باشد. پس در واقع این سیکل نزولی پنج موجی، از یک درجه موج پایینتر می باشد. پس باید منتظر باشیم تا بازوهای B و C نیز شکل بگیرد.

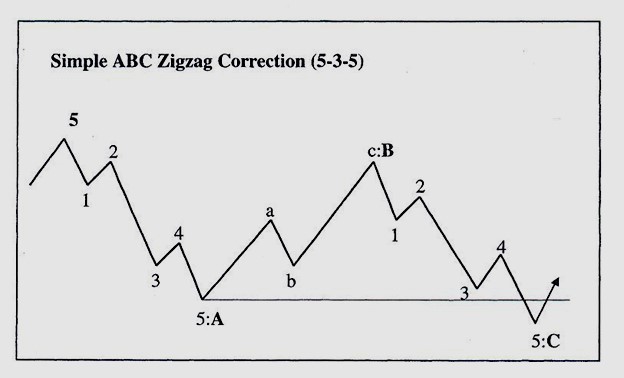

حالت ایده آل برای کارکشن ها ساختار 5 – 3 – 5 می باشد. اگر بازوی A سه موجی شکل گرفت، ساختار کارکشن به صورت 5 – 3 – 3 می باشد. این جز امواج کامپلکس می باشد. اسم دیگر پترن ABC همان زیگزاگ است. و اینکه معمولا نقطه 0 که نقطه شروع موج یک را نمی نویسیم.

در یک کارکشن ABC موج A قادر به تشکیل سه یا پنج موج می باشد. اگر سه موجی شکل گرفت، احتمالا با یک کارکشن کامپلکس مواجه هستیم. اگر پنج موجی ایجاد شود، احتمالا شاهد یک کارکشن منظم زیگزاگ هستیم. موج B ساختاری سه موجی و موج C ساختاری پنج موجی دارد.

اگر با یک ABC کامل روبرو باشیم، انتهای موج C باید از انتهای موج A تجاوز نماید. و تشکیل سقف یا کفی جدید را بدهد. در تحلیل الیوت ماینر بایست از تایم فریم ماهیانه تا تایم فریم یک ساعته را مورد بررسی و تجزیه و تحلیل قرار دهیم. برای معامله گرهای بلندمدت با تحلیل های روزانه، تایم فریم های پایین تر از یک ساعته چندان پیشنهاد نمی گردد.

در تصویر فوق به قدرت استفاده از ابزار فیبوناچی در تشخیص انتهای امواج اشاره شده است. به عبارتی ساده تر پس از شناسایی اولیه ساختار، حال باید ساختار را با ابزار فیبوناچی ترکیب کنیم. البته در ادامه به تشریح کامل بعد قیمت می پردازیم. برای شناسایی انتهای موج دو تکنیک فیبوناچی ریتریسمنت بسیار اهمیت دارد. از بین نسبت های موجود در فیبوناچی ریتریسمنت، نسبت های 50، 62 و 79 پر اهمیت تر می باشند، که احتمال برگشت روند از این نواحی محتمل تر است.

نکته کلیدی: در بازار فارکس نسبت های 62 و 79 بسیار اهمیت دارند و نسبت 50 فیبوناچی بیشتر نقش هشداری دارد. بدین مفهوم که با عبور قیمت از نسبت 50 باید شروع به مانیتورینگ روند قیمت برای یافتن تریگر مناسب (مانند تریگر کندلی) در نسبت های 62 و 79 باشیم. همچنین در بازار فارکس در بعضی از ارزها مانند پوند نسبت 79 فیبوناچی اهمیت و کاربرد بیشتری دارد. (ارزهای با فراریت بالاتر نسبت های بالاتر حائز اهمیت می گردد)

در بازار فارکس غالباً، رفتار بعضی از جفت ارز ها مشابه یکدیگر می باشد. مانند یورو و فرانک، دلار استرالیا و دلار نیوزیلند، پوند ین و یورو ین. در این گونه مواقع راه حل مناسب این که پس از انجام تحلیل، معامله را بر روی جفت ارزی انجام که شادو کمتری دارد. در سه مثال فوق ارزهای یورو ین، دلار نیوزیلند و فرانک برای معامله مناسب تر می باشند. و ارزهای پوند ین، دلار استرالیا و یورو نسبت به سه ارز اول حرکات قوی تر و در نتیجه شادو های بیشتری دارند.

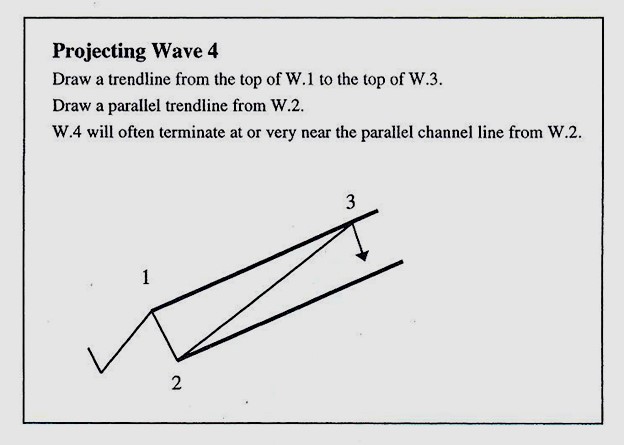

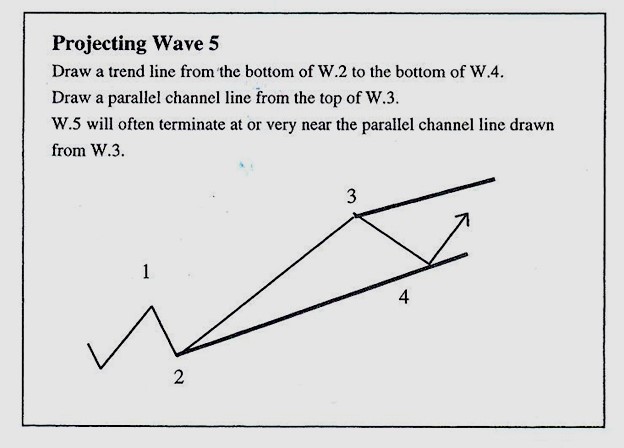

تکنیک کانال های موازی: یکی از تکنیک های بعد ساختارشناسی یا پترن می باشد. این تکنیک برای شناسایی و تشخیص نسبی انتهای امواج به کار می رود. به عبارتی ساده تر حداقل ساختار مورد انتظار برای انتهای هر موج بر اساس این کانال ها تعیین می گردد.

نکته کلیدی: ابزار پیشرفته این سیستم، چنگال اندرو که مطالعه آن توصیه می گردد.

برای شناسایی انتهای موج سه، ابتدا از نقطه صفر به نقطه دو (انتهای موج دو) وصل و سپس از نقطه یک (انتهای موج یک) یک خط به موازات آن ترسیم می کنیم. محل برخورد قیمت در آینده با این خط انتهای احتمالی موج سه می باشد. همانطور که در تصویر فوق مشخص است. به همین صورت برای شناشایی انتهای موج چهار عمل می نماییم. کانل های موازی در ساختارهای هارمونیک کارآیی مطلوب تری دارند. منظور از ساختار های هارمونیک سلسله امواجی که شیب آنها تند و نسبت امواج به یکدیگر بزرگ نباشد (امواج اکستند نشده).

در بازار فارکس چون دایما امواج اکستند می شوند، این روش کاربرد کمتری دارد.

در تصویر فوق از تکنیک کانال های موازی برای شناسایی حداقل ساختار موج پنج استفاده شده است. در نرم افزار متامعامله گر و در نرم افزار داینامیک تریدر ابزار لازم برای ترسیم کانال های موازی وجود دارد. ابزار کانال های موازی، حداقل انتهای ساختار امواج را نشان می دهند. این بدان معنی که در عمل انتهای هر موج می تواند بسیار فراتر از این پیش بینی باشد، به خصوص در بازار فارکس که امواج معمولا اکستند می شوند.

در بعضی شرایط همزمان بین دو موج از درجات مختلف (به طور مثال minor و major ) دو کانال شکل می گیرد. در این صورت تلاقی و برخورد این دو کانال با هم، انتهای احتمالی می باشد. این برای شناسایی دقیق انتهای امواج کاربرد بسیاری دارد. در تصویر فوق تلاقی خطوط فوقانی دو کانال، انتهای احتمالی موج پنج را نشان داده است. پس از رسیدن به این نقطه تلاقی، در انتظار تریگر سل پس از تکمیل یک سیکل پنج موجی صعودی می توان بود.

البته این مثال حالتی بسیار ایده آل بوده و همیشه نقطه تلاقی برخورد کانال ها به این صورت شکل نمی گیرد. با این حال تکنیک بسیار مهمی برای شناسایی انتهای احتمالی امواج می باشد.

مثال فوق نمونه ای از یک چارت با شمارش الیوتی غیر واضح می باشد. هرگز شمارش خود را به چارت تحمیل نکنید. در شمارش امواج الیوت دچار تعصب نشوید. لزومی بر تحلیل الیوتی هر چارتی نیستید. باید چارت هایی رو انتخاب که تحلیل الیوتی مشخص دارند. قرار بر تحلیل کل بازار با نظریه الیوت نیستید. در بسیاری مواقع یک چارت اصطلاحا شمارش الیوتی واضحی ندارد.

بهترین فریم برای تحلیل الیوت ماینر فریم روزانه می باشد. برای شناسایی ریز موج ها وارد فریم های چهار ساعته و یک ساعته خواهیم شد. ساختار کلی را باید از فریم های ماهیانه و هفتگی در بیاوریم. خوشبختانه برای هر جفت ارز یک بار این کار را انجام و تا مدت ها این اطلاعات ذخیره شده کفایت می کند. پس نیازی به تغییر مداوم ندارید.

روش تثبیت امواج یا Break Out :

در الیوت به طور کلی دو سبک معامله داریم. دسته اول سبک هایی با ریسک بالاتر یا Aggressive هستند. دسته دوم سبک هایی با ریسک پایینتر و اصطلاحا سبک های محافظه کارانه یا Less Aggressive می باشند. هر دو سبک کاربردی و قابل قبول می باشند. انتخاب نوع سبک کاملا بستگی به روحیه و سبک هر معامله گر دارد.

روش معامله بر اساس تثبیت امواج که از گروه دوم می باشد، برای معامله گرهای محافظه کارانه مناسب است.

قاعده کلی: در این روش هر موج زمانی تثبیت که سقف و یا کف موج قبلی را بشکند. برای مثال در یک روند صعودی تثبیت موج دو زمانی اتفاق می افتد، که روند قیمت موج سه احتمالی، سقف موج یک را بشکند. و دیگر مطمین که در موج سه هستیم و موج دو قبلی کاملا تثبیت شده است. و یا موج چهار زمانی تثبیت که روند قیمت موج پنج سقف قیمت موج سه را بشکند.

در روش تثبیت امواج مقدار زیادی از سود و شروع هر موج را از دست خواهید داد. به جای آن اطمینان بیشتری از صحت امواج خواهید داشت. با توجه به اینکه در روش تثبیت امواج گذاشتن استاپ لاس اولیه زیر انتهای موج قبلی باعث بزرگی بیش از حد استاپ می شود، استاپ را در این روش چند پیپس بالا یا پایین کندل ورودی می گذارند. راه حل مناسب دیگر افزایش حجم معامله در هنگام Break Out می باشد. به شرطی که پوزیشن اولیه ریسک فری و یا میزان ریسک مجاز را مطابق قوانین مدیریت سرمایه رعایت کرده باشیم.

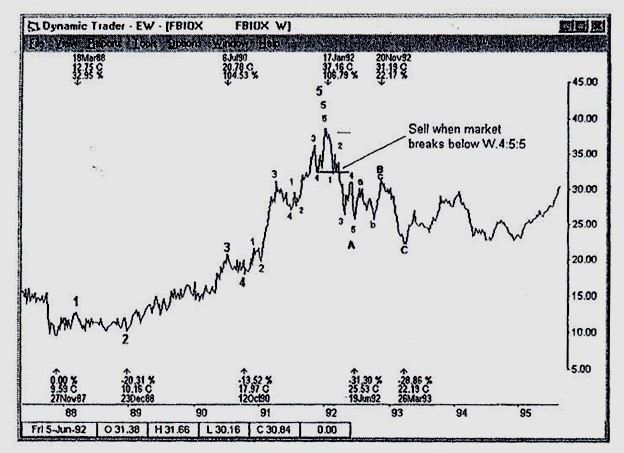

تصویر فوق استفاده از روش تثبیت امواج را در انتهای یک سیکل پنج موجی نمایش می دهد.

روش کار در اینجا بدین صورت که با شروع موج ریزشی جدید (سیکل جدید) باید صبر نماییم تا قیمت کف موج پنج (انتهای موج چهار) را بشکند. سپس وارد پوزیشن فروش شویم. این موضوع باعث از دست رفتن تا میزان زیادی از سود روند نزولی جدید هستید. پس چندان منطقی به نظر نمی رسد.

راه حل ارایه ای در الیوت ماینر برای جلوگیری از این از دست رفتن سود، تثبیت امواج بر اساس حداکثر دو تایم فریم پایینتر می باشد. به عبارتی ساده تر در روند جدید به جای شکست انتهای موج چهار اصلی روند قبلی، شکست انتهای موج چهار از پنج از روند قبلی را به عنوان نقطه تثبیت در نظر می گیریم. بدین ترتیب با استفاده از تکنیک ریز موج ها در این روش از هدر رفتن بیش از حد سود معاملات جلوگیری می کنیم.

برای استفاده از این ریز موج ها حداکثر دو تایم فریم پایینتر می رویم، یعنی موج چهار از پنج یا چهار از پنج از پنج. کاملا واضحه که هر چه از درجه پایینتری از ریزموج برای روش تثبیت امواج استفاده کنیم، ریسک معامله افزایش می یابد. در این سبک معامله، استفاده از یک درجه پایینتر معمول ترین روش می باشد.

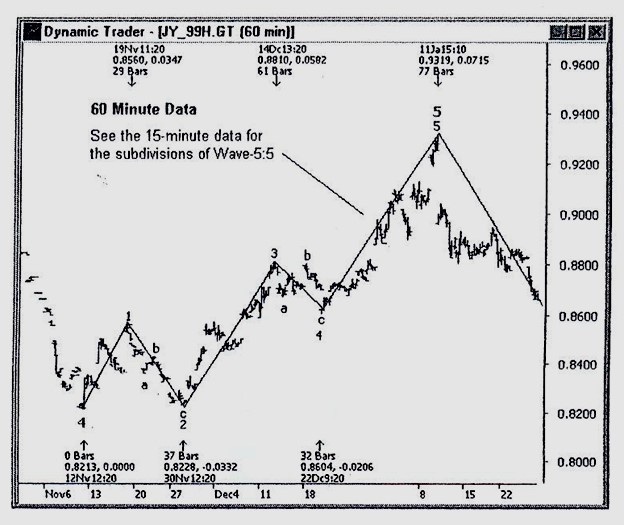

به مثالی از روش تثبیت امواج یا Break Out دقت نمایید. در این تصویر در روند نزولی جدید در تایم فریم روزانه اگر بخواهیم منتظر شویم تا روند قیمت انتهای موج چهار اصلی را بشکند، مقدار زیادی از روند و سود حاصله از آن را از دست خواهیم داد.

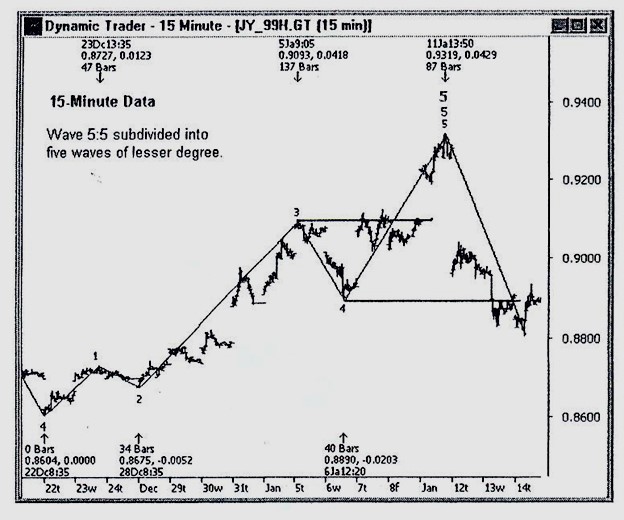

ادامه همان تصویر قبلی. تایم فریم در اینجا به یک ساعته تبدیل تا ریز موج های موج پنج بهتر شناسایی گردند. پس در اینجا با شکست قیمت ریز موج چهار از پنج نسبت به فروش اقدام می شود. علی رغم اینکه یک تایم پایین آمدیم هنوز مقدار زیادی از سود حاصله را با روش تثبیت امواج از دست خواهیم داد. پس یک مرحله دیگر پایینتر می رویم ( میزان مجاز تا دو مرحله پایینتر). در روش الیوت ماینر با توجه به اینکه انتهای امواج از طریق کلاستر ها قابل پیش بینی هستند، منتظر تثبیت امواج نمی شویم و در کلاستر انتهای موج پنج در صورت داشتن تریگر مناسب اقدام به سل می کنیم.

نکته کلیدی: دلیل اینکه در این مثال از فریم روزانه به یک باره به فریم یک ساعته آمده اینکه در بازار های سهام که بازار ها بیست و چهار ساعته نیستند، معمولا فریم چهار ساعته نداریم. در بازار فارکس برای فریم روزانه، قادر به استفاده از دو فریم چهار ساعته و یک ساعته به عنوان دو تایم فریم پایین تر هستید.

مجددا یک تایم فریم و یک درجه موج دیگر پایین آمده و بر اساس شکست انتهای موج چهار از پنج از پنج، اقدام به پوزیشن گیری می نماییم. توجه نمایید که در روش تثبیت امواج، دیگر بیشتر از دو تایم فریم یا بهتر اشاره کنیم دو درجه ریز موج مجاز به پایین رفتن نیستید. در اینجا پس از دو مرحله دیگر فاصله از شروع روند جدیدکمتر و در نتیجه سود زیادی را از دست نخواهید داد.

آخرین اسلاید از بعد پترن شناسی که نشان دهنده سه تصویر قبلی بر روی یک تصویر می باشد. این تصویر استفاده از روش تثبیت امواج با در دو درجه موج پایینتر را نشان می دهد.

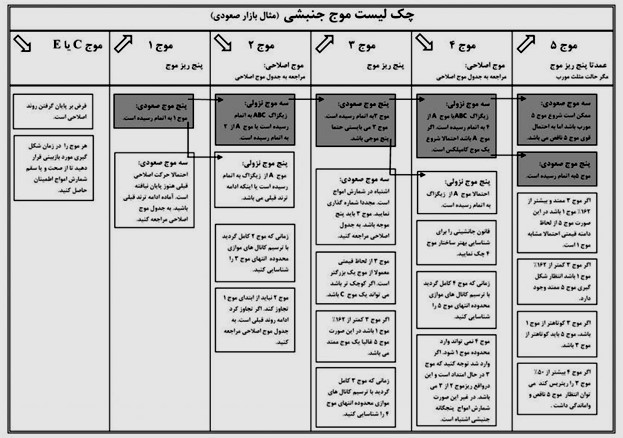

چک لیست موج جنبشی:

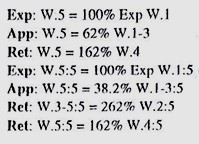

جداول بالا و چک لیست ها بسیار مهم هستند. برای یک معامله گر دسترسی به آنها در همه شرایط مارکت ضروری و الزامی است. بنابراین بهتر اینکه به صورت مجزا پرینت گرفته تا همواره در دسترس و جلوی چشم باشد.

برای دیدن ریز موج ها در تحلیل الیوتی روزانه قادریم تا فریم های چهار ساعته و یک ساعته پایین برویم. بیشتر از آن نیز امکانپذیر اما با توجه به اینکه برای یک معامله گر بلندمدت ضروری نمی باشد، توصیه نمی گردد.

نکته کلیدی: اگر موج دو نسبت 79 را شکست و کلوز کندل زیر آن بسته شد، ترجیحا ریسکی جهت انجام معامله بر روی ابتدای موج سه یا سی نمی کنیم. چرا که حتما عاملی غیر تکنیکالی در بازار هست، که تا این اندازه شاهد ریزش هستیم.

نام دیگر پترن ABC پترن زیگزاگ می باشد.

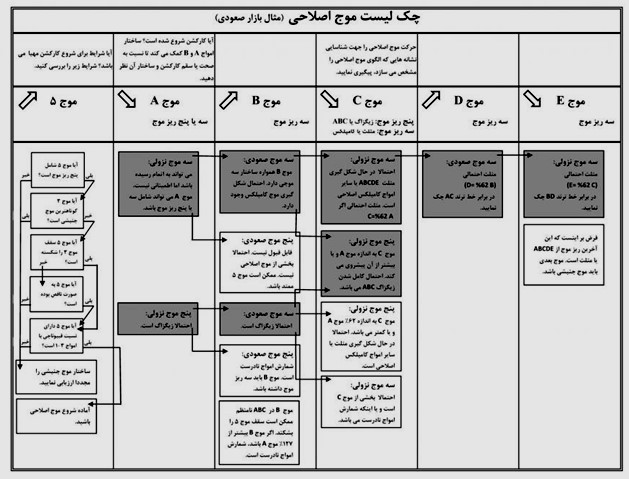

چک لیست موج اصلاحی:

موج پنج ناقص یا نارس زمانی که موج پنج تشکیل اما سقف موج سه را نمی شکند. نشانه اصلی وقوع موج پنج نارس اینکه موج چهار بیشتر از 50 درصد موج سه ریتریس کرده باشد. در این حالت دیگر توانایی و قدرت موج پنج کم و ممکنه سقف موج سه را نزند.

در حالت معمول همیشه فرض بر اینکه موج A پنج موجی باشد، اگر سه موجی شد یا اینکه هنوز ساختار نهایی آن تکمیل نشده است و یا اینکه ما با یک کارکشن کامپلکس روبرو هستیم.

بیشتر بخوانید: ابزارهای تحلیل تکنیکال

ابعاد چهارگانه الیوت ماینر: بعد دوم، بعد قیمت یا Price :

بعد قیمت یکی دیگر از ابعاد بسیار مهم در الیوت ماینر می باشد. پس از اینکه با استفاده از بعد اول بازار یا همان پترن شناسی، ساختار کلی امواج را شناسایی کردیم، حال در مرحله بعدی بعد قیمت به ما کمک تا حدود انتهای روند قیمتی برای هر موج را شناسایی کنیم. بدین ترتیب محدوده نقاط ورود به بازار را در صورت وجود تریگر مناسب مشخص می کنیم.

در این بعد از انواع تکنیک های سه گانه (چهارگانه) فیبوناچی جهت شناسایی کلاستر های محتمل استفاده می کنیم. همانطور که قبلا اشاره شد کلاستر ها نواحی مقاومتی قوی هستند که بر اساس نواحی متمرکز و متجمع تکنیک های قیبوناچی بدست می آیند.

تکنیک های مختلف فیبوناچی عبارتند از:

- Fibonacci Retracement

- Fibonacci Extension

- Fibonacci Projection

- Fibonacci Expansion

حتی اگر در نواحی عرضه یا تقاضا کلاستر های قدرتمند قرار گرفتیم، بدون داشتن تریگر نباید اقدام به گرفتن پوزیشن بنماییم. بلکه باید منتظر تریگر همانند یک کندل برگشتی (ریورسال) بمانیم. سپس پس از تثبیت کندل تریگر، بر روی بالا و یا در زیر آن اردر گذاری البته به صورت پندینگ اردر (معمولا سل استاپ و بای استاپ) می نماییم.

فیبوناچی ریتریسمنت:

نسبت های مهم تکنیک فیبوناچی ریتریسمنت عبارتند از نسبت های 38، 50، 62 و 79 درصد.

همانطور که قبلا نیز به آن اشاره شده است، در تکنیک ریتریسمنت 50 درصد نقش هشداری دارد. پس نسبت های 62 و 79 اهمیت بسیار زیادی دارند

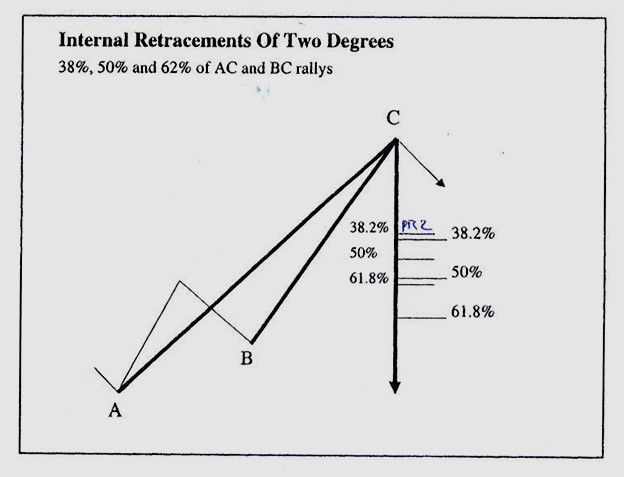

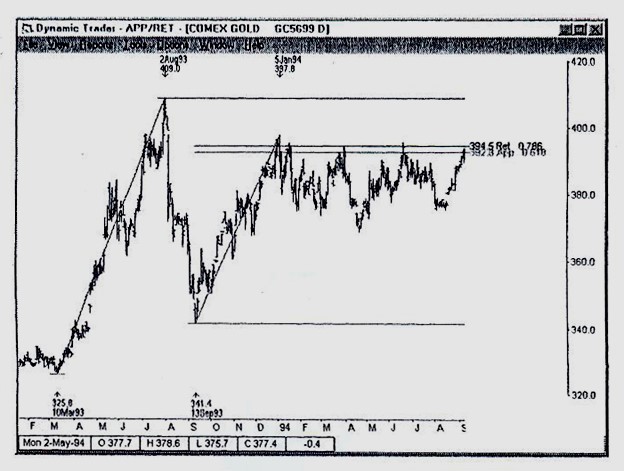

همانطور که در تصویر فوق مشاهده می کنید برای دستیابی به کلاستری قدرتمند تر، تکنیک فیبوناچی ریتریسمنت بر روی امواج از درجه مختلف ترسیم شده است. به عنوان مثال این تکنیک را هم در فریم چهار ساعته و هم در ساختار ریز موج های آن در فریم یک ساعته پیاده می کنیم.

در تصویر فوق بعد از پیاده سازی دو بار تکنیک فیبوناچی ریتریسمنت بر روی دو موج از درجات مختلف، شاهد شکل گیری اولیه دو کلاستر هستیم.

مثالی دیگر از پیاده سازی تکنیک های فیبوناچی بر روی درجات مختلف می باشد.

نسبت 62 درصد فیبوناچی در فارکس بسیار بسیار پر اهمیت می باشد. در ارزهایی همانند پوند نسبت 79 اهمیت بیشتری پیدا می کند. ساختار روند ها همیشه در تایم فریم های بالاتر شکل می گیرد. پس اهمیت تایم فریم روزانه را به درستی درک نمایید. تایم فریم چهار ساعته برای سرمایه های معمولی فریم مناسبی محسوب می شود که در این صورت می توان از فریم یک ساعته برای شناسایی ساختارهای داخلی ریز موج ها استفاده نمود.

مدیریت سرمایه، همان چراغ جادو در بازار می باشد. هیچگاه این مطلب را فراموش نکنید.

نکته کلیدی: در نرم افزار داینامیک تریدینگ، پس از ترسیم خطوط فیبوناچی، هر چه خطوط بلندتر به این معنی که آن خط مربوط به موج از درجه بزرگتری می باشد. پس خطوط بلند اعتبار بیشتری دارند.

فیبوناچی اکستنشن:

تصویر فوق مربوط به پیاده سازی تکنیک فیبوناچی اکستنشن می باشد. قریب به اتفاق روند ها بر روی نسبت خاصی از تکنیک فیبوناچی اکستنشن به پایان می رسد. پس زمانی که با یک ترند قوی روبرو هستیم یک ابزار ساده و در عین حال قدرتمند برای تشخیص انتهای احتمالی روند ترسیم تکنیک اکستنشن است. در بازار فارکس نسبت های 127 و 162 این تکنیک نسبت های بسیار مهمی به شمار می روند. بین این دو نسبت نسبت 162 پر اهمیت تر می باشد.

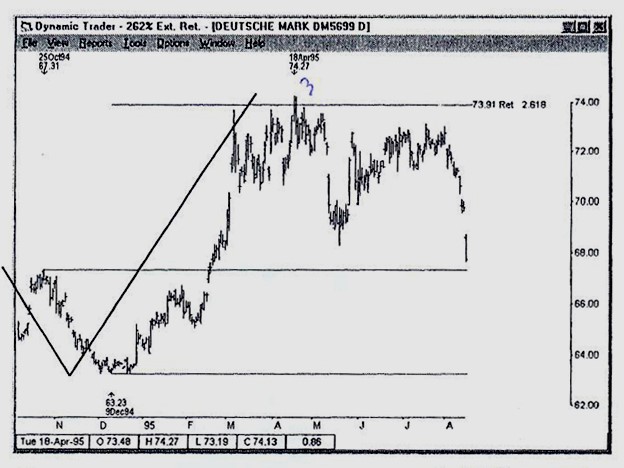

نسبت های پیشرفته تر مانند 262 و 424 نیز نسبت های مهم هستند. نسبت 262 تکنیک فیبوناچی اکتنشن برای شناسایی انتهای موج سه اهمیت بسیار زیادی دارد.

در تصویر فوق همانگونه که می بینید وضعیت مبهمی در شمارش امواج پیش آمده که شناسایی انتهای موج سه یا پنج را مشکل نموده است. به همین دلیل از پیاده سازی تکنیک اکستنشن بر روی سویینگ قبل از ترند استفاده شده است.

ساختارها و ترند هایی وجود که ساختار داخلی و ریز موج ها به راحتی قابل شناسایی نیستند. کارکشن های محسوسی در این ترندها دیده نمی شود. با توجه به اینکه شناسایی موج های یک و دو در این ترند ها مشکل می گردد. عملا استفاده از اعمال تکنیک های فیبوناچی بر روی سویینگ های این ترند برای شناسایی انتهای موج سه یا موج پنج امکان پذیر نمی باشد. در این گونه موارد در صورتی که پیش از ترند جاری سویینگ واضحی (سقف و کف واضح) را مشاهده کردیم، بر روی آن تکنیک فیبوناچی اکستنشن را پیاده می سازیم. در این حالت نسبت های خاص تکنیک اکستنشن اهمیت خاصی می یابد. نسبت 262 انتهای احتمالی موج سه و نسبت 424 انتهای احتمالی موج پنج را به ما معرفی می کند.

این روند های پر قدرت بدون کارکشن، معمولا در زمان اخبار بسیار مهم یا یک روند بسیار پرقدرت اتفاق می افتد.

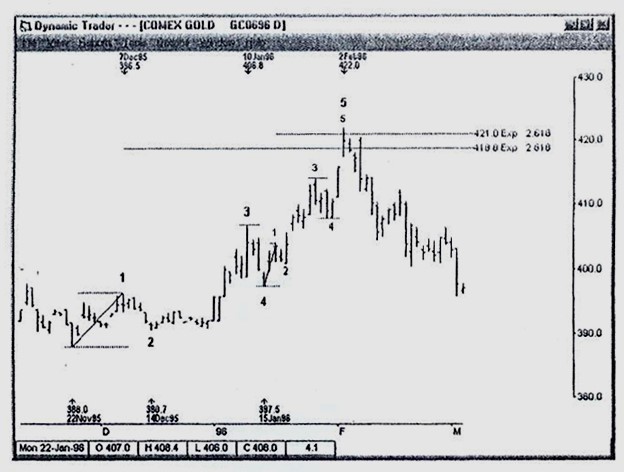

در تصویر فوق با اتمام یک سیکل پنج موجی شاهد ریزش بسیار خوبی بوده ایم. در این تصویر از نسبت های اکستنشن 127 و 162 موج چهار برای شناسایی انتهای موج پنج استفاده شده است. نسبت 162 در فارکس بسیار مهم است.

در الیوت ماینر ما دو روش کلی جهت انجام معامله داریم:

- شناسایی انتهای چرخه ها و سیکل های پنج موجی

- شناسایی انتهای پترن های ABC

اصولا وقتی یک چرخه پنج موجی به پایان می رسد، ما با یک ریزش بسیار قوی روبرو خواهیم بود. این ریزش حداقل به میزان پنجاه درصد کل ترند پنج موجی قبل ریتریس می کند.

نتایج و تجربیات گذشته حاکی از اینکه معامله در دو حالت فوق نتایج بسیار ایده آلی را در بردارد. البته بر روی سایر امواج نیز می توان معامله نمود، اما انتهای موج پنج و انتهای موج سی اهمیتی کلیدی برای انجام معامله دارد. خود ماینر نیز تاکید بر این که از دو روش فوق به کرات در بازار فارکس استفاده نمایید. اگر موج پنج اکستند شده باشد، دیگر اکتنشن های موج چهار برای شناسایی انتهای سیکل، کارآیی لازم را ندارند.

تصویر فوق نمونه ای دیگر از پیاده سازی تکنیک اکستنشن بر روی آخرین سویینگ ما قبل ترند می باشد، که نسبت 424 انتهای سیکل پنج موجی را تعیین نموده است. همانطور که قبلا نیز اشاره گردید این تکنیک در مواردی انجام که سویینگ های داخلی ترند به راحتی قابل شناسایی نباشند.

فیبوناچی پروجکشن:

تصویر فوق مربوط به پیاده سازی تکنیک فیبوناچی پروجکشن برای شناسایی انتهای موج پنج می باشد. برای شناسایی انتهای موج پنج، علاوه بر تکنیک فیبوناچی اکستنشن موج چهار، تکنیک ارزشمند دیگری که قابل استفاده می باشد، پیاده سازی تکنیک پروجکشن بر روی امواج یک و یک تا سه هست. تا بدین ترتیب کلاستری قدرتمند با احتمال یقین بالا برای بازگشت روند داشته باشیم. در این کلاستر به دنبال تریگر برای ورود به بازار هستیم.

تکنیک پروجکشن یک تکنیک سه نقطه ای است. برای اعمال پروجکشن بر روی موج یک، سه نقطه لازم به ترتیب عبارتند از نقاط صفر، یک و چهار، یعنی ابتدای موج یک، انتهای موج یک و انتهای موج چهار. همچنین برای اعمال پروجکشن یک تا سه، سه نقطه لازم به ترتیب عبارتند از صفر، سه و چهار، یعنی ابتدای موج یک، انتهای موج سه و انتهای موج چهار. نسبت های پروجکشن 100 موج یک و 38 و 62 موج یک تا سه، نسبت های پر اهمیتی برای شناسایی انتهای موج پنج به شمار می آیند.

در تصویر فوق با یک کلاستر قوی روبرو هستیم که در آن نیز از تکنیک فیبوناچی ریتریسمنت و هم از تکنیک فیبوناچی پروجکشن استفاده شده است. پس در یک کلاستر قدرتمند بهتر که از پیاده سازی ترکیبی از تکنیک های مختلف فیبوناچی بهره گیریم.

حتی اگر سویینگ های یک چارت شمارش الیوتی واضحی نداشته باشند می توان با پیاده سازی تکنیک های فیبوناچی بر روی سویینگ های واضح کلاستر های قدرتمندی بدست آورد. اما اگر شمارش الیوتی نیز مشخص باشد، آن کلاستر بسیار قدرتمند تر می گردد. پس یک کلاستر به همراه ساختار الیوتی، به مراتب قوی تر از یک کلاستر معمولی با استفاده از تکنیک های فیبوناچی عمل می کند.

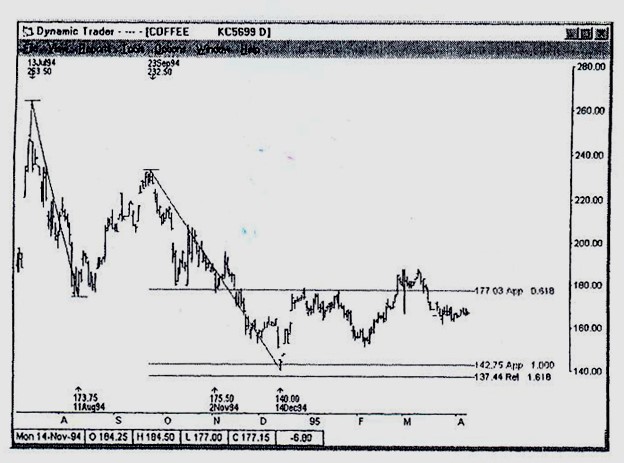

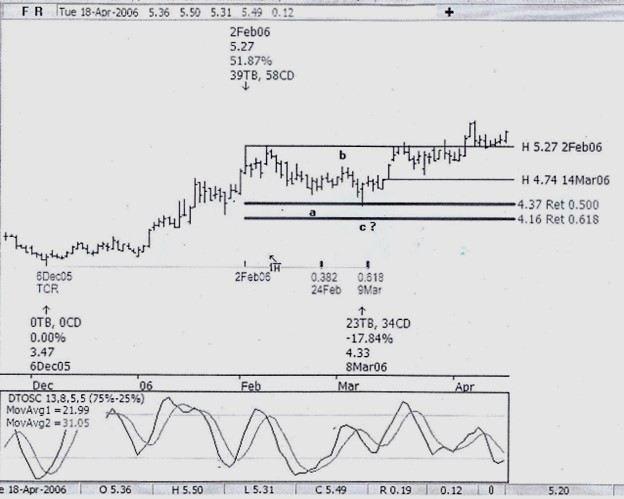

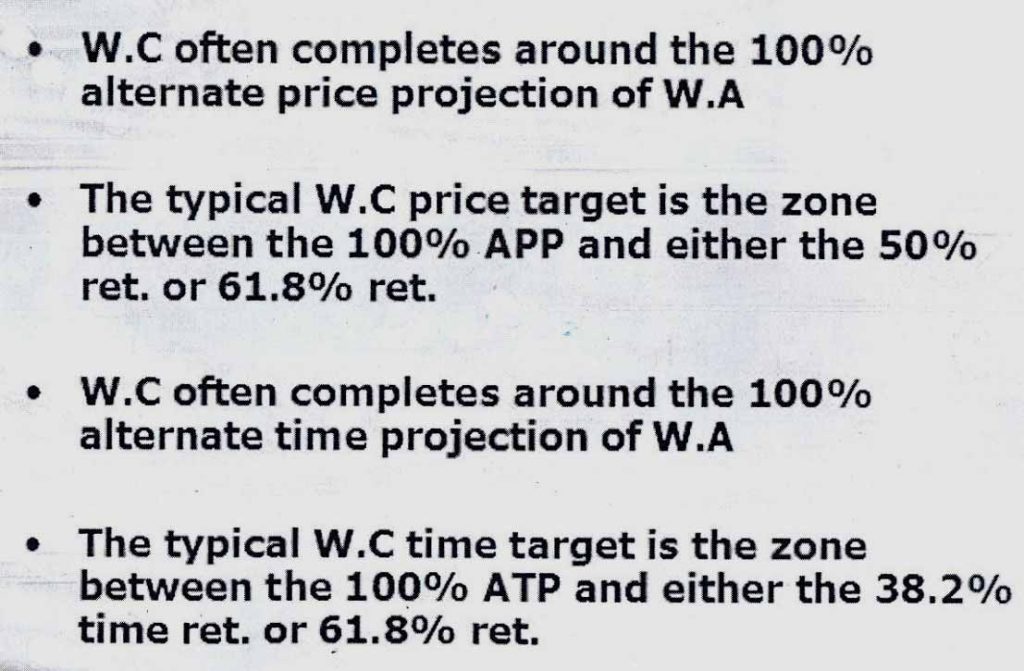

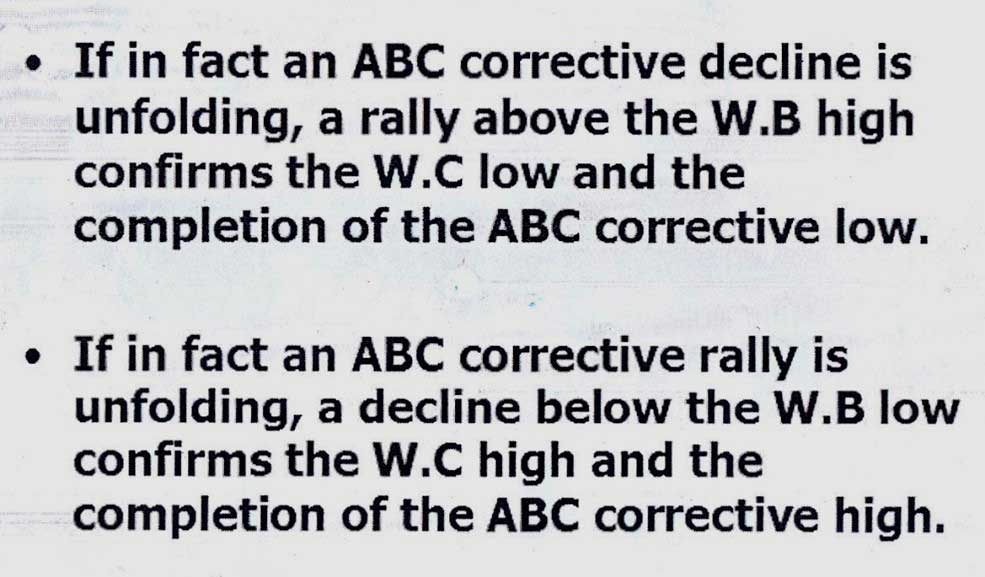

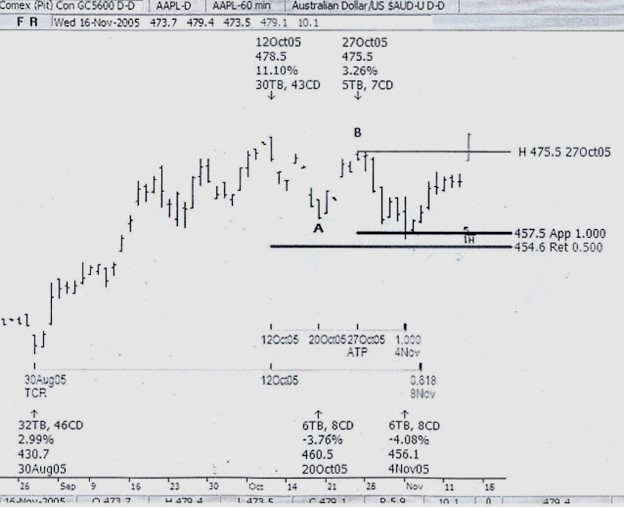

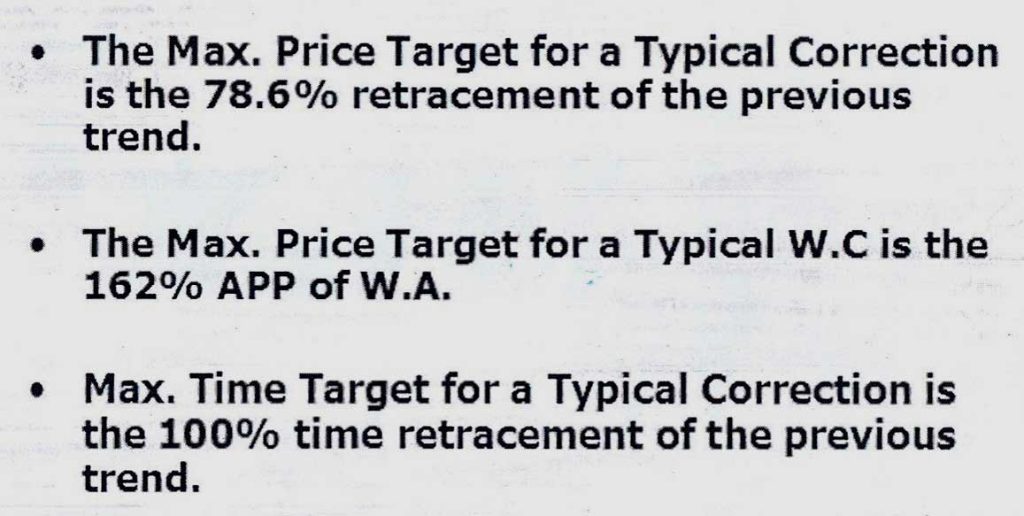

روش استاندارد تشخیص انتهای پترن ABC :

برای شناسایی انتهای این نوع پترن ها دو تکنیک اصلی را پیاده می سازیم:

- ترسیم اکستنشن های 127 و 162 موج B که نسبت 162 اهمیت بیشتری دارد.

- ترسیم پروجکشن موج A از انتهای موج B که نسبت 100 اهمیت کلیدی دارد.

نسبت 100 پروجکشن به هر کدام از نسبت های اکستنشن نزدیک تر، نسبت دیگر را حذف تا کلاستر واقعی به دست آید. بدین ترتیب کلاستری قدرتمند و دو نسبته خواهیم داشت. با بررسی امواج داخلی موج C در تایم فریم های کوچک تر که نوسانات وضوح بیشتری دارند این کلاستر را قادر به قدرتمند تر کردنید. موج C در داخل یک کارکشن ABC خود یک موج ایمپالس محسوب می شود، که ساختاری پنج موجی دارد. پس کلاستر انتهای موج پنج از سی را با تکنیک هایی که برای شناشایی انتهای موج پنج داشتیم بدست و آن را با کلاستر اصلی از درجه بزرگتر انتهای پترن ABC ترکیب می نماییم. پس کلاستری به مراتب قدرتمند تر را بدست می آوریم.

روش های تشخیص انتهای موج چهار :

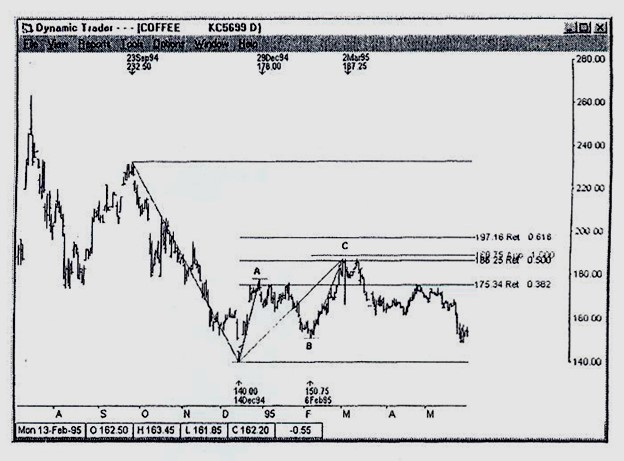

در این تصویر و تصویر بعدی دو تحلیل مختلف بر روی یک چارت صورت پذیرفته است. هدف شناسایی انتهای موج چهار (موج کارکشن می باشد).

اصولا در شناسایی موج چهار با دو حالت کلی روبرو هستیم:

- موج چهار ساختار هارمونیک دقیقی نداشته باشد. به طور مثال با چند کندل صعودی ناگهانی بالا رفته است.

- موج چهار ساختار هارمونیک مشخصی داشته باشد، مانند پترن ABC

در حالت دوم تشخیص انتهای موج چهار بسیار ساده می گردد. خوشبختانه در بازار فارکس در بسیاری از موارد شاهد شکل گیری پترن قدرتمند ABC در موج چهار هستیم.

روش های ترسیم کلاستر انتهای موج چهار:

در حالت کلی اگر در موج چهار ساختار ABC شکل نگرفته باشد، کلاستر انتهای این موج بر اساس تکنیک های زیر بدست می آید:

- ترسیم نسبت های 38 و 50 فیبوناچی ریتریسمنت موج 3-1

- ترسیم نسبت های 38 و 50 فیبوناچی ریتریسمنت موج 3

- ترسیم نسبت 100 پروجکشن موج 2 (نسبت 100 اینجا اهمیت ویژه ای دارد)

موج چهار اگر بیشتر از 50 درصد موج سه را ریتریس نماید، احتمال شکل گیری موج 5 ناقص بسیار زیاد است. بر اساس موارد یک تا سه کلاستر احتمالی انتهای موج چهار و ناحیه محتمل برای برگشت روند را شناسایی می کنیم. در صورتی که در بطن موج چهار شاهد شکل گیری پترن ABC باشیم، علاوه بر سه مورد فوق از تکنیک های ریزموج های موج چهار به شرح زیر نیز استفاده می کنیم:

- ترسیم پروجکشن های موج A

- ترسیم اکستنشن های موج B

انتهای سیکل های پنج موجی:

همواره به یاد داشته باشید که با اتمام یک سیکل پنج موجی، حداقل شاهد یک ریتریس 50 درصدی خواهیم بود. به همین دلیل معامله در انتهای سیکل های پنج موجی نقطه ورود مناسبی، برای ورود به پوزیشن هایی بر خلاف جهت رالی قبلی ایجاد می گردد. آنچه در اینجا بسیار اهمیت دارد، شناسایی دقیق کلاستر های محتمل برای انتهای سیکل های پنج موجی است.

گاهی اوقات علیرغم اعمال تمامی تکنیک های فیبوناچی امکان پذیر، شاهدیم که نسبت های فیبوناچی با یکدیگر فاصله زیادی دارند و دامنه کلاستر بسیار گسترده می باشد. و یا اینکه پس از اعمال تکنیک ها، دو ناحیه محتمل بدست می آید، که نمی دانیم کدام یک شانس بیشتری به عنوان کلاستر انتهای یک سیکل پنج موجی دارند. در این حالت می توانیم از اعمال تکنیک های فیبوناچی بر روی ریز موج های امواج الیوت استفاده نماییم، تا کلاسترهای دقیق تری بدست آوریم.

اعمال تکنیک های فیبوناچی بر روی ریز موج ها تا دو درجه پایین تر مجاز می باشد. به عنوان مثال اگر تایم فریم اصلی شما روزانه می باشد، حداکثر اجازه اعمال تکنیک ها را در فریم های چهار و یک ساعته و یا به عبارت دقیق تر حداکثر تا دو درجه ریز موج دارید.

تصویر فوق ادامه همان تصویر قبلی که همانطور که مشاهده می کنید برای شناسایی انتهای موج 5 تکنیک های فیبوناچی را تا دو درجه ریز موج پایین تر اعمال نموده ایم. در این مثال ترسیم پروجکشن های ریز موج ها به ما کلاستر دقیق تر و محتمل تری را معرفی می نماید.

تصویر فوق نشان دهنده پیاده سازی انواع تکنیک های فیبوناچی در فریم اصلی و یک درجه ریز موج پایین تر می باشد. بدین ترتیب کلاستر های احتمالی انتهای موج پنج را با دقت زیادی بدست می آید.

تایم فریم های هفتگی و ماهیانه:

اگر شما موفق به شناسایی پترن ها و ساختارهای هارمونیک در تایم فریم های بزرگ شوید، قادر به کسب روند کلی بازار را تا مدت ها بعد هستید. و قادر به معامله در جهت آن در تایم فریم های روزانه، چهار ساعته و یک ساعته هستید. تایم فریم های هفتگی و ماهیانه به دلیل استاپ لاس های بزرگ برای انجام معامله مناسب نیستند. اما بهترین تایم فریم ها برای تشخیص کلی جهت روند هستند.

انجام معامله در خلاف جهت روند اصلی امکان پذیر است و اصطلاحا به این سبک معامله،Counter Trend می گویند. برای مثال در کتاب کی آس معاملهینگ ویرایش دوم در سال 2004 اثر جاستین ویلیامز، سیستم معاملهینگی بر خلاف جهت روند معرفی که نحوه کار بر اساس دانای اول، دوم و سوم و انگولیشن می باشد.

فیبوناچی اکسپنشن:

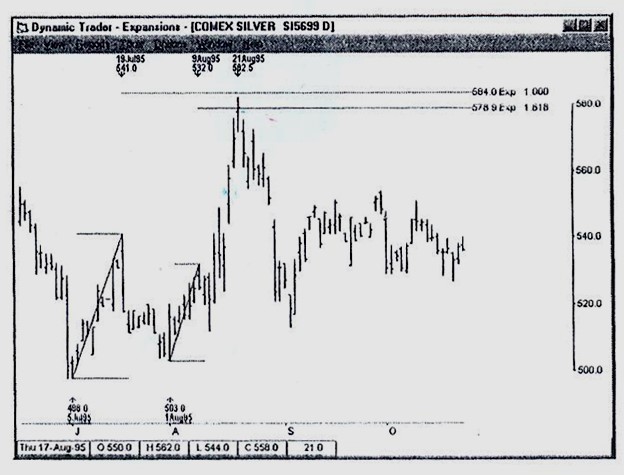

تصویر فوق مربوط به پیاده سازی تکنیک دو نقطه ای فیبوناچی اکسپنشن می باشد. گاها در بازار شرایطی به وجود می آید که با ترند های بسیار قدرتمندی روبرو می شویم (موج 5 اکستند شده). در اینگونه مواقع معمولا کلاسترهای استاندارد جوابگو نیستند و روند قیمت به سادگی از آنها عبور می کند. در چنین شرایطی یک روش مناسب برای تشخیص انتهای احتمالی سیکل پنج موجی، استفاده از تکنیک اکسپنشن (با نقاط ابتدا و انتهای موج یک) می باشد.

کاربرد تکنیک اکسپنشن جهت شناسایی انتهای سیکل های پنج موجی و یا انتهای پترن های ABC می باشد. در تصویر فوق برای کسب کلاستر انتهای موج پنج بسیار اکستند شده، تکنیک اکسپنشن را یک بار بر روی امواج اصلی و بار دیگر بر روی ریز موج ها ترسیم کرده ایم. (در اینجا تا یک درجه کوچکتر مجاز هستیم)

تصویر فوق مثالی دیگر از استفاده از تکنیک اکسپنشن برای یک موج C اکستند شده و قدرتمند می باشد. در اینجا نیز تا یک درجه ریز موج پایین تر، برای ترسیم تکنیک فیبوناچی اکسپنشن مجاز هستیم. به عبارتی دیگر برای شناسایی کلاستر احتمالی این موج قدرتمند، تکنیک اکسپنشن را یک بار بر روی موج A و یک بار بر روی موج 1 یا A از موج C ترسیم می نماییم

یادگیری پترن های هارمونیک اسکات کارنی مکمل بسیار خوبی برای بحث الیوت و ساختار شناسی می باشد.

در مثال فوق کلیه تکنیک های قیمتی برای شناسایی انتهای موج 5 پیاده شده است.

ترسیم اکستنشن موج دو برای شناسایی انتهای موج 3 و 5 کاربرد زیادی دارد. نسبت 262 معمولا نشان دهنده انتهای موج 3 و نسبت 424 آن نشان دهنده انتهای احتمالی موج 5 می باشد.

صحبت آخر اینکه در مواجهه با یک چارت پس از ساختار شناسی کلی و شماره گذاری تقریبی، حال تکنیک های فیبوناچی را بر روی قیمت پیاده می کنیم. این تکنیک ها را ابتدا بر روی امواج اصلی و سپس بر روی امواج فرعی تا دو درجه ریز موج پیاده می کنیم. بدین ترتیب کلاستر های محتمل و دقیق تری شناسایی گردند.

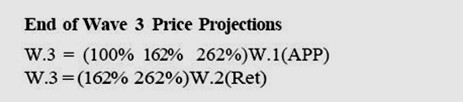

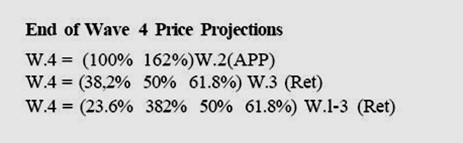

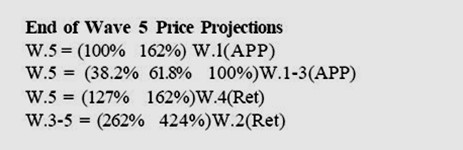

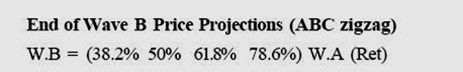

در این تصویر جدول بسیار مهم فیبوناچی پرایس را مشاهده می کنید.

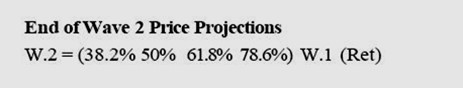

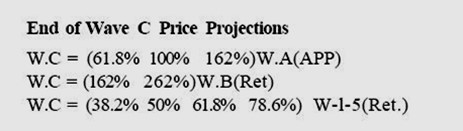

توضیحات جدول انتهای امواج از نظر قیمتی:

برای شناسایی انتهای احتمالی موج 2 نسبت های 62 و 79 درصد فیبوناچی ریتریسمنت موج 1 بسیار مهم هستند. اگر در موج دو شاهد شکل گیری پترن ABC باشیم با پیاده سازی تکنیک های پروجکشن بر روی موج A و اکستنشن بر روی موج B کلاستر انتهایی موج 2 اصلی با دقت بیشتری بدست خواهد آمد. شکل گیری و تکمیل پترن های گارتلی و خفاش هارمونیک در انتهای این موج بسیار محتمل می باشد.

برای شناسایی انتهای احتمالی موج 3 نسبت 162 درصد فیبوناچی پروجکشن موج 1 و نسبت 262 درصد فیبوناچی اکستنشن موج 2 بسیار مهم می باشد. شکل گیری و تکمیل پترن خرچنگ هارمونیک در انتهای این موج بسیار محتمل می باشد.

برای شناسایی انتهای احتمالی موج 4 نسبت 100 درصد فیبوناچی پروجکشن موج 2 ، نسبت های 38 و 50 درصد فیبئناچی ریتریسمنت موج 3 و نسبت های 38 و 50 درصد فیبئناچی ریتریسمنت موج 3-1 بسیار مهم می باشد.

برای شناسایی انتهای احتمالی موج 5 نسبت 100 درصد فیبوناچی پروجکشن موج 1 بسیار مهم می باشد. نسبت 162 درصد فیبوناچی پروجکشن موج 1 برای حالت هایی است که موج 5 اکستند شده باشد.

برای شناسایی انتهای احتمالی موج 5 نسبت 38 و 62 درصد فیبوناچی پروجکشن موج 3-1 بسیار مهم می باشد. از بین این دو نسبت، نسبت 38 درصد در بازار فارکس بسیار معمول تر می باشد.

برای شناسایی انتهای احتمالی موج 5 نسبت 127 و 162 درصد فیبوناچی اکستنشن موج 4 بسیار مهم می باشد. از بین این دو نسبت، نسبت 162 درصد در بازار فارکس بسیار معمول تر می باشد.

برای شناسایی انتهای احتمالی موج 5 نسبت 424 درصد فیبوناچی اکستنشن موج 2 بسیار مهم می باشد.

نکته کلیدی: نسبت 262 درصد فیبوناچی اکستنشن موج 2 بیشتر برای شناسایی انتهای موج 3 و نسبت 424 درصد فیبوناچی اکستنشن موج 2 بیشتر برای شناسایی انتهای موج 5 کاربرد دارد.

علاوه بر تنکنیک های فوق نسبت های معمول تکنیک فیبوناچی اکسپنشن موج 1 هم برای شناسایی انتهای موج 5 بسیار کارآمد می باشد.

نسبت های فیبوناچی آخرین سویینگ ما قبل ترند نیز در شناسایی انتهای موج 5 به ما کمک می کند، که نسبت فیبوناچی اکستنشن 424 آخرین سویینگ ما قبل ترند اهمیت خاصی دارد. شکل گیری و تکمیل پترن پروانه هارمونیک در انتهای این موج بسیار محتمل می باشد.

شناسایی انتهای احتمالی موج B عینا مشابه موج 2 می باشد.

برای شناسایی انتهای احتمالی موج C نسبت 62 و 100 درصد فیبوناچی پروجکشن موج A بسیار مهم می باشد. از بین این دو نسبت نسبت 100 درصد در بازار فارکس معمول تر می باشد. نسبت 162 درصد فیبوناچی پروجکشن موج A برای موج C های بسیار اکستند شده کاربرد دارد.

نکته کلیدی: معمولا از APP 62 به عنوان تارگت اولیه پوزیشن و از APP 100 به عنوان تارگت نهایی آن استفاده می کنیم.

اگر موج C نسبت 162 درصد فیبوناچی پروجکشن موج A را نیز قاطعانه رد کرد، به احتمال قوی دیگر این موج، موج C نمی باشد و ما با یک موج 3 طرف هستیم پس باید در انتظار موج 4 و 5 هم باشیم (ترند قدرتمند) برای شناسایی انتهای احتمالی موج C نسبت های 127 و 162 درصد فیبوناچی اکستنشن موج B بسیار مهم می باشد. از بین این دو نسبت، هر یک به نسبت 100 پروجکشن نزدیک تر باشد، نسبت مهمتری است و کلاستر اصلی را تشکیل می دهد.

نکته کلیدی: توجه کنید که نسبت کلیدی 127 در این جدول نیست. نسبت 262 درصد فیبوناچی اکستنشن موج B به عنوان ماگزیمم قیمت موج C بکار می رود.

همانطور که اشاره شد یک راه شناسایی اینکه کدامیک از دو نسبت 127 یا 162 مهم تر هستند استفاده از تکنیک پروجکشن می باشد. به غیر از این روش راه دیگری نیز وجود دارد و آن بررسی ریتریسمنت موج B نسبت به موج A می باشد:

- اگر موج B به اندازه 79 درصد موج A ریتریس کند، نسبت 127 برای شناسایی انتهای موج C مهمتر است.

- اگر موج B به اندازه 62 درصد موج A ریتریس کند، نسبت 162 برای شناسایی انتهای موج C مهمتر است.

برای شناسایی انتهای احتمالی کارکشن ABC نسبت 50 درصد فیبوناچی ریتریسمنت موج 5-1 یا ترند قبلی بسیار مهم می باشد.

نکته کلیدی: در این حالت نسبت 38 درصد ریتریسمنت رالی قبلی معمولا انتهای موج A را نشان می دهد.

بیشتر بخوانید: تحلیل بازارهای مالی

استراتژی در الیوت ماینر:

بحث استراتژی در الیوت ماینر اهمیت بسیار زیادی دارد. به همین دلیل پیش از شروع، مروری کلی بر الیوت و ابعاد بازار خواهیم داشت. همانطور که اشاره گردید الیوت همانند یک قطب نما یا نقشه راه برای یک معامله گر عمل که موقعیت معامله گر را در بازار به او نشان می دهد. مهمترین بحث پایه ای که مورد بررسی، بعد پترن است. سایر ابعاد بازار به یک تحلیلگر الیوتی جزییات لازم را برای معامله می دهد، و او را از یک تحلیلگر صرف به یک معامله گر موفق تبدیل می کند. بازار به طور کلی از چهار بعد تشکیل شده است:

- ساختارشناسی یا بعد پترن: در این بعد در دید کلان به تشخیص اینکه آیا در یک ترند(روند پیشرو) قرار یا در یک کارکشن (روند اصلاحی) می پردازد. این موضوع اولین چیزی که یک الیوت کار باید تشخیص دهد.

اگر در یک ترند قرار گرفته باشیم، باید از سیگنال های هم جهت استفاده کرد. در صورتی که در یک کارکشن بازار باشد، باید از سیگنال های خلاف جهت استفاده کنیم. درست تحلیل کردن بعد پترن در الیوت ارزش حیاتی برای یک معالمه گر دارد. همانطور که می بینیم استراتژی های متفاوتی برای یک موج ایمپالس یا یک موج کارکشن داریم.

- بعد قیمت: با استفاده از تکنیک های مختلف فیبوناچی کلاسترها و نواحی مناسب قیمتی را برای معامله را پیدا می کردیم.

- بعد زمان: با استفاده از تکنیک های زمانی گوناگون، محدوده زمانی مناسبی را برای معامله را پیدا می کردیم.

قادر به انجام معاملات موفق با تکنیک های قیمتی به تنهایی نیز هستید، اما اضافه کردن تکنیک ها و تحلیل های زمانی به تحلیل قیمتی، نتایج حاصله از آن تحلیل همه جانبه را بسیار بهتر می سازد. در این زمینه مقاله تحلیل زمان را در آرون گروپس قادر به مطالعه تکمیلی هستید.

- بعد مومنتوم یا روند جاری: پس از سه مرحله فوق آنچه نیاز داریم یک تریگر مناسب برای ورود به بازار است که در این بعد به آن دست می یابیم. در سبک الیوت ماینر دو نوع تریگر معرفی که با استفاده از روند جاری و اندیکاتور قدرتمند دی تی اسیلاتور دستیابی به آن ممکن می شود.

وجه اشتراک تمام افراد موفق در بازار فارکس یک استراتژی قدرتمند در کنار رعایت دقیق اصول مدیریت سرمایه می باشد.

نکته کلیدی: خواندن کتاب تحلیل بنیادی، تکنیکال یا ذهنی اثر مارک داگلاس و از انتشارات نشر چالش مناسب ترین مرجع برای روانشناسی معامله می باشد که خواندن آن قویا توصیه می گردد.

همپوشانی یا Overlap : همپوشانی تکنیکی که به بیان ساده به ما کمک تا وضعیت و موقعیت خود را در بازار بهتر بشناسیم. هدف تشخیص این موضوع اینکه آیا در یک حرکت ایمپالس یا در یک کارکشن قرار گرفته ایم. گاهی اوقات با بررسی بعد ساختار و شمارش الیوتی به درستی قادر به تشخیص اینکه در یک ترند یا کارکشن نیستیم. به عبارتی دیگر شمارش کلاسیک الیوتی در اینگونه مواقع مبهم می شود. در چنین شرایطی دو راه کار کلی داریم:

- استفاده از تکنیک های همپوشانی

- عدم انجام معامله بر روی آن چارت

پس در حالت کلی، این قوانین کلی الیوت و به خصوص بعد پترن به ما کمک می کند. اما در پاره ای شرایط مانند کارکشن های کامپلکس شرایط تا حدی مبهم می شود. در این گونه موارد تکنیک اورلپ کاربرد پیدا می کند. در این تکنیک به طور خلاصه تداخل نقاط کلیدی بازار (سقف ها و کف ها) نشان دهنده خصوصیت ذاتی حرکات اصلاحی و عدم تداخل نقاط کلیدی بازار نشانه قرارگیری ما در یک ترند است. بدین ترتیب قادر به دید مناسب از وضعیت هستیم و استراتژی متناسب با آن را اتخاذ می نمائیم.

پس کاربرد عملی تکنیک همپشانی جهت تشخیص وضعیت ما در بازار در مواقعی که شمارش الیوتی چارت تا حدی مبهم می باشد. و اینکه هر پترنی غیر از پترن ABC را که در موج دو و چهار شکل می گیرد، پترن کامپلکس می نامیم.

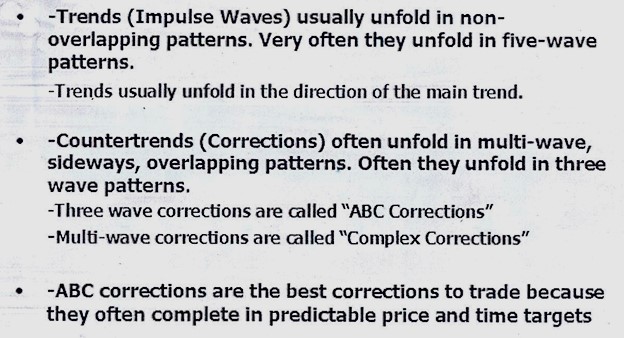

ساختار امواج ترند ها معمولا فاقد همپوشانی و یا اورلپ می باشد. این امواج عمدتا به صورت پنج موجی هستند. ساختار امواج کانتر ترند ها یا همان امواج کارکشن، معمولا دارای همپوشانی و اینکه این امواج عمدتا سه موجی هستند. امواج اصلاحی پنج موجی عمدتا امواج کامپلکس هستند. به دلیل تنوع بیش از حد، از ارزش بالایی جهت انجام معامله برخوردار نیستند پترن های ABC از ارزس بالایی جهت معامله برخوردار هستند. چرا که هم از لحاظ قیمتی و هم از لحاظ زمانی با ضریب اطمینان بالایی قابل پیش بینی می باشند.

تصویر بالای ، شکل شماتیک ترند ها را نشان می دهند. و از نوع امواج غیر همپوشان هستند. تصویر پایین تر، شکل شماتیک کارکشن های کامپلکس است، که از نوع امواج با همپوشانی قاطع هستند. همپوشانی حتما باید به صورت قاطع و ترجیحا در فریم روزانه شناسایی گردد.

اگر در ساختاری دیدید که امواج با هم تداخل قاطع (همپوشانی) دارند ما یا در یک کارکشن قرار گرفته ایم و یا اینکه آن تداخل مربوط به ریزموج ها می باشد. پس در تصویر دوم اگر شروع موج سه را یک موج سه اکستند شده فرض کنیم عملا هنوز همپوشانی اتفاق نیفتاده است. درک دقیق و صحیح این نکته بسیار مهم است.

در این تصویر شاهد اورلپ سقف ها و کف ها هستیم. پس این تصویر علی رغم اینکه در نگاه اول ساید نبوده و شبیه یک ترند صعودی می باشد، اما با توجه به خصوصیات ذاتی که دارد، عملا یک کارکشن از درجه بزرگ تر می باشد.

پس در مواجهه با هر چارتی در وهله اول دو سوال کلی داریم:

- آیا در یک کارکشن یا در یک ترند قرار گرفته ایم.

- با توجه به جواب سوال اول آیا باید بر روی سیگنال های معاملاتی هم جهت با روند یا بر خلاف جهت روند متمرکز شویم.

استراتژی کلی در ترند ها فقط گرفتن سیگنال های هم جهت با روند و در کارکشن ها فقط گرفتن سیگنال های در خلاف جهت روند می باشد. کلیت روش کار به این صورت که بر اساس قوانین مدیریت سرمایه و میزان ریسک مجاز هر معامله، میزان حجم معامله مشخص می گردد. سپس آن را به دو قسمت مساوی تقسیم می کنیم. با رسیدن به تارگت اولیه یک بخش پوزیشن را می بندیم و بخش دوم را ریسک فری می نماییم. و آن را تا تارگت نهایی دنبال می کنیم، بدین صورت حتی اگر جهت روند برگردد شما سودی اندک از بازار گرفته اید.

مهمترین عامل کال مارجین شدن بسیاری از افراد در بازار فارکس همین عدم توجه به مدیریت سرمایه و مدیریت ریسک است نه روش تحلیلی

قادر به استفاده از اولین نسبت های فیبوناچی برای تارگت اولیه هستید. به عنوان مثال ریتریسمنت پنجاه درصد. همچنین از میزان ثابتی پیپ به عنوان مثال پنجاه پیپ سود به عنوان تارگت اولیه استفاده نمود. همیشه بهتر که پس از رسیدن به تارگت نهایی به جای پایان معامله شروع به استاپ تریلینگ به روش آخرین کندل تثبیت شده بنماییم. به این ترتیب در صورتی که با یک روند بسیار قوی روبرو باشیم آن را از دست نخواهیم داد.

در وضعیت هایی که ساختار شناسی و شمارش الیوتی کمی مبهم می گردد، شناسایی پترن های فیبوناچی بر روی چارت کمک شایانی به ما برای انجام معامله های صحیح می نماید. قدرت پترن های فیبوناچی در حدی که قادر به معامله به تنهایی بر اساس آنها هستید. اما به طور یقین اگر همزمان الیوت و پترن های فیبوناچی سیگنال واحدی ارایه بدهند، آن سیگنال به مراتب قدرتمند تر و شانس موفقیت بیشتری دارد.

پترن های فیبوناچی در اصل نوعی پترن های الیوتی می باشند. دلیل قدرت زیاد آنها نیز همین موضوع هست. ترجیحا زمانی از این پترن ها استفاده که هم جهت با شمارش الیوتی ما باشند. سعی کنید با کار کردن بر روی پترن های فیبوناچی چشم خود را به دیدن سریع آنها در چارت های گوناگون عادت دهید. این مورد کمک زیادی به بهینه شدن سیستم معاملهینگ شما می کند.

نکته کلیدی: در اکانت هایی با رقم بالا تمرکز اصلی معامله گر باید بر روی عدم ضرر و یا ضرر کم باشد. پس فقط باید اقدام به گرفتن معامله های بسیار مطمین نمود. آنهایی را انتخاب که شانس و درصد موفقیت بالاتری دارند.

کم حوصلگی، بی حوصلگی و عجله از مهمترین سموم بازار های مالی هستند.

بعد چهارم بازار، مومنتوم یا روند جاری:

مومنتوم یا روند جاری در واقع محل ورود معامله گر را به بازار به او نشان می دهند. در این بعد، از اندیکاتور دی تی اسیلاتور (داینامیک تریدینگ اسیلاتور) یا DT Oscillator استفاده می نماییم. این اندیکاتور از جمله اندیکاتور های Banded می باشد. اندیکاتور هایی که دو خط یا باند دارند و نواحی اشباع از خرید، Over Sold (اورسلد) و اشباع از فروش، Over Bought (اورباوت) را به معامله گر نشان می دهند.

در تحلیل به سبک الیوت ماینر همیشه بهتر که از تایم فریم بالا به تایم فریم پایین تحلیل نماییم.

در مورد ساختار های الیوتی دو نقطه نظر کلی وجود دارد:

- نقطه نظر بیل ویلیامز: ساختارهای الیوتی در هر تایم فریمی شکل بگیرند، معتبر هستند.

- نقطه نظر رابرت ماینر: ساختار های الیوتی باید حتما در فریم های کلان شکل بگیرند.

در واقع هر دو نقطه نظر درست است. قادر به عمل مطابق نظر ویلیامز فقط بر اساس یک تایم فریم نیز باشید. اما به طور یقین اگر معامله گری برای تحلیل از تاین فریم بالاتر به تایم فریم پایین تر بیاید، به مراتب نتایج بهتری را کسب می نماید. سیگنال انتهای کارکشن ها در جهت تایم فریم بالاتر پتانسیل بهتری را به معامله گر می دهد و شانس موفقیت بالاتری را برای معامله او به ارمغان می آورد.

بیشتر بخوانید: تحلیل روند چیست؟

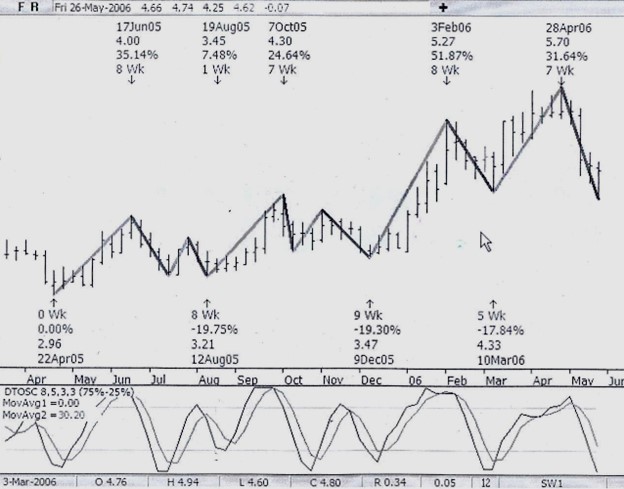

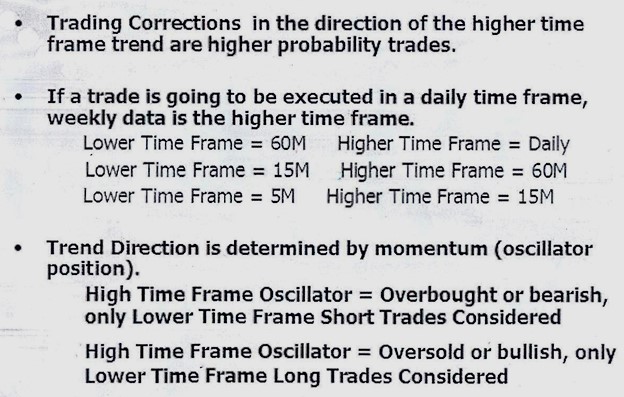

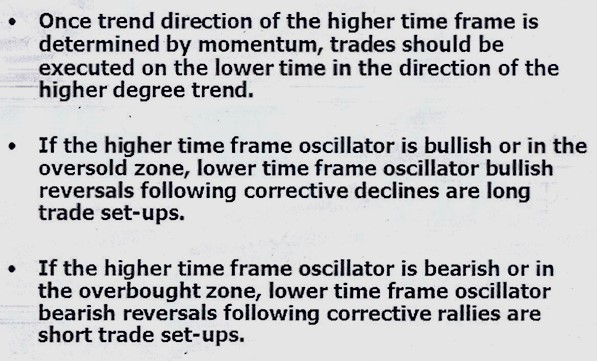

استراتژی دویل تایم فریم یا DTF (تحلیل تایم فریم های دو گانه):

یک استراتژی و روش تحلیلی که در آن به تحلیل دو بازه زمانی می پردازیم. رابرت ماینر در این استراتژی می گوید هیچگاه از اندیکاتور دی تی اسیلاتور به تنهایی برای یک تایم فریم استفاده ننمایید. در این سبک معامله گر می بایستی حداقل این اندیکاتور را در دو (یا سه) تایم فریم متوالی بررسی نماید. جهت خطوط اندیکاتور در تایم فریم بزرگتر بیانگر جهت روند اصلی بوده و از موقعیت خطوط اندیکاتور در تایم فریم کوچکتر جهت شناسایی و اخذ نریگر هم جهت با تایم فریم بالاتر (روند اصلی) استفاده می نماییم.

رابرت ماینر می گوید اولین اشتباه عمومی اکثر افراد در استفاده از این اندیکاتور و یا اندیکاتور های مشابه اینکه از آن فقط در یک تایم فریم استفاده می نمایند. دومین اشتباه عمومی اکثر افراد اینکه آنها از این اندیکاتور و یا اندیکاتور های مشابه در هر ارز، سهام و تایم فریمی با پارامتر های ثابت استفاده می نمایند. در حالی که این خصوصیت و شرایط بازار تعیین کننده پارامتر های بهینه برای آن اندیکاتور است. پس پارامتر ها متغیر هستند.

پس به طور کلی در الیوت ماینر:

- از اندیکاتور دی تی اسیلاتور در دو تایم فریم بالا و پایین (مرجع و پایه) استفاده نمایید.

- پارامتر های این اندیکاتور بسته به تایم فریم و شرایط بازار باید متغیر باشد. این پارامتر ها را باید هر چند وقت یک بار بررسی و در صورت نیاز به بهینه سازی پارامتر های بهینه را مجددا انتخاب نمود.

ماینر از تایم فریم های روزانه و یک ساعته با هم به عنوان تایم فریم های مرجع و پایه استفاده می نماید. دلیل عدم وجود تایم فریم چهار ساعته اینکه بازار های سهام که ماینر با آنها کار می کند بیست و چهار ساعته نیستند. پس کندل های چهار ساعته در آنها به صورت ناقص شکل می گیرد. به همین دلیل بیشتر از ترکیب فریم های روزانه و ساعتی با یکدیگر استفاده می نماید.

در بازار فارکس با توجه به بیست و چهار ساعته بودن بازار قادر به استفاده از فریم های روزانه و چهار ساعته و یا چهار ساعته و یک ساعته، به عنوان دو تایم فریم متوالی هستید. در واقع تایم فریم چهار ساعته در بازار فارکس تایم فریم بسیار مناسبی می باشد. چرا که نه زیاد بلندمدت و باعث خستگی معامله گر گردد و نه زیاد کوتاه مدت که فرصت تحلیل کافی را از او بگیرد. معمولا تکلیف معامله هایی که بر اساس تایم فریم چهار ساعته انجام می شود، ظرف یک هفته تا نهایت یک ماه مشخص می گردد.

اصولا با هر اندیکاتوری اگر روش دویل تایم فریم را پیاده کنید، نتایج به طرز شگفت آوری بهینه می گردد.

روش کار با اندیکاتور دی تی اسیلاتور ماینر در استراتژی دویل تایم فریم:

روش کلی کار به این صورت که زمانی در تایم فریم کوچکتر کراس دو خط اندیکاتور در نواحی اشباع از خرید و یا اشباع از فروش رخ دهد، به وضعیت اندیکاتور در تایم فریم بالاتر نگاه می اندازیم. در صورتی که سیگنال دریافتی هم جهت با خطوط اندیکاتور در تایم فریم بالاتر باشد با در نظر گرفتن سه بعد اول الیوت ماینری، اقدام به گرفتن پوزیشن می کنیم.

ماینر کراس و تقاطع دو خط اندیکاتور را حتی اگر در نواحی اشباع نباشد، به عنوان سیگنال قبول می نماید. اما اگر این کراس در نواحی اشباع رخ دهد شانس موفقیت پوزیشن چند برابر می گردد. بهتر است از سیگنال هایی با اطمینان بالاتر استفاده نماییم.

تا زمانی در تایم فریم بزرگ تر روند صعودی است که خطوط اندیکاتور در این فریم صعودی باشند و این به معنای تایید سیگنال های خرید در تایم فریم کوچک تر است. زمانی که در تایم فریم بزرگتر یکی از دو خط اندیکاتور وارد منطقه اشباع از خرید شود، حتی اگر کراس خطوط هم هنوز رخ نداده باشد این دیگر به معنای پایان تایید بر روی سیگنال های خرید در تایم فریم کوچکتر هست. پس دیگر نباید دنبال سیگنال خرید در تایم فریم کوچکتر باشیم.

در اندیکاتور DT Oscillator پارامتر های دی تی اسیلاتور برای باندها را به 75 و 25 تغییر بدهید.

اگر در تایم فریم بزرگتر در ناحیه اشباع از خرید جهت خطوط برگردد و کراس خطوط نیز صورت پذیرد، این دیگر یک حالت بهینه و تاییدی محکم برای سیگنال های سل در تایم فریم کوچکتر است. پس با رسیدن یکی از خطوط اندیکاتور در تایم فریم بزرگتر به ناحیه اشباع از خرید، دیگر اقدام به گرفتن پوزیشن خرید در تایم فریم کوچک تر نمی کنیم. در این حالت می توان در این تایم فریم اقدام به گرفتن پوزیشن های فروش نمود. یا اینکه حالت بهتر اینکه تا کمی بیرون از بازار منتظر ماند تا روند کاملا برگشته و نشانه های حرکت نزولی تثبیت گردد و سپس نسبت به گرفتن سیگنال های فروش اقدام نمود.

در تایم فریم های بالا مانند روزانه، هفتگی و ماهیانه به دلیل قدرت و اعتباری که این فریم ها دارند، اکثر کراس های دو خط اندیکاتور در نواحی اشباع شده اتفاق می افتد. لمس دو خط اندیکاتور با هم یا با مرز های نواحی اشباع سیگنال محسوب نمی شود. حتما باید کراس دو خط و یا کراس حداقل یکی از دو خط با مرز های نواحی اشباع، به صورت تثبیت شده اتفاق بیفتد تا بتوان اقدام به گرفتن پوزیشن نمود.

استفاده از بعد چهارم الیوت ماینر و ابزار دی تی اسیلاتور به تنهایی کار آمد نمی باشد. اخذ تریگر با این روش در ادامه سه بعد اول بازار(پترن، پرایس و تایم) مفهوم و معنی واقعی پیدا می کند. پس در حالت کلی روش کار به اینگونه شد که همواره بر اساس جدول ماینر دو تایم فریم را انتخاب می نماییم. خود ماینر معتقده که استفاده از سه تایم فریم نیز میسر می باشد. به عنوان مثال تایم فریم های روزانه، چهار ساعته و یک ساعته. پس از انتخاب این دو تایم فریم، تایم فریم بزرگتر مرجع معامله گر می باشد برای تشخیص جهت روند و تایم فریم کوچک تر مبنای معامله گر می باشد برای گرفتن تریگر معامله در جهت تایم فریم بالاتر. در این مرحله دو حالت کلی داریم:

- در صورتی که در تایم فریم بزرگتر در ناحیه اشباع از خرید باشیم و یا اینکه جهت خطوط اندیکاتور روند نزولی را به ما نشان بدهد، در تایم فریم کوچک تر فقط به سیگنال های سل توجه می نماییم.

- در صورتی که در تایم فریم بزرگتر در ناحیه اشباع از فروش باشیم و یا اینکه جهت خطوط اندیکاتور روند صعودی را به ما نشان بدهد، در تایم فریم کوچک تر فقط به سیگنال های بای توجه می نماییم.

روش ورود بر اساس اندیکاتور دی تی اسیلاتور بسیار قدرتمند تر از روش ورد به سبک Break Out می باشد.

مفهوم روش دویل تایم فریم اینکه وقتی جهت اصلی روند در تایم فریم بزرگتر شناسایی شد، در تایم فریم کوچک تر در انتهای هر کارکشنی مانند موج 2، 4 و یا B و یا حتی کارکشن های امواج داخلی مانند موج 2 از 3 می توان اقدام به گرفتن پوزیشن در جهت روند اصلی نمود. در خلاف جهت روند نیز می توان نسبت به گرفتن پوزیشن اقدام نمود، اما معامله گری در جهت روند اصلی نتایج به مراتب بهتر خواهد بود.

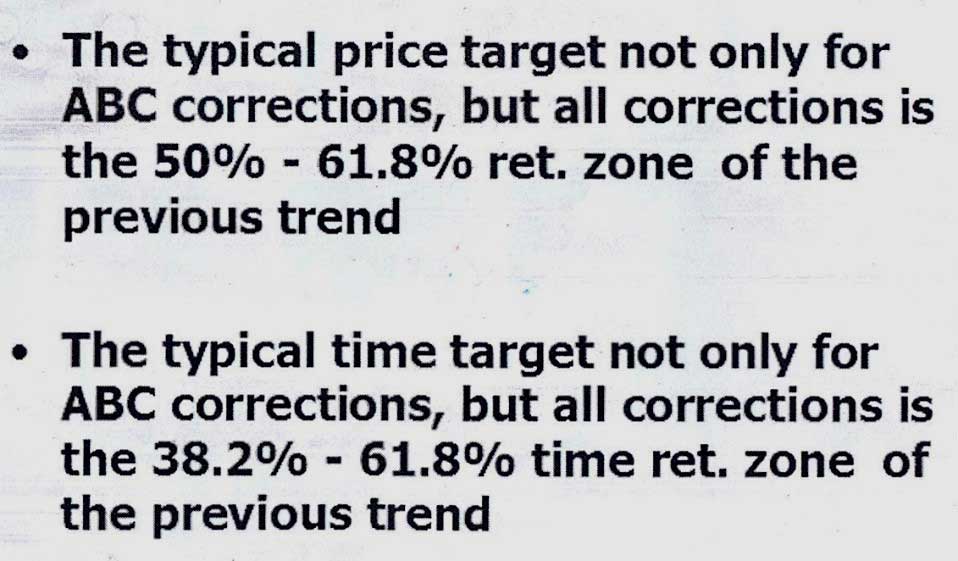

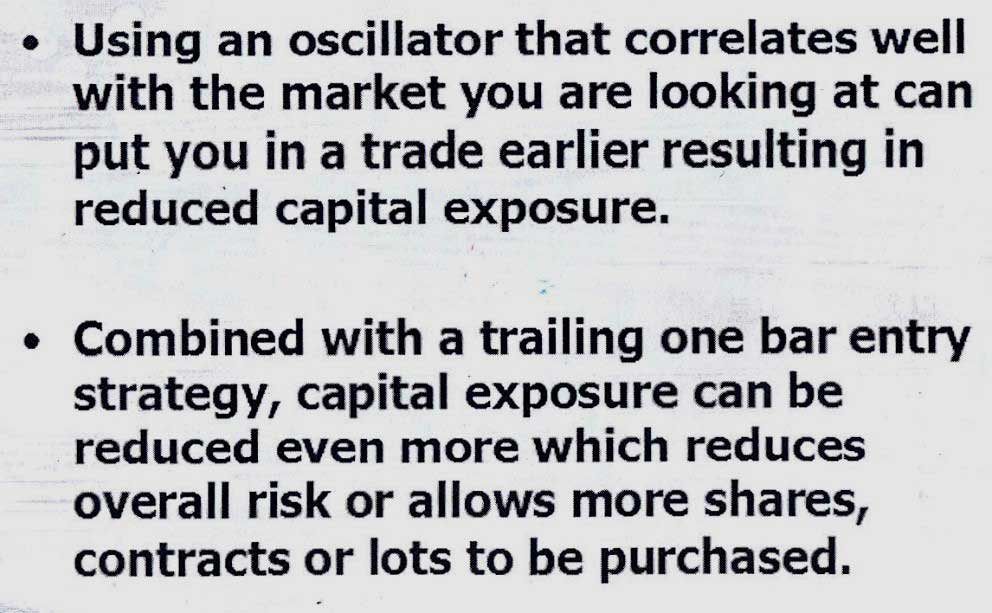

- در حالت کلی اهداف قیمتی برای کارکشن ها چه ساده مانند ABC ها و چه کامپلکس بین محدوده ریتریسمنت 50 تا 62 ترند قبلی هست. ماگزیمم ریتریسمنت قیمتی ممکن در این شرایط ریتریسمنت 79 درصد موج قبلی می باشد.

- در حالت کلی اهداف زمانی برای کارکشن ها چه ساده مانند ABC ها و چه کامپلکس بین محدوده ریتریسمنت 38 تا 62 ترند قبلی می باشد. ماگزیمم ریتریسمنت زمانی ممکن در این شرایط ریتریسمنت 100 درصد موج قبلی می باشد.

همیشه در معامله گری احتیاط بهتر تا اینکه ریسک بیشتری برای کسب سود بیشتر کنید. ضرر نکردن در فارکس بسیار مهم تر از سود است.

در تصویر فوق همانطور که می بینید هر چهار بعد، به همراه بحث استراتژی بر روی چارت پیاده شده است. به طور کلی در مراجعه به یک چارت (در این مثال چارت فوق) باید مراحل زیر را پیاده نماییم:

- اولین مرحله بعد الگو شناسی است. باید تشخیص داد که در یک ترند یا در یک کارکشن قرار گرفته ایم. در این مرحله استفاده از پیک قاطع در اندیکاتور ao برای شناسایی انتهای موج سه به ما کمک شایانی می کند.

- زمانی که متوجه انتهای موج چهار شدیم و ساختار داخلی موج چهار تکمیل گردید، شروع به پیاده سازی تکنیک های فیبوناچی پرایس از درجه موج های مختلف می نماییم. تا کلاستر هایی قوی و محتمل بدست آوریم. معمولا در انتهای موج چهار اندیکاتور ao به خط مرکزی بسیار نزدیک شده و حتی آنرا قطع می نماید.

- در مرحله سوم تکنیک های فیبوناچی تایم را بر روی چارت اعمال می کنیم. حداقل سود این تکنیک ها اینکه نقش فیلتری برای پرایس یا قیمت دارند. بازه ریتریسمنت زمانی 38 تا 62 درصد، اهمیت زیادی در این تکنیک دارد.

- حال با استفاده از روش دی تی اسیلاتور اقدام به گرفتن تریگر مناسب می نماییم. سیگنال ها را حتما در جهت روند اصلی در تایم فریم بالاتر می گیریم.

برای اخذ تریگر به روش الیوت ماینر با اندیکاتور دی تی اسیلاتور دو حالت کلی داریم:

- کراس خطوط اندیکاتور رخ دهد

- حداقل یکی از دو خط اندیکاتور وارد نواحی اشباع خرید یا فروش گردد.

حالت بسیار مطمین تر اینکه همزمان با تریگر ماینری تایید تریگر های کندلی را نیز داشته باشیم. به عنوان مثال اگر در زمانی که دی تی اسیلاتور به ما تریگر می دهد یک وایزمن و یا سایر پترن های تریگر کندلی نیز در چارت شکل بگیرد. تثبیت شود، معامله در این حالت شانس موفقیت بسیار بالاتری پیدا می کند. در حالت کلاسیک بعد از کراسی که در اندیکاتور دی تی اسیلاتور اتفاق می افتد باید منتظر پایان و تثبیت آن کندل شویم و سپس یک پیپ پایین تر یا بالاتر از آن پندینگ اردر خود را قرار دهیم.

ترکیب تریگر های ماینری، تریگر های کندلی، پترن ها، دایورجنس ها و … باعث تقویت دو چندان آن سیگنال می گردد و شانس موفقیت سیگنال را به طرز فاحشی افزایش می دهد.

روش تریلینگ استاپ ماینر، جابجایی استاپ بر اساس سویینگ ها در بازارهای پر فراریت چندان مناسب نیست.

اکثر کارکشن ها و حرکات اصلاحی از لحاظ قیمتی در فاصله نسبت های 50 تا 62 درصد فیبوناچی ریتریسمنت و از لحاظ زمانی در فاصله نسبت های 38 تا 62 درصد فیبوناچی ریتریسمنت زمانی به پایان می رسند.( تکنیک های FPR و TCR). منتها در مواردی به خصوص در تایم فریم های بالاتر فاصله بین نسبت های یاد شده زیاد است. به همین دلیل استاپ لاس بزرگی را به معامله گر تحمیل می نماید. در این گونه موارد جهت شناسایی کلاستر مهمتر تکنیک های پروجکشن قیمتی و زمانی با نسبت 100 را ترسیم می کنیم:

- در کلاستر قیمتی نسبت 100 پروجکشن به هر کدام از خطوط 50 یا 62 که نزدیک تر بود با آن کلاستر اصلی را تشکیل می دهد.

- همچنین در کلاستر زمانی نسبت 100 پروجکشن به هر کدام از خطوط 38 یا 62 که نزدیک تر بود با آن کلاستر اصلی را تشکیل می دهد.

در پایان این کلاستر های زمانی و قیمتی با هم تطبیق داده می شود. که ناحیه مشترک آنها محل احتمالی بازگشت روند می باشد. نسبت 100 پروجکشن زمانی و قیمتی، در بازوی C از پترن های ABC اهمیت بسیار بسیار زیادی دارد.

در این تصویر نمونه خوبی از آنچه توضیح داده شد را می بینید که شاهد یک صعود قدرتمند از ناحیه کلاستر احتمالی بوده اید.

سعی کنید همیشه اندیکاتور AO را در پای چارت داشته باشید. این اندیکاتور کمک زیادی به شما در بحث ساختار شناسی و شمارش صحیح امواج الیوتی می نماید. از روش DTP در داینامیک تریدر همواره استفاده نمایید. در این روش تمام تکنیک های زمانی با هم بر روی چارت پیاده و کمک شایانی به معامله گر جهت شناسایی انتهای امواج می کند.

روش تریگر بر اساس سبک Break Out :

در این بحث تیوریک نظر بر اینکه زمانی برای معامله مناسب که سقف یا کف قبلی (سویینگ قبلی) شکسته و باعث تثبیت آخرین سقف و یا آخرین کف گردد. به عنوان مثال در انتهای یک موج C از یک ABC نزولی باید صبر کنیم تا صعود موج ایمپالس بعدی، آخرین سقف که انتهای موج B می باشد را بشکند. سپس وارد پوزیشن شد. چرا که دیگر اطمینانی از شروع روند صعودی حاصل و اصطلاحا کف قبلی که همان موج C می باشد تثبیت گردیده است.

در این روش به دلیل تاخیر زیادی که در ورود به پوزیشن داریم، چندان کارآیی عملی برای استفاده از آن متصور نیستیم. عملا استفاده از آن منسوخ می باشد. اما حداقل اینکه نقش تاییدی بر روی پوزیشنی که گرفته ایم دارد. این روش دو ایراد عمده و کلی دارد:

- میزان زیادی از سود حرکت، با ورود دیر هنگام از دست می رود.

- استاپ لاس نسبتا بزرگی را به ما تحمیل می نماید. در نتیجه ریسک به ریوارد آن مناسب نیست. (استاپ زیر یا بالای آخرین سویینگ که فاصله زیادی با نقطه ورود دارد)

یک راه حل بهینه اینکه تا حداکثر دو تایم فریم و یا به عبارتی بهتر دو درجه ریز موج، برای شکست کف یا سقف پایین بیایم. یک راه حل بسیار مناسب دیگر اینکه ورود به پوزیشن را بر اساس روش های دیگری انجام دهیم. و زمانی که شکست Break Out اتفاق افتاد با ریسک فری پوزیشن قبلی بر حجم معامله بیفزاییم. در این حالت پس از اینکه قیمت پایانی یک کندل بالای سقف یا کف قبلی آمد و اصطلاحا برک اوت اتفاق افتاد، از آن پس می بایستی منتظر یک کارکشن کوچک باشیم. پس در انتهای آن کارکشن با تریگر کندلی مناسب وارد بازار شویم.

تصویر فوق نمونه ای از روش ورود به سبک Break Out را نشان می دهد. پس از اینکه روند صعودی شروع، آخرین کندل کلوز خود را بالاتر از سقف B ثبت نماید. عملا کف موج C تثبیت و دیگر قادر به ورود به معامله خرید هستیم.. بهتر که پس از شکست سقف و یا کف، ابتدا منتظر یک کارکشن کوچک شویم. سپس در انتهای آن کارکشن اقدام به گرفتن پوزیشن نماییم.

تصویر فوق نمونه ای دریگر از همین روش و این بار برای یک پوزیشن خرید می باشد.

حالت کلاسیک ورود به روش Break Out به این صورت که پس از تثبیت کلوز کندل بالای سقف و یا کف قبلی، یک پیپ بالاتر و یا پایینتر از آن کندل یک پندینگ اردر بای یا سل قرار می دهیم. در این روش استاپ لاس اولیه یک پیپ زیر آخرین سویینگ نزولی یا صعودی اصلی می باشد.

پس دو روش کلی در الیوت ماینر برای ورود به بازار عبارت است از:

- روش Break Out

- روش اندیکاتور دی تی اسیلاتور

مزیت روش دوم به روش اول اینکه زودتر وارد بازار می شویم. در نتیجه استاپ لاس اولیه کوچک تر و به معامله گر این امکان را می دهد که بر اساس مدیریت ریسک خود با لات بیشتری وارد معامله گردد. پس از آن حرکت سود بیشتری کسب می نماید. اما به دلیل اینکه در این روش بر اساس کراس خطوط اسیلاتور و یا کراس نواحی اشباع، معامله فعال می شود، در بعضی اوقات باعث می گردد که بدون عدم یک کندل معتبر (تریگر کندلی) پوزیشن بی جهت و با ریسکی بالا، فعال و استاپ های پیاپی بخوریم.

مناسب ترین و کامل ترین روش، استفاده از روش تریگر بر اساس روش دی تی اسیلاتور (روش دوم) می باشد. پس از اینکه کراس در اسیلاتور اتفاق افتاد، در آن ناحیه در چارت به دنبال تریگر های کندلی برای ورود به بازار می گردیم. با توجه به اینکه دی تی اسیلاتور نسبت به تریگر کندلی مقدار کمی تاخیر دارد، شاید یک راه مناسب استفاده از کراس خطوط دی تی اسیلاتور در فریم پایینتر مانند یک ساعته و ورود بر اساس تریگر کندلی در فریم بالاتر مانند چهار ساعته باشد.

استفاده از روش دوال تایم فریم نیز بسیار توصیه و تاکید می گردد.

نکته کلیدی: همانطور که گفته شد کراس خطوط اسیلاتور و سیگنال دریافتی، باید هم جهت با خطوط اسیلاتور در تایم فریم بالاتر باشد.

در تصویر فوق در انتهای یک کارکشن ABC کراس خطوط دی تی اسیلاتور در ناحیه اشباع اتفاق افتاد. در این تصویر بسیار تریگر قدرتمندی می باشد، چرا که هم کراس دو خط اسیلاتور رخ و هم قرار گیری خطوط در ناحیه اشباع از خرید را شاهد هستیم.

در روش الیوت ماینر پس از این کراس صبر تا آن کندل بسته و یک پیپ بالاتر از آن پندینگ اردر خود را قرار می دهیم. در صورتی که پندینگ فعال نشد کندل به کندل پندینگ اردر را تریلینگ می نماییم تا نهایتا اردر فعال گردد (یک پیپ بالای آخرین کندل). این تریلینگ برای پندینگ اردر تا زمانی ادامه می یابد که کف موج C شکسته شود و عملا تحلیل Fail گردد.

در شکل فوق همزمان یک تریگر کندلی مورنینگ استار نیز شکل گرفته است. که تاییدی دو چندان برای ورود به بازار بوده و شانس موفقیت این معامله را بیشتر نموده است.

حداکثر میزان ریتریسمنت قیمتی برای یک کارکشن 79 درصد می باشد. اگر در یک کارکشن، کلوز کندلی بالای خط 79 درصد بسته شد باید احتیاط بیشتری نموده و ترجیحا در این شرایط معامله نکنیم. چرا که حتما دلیلی وجود دارد که کارکشن توانسته کلوز کندل خود را بالای خط 79 تثبیت نماید. در این حالت احتمال اینکه این کارکشن به یک موج ایمپالس تبدیل شود زیاد است. مبنای کلوز کندل بالای خط 79 در این حالت فریم چهارساعته می باشد( کندل چهار ساعته یا روزانه)

اگر موج C از یک کارکشن، پروجکشن 162 موج A آن کارکشن را با قاطعیت رد نمود و کلوز کندل بالای آن تثبیت شد، این احتمال وجود دارد که این موج سی از یک کارکشن نباشد و ما با یک موج سه طرف باشیم. همچنین اکتنشن 262 موج B از کارکشن نیز حداکثر تارگت موج سی بوده و عبور از آن به معنای روبرو بودن با یک موج سه احتمالی است. مجددا ملاک تثبیت کلوز کندل بالای این نسبت ها در تایم فریم چهار ساعته می باشد.

در شرایط عادی حداکثر ریتریسمنت زمانی در نسبت های 38 تا 62 درصد اتفاق می افتد. در صورتی که نسبت 62 درصد شکسته شود حداکثر زمان محتمل نسبت 100 فیبوناچی ریتریسمنت تایم می باشد. منظور از شکست این نسبت ها، شکست قاطعانه با یک کندل قدرتمند می باشد نه اینکه قیمت فقط چند پیپ بالاتر از این خطوط برود و مجدددا بازگردد.

نحوه انتخاب کردن پارامترهای بهینه دی تی اسیلاتور:

مهمترین نکته در بخش DT Oscillator Properties انتخاب پارامتر بهینه از میان یکی از چهار پارامتر زیر می باشد:

- 13، 13، 21، 34

- 8، 8، 13، 21

- 5، 5، 8، 13

- 3، 3، 5، 8

برای تنظیم پارامتر نوارهای مناطق اشباع بهتر است از ارقام 25 و 75 استفاده می کنیم. سایر تنظیمات دی تی اسیلاتور را همان تنظیمات پیش فرض در نظر می گیریم. در تایم فریم های میان روز مانند روزانه و چهار ساعته اگر یک بار پارامتر بهینه دی تی اسیلاتور را تشخیص دهیم تا مدت زمانی (در حدود یک ماه برای فریم روزانه) این پارامتر نیاز به تغییر و بازبینی نخواهد داشت.

هر چه تایم فریم بزرگتر از پارامترهای کوچک تری برای تنظیم دی تی اسیلاتور استفاده می کنیم و برعکس. در تایم فریم ماهانه و هفتگی همواره از پارامتر 3،3،5،8 دی تی اسیلاتور استفاده می نماییم. در تایم فریم های روزانه، چهار ساعته و یک ساعته معمولا پارامتر بهینه را از میان یکی از دو پارامتر 5،5،8،13 و یا 8، 8، 13،21 انتخاب می نماییم.

استفاده از تکنیک دوال فریم را برای خود به صورت یک قانون اجباری در آورید.

حال نحوه تعیین پارامتر بهینه را از میان دو پارامتر 13 و 21 دی تی اسیلاتور به صورت گام به گام توضیح خواهیم داد:

گام اول) تشخیص جهت کلی روند، اولین مرحله می باشد. این امر به طرق مختلفی امکان پذیر می باشد، به عنوان مثال بر اساس تحلیل الیوتی یا اندیکاتور DTF (Dynamic Trend Filter) و یا بر اساس تشکیل HH و HL در یک روند صعودی و بالعکس.

گام دوم) در یک روند صعودی، کف های بازار و در یک روند نزولی این سقف های بازار اهمیت کلیدی دارند. چرا که نقطه اصلی ورود ما به بازار در انتهای همین کارکشن های خلاف جهت ترند می باشد.

گام سوم) در مرحله سوم پارامتر های مختلف دی تی اسیلاتور را با هم مقایسه می کنیم و بررسی می نماییم که کدام یک بهتر توانسته انتهای کارکشن ها را شناسایی کند. منظور از شناسایی پارامتر بهینه این است که انتهای کارکشن ها در چارت و سیگنال های خرید یا فروش (خرید در روند صعودی و بالعکس) در دی تی اسیلاتور همزمان اتفاق افتاده باشد. برای این کار یک خط Crosshair روی انتهای کارکشن ها گذاشته و وضعیت چارت و دی تی اسیلاتور را با هم مقایسه می کنیم.

در یک روند صعودی اصلا اهمیتی ندارد که پارامتر بهینه توانسته باشد سقف ها را نیز به درستی شناسایی کند چرا که فقط شناسایی به موقع کف ها نوسط این اندیکاتور در گذشته آن چارت است که برای ما اهمیت دارد. (حالت برعکس در روند نزولی)

در صورتی که در بررسی دریافتیم که هر دو پارمتر 21 و 13 موفق به شناسایی صحیح انتهای کارکشن های اصلی شده اند، برای انتخاب گزینه بهتر از بین این دو پارامتر، به آزمایش تشخیص کارکشن های داخلی (یک درجه موج ریزتر) توسط پارامتر ها به همین روش اقدام می نماییم.

در تایم فریم های کوچک بسیار دقت کنیم که پارامتر 8 دی تی اسیلاتور (تنظیمات بر اساس 8 کندل آخر) بسیار حساس بوده و به همین دلیل میزان خطاهای آن افزایش می یابد و امکان دارد باعث استاپ خوردن های مکرر گردد. در واقع این پارامتر حساس برای دی تی اسیلاتور در تایم فریم های کوچک مناسب نمی باشد چرا که با یک نوسان جزیی به نواحی اشباع می رسیم در حالی که هنوز حرکت اصلی شکل نگرفته است و یا به اتمام نرسیده است. حال دیگر واضح است که چرا در تایم فریم های کوچک از پارامتر بزرگتر و در تایم فریم های بزرگ از پارامتر کوچکتر دی تی اسیلاتور استفاده می نماییم.

مراحل کلی انجام یک تحلیل بر روی یک جفت ارز:

- چارت های آن جفت ارز را از تایم فریم ماهیانه تا یکساعته (H1، H4، D1 ، W1، MN1) باز می کنیم.

- در تایم فریم های Monthly و Weekly از تکنیک های فیبوناچی استفاده می کنیم تا بدین ترتیب کلاستر های اصلی شناسایی گردند. این کلاستر ها چون در تایم فریم های بسیار معتبری شکل می گیرند بسیار قدرتمند هستند و عملا جهت آتی بازار را در درازمدت به ما نشان می دهند.با این حال، این تایم فریم ها بیشتر جهت شناسایی جهت معامله مورد استفاده قرار می گیرند تا معامله.

در تایم فریم های ماهیانه و هفتگی حتی اگر به درستی قابل به شمارش امواج الیوتی نبودیم آنچه اهمیت دارد پیاده سازی انواع تکنیک های فیبوناچی بر روی سویینگ های اصلی موجود در سایت است. نسبت ها و کلاستر های حاصله از اعمال انواع تکنیک های فیبوناچی بر روی این سویینگ ها پتانسیل های دقیقی را برای آینده تحلیل ما به ارمغان می آورد.

- پس از بررسی کلی چارت و در ادامه مرحله قبلی، آخرین روند جاری را بررسی می نماییم تا حتی الامکان شمارش الیوتی حدودی بر روی آن را معین سازیم. در این مرحله از اندیکاتور AO نیز به عنوان اندیکاتور کمکی استفاده می نماییم، پیک واضح در این اندیکاتور نشان دهنده موج سه احتمالی می باشد.

از دی تی اسیلاتور با پارامتر 3، 3، 5، 8 نیز در پای چارت برای فریم های ماهیانه و هفتگی استفاده می کنیم. به یاد داشته باشید که تایم فریم های ماهیانه و هفتگی به شما فقط یک دید کلی ارایه می دهند و این فریم ها به دلیل زمان گیر بودن، چندان برای انجام معامله مناسب نیستند.

- پس از مشخص شدن حدودی موقعیت در بازار، توسط اندیکاتور DT Oscillator جهت روند را تشخیص می دهیم.

- پس از اینکه مشخص گردید در چه موجی هستیم و چه سیگنال هایی در تایم فریم های کوچک تر مورد نیاز است، برای بررسی جزییات و تکمیل ساختار داخلی به تایم فریم های هفتگی و روزانه مراجعه می نماییم.

- در تایم فریم هفتگی، به دنبال شناسایی دقیق تر کلاسترهای قیمتی برای انتهای موج پیش آمده هستیم. مجددا از اندیکاتور AO و دی تی اسیلاتور با پارامتر های بهینه در پای چارت استفاده می نماییم.

در هر تایم فریمی که بخواهیم سیگنال ورودی بگیریم حتما از روش دوال تایم فریم استفاده می نماییم. در هر تایم فریمی، بازوی نهایی و ماقبل آن برای ما بیش از سایر سویینگ ها اهمیت دارند. گاهی اوقات پیش می آید که هنگامی که برای تحلیل از تایم فریم ماهیانه به سمت تایم فریم های کوچک تر حرکت می کنیم با دو سناریو مواجه می شویم. در این شرایط هر دو سناریو را به صورت موازی هم جلو می بریم.

- در تایم فریم روزانه به دنبال تشخیص جهت روند مقطعی بازار برای مدت یک تا سه هفته هستیم. به یاد داشته باشید که در تحلیل الیوتی تایم فریم روزانه بسیار زیاد اهمیت دارد و می بایتی در شمارش الیوتی امواج و ساختار های داخلی در این فریم نهایت دقت را به عمل آورد.

با توجه به اینکه تعداد بسیار زیادی از معامله گر های دنیا بر روی تایم فریم دیلی کار می کنند این تاین فریم در تحلیل الیوتی بسیار بسیار مهم می باشد.

- در تایم فریم روزانه بعضا با دو سناریو مواجه می شویم که هیچ یک قوانین الیوت را نقض نمی کند. در این حالت هر دو سناریو را پیش می بریم و اگر با هم تضادی نداشتند، مانند موجهای 2 و B و یا موج های 3و 5، در تایم فریم های کوچکتر اقدام به معامله می نماییم. در صورت وجود داشتن تضاد در دو سناریو، تا زمان مشخص شدن وضعیت بازار و تثبیت بازار ترجیحا از معامله خودداری می نماییم.

- به یاد داشته باشید تا در تایم فریم روزانه، از تکنیک های زمانی موجود برای شناسایی زمان احتمالی انتهای امواج استفاده نمایید.

- در پایان، در تایم فریم های یک ساعته و چهار ساعته مشابه آنچه قبلا در بخش تریگر توضیح داده شده است اقدام به گرفتن پوزیشن می نماییم.

نکته کلیدی: حتی اگر وضعیت الیوتی هنوز کاملا تثبیت نشده باشد باز هم می توان در ریز موج ها با شناسایی سیکل های پنج موجی و یا پترن های ABC اقدام به گرفتن پوزیشن و انجام معامله نمود.