تریدرها همیشه به دنبال راههایی هستند که حتی در شرایط نزولی نیز فرصت کسب سود داشته باشند. یکی از روشهای کلیدی برای این هدف، معامله شورت (Short Selling) است. در این شیوه، معاملهگر داراییای را که مالک آن نیست از کارگزار قرض میگیرد و بلافاصله در بازار میفروشد. اگر پیشبینی او درست باشد و قیمت کاهش یابد، همان دارایی را با نرخ پایینتر بازخرید کرده و اختلاف قیمت به عنوان سود نصیبش میشود.

اهمیت معاملات شورت زمانی بیشتر آشکار میشود که بازار در حال سقوط است یا سرمایهگذار قصد دارد پرتفوی خود را در برابر ریسک نزولی پوشش دهد.

در این مقاله به طور کامل به بررسی مفهوم شورت، سازوکار اجرایی آن، تفاوت با معاملات لانگ، ریسکها، استراتژیهای ورود و حتی چالشهای روانی این نوع معامله میپردازد تا بتوانید تصمیمهای دقیقتری در بازارهای نزولی اتخاذ کنید.

معاملات شورت به چه معناست؟

معامله شورت یا فروش کوتاه (Short Selling) یکی از استراتژیهای معروف در دنیای معاملات است که هدف آن، کسب سود از کاهش قیمت داراییها است. در این روش، تریدر داراییهایی را که در واقع مالک آنها نیست، از یک کارگزار قرض میگیرد و در بازار به قیمت فعلی میفروشد. سپس منتظر میماند تا قیمت دارایی کاهش یابد و آن را با قیمت پایینتری میخرد و به کارگزار بازمیگرداند. تفاوت بین قیمت فروش اولیه و قیمت خرید نهایی، سود تریدر را تشکیل میدهد.

مثال:

تصور کنید شما یک گوشی موبایل را از دوست خود قرض گرفتهاید و بلافاصله آن را به قیمت ۳۰ میلیون تومان در بازار میفروشید. حالا صبر میکنید تا قیمت این گوشی در بازار به ۲۵ میلیون کاهش یابد. در این مرحله، گوشی را با قیمت ارزانتر میخرید و به دوست خود پس میدهید. در این معامله، بدون اینکه مالک اولیه کالا باشید، ۵ میلیون تومان سود کردهاید. معامله شورت دقیقا از همین منطق در بازارهای مالی استفاده میکند.

برای درک بهتر:

فرض کنید تریدر ۱۰۰ سهم از سهام یک شرکت را به قیمت ۵۰ دلار به فروش میگذارد. مدتی بعد، قیمت این سهم به ۴۰ دلار میرسد. تریدر در این نقطه سهمها را میخرد، به کارگزار بازمیگرداند و از این اختلاف قیمت، ۱۰۰۰ دلار سود کسب میکند. اما اگر خلاف انتظار او، قیمت سهم افزایش یابد (مثلا به ۶۰ دلار برسد)، تریدر برای بازخرید سهمها باید بیشتر بپردازد و متحمل زیان میشود.

توجه: از آنجا که قیمت داراییها میتوانند به طور نامحدود افزایش یابند، ریسک معامله شورت نیز نامحدود است. بنابراین، استفاده از ابزارهای مدیریت ریسک مانند تعیین حد ضرر در این نوع معاملات اهمیت بالایی دارد.

تفاوت معامله شورت و لانگ

تفاوت اصلی بین معامله شورت و معامله لانگ در جهت پیشبینی حرکت قیمت داراییها است. در معامله لانگ، تریدر با انتظار افزایش قیمت، دارایی را خریداری میکند و امیدوار است که در آینده آن را با قیمت بالاتری بفروشد. به عبارت دیگر، تریدر در معامله لانگ از روند صعودی بازار سود میبرد.

اما در معامله شورت، تریدر دقیقاً برعکس عمل میکند؛ یعنی انتظار دارد که قیمت دارایی کاهش یابد. او دارایی را در قیمت فعلی بازار میفروشد و امیدوار است که بعداً بتواند آن را با قیمت پایینتری خریداری کند. این استراتژی بیشتر در بازارهای نزولی به کار میرود.

یکی از تفاوتهای مهم دیگر بین این دو نوع معامله، میزان ریسک است. در معامله لانگ، ریسک تریدر به میزان سرمایه اولیهاش محدود است؛ یعنی حتی اگر قیمت دارایی به صفر برسد، تریدر فقط سرمایهای را که برای خرید دارایی گذاشته از دست میدهد. اما در معامله شورت، ریسک بهطور نامحدود افزایش مییابد، زیرا قیمت دارایی میتواند بهطور تئوریک به هر مقداری افزایش یابد و زیان تریدر نیز افزایش پیدا کند.

برای مثال، اگر تریدر سهامی را به قیمت 50 دلار بفروشد و سپس قیمت آن به 100 دلار افزایش یابد، تریدر باید سهام را به قیمت بالاتری خریداری کرده و ضرر کند. در چنین شرایطی، مدیریت ریسک و استفاده از ابزارهای متناسب مانند دستور توقف ضرر (Stop-Loss) اهمیت زیادی پیدا میکند.

مقایسه جامع: معامله شورت در مقابل معامله لانگ

برای بسیاری از معاملهگران تازهکار، درک تفاوت بین معاملات شورت (فروش استقراضی) و لانگ (خرید معمولی) میتواند کمی گیجکننده باشد. در جدول زیر، این دو نوع پوزیشن را از نظر سازوکار، سودآوری، ریسک و کاربرد مقایسه کردهایم:

| ویژگی | معامله شورت (فروش استقراضی) | معامله لانگ (خرید) |

|---|---|---|

| چشمانداز بازار | نزولی (Bearish) | صعودی (Bullish) |

| مکانیزم اجرا | قرض گرفتن دارایی و فروش آن | خرید مستقیم دارایی |

| مکانیزم سود | سود از کاهش قیمت | سود از افزایش قیمت |

| ریسک ضرر | نامحدود (قیمت میتواند بینهایت بالا برود) | محدود به سرمایه اولیه |

| استفاده رایج | بازارهای نزولی، هج کردن ریسک نزولی | بازارهای صعودی، سرمایهگذاری کوتاه یا بلندمدت |

در حالی که معامله لانگ روش متداولتری است و اغلب در بازارهای صعودی کاربرد دارد، معامله شورت ابزار مفیدی برای کسب سود از افت قیمتها یا پوشش ریسک در بازارهای نزولی به شمار میرود. اما توجه به ریسکهای بالاتر در معاملات شورت بسیار حیاتی است.

پوزیشن شورت چگونه کار میکند؟

پوزیشن شورت یا معامله فروش، یکی از روشهای معاملاتی است که در آن تریدر روی کاهش قیمت یک دارایی شرطبندی میکند. در این حالت، دارایی را از کارگزار قرض میگیرد و بلافاصله در بازار میفروشد. سپس صبر میکند تا قیمت کاهش یابد، مجدداً آن را با قیمت پایینتر میخرد و به کارگزار بازمیگرداند. سود نهایی از تفاوت قیمت فروش و قیمت خرید مجدد حاصل میشود.

تصور کنید شما یک گوشی هوشمند را از دوستتان قرض میگیرید و فورا آن را به قیمت ۳۰ میلیون تومان میفروشید. پس از مدتی که قیمت گوشی به ۲۵ میلیون تومان میرسد، یک گوشی مشابه میخرید و به دوستتان برمیگردانید. ۵ میلیون تومان باقیمانده، سود شما از این معامله شورت است.

مثال واقعی از یک پوزیشن شورت در بازار فارکس:

فرض کنید پیشبینی میکنید که نرخ برابری EUR/USD از ۱.۰۸۲۰ کاهش خواهد یافت. در این صورت، میتوانید یک معامله شورت در این سطح باز کنید:

- حجم معامله: ۰.۱ لات؛

- حد ضرر (Stop Loss): ۱.۰۸۵۰ (۳۰ پیپ بالاتر)؛

- حد سود (Take Profit): ۱.۰۷۶۰ (۶۰ پیپ پایینتر).

اگر بازار طبق پیشبینی شما حرکت کند و قیمت به ۱.۰۷۶۰ برسد، معامله با ۶۰ دلار سود بسته میشود. اما اگر بازار برخلاف انتظار شما به ۱.۰۸۵۰ برسد، معامله با ۳۰ دلار ضرر متوقف خواهد شد.

این مثال به وضوح نشان میدهد که چگونه میتوان با تحلیل نزولی بازار از طریق معامله شورت در فارکس کسب سود کرد، البته به شرط رعایت دقیق مدیریت سرمایه و ریسک.

راهنمای گامبهگام و تصویری: چگونه در متاتریدر معامله شورت باز کنیم؟

باز کردن معامله فروش (Short Sell) در متاتریدر ۴ یا ۵ یکی از ابزارهای کاربردی برای کسب سود در بازارهای نزولی است. در این بخش، به صورت مرحله به مرحله و همراه با تصاویر، نحوه باز کردن پوزیشن شورت را آموزش میدهیم.

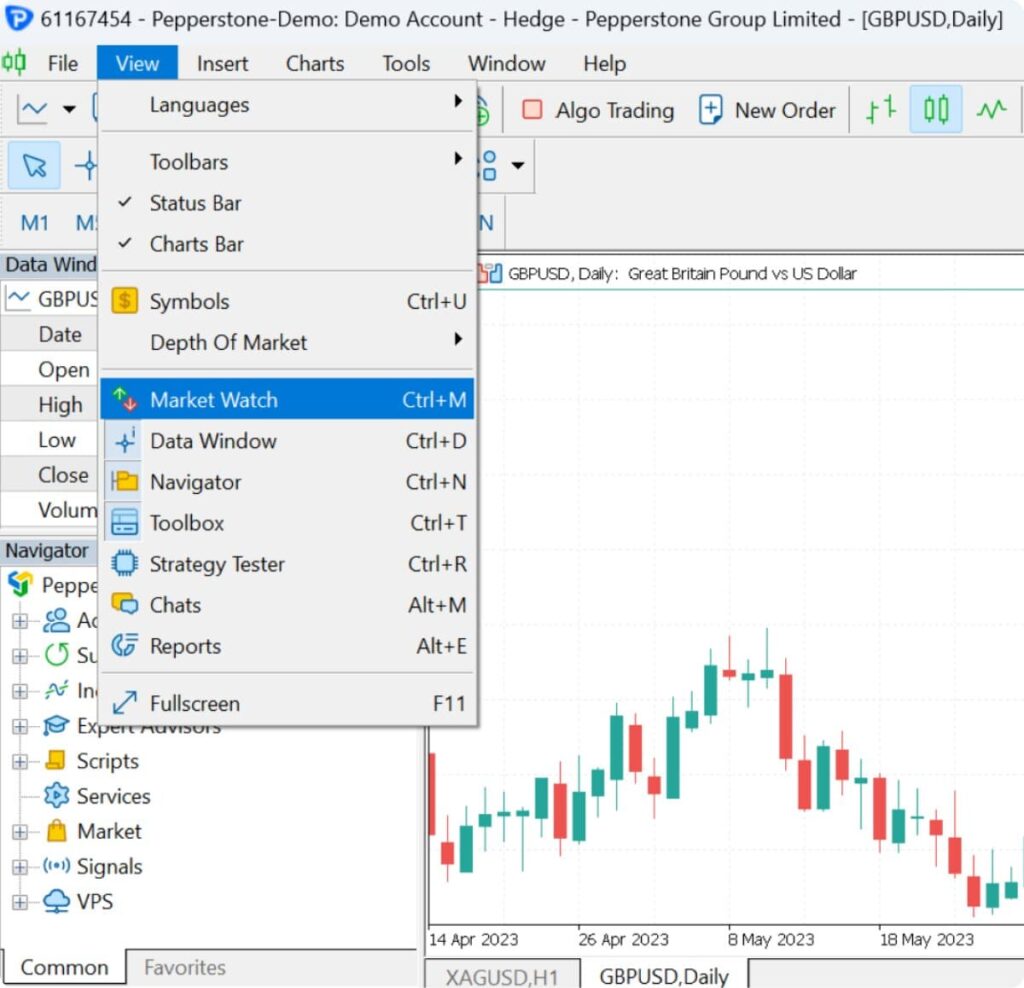

- پلتفرم MetaTrader 5 خود را باز کرده و با اطلاعات حساب ترید خود وارد شوید.

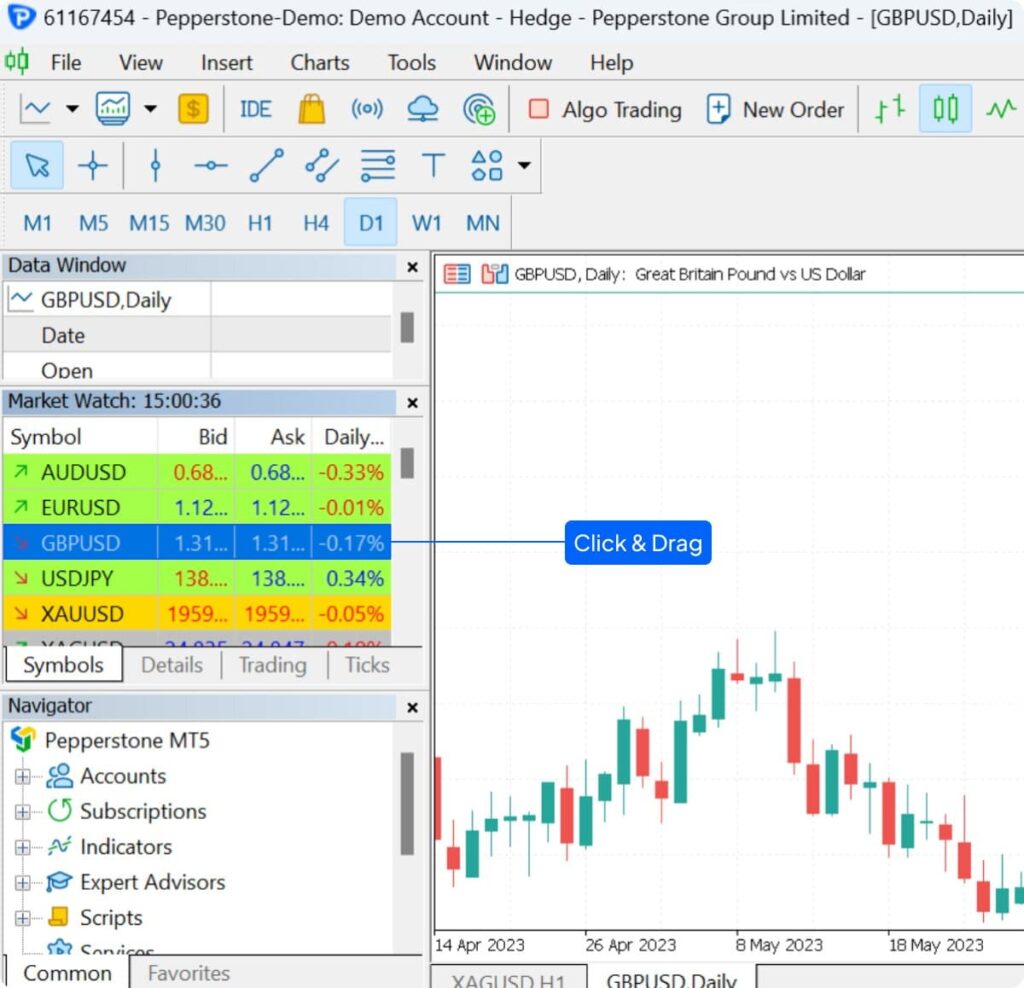

- نمودار بازار مورد نظر خود را باز کنید. برای این کار، نماد دلخواه را از پنجره Market Watch انتخاب کرده و آن را به سمت پنجره اصلی نمودار در مرکز صفحه بکشید و رها کنید.

- همچنین میتوانید همین کار را با راست کلیک روی گزینه Symbols انجام دهید و پس از انتخاب نماد، آن را به وسط صفحه بکشید تا نمودار نمایش داده شود.

- بعد از باز شدن نمودار، در صورت فعال بودن قابلیت معاملات تک کلیکی (One-Click Trading)، دکمههای «خرید (Buy)» و «فروش (Sell)» روی نمودار نمایش داده میشوند. کافی است برای اجرای سریع پوزیشن فروش، روی دکمه Sell کلیک کنید.

- اکنون موقعیت معاملاتی شما باز شده است و میتوانید آن را در بخش پایین نمودار و در قسمت «پوزیشنهای باز» در کنار موجودی حساب خود مشاهده کنید. این بخش معمولا با رنگ آبی مشخص میشود.

- برای ویرایش این پوزیشن باز، روی آن در بخش «پوزیشنهای باز» (زیر نمودار) راست کلیک کنید. در اینجا میتوانید ابزارهای مدیریت ریسک مانند حد ضرر یا حد سود را اضافه کرده یا خود معامله را تغییر دهید. همچنین از همینجا میتوانید پوزیشن را ببندید.

- توجه داشته باشید که در متاتریدر ۵، اندازه پیشفرض معاملات معمولاً روی ۱۰۰٬۰۰۰ واحد (یعنی 1.00 لات) تنظیم شده است، مگر اینکه قبلاً آن را تغییر داده باشید. بنابراین اگر بدون تغییر حجم روی «Sell» کلیک کنید، MT5 به طور خودکار یک معامله فروش به اندازه ۱۰۰٬۰۰۰ واحد برای شما اجرا میکند.

- وقتی به سطح سود یا ضرر دلخواه خود رسیدید، زمان بستن پوزیشن فرا میرسد. برای بستن، روی علامت ضربدر (×) در سمت راست پوزیشن باز (زیر نمودار) کلیک کنید. همچنین توجه داشته باشید، اگر قیمت به سطح حد ضرر یا حد سود شما برسد، معامله بهصورت خودکار بسته خواهد شد.

بهترین زمانها برای ورود به معامله شورت

- الگوهای نموداری نزولی: یکی از مهمترین ابزارهایی که تریدرها برای شناسایی فرصتهای شورت از آن استفاده میکنند، تحلیل تکنیکال است. الگوهای نموداری مانند الگوی سر و شانه یا دو قله، که نشاندهنده پایان یک روند صعودی و آغاز یک روند نزولی هستند، میتوانند سیگنالهای خوبی برای ورود به معاملات شورت باشند.

- واگرایی منفی: هنگامی که قیمت دارایی در حال افزایش است، اما اندیکاتورهایی مانند MACD یا RSI نشاندهنده کاهش قدرت روند صعودی هستند، این میتواند نشانهای از بازگشت بازار باشد. این نوع واگرایی به تریدرها کمک میکند تا فرصتهای مناسبی برای معامله شورت پیدا کنند.

- اخبار و رویدادهای منفی: تغییرات اقتصادی، گزارشهای مالی ضعیف یا اخبار منفی مرتبط با یک شرکت یا دارایی خاص میتوانند باعث کاهش قیمت آن شوند. تریدرها باید به اخبار اقتصادی و تحلیلهای فاندامنتال توجه کنند تا بتوانند زمانهای مناسب برای ورود به معاملات شورت را شناسایی کنند.

- بازارهای حبابی: گاهی اوقات، قیمت داراییها به دلیل هیجانات بازار بهطور غیرمنطقی افزایش مییابد و حباب قیمتی شکل میگیرد. در چنین شرایطی، بسیاری از تریدرها به معاملات شورت بهعنوان فرصتی برای بهرهبرداری از کاهش آتی قیمت نگاه میکنند.

استراتژیهای معاملاتی شورت

- تحلیل تکنیکال: تریدرها از ابزارهای مختلف تکنیکال مانند نمودارها و اندیکاتورها استفاده میکنند تا روندهای نزولی را شناسایی کرده و در زمانهای مناسب وارد معاملات شورت شوند. اندیکاتورهایی مانند میانگین متحرک، MACD و RSI برای شناسایی تغییرات روند و نقاط ورودی به معامله شورت بسیار مفید هستند.

- واگرایی منفی: واگرایی منفی زمانی رخ میدهد که قیمت دارایی در حال افزایش است، اما اندیکاتورهای تکنیکال کاهش قدرت بازار را نشان میدهند. این نوع واگرایی میتواند به تریدرها سیگنال دهد که بازار در حال آماده شدن برای یک حرکت نزولی است و زمان مناسبی برای ورود به معاملات شورت فراهم شده است.

- تجزیه و تحلیل بنیادی: این استراتژی به بررسی اخبار و اطلاعات اقتصادی، گزارشهای مالی و وضعیت کلی بازار مربوط میشود. برای مثال، اگر یک شرکت گزارش مالی ضعیفی ارائه دهد، این ممکن است به کاهش قیمت سهام آن شرکت منجر شود و تریدرها میتوانند از این اطلاعات برای ورود به معاملات شورت استفاده کنند.

- استفاده از حد ضرر (Stop-Loss): یکی از مهمترین جنبههای هر استراتژی معاملاتی، مدیریت ریسک است. تعیین یک سطح مشخص برای توقف ضرر میتواند به تریدرها کمک کند تا از زیانهای بزرگ جلوگیری کنند. به عنوان مثال، اگر قیمت دارایی به یک سطح مشخص برسد و تریدر متحمل ضرر شود، استفاده از حد ضرر میتواند بهطور خودکار معامله را متوقف کند و جلوی زیان بیشتر را بگیرد.

- هجینگ (Hedging): یکی دیگر از استراتژیهای محبوب، استراتژی هجینگ است که تریدرها با استفاده از آن میتوانند ریسک کاهش قیمت داراییهای خود را مدیریت کنند. در این روش، تریدرها همزمان با نگهداری داراییهای لانگ، موقعیت شورت نیز اتخاذ میکنند تا در صورت کاهش قیمت، زیانهای خود را به حداقل برسانند.

استراتژیهای معاملاتی برای شناسایی فرصتهای فروش استقراضی

یکی از کاربردهای مهم تحلیل تکنیکال، شناسایی نقاط مناسب برای ورود به معامله فروش استقراضی (Short) است. در این بخش، دو استراتژی رایج را بررسی میکنیم که به کمک آنها میتوان فرصتهای فروش را با دقت بیشتری شناسایی کرد.

۱. استفاده از الگوهای بازگشتی نزولی: الگوی سقف دوقلو (Double Top)

الگوی سقف دوقلو یکی از شناختهشدهترین الگوهای بازگشتی نزولی است که معمولا پس از یک روند صعودی ظاهر میشود. این الگو از دو قله تقریبا هم سطح تشکیل شده که بین آنها یک دره وجود دارد.

چگونه از این الگو برای ورود به معامله شورت استفاده کنیم؟

مراحل:

- صعود قیمت و تشکیل اولین قله؛

- اصلاح قیمت تا یک سطح حمایتی (خط گردن)؛

- بازگشت قیمت و تشکیل دومین قله تقریبا هم سطح؛

- شکست خط گردن با کندل قوی نزولی؛

- ورود به معامله فروش استقراضی پس از تایید شکست.

این تصویر شکلگیری کامل الگوی سقف دوقلو (Double Top) را نشان میدهد؛ الگویی بازگشتی که پس از یک روند صعودی ظاهر شده است. پس از تشکیل دو قله همسطح و شکست خط گردن، روند نزولی آغاز شده که نقطه مناسبی برای ورود به معامله فروش استقراضی فراهم میکند.

۲. معامله در پولبک به سطوح مقاومت

یکی دیگر از روشهای مؤثر برای ورود به معاملات شورت، معامله در پولبک است. زمانی که قیمت پس از شکستن یک حمایت مهم، دوباره به سمت همان سطح بازمیگردد (پولبک میزند)، در صورت مشاهده نشانههای ضعف خریداران، میتوان وارد موقعیت فروش شد.

چگونه از این موقعیت استفاده کنیم؟

مراحل:

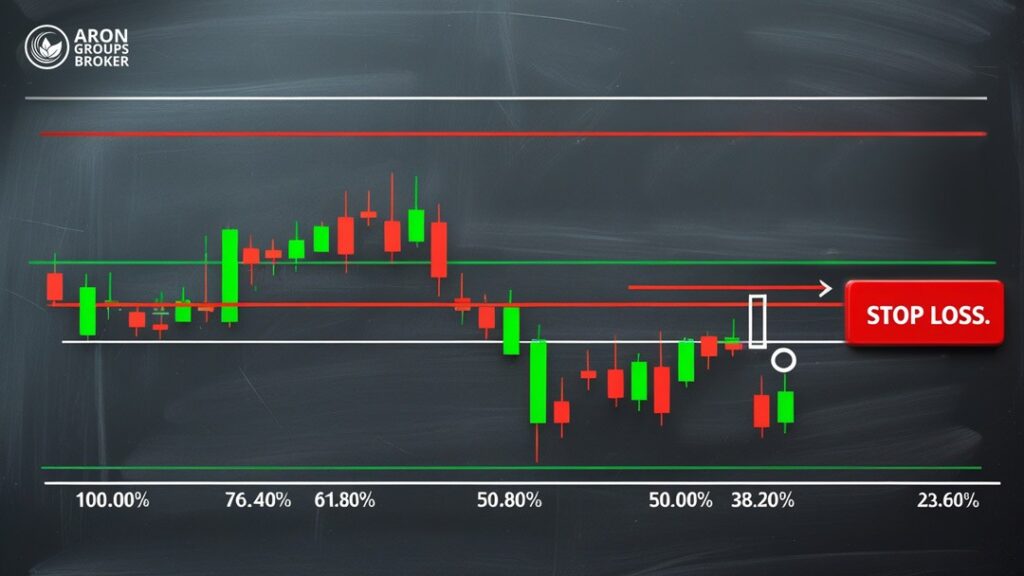

- شکست یک سطح حمایتی مهم توسط کندل نزولی؛

- بازگشت قیمت به سطح شکستهشده (که حالا به مقاومت تبدیل شده است)؛

- مشاهده کندل تاییدی نزولی (مانند کندل پوشای نزولی، پینبار نزولی یا مارابوزو نزولی)؛

- ورود به پوزیشن فروش با حد ضرر بالاتر از مقاومت جدید.

این تصویر ادامه روند نزولی (Trend Continuation) در نمودار EUR/JPY را پس از پولبک به سطح مقاومت نشان میدهد. الگوی کندلی اینگالف نزولی در ناحیه مقاومت، سیگنال فروش صادر کرده و قیمت پس از آن به ریزش خود ادامه داده است. ترکیب شکست حمایت، پولبک و کندل تأییدی، فرصت مناسبی برای ورود به پوزیشن شورت فراهم کرده است.

۳. استفاده از واگرایی نزولی در اندیکاتورها

واگرایی نزولی زمانی رخ میدهد که قیمت در نمودار یک سقف جدید بالاتر از سقف قبلی تشکیل میدهد، اما اندیکاتور (مانند RSI، MACD یا Stochastic) سقف پایینتری را ثبت میکند. این اختلاف نشان میدهد که حرکت صعودی بازار در حال کاهش است و احتمال برگشت روند به سمت نزول وجود دارد.

چگونه از این روش استفاده کنیم؟

- انتخاب یک اندیکاتور مومنتوم مانند RSI یا MACD.

- شناسایی سقفهای قیمتی و مقایسه آنها با سقفهای اندیکاتور.

- مشاهده شکلگیری سقف بالاتر در قیمت و همزمان سقف پایینتر در اندیکاتور.

- تأیید با یک الگوی کندلی نزولی یا شکست خط روند کوتاهمدت.

- ورود به پوزیشن شورت با حد ضرر بالاتر از سقف اخیر قیمت.

به عنوان مثال:

در این تصویر نمونهای از واگرایی نزولی با استفاده از اندیکاتور RSI نمایش داده شده است. قیمت در نمودار سقف بالاتری ایجاد کرده، اما RSI همزمان سقف پایینتری ثبت کرده است که نشاندهنده کاهش مومنتوم صعودی است. این واگرایی پیش از بازگشت نزولی رخ داده و هشداری برای آغاز روند نزولی صادر کرده است.

مدیریت ریسک در معاملات شورت

مدیریت ریسک یکی از مهمترین عوامل موفقیت در معاملات شورت است، زیرا این نوع معاملات با ریسکهای بالا همراه هستند. تریدرها باید روشهای مختلفی برای کاهش ریسک و محافظت از سرمایه خود استفاده کنند. برخی از ابزارها و تکنیکهای مدیریت ریسک عبارتند از:

- حد ضرر (Stop-Loss): یکی از اساسیترین روشهای مدیریت ریسک در معاملات شورت، تعیین حد ضرر است. این ابزار به تریدرها کمک میکند تا زیانهای خود را بهطور دقیق کنترل کرده و در صورت رسیدن به یک سطح مشخص، معامله بهطور خودکار بسته شود.

- تنوع در پرتفوی: تنوعبخشی به پرتفوی سرمایهگذاری میتواند به کاهش ریسکهای معاملات شورت کمک کند. تریدرها باید از تمرکز زیاد بر روی یک دارایی خاص خودداری کرده و در سبد داراییهای خود تنوع ایجاد کنند. این امر میتواند در کاهش ریسک کلی پرتفوی نقش مؤثری داشته باشد.

- نسبت ریسک به پاداش: تعیین نسبت ریسک به پاداش (Risk-Reward Ratio) در معاملات شورت بسیار مهم است. به عنوان مثال، اگر یک تریدر حاضر به ریسک یک واحد سرمایه باشد، باید حداقل انتظار داشته باشد که دو واحد سود کسب کند. این نوع مدیریت ریسک به تریدر کمک میکند تا معاملات خود را بهطور هوشمندانهای مدیریت کند و از زیانهای بزرگ جلوگیری کند.

- آگاهی از شرایط بازار: شناخت دقیق از وضعیت بازار و استفاده از تحلیلهای دقیق میتواند به تریدرها کمک کند تا تصمیمات بهتری بگیرند و ریسکهای خود را کاهش دهند. تریدرها باید دائماً به تحلیلهای تکنیکال و بنیادی توجه کنند و با استفاده از این اطلاعات، نقاط مناسب ورود و خروج از معاملات شورت را شناسایی کنند.

شورت اسکوییز (Short Squeeze) چیست و چگونه معاملهگران را به دام میاندازد؟

شورت اسکوییز یکی از پدیدههای خاص و پرهیجان بازارهای مالی است که معمولا باعث نوسانات شدید قیمت میشود. این اتفاق زمانی رخ میدهد که بسیاری از معاملهگران روی کاهش قیمت یک دارایی شرطبندی کردهاند (یعنی پوزیشن شورت گرفتهاند)، اما برخلاف انتظارشان، قیمت ناگهان شروع به افزایش میکند.

وقتی قیمت بالا میرود، معاملهگران شورت برای جلوگیری از زیان بیشتر مجبور میشوند دارایی را بازخرید کنند. این خرید اجباری باعث فشار بیشتر روی تقاضا شده و قیمت حتی سریعتر افزایش پیدا میکند. به این چرخه که مثل یک دام عمل میکند، شورت اسکوییز میگویند.

ماجرای سهام GameStop (GME)

یکی از معروفترین نمونههای شورت اسکوییز در تاریخ بازار سهام مربوط به شرکت GameStop در سال ۲۰۲۱ است.

- بسیاری از صندوقهای بزرگ والاستریت روی کاهش ارزش این سهام شرط بسته بودند و حجم زیادی پوزیشن شورت داشتند.

- اما گروهی از سرمایهگذاران خرد در شبکه اجتماعی Reddit (انجمن WallStreetBets) هماهنگ شدند و شروع به خرید گسترده این سهم کردند.

- افزایش تقاضا باعث شد قیمت سهم به طور غیرمنتظرهای جهش کند.

- در نتیجه، معاملهگران شورت برای جلوگیری از ضررهای سنگین مجبور به خرید سهام شدند و این خرید اجباری، موج جدیدی از افزایش قیمت را به همراه داشت.

قیمت سهام GameStop در مدت کوتاهی از حدود ۲۰ دلار به بیش از ۴۰۰ دلار رسید. این ماجرا نهتنها یک درس بزرگ برای معاملهگران شورت بود، بلکه نشان داد چگونه فشار خرید میتواند یک روند نزولی را به یک انفجار صعودی تبدیل کند.

شورت اسکوییز معمولا در سهام یا داراییهایی رخ میدهد که حجم معاملات شورت آنها بسیار بالا است و یک جرقه خبری یا هجوم سرمایهگذاران خرد میتواند باعث انفجار قیمت شود.

تاثیر تحلیل تکنیکال و فاندامنتال در معاملات شورت

همانطور که پیشتر ذکر شد، تحلیل تکنیکال و تحلیل فاندامنتال هر دو از اهمیت ویژهای در موفقیت معاملات شورت برخوردارند. تحلیل تکنیکال به تریدرها کمک میکند تا با استفاده از الگوهای نموداری و اندیکاتورهای مختلف، روندها و تغییرات قیمت داراییها را پیشبینی کرده و نقاط ورود و خروج مناسب را شناسایی کنند. از سوی دیگر، تحلیل فاندامنتال به بررسی عوامل اقتصادی، مالی و سیاسی میپردازد که میتوانند بر قیمت داراییها تاثیر گذار باشند.

چالشهای روانی در پوزیشن شورت

معاملات شورت به دلیل ماهیت ریسک بالای خود میتوانند فشارهای روانی زیادی بر تریدرها وارد کنند. یکی از بزرگترین این چالشها ترس از زیان است. از آنجا که قیمت داراییها میتواند بهطور نامحدودی افزایش یابد، تریدرها ممکن است در مواجهه با این وضعیت دچار اضطراب و استرس شوند. طمع نیز یکی دیگر از چالشهای روانی است که میتواند تریدرها را به سمت تصمیمات نادرست سوق دهد، به ویژه زمانی که تریدرها به دنبال سود بیشتری هستند و بیش از حد ریسک میکنند.

مدیریت این چالشهای روانی بهخصوص در معاملات شورت از اهمیت بالایی برخوردار است و تریدرها باید از استراتژیهای مناسب مدیریت ریسک و انضباط معاملاتی استفاده کنند تا بتوانند احساسات خود را کنترل کرده و تصمیمات منطقیتری بگیرند.

نتیجهگیری

معامله شورت میتواند سودآور باشد، اما تنها زمانی نتیجه میدهد که با برنامهریزی، شواهد کافی و نظم معاملاتی همراه شود. بهترین زمانهای ورود معمولا وقتی دیده میشوند که چند نشانه با هم همپوشانی دارند؛ مانند شکست حمایت و تبدیل آن به مقاومت، سیگنال کندلی تأیید کننده، واگرایی منفی یا کاهش قدرت روند و در کنار آن دادههای بنیادی منفی.

از طرف دیگر، ریسکهای بزرگی مانند زیان نامحدود یا پدیده «شورت اسکوییز» وجود دارند. برای کنترل این ریسکها باید حد ضرر بگذارید، حجم معامله را متناسب با نوسان تنظیم کنید، نسبت ریسک به سود منطقی داشته باشید و از قبل سناریوهای شکست معامله را مشخص کنید.

رعایت این اصول، معامله شورت را از یک شرطبندی پرریسک به یک استراتژی حساب شده تبدیل میکند. بهتر است ابتدا همه چیز را در حساب دمو تمرین کنید، سپس با حجمهای کوچک وارد بازار واقعی شوید و با بهروزرسانی مداوم برنامه معاملاتی، از افت قیمتها به طور ایمن و حرفهای استفاده کنید.

سوالات متداول

معامله شورت چه تفاوتی با معامله لانگ دارد؟

تفاوت اصلی بین معامله شورت و لانگ در جهت حرکت قیمت است. در معامله لانگ، تریدر دارایی را با انتظار افزایش قیمت میخرد و از رشد قیمت سود میبرد. در معامله شورت، تریدر انتظار کاهش قیمت دارد و با فروش دارایی قرضی، از افت قیمت سود میبرد. همچنین، ریسک معامله شورت نامحدود است، زیرا قیمت دارایی میتواند بهطور نامحدودی افزایش یابد، در حالی که در معامله لانگ ریسک محدود به میزان سرمایه اولیه است.

ریسکهای اصلی در معاملات شورت چیست؟

ریسک اصلی در معاملات شورت، احتمال افزایش قیمت دارایی بهجای کاهش است. در چنین حالتی، تریدر مجبور میشود دارایی را با قیمت بالاتری خریداری کند و ضرر کند. به دلیل اینکه قیمت یک دارایی میتواند بهطور نامحدود افزایش یابد، زیانهای معاملات شورت میتواند بهصورت نامحدود باشد. برای مدیریت این ریسک، تعیین حد ضرر (Stop-Loss) و استفاده از استراتژیهای مدیریت ریسک بسیار حیاتی است.

بهترین زمان برای ورود به معاملات شورت چه زمانی است؟

بهترین زمان برای ورود به معاملات شورت زمانی است که نشانههای نزولی در بازار مشاهده میشود. این نشانهها میتوانند شامل الگوهای نزولی در نمودارها، واگرایی منفی در اندیکاتورها، یا اخبار و گزارشهای مالی منفی باشند. همچنین، حبابهای قیمتی و بازارهای پرتلاطم نیز میتوانند فرصتهای مناسبی برای معاملات شورت ایجاد کنند.

چگونه میتوان ریسکهای معاملات شورت را مدیریت کرد؟

مدیریت ریسک در معاملات شورت شامل استفاده از حد ضرر (Stop-Loss) برای محدود کردن زیانها، تعیین نسبت ریسک به پاداش مناسب، و تنوعبخشی به سبد داراییها است. همچنین، استفاده از استراتژیهای تحلیلی دقیق و آگاهی از شرایط بازار میتواند به کاهش ریسک کمک کند. تریدرها باید بهدقت تحلیلهای تکنیکال و بنیادی را برای تعیین زمان مناسب ورود و خروج به معاملات شورت استفاده کنند.

چه ابزارهایی برای تحلیل معاملات شورت وجود دارد؟

برای تحلیل معاملات شورت، میتوان از ابزارهای تحلیل تکنیکال مانند میانگین متحرک، MACD، RSI و الگوهای نموداری مانند الگوی سر و شانه یا دو قله استفاده کرد. همچنین، تحلیلهای فاندامنتال مانند بررسی گزارشهای مالی شرکتها، وضعیت اقتصادی و رویدادهای سیاسی نیز در تصمیمگیری تریدرها نقش دارند.

چه تفاوتی بین معاملات شورت در بازار سهام و فارکس وجود دارد؟

در بازار سهام، معاملات شورت معمولاً با فروش سهامهایی که تریدر از کارگزار قرض گرفته انجام میشود. در بازار فارکس، تریدرها میتوانند با پیشبینی کاهش ارزش یک ارز نسبت به ارز دیگر، معاملات شورت را انجام دهند. هرچند که هر دو نوع معامله شورت با کاهش قیمت سر و کار دارند، اما عوامل تأثیرگذار و مکانیزمهای بازار فارکس و سهام متفاوت هستند.

چه زمانی معاملات شورت سودآور است؟

معاملات شورت زمانی سودآور است که قیمت دارایی پس از فروش اولیه کاهش یابد و تریدر بتواند آن را با قیمت کمتری بازخرید کند. با این حال، موفقیت در معاملات شورت نیازمند تحلیل دقیق و مدیریت ریسک است. اگر قیمت دارایی افزایش یابد، معامله شورت میتواند زیانبار باشد.

برای مطالعه بیشتر: حد سود و ضرر

منبع: Investopedia