شروع پرتکاپوی نوامبر با جلسهی فدرال رزرو، بانکهای مرکزی ژاپن وانگلستان، گزارش NFP و دادههای تورم و اشتغال در نقاط مختلف

October 31, 2023

هفتهی پیشرو در حالی به استقبال ماه نوامبر خواهیم رفت که فدرال رزرو و بانکهای مرکزی ژاپن و انگلستان به عنوان پیشگامان بانکهای مرکزی آخرین تصمیم خود در مورد نرخ بهره را اتخاذ خواهند کرد. این در حالی است که این جلسات همزمان خواهند شد با انبوهی از دادههای اقتصادی مهم همانند دادههای اشتغال و گزارش NFP، شاخصهای PMI موسسهی ISM در ایالات متحده، دادههای تولید ناخالص داخلی (GDP) در کانادا و اروپا و همچنین تورم در حوزه یورو وشاخصهای PMI چین.

از سوی دیگر یک چشم بازار به سمت کش و قوسهای ژئوپلیتیکی، نتایج گزارشهای درآمدزایی تابستان و آخرین وضعیت اوراق خزانه داری ایالات متحده خواهد بود.

آخرین تحولات ریسکهای ژئوپلتیک

در حالیکه در روز جمعه گسترش حملات زمینی اسرائیل به غزه بار دیگر موجی از نگرانی از گسترش دامنههای این جنگ به سایر نقاط خاورمیانه را تشدید کرد و شاهد افزایش قیمت نفت و اونس و ریزش شدید سهام بودیم، اما این هفته بازارها کار خود را با ارامش نسبی آغاز کردند و نشان دادند که پس از فروکش کردن هیجانات اولیه، بازی روز جمعه را خیلی هم جدی نگرفتهاند. از سوی دیگر با توجه به در پیش بودن نشست فدرال رزرو در روز چهارشنبه و دادههای اشتغال، سرمایه گذاران ترجیح دادند، کمی محتاطانهتر رفتار کنند و به این سوی آبها هم نیم نگاهی داشته باشند.

حال باید دید در ادامه مداخله حزب الله لبنان چقدر میتواند مسیر این تنشها را تغییر دهد و ادامهی عملیات زمینی بویژه در تونلهای حماس که توسط ارتش اسرائیل گرفته شده، چه ابعاد تازهای خواهد یافت. احتمال دارد پس از نشست فدرال رزرو بار دیگر بازار به ریسکهای ژئوپلتیک بهای بیشتری بدهد.

اپل، مک دونالد، فایزر از چهرههای شاخص گزارش های درآمدزایی این هفته

گزارش های درآمدزایی این هفته با انتشار نتایج عملکرد چهره های شاخصی همچونه مکدونالد، فایزر، دستگاههای میکرو پیشرفته (AMD)، کوالکام، استارباکس و اپل ادامه خواهد یافت. تا 26 اکتبر 2023، 47% از شرکت های S&P500 نتایج مالی خود را منتشر کرده اند که 78% آنها عملکردی بهتر از انتظارات داشتهاند. که این نرخ عملکرد از میانگین 5 ساله (77٪) و میانگین 10 ساله (74٪) بهتر است، اما با توجه به شرایط اقتصادی جهان و ریسکهای ژئوپلیتیک موجود، عمدهی توجه به چشم انداز شرکت ها برای تعیین اینکه آیا می توان حرکت سود را در آینده حفظ کرد یا خیر، معطوف است.

آیا شرایط بازار اوراق قرضه به فدرال رزرو اجازه خواهد داد بار دیگر جسورانه عمل کند؟

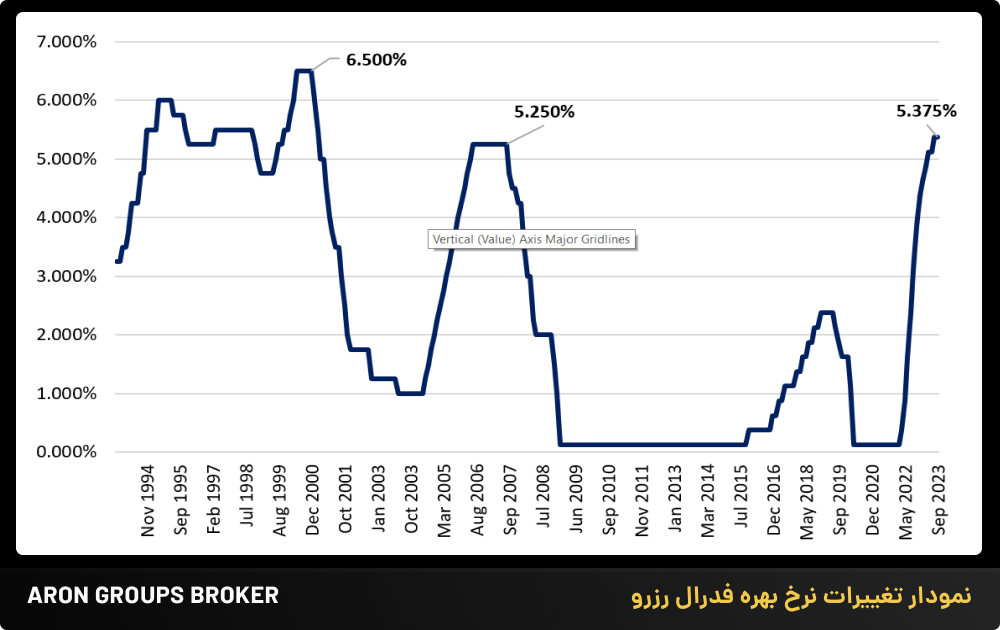

در نشست ماه سپتامبر، فدرال رزرو تصمیم گرفت تا محدوده هدف برای نرخ وجوه فدرال رزرو را در 5.25٪ -5.50٪ حفظ کند و در بیانیه بانک اشاره شد که “در صورت بروز خطراتی که می تواند مانع دستیابی به اهداف فدرال رزرو شود، FOMC آماده خواهد بود تا موضع سیاست پولی را به طور مناسب تنظیم کند.”.

در هفتههای اخیر، چندین سخنران فدرال رزرو، از جمله رئیس فدرال رزرو، آقای پاول، محتاطتر به نظر میرسیدند. آنها خاطرنشان کردند که افزایش بازده اوراق قرضه بلندمدت و شرایط مالی سختتر، نیاز به تشدید بیشتر سیاستهای پولی انقباضی را کاهش داده است.

به این ترتیب، بازار به طور گستردهای انتظار دارد فدرال رزرو نرخ بهره ترمینال صندوق های فدرال رزرو را بدون تغییر در 5.25٪ -5.50٪ در ماه نوامبر نگه دارد. لذا توجهات بیشتر به سمت صحبتهای آقای پاول معطوف شده است. انتظار میرود بیانهیی فدرالرزرو و جرومی پاول نیز توجه بازار را به سمت دادههای اقتصادی سوق دهند. هر نوع لحن ناملایمی از آقای پاول، از دلار حمایت خواهد کرد.

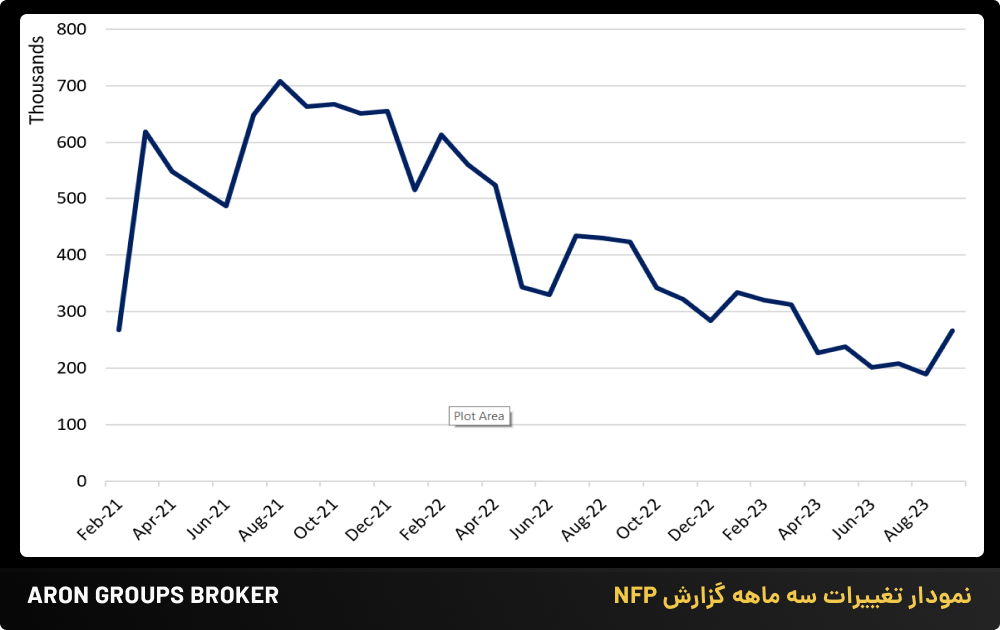

این بار گزارشNFP چگونه میتواند بازار را سورپرایز کند؟

در سخنرانی هفته گذشته در باشگاه اقتصادی نیویورک فدرال رزرو، جرومی پاول، رئیس فدرال رزرو، خاطرنشان کرد که در حالی که شرایط بازار کار ضعیف است، بسیاری از شاخص ها نشان می دهند که بازار کار در حال سرد شدن است.

اظهارات رئیس فدرال رزرو تنها دو هفته پس از آن منتشر شد که گزارش حقوق و دستمزد غیرکشاورزی در سپتامبر نشان داد که اقتصاد ایالات متحده 336 هزار شغل جدید ایجاد کرده است که تقریباً دو برابر پیش بینی 170 هزار شغل است.

در این ماه، بازار به دنبال آن است که اقتصاد ایالات متحده 145000 شغل در اکتبر ایجاد کند، در حالی که انتظار میرود نرخ بیکاری در 3.8٪ ثابت بماند. انتظار می رود رشد دستمزد ایالات متحده از 0.2% در ماه سپتامبر 0.3% افزایش یابد، که شاهد کاهش نرخ سالانه از 4.2% به 4% خواهد بود. در صورتیکه مانند دفعه پیش نتایج گزارش NFP، شگفتی ساز شود، میتواند حمایت مناسبی از دلار داشته باشد.

سایر دادههایی که این هفته در سشن آمریکا منتشر میشوند عبارتند از: در روز سهشنبه، شاخص PMI شیکاگو، شاخص اطمینان مصرفکننده کنفرانس بورد، در روز پنجشنبه، شاخص سفارشات کارخانجات منتشر خواهد شد با توجه به اینکه تغییرات ماهانه سفارش کالاهای بادوام برای ماه سپتامبر بهتر از انتظارات بود، لذا امکان دارد شاخص سفارشات کارخانجات توجه زیادی را به خود جلب کند.

آیا PMIهای موسسهی ISM نیز همانند S&P Global حاوی اخبار خوب خواهند بود؟

در روز چهارشنبه شاخص PMI تولیدی و روز جمعه PMI خدماتی موسسه ISM منتشر خواهد شد و سرمایهگذاران بیصبرانه منتظرند تا ببینند آیا نتایج PMIهای ISM نیز همسو با PMI های S&P Global است یا خیر. هفته گذشته یکی از پارامترهایی که از دلار در مقابل طوفانها حمایت کرد، شگفتی صعودی PMI های S&P Global بود که PMI تولیدی به سطح 50 و آستانهی خروج از انقباض رسید و PMIهای خدماتی و ترکیبی نیز به سمت 51 پیشروی کردند.

پیشبینیها حاکی از آن است که PMI تولیدی ISM در سطح 49 دوره قبل بدون تغییر بماند و PMI خدماتی نیز از 51 دوره قبل به 50.9 افت کند، در صورتیکه PMI های موسسه ISM نیز شگفتی ساز شوند و بهتر از انتظارات ظاهر شوند، میتوانند حمایت قابل توجهی از دلار داشته باشند.

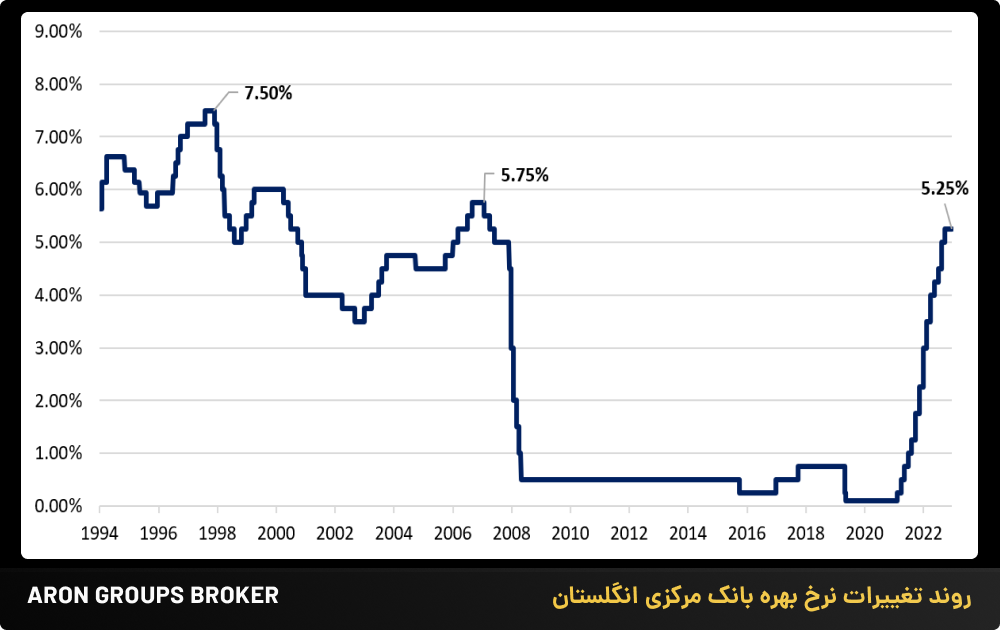

آیا بانک مرکزی انگلستان میتواند تهاجمی عمل کند؟

انتظار میرود بانک مرکزی انگلستان (BOE) در نشست روز پنجشنبه، نرخ بهره را بدون تغییر نگه دارد و وقفهی ایجاد شده در چرخه انقباض سیاست پولی خود را از نشست سپتامبر 2023 ادامه دهد. تاکنون، سیاست گذاران بانک مرکزی انگلستان از دسامبر 2021، 14 بار متوالی نرخ ها را افزایش دادهاند که در مجموع 500 نقطه پایه تشدید شده است.

در حالی که تورم سپتامبر بریتانیا (نرخ اصلی6.7%، نرخ هسته 6.1%) هنوز بیش از سه برابر هدف 2 درصدی بانک مرکزی است، روند تعدیل کننده در فشارهای قیمتگذاری، رشد ملایمتر دستمزدها و شرایط اقتصادی همچنان ضعیف ممکن است دلایل بیشتری را برای این موضوع ایجاد کند.

با این وجود، احتمالاً بر این پیام که نرخهای بهره برای مدت طولانیتری بالا میمانند تأکید میشود و انتظارات بازار نیز با این سناریو بسیار همسو شدهاند و قیمتگذاری برای کاهش نرخ تنها در سپتامبر 2024 به بعد است. در صورت مشاهده هرگونه لحن هاوکیش، پوند میتواند تا حدودی حمایت شود.

آیا ین به کمک بانک مرکزی ژاپن میتواند امیدوار باشد یا خیر؟

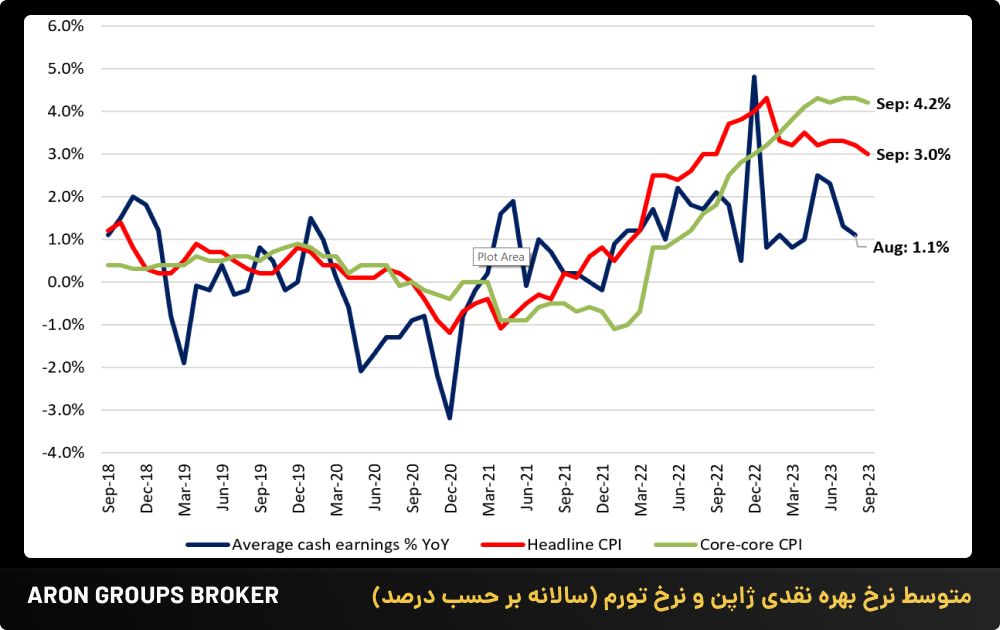

اجماع گسترده بر این است که بانک مرکزی ژاپن هدف نرخ بهره کوتاه مدت را بدون تغییر در 0.1-٪ نگه دارد، لذا تمرکز بیشتر روی این است که آیا این بانک تغییرات بیشتری را در سیاست کنترل منحنی بازده (که در حال حاضر در حد بالای 1٪ است) اعمال خواهد کرد یا خیر.

با توجه به افزایش اخیر در بازده اوراق قرضه دولتی 10 ساله ژاپن که به بالاترین سطح یک دهه خود رسیده و نیز شگفتیهای صعودی در تورم اصلی ژاپن برای سومین ماه متوالی، همراه با افزایش بیش از 20 درصدی قیمت نفت از نشست جولای آن، انتظار میرود پیشبینیهای تورم آتی به سمت بالا بازنگری شوند.

از این رو، توجه به این موضوع نیز معطوف خواهد شد که آیا یک تجدید نظر رو به بالا در پیشبینیهای تورم ممکن است شرایط سیاستگذاران مبنی بر «تورم پایدار» را برای تعدیل سیاست پولی توسط بانک مرکزی ژاپن برآورده کند. در صورتیکه چنین شود، ین میتواند پس از مدتها انتظار به حمایت قابل قبول امیدوار باشد. البته این موضوع را نیز نباید از نظر دور داشت که سیاست گذاران بانک مرکزی ژاپن همچنان ممکن است بر عدم افزایش فشار دستمزدها برای صبر بیشتردر تعدیل سیاست خود استناد کنند.

آخرین وضعیت تورم و رشد اقتصادی حوزهی یورو، آیا خطر رکود تورمی در کمین یورو؟

سهشنبه روز پرهیاهویی برای یورو خواهد بود. برآورد اولیهی آخرین وضعیت تورم در ماه اکتبر و همچنین برآورد اولیهی تولید ناخالص داخلی (GDP) این حوزه برای سه ماهه سوم سال 2023 در این روز منتشر خواهد شد. انتظار میرود تورم اصلی در ماه اکتبر از 4.3% به 3.2% سالانه کاهش یابد و Core CPI در اشل سالانه از 4.5% به 4.2% افت کند. همچنین تولید ناخالص داخلی نسبت به سه ماهه قبل 0.1% افت داشته باشد. تمرکز روی دادههای رشد اقتصادی بیش از تورم خواهد بود. در صورتیکه نتایج رشد اقتصادی ناامید کننده باشد و دلیلی دیگر بر تائید رکود در حوزه یورو باشد، شاهد افزایش فشار بر یورو خواهیم بود.

PMI های چین و اشتغال کانادا

این هفته روزهای سهشنبه، پنجشنبه و جمعه به ترتیب PMI های تولیدی و خدماتی و PMI های تولیدی و خدماتی کایکسین چین منتشر خواهد شد، نتایج بهتر از انتظارات میتواد تاثیر مثبت بر ارزهای دلار استرالیا و دلار نیوزیلند بگذارد. در غیر این صورت شاهد تضعیف این ارزها خواهیم بود.

درکانادا گزارش ماهانه تولید ناخالص داخلی در روز سهشنبه و

گزارش اشتغال ماه اکتبر در روز جمعه منتشر خواهد شد. انتظار نمیرود نتایج این دو تغییر قابل توجهی در نوسانات دلار کانادا ایجاد کند و احتمالا موجب تضعیف CAD شوند.