آرایش جنگی در خاورمیانه یا تورم و آرایش هاوکیش صورتجلسه فدرال رزرو، کدامیک برای بازار مهمتر است؟!

October 10, 2023

حمله غیر منتظره حماس به اسرائیل در آخر هفته، چالش ژئوپلتیکی جدیدی را پیش روی جهان به اندازه کافی بحرانزده قرار داده است. در پی این حمله شاهد افزایش قیمت نفت و گاز در اولین روز کاری هفته بودیم، به طوریکه قیمت نفت در ابتدا بیش از ۴% افزایش یافت. ماجرا به اینجا ختم نمی شود، در صورتیکه پای ایران و آمریکا به این واقعه خطرناک کشیده شود، بحران عمیق تر و گسترده تر خواهد شد و این نگرانی ها در مورد افزایش قیمت انرژی را تشدید می کند.

اما نکته ای که نباید از نظر دور بماند به گل نشستن کشتی نفت در روز سهشنبه بوده است که نشان می دهد با وجود تمام مشکلات عرضه، بازارها ترجیح میدهند محتاطانه با این قضیه برخورد کنند. چرا که هم اکنون نیز اقتصاد دنیا با چالشهای عمدهای مواجه است که برای مهار آنها ماهها است که تلاشهای زیادی در حال انجام است.

در میان این تلاشها، فدرال رزرو در کانون این توجهات قرار دارد و قطعا اجازه نخواهد داد به راحتی زحماتش تحت تاثیر تحولات غیر منتظره قرار بگیرد. در هفته پیش رو صورتجلسه کمیته بازار آزاد فدرال رزرو (FOMC) و آخرین نتایج تورمی (CPI) برای ماه سپتامبر و آخرین وضعیت اوراق قرضه ایالات متحده در کانون توجهات خواهد بود. همچنین تورم چین، ارزیابی اولیه تولید ناخالص داخلی (GDP) بریتانیا و شاخص تولیدات صنعتی حوزه یورو از دیگر دادههای جذاب این هفته به شمار میآیند. در کنار تمام موارد فوق انتشار گزارش های درآمدزایی سه ماهه سوم شرکتهای ایالات متحده نیز از روز سهشنبه 10 اکتبر آغاز خواهد شد و بر هیجان بازارها اضافه خواهد کرد.

نکات برجسته تحولات غزه و اسرائیل که باید به آنها توجه کنیم

رویدادهای اخیر، در ابتدای هفته موجب جهش قیمت نفت شد و نگرانیهایی در مورد افزایش قیمت نفت بوجود آورده است. گرچه این افزایش قیمت نفت در حالی رخ داد که روز دوشنبه بازارهای ایالات متحده در تعطیلی به سر میبردند، اما بی رمق بودن بازار در روز سهشنبه گزینههای کمتر محتمل قبلی را پر رنگتر کرد. بیاید باهم گزینههای متفاوت را مرور کنیم.

سناریوی اول: بازارها تنش بین حماس و اسرائیل را رویدادی بسیار جدی با تبعات عمیق بپذیرند

این سناریو اولین چیزی هست که در ساعات اولیه ذهن سرمایه گذاران را درگیر میکند. بخصوص زمانیکه پای ایران و ایالات متحده به میان کشیده شود. در صورتیکه هر یک از کشورهای نامبرده با انجام اقداماتی این نظریه را تقویت کنند، پیام گسترش تنش را به بازارها مخابره خواهند کرد و این یعنی بحرانیتر شدن مساله عرضه و افزایش قابل تامل قیمت نفت.

اگر در ادامه این سناریو اتفاق بیفتد، ماجرا به اینجا ختم نمی شود و واگرایی بین کشورهای مختلف می تواند تشدید شود. زیرا برخی از اقتصادهای بزرگ دنیا همانند آمریکا، کانادا و روسیه خود دارای منابع انرژی هستند و ضمن تامین نیازهای خود می توانند درآمد بیشتری از فروش نفت گرانتر به دست آورند. اما در آن سوی میز کشورهای صنعتی آسیایی و اروپایی که اغلب خریداران عمده نفت و انرژی هستند، با مشکلات عدیدهای مواجه خواهند شد و این میتواند واگرایی بیشتری بین آنها و ایالات متحده در اتخاذ سیاست های مالی ایجاد کند که بر وخامت وضعیت کنونی دامن خواهد زد.

ضمن اینکه، در صورت وقوع این سناریو، ایران به عنوان یکی از کشورهای عرضه کننده نفت با تحریم های بیشتر مواجه خواهد شد و بر مشکلات عرضه افزوده خواهد شد. در حالیکه تا هفته قبل، زمزمههایی برای کاهش محدودیتهای نفتی ایران در جهت کنترل قیمت انرژی در جریان بود. از سوی دیگر افزایش بی محابای قیمت نفت بار دیگر بر آتش تورم خواهد دمید و تاثیر منفی بر رشد اقتصاد جهانی خواهد گذاشت.

سناریوی دوم: بازارها وزن بیشتری به سیاست های پولی و مالی فدرال رزرو بدهند و به طور موازی نیم نگاهی به روند تحولات داشته باشند تا هرگونه هیجان کاذب را کنترل کنند.

شواهد در روزهای ابتدایی هفته محتمل بودن این سناریو را بیشتر نشان میدهد. واکنش بازارها در شیوه حرکت قیمتها تا حدی ملموس است. اظهارات هاوکیش اعضای فدرال رزرو و ادامه عقب نشینی بازده اوراق قرضه ایالات متحده نشان از عزم راسخ فدرال رزرو برای نتیجه گرفتن از تمام تلاشهایش دارد و بازارها نیز ترجیح میدهند از کنار این مساله به آسانی عبور نکنند.

آیا صورتجلسه فدرال رزرو و تورم زیر سایه بحران ژئوپلیتیکی خواهند رفت؟

روز جمعه بار دیگر گزارش NFP بازارها را سورپرایز کرد و با انتشار 336 هزار شغل که تقریبا دوبرابر انتظارات بود، جانی به وال استریت داد. کاهش افزایش بازدهی اوراق قرضه نیز به وال استریت قبل از شروع فصل گزارشهای درآمد زایی کمک بیشتری کرد. در هفته پیش رو سرمایه گذاران روی صورتجلسه نشست فدرال رزرو و داده های تورمی CPI متمرکز خواهند بود تا دید روشن تری در مورد ادامه سیاست های فعلی فدرال رزرو به دست آورند. گرچه در جلسه 20 سپتامبر فدرال رزرو نرخ بهره را افزایش نداد، اما لحن هاوکیشی داشت. در صورتیکه FOMC نیز در روز چهارشنبه لحن هاوکیشی داشته باشد، باعث رشد بیشتر دلار و بازده اوراق قرضه خواهد شد. البته همچنان خاطر نشان میکنیم در کنار این دادهها، روند شرایط بحرانی ژئوپلیتیکی ایجاد شده میتواند این پارامترها را تحت الشعاع خود قرار دهد و نباید از آن غافل شد.

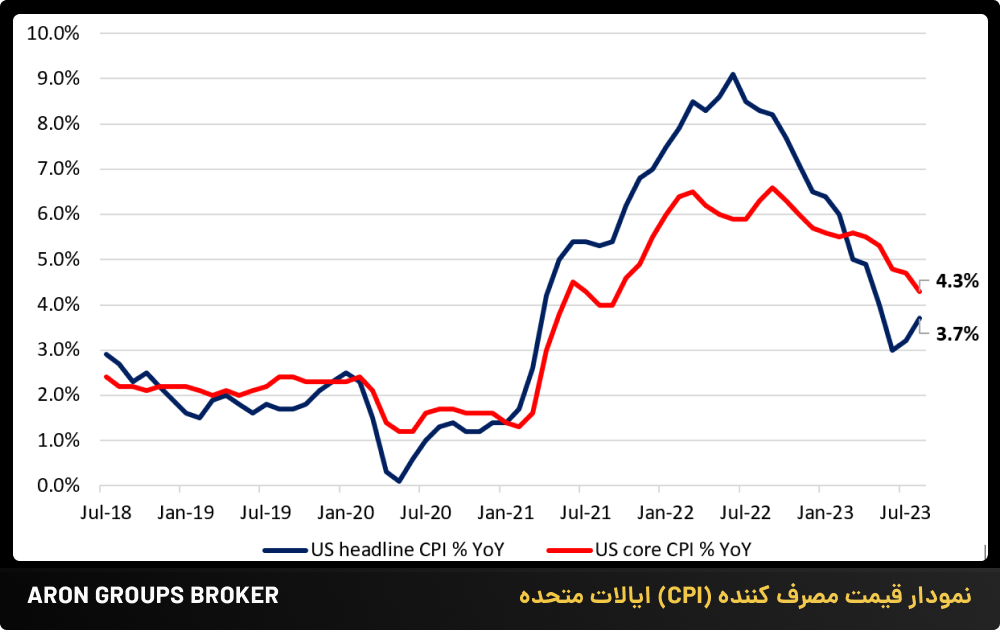

در روز پنج شنبه، دادههای تورم آتی ایالات متحده به دقت مورد بررسی قرار خواهند گرفت تا اعتبار مورد نیاز را در مورد اینکه آیا ما قبلاً اوج نرخهای ایالات متحده را دیدهایم یا خیر، بررسی شود. انتظارات کنونی این است که CPI در اشل سالانه 3.6% را در سپتامبر ثبت کند که از 3.7 % قبلی کمتر است. به طور مشابه، انتظار می رود Core CPI از 4.3 درصد قبلی به 4.1 درصد کاهش یابد. انتظار میرود که در اشل ماهانه ، Core CPI بدون تغییر بماند اما CPI کاهش 0.3 درصدی را تجربه کند. در صورت افزایشی بودن نتایج CPI شاهد ادامه رشد دلار خواهیم بود. در غیر این صورت بازار منتظر داده های بیشتر برای ارزیابی بهتر خواهد ماند.

کاهش بیشتر تورم در ایالات متحده ممکن است به فدرال رزرو فرصت دهد تا در جلسات بعدی نرخ های بهره را متوقف کند، به ویژه با تأثیرات انقباضی ناشی از افزایش اخیر بازده اوراق قرضه ایالات متحده و کاهش فشارهای قیمتی ناشی از کاهش قیمت نفت. با این وجود، با توجه به اینکه تورم اصلی هنوز بیش از دو برابر بیشتر از هدف 2 درصدی فدرال رزرو است، بانک مرکزی ممکن است به لحن هاوکیش خود برای حفظ اعتبار خود ادامه دهد.

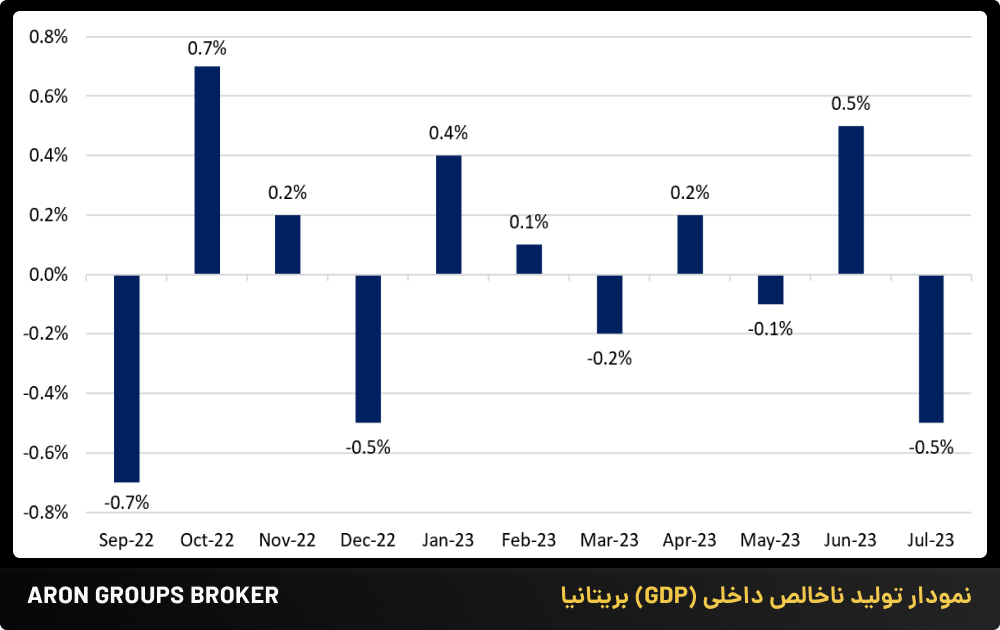

چه انتظاری از رشد بریتانیا میتوانیم داشته باشیم؟

بازنگری شاخص PMI بحش خدمات بریتانیا با افزایش زیاد همراه بود و این امر نگرانیها در مورد یک رکود قریب الوقوع را کاهش داد. با این حال انتظار نمی رود نتایج GDP بریتانیا که در روز پنج شنبه برای ماه آگوست منتشر می شود، تاثیر چندانی بر پوند بگذارد و پوند همچنان نیروی محرکه خود را از وضعیت سهام ایالات متحده و حرکات دلار خواهد گرفت.

یورو و آخرین شاخص تولیدات صنعتی

گرچه این روزها یور بار دیگر در مقابل سیل عظیم نوسانات دلار و تحولات ژئوپلتیک حرف چندانی برای گفتن ندارد، اما نتایج شاخص تولیدات صنعتی ماه آگوست توسط بازار رصد خواهد شد. انتظار میرود این شاخص از -1.1% به 0.1% افزایش پیدا کند. در صورتیکه نتایج همانند انتظارات منتشر شود، حداقل دست بانک مرکزی اروپا در جلسات بعدی را برای اتخاذ سیاستهای انقباضی بیشتر باز خواهد گذاشت.

تورم چین و چشمهایی که به آن دوخته شده است

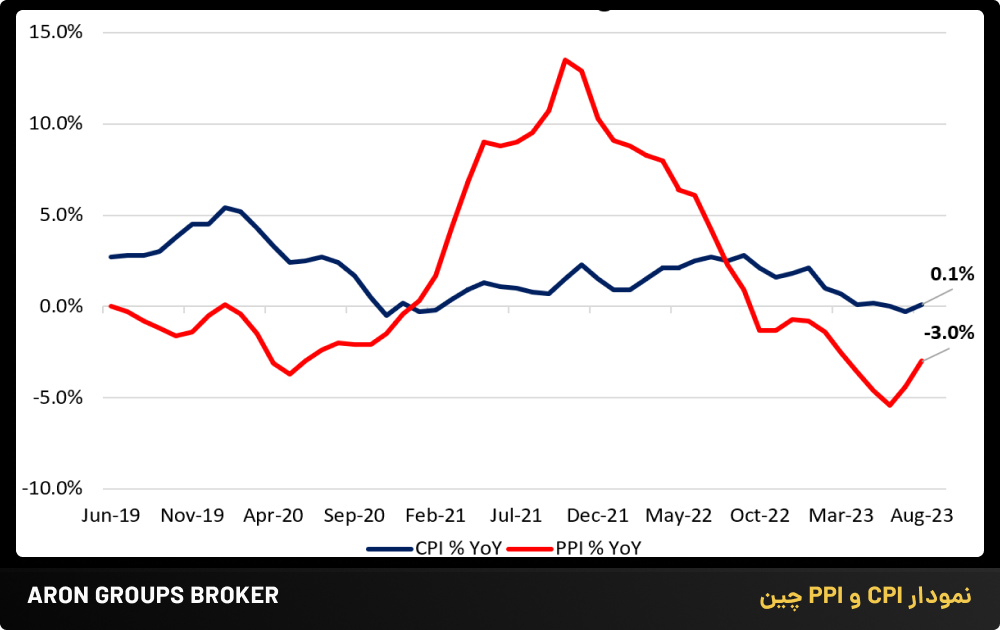

پس از سقوط به سمت کاهش تورم ،برای اولین بار در دو سال گذشته، قیمت های مصرف کننده چین توانسته است در ماه آگوست به رشد مثبت بازگردد و انتظارات برای تثبیت بیشتر قیمت ها در ماه سپتامبر وجود دارد. اجماع فعلی برای CPI سپتامبر رشد 0.2 درصدی در اشل سالانه است که اندکی از 0.1 درصد قبلی افزایش یافته است. علاوه بر این، انتظار میرود کاهش قیمتهای تولیدکننده برای سومین ماه متوالی کاهش یابد و 2.5- درصد نسبت به سال قبل در مقابل 3.0- درصد قبلی کاهش یابد. در صورتیکه نتایج تورمی کاهش دیگری را نشان دهد، شاهد تضعیف ارزهای کالا محوری مانند (AUD) و کیوی (NZD) خواهیم بود.