چرا استراتژی های مبتنی بر معاملات در انتهای روز موجب نتایج بهتر میشود؟

August 3, 2023

چرا و چگونه استراتژی های مبتنی بر معاملات در انتهای روز موجب نتایج بهتر میشود؟

معاملات پایان روز یا End-of-day trading –که نقطه مقابل معاملات روزانه یا Daily trading است- به معنای گرفتن تصمیم معامله در زمان های بسیار نزدیک به زمان بسته شدن بازار و یا پس از آن است. در معاملات روزانه معامله گر تمام مدتی که بازار باز است به بازار و کندل ها چشم دوخته و حرکات آنها را بررسی می کند و هر زمان که صلاح ببیند معامله ای را باز می کند و یا می بندد. در عوض معامله گرانی که بر مبنای استراتژی های پایان روز معامله می کنند در تمام طول روز اقدام به معامله نکرده و تنها بازار را رصد می کنند. این دسته از معامله گران از روز معاملاتی برای انجام تحلیل هایشان استفاده کرده و برخی در هنگام باز شدن مارکت، برخی هنگام بسته شدن آن و برخی دیگر بلافاصله پس از بسته شدن بازار معاملات خود را باز می کنند اما، همه این معامله گران یک ویژگی مشترک دارند و آن هم صبر است؛ این دسته از معامله گران از روی هوی و هوس معامله نمی کنند و هیجانات زودگذر بازار نمی تواند آنها را برای انجام معامله وسوسه کند. در این مقاله با ما همراه باشید تا ابتدا با استراتژی معاملاتی و انواع آن آشنا شویم و سپس به مزایای داشتن یک استراتژی معاملاتی مبتنی بر معاملاتی انتهای روز بپردازیم.

استراتژی معاملاتی چیست؟

استراتژی معاملاتی به معنای یک روش سیستماتیک برای خرید و فروش اوراق بهادار در بازارهای مالی است. هر استراتژی معاملاتی قوانین و معیارهای از پیش تعریف شده ای دارد که هنگام اجرا به کار گرفته می شوند. استراتژی معاملاتی می تواند ساده یا پیچیده باشد و اغلب ملاحظاتی مانند ارزش بازار، سبک سرمایه گذاری، اندیکاتورهای تکنیکال، تحلیل بنیادی، سطح تنوع پورتفوی، لوریج، حد تحمل ریسک، مالیات، دوره نگهداری یا افق زمانی و غیره را در بر می گیرد.

استراتژی معاملاتی با استفاده از داده های عینی و تجزیه و تحلیل آنها تنظیم میشود، پایبندی به آن ضروری است و همزمان، بایستی به صورت دوره ای و بر مبنای تغییرات بازار یا اهداف معامله گر ارزیابی و اصلاح شود.

هر استراتژی معاملاتی شامل سه مرحله برنامه ریزی، انجام و اجرای معاملات است و در هر مرحله، معیارهای مربوط به استراتژی اندازه گیری شده و بر اساس تغییرات بازار، تغییر خواهند کرد.

انواع استراتژی های معاملاتی

انواع مختلفی از استراتژی های معاملاتی وجود دارد اما، اغلب آنها بر مبنای اصول تکنیکال و فاندامنتال تدوین می شوند. از هر روشی که استراتژی تهیه شود یک اصل مشترک وجود دارد و آن اینکه: استراتژی بایستی از اطلاعات قابل اندازه گیری استفاده کند که از نظر دقت قابل آزمایش باشند. اما انواع مختلف استراتژی عبارتند از:

استراتژی های تکنیکال

استراتژی های تکنیکال از اندیکاتورهای تکنیکال برای تولید سیگنال های معاملاتی استفاده می کنند. این استراتژی ها برای آن دسته از معامله گران تکنیکال مناسب است که باور دارند تمامی اطلاعات مربوط به اوراق بهادار در قیمت آنها نهفته است و در طول روند حرکت می کند. مثلا استفاده از اندیکاتور میانگین متحرک و نقاط تقاطع مووینگ کوتاه مدت و بلند مدت می تواند تبدیل به یک استراتژی تکنیکال ساده شود.

استراتژی های فاندامنتال

استراتژی های فاندامنتال از عوامل تحلیل بنیادی برای تدوین استراتژی استفاده می کنند. به عنوان مثال می توان با تجزیه و تحلیل مواردی مانند رشد درآمد و سودآوری یک سهام، مجموعه ای از معیارهای غربالگری ایجاد و از آن برای مشخص کردن فهرستی از فرصت های معاملاتی استفاده کرد.

استراتژی های کمی

این نوع از استراتژی اخیرا محبوبیت بیشتری یافته است. استراتژی های کمی شبیه به تحلیل تکنیکال هستند و از اطلاعات مربوط به سهام برای رسیدن به تصمیم خرید یا فروش استفاده می کند اگرچه، عوامل موثر و متغییرهایی که در این نوع از استراتژی درگیر هستند بسیار بیشتر از تحلیل تکنیکال است. استراتژی تحلیل کمی از چندین نقطه داده و تجزیه و تحلیل رگرسیون نسبت های معاملاتی، داده های فنی و قیمت استفاده می کند تا بتواند ناکارآمدی های بازار را تشخیص داده و با اجرای معاملات سریع با کمک فناوری، از آنها استفاده کند.

تاثیر داشتن یک استراتژی در معاملات چیست؟

استراتژی معاملاتی از هر نوعی که باشد یک هدف دارد و آن جلوگیری از سوگیری های مالی رفتاری در معامله و اطمینان از کسب نتایج ثابت است. به عنوان مثال، پیروی از یک استراتژی معاملاتی می تواند به معامله گر کمک کند تا طبق قوانین استراتژی و در زمان مناسب از معامله خارج شود و تحت تاثیر احساسات و هیجانات لحظه ای بازار –که می تواند منجر به خروج از معامله در زمان نادرست شود- قرار نگیرد. لازم به ذکر است که خطر اعتماد بیش از حد به استراتژی نیز همیشه در کمین معامله گران است و موضوعی که بایستی مد نظر داشت این است که استراتژی های سودده بر اساس گذشته بازار تنظیم شده و جواب مثبت گرفته اند اما، این بدان معنا نیست که می توانند کسب سود در آینده تحت شرایط واقعی بازار را نیز تضمین کنند.

در ادامه مقاله قصد داریم که به طور خاص به معاملات در انتهای روز و استراتژی های مبتنی بر معاملات در انتهای روز بپردازیم و ببینیم که چگونه داشتن این نوع از استراتژی، می تواند منجر به نتایج بهتر در معاملات شود.

معاملات انتهای روز چیست؟

وقتی از معاملات انتهای روز صحبت می کنیم در واقع از معاملات بر اساس چارچوب زمانی نمودار روزانه صحبت می کنیم. در معامله پایان روز تمرکز ما بر روی کندل هاییست که بسته شده اند و نه آنهایی که هنوز باز هستند. زمان واقعی بسته شدن بازار فارکس در ساعت 5:00 عصر به وقت نیویورک (معادل با 30 دقیقه بامداد روز بعد به وقت تهران) است. اگر بخواهید زمان واقعی بسته شدن بازار را ببینید به بروکری نیاز دارید که پنج کندل کلوز در ساعت 5 بعدازظهر به وقت نیویورک را در طول یک هفته ارائه دهد. باور بسیاری از علاقمندان به معاملات انتهای روز این است که اگر بتوان استراتژی های مبتنی بر معاملات انتهای روز را درست اجرا کرد این استراتژی ها به این منجر می شود که نتایج معاملات بهبود یافته و کل فرایند معاملات ساده تر شود؛ چگونه؟ از طریق کم کردن متغییرهای موثر در معامله و زمان مورد نیاز برای انجام آن، چرا که مجبور نیستید تمام روز را پای چارت ها بنشینید. هر چه کمتر به چارت های معاملاتی خیره شوید، طبیعتا می توانید طرز فکر معاملاتی درست تری را در ذهن خود شکل دهید چرا که هر چه بیشتر پای چارت بنشینید، یعنی بیشتر به معامله فکر می کنید، بیشتر تجزیه و تحلیل می کنید و در نهایت بیشتر معامله می کنید که ممکن است بیش از حد نیاز باشد و منجر به ضررهای متعدد نیز بشود.

از طرفی معاملات انتهای روز به صورت خودبخودی و بر مبنای رویکرد معاملاتی “تنظیم کن و فراموش کن” به مدیریت ریسک و سرمایه کمک کرده و باعث می شود معامله گر در معرض حدس و گمان های بعدی و احساساتی که منجر به گرفتن تصمیمات غلط معاملاتی می شود قرار نگیرد.

معاملات انتهای روز چگونه به ما کمک می کند؟

معاملات پایان روز به معامله گر چارچوبی می دهد که اگر بتواند از آن درست استفاده کند، به او این امکان را می دهد که از اشتباهاتی که صرفا به دلیل ساختار ذهنی انسان ممکن است مرتکب شود رهایی یابد. ذهن ما به عنوان انسان در طول هزاران سال به نحوی تکامل یافته که همواره به دنبال لذت و اجتناب از رنج باشد. در دنیای معامله گری نیز اهرم رنج و لذت در حال کار است: ما تمایل داریم معامله کنیم چون باز کردن معامله و فشردن دکمه های خرید و فروش به ما حس کنترل می دهد و در این لحظه، از آنجا که ما سرشار از امید به برنده شدن هستیم، بدن ما هورمون اندورفین را ترشح می کند. اما چه می شود اگر در معامله بازنده شویم؟ بدن ما به روش طبیعی خودش رفتار و از “رنج” اجتناب خواهد کرد و این کار را با دستور بستن معامله انجام می دهد. بنابراین ما صرفا به دلیل ساختار ذهنی مان –که تحمل شکست را ندارد و می خواهد که ما همیشه برنده و سرشار از لذت باشیم- معامله ای را که فقط اندکی خلاف تحلیل ما پیش رفته می بندیم و به امید برنده شدن، معامله دیگری باز می کنیم و این چرخه باطل ادامه پیدا خواهد کرد.

از طرفی ما دوست داریم که همیشه اوضاع تحت کنترلمان باشد: معامله گران روزانه و اسکالپرها این روش های معاملاتی را انتخاب کرده اند چون فکر می کنند با کوچک کردن تایم معامله و ورود و خروج سریع به بازار کنترل بیشتری بر بازار دارند اما، اشتباه آنجاست که ما فکر کنیم می توانیم چیزی را که قابل کنترل نیست به کنترل درآوریم.

فرقی ندارد که اسکالپر باشید یا سویینگ تریدر؛ در هر صورت میزان کنترل شما بر بازار یکسان است و جای تاسف آنجاست که میزان این کنترل صفر است: شما به عنوان معامله گر در واقع هیچ کنترلی بر بازار ندارید! کنترل اصلی به دست بازار است و همیشه شما را در مسیری پیش می برد که مدام به آن پول تزریق کنید.

آنچه که دانستن آن ضروری است این است که در بازار هیچ چیز تحت کنترل معامله گران نیست مگر یک چیز و آنهم خود معامله گر است. در بازار تنها می توانیم روی خودمان کنترل داشته باشیم و معاملات پایان روز، چارچوب لازم برای کنترل ما به دست خودمان را به ما می دهد تا بازار نتواند کنترل ما را به دست بگیرد. اگر بتوانیم به استراتژی خود پایبند باشیم به محض اینکه سیگنال ورود را گرفتیم به معامله ورود می کنیم و اجازه می دهیم که استراتژی کارش را انجام دهد، بدون اینکه سوگیری های رفتاری خود را با زل زدن به چارت به معامله وارد کنیم.

نحوه عملکرد استراتژی های مبتنی بر معاملات انتهای روز

در ادامه با ذکر چند مثال، نحوه تاثیر استراتژی های انتهای روز بر معاملات و چگونگی حذف متغییرها و ساده تر شدن اجرای معاملات را به تفصیل شرح می دهیم:

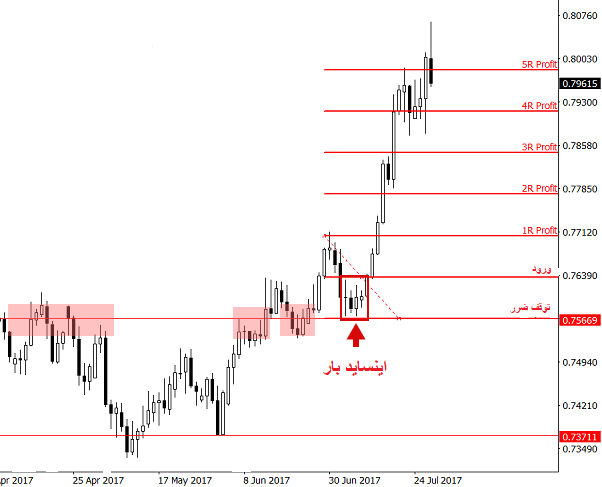

معامله انتهای روز و الگوی اینساید بار

همانطور که در شکل زیر می بینید، پس از یک روند صعودی شاهد نزول و سپس تشکیل الگوی اینساید بار بوده ایم. وقتی این الگو را مشاهده می کنیم انتظار داریم مجددا شاهد یک صعود قوی باشیم. دقت کنید که چارت را در تایم فریم روزانه می بینیم و الگوی اینساید بار دقیقا قبل از ورود ما به بازار و در پایان روز معاملاتی تشکیل شده است. اکنون ما باید چکار کنیم؟ عملا هیچ کار به جز اینکه دستور ورود بدهیم، حد توقف سود و ضرر را تعیین کنیم و منتظر بمانیم تا بازار کار خودش را انجام دهد. شاید در این بین بتوانیم به یک سفر تفریحی یک هفته ای هم برویم! به این رویکرد معاملاتی که داده ها را به سیستم معاملاتی وارد کرده و اجازه می دهید خودش آن را به انجام برساند –بدون اینکه درآن دخالت بیشتری انجام دهید- رویکرد “تنظیم کن و فراموش کن” می گویند. در این رویکرد و با استفاده از روش معامله در پایان روز، شما سخت ترین عنصر معامله یعنی “مدیریت معامله” را حذف و احساسات انسانی خود را نیز از معامله خارج کرده اید.

البته اشاره به این نکته ضروریست که معامله ای که در عکس فوق می بینیم به زیبایی اجرا شده و قرار نیست که همیشه هم چنین شود. در هر استراتژی معاملاتی هم معاملات برنده داریم و هم بازنده اما، به هر روی این معامله یک معامله برنده بوده است.

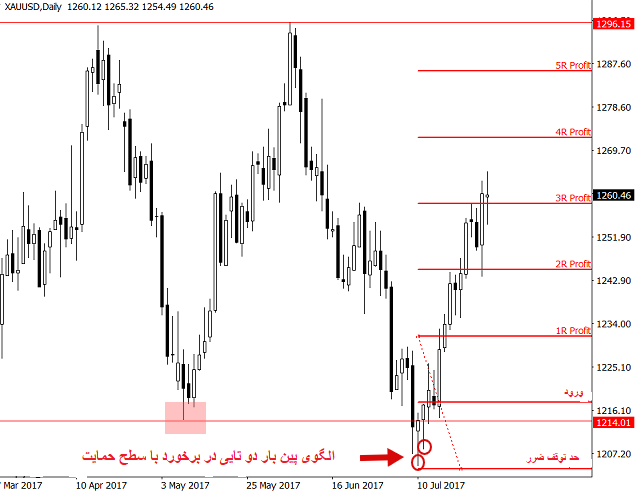

معاملات انتهای روز و استراتژی پین بار

همانطور که در شکل زیر مشاهده می کنید، قبل از اینکه سیگنال خرید را با شکل گیری الگوی پین بار در برخورد با سطح حمایت دقیقا در انتهای روز معاملاتی ببینیم، یک محدوده معاملاتی ثابت و مشخص داشتیم که بازار در آن رنج بود. وقتی پین بار دوم بلافاصله شکل گرفت و از پین بار اول حمایت کرد، آن را به عنوان سیگنال ورود در نظر گرفته و تنظیمات ورود به معامله را بر مبنای استراتژی معاملاتی خود وارد کردیم. با توجه به اینکه در اینجا تنظیمات مربوط به حد ضرر و حد سود نیز وارد می شود، ما به عنوان معامله گر عملا کار دیگری نداریم و می توانیم به سایر امورات روزمره خود بپردازیم چرا که معامله، بدون هیچ دخالتی از جانب ما اجرا خواهد شد.

اما آیا اینکه معامله را باز کنیم و آن را به حال خود رها کنیم کار راحتی است؟ شاید این کار راحت نباشد اما، وقتی از معاملات انتهای روز صحبت می کنیم باید به قدرت صبر ایمان داشته باشیم و به وسوسه خود مبنی بر بیشتر آنالیز کردن، بیشتر فکر کردن و بیشتر معامله کردن غلبه کنیم. اگر بتوانیم بر این وسوسه غلبه کنیم از اکثریت قریب به اتفاق معامله گران موفق تر خواهیم بود.

مزایای معاملات انتهای روز چیست؟

معاملات در انتهای روز و استراتژی های مبتنی بر آن مزایایی برای معامله گران دارد که در ادامه به آنها می پردازیم:

کاهش استرس

اولین دلیل برتری معاملات انتهای روز بر معاملات روزانه، کم کردن استرس های معمول معامله گری است. برای موفقیت در معاملات روزانه بایستی یک آدم هشیار و چندوجهی باشید: از اخبار روز اگاه باشید، به طور مستمر حرکت کندل ها را پیگیری کنید و مدیریت ریسک و سرمایه را رعایت کنید. به بیان دیگر وقتی پول شما به صورت برخط درگیر معامله است باید شش دانگ حواستان را جمع کنید که خود این موضوع، می تواند منجر به ایجاد استرس های شدید شود. همین استرس های فراتر از حد نرمال در اغلب اوقات منجر به شکست معامله گران می شود. در حالیکه معاملات انتهای روز دقیقا در نقطه مقابل قرار می گیرند: اصلا نیازی نیست که چشمتان مدام به صفحه کامپیوتر باشد و یا مجبور نیستید که شبکه های خبری را به دنبال یافتن فاندهای خبری دنبال کنید. می توانید همه روز را به کارهایی که دوست دارید بپردازید چون می دانید تنها در زمان های مشخصی از روز معامله خواهید کرد؛ در زمانی که بازار بسته است فارغ از تغییرات لحظه ای کندل ها و حواس پرتی های آن و بنابراین، استرس نمی تواند بر شما غلبه کند. در واقع می توان گفت که اگر شما توانسته باشید که یک سیستم معاملاتی طراحی کنید که بیشتر از آنکه ضرر کند، سود کند و سرمایه کافی برای اجرای آن داشته باشید، در اینصورت عملا نیاز به کار دیگری جز انتظار برای داده های پایان روز و اجرای سیستم بر اساس آنها ندارید. اگرچه به طور کلی توصیه این است که هیچ سفارشی را بدون نظارت رها نکنید و همواره مراقب هر نوع از اختلال احتمالی در سیستم معاملاتی خود باشید.

معاملات انتهای روز مقرون به صرفه تر است

هر معامله ای که باز می کنید باید هزینه کمیسیون و اسپرد آن را بپردازید و البته باید درآمد شما از معامله به نحوی باشد که این هزینه را پوشش دهد و پس از آن به سوددهی می رسید. به عنوان مثال اگر این هزینه ها در مجموع معادل 1% از معامله ای که باز کرده اید باشد ابتدا بایستی 1% سود کنید تا بتوانید هزینه معامله را پوشش دهید اما، چه تضمینی وجود دارد که بازار در طول یک روز 1% حرکت کند؟ همچنان که در برخی بازارها این نوع از تحرکات را نمی بینیم و حرکت بازار بسیار کمتر است. بنابراین هر چند که هزینه های معامله در معاملات کوتاه مدت و بلند مدت یکسان است اما معاملات انتهای روز به صرفه تر هستند چرا که این معاملات غالبا برای چند روز، هفته یا ماه متوالی باز می شوند و در دراز مدت، احتمال حرکت بازار، کسب سود و پوشش هزینه های معامله بیشتر و بیشتر می شود.

معاملات انتهای روز کیفیت زندگی را افزایش می دهد

استرس کمتر زندگی بهتر! و همانطور که گفتیم معاملات انتهای روز استرس بسیار کمتری به تریدر وارد می کنند بنابراین، معامله گر به جای استرس و خستگی، احساس آرامش و آسودگی خواهد داشت. از طرفی، وقتی لازم نباشد که کل روز را به نمودارهای معاملاتی چشم بدوزیم در عوض می توانیم وقتمان را صرف تقویت مهارت ها و تدوین استراتژی های معاملاتی خود کرده و در نهایت کیفیت کار معاملاتی مان را بالاتر ببریم یا اینکه صرفا به تفریح و استراحت و رسیدگی به خانواده و امورات شخصی بپردازیم!

معاملات انتهای روز سود بیشتری به ما می دهد

در معاملات روزانه حد سود ما نهایت حرکت بازار در یک روز است. مثلا اگر بازار 10 پیپ حرکت کند ما نمی توانیم سود بیشتری از بازار کسب کنیم. در مقابل، همانطور که گفتیم از آنجا که معاملات انتهای روز به مدت بیشتری باز می مانند، پتانسیل کسب سود بسیار بیشتری دارند مثلا می توان معامله را آنقدر باز نگه داشت تا به سود 200 درصدی برسد.

معاملات انتهای روز سودهای یک شبه را جذب می کند

در بازار سهام و در واقع بیشتر بازارها، سودهای یک شبه می توانند بسیار چشمگیر باشند. سودهایی که نسبت به سودهای روزانه بسیار کم خطرتر و فراگیرتر هستند اما، معامله گران روزانه از آنها محروم هستند.

معاملات انتهای روز ساده تر هستند

بسیاری از برنامه های تجزیه و تحلیل سهام برای معاملات انتهای روز بیشتر مناسب هستند چرا که راه اندازی و پیاده سازی آنها بسیار آسان تر است. دلیل این امر آن است که سیگنال های معاملات پایان روز بسیار قویتر و کمتر متزلزل هستند؛ در عوض معاملات روزانه که خیلی بیشتر در معرض اخبار و سیگنال های نادرست قرار دارند.

داده های پایان روز معاملاتی بسیار دقیق تر و مقرون به صرفه تر هستند

دسترسی به داده های طول روز بسیار دشوار و آزمودن آنها دشوار است. داده های ارزان قیمت قابل اتکا نیستند و پر از حفره های اطلاعاتی اند و داده های دست اول و با کیفیت برای بسیاری از معامله گران، پرهزینه و غیر قابل دسترس هستند. در عوض، داده های پایان روز دقیق تر، مقرون به صرفه تر و قابل اعتمادتر هستند و در عین حال به راحتی می توان آنها را تست کرد چرا که اجرای آنها با اکثر برنامه های معاملاتی آسانتر است. هر چند داده های خوب انتهای روز هم مجانی نیستند اما، بسیار به صرفه تر هستند.

می توانید در کنار شغل خود معامله کنید

ترید روزانه یک کار بسیار سنگین و زمانبر است و تمام توجه و وقت شما را در طول زمان بازار در اختیار می گیرد بنابراین، این امکان وجود ندارد که وقتی سر کار دیگری هستید همزمان ترید هم بکنید. اما وقتی به معاملات انتهای روز روی می آورید این امکان وجود دارد که در کنار شغل دائمی خود به ترید کردن بپردازد چرا که، معاملات انتهای روز بیشتر از چند دقیقه یا چند ساعت وقت شما را نخواهد گرفت. این بدان معنیست که شما آرامش مالی دارید–چرا که هزینه های زندگی خود را از شغل ثابت خود پرداخت می کنید- و به عنوان یک تریدر پاره وقت، در آرامش بسیار بیشتری به معامله می پردازید.

مجبور نیستید در انبار کاه دنبال سوزن بگردید!

وقتی تصمیم به اجرای استراتژی های معاملات در انتهای روز می گیرید در واقع خود را از دغدغه های پیدا کردن فرصت های معاملاتی در تایم فریم های 5 دقیقه ای نجات می دهید! در استراتژی های مبتنی بر معاملات پایان روز، شما عقب می نشینید و با تحلیل چارت روزانه، تنها روی تنظیمات واضح پایان روز تمرکز می کنید.

بهتر است این را بدانید که در واقعیت، فرصت های معاملاتی بیشتری در تایم فریم های کوتاه تر وجود ندارد. بله درست است که تعداد کندل ها بیشتر است اما، همه این کندل ها فرصت معاملاتی نیستند و بسیاری از آنها فقط اختلالات کوچک بازار هستند. همواره به یاد داشته باشید که هر چه در تایم فریم بالاتر می رویم کندل های قیمت اعتبار بیشتری پیدا می کنند و کندل های روزانه، یکی از معتبرترین تایم فریم ها در نظر معامله گران هستند.

نتیجه گیری

استراتژی معاملاتی به معنای یک روش سیستماتیک برای خرید و فروش اوراق بهادار در بازارهای مالی است. هر استراتژی معاملاتی قوانین و معیارهای از پیش تعریف شده ای دارد که هنگام اجرا به کار گرفته می شوند. هدف استفاده از استراتژی های معاملاتی از هر نوعی که باشند، این است که از سوگیری های مالی رفتاری جلوگیری کند و منجر به اطمینان از کسب نتایج ثابت شود. استراتژی های مبتنی بر معاملات پایان روز –که به معامله حول و حوش بسته شدن بازار در ساعت پنج عصر به وقت نیویورک معادل با 30 دقیقه بامداد روز بعد به وقت تهران اشاره دارد و صرفا در مورد کندل هایی که بسته شده اند صحبت می کند- می توانند با کم کردن متغییر های موثر و کاهش زمان معامله کردن در روز باعث شوند که نتایج معاملاتی بهتر و کل فرایند معامله گری ساده تر شود.