امروز بسیاری از کشورهای جهان دلار آمریکا را به عنوان ارز ذخیره خود انتخاب کرده اند به نحویکه، بیش از 59% کل ارز ذخیره جهانی در قالب اسکناس های دلار یا اوراق قرضه خزانه داری ایالات متحده نگهداری می شود.

اما ارز ذخیره چیست و چگونه دلار آمریکا توانسته است به اصلی ترین ارز ذخیره جهانی تبدیل شود؟

آیا دلار توانسه تسلط خود را بر بازار حفظ کند؟

سرنوشت ارز ذخیره بین المللی در سالهای بعد از این چه خواهد بود؟

و آیا ارزهای دیجیتال می توانند به عنوان گزینه ای جایگزین برای ارزهای ذخیره فیات مطرح باشند؟

با ما باشید تا پاسخ این پرسش ها را با هم پیدا کنیم.

در این مقاله می خوانیم:

ارز جهانی چیست؟

ارز جهانی ارزی است که بتوان به طور آزادانه آن را استفاده کرد و امکان خرج و تبدیل کردن آن در خارج از مرزهای کشور ناشر نیز به راحتی ممکن باشد.

ارز ذخیره جهانی چیست؟

ارز ذخیره یا ذخیره ارزی مقدار قابل توجهی از یک ارز خارجی (ارز جهانی) است که توسط بانک های مرکزی یا نهادهای سیاست گذار پولی یک کشور، به عنوان بخشی از ذخایر آن کشور نگهداری می شود.

ارز ذخیره می تواند در معاملات و سرمایه گذاری های بین المللی و هر جنبه ای از اقتصاد که نیاز باشد استفاده شود.

دلیل استفاده از ارز ذخیره، رساندن ریسک نرخ ارز به حداقل است چرا که کشور خریدار مجبور نیست برای خرید، ارز خود را با ارز ذخیره فعلی مبادله کند.

در قرن نوزدهم و اوایل قرن بیستم، پوند استرلینگ ارز ذخیره بسیاری از کشورهای جهان بود اما، در ادامه قرن بیستم جای خود را به دلار آمریکا داد. بنابراین کشورهای خارجی، سیاست پولی ایالات متحده را به دقت تحت نظر دارند تا مطمئن شوند که ارزش ذخایرشان تحت تاثیر تورم قرار نگیرد.

تاریخچه ارز ذخیره جهانی

ارزهای ذخیره با توجه به نظم ژئوپلتیکی جهان جایگاه خود را به دست می آورند یا از دست می دهند.

درطول تاریخ، دراخم یونان، دناری روم، سولیدوس بیزانس، دینار اسلامی و فرانک فرانسه مهمترین ارزهای بین المللی بوده اند اما، اولین ارز ذخیره واقعی که در طول قرون 16 تا 19 میلادی توسط آمریکا، اروپا و آسیا به رسمیت شناخته شد، دلار نقره ای اسپانیا بود.

دلیل این مقبولیت ذخایر سرشار نقره در آمریکای جنوبی بود که در آن زمان مستعمره اسپانیا بود.

در همان زمان، گلیدر هلند نیز یک ارز ذخیره اما با گستردگی کمتر بود. این ارز اولین ارز ذخیره ای بود که توسط بانک آمستردام و با استفاده از روش های شبیه به بانکداری مدرن تثبیت شده بود و پیش درآمدی بر روش های بانکداری نوین شد. (بر خلاف دلار نقره اسپانیا که به دلیل ذخایر سرشار معادن نقره تثبیت شد.)

در قرن نوزدهم به دلیل حجم بالای تجارت کالا در انگلستان که بزرگترین صادرکننده کالاها و خدمات تولیدی بود، بیش از 60% تجارت جهانی کالا به پوند استرلینگ صورت می گرفت، لندن مرکز جهانی بیمه بود و بانک های بریتانیایی (که توسط هلندی ها تاسیس شده بودند) در حال گسترش به دیگر کشورها بودند لذا، پوند در شرایطی بود که بتواند به راحتی هژمونی دلار اسپانیا را از بین ببرد.

با تبدیل شدن بازارهای کالا و سرمایه بریتانیا به منبع اصلی سرمایه گذاری خارجی در سراسر جهان، پوند به زودی به ارز مورد استفاده برای معاملات تجاری بین المللی تبدیل شد.

در دوران رکود بزرگ در دهه 1920، حملات سوداگرانه به پوند منجر به از بین رفتن اقتدار کامل پوند در بازارهای جهانی شد و کم کم جای خود را به دلار آمریکا داد.

نحوه انتخاب ارز ذخیره جهانی

این سوال همیشه مطرح بوده که آیا یک ارز می تواند به طور مداوم به عنوان ارز ذخیره جهانی شناخته شود؟

ارز ذخیره جهانی معمولا از سمت جامعه بانکی و با توجه به قدرت و ثبات اقتصادی که به آن متصل است انتخاب می شود بنابراین، در صورت کم شدن قدرت و ناپایداری اقتصادی کشور مبدا ارز ذخیره، جامعه بانکداران ارز مربوطه را به تدریج با ارزی که توسط یک اقتصاد بزرگتر و با ثبات تر پشتیبانی می شود جایگزین خواهند کرد.

البته این امر ممکن است سالها به طول بیانجامد چرا که شناسایی و تعیین ارز ذخیره جهانی امریست بسیار مهم.

همانطور که سالها پس از آنکه ایالات متحده عنوان بزرگترین اقتصاد جهان را از بریتانیا ربود، دلار به عنوان ارز ذخیره جهانی پذیرفته شد. حتی پس از معرفی سیستم برتون وودز و انتخاب دلار به عنوان ارز ذخیره جهانی، دلار آمریکا در واقع هنوز دومین ارز ذخیره محسوب می شد.

اقتصاددانان بسیاری معتقدند که به دلیل اثرات خارجی شبکه (به ویژه در صدور صورتحساب های تجاری یا تعیین اوراق قرضه خارجی، به این معنی که انگیزه های کافی برای انطباق با انتخاب حاکم بر بازار وجود دارد)، همیشه یک ارز به عنوان ارز ذخیره جهانی مسلط خواهد بود.

مسلط بودن ارز به این معناست که در غیاب شوک های خیلی بزرگ، ارز ذخیره جهانی جایگاه خود را در مقابل سایر رقبا از دست نخواهد داد.

اما کارشناسان معتقدند که در بازار ارز تا زمانیکه قدرت نقدشوندگی بالا باشد، مزایای داشتن تنوع ارزی به دلیل اجتناب از ضرر در سرمایه های بزرگ بیشتر است لذا، این عده معتقدند جهان به تدریج به سمت دور شدن از تسلط دلار آمریکا به بازار ارز جهانی و به عنوان اصلی ترین ارز ذخیره پیش خواهد رفت.

در نیمه اول قرن بیستم نیز شاهد چنین وضعیتی بودیم. یعنی با وجود محبوبتر بودن استرلینگ در ذخایر ارزی، فرانک فرانسه و مارک آلمان نیز بخش بزرگی از ذخایر را به اشتراک می گذاشتند ولی، در ادامه و به دلیل دلسردی رسمی از ذخایر رقبا و نیز تسلط غیر عادی اقتصاد آمریکا بر اقتصاد جهانی، همگی جایگاه خود را به دلار آمریکا دادند.

تبدیل دلار به ارز ذخیره جهانی

در ابتدای قرن بیستم اکثر کشورهای توسعه یافته به منظور راهی برای تثبیت مبادلات ارزی، ارزهای خود را به طلا متصل کردند که به استاندارد طلا موسوم بود. در طول جنگ جهانی اول و برای پرداخت هزینه های جنگ به اسکناس، موقتا قانون استاندارد طلا به تعلیق درآمد که منجر به کاهش ارزش پول ملی این کشورها شد؛ هر چند که بریتانیا تلاش کرد تا استاندارد طلا و در نتیجه تسلط ارزی خود را حفظ کند ولی در نهایت در سال سوم جنگ، مجبور به قرض گرفتن شد و ایالات متحده، بهترین گزینه وام گرفتن برای کشورهای متقاضی بود که خواهان خرید اوراق قرضه دلاری بودند.

سرانجام در سال 1931 بریتانیا استاندارد طلا را کنار گذاشت که منجر به از بین رفتن حساب های بازرگانانی شد که به پوند معامله می کردند.

پس از آن زمان و به تدریج، دلار آمریکا جای پوند انگلیس را به عنوان ارز ذخیره بین المللی گرفت.

در طول جنگ، ایالات متحده اصلی ترین تامین کننده تجهیزات جنگی بود و کشورهای اروپایی، با پرداخت طلاهای خود به آمریکا، این کشور را تبدیل به بزرگترین دارنده ذخایر طلای جهان کردند.

پس از جنگ به دلیل کاهش شدید ذخایر طلای این کشورها، بازگشت به استاندارد طلا غیرممکن بود لذا، طی توافق برتون وودز تصمیم گرفته شد که سایر ارزها به دلار آمریکا متصل شوند چرا که دلار نیز خود به خود به طلا متصل بود. بنا به این توافق، به بانک های مرکزی این اختیار داده می شد که نرخ مبادله ثابت بین ارز خود و دلار را حفظ کنند.

در پی این توافق و به لطف بزرگترین ذخایر طلای جهان، ارز ایالات متحده به صورت رسمی تبدیل به ارز ذخیره جهانی شد.

بنابراین به جای طلا، انباشت اسکناس های دلار در کشورها آغاز شد و از آنجا که مکانی برای نگهداری این اسکناس ها نیاز است، کشورها شروع به خرید اوراق قرضه خزانه داری ایالات متحده که یک ذخیره امن پول است کردند.

این جایگاه در کنار نیاز سایر کشورها به دلار، به آمریکا امکان دریافت وام با هزینه های کمتر و نیز مزایای بالغ بر یکصد میلیارد دلار در سال داده است.

این ذخایر باعث می شود که ایالات متحده بحران های ارزی یا کسری تجاری بیشتری را به تعویق بیندازد. از طرفی اگر کشورهایی که دارای ذخایر ارزی دلاری هستند تصمیم به تغییر ذخایر خود به یک ارز دیگر بگیرند، ممکن است عواقب جدی برای ایالات متحده داشته باشد؛ هرچند که احتمال رخ دادن این اتفاق بسیار پایین است و تغییر ارز ذخیره معمولا کاری تدریجی و زمانبر است.

از دیگر سو، جایگاه بلامنازع دلار به عنوان ارز ذخیره بین المللی، به آمریکا این فرصت را داده است که به تحریم های اقتصادی یکجانبه علیه سایر کشورها بپردازد.

در سال 2014 چین و روسیه قرارداد سواپ نقدینگی بانک مرکزی به ارزش 150 میلیارد یوان را برای محافظت از خود در برابر تحریم های اروپا و آمریکا امضا کردند.

جایگاه دلار به عنوان ارز ذخیره جهانی

در سال 1914 و یکسال پس از تشکیل فدرال رزرو، اولین دلار آمریکا به شکلی که امروز می شناسیم چاپ شد. سی سال بعد دلار آمریکا طی توافق برتون وودز به عنوان ارز ذخیره جهانی پذیرفته شد.

تقاضای زیاد برای اوراق خزانه داری و هزینه های جنگ ویتنام، منجر به این شد که آمریکا بازار را با اسکناس های چاپ شده پر کند. با نگرانی سایر کشورها از ثبات دلار، این کشورها شروع به تبدیل دلارهای خود به طلا کردند. با افزایش تقاضا برای طلا، ریچارد نیکسون مجبور به مداخله شد و در سال 1971 تبدیل دلار به طلا را به حالت تعلیق درآورد. این اقدام منجر به شکست برتون وودز و تشکیل یک سیستم ارز ذخیره جهانی کاملا بر مبنای فیات و نرخ های ارز شناور امروزی شد.

جایگاه دلار به عنوان ارز ذخیره جهانی، معمولا به دلیل افزایش سهم ذخایر تخصیص نشده و نیز به دلیل تردید در مورد ثبات دلار در دراز مدت مورد تردید قرار می گیرد. با اینحال پس از بحران مالی جهانی در سال 2008، سهم دلار در مبادلات تجاری بین المللی از 85% در سال 2010 به 87% در سال 2013 رسید.

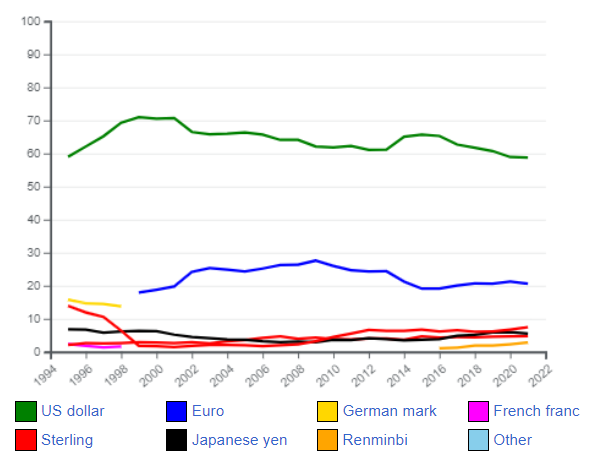

به هرحال و با وجود گذراندن دوره های رکود تورمی، دلار آمریکا همچنان گسترده ترین ارز در ذخایر تخصیص یافته است که به گزارش IMF، بیش از 59% این ذخایر را در بر می گیرد.

تمام این موارد شاید این فکر را به ذهن بیاورد که دلار در عین حال ارزشمندترین ارز جهان است اما، بنا به CMC Markets عنوان دهمین ارز ارزشمند جهان را دارد.

در این رده بندی دینار کویت بالاترین، پوند پنجمین و یورو هشتمین جایگاه را دارند.

دیگر ارزهای ذخیره اصلی

یورو

یورو دومین ارز ذخیره جهانی است و 21% از ذخایر بین المللی را به خود اختصاص داده است. پس از پایان جنگ جهانی دوم و بازسازی اقتصاد آلمان، مارک توانست به دومین ارز ذخیره جهانی تبدیل شود.

در یکم ژانویه 1999 و معرفی یورو –که جایگزین مارک آلمان، فرانک فرانسه و ده ارز اروپایی دیگر شد- این ارز وضعیت مارک آلمان به عنوان یک ارز ذخیره اصلی را به ارث برد. از آن به بعد، با توجه به تمایل کشورها به تنوع بخشیدن به ذخایر ارزی و نیز بالا رفتن مداوم حجم تجارت در حوزه یورو، سهم یورو در ذخایر ارزی بین المللی مداوما در حال افزایش بوده است.

ین ژاپن

ین با حدود 5.18% از کل ذخایر ارزی جهان در رتبه سوم این دسته بندی قرار دارد. از طرفی ین بخشی از ارزش گذاری حق برداشت ویژه یا SDR است که در ادامه بیشتر با آن آشنا می شویم. ارزش SDR و تبدیل ین برای خرید دولتی، توسط سازمان تجارت خارجی ژاپن برای خریدهای رسمی این کشور در تجارت بین المللی استفاده می شود.

پوند استرلینگ

در تمام طول قرن نوزده و اوایل قرن بیستم، پوند بزرگترین ارز ذخیره در تمام دنیا بود. اما پس از اینکه جنگ منجر به ورشکستگی بریتانیا شد، پوند نیز جایگاه خود را از دست داد و کم کم آن را به دلار سپرد.

حتی تا دهه 1950 نیز بیش از 55% ذخایر ارزی بین المللی متعلق به پوند بود اما، طی 20 سال این سهم به 45% رسید و این کاهش ادامه یافت تا اینکه در سپتامبر 2021، میزان ذخایری که به پوند نگهداری می شد به 4.78% از کل ذخایر رسید و آن را به چهارمین ارز ذخیره بین المللی تبدیل کرد.

یوان چین

در حال حاضر یوان چین پنجمین ارز در بین ارزهای ذخیره جهانی است و مسئولین چینی می گویند که هشتاد کشور یوان را به عنوان ارز ذخیره در بانک های مرکزی خود نگه می دارند.

موسسات مالی بزرگ مانند سیتی گروپ و گلدمن ساکس معتقدند تا سال 2030، یوان به سومین ارز پرکاربرد در پرداخت های بین المللی و یک ارز ذخیره جهانی تبدیل خواهد شد.

دلار کانادا

برخی از بانک های مرکزی و تجاری بخشی از ذخایر ارزی خود را در قالب دلار کانادا نگهداری می کنند. این ارز به عنوان یک ارز ذخیره منطقه ای، از دهه 1950 نقش بسیار مهمی را در اقتصاد و سیستم های مالی کشورهای آمریکای لاتین و ایالت های حوزه کارائیب کشورهای فرانسه، هلند و بریتانیا بازی کرده است.

با توجه به اینکه بزرگترین شریک تجاری کانادا ایالات متحده است لذا، معمولا ارزش دلار کانادا در ارتباط با دلار آمریکا تعیین می شود، کارشناسان با بررسی نحوه شناوری دلار کانادا در برابر دلار آمریکا می توانند به طور غیر مستقیم به الگوها و رفتارهای داخلی اقتصاد آمریکا پی ببرند که به صورت مستقیم قابل مشاهده نیست.

از طرفی با منظور شدن به عنوان دلار نفتی (Petrodollar) در دهه 1970، دلار کانادا به طور کامل تبدیل به یک ارز ذخیره جهانی شد و از سال 2013 تا 2017 در رتبه پنجم ارزهای ذخیره قرار گرفت هرچند که پس از آن، جای خود را به یوان چین داد.

فرانک سوییس

به زحمت بتوان فرانک سوییس را به عنوان یک ارز ذخیره در نظر گرفت چرا که سهم کلی این ارز از ذخایر نگهداری شده از منظر تاریخی به کمتر از 0.5% می رسد.

فرانک سوییس که اغلب در تعیین وام های خارجی مورد استفاده است، طبق آمار بانک تسویه جهانی (BIS) که در سال 2007 منتشر شد، در رتبه چهارم یا پنجم حجم معاملات روزانه در بین ارزهای دیگر دنیا قرار دارد.

ذخایر ارزی جهانی

صندوق بین المللی پول (IMF) به طور مداوم ترکیب ارزی ذخایر ارزی جهانی (COFER) را منتشر می کند. از آنجا که ذخایر ارزی کشورها محرمانه است، این گزارش یک دیدگاه محدود در مورد ذخایر ارز جهانی به دست می دهد که فقط به ذخایر تخصیص یافته می پردازد.

افول جایگاه دلار به عنوان ارز ذخیره جهانی

درخواست یک ارز ذخیره فراملی، یک درخواست ریشه دار و قدیمی است. پس از جنگ دوم جهانی و در سال 1945، نشست برتون وودز برگزار شد که در نهایت به یک توافق رسمی برای اداره کردن سیستم مالی بین المللی به نام سیستم “برتون وودز” منجر شد.

در این نشست “بارون کی نس” اقتصاددان و فیلسوف انگلیسی پیشنهاد یک ارز ذخیره فراملی به نام Bankor را ارائه داد که این پیشنهاد، به نفع دلار آمریکا رد شد.

گزارش منتشر شده توسط کنفرانس تجارت و توسعه سازمان ملل در سال 2010، خواستار کنار گذاشتن دلار آمریکا به عنوان ارز ذخیره جهانی شد. گزارش می افزاید که ارز ذخیره جهانی نباید برمبنای یک ارز و یا حتی چندین ارز ملی باشد بلکه، وجود یک ارز فراملی بین المللی، انتشار جریان نقدینگی در سراسر جهان را ساده تر کرده و نوید یک جهان باثبات تر را خواهد داد.

قدرت آمریکا در اعمال تحریم های یکجانبه و دست اندازی به ذخایر ارزی کشورهای تحت تحریم، این ترس را در بسیاری کشورهای توسعه یافته ایجاد کرده که ایالات متحده قادر است با یک تلنگر این کشورها را از هم بپاشاند.

از سوی دیگر، بدهی های دلاری خارج از ایالات متحده نیز در حال افزایش است و تا اواسط سال 2022، سطح آن به 13.9 تریلیون دلار رسید. با افزایش بدهی های دلاری در سراسر دنیا، ارزش دلار رو به کاهش گذاشت که فدرال رزرو برای ممانعت از این کار، یک چرخه افزایش نرخ تهاجمی را در سال 2022 آغاز کرد که در سال 2023 نیز همچنان ادامه دارد.

لذا نگرانی ها از کاهش ارزش دلار نیز روز به روز بیشتر می شود.

از متقاضیان تغییر ارز ذخیره جهانی می توان به کشورهای چین و روسیه، شورای همکاری های خلیج فارس، کشورهای عضو بریکس، بانک های مرکزی و بسیاری از اقتصاددانان اشاره کرد.

جایگزین های پیشنهادی برای ارز ذخیره جهانی

• SDR ها به عنوان ارز ذخیره جهانی

برخی پیشنهاد کرده اند که از SDR های صندوق بین المللی پول به عنوان جایگزینی برای دلار استفاده شود. SDR ها یا همان “حقوق برداشت ویژه” در سال 1969 توسط IMF ایجاد شدند. کد ارز ISO 4217 برای SDR ها ” XDR” و کد عددی آن 960 است.

بنا به نوسانات نرخ تبدیل ارز، ارزش XDR به دلار آمریکا، به صورت روزانه در وبسایت imf منتشر می شود.

سبد ارزهای SDR عبارتند از: دلار آمریکا، یورو، ین ژاپن، یوان چین و پوند انگلیس.

XDR ها توسط IMF به کشورها اختصاص داده می شود و نهادهای خصوصی و افراد نمی توانند آن را نگه دارند.

این دارایی های ذخیره ارزی تکمیلی که توسط IMF نگهداری می شوند، به خودی خود پول نیستند و در واقع واحدهای حساب صندوق بین المللی پول هستند. SDR ها نشان دهنده ارزی هستند که کشورهای عضو ادعا می کنند در اختیار دارند و ممکن است بخواهند آن را مبادله کنند. (XDR ها قبل از استفاده، ابتدا باید به ارز تبدیل شوند)

حق برداشت ویژه در سال 1969 و برای جبران کمبود ذخایر ارز ترجیحی یعنی دلار آمریکا و طلا ایجاد شدند. هرچند که بلافاصله پس از شروع تخصیص XDR (در این اولین دوره، 9.3 میلیارد XDR به کشورهای عضو تخصیص داده شد)، ایالات متحده سیاست خود را عوض کرد و نقدینگی لازم را فراهم کرد. در این فرایند نقش بالقوه XDR از بین رفت.

بار دیگر در سال 1978 و با افزایش نگرانی کشورها از افزودن ذخایر ارزی به دلار آمریکا، IMF تخصیص دور دوم XDR را سرعت بخشید و به 12 میلیارد XDR در یک دوره زمانی چهار ساله رسانید.

همزمان با بحران مالی 2007-2008، دور سوم از تخصیص XDR ها آغاز شد.

در همین زمان چین به عنوان کشوری که بزرگترین ذخایر ارزی به دلار آمریکا را دارد، ناخشنودی خود از سیستم مالی بین المللی را اعلام کرد و پیشنهاد داد که به XDR به عنوان ارز ذخیره جایگزین نگاه شود. این موضع توسط imf حمایت شد و مطالعه ای در رابطه با راه های افزایش عملکرد XDR منتشر کرد.

چین همچنین ایجاد یک حساب جایگزین برای تبدیل دلار آمریکا به XDR را پیشنهاد کرد.

هر چند که ایالات متحده با توجه به پیشنهاد مشابه در سال 1978، نشان داده است که با اجرای این مکانیسم اصلا موافق نیست.

آخرین دور تخصیص XDR، پس از پاندمی و به میزان حدود 500 میلیارد XDR بوده است.

• یورو

یورو با 20% از کل ذخایر ارزی جهان در واقع محتمل ترین فیات برای جایگزینی دلار است اما، از آنجا که سیاست های مالی در سراسر حوزه یورو متنوع و ناهماهنگ است، یورو در این مسیر راه دشواری در پیش دارد.

• یوان چین

یوان چین در سال 2016 رسما به یک ارز ذخیره دارایی فارکس تکمیلی تبدیل شد. یوان سهم 10.92 درصدی در سبد ارزهای SDR صندوق بین المللی پول را در اختیار دارد و سومین ارز پس از دلار و یورو است.

ناگفته واضح است که ذخایر SDR، خود نشانگر کل اقتصاد جهانی اما در یک اندازه کوچکتر است!

اشکالی که بر یوان به عنوان ارز ذخیره جهانی وارد است نه درباره اندازه اقتصاد چین، بلکه کنترل شدید دولت بر روی این ارز است.

• ارزهای دیجیتال به عنوان ارز ذخیره جهانی

اما آیا ارزهای دیجیتال می توانند به عنوان جایگزینی برای دلار در نظر گرفته شوند؟

در پاسخ به این سوال نظرات متنوعی وجود دارد.

“مایکل بار” رگولاتور ارشد ایالات متحده معتقد است رمزارزها به دلیل ماهیت بی ثبات اشان، بعید است به جایگزین پول های سنتی و وسیله ای مناسب برای پرداخت تراکنش های مالی بین المللی تبدیل شوند.

از طرفی ولادیمیر پوتین (که کشور متبوعش تحت تحریم های شدید دنیای غرب قرار دارد و ایالات متحده 600 میلیارد دلار از ذخایر ارزی اش را مسدود کرده است)، معتقد است که ارزهای دیجیتال و بلاک چین می توانند به وسیله ای برای ایجاد یک سیستم جدید تسویه بین المللی تبدیل شوند. سیستمی که بسیار راحت تر و کاملا ایمن باشد و به ویژه در انحصار کسی نباشد.

موافقان معتقدند کریپتوکارنسی ها غیرمتمرکز، عینی و رایگان هستند و از آنجا که متعلق به کشور یا گروه خاصی نیستند، احتمال ایجاد یک دیکتاتوری در سیاست جهانی را به حداقل خواهند رساند و تا زمانیکه مقاومت اشان در برابر کنترل متمرکز (که نقطه ضعف بزرگ ارزهای فیات است) را حفظ کنند، انتخابشان به عنوان ارز ذخیره جهانی، فرصت اقتصادی و سیاسی بی نظیری را در اختیار جهان قرار خواهد داد.

کشورهای السالوادور و ایران در حال آزمایش ایده جایگزینی دلار با ارز دیجیتال هستند. به ویژه ایران که اخیرا انجام واردات کالا از طریق کریپتو کارنسی را تایید کرده است.

ترکیب بلاک چین و تمایل دولت ها به کنترل ارز، به ایده ارزهای دیجیتال بانک های مرکزی یا CBDC ها منجر شده که در بسیاری از کشورها در مرحله بررسی و مطالعه است. برخلاف کریپتوها، CBDC ها مناقصه قانونی هستند یا می توانند باشند. طرفداران CBDC معتقدند که ارزهای دیجیتال بانک مرکزی از ارزهای دیجیتال معمولی منعطف تر، امن تر، در دسترس تر و کم هزینه تر خواهند بود.

به گزارش BIS، بیش از 90% بانک های مرکزی در حال کار بر روی CBDC هستند و در این حوزه، چین با چندین آزمایش موفق داخلی و برون مرزی از رقیبان جلوتر است. در آمریکا نیز بسیاری معتقدند این کشور باید در رقابت برای ساختن یک ارز دیجیتال فراگیر شرکت کند تا بتواند برتری دلار در پرداخت های بین المللی را حفظ کند.

اما آیا می توان به بیت کوین و ارزهای دیجیتال به عنوان جایگزینی برای ارز ذخیره جهانی بر مبنای فیات نگاه کرد؟

در مورد ارزهای دیجیتال این موضوع محتمل است اما، این ارز قطعا بیت کوین نخواهد بود به دو دلیل زیر:

1.ارز ذخیره جهانی باید عرضه انعطاف پذیر داشته باشد که بیت کوین با محدودیت های شدید عرضه روبروست.

2.بیت کوین بیش از حد فرار است و این، مانع از تبدیل شدن آن به یک توکن تسویه جهانی برای قراردادهای تجاری خواهد شد. دولت ها به دنبال ارزی هستند که کنترل بیشتری روی آن داشته باشند.

در واقع نه بیت کوین و یا رمز ارز خاص دیگری، بلکه ایده بلاک چین می تواند راهی به سوی ارز ذخیره جهانی بعدی باشد.

نتیجه گیری

ارز ذخیره مقدار قابل توجهی از یک ارز خارجی (ارز جهانی) است که توسط بانک های مرکزی یا نهادهای سیاست گذار پولی یک کشور به عنوان بخشی از ذخایر آن کشور نگهداری می شود.

به طور معمول و با توجه به شرایط ژئوپلتیکی، یک ارز به ارز ذخیره جهانی تبدیل می شود.

در حال حاضر دلار آمریکا به عنوان اولین ارز ذخیره جهانی شناخته می شود و حدود 60% از ذخایر ارز جهان به دلار آمریکا نگهداری می شود.

به دلیل ضعف های اخیر دلار و قدرت یکجانبه و بدون رقیبی که دلار به عنوان ارز ذخیره به ایالات متحده می دهد و باعث نگرانی گروه بزرگی از کشورها شده است، بسیاری پیشنهاد تغییر ارز ذخیره را داده اند.

جایگزین های پیشنهادی دلار عبارتند از: SDR های صندوق بین المللی پول، یورو، یوان و ارزهای دیجیتال.