درک وضعیت بازار اوراق قرضه از طریق منحنی بازده

فروردین 26, 1403

بازار اوراق قرضه یک مکان برای تجارت اوراق بدهی، به خصوص اوراق قرضه، است که سرمایه گذاران معمولاً به آنجا میروند تا این اوراق را خریداری و یا به فروش برسانند. این اوراق توسط شرکت ها یا دولت ها صادر می گردند و به عنوان بازار بدهی یا اعتبار نیز معروف هستند. همه اوراق بهاداری که در این بازار فروخته میشوند، انواع مختلفی از بدهی را نمایان می کنند. با خرید اوراق قرضه یا بدهی، شما برای مدت معینی پولی را به امانت می دهید و در عوض آن سود دریافت می کنید، مانند عملی که بانک ها از بدهکاران خود می پذیرند. بازار اوراق قرضه یک منبع درآمد ثابت و اسمی برای سرمایه گذاران فراهم میآورد.

اوراق قرضه یک ابزار مالی با درآمد ثابت است که نمایانگر میزان بدهی وامگیرنده به وامدهنده است و تمام جزئیات مربوط به این تأمین مالی را در بر میگیرد. این اوراق توسط شرکتها، شهرداریها، استانها (ایالتها) و همچنین دولتها برای تأمین مالی پروژهها منتشر میشوند. هر کس که این اوراق را خریداری کند، در واقع از منتشر کننده اوراق طلب کار است. در اوراق قرضه، جزئیات بدهی مانند سررسید یا زمان تسویه حساب و میزان و نحوه پرداخت سود به وام دهنده قید شده است.

در این مقاله می آموزیم

بسیاری از افراد تصمیم میگیرند اوراق قرضه را در پرتفوی خود داشته باشند تا به عنوان یک راه برای پسانداز در دوران بازنشستگی، تحصیل فرزندانشان یا رفع سایر نیازهای بلندمدت استفاده کنند. این اشخاص از طیف وسیعی از ابزارهای تحقیق و تحلیل مانند منحنی بازده استفاده میکنند تا اطلاعات بیشتری در مورد اوراق قرضه به دست آورند.

در بازار اوراق قرضه، معاملات عمدتاً خارج از بورس (OTC) انجام میشود و مکان متمرکزی برای معامله وجود ندارد. به عبارت دیگر، اوراق قرضه بیشتر به صورت خصوصی و خارج از بورس معامله میشوند. این بازار اصولاً شامل سرمایهگذاران نهادی مانند بنیادهای صندوق بازنشستگی، موقوفات، بانکهای سرمایهگذاری، صندوقهای تأمین و شرکتهای مدیریت دارایی است، و سرمایهگذاران فردی عمدتاً در آن شرکت نمیکنند.

با این حال، سرمایهگذاران فردی که تمایل به سرمایهگذاری در اوراق قرضه دارند، میتوانند از طریق صندوقهای اوراق قرضه که توسط مدیر داراییها مدیریت میشوند، این کار را انجام دهند. بسیاری از کارگزاریها امکان دسترسی مستقیم به اوراق قرضه شرکتی، اوراق خزانه، munis و CD را به سرمایهگذاران فردی میدهند.

اوراق بهادار جدید در بازار اولیه عرضه میشوند، و معاملات بعدی در بازار ثانویه انجام میشود. در این بازار، سرمایهگذاران اوراق بهادار را که قبلاً مالک آنها بودهاند، خرید و فروش میکنند. این اوراق میتوانند از درآمد ثابت تا اسکناس متغیر مختلف باشند. با ارائه این اوراق در بازار اوراق قرضه، ناشران میتوانند منابع مالی مورد نیاز خود را برای پروژهها یا دیگر هزینههای مورد نیاز جذب کنند.

در بازار اوراق قرضه، سه گروه اصلی دخیل هستند:

- صادرکنندگان: این گروه شامل شرکتها و سطوح مختلف دولت است. به عنوان مثال، وزارت خزانه داری ایالات متحده اوراق قرضه خزانهداری را منتشر میکند که اوراق بهادار بلندمدتی هستند و سود دوسالانه را برای سرمایهگذاران فراهم میکنند و پس از ۱۰ سال سررسید میشوند. اعتقاد بر این است که سرمایهگذاری در بخشهای خاصی از بازار اوراق قرضه، مانند اوراق بهادار خزانهداری ایالات متحده، نسبت به سرمایهگذاری در بازارهای سهام که مستعد نوسانات بیشتر هستند، ریسک کمتری دارد.

- پذیرهنویسان: این گروه معمولاً ریسکها را در دنیای مالی ارزیابی میکنند. در بازار اوراق قرضه، پذیرهنویسان اوراق بهادار را از ناشران خریداری کرده و با هدف کسب سود، آنها را مجدداً به فروش میرسانند.

- مشارکتکنندگان: این نهادها اوراق قرضه و سایر اوراق بهادار مرتبط را خریداری و فروش میکنند. با خرید اوراق قرضه، وام به مدت اعتباری را از صادرکننده دریافت و در ازای آن سود کسب میکنند. پس از سررسید، ارزش اسمی اوراق به شرکتکننده بازپرداخت میشود.

رتبه بندی اوراق قرضه

رتبهبندی اوراق قرضه معمولاً توسط آژانسهای رتبهبندی معتبر مانند استاندارد اند پورز و مودی صورت میگیرد. این رتبهبندی، که از طریق یک درجه حرفی بیان میشود، به سرمایهگذاران اطلاع میدهد که اوراق قرضه چه میزان ریسک دارند.- اوراق قرضه با رتبه “AAA” یا “A” که با کیفیت بالاست، به سرمایهگذاران نشان میدهد که دارای حداقل ریسک ممکن هستند.

- اوراق قرضه با رتبه “A” یا “BBB” دارای ریسک متوسط محسوب میشوند.

- اوراق قرضه با رتبه “BB” یا پایینتر به عنوان پرخطر در نظر گرفته میشوند و سرمایهگذاران باید به دقت بیشتری در ارزیابی ریسک آنها اقدام کنند.

ویژگیهای اوراق قرضه

- ارزش اسمی: هر ورقه از اوراق قرضه دارای یک ارزش اسمی است که در زمان سررسید دریافت میشود. به عنوان مثال، اگر اوراقی با ارزش اسمی ۱۰۰ دلار خریداری کنید، در زمان سررسید به ازای هر ورقه ۱۰۰ دلار پرداخت خواهید شد. این ارزش اسمی در زمان خرید تعیین میشود.

- نرخ کوپن: نرخ کوپن، میزان بهرهای است که منتشرکننده اوراق قرضه به دارندگان آن پرداخت میکند. به عنوان مثال، اگر نرخ کوپن ۵ درصد باشد، به ازای هر ورقه با ارزش اسمی ۱۰۰ دلار، ۵ دلار به عنوان سود پرداخت خواهد شد. این پرداخت سالیانه ادامه خواهد داشت تا زمان سررسید.

- تاریخ پرداخت کوپن: این تاریخ مشخص میکند که کی باید سودهای اوراق قرضه پرداخت شود. معمولاً این پرداخت هر شش ماه یکبار انجام میشود، اما ممکن است با توجه به شرایط، دوره زمانی متفاوت باشد.

- تاریخ سررسید: این تاریخ نشاندهنده زمان انقضای اوراق قرضه است. در این تاریخ، اوراق به ارزش اسمی خود تبدیل میشوند و به دارندگان پرداخت میشود.

- قیمت عرضه اولیه: معمولاً برای جذب افراد، قیمت عرضه اولیه اوراق قرضه کمتر از ارزش اسمی آنها قرار میگیرد. به عبارت دیگر، اوراق قرضه ممکن است با قیمتی کمتر از ارزش اسمی عرضه شوند تا جذابیت بیشتری برای سرمایهگذاران داشته باشند.

نوسانات قیمتی اوراق قرضه

قیمتگذاری اوراق قرضه، همانند سایر ابزارهای مالی، روزانه در حال نوسان است و عوامل مختلفی بر آن تأثیر میگذارند. عرضه و تقاضای این اوراق از اصلیترین عوامل موثر در نوسانات قیمتی آنها است. با این حال، در قیمتگذاری این اوراق، منطق خاصی وجود دارد که باید در نظر گرفته شود. به عنوان مثال، فرض کنید که نرخ بهره کشور در زمان انتشار اوراق قرضه ۱۰ درصد است. در این حالت، بازدهی اوراق قرضه شرکتی و دولتی با هم برابر است و هر دو نوع اوراق با نرخ بهره ۱۰ درصد ارائه میشوند. حالا فرض کنید که بانک مرکزی به دلیل وضعیت اقتصادی، نرخ بهره را از ۱۰ درصد به ۵ درصد کاهش میدهد. در این صورت، سرمایهگذارانی که در اوراق قرضه دولتی سرمایهگذاری کردهاند، تنها ۵ درصد بازدهی خواهند داشت. بنابراین، آنها سعی میکنند با فروش این اوراق و خرید اوراق قرضه شرکتی با بازدهی ۱۰ درصد جایگزین کنند. این افزایش تقاضا برای اوراق قرضه شرکتی باعث افزایش قیمت آنها و کاهش بازدهی آنها میشود. این روند ادامه مییابد تا زمانی که بازدهی اوراق قرضه شرکتی نیز به حدود ۵ درصد برسد. حال اگر بانک مرکزی نرخ بهره را به ۱۵ درصد افزایش دهد، سرمایهگذاران به دنبال خرید اوراق قرضه دولتی با بازدهی ۱۵ درصد خواهند بود، در حالی که سرمایهگذاران اوراق قرضه شرکتی را بازخریداری خواهند کرد. این فروش اوراق قرضه شرکتی ادامه مییابد تا زمانی که بازدهی آنها با نرخ بهره جدید هماهنگ شود.تفاوت های بازار اوراق قرضه با سهام

یکی از تفاوتهای اساسی بین بازارهای اوراق قرضه و سهام، عدم وجود مکان مرکزی یا بورسی برای معاملات است. در بازارهای اوراق قرضه، اکثراً معاملات خارج از بورس (OTC) انجام میشود. تفاوت کلیدی دیگر، در ریسک سرمایهگذاری آنهاست. در حالی که در بازار سهام، سرمایهگذاران ممکن است با خطراتی مانند ریسک کشوری، ژئوپلیتیکی، ارزی یا نرخ بهره روبرو شوند، در بازار اوراق قرضه، خطراتی مانند تورم و نرخ بهره بیشتر اهمیت دارد. به عنوان مثال، زمانی که نرخ بهره افزایش مییابد، قیمت اوراق قرضه کاهش مییابد. همچنین، اگر نرخ بهره بالا باشد و شما مجبور به فروش اوراق قرضه خود قبل از سررسید آنها باشید، ممکن است کمتر از ارزش خریداری شده آنها را دریافت کنید. علاوه بر این، اگر اوراق قرضه ای از یک شرکتی با وضعیت مالی نامناسب خریداری کنید، ریسک اعتباری را برای خود ایجاد میکنید، زیرا این شرکت ممکن است قادر به پرداخت سود نباشد و این موضوع ممکن است به شما زیان برساند. در عین حال، عملکرد بازار سهام را میتوان با استفاده از شاخصهایی مانند S&P 500 یا Dow Jones Industrial Average ارزیابی کرد. به طور مشابه، شاخصهای اوراق قرضه مانند شاخص Barclays Capital میتواند به سرمایهگذاران کمک کند تا عملکرد پرتفوی اوراق قرضه را پیگیری کنند.پایین بودن بازدهی اوراق قرضه برای بازار سهام نشانگر چه چیزی است؟

بازدهی اوراق قرضه از سال ۲۰۰۹ به طور عمومی کاهش یافته است که به توسعه بازار سهام کمک کرده است. در ایالات متحده، بازدهی اوراق قرضه همراه با نرخ بهره پس از دهه ۱۹۷۰ کاهش یافته است. میتوان گفت که بازدهی اوراق قرضه از اواخر قرن بیستم تا سالهای ۲۰۰۹ تا ۲۰۲۰ به طور مداوم کاهش یافته است. این روند کلی که به سمت کاهش نرخ بهره و بازدهی اوراق قرضه حرکت میکند، اغلب با حمایت از ارزش بالاتر در بازار سهام ارتباط دارد. در دورههای توسعه اقتصادی، قیمت اوراق قرضه و بازار سهام معمولاً به جهتهای متفاوت حرکت میکنند، زیرا برای سرمایهگذاران رقابت میکنند. اوراق قرضه و سهام تمایل دارند که بلافاصله پس از رکود، زمانی که فشارهای تورمی و نرخ بهره پایین هستند، با یکدیگر حرکت کنند. سرمایهگذاران به طور طبیعی از سازمانهایی که احتمال نکول بیشتری دارند، بازدهی بالاتری را طلب میکنند. بازدهی اوراق قرضه بر اساس انتظارات تورم، رشد اقتصادی، احتمالات نکول و مدت زمان تعیین میشود. اوراق قرضه مبلغ ثابتی را به همراه دارند که بدون توجه به دیگر شرایط پرداخت میشود بنابراین کاهش تورم بازده واقعی اوراق را افزایش میدهد و ایــن باعث میشود که اوراق قرضه برای سرمایهگذاران جذابتر شود و بنابراین قیمت اوراق افزایش مییابد. قیمت اوراق قرضه بالاتر به معنای بازدهی اسمی کمتر است. انتظارات تورمی تقریباً به طور مداوم بین سالهای ۱۹۸۰ و ۲۰۰۸ کاهش تورم و یافت رشد اقتصادی نیز پس از بحران مالی ۲۰۰۸ کاهش یافت. با کاهش انتظارات برای رشد و تورم، بازدهی اوراق قرضه از سال ۲۰۰۹ به طور پیوسته کاهش یافته است. مهم است بهیاد داشته باشیم که رشد بیشتر معمولاً منجر به افزایش طفیفی در نرخ بهره و بازدهی اوراق قرضه بین سالهای ۲۰۱۳ و ۲۰۱۸ شده است.رابطه بین رشد و بازار سهام با بازدهی اوراق قرضه به چه صورت است؟

در دورههای توسعه اقتصادی، عوامل مختلفی مانند قیمت اوراق قرضه و بازار سهام به رقابت برای سرمایه دچار میشوند. فروش در بازار سهام منجر به افزایش قیمت اوراق قرضه و کاهش بازدهی آنها میشود، زیرا پول به بازار اوراق منتقل میشود. با جابجایی پول از بازار اوراق قرضه به سهمهای پرریسکتر، بازده بازار سهام افزایش مییابد. هنگامی که امیدواری به اقتصاد افزایش مییابد، سرمایهگذاران به بازار سهام پولهای خود را انتقال میدهند زیرا از رشد اقتصادی سود بیشتری برداشت میکنند. رشد اقتصادی همراه با ریسک تورمی میآید که میتواند ارزش اوراق قرضه را کاهش دهد. کاهش بازدهی اوراق قرضه به معنای افزایش قیمت سهام است. نرخ بهره نقش مهمی در تعیین بازدهی اوراق دارد و بر تأثیرات بازار سهام تأثیرگذار است. اوراق قرضه و سهام تمایل دارند بلافاصله پس از رکود زمانی که فشارهای تورمی و نرخ بهره پایین هستند با هم حرکت کنند. بانکهای مرکزی برای تحریک اقتصاد در دوران رکود به نرخ بهره پایین تعهد میشوند. این تا زمانی ادامه مییابد که اقتصاد بدون کمک سیاست پولی شروع به رشد کند یا استفاده از ظرفیت به حداکثر سطوحی برسد که تورم به یک تهدید تبدیل شود. قیمت اوراق قرضه و سهام هر دو در واکنش به ترکیب رشد اقتصادی ملایم و نرخ بهره پایین افزایش مییابند.نقش نکول در بازده اوراق قرضه

احتمال نکول نقشی بسیار مهم در بازدهی اوراق قرضه ایفا میکند. زمانی که یک دولت یا شرکت قادر به پرداخت اوراق قرضه خود نباشد، افراد این اوراق را پیشفرض میکنند. سرمایهگذاران طبیعی به دنبال سازمانهایی هستند که احتمال نکول بیشتری دارند و از آنها بازدهی بالاتری انتظار دارند. اوراق قرضه دولت فدرال به طور کلی در سیستم پولی فیات به عنوان بدون ریسک نکول در نظر گرفته میشوند. اما زمانی که ریسک نکول اوراق قرضه شرکتی افزایش مییابد، بسیاری از سرمایهگذاران از این اوراق خارج شده و به سمت اوراق قرضه دولتی میروند. این باعث کاهش قیمت اوراق قرضه شرکتی و افزایش بازدهی اوراق قرضه دولتی میشود. اوراق قرضه با بازدهی بالا یا ناخواسته بیشترین ریسک نکول را دارند و انتظارات نکول تأثیر بیشتری بر قیمت آنها دارد. در دوران بحران مالی ۲۰۰۸، انتظارات نکول برای بسیاری از شرکتها به طور قابل توجهی افزایش یافت. به عبارت دیگر، اوراق قرضه شرکتی به طور موقت بازدهی بالاتری ارائه دادند.رابطه معکوس بین نرخ بهره و قیمت اوراق قرضه

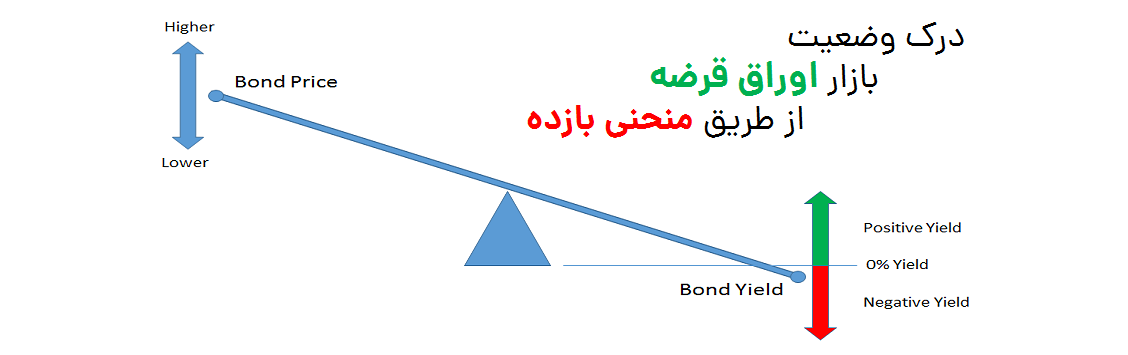

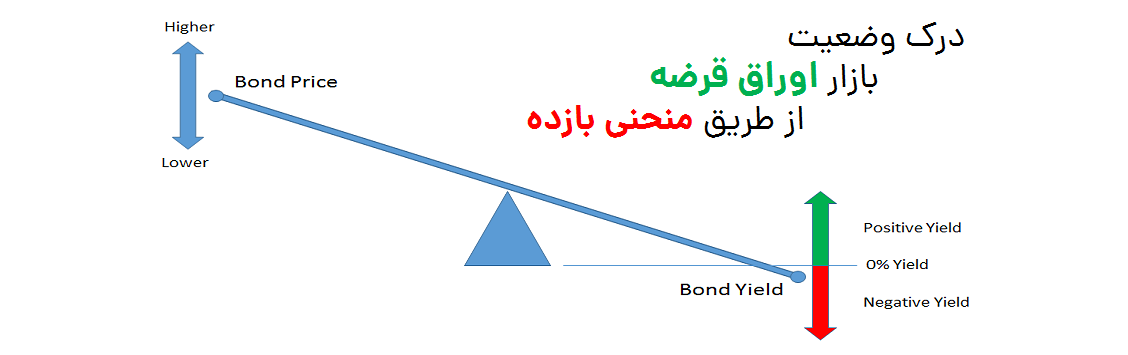

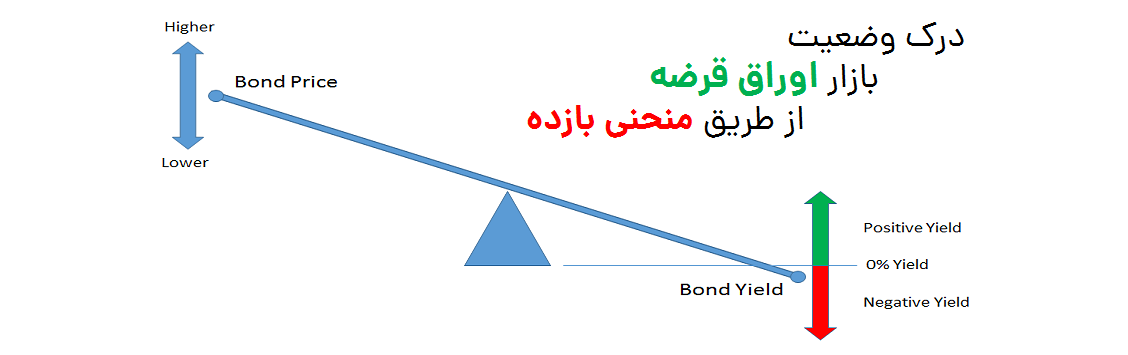

رابطه معکوسی بین نرخ بهره و قیمت اوراق قرضه وجود دارد. زمانی که هزینه استقراض پول افزایش مییابد، به همین ترتیب نرخ بهره نیز افزایش مییابد. در این شرایط، قیمت اوراق قرضه معمولاً کاهش مییابد و برعکس. ابتدا این همبستگی منفی بین نرخ بهره و قیمت اوراق ممکن است غیرمنطقی به نظر برسد، اما پس از بررسی دقیقتر، وضعیت قابل فهمی دارد. بیشتر اوراق دارای یک نرخ بهره ثابت هستند، بنابراین افزایش نرخ بهره باعث جذابیت بیشتر این اوراق و افزایش تقاضا و قیمت آنها میشود. از طرف دیگر، افزایش نرخ بهره باعث میشود سرمایهگذاران دیگر ترجیح ندهند از اوراق با نرخ بهره ثابت پایین استفاده کنند و در نتیجه، قیمت آنها کاهش مییابد. اوراق قرضه با کوپن صفر نمونه واضحی از نحوه عملکرد این مکانیسم در عمل هستند.قیمت اوراق در مقابل بازده

سرمایهگذاران اوراق قرضه همانند دیگر سرمایهگذاران معمولاً تلاش میکنند تا بهترین بازده ممکن را بهدست آورند. برای دستیابی به این هدف، آنها باید به طور کلی هزینههای نوسان استقراض را در نظر بگیرند. یک راه آسان برای درک اینکه چرا قیمت اوراق در جهت مخالف نرخ بهره حرکت میکند، در نظر گرفتن اوراق قرضه کوپن صفر است. این اوراق سود معمولی نمیپردازند و به جای آن تمام ارزش خود را از تفاوت بین قیمت خرید و ارزش اسمی پرداخت شده بهدست میآورند. در زمان بلوغ، اوراق قرضه کوپن صفر با تخفیف به ارزش اسمی منتشر میشوند و بازده آنها تابعی از قیمت خرید ارزش اسمی و زمان باقیمانده تا سررسید است. با این حال، حالت اوراق قرضه کوپن صفر نیز در بازده اوراق قرضه قفل میشود که برای برخی از سرمایهگذاران جذاب باشد.نمونههای اوراق قرضه کوپن صفر

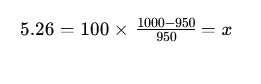

بیایید با یک مثال ساده از اوراق قرضه کوپن صفر آشنا شویم. فرض کنید یک اوراق قرضه کوپن صفر با قیمت ۹۵۰ دلار معامله میشود و ارزش اسمی آن ۱۰۰۰ دلار است (که در سررسید یک سال پرداخت میشود). در این صورت، نرخ بازده اوراق در زمان کنونی برابر با 5.26 درصد است:

قیمت اوراق قرضه و فدرال رزرو

وقتی مردم به نرخ “بهره ملی” یا فدرال رزرو اشاره میکنند، اغلب به نرخ وجوه فدرال تعیین شده توسط کمیته بازار آزاد فدرال (FOMC) اشاره میکنند. این نرخ، بهرهای است که برای انتقال بین بانکی وجوهی محاسبه میشود که توسط فدرال رزرو نگهداری میشود و به طور گسترده به عنوان معیاری برای نرخ بهره در انواع سرمایهگذاریها و اوراق بهادار بدهی استفاده میشود. سیاستهای فدرال رزرو تأثیر زیادی بر قیمت اوراق قرضه دارد. برای مثال، زمانی که فدرال رزرو در مارس ۲۰۱۷ نرخ بهره را یک چهارم درصد افزایش داد، بازار اوراق قرضه سقوط کرد. در عرض یک هفته، بازده اوراق ۳۰ ساله خزانه داری از ۳/۱۴ درصد به ۳/۰۴ درصد کاهش یافت، بازده اوراق ۱۰ ساله خزانه داری از ۲/۶۰ درصد به ۲/۴۳ درصد کاهش یافت و بازده اسکناسهای T سال از 1.40 درصد به 1.27 درصد کاهش یافت. فدرال رزرو در سال ۲۰۱۸ چهار بار نرخ بهره را افزایش داد. پس از آخرین افزایش سال که در ۲۰ دسامبر ۲۰۱۸ اعلام شد، بازده اسکناسهای T ۱۰ ساله از 2.79 درصد به 2.69 درصد کاهش یافت. همهگیری کووید ۱۹ باعث فرار سرمایهگذاران به سمت امنیت نسبی اوراق قرضه دولتی، به ویژه اوراق خزانهایالات متحده شد که به کاهش شدید بازده به پایینترین سطح تاریخ منجر شده است. در ۹ مارس ۲۰۲۰، اسکناس T ۱۰ ساله، بازده ۰/۵۴ درصد را داشت و اوراق قرضه T ۳۰ ساله در ۰/۹۹ درصد، پایینترین نقطه در طول همهگیری را تجربه کرد. حساسیت قیمت اوراق قرضه به تغییرات نرخ بهره به عنوان مدت زمان آن شناخته میشود.اوراق قرضه کوپن صفر

اوراق قرضه کوپن صفر دارای نوسانات بیشتری هستند زیرا در طول عمر این اوراق، هیچ سود دورهای پرداخت نمیشود. پس از سررسید، دارنده این اوراق ارزش اسمی آنها را دریافت میکند، بنابراین ارزش این اوراق بدهی هرچه به زمان انقضا نزدیکتر میشود، افزایش مییابد. اوراق قرضه کوپن صفر نیز پیامدهای مالیاتی منحصر به فردی دارند که سرمایهگذاران باید پیش از سرمایهگذاری در آنها آگاه باشند. با وجود اینکه هیچ سود دورهای برای اوراق قرضه کوپن صفر پرداخت نمیشود، بازده انباشته سالانه به عنوان درآمد در نظر گرفته میشود که به عنوان بهره مشمول مالیات میشود. فرض بر این است که اوراق قرضه با نزدیک شدن به سررسید، ارزش خود را افزایش میدهد و این افزایش ارزش به عنوان سود سرمایه در نظر گرفته نمیشود، اما بر اساس نرخ سود سرمایه، نه تنها مشمول مالیات میشود، بلکه بیشتر به عنوان درآمد در نظر گرفته میشود. به طور دقیقتر، با وجود اینکه سرمایهگذار تا تاریخ سررسید اوراق پولی دریافت میکند، باید سالانه مالیات این اوراق را پرداخت کند. این ممکن است برای برخی از سرمایهگذاران سنگین باشد، با این حال راههایی برای محدود کردن این نمیپیامدهای مالیاتی وجود دارد.منحنی بازدهی یا “Yield Curve” چیست؟

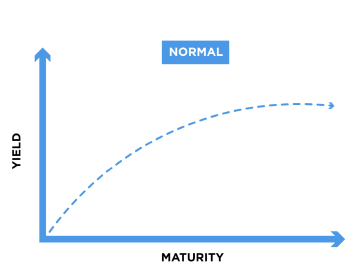

منحنی بازدهی، نموداری است که تغییرات بازدهی اوراق قرضه را در زمانهای مختلف نشان میدهد. محور عمودی این نمودار تغییرات بازدهی و محور افقی آن نشاندهنده سررسید اوراق قرضه است. شیب منحنی بازدهی میتواند نشاندهنده توقعات آتی نرخ بهره و وضعیت اقتصادی باشد. معمولاً منحنی بازدهی به عنوان یک معیار برای تعیین نرخ بهره سایر اوراق قرضه مورد استفاده قرار میگیرد، از جمله نرخ بهره برای وامهای مسکن یا نرخ بهره بانکها. اما برای سرمایهگذاران و معاملهگران بازارهای مالی این منحنی اهمیت بیشتری دارد. آنها با استفاده از منحنی بازدهی میتوانند تغییرات احتمالی در رشد اقتصادی را پیشبینی کنند. منحنی بازدهی معمولاً شامل بازدهی اوراق قرضه با سررسیدهای مختلف مانند ۳ ماهه، ۲ ساله، ۵ ساله، ۱۰ ساله و ۳۰ ساله میشود. منحنی بازدهی ممکن است نوعهای مختلفی داشته باشد، از جمله:- منحنی بازدهی نرمال: در این منحنی، بازدهی اوراق قرضه با سررسید بلندمدت، بیشتر از بازدهی اوراق کوتاهمدت است.

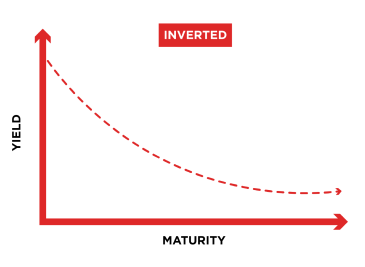

- منحنی بازدهی معکوس یا وارون: در این منحنی، بازدهی اوراق قرضه کوتاهمدت بیشتر از بازدهی اوراق قرضه بلندمدت است.

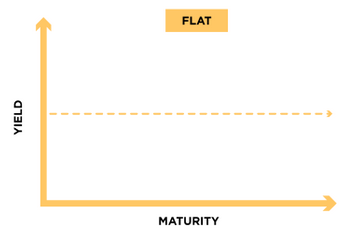

- منحنی بازدهی هموار یا صاف: در این منحنی، بازدهی اوراق بلندمدت و کوتاهمدت تقریباً یکسان است.

منحنی بازدهی نرمال

یک الگوی منحنی است که در آن، با شیب صعودی نشان داده میشود. این الگو نشان میدهد که بازدهی اوراق قرضه با سررسید بلندمدت بیشتر از بازدهی اوراق کوتاهمدت است. به عبارت دیگر، هر چه سررسید اوراق بیشتر باشد، بازدهی آنها نیز افزایش مییابد. منحنی بازدهی نرمال نشاندهنده دورهای از رشد اقتصادی است، جایی که سرمایهگذاران انتظار دارند که بازدهی اوراق قرضه بلندمدت در آینده بیشتر از حالت کنونی باشد. به همین دلیل، در این شرایط، بسیاری از سرمایهگذاران به سمت صندوقهای اوراق قرضه کوتاهمدت سرمایهگذاری میکنند تا در آینده اوراق قرضه بلندمدت را با بازدهی بالاتر خریداری کنند.

منحنی بازدهی معکوس یا وارون

منحنی بازدهی وارون، به این معنی است که بازدهی اوراق قرضه کوتاهمدت به طور چشمگیری بیشتر از بازدهی اوراق قرضه بلندمدت است. در این الگو، با افزایش سررسید اوراق قرضه، بازدهی آنها کاهش مییابد. منحنی بازدهی وارون نشانگر دوره رکود اقتصادی است، زیرا وقتی سرمایهگذاران انتظار دارند که بازدهی اوراق قرضه بلندمدت کاهش یابد، به سرعت سعی میکنند با خرید اوراق قرضه بلندمدت، بازدهی فعلی را حفظ کنند. این اقدام باعث افزایش تقاضا برای اوراق قرضه بلندمدت میشود و بازدهی این اوراق کاهش مییابد و شیب نزولی منحنی بازدهی تشدید میشود.

منحنی بازدهی هموار یا صاف

منحنی بازدهی صاف معمولاً پس از منحنیهای نرمال یا وارون شکل میگیرد و به عنوان نمایانگری از دورهی گذار اقتصادی شناخته میشود. زمانی که اقتصاد از وضعیت رشد به رکود تغییر میکند، بازدهی اوراق قرضه بلندمدت کاهش مییابد در حالی که بازدهی اوراق قرضه کوتاهمدت افزایش مییابد؛ به عبارت دیگر، سرمایهگذاران به سمت اوراق قرضه کوتاهمدت جذب میشوند. هنگامی که اقتصاد از وضعیت رکود به سمت بهبود و سپس به سمت رونق اقتصادی تغییر میکند، بازدهی اوراق قرضه بلندمدت افزایش مییابد؛ زیرا سرمایهگذاران به طبع خوشبین به آینده نگاه میکنند. در عین حال، بازدهی اوراق قرضه کوتاهمدت کاهش مییابد. به این ترتیب، منحنی بازدهی به صورت صاف میشود و بازدهی اوراق قرضه بلندمدت و کوتاهمدت تقریباً همسان میشوند.

پس منحنی بازدهی صاف هنگامی رخ میدهد که اقتصاد در حال عبور از دوره رکود به رونق یا برعکس باشد. در این شرایط، بازدهی اوراق قرضه کوتاهمدت و بلندمدت تقریباً یکسان میشود.