هدف ما از شروع این مقاله روشی اصولی و پایدار در کسب سود و آزادی مالی که وابستگی ما را از درآمد ماهانه به زیر یک درصد تقلیل دهد. شیوه ایجاد سبد سرمایه گذاری فعال روش افردی همچون وارن بافت و جورج سورس و اکثریت سبد های سرمایه گذاری موفق و بزرگ جهان می باشد. پس اگر قصد استقلال مالی با استفاده از به کارگیری بازارهای مختلف از طریق ایجاد سبد سرمایه گذاری فعال مدنظر دارید با ما در این مقاله همراه شوید.

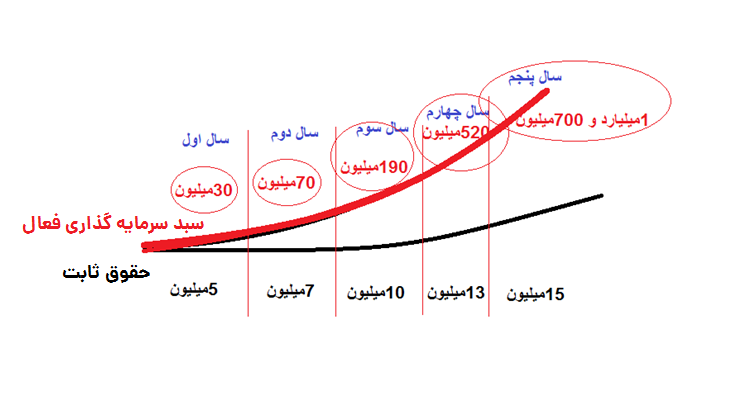

در تصویر بالا به وضوح فرق مابین یک سیستم مبتنی بر درآمد ثابت(حقوق) با روش سبد سرمایه گذاری فعال مشاهده می کنید. شما پس از گذشت چندین سال نهایت چند درصد به حقوق شما افزوده خواهد شد؟ آیا این نسبت افزایش با تورم (حال از هر نوع) در جامعه برابری می کند؟ پاسخ این سوال بسیار واضح است: خیر !.

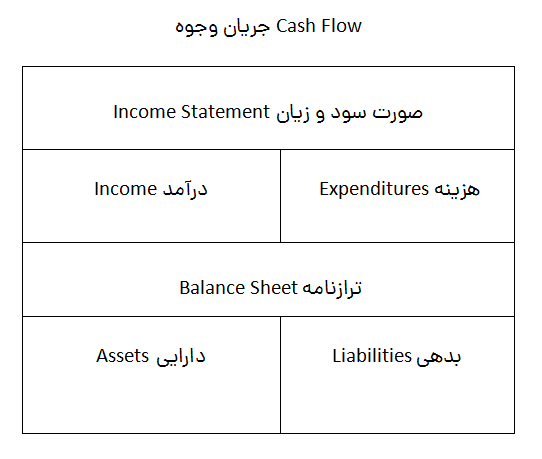

بگذارید ابتدا به مفاهیم و تشریح موضوع بپردازیم و همیشه در اکثر مقالات به این موضوع اشاره کردم که مفهوم هر موضوع جهت درک عمیق آن بسیار حائز اهمیت می باشد. هر شخصی جدولی به شکل زیر به نام صورت حساب مالی باید ایجاد کند. این جدول تمام اطلاعات مالی شخص اعم از تمام درآمدها، هزینه ها، دارایی ها و بدهی ها او را به سرعت نمایش می گذارد. این امر حیاتی است. برای استفاده از این جدول نسبت های زیادی وجود دارد که شما را مطلع خواهد کرد سود خالص شما چقدر، سود حاصل از سرمایه گذاری شما به ازای دارایی ها و … به چه میزان است.

نحوه ایجاد سبد سرمایه گذاری فعال

مفاهیم ساده زیر را به صورت کلی در ذهن خود حک کنید:

- دارایی: هرآنچه که پول را به جیب شما می آورند و یا ارزش آن را افزایش می دهند.

- بدهی: هر چیزی که باعث خروج پول از جیب شما گردد و یا ارزش آن کاسته شود.

در دو مفهوم بالا، جریان نقدینگی مشخص کننده این موضوع که چه چیزی بدهی و چه چیزی دارایی است. به طور مثال خانه را در نظر بگیرید! خانه ای که خود در حال استفاده هستید، در ستون بدهی قرار می گیرد. چرا؟ مگر خانه یک دارایی به صورت سنتی در ذهن ما حک نشده است؟ خانه یک بدهی محسوب می گردد به این علت که هر ماه هزینه های متعددی بابت آن اعم از مالیات، بیمه، نگهداری، پرداخت قبوض مختلف و …باید پرداخت کنید. حال همین خانه اگر مورد مصرفی شما نباشد، و به دید سرمایه گذاری و اجاره بها خریده باشیم، آیا در ستون بدهی قرار می گیرد؟ خیر! خانه ای که به اجاره می دهید و برای شما آورده مالی داراست و سود سرمایه به قیمت آن افزوده می گردد، در قسمت دارایی های شما دسته بندی می شود.

پس هر آنچه پول را به جیب شما می آورد(می افزاید) یک دارایی است.

اغلب ما انسان ها صرفاً متکی به درآمدی هستیم، که بابت آن زمان و انرژی صرف می کنیم. و اکثر هر آنچه در طول یک ماه به عنوان حقوق و درآمد کسب می کنیم، به صورت هزینه ها مصرف می گردد. حال سوال اساسی این هست که چگونه ما از طریق همین درآمد ماهانه (حقوق معمولی) که دارایم، قادر به خرید یک خانه باشیم؟ آیا چنین چیزی با شرایط و انتظارات تورمی و وضعیت نامناسب اقتصادی در ایران میسر است؟

از طریق روش ایجاد سبد سرمایه گذاری فعال که برگرفته از اصول اثر مرکب (ترکیب سود و کاهش هزینه ها) و بهره مندی از علم اقتصاد با کمک بازارهای موازی اعم از بازارهای مختلف داخلی و خارجی با کمال آرامش و دوری از ریسک و هیجانات انسانی مثل استرس قصد به دستیابی آزادی مالی را داریم.

در حقیقت ایجاد سبد سرمایه گذاری فعال، بهینه ترین شیوه و روش به کارگیری استراتژی (معامله گری/سرمایه گذاری) در اقتصاد و بازارها که خواب شبانه و آرامش خیالتان را زیادتر می کند. باقی روش ها مداوم شما را مجبور به هزینه در برابر سلامتی و زمانی خواهد کرد و به جز استرس، بی خوابی، هدر دادن زمان و سرمایه و … چیزی در برنخواهند داشت.

گاهاً در معامله گری روزانه مثل ترید در تایم فریم های پایین و معاملات اسکلپ، یک شخص به سودهای نجومی دست می یابد که باعث وسوسه فکری و خطاهای شناختی در وی می گردد. که باعث می گردد شخص در نزد خود تفکرات واهی شکل دهی کند و چنین چیزی را بتوانند در زمان های دیگر نیز مجدد انجام داده و قادر به تامین سرمایه لازم و کافی جهت امرارمعاش و معامله گری باشد.

در پرانتز: ذهنیت کلی افراد جامعه در زندگی روزمره این موضوع است که ابتدا باید پول مناسب به دست آورده و آنگاه اقدام به حرکت در مسیر استقلالی مالی را در پی بگیرند. در بهترین حالت فکری عنوان می کنند دو الی سه معامله خوب ابتدا انجام داده تا پول مناسب حاصل گردد. همه این مدل تفکرات حاکی از دیدگاه یک شبه پولداری است. که متاسفانه اکثریت دچار داستان های پر پیمان از بد اقبالی گذشته می گردند که تا به امروز مسئولیت اشتباهات خود را پذیرا نیستند. |

همه چیز در تئوری و روی کاغذ زیباست. حتی احتمال اینکه در عمل نیز چندین بار شانس با شما همراه بوده و این اتفاق رخ دهد، اما بدون شک چنین بازدهی و سودهای پایدار نیست. پس شما قادر به کسب سود به صورت همیشگی با این روش ها نخواهید بود. به همین علت شما درمانده خواهید شد و یک وسوسه توهم زا قوی در ضمیرناخودآگاه شما جریان پیدا خواهد کرد و در دام خطاهای شناختی خواهید افتاد.

|

درآمد ماهانه (حقوق) یک وسیله بسیار موثر و مهم برای اجرای پروسه ایجاد سبد سرمایه گذاری فعال می باشد. هرچند افزایش حقوق در اغلب مشاغل دولتی و خصوصی هر سال یک درصد مشخص و ثابتی است، اما حقیقتاً با این افزایش در حقوق ها شما را نه ثروتمند و نه به آزادی مالی خواهد رساند.

در بهترین حالت به یک شخص “مرفه” می گویند که درآمد ماهانه آن با هزینه های ماهانه اش برابر باشد. بعضا برخی مشاغل به واسطه خاصیت آن، درآمد ماهانه بالای داراست. هنوز قادر به ثروتمندی خطاب کردن آن افراد نیستیم. در واقع معنای ثروت مالی این هست: چه مدت زمانی بدون اینکه ما کار کنیم قادر به ادامه روال عادی زندگی هستیم؟!

دو هدف اولیه شما در شروع استقلال مالی موارد ذیل باید باشد:

- ایجاد درآمد ماهانه و تلاش برای افزایش آن

توجه بر اینکه میزان درآمد اصلا مهم نیست. هر چقدر این میزان افزایش یابد، سرعت جریان وجوه افزایش پیدا می کند و با سرعت بیشتری سبد دارایی اتان بزرگتر خواهد شد. شما قادر به مشغولیت در کار دیگر در کنار کار اداری خود هستید تا درآمد حاصل از آن را وارد چرخه ایجاد سبد سرمایه گذاری فعال کنید. هر کاری عالی است و در ذهن این نکته را داشته باشید: این کار موقت سختی های آن را با دل و جان پذیرا هستم. و برای آزادی مالی پنج سال بیشتر زمان نیاز نیست و بعد از آن یک ثروتمند واقعی هستم.

- کاهش هزینه و مخارج

خرید لوازم تجملاتی، لباس اضافه، تنقلات، وسایل علاقه مندی … همه را متوقف کنید. حتی سفر های بی مورد و تفریحات زیاد را استاپ کرده و در حال کاهش هزینه ها باشید. حتی در این 5 سال نباید بر روی حساب های اهرم دار (لوریج دار) معامله کرد. چون هر یک دلار از دست دادن در امروز معادل یک عدد بزرگتر در آینده است. پس رفتار قمارگونه خود را متوقف کنید. آره همین 50 و 100 دلار ها بی مورد و اضافه را حذف کنید.

در مدرسه و دانشگاه به ما اصول اولیه فعالیت اقتصادی را نمی آموزند، تمام فعالیت ها سه منبع ذیل را صرف می کنند:

- زمان

- انرژی

- پول

این سه مورد، در واقغ عنصر اصلی ما در درآمدزایی هست. با ترکیب این عناصر، دو مدل درآمدی تعریف می گردد:

- درآمد خطی (کارمند، شغل آزاد)

- درآمد غیرخطی (کارآفرینی، سرمایه گذار)

به زبان ساده در شغل کارمندی حضور ما را صدرصد (زمان) می طلبد. در مشاغل آزاد تقریباً 80% حضور ما و 20% حضور دیگران را جهت کسب درآمد می طلبد. در کارآفرینی 80% حضور دیگران و تنها 20% حضور ما را تا ایجاد درآمد نیاز هست. و در آخر در سرمایه گذاری حضور دیگران 100% هست و حضور ما تقریباً به صفر می رساند!

از نظر عنصر زمانی تنها دو مدل درآمدی تعریف می گردد که عبارتند از:

- درآمد غیرفعال

- درآمد فعال

دستیابی به درآمد غیرفعال از طریق معامله گری محض الاخصوص روزانه در بازارهای مالی یکی از سخت ترین راه های رسیدن به پول آسان است. به این علت که این دنیا (بازارهای مالی) همانند هر دنیای دیگر در اقتصاد و بازار، دارای عمده کارهایند (ذی نعفان) که از طریق منابع عظیمی که در اختیار دارند (اعم از پول، نیروی انسانی متخصص، فناوری و تکنولوژی ها و ..) بازار را کنترل و شما باید در مقابل آنها به مبارزه بپردازید.

در نتیجه تنها شانس شما برای اینکه به نحوی از فرصت یکسان برخوردار شوید، به جای مبارزه با آنها، باید سعی به معامله گری در کنار آنها کنید. به اصطلاح عامیانه تر، خود شما تبدیل به پول هوشمند شوید، همان پولی که بقیه به دنبال شناسایی ورود به یک دارایی مالی جهت تاییدیه یک روند هستند. برای انجام این کار باید سه اصل اساسی توسعه و دنبال کنید:

- یک استراتژی برنده ایجاد کنید.

- یک مدیریت ریسک قوی را به اجرا بگذارید.

- شناخت نسبی به احساسات خود و مدیریت آنها.

مطلب تکمیلی نه این مقاله، کتاب و نه هیچ پکیج آموزشی یا جلسه مشاوره خصوصی و مشاوره ای تضمین نمی کند که شما موفق شوید. چون این مسیر نیازمند به کسب تجربه، دانش، تمرین و تلاش مداوم دارد. این مطالب اولین سنگ بنا را برای شما قرار می دهد که ساختار ذهنی مناسب ایجاد کنید.این مقاله حاصل مطالعه بیش از چند هزار کتاب و مقاله و … می باشد. شما اگر دانش لازم را کسب کنید، باز هیچ راه میانبری جهت کسب تجربه ندارید. مگر اینکه زمان صرف و مورد به مورد مطالب را خود در بازار پیدا کنید. اما بهینه ترین روش سود آور پایدار و دائمی در بازار های مالی همین متد است و باقی روش ها نیز صرفاً به چشم تمرین و تحقیق به آنها نگاه و در بازارها پیاده کنید. فراموش نکنید با حاملگی نه زن در یکماه قادر به بچه دار شدن نخواهید بود. |

این سه اصل هسته اصلی در ایجاد سبد سرمایه گذاری فعال می باشد، که بایست شما علاوه بر موارد دیگر به انها به صورت خیلی ریزبینانه بپردازید.

برای ایجاد سبد سرمایه گذاری فعلا در قسمت دوم همراه ما باشید.

بهترین راه برای رسیدن به خوشبختی داشتن سقف هدف کوتاه تری است. (چارلز مانگر)

می توان عاشق ریسک بود و در عین حال از نابودی کاملاً بیزار باشید. ایده این است که برای پیشرفت باید ریسک کنید(معامله گری) اما هر ریسکی که شما را از بین ببرد ارزش اش را ندارد.(سرمایه گذاری کنید) مثلاً قاچاق، شانس به نفع شماست. اما وضعیت منفی آن ارزش احتمال وضعیت مثبت اش را ندارد. هیچ حاشیه امنی برای جبران آن ریسک وجود ندارد. هزینه این وضعیت منفی تباهی است، پس مهم نیست چقدر جذاب به نظر برسد.

اعتبار یا اهرم معاملاتی(لوریج) برای اکثر افراد مانند شیطان عمل می کند. چون ریسک های معمول را به چیزی تبدیل که قادر به ایجاد تباهی است. صرفاً خوش بینی منطقی در اغلب مواقع احتمال تباهی در برخی اوقات را می پوشاند، که بسیار خطرناک است. در نتیجه به طور سیستماتیک خطر را دست کم می گیریم.

برای موفقیت باید زنده بمانید (پول حفظ کنید)

توانایی انجام آنچه که می خواهید، زمانی که می خواهید، تا زمانی که می خواهید.

در نبرد استالینگراد موش ها عایق های دستگاه های الکتریکی تانک های آلمانی را خورده بودند و باعث شکست در تحرک تانک ها شده بود. کدام طراح در مورد حافظت از تانک در برابر موش فکر می کند؟ مسلماً هیچ طراحی که تاریخ را نخوانده باشد. این اتفاقات همیشه رخ می دهد. قادر به برنامه ریزی برای هر ریسکی هستید، به جز مواردی که احمقانه تر از آنند که به ذهن تان خطور کند.

اجتناب از ریسک های ناشناخته تقریباً ناممکن است. خرابی های تک نقطه ای تنها راه جلوگیری از آنهاست. به این مضمون که هر چیزی امکان شکستن داشته، در نهایت می شکند.

بزرگترین شکست تک نقطه ای در مورد پول تکیه فقط به یک فیش حقوقی برای تامین نیازها و هزینه های کوتاه مدت است. بدون پس انداز برای ایجاد فاصله بین آنچه فکر می کنید هزینه هایتان است و آنچه ممکنه هزینه هایتان در آینده باشد.

برای پس انداز نیاز به دلیل خاصی ندارید.

مهمترین قسمت هر برنامه ای، برنامه ریزی بر روی برنامه اتان است. نه اینکه فقط مطابق برنامه پیش بروید. برنامه ریزی بلندمدت، از آنچه به نظر می رسد سخت تر است، زیرا اهداف و خواسته ها با گذشت زمان تغییر می کند.

نکته کلیدی: تجربه رویدادهای معین لزوماً شما را برای آگاهی از اتفاقات آینده توانمند نمی کند. در حقیقت به ندرت این اتفاق می افتد. زیرا تجربه بیشتر از توانایی پیش بینی، اعتماد به نفس بیش از حد شما منجر می شود.

ماده و واحد اصلی در اقتصاد و بازار “پول” هست. چیزی که در زمان کنونی هیچ پشتوانه ای دارا نیست و صرفاً آن را به اعتبار یک کشور گره زده اند. که می توان گفت خود این عمل بزرگترین کلاهبرداری پانزی حساب می گردد. از این نقطه نظر بگذریم ما نه در خانواده، نه در مدرسه و دانشگاه، مدیریت پول را نیاموخته ایم و در هیچ حلقه ای از زنجیره آموزشی تدریس نمی شود. حتی در محیط و اجتماع کمتر اشاخاصی را خواهید یافت که به این مقوله به صورت اساسی پرداخته و یا اینکه کتاب های به نگارش در آمده باشد.

پس جای تعجبی نیست که اغلب افراد قادر به عمل پس انداز یا کسب درآمد نیستند. بسیاری از مردم به دلیل فقدان این عمل، پول را تحقیر و بی ارزش (چرک کف دست) می کنند. هرچند ثروت ابعاد گوناگونی داراست و یکی از ابعاد مالی آن پول می باشدو پس نباید تمام فکر را درگیر آن کرد، اما باید به آن احترام گذاشت و آن را به رسمیت شناخت. چرا که این ابزار به ما امکان دستیابی به اهداف اساسی امان را می دهد. پول را باید برای فراهم آوری یک زندگی با کیفیت و آرامش خاطر مالی برای خود، اطرافیان و دیگران به خدمت درآورد. چرا که همین پول باعث تقویت دیگر ابعاد زندگی ما مثل عاطفه، مهربانی، عشق، روابط دوستانه و … و در نهایت ثروتمندی ما در کل ابعاد می گردد.

اگر از واقعیات اقتصادی خود راضی نیستید، این واقعیت، بازتابی از آنچه در ذهن شما می گذرد و بازتابی از آموزش، محیط تربیتی، مهارت ها و شانس شماست. اگر وضعیت مالی مناسبی ندارید باید یک سری عادات را در خود ایجاد و از یک سری عادات بپرهیزید یا آنها را با عادات دیگری تغییر دهید. اگر ما هر روز همان کارهای دیروز را انجام دهیم نتیجه یکسان با زمان حال خواهیم داشت. از امروز شما باید بر روی آموزش خود سرمایه گذاری کنید. ایجاد سبد سرمایه گذاری فعال در واقع شروع سرمایه گذاری از خود ما تا به استقلال مالی هست.

هوش مالی و سواد مالی موضوعاتی که باید شما بیش از روش های تحلیلی بازارها و پیش بینی اقتصادها تمرکز کنید. اغلب افراد در شروع کار بر روی پیشبینی بازارهای مالی فکر می کنند و با فراگیری انواع روش ها و ترکیب اقسام مختلف و بهره مندی از ابزارهای گوناگون، درصدد تضمین موفقیت هستند. به همین علت حداقل دو الی سه سال اول خود را به تباهی در این چرخه معیوب سپری می کنند.

طبق قانون پارتو، 80 درصد افراد در پنج سال اول کاملاً ورشکست می شوند و 20 درصد باقی مانده نیز 80% آنها در پنج سال دوم کاملا ورشکست می شوند. پس فریب افراد به حساب تریدر نما و شاخ های مجازی نخورید. هیچ استیتمنتی قابل قبول نیست چون حتی در متاتریدر قابل ایجاد و در سایت های مثل MQL قابل نمایش هست. تنها و تنها چیزی که مهم و قابل اتکا می باشد، عملکرد زنده افراد است. به صورت زنده تحلیل و بر اساس آن تحلیل اقدام به تریگر و معامله در بازارها نمایند، و سرانجام معامله باز را مدیریت کنند.

ما در آرون گروپس درصدد ایجاد فضای مناسب جهت موفقیت شما هستیم. موفقیت شما در واقع موفقیت ما خواهد بود. پس با ما در سایت آرون تا رسیدن به قله های موفقیت همراه باشید.