در این مقاله می آموزیم

در دنیای بازارهای مالی، موفقیت در معامله به عوامل متعددی بستگی دارد. دو مفهوم کلیدی که هر معاملهگری باید به آنها تسلط داشته باشد، وین ریت و ریسک به ریوارد هستند. رابطه وین ریت و ریسک به ریوارد به شما کمک میکند تا استراتژیهای معاملاتی خود را بهینه کنید و از ضررهای بزرگ جلوگیری کنید. این دو معیار، مانند دو کفه ترازو، باید در تعادل باشند تا حساب معاملاتی شما به سودآوری پایدار برسد. در این مقاله، به بررسی عمیق این دو مفهوم، نحوه محاسبه آنها و چگونگی استفاده از آنها برای ساخت استراتژی سودده میپردازیم. اگر میخواهید با این اصطلاحات فارکس آشنا شوید و مدیریت ریسک را بهبود دهید، این مقاله برای شماست.

- استراتژیهایی که وین ریت بالایی دارند معمولاً نسبت به خطاهای روانی مانند ترس از ضرر حساسترند.

- سودآوری به هماهنگی بین وین ریت و ریسک به ریوارد بستگی دارد؛ وین ریت 40%-70% با نسبت 1:2 یا بالاتر ایدهآل است.

- فزایش مصنوعی وین ریت (مثل خروج زودهنگام از معاملات) میتواند در بلندمدت نسبت ریسک به ریوارد را تخریب کند و باعث افت سود واقعی شود.

- استراتژیهای ترند فالوینگ با وین ریت 20%-30% و نسبت 1:5 سودآورند، چون سودهای بزرگ ضررها را پوشش میدهند.

وینریت (Win Rate) در ترید چیست؟

وین ریت (Win Rate)، درصد معاملات سودده نسبت به کل معاملات انجامشده در یک بازه زمانی مشخص است. این معیار کلیدی در ارزیابی بازدهی یک استراتژی معاملاتی نقش مهمی دارد، زیرا نشان میدهد که چند درصد از معاملات شما به سود ختم شدهاند.

برای مثال، اگر از 100 معامله، 60 معامله سودده باشد، وینریت شما 60% است. وین ریت به معاملهگران کمک میکند تا عملکرد استراتژی خود را تحلیل کنند و نقاط قوت و ضعف آن را شناسایی کنند. با این حال، وین ریت بهتنهایی معیار کاملی برای سنجش سودآوری نیست. یک استراتژی با وین ریت بالا ممکن است به دلیل ضررهای بزرگ در معاملات ناموفق، سودآور نباشد. به همین دلیل، ترکیب وین ریت با ریسک به ریوارد برای ارزیابی دقیقتر ضروری است.

معاملهگران حرفهای از این معیار برای بهبود تصمیمگیری و مدیریت ریسک استفاده میکنند. برای اطلاعات بیشتر، به مقاله وین ریت مراجعه کنید. درک صحیح این مفهوم میتواند به شما کمک کند تا استراتژیهای خود را در بازارهای مالی مانند فارکس یا ارز دیجیتال بهینه و از اشتباهات رایج جلوگیری کنید.

فرمول محاسبه وین ریت

فرمول محاسبه وین ریت به شکل زیر است:

وین ریت = (تعداد معاملات سودده ÷ تعداد کل معاملات) × 100

برای مثال، اگر در یک ماه 50 معامله انجام دهید و 30 معامله سودده باشد، نسبت وینریت شما به این صورت محاسبه میشود:

60 درصد = (30 ÷ 50) × 100

این فرمول ساده به شما امکان میدهد تا موفقیت استراتژی خود را بهصورت عددی ارزیابی کنید. با این حال، وین ریت بالا لزوماً به معنای سودآوری نیست، زیرا میزان سود و زیان در هر معامله نیز اهمیت دارد. برای سودآوری پایدار، باید وین ریت را در کنار ریسک به ریوارد بررسی کنید تا از تأثیر ضررهای احتمالی بر حساب معاملاتی خود آگاه شوید.

وین ریت خوب چه درصدی است؟

وین ریت خوب برای معاملات به نوع استراتژی معاملاتی و بازار بستگی دارد. استراتژیهای اسکالپینگ که معاملات کوچک و مکرر انجام میدهند، معمولاً وین ریت بالایی (60%-80%) دارند، در حالی که استراتژیهای ترند فالوینگ که به دنبال سودهای بزرگتر هستند، ممکن است وین ریت پایینتری (30%-40%) داشته باشند.

به طور کلی، وین ریت بین 40%-70% برای اکثر استراتژیها ایدهآل محسوب میشود، مشروط بر این که با ریسک به ریوارد مناسب ترکیب شود. معاملهگران باید توجه داشته باشند که تمرکز صرف بر افزایش وین ریت ممکن است به کاهش سودآوری منجر شود.

ریسک به ریوارد (Risk/Reward) چیست؟

ریسک به ریوارد (Risk/Reward) نسبتی است که میزان ریسک (معمولاً حد ضرر) را با پاداش مورد انتظار (معمولاً حد سود) در یک معامله مقایسه میکند. این معیار کلیدی در مدیریت ریسک به معاملهگران کمک میکند تا ارزش یک معامله را ارزیابی کنند.

برای مثال، اگر در یک معامله 10 دلار ریسک کنید و انتظار سود 30 دلار داشته باشید، نسبت ریسک به ریوارد شما 1:3 است. این نسبت نشان میدهد که به ازای هر دلار ریسک، سه دلار سود بالقوه وجود دارد. رابطه وین ریت و ریسک به ریوارد در تعیین سودآوری بلندمدت استراتژیهای معاملاتی نقش حیاتی دارد، زیرا حتی استراتژیهایی با وین ریت پایین میتوانند با ریسک به ریوارد بالا سودده باشند. معاملهگران حرفهای به این نسبت توجه ویژهای دارند، زیرا به آنها امکان میدهد معاملات کمریسک با بازده بالا را انتخاب کنند. این رویکرد بهویژه در بازارهای پرنوسان مانند فارکس و ارز دیجیتال حیاتی است.

به نقل از سایت، luxalgo.com: نسبت ریسک به ریوارد شاید مهمترین معیار در معاملات باشد و معاملهگری که این نسبت را درک کند، میتواند شانس خود را برای سودآوری افزایش دهد.

چطور نسبت ریسک به ریوارد را محاسبه کنیم؟

برای محاسبه نحوه محاسبه ریسک به ریوارد، از فرمول زیر استفاده میشود:

ریسک به ریوارد = (حد سود - نقطه ورود) ÷ (نقطه ورود - حد ضرر)

به عنوان مثال، اگر در معامله فارکس نقطه ورود شما 1.2000، حد ضرر 1.1980 (20 پیپ ریسک) و حد سود 1.2060 (60 پیپ سود) باشد، نسبت ریسک به ریوارد برابر است با:

1:3= 60 ÷ 20

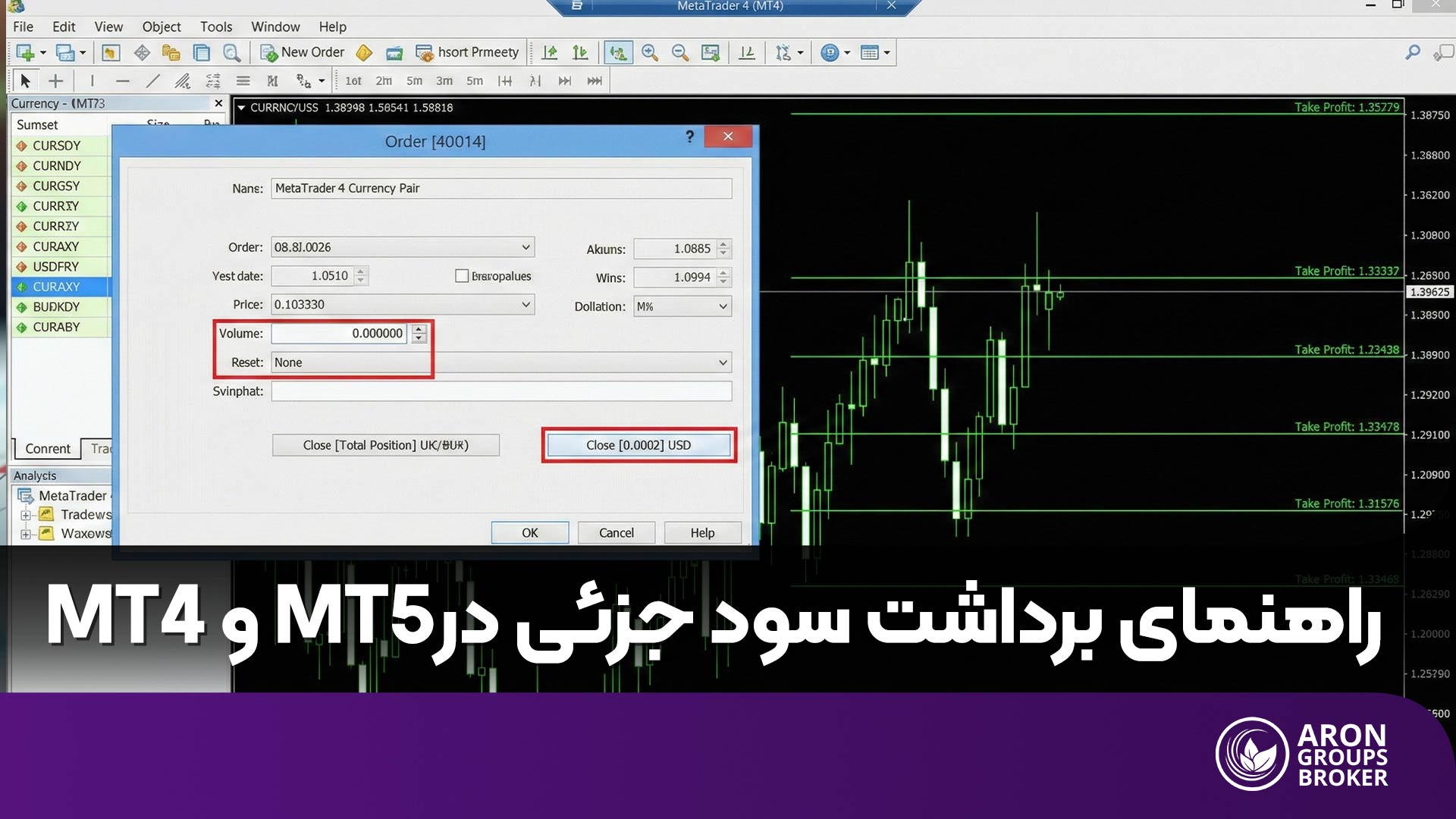

ابزارهایی مانند تریدینگ ویو یا MetaTrader 4 یا متاتریدر 5 میتوانند این نسبت را بهصورت خودکار محاسبه کنند. معاملهگران باید قبل از ورود به معامله، این نسبت را بررسی کنند تا از ارزشمند بودن آن مطمئن شوند. محاسبه ریسک به ریوارد دقیق به شما کمک میکند تا معاملات منطبق با استراتژی خود را انتخاب کنید.

چرا نسبت ریسک به ریوارد برای بقای حساب معاملاتی حیاتی است؟

اهمیت ریسک به ریوارد در ترید در این است که بدون رعایت نسبت مناسب، حساب معاملاتی شما در بلندمدت در معرض خطر نابودی قرار میگیرد. نسبت ریسک به ریوارد بالا (مانند 1:2 یا 1:3) به معاملهگران اجازه میدهد حتی با وین ریت پایین سودده باشند، زیرا سودهای بزرگتر ضررهای کوچک را جبران میکنند.

برای مثال، با نسبت 1:3، وین ریت 25% میتواند کافی باشد تا حساب شما سود کند. اسپرد بروکرها و هزینههای معامله میتوانند بر این نسبت تأثیر بگذارند، بنابراین باید در محاسبات لحاظ شوند. عدم رعایت این نسبت ممکن است به ضررهای بزرگ و غیرقابل جبران منجر شود.

رابطه وین ریت و ریسک به ریوارد چیست؟

رابطه وین ریت و ریسک به ریوارد یکی از مهمترین مفاهیم در معاملات مالی است که به طور مستقیم بر سودآوری تأثیر میگذارد. این رابطه معمولاً معکوس است: افزایش حد سود برای دستیابی به ریسک به ریوارد بالا، احتمال موفقیت معامله را کاهش میدهد و در نتیجه وین ریت پایین میآید.

برای مثال، استراتژیهایی با حد سود نزدیک (مانند اسکالپینگ) معمولاً وین ریت بالاتری دارند، اما سود هر معامله کمتر است، در حالی که استراتژیهای بلندمدت با حد سود بزرگتر، وین ریت پایینتری دارند، اما سودهای بالقوه بیشتری تولید میکنند. این تعادل برای سودآوری پایدار حیاتی است، زیرا تمرکز صرف بر وین ریت یا ریسک به ریوارد میتواند گمراهکننده باشد.

ارتباط وین ریت و ریسک به ریوارد نشان میدهد که معاملهگران باید استراتژی خود را با توجه به سبک معاملاتی و تحمل ریسک تنظیم کنند. برای نمونه، یک معاملهگر فارکس ممکن است با وین ریت 50% و ریسک به ریوارد 1:2 سودآور باشد، در حالی که یک معاملهگر ارز دیجیتال با وین ریت 30% و ریسک به ریوارد 1:4 نیز میتواند به همان اندازه موفق باشد.

یافتن نقطه تعادل بین این دو معیار نیازمند تحلیل دقیق و بکتست استراتژی است. معاملهگران حرفهای از ابزارهایی مانند TradingView برای محاسبه این معیارها و بهینهسازی استراتژیهای خود استفاده میکنند. در نهایت، سودآوری به توانایی شما در مدیریت این رابطه و انطباق با شرایط بازار بستگی دارد. درک این دینامیک به شما کمک میکند تا از ضررهای بزرگ اجتناب کرده و به سودهای پایدار دست یابید.

جدول ترکیبی وین ریت و R/R برای رسیدن به سوددهی

برای دستیابی به نقطه سر به سر (Break-Even) یا سودآوری، ترکیبهای مختلفی از وینریت و نسبت ریسک به ریوارد وجود دارد:

| نسبت ریسک به ریوارد | وینریت مورد نیاز برای سر به سر |

|---|---|

| 1:1 | 50% |

| 1:2 | 33.3% |

| 1:3 | 25% |

| 1:4 | 20% |

| 1:5 | 16.7% |

این جدول نشان میدهد که با افزایش نسبت ریسک به ریوارد، نیاز به وینریت پایینتری برای سودآوری وجود دارد. بهعنوان مثال، با نسبت 1:3، حتی با وینریت 25% نیز میتوان به سود رسید.

مثالهای کاربردی برای درک بهتر رابطه بین وین ریت و ریسک به ریوارد

برای درک بهتر مثال وین ریت و ریسک به ریوارد، دو سناریو واقعی را بررسی میکنیم:

- مثال 1 (فارکس): یک معاملهگر فارکس با وین ریت 60% و ریسک به ریوارد 1:1 فعالیت میکند. از 100 معامله، 60 معامله سودده است، اما سود کلی محدود است، زیرا سود هر معامله برابر با ریسک است.

- مثال 2 (ارز دیجیتال): یک معاملهگر ارز دیجیتال با وین ریت 30% و ریسک به ریوارد 1:4 معامله میکند. از 100 معامله، تنها 30 معامله سودده است، اما سود کلی بالا است، زیرا هر معامله موفق سود قابلتوجهی تولید میکند.

- نتیجهگیری: رابطه وین ریت و ریسک به ریوارد به نوع بازار و استراتژی بستگی دارد. معاملهگران باید این معیارها را با توجه به اهداف خود تنظیم کنند.

آیا وین ریت بالا همیشه نشانه استراتژی خوب است؟

پاسخ خیر است. در واقع وین ریت بالا بهتنهایی نمیتواند نشاندهنده یک استراتژی موفق باشد. یک استراتژی با وین ریت بالا اما ریسک به ریوارد پایین ممکن است سودآوری محدودی داشته باشد یا حتی ضررده شود. برای مثال، یک استراتژی اسکالپینگ با وین ریت 80% و ریسک به ریوارد 1:0.5 ممکن است به دلیل سود کم در هر معامله و تأثیر هزینههایی مانند اسپرد، در بلندمدت زیانده باشد. معاملهگران باید هر دو معیار را با هم بررسی کنند تا از گمراهی جلوگیری کنند.

کدام مهمتر است؟ وین ریت یا ریسک به ریوارد؟

وین ریت یا ریسک به ریوارد؟ این سوالی است که بسیاری از معاملهگران، بهویژه مبتدیان، با آن مواجه میشوند. حقیقت این است که هیچکدام بهتنهایی برای موفقیت کافی نیستند. وین ریت بالا که نشاندهنده درصد معاملات موفق است، برای معاملهگران مبتدی اعتمادبهنفس ایجاد میکند. پیروزیهای مکرر میتوانند انگیزهبخش باشند و به آنها کمک کنند تا به استراتژی خود پایبند بمانند. اما، تمرکز صرف بر وین ریت میتواند گمراهکننده باشد، زیرا سودآوری کلی به میزان سود و زیان هر معامله نیز بستگی دارد.

از سوی دیگر، ریسک به ریوارد بالا که نسبت سود مورد انتظار به ریسک را نشان میدهد، برای معاملهگران حرفهای اولویت دارد. یک نسبت مناسب (مانند 1:2 یا 1:3) میتواند سودآوری بلندمدت را تضمین کند، حتی اگر وین ریت پایین باشد، زیرا سودهای بزرگتر ضررهای کوچک را جبران میکنند.

نتیجهگیری این است که تعادل بین این دو معیار کلید موفقیت است. معاملهگران باید استراتژی خود را با توجه به سبک معاملاتی، تحمل ریسک و اهداف مالی تنظیم کنند تا بهترین ترکیب وین ریت و ریسک به ریوارد را پیدا کنند.

چرا بعضی استراتژیها وین ریت پایین ولی سودده هستند؟

استراتژی با وین ریت پایین میتواند سودده باشد، زیرا سودآوری به تعادل بین وین ریت و ریسک به ریوارد بستگی دارد. استراتژیهای ترند فالوینگ نمونهای کلاسیک هستند که اغلب وین ریت پایینی (20-30%) دارند، اما با ریسک به ریوارد بالا (مانند 1:5 یا بیشتر) عمل میکنند. در این استراتژیها، سودهای بزرگ از معاملات موفق، ضررهای کوچکتر در معاملات ناموفق را جبران میکنند.

برای مثال، اگر یک معاملهگر در یک معامله 100 دلار ریسک کند و در معاملات موفق 500 دلار سود به دست آورد، حتی با 25% وین ریت میتواند سودآور باشد، زیرا هر معامله موفق چندین ضرر را پوشش میدهد. این رویکرد نیازمند صبر و مدیریت احساسات است، زیرا تحمل چندین ضرر متوالی میتواند از نظر روانی چالشبرانگیز باشد.

معاملهگران موفق در این استراتژیها از مدیریت ریسک دقیق و پایبندی به برنامه معاملاتی استفاده میکنند تا از تصمیمگیریهای احساسی اجتناب کنند. این نوع استراتژیها در بازارهای پرنوسان مانند فارکس یا ارز دیجیتال بسیار مؤثر هستند، اما نیاز به تحلیل دقیق و انضباط دارند تا سودآوری بلندمدت تضمین شود.

چگونه با ترکیب وین ریت و ریسک به ریوارد، استراتژی سودده بسازیم؟

برای ساخت استراتژی سودده، باید وین ریت و ریسک به ریوارد را متعادل کنید. ابتدا، با بکتست روی پلتفرمهایی مانند تریدینگ ویو، وین ریت و نسبت ریسک به ریوارد استراتژی خود را ارزیابی کنید. سپس، از ژورنال معاملاتی برای ثبت و تحلیل معاملات استفاده کنید تا نقاط قوت و ضعف را شناسایی کنید. برای تنظیم حد ضرر و حد سود، از تحلیل تکنیکال مانند سطوح حمایت و مقاومت یا ابزار فیبوناچی بهره ببرید.

استفاده از اندیکاتورهای RSI و MACD به بهبود نقاط ورود کمک میکند، زیرا شرایط بازار و روند را مشخص میکنند. معامله در جهت روند بازار، با کمک میانگینهای متحرک، وین ریت را افزایش میدهد.

همچنین، مدیریت ریسک را رعایت کنید. ریسک هر معامله را به 1%-2% سرمایه محدود کرده و نسبت ریسک به ریوارد حداقل 1:2 را هدف قرار دهید. این رویکرد، همراه با انضباط و صبر، استراتژیای سودده در بازارهایی مانند فارکس و ارز دیجیتال ایجاد میکند.

همچنین برای بالا بردن وین ریت، باید فرق buy limit و buy stop را درک کنید.

نتیجهگیری

وین ریت و ریسک به ریوارد به تنهایی تعیینکننده سودآوری شما نیستند. آنچه اهمیت دارد، هماهنگی حسابشده این دو با یکدیگر است. نرخ برد بالا بدون مدیریت ریسک مؤثر، میتواند به ضررهای سنگین منتهی شود و نسبت ریسک به ریوارد عالی بدون نرخ برد منطقی، ثبات مالی ایجاد نمیکند. معاملهگران حرفهای میدانند که مسیر پایدار در بازار، از طراحی استراتژیهایی میگذرد که این دو معیار را در تناسبی دقیق قرار دهند. هرچه درک شما از این ارتباط عمیقتر باشد، تصمیمهای شما منطقیتر، استراتژیهای شما مقاومتر و نتایج شما قابلاتکاتر خواهد شد.