سرمایه گذاری در صندوق های مبتنی بر شاخص (صندوق های شاخصی) یکی از محبوبترین سرمایه گذاری هاست. دلیل این محبوبیت کارمزدهای کمتر این صندوق ها نسبت به صندوق های با مدیریت فعال است. از سوی دیگر، صندوق های مبتنی بر شاخص همگام با شاخص بازار پیش می روند و ریسک کمتر و در عین حال سودآوری کمتر نسبت به صندوق های اکتیو دارند. در سالهای اخیر نوعی از استراتژی های سرمایه گذاری برای تشکیل صندوق های شاخصی به وجود آمده است که در تلاش برای ترکیب مزایای صندوق سرمایه گذاری فعال و صندوق غیر فعال با هم است. این دسته از استراتژی ها به نام استراتژی های بتای هوشمند (smart beta) معروف هستند. در این مقاله خواهیم دید که استراتژی بتای هوشمند چیست و تا چه حد توانسته که به اهداف خود برسد.

اگر به این موضوع علاقمندید، تا پایان مقاله با ما همراه باشید.

آنچه در این مقاله خواهید خواند ...

صندوق سرمایه گذاری مبتنی بر شاخص (index fund)

همانطور که می دانیم عملکرد بازار سرمایه توسط حرکت شاخص های بازار مثل شاخص های داوجونز یا S&P500 نشان داده می شود که نقش بسیار مهمی در ارزیابی وضعیت اقتصادی و عملکرد بازارهای مالی دارند.

سرمایه گذاری در صندوق های مبتنی بر شاخص (index fund) نوعی از سرمایه گذاری محبوب بین سرمایه گذاران است. صندوق مبتنی بر شاخص، بازار سرمایه را نه به عنوان سهام جدا از هم، که به عنوان یک کل دنبال می کند و یک سرمایه گذاری کم ریسک با بازدهی معقول است. سرمایه گذاری در صندوق های مبتنی بر شاخص مخصوص آن دسته از سرمایه گذاران است که نه می خواهند ریسک زیادی را بپذیرند و نه توقع یک شبه ثروتمند شدن را دارند.

از سوی دیگر میزان کارمزدی که سرمایه گذار برای مدیریت پورتفو می پردازد پایین است چرا که، مدیریت صندوق شاخص زمان زیادی را از مدیر صندوق نمی گیرد. بنابراین هزینه سرمایه گذاری در این نوع از صندوق ها پایین است و درآمد سرمایه گذاران کمتر صرف هزینه های می شود. درنتیجه سرمایه گذار می تواند امیدوار باشد که درآمد بیشتری از سود صندوق داشته باشد.

نحوه مدیریت صندوق های مبتنی بر شاخص

به صورت سنتی، صندوق های شاخص به صورت غیر فعال (Passive) اداره می شوند به این معنی که، بسیاری از سهام موجود در شاخص خریداری شده و نگهداری می شوند تا همگام با بازار پیش می روند. بر خلاف مدیریت فعال (Active) که هدف آن شکست دادن بازار و جلو افتادن از آن است و به همین دلیل، مدیر صندوق بایستی به صورت مستمر به دنبال یافتن سهامی باشد که عملکردی بهتر از بازار دارند.

اگر چه صندوق های شاخص عملکردی بهتر از بازار ارائه نمی دهند اما، همچنان برای سرمایه گذاران جذاب هستند. از دلایل این جذابیت می توان به کارمزدهای کمتر نسبت به صندوق های فعال، متنوع بودن پورتفو و در نتیجه ریسک کمتر سرمایه گذاری و مالیات کمتر اشاره کرد. دلیل کمتر بودن مالیات بر درآمد در صندوق های شاخص که به صورت غیر فعال مدیریت می شوند این است که میزان خرید و فروش در این نوع از صندوق ها پایین است و در نتیجه، درآمد مشمول مالیات کمتری را ایجاد می کنند.

معایب سرمایه گذاری در صندوق های مبتنی بر شاخص

درست است که صندوق های شاخص ریسک و هزینه ی کمتری دارند و مالیات بر درآمد کمتری ایجاد می کنند اما، سرمایه گذاری در این نوع از صندوق ها معایبی نیز دارد.

از جمله ی این معایب می توان به احتمال ضرر صندوق در زمان سقوط بازار اشاره کرد. از آنجا که صندوق شاخصی، شاخص بازار را به عنوان یک کل دنبال می کند، از متضرر شدن در هنگام رکود اقتصادی نیز در امان نیست. در این مورد متنوع بودن پورتفو نیز نمی تواند جلوی این ضرر را بگیرد چرا که، وقتی بازار در رکود است اغلب سهام عملکرد منفی دارند و این عملکرد بد، شامل سهامی که در سبد صندوق شاخص حضور دارند نیز می شود.

عیب دیگری که سرمایه گذاری در یک صندوق شاخصی دارد این است که سرمایه گذار هیچ کنترلی بر روی سهام موجود در صندوق ندارد چرا که، صندوق برای دنبال کردن یک شاخص بازار خاص طراحی شده است و سرمایه گذار نمی تواند بخواهد که سهام خاصی وارد صندوق شده یا از آن خارج شود.

استراتژی های بتای هوشمند که در این مقاله به آن می پردازیم، برای رفع معایب سرمایه گذاری در صندوق های شاخصی طراحی شده اند. اما قبل از آنکه به سراغ بتای هوشمند برویم بهتر است که با برخی از اصطلاحات آشنا شویم.

بتا Beta چیست؟

اصطلاح “بتا” یک معیار است که حساسیت هر سهم را نسبت به حرکت کل بازار و شاخص سهام اندازه گیری می کند.

بتای شاخص S&P 500 برابر با 1.0 در نظر گرفته می شود و حرکت سایر سهم ها در مقایسه با آن سنجیده می شود. اگر حرکت سهمی دقیقا مطابق با حرکت شاخص باشد، بتای آن برابر با 1.0 می شود.

اگر سهمی نسبت به شاخص S&P 500 نوسانات بیشتری را تجربه کند، عدد بتای آن نیز بالاتر از یک خواهد بود. به عنوان مثال فرض کنید که بنا به داده های تاریخی، سهم A در مقایسه با شاخص معیار به میزان 30% نوسان بیشتر را تجربه کرده باشد. در این صورت گفته می شود که عدد بتای سهم A برابر با 1.3 است. عدد بتای 1.3 به این معناست که اگر ارزش شاخص S&P 500 افزایش 10 درصدی را تجربه کند، سهم A به میزان 13% افزایش می یابد.

این نسبت در افت بازار نیز رعایت می شود به این معنی که، اگر شاخص S&P 500 کاهش 10 درصدی را تجربه کند، سهم A کاهش 13 درصدی را ثبت می کند. در مجموع، عدد بتای بالاتر به معنای نوسان بیشتر سهم است. با اینحال لازم است به این موضوع توجه شود که عدد بتا، صرفا میزان نوسان سهم را نشان می دهد و پیشگوی خوبی برای تعیین جهت حرکت سهم نیست. دلیل آنکه، چه یک سهم 50% بهتر از شاخص بازار عمل کند و چه 50% کمتر، در هر صورت عدد بتای آن بالاتر از معیار خواهد بود.

بنابراین، عدد بتا نه برای تعیین اینکه در چه جهتی پوزیشن بگیریم، بلکه برای تعیین اینکه روی چه سهمی می خواهیم سرمایه گذاری کنیم مورد استفاده است. اگر سرمایه گذاری با قدرت ریسک پذیری کمتر هستید شاید بهتر باشد به دنبال سهامی با عدد بتای کمتر (و در نتیجه با نوسانات کمتر) بگردید. در مقابل اگر می خواهید ریسک بیشتر و در نتیجه، درآمد بالاتری را تجربه کنید، سهام با عدد بتای بالاتر می توانند گزینه های مناسب تری برای شما باشند.

آلفا Alpha چیست؟

در دنیای سرمایه گذاری در بازار سهام و صندوق های سرمایه گذاری، عدد دیگری به نام آلفا وجود دارد. آلفا عددی است که توانایی مدیر پورتفو را در داشتن عملکرد بهتر نسبت به شاخص بازار اندازه گیری می کند. آلفا تفاوت بین بازده مورد انتظار پورتفو و بازده واقعی آن را بیان می کند و در محاسبات، سطح ریسک اندازه گیری شده توسط بتا را نیز در نظر می گیرد.

عدد معیار آلفا صفر است. اگر آلفا برای یک صندوق سرمایه گذاری صفر باشد، به این معناست که بازدهی آن دقیقا مطابق با شاخص معیار بوده است. به عنوان مثال یک صندوق سرمایه گذاری را در نظر بگیرید که بر روی سهام S&P 500 سرمایه گذاری کرده است. اگر بازدهی سالانه ی شاخص S&P 500 برابر با 15% و برای صندوق برابر با 10% باشد، به این معناست که صندوق مورد نظر، آلفای پایین تری نسبت به شاخص S&P500 دارد.

در مقابل، اگر بازدهی سالانه صندوق به 20% در برابر بازدهی 15 درصدی شاخص S&P500 برسد، گفته می شود که عدد آلفای صندوق سرمایه گذاری بالاتر از آلفای شاخص است.

با توجه به اطلاعاتی که داده شد، سرمایه گذاران بایستی به دنبال صندوق های سرمایه گذاری با آلفای بالاتر باشند. در عین حال توجه به این نکته ضروری است که آلفا نیز مانند بتا تنها بر مبنای داده های تاریخی به دست می آید و نمی تواند پیشگویی دقیقی از مسیر آینده ی سرمایه گذاری داشته باشد. بنابراین، آلفای یک صندوق سرمایه گذاری می تواند بالا باشد اما، همچنان عملکرد ضعیف تری نسبت به شاخص معیار از خود نشان دهد.

برای مطالهه بیشتر: مشتقات ارزی چیست؟

بتای هوشمند یا Smart Beta

همانطور که گفته شد، بتا میزان حساسیت هر سهم یا صندوق سرمایه گذاری را نسبت به حرکت شاخص بازار اندازه گیری می کند و هر چه بتای سهم نسبت به بتای معیار (که یک در نظر گرفته می شود) بیشتر باشد، به معنای نوسان بیشتر سهم است. یعنی، احتمال بازدهی بالاتر برای سهم وجود دارد و در عین حال ریسک بیشتری را نیز به همراه دارد.

از طرف دیگر گفتیم که صندوق های مبتنی بر شاخص یک شاخص معیار را دنبال می کنند و بازدهی شبیه به شاخص معیار دارند. بنابراین، سرمایه گذاری در صندوق های مبتنی بر شاخص (سرمایه گذاری شاخصی) یک سرمایه گذاری امن و در عین حال با بازدهی کم است.

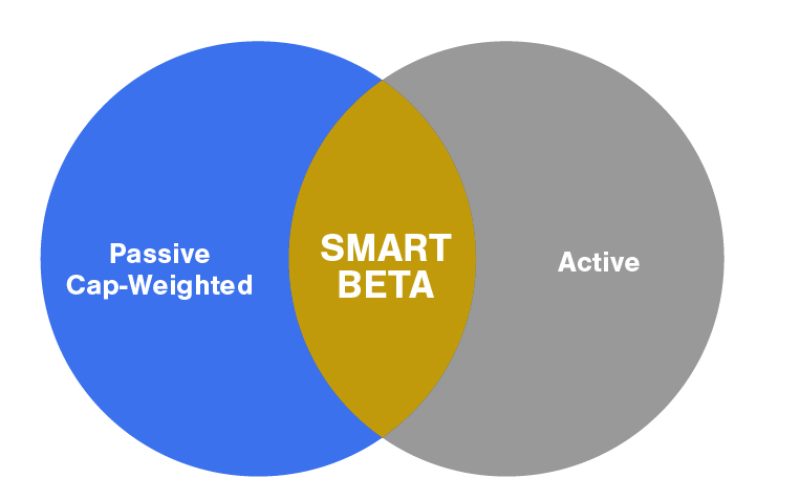

امروزه اما استراتژی هایی در رابطه با سرمایه گذاری های شاخصی (indexing Strategies) وجود دارد که تلاش می کند با بهره گیری از برخی عوامل، به بازدهی بهتر نسبت به شاخص معیار دست یابد. به این دسته از استراتژی ها که در ابتدای قرن 21 معرفی شدند و به مرور رشد کردند، استراتژی های بتای هوشمند گفته می شود. استراتژی های بتای هوشمند، هم با استراتژی های شاخصی غیر فعال فرق دارند و هم با مدیریت فعال صندوق های متقابل. استراتژی های بتا هوشمند اینجا هستند تا یک صندوق سرمایه گذاری شاخصی بسازند که هم از مزایای مدیریت فعال و غیر فعال بهره مند باشد و هم از معایب هر دو اجتناب کند. در نتیجه ی اجرای درست استراتژی بتای هوشمند، یک صندوق سرمایه گذاری قابل معامله در بورس (ETF) سفارشی خواهیم داشت که محدودیت های صندوق های شاخصی را ندارد و در عین حال، بازدهی بالاتر از شاخص معیار را ارائه می دهد. اما استراتژی های بتای هوشمند چگونه عمل می کنند؟

استراتژی های بتای هوشمند چگونه عمل می کنند؟

استراتژی بتای هوشمند ترکیبی است از اجزای سرمایه گذاری فعال و غیر فعال به نحوی که بخشی از مزایای هر دو را داشته باشد. بنابراین برای شروع، بهتر است ابتدا نگاهی کوتاه به استراتژی های شاخصی غیر فعال و مدیریت فعال بیندازیم و ببینیم که هر کدام چه مزایا و معایبی دارند.

در استراتژی های شاخصی غیر فعال، مدیر صندوق به سادگی سهام موجود در شاخص را بر اساس وزن آنها در شاخص معیار خریداری می کند؛ یعنی از سهام شرکت های با سرمایه بزرگتر، مقدار بیشتری خریدای می کند و از سهام شرکت های کوچک مقدار کمتر. سپس برای مدت طولانی به سبد خود دست نمی زند و بدین ترتیب عملکرد صندوق شاخصی، غالبا شبیه به شاخص معیار خود می شود. ایراد این نوع از تخصیص دارایی ها این است که بزرگ بودن شرکت، لزوما تضمینی بر این نیست که عملکرد بهتری را نیز خواهد داشت! یا کوچک بودن یک شرکت به این معنا نیست که نمی تواند درخشش ویژه ای داشته باشد. از طرفی سرمایه گذاری در صندوق شاخصی کم هزینه است چرا که، مدیر صندوق زمان زیادی را برای چیدن و نگهداری از صندوق صرف نکرده و کارمزد زیادی را نیز طلب نمی کند.

سرمایه گذاری شاخصی در مجموع ایمن، کم ریسک، کم هزینه ولی با بازدهی کم است.

از سوی دیگر، در صندوق های متقابل (Mutual Fund) که به روش فعال مدیریت می شوند، مدیر صندوق تلاش می کند که سهامی را بیاید و روی آنها سرمایه گذاری کند که در نهایت بازدهی بهتر از بازده کل شاخص معیار را به دست بیاورد. سبک مدیریت فعال ضمن بالا بردن ریسک سرمایه گذاری و احتمال بازدهی بیشتر، هزینه های بیشتری -اعم از کارمزدها و مالیات بر درآمد- را نیز به سرمایه گذاران تحمیل می کند.

در استراتژی بتای هوشمند هدف همچنان ساختن یک صندوق شاخصی است اما، فرمول شاخص به گونه ای تغییر می کند که با کمک فاکتورهایی مثل اندازه شرکت یا کیفیت آن، پورتفو مجددا متعادل می شود. این تغییرات به نحوی اعمال می شوند که به بازدهی بالاتر از بازدهی شاخص معیار برسیم و در عین حال، ریسک سرمایه گذاری و هزینه آن مثل صندوق های سرمایه گذاری فعال بالا نرود.

برای مطالعه بیشتر: آموزش بهینه سازی پرتفو یا سبد سهام

در استراتژی بتای هوشمند، فرمول استراتژی به نحوی چیده می شود که صندوق مبتنی بر شاخص همچنان شاخص معیار را دنبال کند اما، در وزن دهی به سهام تغییراتی را در نظر بگیرد. به بیانی دیگر، استراتژی بتای هوشمند یک صندوق ETF بر مبنای یک شاخص معیار مثل S&P 500 می سازد، سپس فرمولی که شاخص S&P 500 را می سازد به شکلی تغییر می دهد که به شرکت های با صورت های مالی قوی، شرکت های تکنولوژی یا استارت آپ ها -به شرطی که از شاخص اصلی خیلی دور نشده و بتای محدود داشته باشند- وزن بیشتری بدهد.

از سوی دیگر، در انتخاب یک سبد سرمایه گذاری مبتنی بر استراتژی بتای هوشمند محدودیتی در نوع دارایی و کلاس آن وجود ندارد. سبد می تواند ترکیبی از سهام مختلف و کامودیتی هایی باشد که واجد شرایط استراتژی بتای هوشمند هستند.

عوامل موثر در استراتژی بتای هوشمند

همانطور که گفته شد، استراتژی بتای هوشمند فرمول شاخص را با درگیر کردن یک سری از فاکتورها تغییر می دهد تا به اهداف سرمایه گذاری خود برسد. در استراتژی بتای هوشمند سهامی که همراستا با این فاکتورها باشند، وزن بیشتری را در صندوق سرمایه گذاری به خود اختصاص می دهند.

این عوامل متعدد هستند و هر سرمایه گذار می تواند با توجه به میزان ریسک پذیری و انتظارش از سودآوری، تمام یا برخی از این عوامل را در استراتژی خود درگیر کند.

یکی از عوامل موثر در استراتژی های بتای هوشمند، کیفیت شرکت است. عامل کیفیت در استراتژی بتای هوشمند به قوی بودن صورت های مالی یک شرکت اعم از ترازنامه قوی، سود بالا و صورت های جریان نقدی پایدار اشاره دارد. به طور معمول، شرکت هایی با صورت های مالی قوی در دراز مدت عملکرد بهتر از بازار خواهند داشت.

برای مطالعه بیشتر: صورت های مالی در تحلیل فاندامنتال

فاکتور اندازه یکی دیگر از عوامل موثر بر استراتژی بتای هوشمند است و به اندازه سرمایه بازار (Market Capitalization) شرکت ها اشاره دارد. از منظر داده های تاریخی، شرکت های با اندازه بازار کمتر می توانند عملکرد بهتری نسبت به شرکت های بزرگتر ثبت می کنند. ضمن اینکه اندازه سرمایه بازار بزرگ شرکت ها لزوما به معنی سودآوری بیشتر نیست. بنابراین، استراتژی بتای هوشمند وزن دهی به سهام شرکت ها بر مبنای وزنشان در شاخص معیار (که خود بر مبنای market Capitalization است) را تغییر داده و بر مبنای فاکتورهای دیگر آنها را وزن دهی می کند.

فاکتور بعدی ارزش (value) است. ممکن است استراتژی بتای هوشمند به نحوی چیده شود که به دنبال سهامی بگردد که کمتر از حد ارزشگذاری شده اند (سهام Undervalued) و به آنها وزن بیشتری بدهد. در نتیجه احتمال اینکه رشد این سهام بتواند منجر به بازدهی بالاتر از بازدهی شاخص معیار برای صندوق بتای هوشمند شود وجود دارد.

برخی دیگر ممنتوم را به عنوان یک عامل کلیدی وارد استراتژی می کنند. در پی تاثیرگذاری عامل ممنتوم، سهامی وارد سبد شده و وزن بیشتری می گیرند که در طول 3 تا 6 ماه گذشته بهترین عملکرد را داشته اند.

برخی از سرمایه گذاران نیز ممکن است به دنبال سهامی باشند که بتای کمتری دارند و در نتیجه، نوسان کمتری را نسبت به شاخص معیار تجربه می کنند.

در چیدن یک استراتژی بتای هوشمند این امکان وجود دارد که سرمایه گذار به دنبال سهامی باشد که بیشترین سودآوری و کمترین نوسان را داشته باشد؛ همه چیز ممکن است و به میزان ریسک پذیری و انتظار سود سرمایه گذاران بستگی دارد.

انواع ETF های بتای هوشمند

بسته به اینکه هدف از اجرای استراتژی بتای هوشمند چیست، صندوق های قابل معامله در بورس (ETF) متنوعی وجود دارند. به عنوان مثال اگر هدف محدود کردن ریسک سرمایه گذاری باشد، رویکرد موزون به ریسک (Risk-weighted) اتخاذ می شود. برخی از انواع ETF های مبتنی بر بتای هوشمند که بر مبنای رویکردهای متفاوت سرمایه گذاری تشکیل می شوند عبارتند از:

- صندوق های هم وزن (Equally Weighted): در صندوق های هم وزن، به جای دادن وزن متناسب با ارزش سرمایه ی هر سهم، به تمام دارایی ها و فاکتورهای موثر در استراتژی بتای هوشمند، وزن یکسانی داده می شود.

- صندوق موزون اساسی (Fundamentally Weighted): در این صندوق ها، رویکرد سرمایه گذاری آن است که به سهام با اصول فاندامنتال قوی تر وزن بیشتری داده شود. این اصول بنیادی شامل میزان درآمد، سود و به طور کلی معیارهای مالی هستند.

- صندوق های مبتنی بر فاکتور (Factor-based): سهام موجود در این دسته از صندوق های ETF بر مبنای یک عامل خاص انتخاب می شوند. از جمله ی این فاکتورها می توان به صورت های مالی مثل ترازنامه یا هر کدام از اجزای آن، ارزش گذاری کمتر از حد سهم نسبت به سهام هم رده ی خودش و کل بازار، مومنتوم رشد در ماه های اخیر و غیره اشاره کرد.

- صندوق های کم نوسان (Low-Volatility): در این رویکرد، استراتژی به نحوی فرموله می شود که سهام با نوسان کم (به معنای تغییرات اندک و پیوسته در سهم) را پیدا و وارد صندوق کند. میزان نوسان قیمت سهام می تواند به طور کلی و یا در یک بازه ی زمانی مشخص مورد بررسی قرار بگیرد.

آیا سرمایه گذاری در صندوق های بتای هوشمند واقعا هوشمندانه است؟

همانطور که اشاره شد، سرمایه گذاری در صندوق های بتای هوشمند اخیرا محبوبیت بیشتری پیدا کرده اند. در ادامه به دلایلی که سرمایه گذاری در این دسته از صندوق های ETF را تبدیل به یک سرمایه گذاری هوشمندانه کرده است اشاره میکنیم:

- تنوع پورتفو: اولین امتیازی که یک صندوق بتای هوشمند به سرمایه گذاران خود ارائه می دهد، تنوع پورتفوی سرمایه گذاری است. این صندوق ها یک شاخص کل را دنبال می کنند اما، در عین حال فاکتورهای متنوعی را نیز برای انتخاب سهام موجود در سبد در نظر می گیرند. این فاکتورها می توانند از میزان سود تقسیم شده تا P/E و پتانسیل رشد شرکت متنوع باشند. به همین نسبت، سرمایه گذار نیز در معرض سبد متنوعی قرار می گیرد که میزان ریسک سرمایه گذاری اش را کم و کمتر می کند. بدین ترتیب، کاهش یک سهم یا یک بخش خاص از بازار نمی تواند تاثیر منفی چشمگیری بر عملکرد ETF های مبتنی بر بتا هوشمند بگذارد.

- کارمزد کمتر: با سرمایه گذاری در یک ETF بتای هوشمند، از مزایای مدیریت اکتیو پورتفوی سرمایه گذاری بهره مند می شوید بدون اینکه متحمل هزینه های آن شوید. همانطور که می دانید، کارمزد صندوق های متقابل که به صورت فعال اداره می شوند بالاست چون، به تیمی از متخصصان برای اداره چنین صندوقی نیاز است که به صورت مداوم در حال تصمیم گیری در رابطه با خرید و فروش سهام هستند. اما در استراتژی های بتای هوشمند، پایه سرمایه گذاری در صندوق بر مبنای دنبال کردن یک شاخص معیار چیده شده است و سپس، تعدادی از عوامل به آن اضافه می شوند تا از بین سهام موجود در شاخص، سهام مناسب انتخاب شوند. واضح است که مدیریت چنین صندوقی، زمان و انرژی کمتر را نسبت به صندوق های فعال طلب می کند و در نتیجه، کارمزد کمتری را نیز به سرمایه گذار تحمیل می کند. بنابراین، با انتخای یک صندوق بتای هوشمند کم هزینه، سرمایه گذار می تواند در دراز مدت درآمد بیشتری را نسبت به سرمایه گذاری در صندوق های با مدیریت فعال کسب کند.

- بازدهی بالاتر نسبت به شاخص معیار: در اصل، هدف از ایجاد استراتژی های بتای هوشمند این است که به بازدهی بالاتر از بازده شاخص معیار برسیم. این امر آنگونه محقق می شود که ممکن است در صندوق بتای هوشمند، سهامی وزن بیشتر بگیرند که کمتر از حد ارزش گذاری شده اند و یا پتانسیل رشد قوی دارند. وجود چنین سهامی در صندوق منجر به احتمال بازدهی بالاتر برای سرمایه گذاران در مقایسه با صندوق های شاخصی سنتی می شود. بنا به مطالعه ای که مورنینگ استار در سال 2013 انجام داد، عملکرد سالانه صندوق های بتای هوشمند 1.5% بهتر از صندوق های شاخصی سنتی بوده است.

- شفافیت بیشتر نسبت به صندوق های فعال: همانطور که گفتیم، صندوق های بتا هوشمند یک شاخص را دنبال می کنند و در عین حال، یکسری از فاکتورها را نیز وارد محاسبات خود کرده و فرمول شاخص را بنا به آنها تغییر می دهند. در صورتیکه اسناد مربوط به صندوق را مطالعه کنید، تمامی این عوامل به وضوح ذکر شده اند و بنابراین، سرمایه گذار می داند که سرمایه خود را دقیقا در معرض چه عواملی قرار می دهد. این شفافیت را می توان با نحوه مدیریت فعال صندوق های سرمایه گذاری مقایسه کرد که در آنها، مدیر صندوق هیچ تعهدی در رابطه با اظهار شفاف استراتژی های معاملاتی خود ندارد.

- امکان سفارشی سازی و ساخت پورتفوی سرمایه گذاری کارآمد: از آنجا که در استراتژی های بتای هوشمند این امکان وجود دارد که عوامل و فاکتورهای موثر بر پورتفو را انتخاب کرد، این امکان برای سرمایه گذاران وجود دارد که پورتفوی خود را بر مبنای اهداف سرمایه گذاری شان بچینند. به عنوان مثال، اگر سرمایه گذار به دنبال یک سرمایه گذاری کم ریسک تر است، در صندوق بتای هوشمندی سرمایه گذاری می کند که سهام با نوسان قیمت کمتر و بتای پایینتر را دنبال می کند. یا اگر یک سرمایه گذار به دنبال دریافت سود نقدی از سرمایه گذاری خود است، صندوقی را انتخاب خواهد کرد که سهامی که تقسیم سود می کنند را در خود دارد.

- دسترسی به بازارهای مختلف: سرمایه گذاری در یک صندوق بتای هوشمند این امکان را برای سرمایه گذار فراهم می کند که به بخش ها و سهام مختلف بازار دسترسی پیدا کند. به عنوان مثال در نظر بگیرید که یک صندوق بتا هوشمند سهام با سرمایه کوچک را دنبال می کند. با سرمایه گذاری در چنین صندوقی، سرمایه گذار به سهامی دسترسی پیدا می کند که با سرمایه گذاری در یک صندوق شاخصی سنتی ( که غالبا بر مبنای سهم سرمایه بازار وزن دهی می شوند) آنها را از دست می داد. در نتیجه، پورتفوی سرمایه گذاری متنوع تر شده و امکان بازدهی بالاتر افزایش می یابد.

- مالیات کمتر: در مقایسه با صندوق هایی که به صورت فعال مدیریت می شوند، صندوق های مبتنی بر بتای هوشمند مالیات کمتری را به سرمایه گذاران تحمیل می کنند. دلیل این امر آنست که صندوق های بتای هوشمند به طور کلی یک شاخص را دنبال می کنند و تنها بنا بر تغییراتی که در فرمول کلی شاخص ایجاد شده، یکسری از خرید و فروش های سهام اضافه می شود. در نتیجه، درآمد مشمول مالیاتی که ایجاد می شود در مقایسه با صندوق های فعال که مستمرا در حال خرید و فروش سهام هستند، کمتر خواهد بود.

آیا صندوق های مبتنی بر استراتژی بتای هوشمند بدون ریسک هستند؟

استراتژی های بتای هوشمند برای این به وجود آمده اند که بتوانند معایب سرمایه گذاری های فعال و غیر فعال را به حداقل برسانند با اینحال، خود این استراتژی و صندوق های مبتنی بر آن نیز معایبی دارند.

از جمله ی این معایب می توان به نقدینگی پایین صندوق های ETF مبتنی بر بتا هوشمند اشاره کرد. نقدینگی پایین به این معناست که فروش صندوق یا خارج شدن از پوزیشن سخت تر است. دلیل نقدینگی پایین حجم معاملات اندک در صندوق های مبتنی بر استراتژی بتا هوشمند به دلیل جدید بودن آنها است.

از سوی دیگر هزینه های معاملاتی در این نوع از صندوق ها می تواند بالا باشد. دلیل این امر آنست که استراتژی بتای هوشمند تلاش می کند تا ساختار شاخص اصلی را بنا به عواملی که مد نظرش است تغییر داده و به سهام وزن متفاوتی بدهد. شاید لازم باشد تا رسیدن به ساختار ایده ال خرید و فروش های زیادی انجام شود بنابراین، اگرچه کارمزد صندوق های بتا هوشمند نسبت به صندوق هایی که به روش فعال مدیریت می شوند کمتر است اما، لزوما به این معنی نیست که سود خالص بیشتری نیز به دست خواهد آمد.

به دلیل خرید و فروش هایی که در صندوق های بتا هوشمند انجام می شود، لازم است که صندوق ها به صورت پیوسته مجددا با شاخص اصلی تنظیم شوند. همین خرید و فروش های مستمر می تواند به این منتهی شود که صندوق بتا هوشمند، حتی از بازدهی شاخص معیار نیز باز بماند.

از سوی دیگر، متغییرهای زیادی در استراتژی بتا هوشمند وجود دارند که باعث می شوند انتخاب سهام مناسب و انجام معاملات کاری پیچیده باشد و از روان بودن عملیات نگهداری صندوق بکاهد. همین امر سبب می شود که قیمت پایه ی صندوق های ETF مبتنی بر استراتژی بتای هوشمند از صندوق های ETF سنتی کمتر باشد.

مثالی از صندوق های ETF بتا هوشمند

در طی سال هایی که استراتژی بتای هوشمند معرفی شده، برخی صندوق های قابل معامله در بورس ایجاد شده اند که استراتژی های بتای هوشمند را دنبال می کنند.

به عنوان مثالی از این صندوق ها می توان به صندوق ETF مبتنی بر شاخص افزایش سود سهام The Vanguard که اختصارا VIG نامیده می شود اشاره کرد. این صندوق، سهامی از شاخص بازار S&P 500 را دنبال می کند که سود سهام پرداخت می کنند و در طول زمان افزایش پرداخت سود داشته اند. از آنجایی که استراتژی بتای هوشمند اساسا یک استراتژی موزون است، در صندوق VIG نیز به سهام انتخاب شده وزن داده می شود. وزن این سهام در صندوق تقریبا مشابه با وزنی است که در شاخص اصلی (S&P500) به خود اختصاص داده اند. سهام موجود در این صندوق متنوع هستند و شامل شرکت هایی چون مایکروسافت، جی پی مورگان، اکسون موبیل و جانسون اند جانسون می شوند.

نتیجه گیری

استراتژی های بتای هوشمند در اوایل قرن 21 و به منظور بهینه کردن سرمایه گذاری های مبتنی بر شاخص معرفی شدند. بنا به این دسته از استراتژی ها، صندوق های سرمایه گذاری ایجاد می شوند که یک شاخص معیار را دنبال می کنند اما، نحوه انتخاب و وزن دهی به سهام را با توجه به یک سری از فاکتورها نسبت به شاخص معیار تغییر می دهند. هدف از اعمال این تغییرات رسیدن به بازدهی بالاتر نسبت به صندوق های مبتنی بر شاخص معیار (صندوق های شاخصی) است. از فاکتورها و عواملی که در استراتژی های بتای هوشمند به کار می روند می توان به کیفیت صورت های مالی، اندازه شرکت، میزان نوسانات قیمتی و ممنتوم رشد شرکت اشاره کرد.

از مزایای صندوق های مبتنی بر استراتژی های بتای هوشمند می توان به تنوع بیشتر پورتفو، هزینه کارمزدی کمتر نسبت به صندوق های فعال، مالیات بر درآمد کمتر، شفافیت بیشتر و ریسک کمتر اشاره کرد.

در مقابل، معایب صندوق های بتای هوشمند شامل حجم معاملات و نقدینگی کمتر، پیچیدگی عوامل موثر بر استراتژی و در نتیجه قیمت پایه کمتر نسبت به صندوق های شاخصی، احتمال عملکرد ضعیف تر از شاخص معیار و هزینه های بیشتر نسبت به صندوق های شاخصی اشاره کرد.