چگونه توکنومیکس (Tokenomics) ارزش ارز دیجیتال را شکل میدهد؟

تیر 7, 1403

اگر سرمایه گذاری بتواند تشخیص دهد که کدام دارایی در آینده ارزش بیشتری دارد، به طور قطع تبدیل به یک سرمایه گذار موفق خواهد شد. در اقتصاد سنتی برای برآورد ارزش ارزهای فیات قواعد و شاخص هایی وجود دارد که برای ارزها و دارایی های دیجیتال کارآمد نیستند. برای برآورد ارزش یک دارایی دیجیتال در آینده، لازم است که به یکسری از ویژگی های منحصر به فرد آن دارایی دقت شود. ویژگی هایی که نحوه ی پیدایش، میزان عرضه آن و بسیاری موارد دیگر را در بر می گیرد و در سندی خاص به نام توکنومیکس دارایی دیجیتال گنجانده شده است.

در این مقاله ابتدا به نحوه تعیین ارزش ارزهای فیات می پردازیم. سپس وارد دنیای توکن ها و ارزهای دیجیتال شده و با مفهوم توکنومیکس و عوامل موثر در آن آشنا می شویم. در نهایت بررسی خواهیم کرد که توکنومیکس چگونه می تواند ارزش ارز دیجیتال را شکل دهد.

اگر به این موضوع علاقمندید، تا پایان مقاله با ما همراه باشید.

آنچه در این مقاله می خواند...

تعیین ارزش پول در اقتصاد سنتی

در سیستم فیات، ارزش ارز به طور عمده توسط سیاست های پولی و مالی دولت ها و بانک های مرکزی تعیین می شود، که شامل کنترل عرضه پول، نرخ بهره، و سیاست های مالیاتی است. این عوامل به همراه اعتماد عمومی به دولت و اقتصاد کشور، ارزش ارز فیات را شکل می دهند. در اقتصاد متمرکز سنتی، یکی از خطراتی که به طور دائم ارزش ارزهای فیات را تهدید می کند، چاپ بی رویه پول توسط حاکمان است. دولت ها اختیار ارزها را در دست دارند و اگر پول کم بیاورند ( به هر دلیلی از جمله وقوع جنگ و بلایای طبیعی گرفته تا شیوع یک پاندمی مثل کرونا)، چاپ پول بدون پشتوانه یکی از کارهایی است که به احتمال زیاد انجام خواهند داد. اما چاپ بی رویه پول منجر به بی ارزش شدن ارز مربوطه خواهد شد. به همین دلیل است که در اقتصاد سنتی، معیارهایی تدوین شده است که با بررسی آنها می توان میزان عرضه پول و در نتیجه، ارزش آن و ثبات اقتصادی کشور را برآورد کرد. شاخص های M1، M2، M3 و M4 از جمله مهمترین این معیارها هستند. به طور کلی:

- M1 شامل پول نقد (سکه و اسکناس) در دست مردم و سپردههای جاری که می توان از آنها به صورت چک استفاده کرد می شود که نقدترین اشکال پول هستند.

- M2 شامل M1 به علاوه سپردههای کوتاه مدت (سپرده های مدت دار تا یک سال)، سپرده های پس انداز و سپرده های موجود در حساب های بازار پول است. M2 نقدینگی کمتری نسبت به M1 دارد، اما همچنان به عنوان پول در نظر گرفته می شود.

- M3 شامل M2 به علاوه سپرده های مدت دار بلندمدت تر و دارایی های نقدی دیگری است که قابلیت تبدیل به پول دارند. این شاخص کمتر نقد است ولی هنوز جز دسته بندی های پولی قرار می گیرد.

- M4 معمولاً شامل M3 به علاوه داراییهای نقدی دیگری می شود که ممکن است به راحتی قابل تبدیل به پول نقد نباشند، مثل اوراق قرضه و دیگر ابزارهای مالی.

هر یک از این مقیاسها می توانند برای اندازه گیری میزان نقدینگی و تحلیل وضعیت مالی و اقتصادی یک کشور مورد استفاده قرار گیرند.

افزایش در M1، M2، M3 یا M4 به معنای افزایش عرضه پول است. اگر عرضه پول سریع تر از رشد تولید کالاها و خدمات افزایش یابد، می تواند منجر به تورم و در نتیجه کاهش ارزش واقعی پول شود. در مقابل، کنترل عرضه پول می تواند به ثبات قیمت ها و حفظ ارزش پول کمک کند.

تعیین ارزش توکن ها و ارزهای دیجیتال

اگرچه هر دو سیستم اقتصاد سنتی و اقتصاد دیجیتال به نوبه خود تلاش می کنند تا پایداری و اعتماد را حفظ کنند، اما روش ها و ابزارهای آنها برای رسیدن به این اهداف کاملاً متفاوت است. برخلاف ارزهای فیات که تحت تأثیر تصمیمات متمرکز قرار دارند، ارزهای دیجیتال توسط قراردادهای هوشمند و ساختارهای غیرمتمرکز مدیریت می شوند که این امر، منجر به شفافیت و انعطاف پذیری بیشتر در کنترل عرضه و تقاضای آنها می گردد.

ارزهای دیجیتال قبل از صدور، برنامه زمان بندی انتشار خود را در بلاک چین منتشر می کنند و در نتیجه، همه ی کاربران می توانند پیش بینی کنند که در چه زمانی، چه تعداد کوین منتشر خواهد شد. درست است که این برنامه زمان بندی قابل تغییر است اما، عملیات تغییر آنقدر سخت و نیازمند تایید افراد بسیار است که غالبا ترجیح بر تغییر ندادن برنامه است.

به این صورت، ساختار انتشار ارزها و توکن های دیجیتال به نحوی چیده می شود که برای مالکان آنها، اطمینان نسبی از میزان و ارزش دارایی هایشان ایجاد شود بدون اینکه خطری مثل خطر چاپ پول توسط دولت ها تهدیدشان کند. اما ارزش گذاری ارزهای دیجیتال یک پروسه ی تک بعدی نیست و عوامل متعددی در آن دخیل هستند. سندی که در شکل گیری ارزش توکن ها نقش اساسی دارد و به تعیین قیمت بازار ارزهای دیجیتال کمک می کند، توکنومیکس نام دارد.

توجه کنید که در این مقاله، علیرغم تفاوت هایی که بین توکن ها و ارزهای دیجیتال وجود دارد، این دو یکسان در نظر گرفته شده اند و منظور از هر دوی آنها دارایی های دیجیتال به طور عام است.

توکنومیکس چیست؟

توکنومیکس (Tokenomics) ترکیبی از دو کلمه “توکن” و “اکونومیکس” است و به معنای اقتصاد توکن ها یا همان دارایی های رمزنگاری شده است. توکنومیکس یک مفهوم پیچیده و چند بعدی است که به بررسی ویژگی های فاندامنتال دارایی های دیجیتال می پردازد و به درک عمیق از عوامل مختلف اقتصادی، تکنولوژیکی و اجتماعی موثر بر ارزش آنها کمک می کند. از ساختار عرضه و تقاضا گرفته تا مکانیسم های اجماع و نقش تیم توسعه دهنده و جامعه مخاطبان، همه ی این عوامل در توکنومیکس نقش دارند و می توانند به شکل گیری ارزش توکن ها کمک کنند و بر آن تاثیرگذار باشند.

توکنومیکس هر ارز دیجیتال منحصر به فرد است و نقشی کلیدی در تعیین موفقیت یا شکست پروژه ی ارز دیجیتال مربوطه دارد چرا که به فهم چگونگی ایجاد، توزیع و مصرف آنها کمک می کند. در واقع توکنومیکس، اقتصادی که حول ارز دیجیتال شکل گرفته را شرح می دهد. اگر پروژه ی ارز دیجیتال توانسته باشد که یک اکوسیستم موفق و قابل تحلیل حول توکن خود ایجاد کند، به احتمال زیاد آینده درخشانی را پیش رو دارد و برای سرمایه گذاری گزینه ی مناسب تری است.

بنابراین، آگاهی از توکنومیکس و درک بهتر عوامل موثر بر آن می تواند به سرمایه گذاران و معامله گران بازار ارزهای دیجیتال کمک کند که تصمیمات بهتری در مورد سرمایه گذاری در این بازار بگیرند.

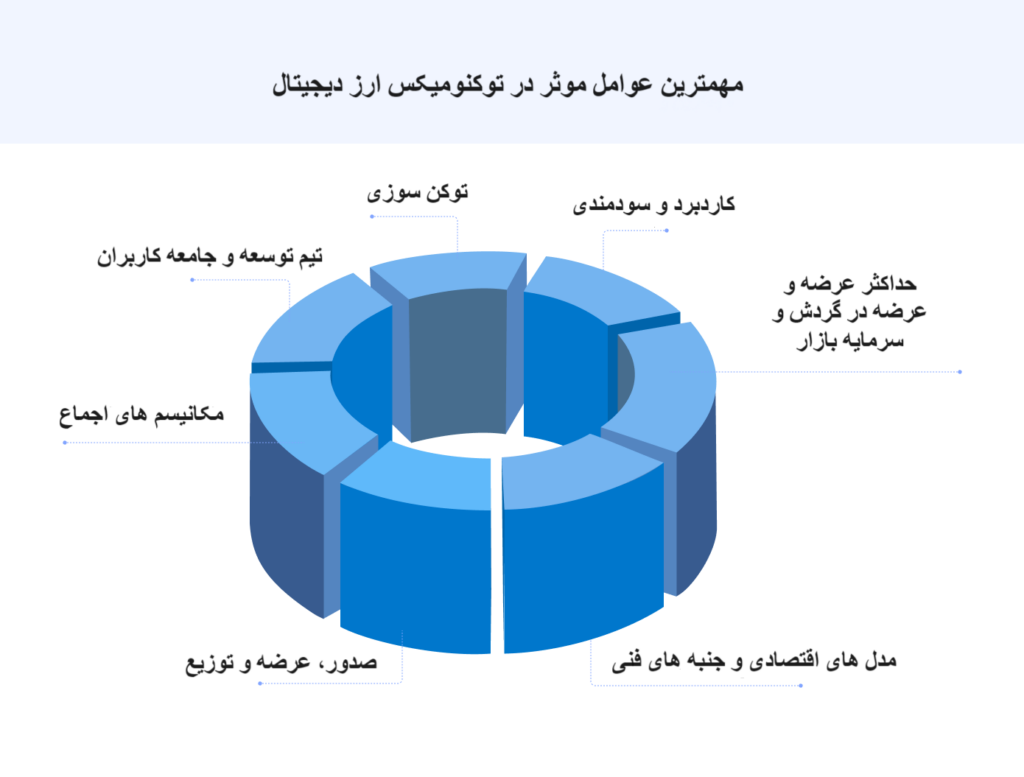

عوامل موثر در توکنومیکس

همانطور که گفته شد، توکنومیکس یک مفهوم پیچیده است که عوامل زیادی در آن درگیرند. عوامل موثر بر تحلیل فاندامنتال کریپتو یا همان توکنومیکس شامل ساختار عرضه و توزیع، تقاضا، کاربرد و مدلهای اقتصادی توکن ها، مساله ی تورم در توکن ها، مکانیسم های اجماع و تأثیر آنها بر ارزش توکن و نیز تیم توسعه و جامعه مربوطه می شود. در ادامه به تفصیل به هر کدام از این عوامل پرداخته و نحوه تاثیرگذاری آن بر توکنومیکس را بررسی می کنیم.

ساختار عرضه و توزیع توکنها

یکی از اولین و مهم ترین جنبههای توکنومیکس، نحوه ایجاد، عرضه و توزیع توکن ها است چرا که، به صورت مستقیم بر ارزش بازار ارز دیجیتال تاثیر دارد.

- صدور:

صدور (Issuance) در ارز دیجیتال به معنای تولد یک ارز دیجیتال جدید است که قبلا وجود نداشته. نحوه ایجاد این ارز و بلاکچینی که در بستر آن عرضه شده است موارد بسیار مهمی هستند که بایستی به آنها توجه شود.

- عرضه اولیه:

عرضه اولیه یا ICO (Initial Coin Offering) نیز روش رایجی برای جمع آوری سرمایه توسط پروژه های بلاکچین است. در این مرحله، توکن ها به سرمایه گذاران اولیه فروخته می شوند. عرضه ی اولیه بایستی متناسب با اهداف پروژه و به تعداد معقول باشد و بر تقاضای ارز در آینده تاثیر منفی نگذارد.

- توزیع:

نحوه توزیع توکن ها بین تیم توسعه، سرمایه گذاران، جامعه و سایر ذینفعان نیز از اهمیت بالایی برخوردار است. هر برنامه ای که برای توزیع توکن ها در نظر گرفته شود، می تواند بر توکنومیکس ارز دیجیتال تاثیر مثبت یا منفی بگذارد. هر چه تعداد توکن هایی که به سرمایه گذاران اولیه داده می شود کمتر باشد، تاثیر بهتری بر غیرمتمرکز ماندن و ارزش بالاتر ارز در آینده خواهد داشت.

- حداکثر عرضه و عرضه در گردش:

بسیاری از توکن ها دارای حداکثر عرضه (Maximum Supply) مشخصی هستند که تعیین می کند چه تعداد توکن می تواند به طور کلی وجود داشته باشد.

همچنین عرضه در گردش (Circulating Supply) به تعداد توکن هایی اطلاق می شود که در حال حاضر در دسترس عموم قرار دارند و می توانند خرید و فروش شوند. ترکیب این دو فاکتور می تواند به میزان زیادی بر ارزش توکن تأثیر بگذارد. برخی از توکن ها یک حداکثر تعداد عرضه دارند و تعداد عرضه برخی دیگر، نامحدود است. به عنوان مثال کل بیت کوین های قابل استخراج 21 میلیون است و انتظار می رود آخرین آنها در سال 2140 استخراج شود. بنابراین بیت کوین ارز دیجیتالی است با محدودیت عرضه که همین موضوع، باعث می شود توکنومیکس قوی، تورم کنترل شده و در نتیجه قیمت بالا داشته باشد.

تقاضا و کاربرد توکنها

- موارد استفاده از توکن (Utility):

یکی از مهم ترین عواملی که بر تقاضای توکن ها تأثیر می گذارد، کاربردهای واقعی آنهاست. توکن هایی که دارای کاربردهای متنوع و مهمی هستند، معمولاً تقاضای بیشتری خواهند داشت. مثلا توکنی که برای پرداخت گاز فی در قراردادهای هوشمند به کار می رود یک توکن مفید و کاربردی است و یا اتریوم، به عنوان یک پلتفرم برای اجرای قراردادهای هوشمند و اپلیکیشن های غیرمتمرکز، کاربرد گسترده ای دارد که این امر تقاضا و در نتیجه، ارزش آن را افزایش می دهد.

- انگیزههای اقتصادی:

پروژه های ارز دیجیتال معمولاً با ارائه انگیزه های اقتصادی، سعی در افزایش تقاضا برای توکن های خود دارند. این انگیزه ها می توانند شامل تخفیف در کارمزدهای تراکنش، دسترسی به خدمات ویژه و یا حتی پاداش های مالی باشند. این انگیزه ها می توانند به تحریک تقاضا و در نتیجه افزایش ارزش توکن ها و تقویت توکنومیکس آنها کمک کنند.

مدل های اقتصادی توکن ها

- مدل های تورمی و ضد تورمی:

مدل های اقتصادی تورمی و ضد تورمی دو استراتژی اصلی در توکنومیکس هستند. مدل تورمی به معنای افزایش تعداد توکن ها در طول زمان است، که می تواند منجر به کاهش ارزش توکن ها در صورت عدم افزایش تقاضا شود. برخی از مدل های عرضه تورمی شامل ماینینگ، ارزهای دیجیتال جایزه و توکن های تشویقی می شوند. در صورتیکه در توکنومیکس یک پروژه ارز دیجیتال چنین عرضه های تورم زایی وجود داشته باشند در حالیکه، میزان تقاضا برای این ارز بالا نرود، به مرور ارز دیجیتال دچار تورم شده و از ارزش آن کاسته خواهد شد.

در مقابل، مدل ضد تورمی به کاهش تعداد توکن ها در طول زمان از طریق مکانیزم هایی مانند توکن سوزی (Token Burning) می پردازد که می تواند باعث افزایش ارزش توکن ها شود.

توکن سوزی فرآیندی است که طی آن تعداد مشخصی از توکنها به طور دائمی از گردش خارج می شوند. این مکانیزم معمولاً به منظور کنترل تورم و افزایش ارزش توکن های باقی مانده استفاده می شود. برای مثال، صرافی بایننس به طور منظم بخشی از سود خود را برای خرید و سوزاندن توکن های BNB اختصاص می دهد؛ سیاستی که باعث کاهش عرضه و افزایش تقاضا برای این توکن می شود.

برخی از رمزارزها نیز “کاهنده تورم” هستند. از جمله ارزهای دیجیتال کاهنده تورم می توان به توکن AVAX (توکن بومی Avalanche) اشاره کرد که کلا 720 میلیون از آن وجود دارد. با هر تراکنش، مقداری AVAX به صورت خودبخودی سوزانده می شود تا این رمزارز همیشه از خطر تورم مصون بماند.

- مشوق های دیفای:

پلتفرم های مالی غیر متمرکز یا همان DeFi از کاربران خود می خواهند که توکن های خود را در استخرهای نقدینگی یا استکینگ قفل کنند و در ازای اینکار، به آنها بازده پرداخت می کنند. این کار باعث می شود که تعداد توکن های در گردش کاهش یافته و در نتیجه، از فشار عرضه و فشارهای تورمی کاسته شود.

مکانیسم های اجماع و تأثیر آنها بر ارزش توکن

- اثبات کار (PoW) و اثبات سهام (PoS):

مکانیسم های اجماع، روش هایی هستند که شبکه های بلاکچین برای تأیید تراکنش ها و ایجاد بلوک های جدید استفاده می کنند. اثبات کار (Proof of Work) و اثبات سهام (Proof of Stake) دو مکانیسم اصلی اجماع هستند.

در مکانیسم PoW، ماینرها با استفاده از توان محاسباتی خود بلوکهای جدید را ایجاد و به عنوان پاداش، توکن دریافت میکنند.

در مکانیسم PoS، اعتبارسنجان (Validators) با قفل کردن توکن های خود و مشارکت در شبکه، بلوک های جدید را تأیید می کنند و به عنوان پاداش توکن دریافت می کنند.

مکانیسم های اجماع نقش مهمی در تأمین امنیت شبکه و اعتماد کاربران به آن دارند و یک شبکه ایمن و قابل اعتماد، معمولاً باعث افزایش تقاضا و ارزش توکن های مربوطه می شود. برای مثال، بیتکوین که از مکانیسم PoW استفاده می کند و به دلیل امنیت بالای شبکه و اعتماد کاربران، یکی از با ارزش ترین ارزهای دیجیتال است.

جنبه های فنی

برخی تفاوت های فنی می توانند به منحصر به فرد شدن یک توکن کمک کنند. به عنوان مثال بیت کوین را در نظر بگیرید. پروتکل های بیت کوین پدیده ای به نام هاوینگ (Halving) را برای آن در نظر گرفته است. بر اساس هاوینگ، هر چهار سال پاداش استخراج ماینرهای بیت کوین به نصف کاهش می یابد که همین امر، ضامن کاهش تورم بیت کوین در طول زمان است.

یا پروتکل استکینگ در اتریوم را در نظر بگیرید. استکینگ اتریوم باعث شده است که بسیاری از هولدرها، در ازای دریافت سود توکن های اتریوم خود را قفل کنند و درنتیجه، تعداد توکن های در گردش کاهش یابد. بدینوسیله، استکینگ تبدیل به ابزاری برای کنترل تورم این ارز دیجیتال موفق شده است.

نقش تیم توسعه و جامعه کاربران

- تیم توسعه:

تیم توسعه نقشی حیاتی در موفقیت پروژه های ارز دیجیتال و ارزش توکن ها دارد. تیم های قوی، معتبر و با سابقه ی موفق می توانند اعتماد سرمایه گذاران و کاربران را جلب کنند که این امر، خود به افزایش ارزش توکن ها منجر می شود. همچنین، توانایی تیم در اجرای نقشه راه و ارائه ی به روزرسانی های منظم می تواند به افزایش ارزش توکن ها کمک کند.

- جامعه کاربران:

جامعه کاربران نیز نقشی اساسی در توکنومیکس دارد. یک جامعه فعال و حمایتگر می تواند به ترویج و افزایش تقاضا برای توکن ها کمک کند. انجمن ها، گروه های تلگرام و سایر پلتفرم های اجتماعی مکان هایی هستند که کاربران می توانند در مورد پروژه بحث کنند و نظرات خود را به اشتراک بگذارند. پروژه هایی که از حمایت گسترده جامعه کاربران خود برخوردارند، معمولاً موفق ترند و ارزش توکن های آنها بیشتر است.

علائم هشدار در توکنومیکس

در ادامه مطلب، به مواردی که می تواند برای تحقیق کنندگان توکنومیکس ها علامت هشدار باشد اشاره می کنیم. مواردی که وجود آنها در توکنومیکس می تواند به کم ارزش شدن ارز دیجیتال در آینده منجر شود.

- توزیع مقدار زیادی از توکن های عرضه اولیه بین بنیان گذاران و توسعه دهندگان می تواند نگران کننده باشد چرا که احتمال متمرکز شدن و امکان دستکاری را افزایش خواهد داد. از سوی دیگر، در چنین شرایطی احتمال خطر تخلیه های ناگهانی توسط هولدرهای بزرگ نیز بالا می رود.

- اگر پروژه بدون توجیه، بدون برنامه ریزی و بدون محدودیت در حال جمع آوری سرمایه است، می تواند یک علامت خطر و نشانه ای بر طمع در بین توسعه دهندگان باشد.

- هیچ تضمینی در سرمایه گذاری وجود ندارد. بنابراین اگر پروژه ای در مورد سود و بازگشت سرمایه تضمین می دهد، دقت کنید که با یک کلاهبرداری روبرو نباشید.

- آیا با خواندن توکنومیکس می توانید بفهمید که کاربرد توکن چیست و چرا به وجود آمده است؟ آیا قرار است که کاری را در پروژه انجام دهد و یا صرفا به وجود آمده تا فروخته شود و پول جمع کند؟ کارایی و سودمندی توکن بایستی به صورت شفاف در توکنومیکس شرح داده شود در غیر اینصورت، چراغ هشدار خطر روشن می شود.

- آیا نحوه توزیع توکن ها به صورت واضح شرح داده شده و یا در هاله ای از ابهام قرار دارد؟ دقت کنید که هر ابهامی در توکنومیکس، می تواند روشی برای پنهان کردن شرایط نامطلوب پروژه از دید مخاطبان باشد.

- آیا پروژه ای که قصد سرمایه گذاری در آن را دارید یک نقشه راه مشخص دارد؟ نداشتن نقشه راه یعنی بی برنامگی و بی برنامگی نشانه ای بر وجود خطر است.

- تغییر مکرر و بدون توجیه توکنومیکس نشانه ی دیگری بر بی برنامگی در پروژه است.

ارتباط توکنومیکس و وایت پیپر ارز دیجیتال

عوامل موثر بر توکنومیکس که در بالا به آنها اشاره شد، یکسری پروتکل هستند که توسط توسعه دهندگان پروژه، در قالب کدهای کامپیوتری ساخته می شوند. توکنومیکس به طور خاص به جنبه های اقتصادی و نحوه مدیریت توکن ها می پردازد و یکی از ابزارهای کلیدی برای جلب اعتماد سرمایه گذاران و کمک به موفقیت بلند مدت پروژه است.

از طرفی، وایت پیپر هر پروژه ارز دیجیتال سندی جامع و رسمی است که تمام جنبه های پروژه را معرفی می کند و مسئولیت اصلی آن جلب اعتماد و اطمینان سرمایه گذاران است. سندی که می گوید هدف از تعریف این پروژه ارز دیجیتال چیست و چه کاری را انجام خواهد داد. ضمن اینکه نحوه عملکرد آن و تمامی تکنولوژی های وابسته اش را نیز شرح می دهد.

یکی از مهمترین مواردی که در وایت پیپر پروژه گنجانده می شود، توکنومیکس آن است در نتیجه، می توان فهمید که توکنومیکس و وایت پیپر به شدت به یکدیگر وابسته هستند. در واقع، وایت پیپر بستری است که در آن توکنومیکس به تفصیل توضیح داده می شود. به عبارتی، وایت پیپر نه تنها جنبه های تکنیکی و استراتژیک پروژه را شرح می دهد، بلکه به بیان شفاف و کامل توکنومیکس می پردازد تا سرمایه گذاران و جامعه ارز دیجیتال بتوانند درک بهتری از ارزش و نحوه استفاده از توکن ها داشته باشند.

توکنومیکس و توکن های حاکمیتی

توکن های حاکمیتی (Governance Tokens) توکن هایی هستند که به دارنده گانشان یکسری حق رای ها از جمله تصمیم گیری در رابطه با قوانین و نحوه عملکرد آینده پروژه داده می شود. این توکن ها که جلوه ی کاملی از مفهوم غیرمتمرکز (Decentralized) هستند را می توان به یک شرکت سهامی عام تشبیه کرد که همه ی سهامداران در آن حق رای دارند؛ با این تفاوت که در توکن های حاکمیتی مدیرعاملی در کار نیست. این نوع از توکن ها نقش بزرگی در دنیای توکنومیکس ایفا می کنند. به ویژه جایی که توکنومیکس پروژه ناموفق یا ضعیف است. در این شرایط می توان تغییراتی در توکنومیکس پروژه ایجاد کرد. به عنوان مثال می توان یک هارد فورک برقرار کرد و ضمن ایجاد یکسری تغییرات، کدهای پروژه را در یک بلاک چین جدید کپی و ارزهای دیجیتال و اعتباردهنده های قدیمی را به شبکه ی بلاک چین جدید منتقل کرد. وجود توکن های حاکمیتی و حق رای های آنها، شانس ایجاد این تغییرات را – که به تاییدیه های بسیاری نیاز دارند- بالا می برند.

چگونه توکنومیکس ارزش ارز دیجیتال را مشخص می کند؟

حتما داستان روز بیت کوین و پیتزا را شنیده اید؛ روزی که یکی از اولین ماینرهای بیت کوین، 10 هزار واحد از این ارز دیجیتال را با 2 عدد پیتزا تاخت زد! آن روزها بیت کوین در ابتدای راه بود و ارزش بسیار کمی داشت. در کمتر از 15 سال بعد، ارزش بیت کوین اکنون به بیش از 60 هزار دلار رسیده و به یک افسانه در دنیای رمزارزها تبدیل شده است.

امروزه، رویای تکرار داستان بیت کوین برای یک ارز دیجیتال دیگر از سر بسیاری می گذرد. آنها که می گویند چه میشد اگر ارز دیجیتالی که دارم ارزشمند شود و قیمت آن به هزاران دلار برسد؟!؟

اما ارزشمند شدن یک ارز دیجیتال بر مبنای شانس و اقبال نیست بلکه، بایستی ویژگی هایی را داشته باشد که در توکنومیکس ارز دیجیتال به آنها اشاره شده است. وقتی می خواهید بر روی یک ارز دیجیتال سرمایه گذاری کنید، بایستی قبل از هر چیز به مطالعه ی توکنومیکس آن بپردازید. در توکنومیکس باید جواب سوالاتی را پیدا کنید. مهمترین این سوال ها در رابطه با میزان توکن هاست: چه تعداد از این ارز وجود دارد؟ چه تعداد از آن عرضه شده است؟ چه تعداد در آینده استخراج خواهد شد و دقیقا در چه زمانی؟

به عنوان مثال شاید بتوان تصور کرد که بیتکوین کش (که توکنومیکس مشابه با بیت کوین دارد)، روزی بتواند به موفقیت های بیت کوین نزدیک شود اما، چقدر احتمال دارد رمزارز ترون که پروژه ای با یک میلیارد سکه است این موفقیت را تکرار کند؟ یا دوج کوین که تعداد کوین های آن عملا نامحدود است؟!

بسیاری از اقتصاددانان باور دارند که تنها عاملی که قیمت یک دارایی را مشخص می کند، میزان عرضه و تقاضای آن است. آنها معتقدند هر گاه عرضه بر تقاضا پیشی بگیرد، شاهد بی ارزش شدن دارایی خواهیم بود. بنابراین در پروژه هایی که تعداد سکه ی موجود بالایی دارند، رسیدن به قیمت هایی مثل قیمت بیت کوین اگر نه غیر ممکن که بسیار بعید به نظر می رسد.

مساله ی مهم دیگری که ارزش ارز دیجیتال را تعیین خواهد کرد و در توکنومیکس می توان در مورد آن اطلاعات به دست آورد، موارد استفاده ی ارز دیجیتال است. آیا موارد استفاده آن در آینده مشخص است یا در مورد آن فکری نشده؟ آیا بین دارایی دیجیتال مورد نظر و پلتفرمی که بر روی آن ساخته شده است ارتباط واضح و مشخصی وجود دارد؟ اگر مورد استفاده ای که برای ارز دیجیتال تعریف شده یک نیاز رو به رشد باشد، احتمالا منجر به خرید بیشتر ارز دیجیتال و بالا رفتن تقاضا برای آن خواهد شد که همین امر، منجر به تقویت ارزش رمزارز می شود. در غیر اینصورت، با ارزی روبرو هستیم که به احتمال زیاد رشدهای بزرگ را تجربه نخواهد کرد.

پاسخ به این قبیل سوالات تنها با مشاهده ی توکنومیکس ارز دیجیتال مقدور است. بنابراین، توکنومیکس هر پروژه ی دارایی دیجیتال مشخص خواهد کرد که آیا با یک دارایی که در آینده دور یا نزدیک ارزشمند خواهد شد روبرو هستیم یا خیر.

توکنومیکس موفق و کاهش ارزش ارز دیجیتال؛ آیا چنین چیزی ممکن است؟

جواب مثبت است! ممکن است که توکنومیکس یک پروژه بسیار عالی باشد و همه ی شواهد از بالا رفتن ارزش آن خبر بدهند اما، همچنان شاهد کاهش ارزش آن توکن یا ارز دیجیتال باشیم. دلیل آنکه توکنومیکس مهم است اما، در کنار کل اکوسیستم ارزهای دیجیتال و دیگر عوامل خارجی.

عوامل متعددی همچون قوانین نظارتی، عدم اقبال جامعه ی کریپتو به پروژه، اجرای ضعیف پروژه توسط تیم توسعه دهندگان و یا حتی رکود گسترده و عمومی در بازار می توانند در سقوط ارزش ارز علیرغم توکنومیکس موفق موثر باشند.

مثال هایی از توکنومیکس موفق

توکنومیکس بیتکوین

بیتکوین یکی از بهترین مثال های عملی توکنومیکس است. این ارز دیجیتال دارای حداکثر عرضه 21 میلیون واحد است که آن را به یک دارایی ضدتورمی تبدیل کرده است. همچنین، بیتکوین از مکانیسم اجماع اثبات کار (PoW) استفاده میکند که امنیت شبکه را تضمین می کند. تقاضای بالای بیتکوین به دلیل پذیرش گسترده و کاربردهای متنوع آن به عنوان ذخیره ارزش و وسیله مبادله، باعث افزایش ارزش آن شده است.

توکنومیکس اتریوم

اتریوم نیز مثال دیگری از توکنومیکس موفق است. این پلتفرم به کاربران امکان می دهد تا قراردادهای هوشمند و اپلیکیشن های غیرمتمرکز ایجاد کنند، که این امر به تقاضای بالای اتریوم کمک کرده است. اتریوم همچنین از مکانیسم اجماع اثبات سهام (PoS) استفاده می کند که به کاهش مصرف انرژی و افزایش کارایی شبکه کمک می کند. به روزرسانی های منظم و تیم توسعه قوی نیز از عوامل مهم در افزایش ارزش اتریوم هستند.

توکنومیکس BNB

BNB توکن بومی شبکه بایننس است؛ شبکه ی بلاک چینی که برای BNB ایجاد شد تا مصرف آن محدود به یک صرافی نشود و توسعه یابد. شبکه ای که تعداد بسیاری از dApp ها را به خود جذب کرده و تقاضا برای BNB را باز هم بیشتر کرده است. به علاوه امکان استکینگ BNB در پلتفرم های مبتنی بر بلاک چین بایننس نیز وجود دارد.

BNB مفید است چون با استفاده از آن روی کارمزدها در شبکه بایننس تخفیف داده می شود، دارندگان آن می توانند در پروژه های فروش توکن در بایننس لانچپد شرکت کنند و یا حتی کشبک دریافت کنند. توکن سوزی آن به صورت منظم و متعهدانه توسط بایننس انجام می شود تا از خطر تورم مصون بماند و با همه ی شفافیت های عرضه ی آن، آینده BNB به نحوی برنامه ریزی شده که میزان عرضه و تقاضای آن متعادل بماند و از ارزش آن کاسته نشود.

نتیجه گیری

اطلاع از ویژگی های فاندامنتال یک دارایی، بهترین ابزار برای تحلیل و بررسی آن به عنوان یک گزینه برای سرمایه گذاری است. توکنومیکس در دنیای دارایی های دیجیتال، یک سند است که ویژگی ها، مسیر و اهداف هر پروژه را به تفصیل شرح داده است. توکنومیکس هر پروژه منحصر به فرد است و در وایت پیپر آن قابل دسترسی است. یک نقشه ی راه که به شما می گوید چه مقدار از این ارز دیجیتال وجود دارد و آخرین آن چه زمانی به بازار عرضه خواهد شد. نحوه عرضه اولیه و توزیع آنها، مکانیسم اجماع، کاربرد توکن، مکانیسم اقتصادی که تورم توکن را کنترل خواهد کرد و در مجموع، هر اطلاعاتی که بتواند برآوردی از میزان عرضه و تقاضای توکن را در اختیار سرمایه گذاران قرار بدهد در توکنومیکس قرار داده می شوند.

یک توکنومیکس موفق شرط لازم برای ارزشمندی ارز دیجیتال در آینده است اگرچه، شرط کافی آن نیست. برای یک سرمایه گذاری آگاهانه لازم است که علاوه بر توکنومیکس، وضعیت کلی اکوسیستم ارزهای دیجیتال و سایر عوامل خارجی که می توانند بر ارزشمندی و موفقیت یک پروژه ی ارز دیجیتال تاثیر گذار باشند نیز در نظر گرفته شود.

در این مقاله ضمن تعریف ارزش گذاری در دارایی های دیجیتال، به بررسی توکنومیکس و عوامل موثر بر آن پرداختیم و علائم هشدار در توکنومیکس را برشمردیم. به ارتباط توکنومیکس با وایت پیپر و توکن های حاکمیتی مختصرا اشاره کرده و در پایان مقاله نیز، سه مورد از موفق ترین توکنومیکس های ارز دیجیتال را معرفی کردیم.