_ بررسی انواع اصلاح قیمت در استراتژی امواج الیوت :

امروزه پیشرفت تکنولوژی و همه گیر شدن استفاده از ابزار های دیجیتالی مانند PC ها و گوشی های تلفن همراه بر روی بسیاری از جنبه های زندگی انسان ها تاثیر گذاشته است؛ یکی از حوزه هایی که این پیشرفت تکنولوژی به صورت ویژه بر جنبه های مختلف آن تاثیر گذاشت، نحوه ی تجارت بینالملل و فعالیت در بازار های مالی مختلف بود که باعث همه گیر شدن و راحت تر شدن شغل معاملهگری شد. اگر شما هم در بازار های مالی فعالیت کرده باشید میدانید که تحلیلتکنیکال بازار های مالی یکی محبوب ترین روش ها برای درک حرکات بازار های مالی و پیدا کردن نقاط ورود و خروج به معامله است؛ و در این میان یکی از جذاب ترین و در عین حال معتبر ترین روش ها برای تحلیل تکنیکال بازار های مالی، تحلیل تکنیکال به روش استراتژی “امواج الیوت” میباشد. از این رو در این مقاله به بررسی انواع امواج اصلاحی در استراتژی “امواج الیوت” و نحوه ی تشخیص آن ها خواهیم پرداخت.

_ آشنایی با استرتژی امواج الیوت :

امواج الیوت یکی از نظریه های تحلیل تکنیکال است که حرکات قیمت در بازارهای مالی را توصیف و تحلیل می کند. این نظریه اولین بار توسط فردی به رالف نلسون الیوت پایه گذاری شد. آقای رالف نلسون الیوت معتقد بود که حرکت قیمتها در بازار سرمایه نه تنها کاملاً منظم است، بلکه از الگوهای خاصی هم تبعیت میکند که قابل پیشبینی اند. الیوت با الهام گرفتن از نحوهی حرکت امواج دریا، ساختاری موجی را برای حرکت بازار کشف و معرفی کرد. او معتقد بود هر حرکت بزرگی، در قالب 5 موج جنبشی(Motive) و پس از آن 3 موج اصلاحی (Corrective) صورت میگیرد.

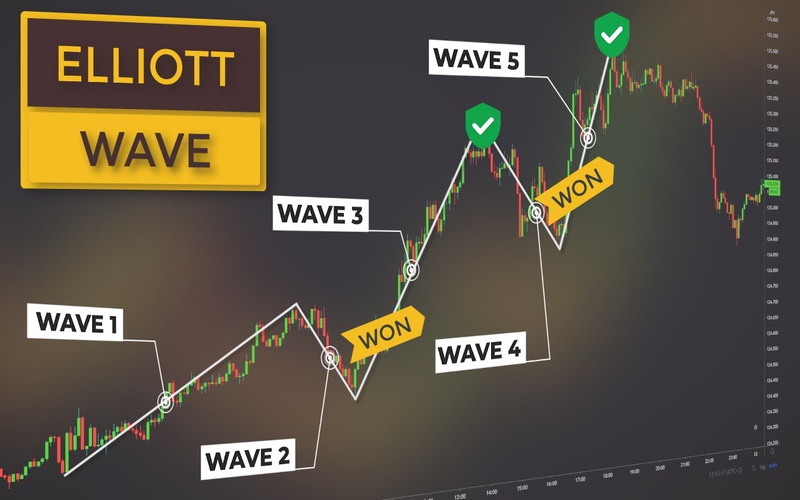

_ آشنایی اجمالی با امواج جنبشی (Motive) :

امواج جنبشی در استراتژی امواج الیوت، امواجی هستند که در جهت روند کلی بازار حرکت میکنند. این امواج از پنج ریزموج تشکیل شدهاند که سهتای آنها موج جنبشی و دوتای آنها موج اصلاحی هستند.

موجهای جنبشی در یک روند صعودی، از بالا به پایین و در یک روند نزولی، از پایین به بالا حرکت میکنند. این امواج نشاندهندهی قدرت و انرژی روند هستند و معمولاً بزرگتر و با دامنهی بیشتری نسبت به امواج اصلاحی هستند.

سه موج جنبشی در یک روند صعودی به ترتیب عبارتند از:

- موج 1: شروع روند صعودی

- موج 3: قویترین موج در روند صعودی

- موج 5: پایان روند صعودی

دو موج اصلاحی در یک روند صعودی به ترتیب عبارتند از:

- موج 2: موج اصلاحی خلاف جهت روند صعودی

- موج 4: موج اصلاحی در جهت روند صعودی

امواج جنبشی در استراتژی امواج الیوت، یکی از مهمترین مفاهیم این استراتژی هستند و کاربردهای زیادی در تحلیل تکنیکال بازارهای مالی دارند. این امواج میتوانند برای شناسایی روند کلی بازار، تعیین نقاط ورود و خروج مناسب در معاملات و پیشبینی حرکت قیمت در آینده استفاده شوند.

در اینجا به چند نکتهی مهم در مورد امواج جنبشی اشاره میکنیم:

- امواج جنبشی معمولاً نسبت به هم نسبتهای فیبوناچی خاصی دارند. به عنوان مثال، طول موج 3 معمولاً دو برابر طول موج 1 است.

- امواج جنبشی میتوانند در هر تایم فریمی ظاهر شوند. به عنوان مثال، یک موج جنبشی در تایم فریم روزانه میتواند شامل چندین موج جنبشی در تایم فریم ساعتی باشد.

- امواج جنبشی همیشه در جهت روند اصلی حرکت میکنند.

- امواج جنبشی معمولاً سریعتر و با دامنه بزرگتری نسبت به امواج اصلاحی حرکت میکنند.

_ آشنایی با امواج اصلاحی (Corrective) :

امواج اصلاحی (Corrective) ، در موج شماره 2 و 4 ظاهر میشوند. این امواج از سه ریزموج تشکیل شدهاند که هر کدام شکل و ویژگیهای خاص خود را دارند. امواج اصلاحی پیچیدگی بیشتری نسبت به امواج جنبشی دارند و همواره برخلاف روند اصلی بازار هستند. این مسأله سبب بروز صحنهی شگفتانگیزی از تقابل خریداران و فروشندگان میگردد و بازار مدام بین خریداران و فروشندگان دست به دست میشود.

امواج اصلاحی نقش مهمی در استراتژی امواج الیوت دارند. با شناسایی صحیح این امواج، میتوان روند اصلی بازار را تشخیص داد و پیشبینیهای دقیقتری در مورد آینده بازار انجام داد. البته، شناسایی امواج اصلاحی در نمودارهای قیمتی همیشه آسان نیست. گاهی اوقات، شناسایی نوع امواج اصلاحی دشوار است و ممکن است معاملهگران در تشخیص آن اشتباه کنند.

_ انواع امواج اصلاحی در استراتژی امواج الیوت:

امواج اصلاحی به شکل های مختلفی میتوان دسته بندی کرد اما امواج اصلاحی به صورت کلی دارای 2 حالت زیر هستند:

A . اصلاح های قیمتی (Sharp Correction) :

اصلاح های قیمتی یا اصلاح های تیز همانطور که از اسمشان پیداست در مدت زمان کوتاه مقدار زیادی از موج جنبشی قبل از خودشان را اصلاح میکنند. شیب حرکتی در این امواج بسیار زیاد است و اصلاح های قیمتی باید حداقل تا سطح فیبوناچی 50% یا بیشتر از آن را اصلاح کنند. این نوع از امواج معمولا در موج 2 از درجه ی بالاتر دیده میشوند و اکثر اوقات ساختار تشکیل دهندهی آن ها زیگزاگ (zigzag) است.(در ادامه با ساختار زیگزاگ در امواج اصلاحی آشنا خواهیم شد)

B . اصلاح زمانی (Sideway Correction) :

اصلاحهای زمانی یا اصلاح های جانبی قدرت و اثرگذاری کمتری دارند و درصد کمتری از موج جنبشی قبل از خودشان را در طول زمان بیشتری اصلاح میکنند. شیب امواج در اصلاح زمانی نسبت به شیب امواج در اصلاح قیمتی کمتر است و اصلاح های زمانی معمولا کمتر از 50% از موج روندی قبل از خودشان را اصلاح میکنند. این نوع از امواج اصلاحی در موج 4 از درجهی بالاتر تشکیل میشوند، و ساختار تشکیل دهنده ی این نوع از امواج یکی از سه حالت زیر است که در ادامه با هر یک آشنا خواهیم شد :

1 . امواج اصلاحی مسطح (Flat) 2 . امواج اصلاحی مثلث (Triangle) 3 . امواج اصلاحی ترکیبی (Combined)

همانطور که متوجه شدید به صورت کلی میتوان امواج اصلاحی را به 4 دسته تقسیم نمود که این 4 دسته زیرمجموعه ی دستهبندی بالا میباشند.در ادامه به معرفی مجدد و بررسی کامل هریک از این امواج خواهیم پرداخت:

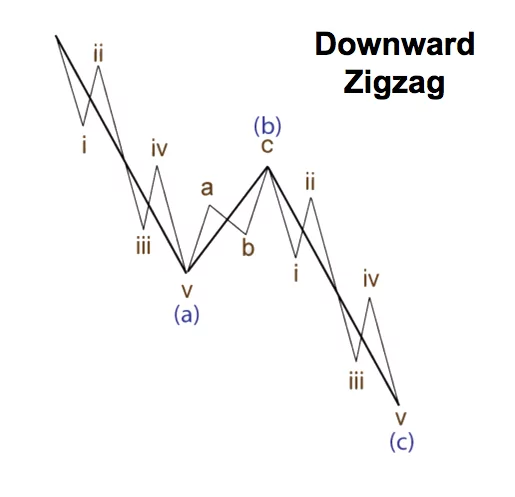

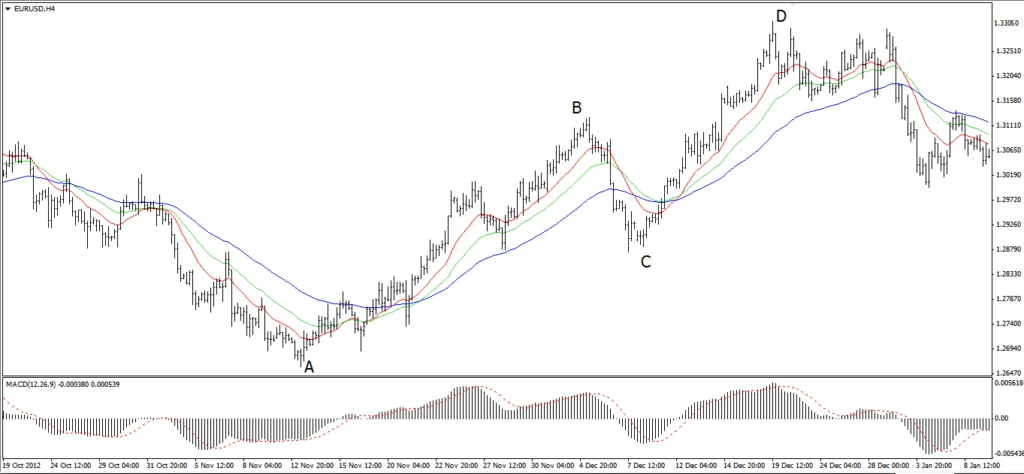

1 . امواج اصلاحی زیگزاگ (zigzag) :

زیگزاگ یک ساختار 3 موجی اصلاحی است که با نام ABC شناخته شده است.زیر مجموعه موج A و C پنج موجی است. و موج B می تواند 3 موجی یا 5 موجی باشد البته عموما دارای 3 موج است از همین جهت میتوان گفت که ساختار کلی اصلاح زیگزاگ 5 – 3 – 5 است .

در اصلاح زیگزاگ موج C حتما باید یک کف جدید (Low) زیر کف ایجاد شده توسط موج A ایجادکند. معمولا موج A در یک اصلاح زیگزاگ ، الگوی 5 موجی دارد، بنابراین اگر شما بتوانید در موج A پنج موج را شناسایی کنید میتوانید انتظار داشته باشید که اصلاح با الگوی زیگزاگ پایان یابد.

گاهی اوقات زیگزاگ ممکن است 2 یا 3 بار پشت سر هم رخ بدهد. این اتفاق زمانی رخ می دهد که زیگزاگ اصلاحی اول به حد کافی موج جنبشی قبلی خود را اصلاح نکرده باشد. به این نوع زیگزاگ، زیگزاگ دوگانه (Double Zigzag) یا زیگزاگ سهگانه (Triple Zigzag) گفته میشود. سه الگوي زیگزاگ، زیگزاگ دوگانه ، زیگزاگ سه گانه خانواده زیگزاگ ها را تشکیل میدهند زیگزاگ هاي دوگانه رایج ترند در حالي که زیگزاگ هاي سه گانه به ندرت دیده میشوند .

زیگزاگ دوگانه از دو الگوي زیگزاگ متصل به هم تشکیل شده که این دو الگو به وسیله یك موج اصلاحي کوتاه به یکدیگر متصل شده اند. در این ساختار 3 موج اصلی را معمولاً با W، X و Y نشان میدهند. تفاوت زیگزاگ دوگانه و ساده، در موج اول و سوم است. موج اول و سوم در زیگزاگ ساده، دارای 5 زیرموج ساده هستند. اما موج اول و موج سوم در زیگزاگ دوگانه، هر کدام یک زیگزاگ هستند. یعنی موج اول (W) و سوم (Y) زیگزاگ دوگانه، خودش یک زیگزاگ 5-3-5 است. موج میانی (X) هم یک اصلاح 3 موجی مانند زیگزاگ ساده است.

2 . امواج اصلاحی مسطح (Flat) :

امواج اصلاحی مسطح نیز مانند امواج اصلاحی زیگزاگ به صورت ABC حرکت میکنند با این تفاوت که ساختار تشکیل دهنده ی امواج زیگزاگ 5_3_5 بود اما ساختار تشکیل دهنده ی امواج اصلاحی مسطح 5_3_3 است؛ و موج A دارای 3 ریز موج میباشد.

در امواج اصلاحی مسطح قدرت خریداران و فروشندگان تقریبا با هم برابر است و همین موضوع باعث میشود که موج B قدرت زیادی داشته باشد و بتواند مقدار زیادی از موج A (حداقل 90% و گاهی اوقات تمام موج A) را اصلاح کند.

موج سوم C نیز با همین استدلال، برابری قدرت فروشندگان و خریداران، ممکن است نهایتاً بتواند مقدار خیلی ناچیزی فراتر از موج اول A حرکت کند و روند را اصلاح کند. به دلیل اینکه موج C موج آخر اصلاح است، خریداران نهایت تلاش خود را اِعمال خواهند کرد و به همین دلیل این موج دارای 5 زیرموج خواهد شد.

اصلاح روند توسط فلتها خیلی کمتر از زیگزاگ خواهد بود. فلتها معمولاً پس از یک موج پرقدرت شکل میگیرند و به همین دلیل است که در طی آن قدرت فروشندگان و خریداران تقریباً برابر است. به همین دلیل بیشترین Flat ها در موج چهارم جنبشی شکل میگیرد تا موج دوم، زیرا موج 3 بسیار قویای را پشت سر گذاشتهاند.

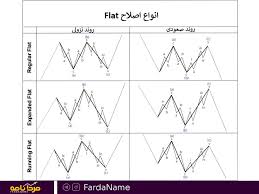

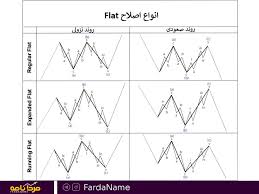

خود اصلاح های مسطح (Flat) دارای انواعی میباشند که در ادامه به توضیح هریک خواهیم پرداخت:

- اصلاح مسطح معمولی (Regular Flat): تفاوت اصلی در انواع الگو های مسطح در اندازه ی موج B آن ها است.در الگوی مسطح معمولی اندازه ی موج B تقزیبا به همان اندازه ی موج A است و توضیحات مربوط به آن پیش تر داده شد.

- اصلاح مسطح کشیده (Expanded Flat) : دیگر الگو از انواع اصلاح های مسطح الگوی مسطح کشیده شده است که در آن موج B از موج A بزرگتر است و موج B از انتهای موج جنبشی قبل از خودش نیز فراتر میرد؛ و اصطلاحا سقف قبلی را میشکند اما این شکست یک شکست جعلی (fake Breakout) است و بلافاصله بعد از آن موج C شروع میشود و تا اندکی پایین تر از انتهای موج A ادامه پیدا میکند. اصلاح منبسط نیز دارای الگوی موجی 5-3-3 است و ساختار شماتیک اصلاح مسطح کشیده (Expanded Flat) به شکل زیر است:

- اصلاح مسطح دونده یا پیشرو (Running flat) : آخرین نوع از انواع اصلاح مسطح اصلاح مسطح دونده است. در این نوع از اصلاح های مسطح نیز طول موج B از موج A بیشتر است و موج B از سقف ایجاد شده توسط موج جنبشی قبل از خود نیز فراتر میرود؛ اما هانطور که پیشتر گفته شده این شکستن سقف جعلی است و بلافاصله بعد از اتمام موج B موج C شروع میشود؛ اما در این نوع از اصلاح مسطح اندازه ی موج C کوچکتر از موج A است و موج C نمیتواند یک کف جدید را تشکیل دهد. این نوع از اصلاح در روند صعودی هنگامی که فشار خرید بسیار بالا است رخ میدهد و برعکس. اصلاح مسطح دونده نیز مانند دیگر اصلاح های مسطح دارای ساختار 5_3_3 میباشد.

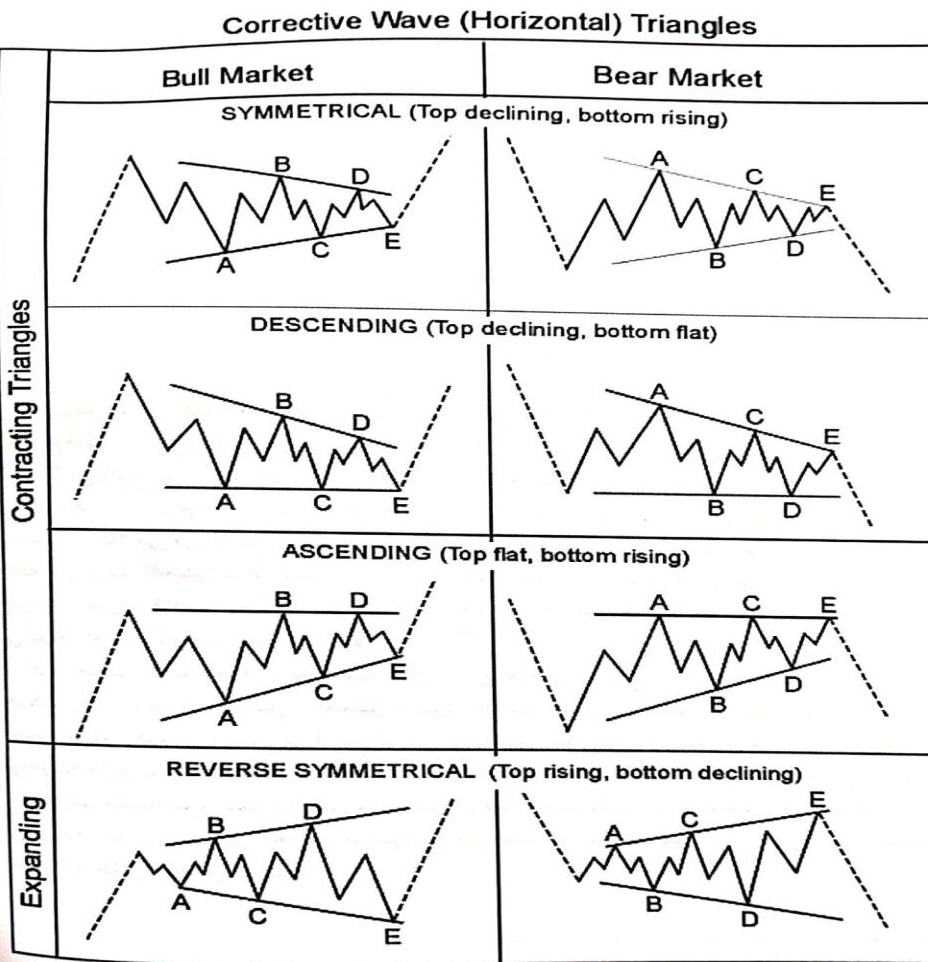

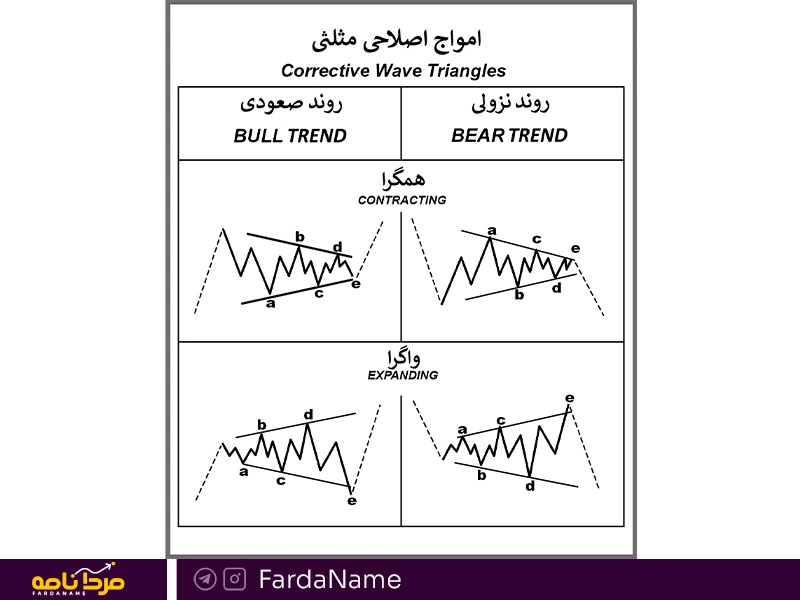

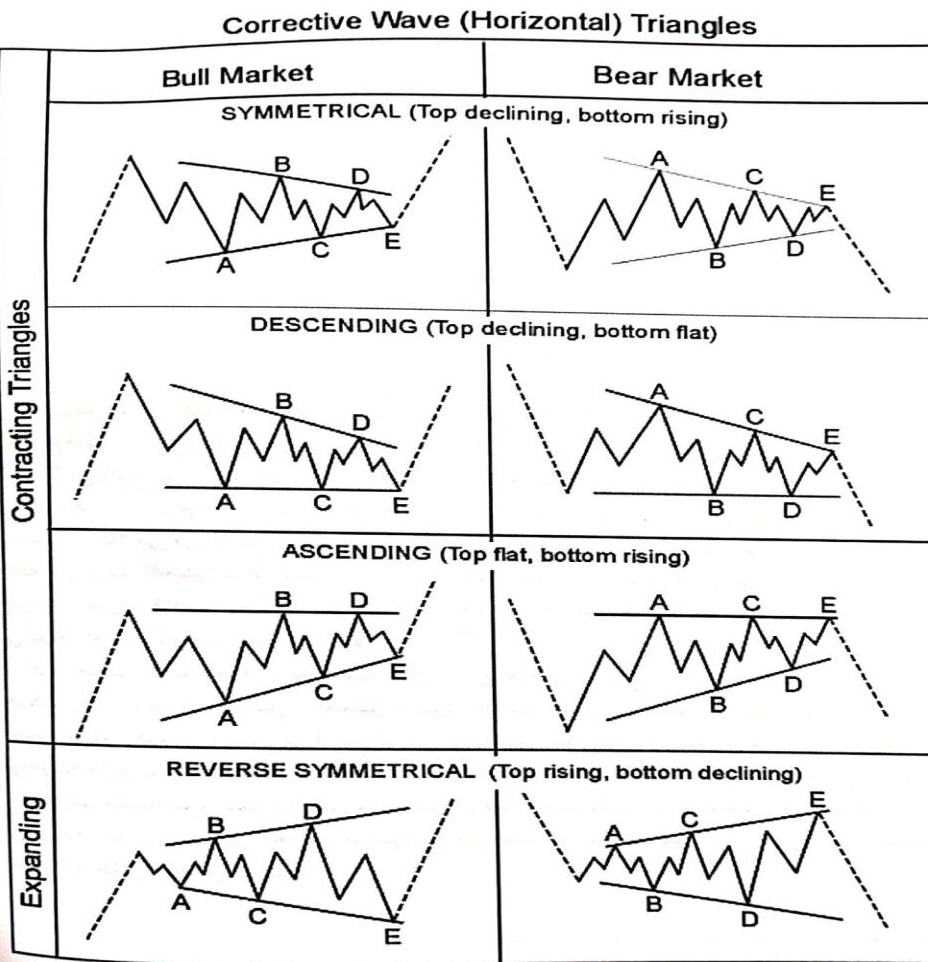

3 . امواج اصلاحی مثلثی (Triangle) :

امواج اصلاحی مثلثی دیگر دسته از امواج اصلاحی زمانی یا اصلاحی جانبی هستند؛ همانطور که پیشتر نیز به آن اشاره شد در این نوع از اصلاح ها حجم معاملات کاهش یافته و دامنه ی نوسان قیمتی محدود میشود.به نوعی میتوان گفت در اصلاح های زمانی یا جانبی نوعی توازن قدرت بین خریداران و فروشندگان برقرار است.

اصلاح های مثلثی بر خلاف دیگر اصلاح هایی تا الآن با آن ها آشنا شدیم دارای 5 موج است؛ و ساختار درونی این امواج به صورت 3_3_3_3_3 است. و معمولا این 5 موج را به صورت abcde نامگذاری میکنند.

الگوی مثلث اصلاحی از دو خط تشکیل شده که یکی نقطه a و c را به هم وصل میکند و خط دیگر نقاط b و d را. ممکن است موج نهایی e از خط عبور کند، اما این موضوع مهم نیست. اصلاح های مثلثی را به صورت کلی و به زبان ساده میتوان به دو نوع اصلی دسته بندی کرد :

- اصلاح های مثلثی همگرا یا جمع شونده (Contracting Triangle) : همانطور که از اسم این اصلاح ها پیداست در این نوع از مثلث چنانچه نقاط a و c را بهم وصل کنیم و به سمت راست امتداد دهیم و همینطور نقاط b و d را نیز به هم وصل کنیم و به سمت راست امتداد دهیم در نهایت این دو خط یکدیگر را قطع مینمایند و یک مثلث همگرا تشکیل میدهند. لازم به ذکر است که حرکت امواج 5 گانه در اکثر مثلثهای اصلاحی، به صورت زیگزاگ است. اما گاهی اوقات یکی از موجها (اغلب موج c) دارای پیچیدگی بیشتری است و ممکن است به صورت فلت یا زیگزاگ پیچیدهای باشد.

اگر در بازار سهام، مثلث اصلاحی در موج 4 تشکیل شود، موج 5 غالباً موجی بسیار تندرو و سریع میشود و مسافتی در حدود پهنای مثلث طی میکند.

- اصلاح های مثلثی واگرا یا باز شونده (Expanding Triangle) : اصلاح های مثلثی واگرا یا باز شونده تنها از نظر شکل ظاهری با اصلاح های مثلثی همگرا یا جمع شونده متفاومت هستند یعنی اگر در این نوع از مثلث ها نقاط a و c را بهم وصل کنیم و به سمت راست امتداد دهیم و همینطور نقاط b و dرا بهم وصل کنیم و به سمت راست امتداد دهیم؛ این دو خط یکدیگر ا قطع نمینمایند و با هم تشکیل یک مثلث واکرا میدهند. لازم به ذکر است که این نوع مثلث 5 موج دارد و ساختار این امواج زیگزاگ گونه است و چنانچه این اصلاح در موج 4 به وجود بیاید، اندازه ی موج 5 به اندازه ی پهنای مثلث خواهد بود.

4 . امواج اصلاحی ترکیبی (Combined) :

امواج اصلاحی ترکیبی همانطور که از اسمشان پیداست، میتوانند ترکیبی از انواع اصلاح های بالا یعنی اصلاح زیگزاگ ، مسطح یا مثلثی باشند.این نوع از امواج اصلاحی نیز معمولا در موج 4 و بعد از یک حرکت سریع قیمت به وجود میآیند. فلسفه ی به وجود امدن این از امواج اصلاحی مربوط استراحت قیمت بعد از یک حرکت شارپ میباشد و موج 5 بلافاصله بعد از این که قیمت مجددا قدرت خود را برای ادامه روند بازیابی کرد به وجود میآید.

الیوت این اصلاحهای عرضی (Sideway Correction) را “Double Three” یا “سهتایی دوگانه” و “Triple Three” یا “سهتایی سهگانه” نام گذاشت. این سهتاییها در مسیر اصلاحهای عرضی ایجاد میشوند و باعث بسط حرکت عرضی و قدرت دادن به بازار خنثی میگردند. در اصلاح های ترکیبی دوگانه و سهگانه، هر الگوی اصلاحی با حروف X، Y و Z نامگذاری میشوند. امواج واکنشی (Reactionary Wave) نیز با X مشخص میشوند و میتوانند دارای هر الگوی اصلاحی باشند.

تفاوت سهتایی دوگانه و سهگانه هم در بخش آخر ترکیب است. در سهتایی دوگانه 2 موج اصلاحی W و Y بسیار مهم هستند و میتوانند الگوهای متفاوت (فلت، زیگزاگ و مثلث) بگیرند. اما در سهتایی سهگانه، علاوه بر موجهای اصلاحی W و Y، موج Z را هم داریم و این موج هم میتواند فلت، زیگزاگ و مثلث باشد.

_ قوانین امواج الیوت و نکات طلایی برای استفاده از آن :

- با تاییدیه گرفتن از الگوهای تایم فریم پایین تر میتوان صحت موج شماری در الگوهای تایم بالاتر را سنجید.

- با شمارش ریزموج ها و تاییده گرفتن از نسبت های فیبوناچی در ریزموج ها و موج های بزرگتر از صحت تحلیل خود مطمئن میشویم.

- فراگیری مباحث پرایساکشن مثل محدوده های حمایتی و مقاومتی، قدرت و مومنتوم بازار میتواند در شناسایی امواج الیوت موثر باشد.

- موج دوم نمیتواند بیش از 100% موج یک را اصلاح کند.

- موج چهارم نمیتواند 100%موج سوم را اصلاح کند.

- موج چهارم نمی تواند وارد محدوده ی موج یک در همان درجه شود.

- موج سوم نباید کوچکترین موج باشد.

- معمولاموج یک موج کوتاهی میشود.

- معمولاموج دوم اصلاح زیادی دارد.

- موج سوم معمولا کشیده ترین موج است و باید بتوان ریز موج های ان را شمرد.

- از نظر الیوتی ساید وی ها و رنج های بزرگ بازار درموج چهارم معمولا رخ میدهد اما به این نکته هم توجه کنید که موج 4 باید متناسب با درجه و اندازه ی موج 2 باشد.

- گاهی اوقاتموج پنجم به دلیل کشیدگی بیش از حد موج سه کوتاه میشود و معمولا از نظر طولی با موج یک برابر می شود.

_ تاریخچه ی استراتژی امواج الیوت :

رالف نلسون الیوت یک حسابدار و نویسنده آمریکایی بود که مطالعه دادههای بازار سهام او را به توسعه استراتژی امواج الیوت و توصیفی از ماهیت چرخهی روانشناسی معاملهگران و شکلی از تحلیل تکنیکال سوق داد.

الیوت در ۲۸ جولای ۱۸۷۱ در مریسویل، کانزاس، آمریکا به دنیا آمد و بعداً به سن آنتونیو، تگزاس نقل مکان کرد. او در اواسط دهه ۱۸۹۰ وارد عرصه حسابداری شد و عمدتاً در سمتهای اجرایی برای شرکتهای راه آهن در آمریکای مرکزی و مکزیک کار میکرد.

الیوت در سال ۱۹۲۷ شروع به مطالعه بازار سهام کرد و بلافاصله متوجه الگوهای تکراری در حرکات قیمت شد. او این الگوها را امواج نامید و معتقد بود که میتوان از آنها برای پیشبینی روندهای بازار استفاده کرد.

الیوت نظریه ی موج خود را در کتاب «موجهای بازار» (The Wave Principle) منتشر کرد که در سال ۱۹۳۸ منتشر شد. این کتاب به سرعت به یکی از پرفروشترین کتابهای تحلیل تکنیکال تبدیل شد و نظریه ی موج الیوت به یکی از محبوبترین روشهای تحلیل تکنیکال تبدیل شد. الیوت در ۱۵ ژانویه ۱۹۴۸ در کینگز پارک، نیویورک، ایالت نیویورک، آمریکا درگذشت.

تاریخچه ی استراتژی امواج الیوت را میتوان به سه دوره تقسیم کرد:

دوره اولیه (۱۹۲۷-۱۹۴۸): این دوره با مطالعه الیوت بر دادههای بازار سهام و توسعه نظریه موج او مشخص میشود.

دوره میانی (۱۹۴۸-۱۹۸۰): این دوره با انتشار کتابها و مقالات متعدد در مورد نظریه موج الیوت توسط شاگردان الیوت مشخص میشود.

دوره مدرن (۱۹۸۰-اکنون): این دوره با توسعه ابزارها و تکنیکهای جدید برای شناسایی امواج الیوت مشخص میشود.

استراتژی امواج الیوت امروزه یکی از محبوبترین روشهای تحلیل تکنیکال در سراسر جهان است. این استراتژی توسط معاملهگران و سرمایهگذاران برای شناسایی روندها، نقاط ورود و خروج و مدیریت ریسک استفاده میشود.

در این مقاله، به بررسی انواع امواج اصلاحی در استراتژی امواج الیوت پرداختیم. همچنین، به نکات کلیدی برای شناسایی این امواج اشاره کردیم. امواج اصلاحی در استراتژی امواج الیوت، امواجی هستند که در خلاف جهت روند اصلی بازار حرکت میکنند. این امواج از سه ریزموج تشکیل شدهاند که هر کدام شکل و ویژگیهای خاص خود را دارند. شناسایی صحیح امواج اصلاحی، برای معاملهگران و سرمایهگذاران بسیار مهم است. این امواج میتوانند به معاملهگران کمک کنند تا روند اصلی بازار را تشخیص دهند و نقاط ورود و خروج مناسب را شناسایی کنند.