استراتژی فاندامنتال

February 19, 2024

چرا استراتژی فاندامنتال را می آموزیم؟

پاسخ روشن است که چرا باید به آموزش استراتژی فاندامنتال بپردازیم، همه مردم به گونه ای با سرمایه گذاری و پول پیوند دارند. به طور طبیعی سرمایه گذاران تمایل به دانستن عواملی که باعث نوسانات قیمت و تغییر آهنگ بازارهای مالی می شوند، هستند. پیامدهای عوامل موثر بر بازار کوتاه مدت یا بلندمدت است. سرمایه گذاران و افرادی که با نحوی با دارایی های مالی سر و کار دارند، بر اساس دیتا های مالی و اقتصادی، اطلاعات، اخبار و قیمت دارایی ها، انتظارات را درک می کنند. کارشناسان و مفسران با ریزبینی آینده و حال اقتصاد و بازارهای مختلف را تشریح کرده و به پیش بینی و ریسک های آینده می پردازند.

برخی معتقدند هر زمان به علت ها و دلایل تغییرات و ایجاد روند پی می بریم، شرایط را بهتر احساس و درک می کنیم. با این وجود گروه دیگری بر این باورند که چه نیازی است که علت ها و ریشه ها را بدانیم و بدون دانستن ریشه ها، سرمایه گذاری بر پایه تحلیل های فنی و تکنیکی قابل مدیریت است.

فهرست مطالب

استراتژی های فاندامنتال به دنبال چه چیزی هستند؟

استراتژی های فاندامنتال تلاش دارد از طریق بررسی متغییرهای ریشه ای، ریسک موجود یا نقاط تمرکز بازار را شناسایی کرده و احساس بازار نسبت به شرایط آینده را درک کند. هرگونه دیتا، اطلاعات و اخباری که به طور مستقیم بر روی عرضه و تقاضا دارایی های مالی موثر باشد. به عنوان یک دیتا فاندامنتالی تلقی می شود. در این استراتژی ها اثر دیتا های فاندامنتالی بر روی وضعیت اقتصاد، بازارها و صنایع بررسی تا به وسیله آن به واکنش سرمایه گذاران و احساس عمومی بازارها پی ببرند. در حقیقت استراتژی های فاندامنتالی بر روی دلایل و ریشه های تغییرات قیمت تمرکز دارد.

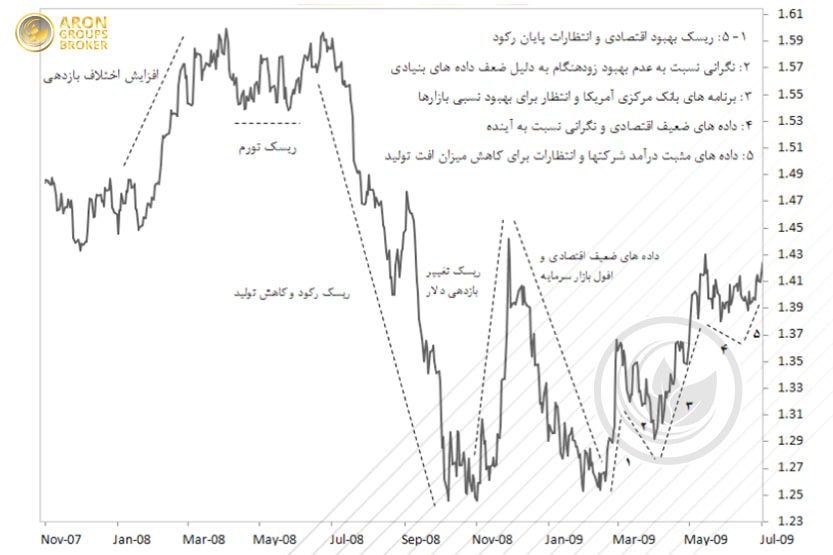

نمونه واقعی: در تصویر زیر مهمترین دلایل تغییر نرخ برابری یورو به دلار مشاهده می کنید.

اگر بپذیریم که تغییرات قیمت و گرایش بازیگران به وسیله پردازش عرضه و تقاضا دست یافتنی است آنگاه:

در استراتژی های فاندامنتال برای جستجو انتظارات، کافیست به دنبال ریسک ها و موضوع تمرکز بازار باشید. ریسک های بازار که ناشی از وضعیت اقتصاد و بازارهای مالی است، انتظارات و سطح عرضه و تقاضا را تحت تاثیر قرار می دهد. بنابراین در استراتژی های فاندامنتال دیتا ها و اطلاعات موثر بر روی وضعیت اقتصاد و بازارهای مالی مورد توجه قرار می گیرد. تا به وسیله آن کنش یا واکنش عرضه و تقاضا پردازش شود. در واقع در این روش بازتاب اقتصاد و بازارهای مالی در نیروی عرضه و تقاضا مورد تجزیه و تحلیل قرار می گیرد.

استراتژی های فاندامنتال به طور کلی به دنبال پاسخ علت ها و دلایل تغییرات قیمت است و در اصل چرایی روندها و حرکت ها را جستجو می کند. تقریباً از اوایل 2007 تا اواخر 2008 نرخ مبادله یورو در برابر پوند افزایش یافت. این حاکی از دلایل مختلفی است که در این دوره سرمایه گذاران دارایی ها یورویی را با دارایی های پوندی مبادله می کرده اند. آیا تحلیل گر فاندامنتال قادر به تشخیص این موارد بود؟ یا آن را پیش بینی کند؟ آیا می توان نرخ مناسب مبادله یورو به پوند را برآورد کرد؟ چه راهبردی را برای آن برگزینیم؟

دریافت چنین موضوعی نیاز به کنکاش عمیق و تجربه کافی دارد، به طوری که در بررسی ریشه ای بتوان عوامل موثر بر تقاضای یورو و ریسک پوند را به درستی تشخیص داد. در استراتژی های فاندامنتال باید قدرت درک این موضوع را داشته باشید که حرکت ها و نوسانات کوتاه مدت بازار را از روندهای اصلی تفکیک کنید. اغلب سرمایه گذاران به دنبال آن هستند که چشم اندازهای اقتصادی را درک کنند تا به وسیله آن روندهای بلندمدت بازار را تشخیص دهند.

بیشتر بخوانید: مارکت کپ چیست؟

استراتژی های فاندامنتال

از دو دیدگاه می توان به استراتژی های فاندامنتال نگریست:

تجزیه و تحلیل ارزش واقعی (تعیین نرخ)

در این بررسی کوشش می شود، با مطالعه اقتصاد، صنعت، صورت های مالی شرکت ها و توجه به الگوها و نظریه های تعیین قیمت ارزش واقعی دارایی ها تعیین شود. در این استراتژی فاندامنتال به بنیاد و اساس اقتصاد، بازارهای مالی و متغییرهای الگو بسیار اهمیت می دهند. و با تفسیر و مطالعه بنیادهای اقتصادی ارزش های آینده را ارزیابی می کنند. استراتژی های فاندامنتال از نقش مرکزی و محوری اقتصاد جهت تعیین حرکت قیمت ها در بازارهای مالی سود می برد. به دیگر سخن استراتژی های فاندامنتال در علم اقتصاد ریشه دارند و هدف آنها، توضیح، تفسیر و پیش بینی حرکت قیمت ها در نتیجه عوامل و بنیادهای اقتصادی است.

در استراتژی های فاندامنتال عوامل اقتصادی، عوامل مالی و سیاسی شناسایی و ارزیابی می گردند. در حقیقت هر عاملی که بر عرضه و تقاضای کالا یا خدمات تاثیرگذار باشد، مورد مطالعه قرار میگیرد. سیاست های پولی و مالی، دیدگاه بانک های مرکزی، دیتا های اقتصادی، عملکرد بازارهای مالی، میزان درآمد و تولید در تجزیه و تحلیل مورد استفاده قرار می گیرد. پس از آن با بررسی همه دیتا ها و اطلاعات موجود، در استراتژی فاندامنتال بر پایه رابطه ها یا ساماندهی و طراحی الگویی به تعیین ارزش جاری دارایی پرداخته می شود. پس از تعیین ارزش واقعی، قیمت جاری با قیمت بازار مقایسه شده و تعیین می گردد که نرخ ها افزایش و کاهش خواهند یافت.

در ارزیابی و تعیین قیمت برآورد و سنجش متغییرها و تعیین دقیق رابطه بین متغییرهای الگو کار دشواری است. از طرف دیگر نقش زمان و انتظارات بازار در پیش بینی دخالت نشده است و معمولاً ارزیابی ها در کوتاه مدت با واقعیت ها همخوانی ندارند.

2. بررسی بنیادها در جهت درک احساس و انتظارات عمومی بازار

در این بررسی علاوه بر توجه بر متغییرهای ریشه ای (مانند تورم، بازدهی، نرخ بهره و …) عوامل موثر بر ریسک پذیری یا ریسک گریزی مورد بررسی قرار می گیرد. از آنجایی که انتظارات و واکنش بازار نسبت به آینده عامل تعیین کننده در عرضه و تقاضا است. تحلیل بنیاد های اقتصادی ضروری به نظر می رسد. این بخش از استراتژی فاندامنتال، به تعیین نرخ کمتر توجه دارد و عمده تمرکز آن بر یافتن ریسک های جاری و آینده بازار بر پایه توجه به تغییر عوامل ریشه ای و موثر در اقتصاد و بازارهای مالی است. موضوعات مورد بحث در بازارهای فارکس بیشتر بر روی این روش متمرکز خواهد بود. چرا که ارزش گذاری دارایی ها و تعیین دقیق مبادله مسیری بسیار دشوار و پیچیده است که در اغلب موارد با واقعیات بازار همخوانی ندارد.

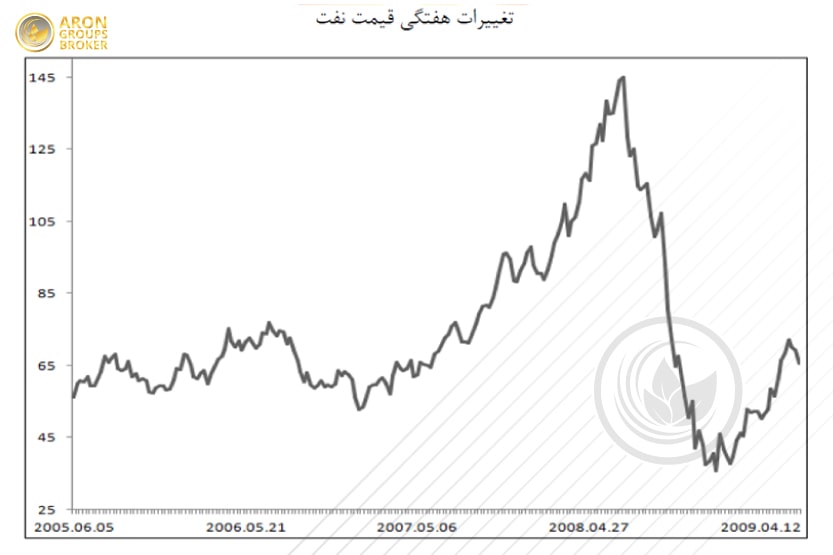

برای درک این موضوع به یک نمونه واقعی توجه کنید. در نیمه نخست سال 2008 قیمت نفت با وجود افزایش میزان تولید نفت اوپک همچنان بالا رفت و به سطح 150 دلار نزدیک شد. رشد میزان تقاضای اقتصادهای نوظهور و کاهش ارزش دلار عوامل موثری بودند که بر روی تقاضا فشار وارد می آوردند. در این زمان طرف عرضه نتوانست بر روی روند افزایشی نفت موثر باشد. در نیمه دوم سال ورق برگشت و با پایین آمدن رشد اقتصادی و بروز بحران مالی در سراسر دنیا تقاضا برای نفت کاهش یافت. انتظارات رکود اقتصادی عامل مهمی برای عقب نشینی تقاضا بود. بررسی بنیادهای اقتصادی بیانگر آن است که در نیمه اول سال ریسک تورم و عوامل موثر بر تقاضا سبب افزایش قیمت نفت نبوده و در نیمه دوم سال ریسک رکود و عوامل موثر بر پایین آمدن سطح تقاضا در کاهش قیمت نفت اثرگذار بوده است. در تجزیه و تحلیل فاندامنتال نفت عوامل موثر بر کاهش یا افزایش تقاضا باید مورد بررسی قرار گیرد. این وضعیت نشان می دهد که درک درست از عوامل موثر بر روی عرضه و تقاضای نفت می تواند به تحلیل گر کمک کند تا واکنش نیروهای بازار را پیش بینی کند.

نکته با اهمیت آن است که در استراتژی فاندامنتال نیازی نیست که همه عوامل موثر در تغییرات قیمت را مد نظر قرار داد.

اهداف استراتژی فاندامنتال

استراتژی های فاندامنتال تلاش دارند که با بررسی عوامل اقتصادی و تجزیه تحلیل آنها به اهداف زیر دست یابد:

- ارزش واقعی نرخ مبادله یا قیمت

- توضیح و تفسیر علل حرکت قیمت ها

- عدم تعادلها

- تعیین جهت حرکت

- گزینش دارایی

- پیش بینی و برآورد قیمت

چیزی که به تجربه دریافته ام از میان اهداف فوق، موارد دو، سه، چهار، پنج به کمک استراتژی های فاندامنتال بسیار راحت تر از سایر استراتژی های تحلیلی قابل دسترسی هستند. یکی از ویژگی های منحصر به فرد استراتژی های فاندامنتال آن است که به تحلیلگر امکان گزینش دارایی را می دهد چرا که بر اساس بنیادهای اقتصادی به راحتی می توان دریافت که به طور کلی چه ارز یا دارایی ای قویترین و چه ارز یا دارایی ای ضعیفترین دارایی به شمار می روند.

از سوی دیگر جریان عمومی بازار و روندها با استفاده استراتژی های فاندامنتال بسیار دقیق تر و راحت تر از سایر روش ها و ابزارها همچون تحلیل تکنیکال قابل حصول است.

بیشتر بخوانید: آشنایی با انواع کندل چکش و نحوه کاربرد آنها

معایب و مزایا استراتژی فاندامنتال

نقطه ضعف استراتژی های فاندامنتال را به نوعی می توان در پیش بینی دقیق و برآورد نرخ مبادله عنوان کرد. چرا که بسیاری از تئوری های تعیین نرخ مبادلات ارز در دوره های کوتاه مدت از کارآمدی چندانی برخوردار نیستند و از این رو در این بخش ها می توان استفاده از ابزارهای تحلیل تکنیکی را جایگزین نمود و تلفیقی از دو رویکرد فاندامنتال و تکنیکی را برای تحلیل بازارهای مالی به کار گرفت. از این طریق هر یک از استراتژی های تحلیلی به نوعی مکمل یکدیگر خواهند بود.

از طرف دیگر استراتژی فاندامنتال ابزار بسیار مناسبی برای یافتن عدم تعادلها به عنوان عامل اصلی نوسانات قیمت دارایی ها است. به جرات می توان گفت که هیچ یک از سایر روش های تحلیلی از قدرت استراتژی های فاندامنتال در این زمینه برخوردار نیستند.

به طور خلاصه مزایای استراتژی فاندامنتال را می توان در گزینه های زیر دید:

• روندهای بلندمدت

• تعیین ارزش

• کسب و کار هوشمند

• تفکیک صنایع

برای انجام سرمایه گذاری های بلند مدت تحلیل های فاندامنتال بر اساس روندهای بلندمدت کارایی مناسبی دارد. توانایی تشخیص وضعیت بلندمدت اقتصادی تکنولوژیکی و تمایلات مصرف کننده که با روش های فاندامنتال صورت می پذیرد، قادر به سود رسانی به سرمایه گذاران صبوری که انتخاب درستی در صنعت و شرکت خریداری شده داشته اند، هست.

تحلیل فاندامنتال دقیق قادر به شناسایی شرکت های ارزشمند است. بسیاری از سرمایه گذاران مشهور با دید بلندمدت به ارزش گذاری سهام می پردازند. افرادی همانند گراهام، وارن بافت و جان نف اسطوره های سرمایه گذاری براساس روش ارزش ذاتی محسوب می شوند. تحلیل فاندامنتالل میتواند شرکت هایی که دارایی های با ارزش، صورت مالی های قوی، سوددهی با ثبات و ماندگار را دارند، شناسایی نماید.

یکی دیگر از دستاوردهای بنیادین تحلیل فاندامنتال رسیدن به درکی درست از مفهوم کسب و کار است. سرمایه گذار بعد از زحمتی که برای انجام بررسی ها و تحلیل های شرکتها انجام می دهد با محرکهای کلیدی در فروش، درآمد و سود شرکت ها آشنا می شود. درآمدها و انتظارات درآمدی محرکی اساسی برای قیمت سهام تلقی می گردد. تحلیل گران تکنیکال نیز با این مساله موافقند که درک صحیح از شیوه های کسب و کارمی تواند سرمایه گذاران را از انتخاب شرکت هایی که در معرض افت ارزش قرار دارند مصون دارد.

قیمت سهم یک شرکت شدیدا تحت تأثیر صنعتی است که شرکت در آن فعالیت می کند. فعالین اقتصادی قادر به شناسایی و طبقه بندی با بررسی صنعت های مختلف از موقعیت های متفاوت هستند. موقعیت های معامله گری میتوانند به پر ریسک (مثل صنایع مبتنی بر تکنولوژی –هوش مصنوعی در زمان کنونی)، کم ریسک (مثل صنایع همگانی)، رشد محور (مثل صنایع کامپیوتری)، ارزش محور (مثل صنایع نفتی)، غیر چرخه ای (مثل صنایع کالاهای اساسی مصرفی)، چرخه ای (مثل صنایع حمل و نقل) و یا درآمد محور مثل صنایعی که درآمد بالا به دست می آورند دسته بندی شوند.

دارایی های مالی عموما حرکت های جمعی دارند و سرمایه گذاران با شناخت مدل کسب و کار هر شرکت یا رفتار ذاتی هر ارز میتواند به درک صحیح تری از گروه بندی آن ها در قالب صنایع مربوطه شان دست یابند. وضعیت کسب و کار یک شرکت و ترکیب درآمدی آن میتواند به سرعت تغییر یابد این اتفاق برای بسیاری از فروشندگان اینترنتی که در واقع ماهیت فروش شان غیر اینترنتی بوده افتاده است. شناخت شیوه های درست کسب و کار برای شرکت های مختلف نقش بسزایی در دسته بندی صحیح آنها در صنایع مشخص داشته و میتواند تفاوت زیادی در ارزش گذاری نسبی آنها ایجاد کند.

به طور خلاصه معایب استراتژی فاندامنتال را می توان در گزینه های زیر دید:

• قید زمان

• تفاوت در شیوه های ارزش گذاری

• ذهنیت های فردی

• شخصیت تحلیل گر و جهت گیری

تحلیل فاندامنتال با وجود این که بینشی صحیح از موقعیت یک دارایی مثل سهام شرکت ها به معامله گر دهد، اما بسیار زمان گیر نیز می باشد. مدل های زمان گیر معمولاً قادرند منجر به ارزش گذاری هایی گردند که با جهت گیری عمومی قیمت فعلی در بازار سهام مغایرت داشته باشد. زمانی که این اتفاق حادث شود، سرمایه گذار نتیجه می گیرد که بازار به درکی نادرست از شرایط موجود رسیده است. این شرایط لزوما به معنی درک غیر صحیح فعالان بازار از کلیه دارایی ها نیست ولی میتواند حاکی از اینکه قیمت بازار و برآورد کلی بازار از قیمت بعضی از دارایی ها تفاوت غیر منطقی دارد.

روش های ارزش گذاری بسته به کلاس های مختلف دارایی و شرایط خاص هر دارایی با یک دیگر تفاوت دارند. بنابراین برای بازارها و دارایی های متفاوت شیوه های متفاوتی به کار برده می شود. این فرآیند میتواند زمان بر و نیاز به انجام تحقیقات متفاوتی باشد. برای مثال یک مدل مبتنی بر تعداد مشترکان میتواند برای شرکت هایی که خدمات اینترنتی ارائه م یدهند ( ISP ) مؤثر واقع شود، ولی برای یک شرکت نفتی الزاما کاربردی ندارد و یا روش های ارزش گذاری برای شرکت های سرمایه گذاری و یا ارائه دهنده ی خدمات بانکی با شرکتهای تولیدی تفاوت دارد. حتی برای بازار به بازار نیز تفاوت های هست.

برآورد ارزش ذاتی یک دارایی مانند سهام وابسته به فرضیات خاصی است که در مدل های ارزش گذاری استفاده می شود. بنابراین هرگونه تغییر در رشد و یا ضرایب مفروضات میتواند تغییر زیادی در ارزش گذاری نهایی ایجاد کند. هر تحلیلگر با استفاده از ضرایب و مفروضات خاصی، ارزش ذاتی خاصی را به دست می آورد که این میتواند با نظر تحلیل گران دیگر که از ضرایب و مفروضات دیگری استفاده کرده متفاوت باشد. از سوی دیگر پاره ای از تحلیلگران با تغییر متغیرهای مدل های ارزش گذاری ارزش ذاتی دلخواه خود از یک سهم را با استناد به این مدل ها به وجود می.آورند گروهی از تحلیلگران فاندامنتال، نیز با تغییر متغیرهای مدل های ارزش گذاری تحلیل های خود را به حالت های خوش بینانه بدبینانه و یا حالتی بین این دو دسته بندی می کنند(سناریو سازی).

بسیاری از اطلاعاتی که در فرآیند تحلیل تأثیر گذارند بر اساس صورت های مالی که خود یک کشور یا شرکت ارایه می دهد. در هر شرکتی بخشی مربوط به ارتباط با سهامداران وجود دارد که وظیفه ی اصلی آنها ارائه صورت های مالی برای سهامداران است. مارک تواین در جایی میگوید دروغ هایی وجود دارند، دروغ های بزرگ و آمارها در واقع زمانی که به مرحله اطلاع رسانی دیتاها و انتشار اطلاعیه ها می رسیم. از طرفی زاویه نگاه تحلیلگران متفاوت است. گروهی از تحلیل گران صورت های مالی شرکت ها را به جهت خرید سهام آنها بررسی می کنند. در واقع تنها تحلیلگران طرفدار خرید هستند که تمایل دارند فراسوی اطلاعات و آمار مربوط به شرکت به تحقیق بپردازند.

تحلیل گران طرفدار خرید عموماً برای صندوق های سرمایه گذاری های مشترک و مدیران مالی کار می کنند. آنها گزارشات مربوط به تحلیلگران طرفدار فروش که در جهت منافع سهام داران عمده یا خود شرکت فعالیت می کنند را بررسی می نمایند. هنگام مطالعه گزارشات باید تمامی ملاحظات مربوط به سمت گیری تحلیلگران را در نظر گرفت. از سویی دیگر تحلیلگران طرفدار خرید صرفاً از نقطه نظر سرمایه گذاری کلان و با دیدگاه پرتفوی گردانی به تحلیل شرکت ها می پردازند. این تحلیلگران اگر هم به نوعی با شرکت در ارتباط باشند ارتباط آنها از جنس ارتباط تحلیلگران طرفدار فروش نمی باشد.

سه هدف اصلی در استراتژی های فاندامنتال

- قیمت چه باید باشد؟ و کجا باید باشد؟ در چه نقطه ای تعادل ایجاد می شود؟

- ریسک و خطر آینده و جاری بازار کدام جهت است؟

- چه دارایی بر دارایی دیگر برتری دارد؟