در بازارهای تبادلات ارزی موسوم به فارکس، گروهی از معاملهگران وجود دارند که از پذیرش ریسک لذت نمیبرند و بیشتر به دنبال فرصتهای کمخطر هستند که به سرعت از آنها سود ببرند. این معاملهگران، که به عنوان آربیتراژگر در فارکس شناخته میشوند، در جستجوی موقعیتهایی در بازارهای مختلف هستند که به آنها اجازه میدهد بدون پذیرش ریسک، از اختلاف قیمت در جفت ارزها سود حاصل کنند. آنها با اتخاذ موقعیتهای خاص در دو یا چند بازار و استفاده از اختلافات قیمتی یا نوسانات بازار، به کسب سود میپردازند. آربیتراژ در فارکس به دلیل تمرکز بر فرصتهای کمریسک و سریع، مورد علاقه بسیاری از معاملهگران محافظهکار است.

آربیتراژ در فارکس به عنوان روشی برای کسب سود بدون ریسک تعریف میشود. این روش از اختلاف قیمت میان بازارهای مختلف استفاده میکند. معاملهگران آربیتراژ، دارایی را در بازاری که قیمت آن پایینتر است خریداری میکنند و به طور همزمان همان دارایی را در بازاری که قیمت آن بالاتر است، به فروش میرسانند. این تفاوت قیمت، فرصتی برای کسب سود فراهم میکند و با حداقل ریسک همراه است. آربیتراژ در فارکس به دلیل طبیعت سریع و پویا، نیازمند دقت بالا و اجرای سریع است تا اطمینان حاصل شود که فرصتهای بازار از دست نمیروند.

در این مقاله می آموزیم

مفهوم آربیتراژ در فارکس

استراتژی آربیتراژ در فارکس یا سوداگری ارزی به فرایندی گفته میشود که در آن یک شخص یا نهاد، کالا یا دارایی را از بازاری با قیمت پایین خریداری کرده و بلافاصله آن را در بازاری دیگر که قیمت آن بالاتر است، به فروش میرساند. این استراتژی مبتنی بر استفاده از اختلاف قیمت میان بازارهای مختلف است تا بدون ریسک یا با ریسک بسیار کم، سود کسب شود.

در زمینه ارز، استراتژی آربیتراژ اینگونه عمل میکند: یک معاملهگر ارز یا فارکس، یک ارز را از بازاری که قیمت آن پایینتر است خریداری میکند و بلافاصله آن را در بازاری دیگر که قیمت آن بالاتر است، به فروش میرساند. این فرایند برای استفاده از تفاوت قیمت انجام میشود و میتواند به دلیل سرعت بالای بازارهای ارز، فرصتی جذاب برای معاملهگران ایجاد کند. این روش به مهارت و دقت بالا نیاز دارد، زیرا فرصتهای آربیتراژ ممکن است بسیار سریع ناپدید شوند.

استراتژی آربیتراژ یک روش معاملاتی است که معاملهگر از طریق ورود همزمان به دو یا چند بازار، فرصتهای سودآوری بدون ریسک را شناسایی و اجرا میکند. این استراتژی بر اساس شناسایی ناکارآمدیهای بازار و استفاده از تفاوت قیمتها در بازارهای مختلف استوار است. با این حال، فرصتهای آربیتراژ همیشه وجود ندارند، زیرا عوامل عرضه و تقاضا معمولاً به تنظیم و همسانسازی نرخها در بازارهای مختلف کمک میکنند.

در بازار فارکس، یکی از ویژگیهای کلیدی این است که نرخ ارز در همه بازارهای معاملاتی تقریباً یکسان اعلام میشود. به عبارت دیگر، موقعیت جغرافیایی معمولاً تأثیر قابلتوجهی در ایجاد تفاوتهای نرخ مبادله ندارد. این واقعیت، فرصتهای آربیتراژ در فارکس را محدود میکند، اما با این حال، معاملهگران باتجربه میتوانند در زمانهای مشخصی از این استراتژی بهره ببرند.

از آنجا که فرصتهای آربیتراژ در فارکس ممکن است بسیار کوتاهمدت باشند، معاملهگران باید با دقت و سرعت عمل کنند تا از این فرصتها استفاده کنند. این کار به توانایی شناسایی سریع تفاوتهای قیمت و اجرای معاملات همزمان در بازارهای مختلف نیاز دارد.

همسانی نرخهای مبادله ارز معمولاً به دلیل فعالیتهای آربیتراژ ایجاد میشود. آربیتراژ یک استراتژی معاملاتی است که از تفاوتهای کوتاهمدت در نرخها سود میبرد. زمانی که آربیتراژگران این اختلاف قیمتها را شناسایی میکنند، با ورود به بازارهای مختلف و اجرای معاملات، به طور طبیعی باعث همسانسازی نرخها میشوند.

آربیتراژگران با خرید ارز در بازاری که قیمت پایینتری دارد و فروش همزمان آن در بازاری با قیمت بالاتر، اختلاف نرخ را از بین میبرند. این فرآیند، نوسانات و ناکارآمدیها را در بازار کاهش میدهد و به یکسانسازی نرخهای مبادله کمک میکند. به همین دلیل، فرصتهای آربیتراژ معمولاً زودگذر هستند و برای سودآوری از آنها، نیاز به تحلیل سریع و تصمیمگیری بهموقع است.

استراتژی آربیتراژ: چگونگی اثرگذاری بر قیمتها

وقتی که استراتژی آربیتراژ در فارکس اجرا میشود، این روند به طور طبیعی تأثیر مستقیمی بر قیمتها دارد. در اینجا سه گام اساسی که در زمان انجام عملیات آربیتراژ رخ میدهد، آمده است:

- افزایش قیمت در بازار با نرخ پایین: نیروهای عرضه و تقاضا در بازارهایی که قیمتها پایینتر است، با افزایش تقاضا، قیمتها را بالا میبرند.

- کاهش قیمت در بازار با نرخ بالا: در مقابل، در بازاری که قیمتها افزایش یافته است، با افزایش عرضه، نرخها کاهش مییابند.

- پایان آربیتراژ با یکسان شدن نرخها: زمانی که قیمتها یکسان شوند و فرصتهای سودآوری دیگر وجود نداشته باشد، عملیات آربیتراژ پایان مییابد.

ویژگیهای عملیات آربیتراژ

آربیتراژ معمولاً بهعنوان عملیاتی بدون ریسک شناخته میشود زیرا معاملهگران خرید و فروش را بهطور همزمان انجام میدهند. از آنجا که تعداد زیادی معاملهگر در بازار وجود دارند که به دنبال فرصتهای آربیتراژ هستند، این فرصتها معمولاً بسیار محدود و به سرعت از بین میروند.

مثال عملی برای درک آربیتراژ در فارکس

فرض کنید در چند بازار شرایطی برای آربیتراژ وجود دارد. در یک روز مشخص، نرخ پوند در برابر دلار 2 و نرخ یورو در برابر دلار 1.3 است. در این حالت، نرخ یورو در برابر پوند باید برابر با 0.65 باشد تا هماهنگی بین سه نرخ یورو، پوند، و دلار برقرار شود. اما اگر نرخ یورو در برابر دلار به 1.4 افزایش یابد، این هماهنگی از بین میرود.

در این حالت، معاملهگران آربیتراژ میتوانند با خرید و فروش همزمان سه ارز، سود کسب کنند. بهعنوانمثال:

- اگر 1.3 دلار را پرداخت کنید، 0.65 پوند به دست میآورید و سپس میتوانید آن را با یک یورو مبادله کنید.

- اگر 1 یورو برابر با 2 دلار باشد (EURUSD = 2)، 1 پوند برابر با 1.3 دلار (GBPUSD = 1.3)، و 1 یورو برابر با 0.65 پوند (EURGBP = 0.65)، معاملهگران آربیتراژ میتوانند از این تفاوتها سود ببرند.

اثر آربیتراژ بر بازارها

استراتژی آربیتراژ در فارکس در نهایت به حفظ هماهنگی نرخهای مبادله ارز در بازارهای مختلف کمک میکند. این باعث میشود تا نرخهای تبادل نامستقیم (ارزهای متقاطع) با مؤلفههای خود در سایر بازارها هماهنگ شوند، و به یکپارچگی در بازارهای مالی کمک کند.

مفهوم اسپرد در فارکس

در تمامی بازارهای مالی، اسپرد یک مفهوم مهم است و بازار فارکس نیز از این قاعده مستثنا نیست. اسپرد در واقع تفاوت بین قیمت خرید و فروش یک دارایی است. به طور کلی، اسپرد نشاندهنده اختلاف قیمت بین نرخهای Bid (قیمت خرید) و Ask (قیمت فروش) در بازار است. این اختلاف قیمت نشان میدهد که چقدر باید برای خرید یک دارایی پرداخت کنید و چقدر میتوانید با فروش آن دریافت کنید.

محاسبه اسپرد در فارکس بسیار ساده است. کافی است قیمت فروش (Ask) یک جفت ارز را از قیمت خرید (Bid) آن کم کنید تا میزان اسپرد به دست آید. به طور معمول، اسپرد را با “پیپ” نشان میدهند. یک پیپ معادل 0.0001 واحد از نرخ یک جفت ارز است. به عنوان مثال، اگر قیمت فروش جفت ارز EUR/USD برابر با 1.13398 و قیمت خرید آن 1.13404 باشد، اسپرد بین این دو 0.00006 یا 0.6 پیپ خواهد بود.

اسپرد میتواند به عوامل مختلفی مانند نقدینگی بازار، حجم معاملات، نوسانات بازار و شرایط عرضه و تقاضا بستگی داشته باشد. به طور معمول، اسپردهای پایینتر در شرایط بازار با نقدینگی بالا و اسپردهای بالاتر در شرایط بازار با نوسانات زیاد مشاهده میشوند.

اگر اسپرد یک جفت ارز در فارکس زیاد شود، به این معنی است که فاصله بین قیمت خرید و فروش آن جفت ارز افزایش یافته است. چنین وضعیتی معمولاً به دلیل دو عامل رخ میدهد: یا نوسانات بازار بهطور قابل توجهی افزایش یافته یا نقدشوندگی آن جفت ارز کاهش یافته است. اسپرد زیاد میتواند نشاندهنده ریسک بیشتر و شرایط معاملاتی نامطلوبتر باشد.

اسپرد کم به این معنی است که اختلاف بین قیمت خرید و فروش کاهش یافته است. این معمولاً نشاندهنده بازار با حجم معاملات بالا و نقدشوندگی بیشتر است. اسپردهای پایینتر به معنای هزینههای معاملاتی کمتر برای معاملهگران و معمولاً شرایط پایدارتر بازار است.

توجه به تغییرات اسپرد برای معاملهگران فارکس بسیار مهم است. اگر اسپرد بهطور ناگهانی تغییر کند، میتواند بهطور مستقیم بر معاملات تأثیر بگذارد و ریسک ضرر را افزایش دهد. برای مثال، فرض کنید اسپرد در جفت ارز EUR/USD برابر با 0.6 پیپ است. اگر بخواهید بلافاصله جفت ارز را بخرید و سپس بفروشید، شما 0.6 پیپ کمتر دریافت خواهید کرد. اما اگر اسپرد بهطور ناگهانی افزایش یابد، ممکن است مجبور شوید جفت ارز را با قیمت بسیار پایینتر بفروشید، که میتواند منجر به ضرر قابل توجهی شود.

برای کاهش ریسک ناشی از اسپردهای متغیر و نوسانات بازار، معاملهگران میتوانند اقدامات زیر را انجام دهند:

- کاهش حجم معاملات: در زمانهایی که بازار به شدت نوسانی است، کاهش حجم معاملات میتواند به کاهش ریسک کمک کند.

- توجه به زمانبندی معاملات: زمانهایی که بازار نوسان بیشتری دارد یا اخبار مهمی منتشر میشود، معمولاً اسپرد نیز بیشتر است. در این شرایط، بهتر است از معامله اجتناب کنید یا با حجم کمتر وارد شوید.

- استفاده از دستورات محافظتی: استفاده از دستورات حد ضرر و حد سود با در نظر گرفتن اسپرد میتواند به مدیریت ریسک کمک کند.

این نکات به شما کمک میکنند تا از ریسکهای مرتبط با اسپرد در بازار فارکس جلوگیری کنید و تجربه معاملاتی ایمنتری داشته باشید.

تئوری قیمتگذاری آربیتراژ

تئوری قیمتگذاری آربیتراژ یا APT (Arbitrage Pricing Theory) بیان میکند که بازده یک دارایی را میتوان بر اساس بازده مورد انتظار و عوامل کلان اقتصادی که بر قیمت دارایی تأثیر میگذارند، پیشبینی کرد. این تئوری فرض میکند که اگر این بازده مورد انتظار با قیمتهای فعلی بازار تطابق نداشته باشد، فرصتی برای آربیتراژ به وجود میآید، که در آن یک معاملهگر میتواند از اختلاف قیمتها در بازارهای مختلف سود ببرد.

آربیتراژ اغلب بهعنوان «سود بدون ریسک» شناخته میشود، اما در واقع، تعداد بسیار کمی از معاملات بدون ریسک هستند. یک روی سکه آربیتراژ سودآور است، اما روی دیگر آن ریسکی است که در اثر اشتباه در مفروضات به وجود میآید. اگر آربیتراژ بر اساس مفروضاتی اشتباه باشد، معامله ممکن است منجر به ضرر شود.

تئوری قیمتگذاری آربیتراژ بر اساس مفروضات مربوط به بازده مورد انتظار دارایی و عدم تغییر نرخهای بهره استوار است. عواملی که منجر به قیمتگذاری اشتباه میشوند، به مرور زمان تصحیح میشوند. این اصلاح قیمت ممکن است فرصتی برای معاملهگرانی که از سرعت عمل برخوردار هستند، ایجاد کند تا از تفاوت قیمتها بهره ببرند.

در نتیجه، معاملهگران موفق آربیتراژ کسانی هستند که میتوانند از فرصتهای ناپایدار بهرهبرداری کنند و در عین حال ریسکها را مدیریت کنند. این امر نیازمند تحلیل دقیق، سرعت عمل، و توانایی درک عوامل کلان اقتصادی است که ممکن است بر قیمت دارایی تأثیر بگذارد.

انواع استراتژیهای آربیتراژ در فارکس

معاملات آربیتراژ در فارکس به چه معناست؟ این نوع معاملهگری شامل خرید داراییها در یک بازار و فروش سریع آنها در بازاری دیگر به منظور کسب سود از تفاوت قیمتها است. هدف معاملات آربیتراژ بهرهگیری از اختلاف قیمتها یا ناکارآمدی بازارهای مختلف برای یک دارایی مشخص است، که در نهایت میتواند منجر به سود بدون ریسک شود. در ادامه یک مثال عملی برای روشنتر شدن این مفهوم آورده شده است:

فرض کنید سهام شرکت A در بازار بورس نیویورک (NYSE) به قیمت 20 دلار معامله میشود، درحالیکه همین سهم در بازار بورس تورنتو (TSE) به قیمت 20.50 دلار معامله میشود. اگر یک معاملهگر این سهام را در بورس نیویورک بخرد و بلافاصله آن را در بورس تورنتو بفروشد، میتواند به ازای هر سهم 0.50 دلار سود کسب کند.

این نوع معاملات آربیتراژ به نیاز فوری برای خرید و فروش بستگی دارد، زیرا قیمتها میتوانند به سرعت تغییر کنند و ممکن است منجر به سود بالاتر، ثابت ماندن سود، یا حتی سود کمتر شوند. اگر قیمتها تعدیل شوند و قیمت سهام در بورس تورنتو کمتر از قیمت خرید شما در نیویورک شود، در نهایت ممکن است با ضرر روبرو شوید.

آربیتراژ میتواند یک استراتژی سودآور باشد، اما نیازمند واکنش سریع به تغییرات بازار و داشتن دانش دقیق از تفاوت قیمتها است. این استراتژی اغلب توسط معاملهگران حرفهای استفاده میشود که منابع و ابزارهای لازم برای بهرهمندی از فرصتهای آربیتراژ را دارند.

انواع آربیتراژ در فارکس به صورت کلی به سه دسته تقسیم می گردد اما مدل های دیگری نیز وجود دارد که در ادامه تشریح کرده ایم

- آربیتراژ ساده: این شامل خرید و فروش یک جفت ارز در دو کارگزار مختلف با قیمتهای متفاوت است.

- آربیتراژ مثلثی: از سه جفت ارز برای بهرهمندی از یک ناکارآمدی در قیمتگذاری بین آنها استفاده میکند.

- آربیتراژ آماری: از تکنیکهای آماری برای شناسایی فرصتهای آربیتراژ احتمالی استفاده میکند.

داراییهای قابل معامله در استراتژی آربیتراژ در فارکس عمدتاً شامل جفتهای ارزی هستند. جفت ارز در واقع بیانگر ارزش یک ارز نسبت به ارز دیگر است، که یکی برای فروش و دیگری برای خرید است. معمولاً در بازار فارکس، سود یا زیان بر اساس نوسانات کوچک اندازهگیری میشود، که به آن “پیپ” میگویند. هر پیپ برابر است با ۰.۰۰۰۱ واحد از ارزش یک ارز، و اگرچه ممکن است به نظر کوچک بیاید، اما در مقیاسهای بزرگتر ارزش قابلتوجهی دارد.

معاملهگران آربیتراژ فارکس از اختلافات جزئی در نرخ ارز میان بازارهای مختلف سود میبرند. این سودها به دلیل همین پیپهای کوچک رخ میدهد. وقتیکه نرخ تبدیل یک جفت ارز در بازارهای مختلف متفاوت است، آربیتراژگران وارد عمل میشوند، از این اختلاف استفاده میکنند و در نتیجه قیمتها را به همسانسازی نزدیک میکنند.

با توجه به اینکه آربیتراژ به سرعت اختلافات قیمت را از بین میبرد، سودها معمولاً کوچک و کوتاهمدت هستند. اما این پیپهای کوچک، زمانی که به تعداد کافی در معاملات زیاد انباشته شوند، میتوانند به سودهای قابلتوجهی منجر شوند. به همین دلیل، آربیتراژ در فارکس نیازمند تصمیمگیری سریع و دقیق، و همچنین درک عمیق از مفاهیم مرتبط با جفتهای ارزی است.

آربیتراژ مثلثی در فارکس: مفهوم و مثال عملی

آربیتراژ مثلثی در فارکس یک روش معاملاتی و آربیتراژ در فارکس است که با تعدیل معاملات برای بهرهبرداری از تفاوتهای قیمت در بازار، بهویژه میان جفتهای ارز مختلف، کار میکند. این استراتژی آربیتراژ پیچیدهتر از سایر روشهاست زیرا شامل تبدیل ارز بین چندین جفت ارزی میشود تا از ناکارآمدیهای قیمتی بهرهمند شود.

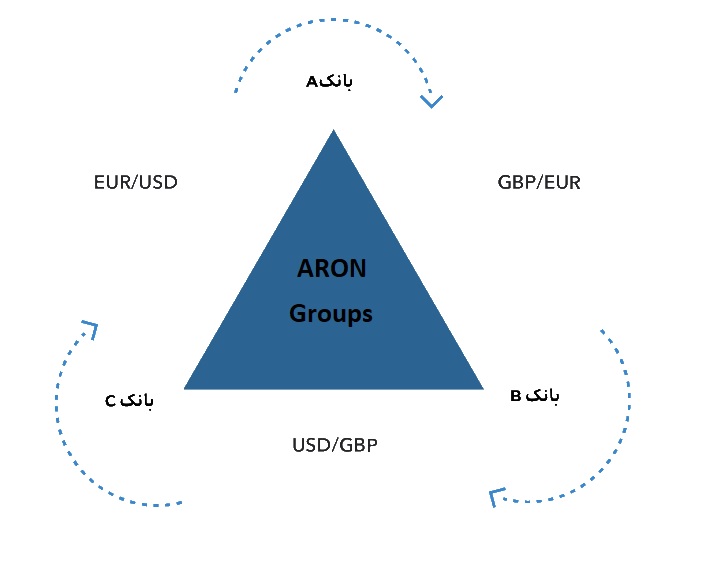

آربیتراژ در فارکس به شکل مثلثی، معاملهگر با استفاده از سه جفت ارز مختلف، معمولاً در سه بانک، معامله میکند تا از تفاوتهای نرخ ارز سود ببرد. یک مثال عملی از آربیتراژ مثلثی در فارکس به شرح زیر است:

فرض کنید شما 1000 دلار دارید و میخواهید در سه بانک بر اساس نرخهای مبادله زیر معامله کنید:

- نرخ مبادله EUR/GBP برابر با 0.90 است.

- نرخ مبادله EUR/USD برابر با 1.25 است.

- نرخ مبادله GBP/USD برابر با 1.50 است.

با 1000 دلار، میتوانید این فرآیند را طی کنید:

- تبدیل 1000 دلار به یورو، که 900 یورو به شما میدهد.

- تبدیل 900 یورو به پوند، که 720 پوند به دست خواهید آورد.

- در آخر، 720 پوند را به دلار تبدیل کنید، که 1080 دلار به شما خواهد داد.

با این فرآیند، بدون در نظر گرفتن هزینههای تراکنش یا مالیات، شما توانستهاید با استفاده از آربیتراژ مثلثی در فارکس، 80 دلار سود کسب کنید.

استراتژی آربیتراژ مثلثی از تفاوت نرخ ارز میان جفتهای مختلف بهرهبرداری میکند و به شما امکان میدهد بدون ریسک زیاد به سود برسید. اگرچه این مثال ساده است، در معاملات واقعی، توجه به هزینههای تراکنش، مالیات، و سایر عوامل که ممکن است بر سود تأثیر بگذارند، ضروری است.

آربیتراژ آماری در فارکس: مفهوم و استراتژیها

آربیتراژ آماری (Statistical Arbitrage) یکی از استراتژیهای رایج معاملاتی آربیتراژ در فارکس است که بر اساس تجزیهوتحلیل آماری عملکرد داراییها کار میکند. در این روش، معاملهگران از همبستگیهای مثبت بین داراییها استفاده میکنند و از فرصتهای موقتی که از انحراف از روند طبیعی ایجاد میشود، بهره میبرند.

برای مثال، فرض کنید که قیمتهای سهام دو شرکت مانند فورد و جنرال موتورز معمولاً با هم حرکت میکنند. اگر ناگهان یکی از آنها شروع به حرکت در جهت مخالف کند، این میتواند یک فرصت برای آربیتراژ آماری باشد. معاملهگران بر این باورند که این نوع انحرافها معمولاً موقتی است و قیمتها احتمالاً دوباره همسو میشوند. این رویکرد بر اساس مدل بازگشت میانگین عمل میکند.

یک استراتژی رایج در آربیتراژ آماری این است که سهام در حال افزایش را بهطور موقت “شورت” کنید (فروش) و سهامی که در حال کاهش است را بخرید. این رویکرد زمانی مؤثر است که دو سهام یا دارایی بهطور معمول با یکدیگر حرکت میکنند، اما یک انحراف ناگهانی رخ داده است. معاملهگران با شرطبندی بر این فرض که قیمتها دوباره به حالت همسو بازمیگردند، میتوانند سود کسب کنند.

محصولات کالایی مانند نفت خام غرب تگزاس و نفت برنت نیز معمولاً با یکدیگر حرکت میکنند. اگر تفاوت قیمت معمولی بین آنها افزایش یا کاهش یابد، این میتواند یک فرصت آربیتراژ آماری باشد.

آربیتراژ آماری از ابزارهای قدرتمندی است که به معاملهگران اجازه میدهد تا از ناکارآمدیهای قیمتی کوتاهمدت سود ببرند. بااینحال، باید به ریسکهای مرتبط با این استراتژی نیز توجه داشت. عوامل غیرمنتظره میتوانند منجر به ادامه انحراف یا تغییر روند شوند، که میتواند باعث زیان شود. به همین دلیل، مدیریت ریسک و تحقیق دقیق در مورد همبستگیهای آماری ضروری است.

آربیتراژ دو ارزی در فارکس: مفهوم و نحوه عملکرد

آربیتراژ دو ارزی (Two-currency arbitrage) یکی دیگر از محبوبترین استراتژیهای آربیتراژ در فارکس است. در این روش، معاملهگر با استفاده از تفاوت قیمت جفت ارزهای مشابه در میان کارگزاران فارکس یا بانکهای مختلف، سود میبرد. جفت ارز EUR/USD (یورو به دلار) یکی از بیشترین معاملات را در بازار فارکس دارد و اغلب هدف آربیتراژ دو ارزی قرار میگیرد.

برای مثال، فرض کنید قیمت فروش بانک A برای جفت ارز EUR/USD کمتر از قیمت خرید بانک B است. یک معاملهگر میتواند یورو را از بانک A با پرداخت دلار خریداری کند و سپس آن را به بانک B بفروشد، و از این اختلاف قیمتی سود ببرد. این فرآیند نیاز به سرعت و دقت دارد، زیرا اگر سایر معاملهگران نیز متوجه این اختلاف قیمت شوند، فرصت آربیتراژ بهسرعت از بین میرود.

همچنین باید توجه داشت که افزایش تقاضا برای یورو در بانک A باعث افزایش قیمت میشود، در حالی که عرضه بیشتر یورو در بانک B باعث کاهش قیمت خواهد شد. این تغییرات ممکن است فرصت آربیتراژ را کاهش دهد، بنابراین معاملهگران باید سرعت عمل داشته باشند.

یکی از دلایل محبوبیت آربیتراژ دو ارزی این است که اغلب نیاز به تحلیلهای پیچیده ندارد. معاملهگران میتوانند بهسادگی از تفاوت قیمتها بهرهبرداری کنند. با این حال، باید به یاد داشت که این نوع آربیتراژ به دلیل نوسانات سریع قیمتها و رقابت شدید بین معاملهگران، ریسکهای خود را دارد. بنابراین، استفاده از ابزارهای تحلیل و مدیریت ریسک برای موفقیت در آربیتراژ دو ارزی ضروری است.

آربیتراژ اسپات فیوچر

آربیتراژ اسپات فیوچر (Spot-Future Arbitrage) یکی از روشهای کسب سود از طریق ایجاد موقعیت معاملاتی در بازارهای اسپات (نقدی) و فیوچرز (آتی) است. در این استراتژی، معاملهگر یک دارایی خاص را با قیمتی مشخص خریداری کرده و همزمان آن را در بازار فیوچرز با قیمتی بالاتر میفروشد یا برعکس. هدف از این نوع آربیتراژ، بهرهبرداری از اختلاف قیمت بین بازارهای نقدی و آتی است.

مثال برای آربیتراژ اسپات فیوچر فرض کنید دارایی خاصی در بازار نقدی با قیمت 100 دلار معامله میشود، اما قیمت قرارداد فیوچرز یکماهه برای همان دارایی 104 دلار است. اگر هزینههای حمل، ذخیرهسازی، بیمه، و تأمین مالی برای نگهداری این دارایی برای یک ماه 3 دلار باشد، معاملهگر میتواند یک پوزیشن خرید در بازار نقدی باز کند و همزمان قرارداد فیوچرز یکماهه را بفروشد. سپس معاملهگر دارایی را تا زمان انقضای قرارداد فیوچرز نگه میدارد و در پایان آن را تحویل میدهد. با این کار، سود خالص 1 دلار به دست میآورد.

چرا آربیتراژ اسپات فیوچر جذاب است؟ آربیتراژ اسپات فیوچر میتواند یک روش سودآور برای معاملهگران باشد زیرا در این استراتژی، فرصتهای سود بدون ریسک وجود دارد. اختلاف قیمت بین بازار نقدی و بازار فیوچرز میتواند به دلیل عوامل مختلفی باشد، از جمله نوسانات بازار، تفاوت در هزینههای حمل و نگهداری، یا حتی انتظارات بازار نسبت به قیمت آینده یک دارایی.

نکاتی برای موفقیت در آربیتراژ اسپات فیوچر برای موفقیت در آربیتراژ اسپات فیوچر، معاملهگران باید به سرعت عمل کنند و به تغییرات قیمت در بازارها توجه داشته باشند. همچنین، باید هزینههای مرتبط با نگهداری و معاملهگری، مانند هزینههای تراکنش و مالیات، را در نظر بگیرند. با توجه به رقابت شدید، فرصتهای آربیتراژ در فارکس ممکن است بهسرعت ناپدید شوند، بنابراین سرعت عمل و دقت در اجرای معاملات بسیار مهم است.

این نوع آربیتراژ در فارکس یکی از روشهای پیچیدهتر برای کسب سود در بازارهای مالی است و نیاز به درک عمیق از سازوکار بازارها و عوامل تأثیرگذار بر قیمتها دارد. به همین دلیل، معاملهگران حرفهای و با تجربه اغلب از این استراتژی استفاده میکنند.

استراتژی آربیتراژ نرخ بهره تحت پوشش: نحوه عملکرد و سودآوری

آربیتراژ نرخ بهره تحت پوشش (Covered Interest Rate Arbitrage) یک استراتژی آربیتراژ در فارکس است که معاملهگران از تفاوت نرخ بهره بین دو ارز برای کسب سود استفاده میکنند. این استراتژی با استفاده از یک قرارداد آتی (forward contract) برای کاهش ریسک ناشی از نوسانات نرخ ارز صورت میگیرد. در اینجا نحوه عملکرد آربیتراژ نرخ بهره تحت پوشش برای جفت ارز EUR/USD را شرح میدهیم:

- شناسایی تفاوت نرخ بهره: معاملهگر باید تفاوت نرخ بهره بین منطقه یورو و ایالات متحده را تعیین کند. اگر نرخ بهره در منطقه یورو بالاتر از ایالات متحده باشد، فرصتی برای آربیتراژ نرخ بهره تحت پوشش وجود دارد.

- تبدیل دلار به یورو و سرمایهگذاری با نرخ بهره بالاتر: معاملهگر مقداری دلار آمریکا را با نرخ نقدی به یورو تبدیل میکند. سپس یوروها را با نرخ بهره بالاتر در منطقه یورو سرمایهگذاری میکند. این میتواند شامل سپردهگذاری در یک حساب با بازده بالا یا خرید اوراق قرضه یورو باشد.

- قرارداد آتی برای پوشش ریسک نرخ ارز: معاملهگر یک قرارداد آتی برای EUR/USD ترتیب میدهد که نرخ مبادله آینده را تعیین میکند. این قرارداد آتی به معاملهگر اجازه میدهد تا نرخ ارز را در یک تاریخ آینده مشخص کند، بنابراین در برابر نوسانات احتمالی نرخ ارز در طول مدت سرمایهگذاری محافظت میشود.

- دریافت سود به یورو: پس از سرمایهگذاری، معاملهگر سود حاصل از نرخ بهره بالاتر را به یورو دریافت میکند.

- تبدیل یورو به دلار با نرخ تضمینشده: در پایان دوره سرمایهگذاری، معاملهگر میتواند یوروها را با نرخ تضمینشده به دلار آمریکا تبدیل کند. از آنجایی که قرارداد آتی نرخ ارز را تضمین کرده است، معاملهگر میتواند اطمینان حاصل کند که سود بهدستآمده از تفاوت نرخ بهره حفظ خواهد شد.

با این رویکرد، آربیتراژ نرخ بهره تحت پوشش به معاملهگران اجازه میدهد تا از اختلاف نرخ بهره بین دو ارز سود ببرند، در حالی که با استفاده از قراردادهای آتی، ریسک نوسانات نرخ ارز را پوشش میدهند. با این حال، برای موفقیت در این استراتژی، معاملهگران باید دانش دقیقی از نرخ بهره، بازارهای مالی، و نحوه استفاده از ابزارهای پوشش ریسک داشته باشند.

محدودیتهای استراتژی آربیتراژ: دلایل، خطرات، و موانع

استراتژی آربیتراژ در فارکس ممکن است به نظر برسد که یک روش بیخطر برای کسب سود از تفاوت قیمتها در بازارهای مختلف است، اما در عمل محدودیتها و خطرات قابل توجهی وجود دارد که ممکن است معاملهگران را از انجام معاملات موفق بازدارند. این محدودیتها به این نکته اشاره دارند که حتی تحت شرایط مطلوب، معاملهگران هوشمند ممکن است نتوانند به سرعت از فرصتهای آربیتراژ در فارکس بهرهبرداری کنند.

سه عامل اصلی که میتوانند محدودیتهایی برای استراتژی آربیتراژ در فارکس ایجاد کنند، عبارتند از:

- ریسک دارایی خاص: این یکی از بارزترین خطراتی است که معاملهگران آربیتراژ با آن روبرو میشوند. فرض کنید که شما معتقدید قیمت یک دارایی، مانند سهام فورد، بیش از حد بالاست و اقدام به فروش آن میکنید. اما اگر اخبار منفی غیرمنتظره باعث کاهش قیمت آن شود، ریسک شما افزایش مییابد. اگرچه میتوانید با خرید سهام دیگر مانند سهام هوندا ریسک خود را کاهش دهید، اما ریسک دارایی خاص همچنان باقی است.

- خطر معاملهگران مزاحم: این خطر به دلیل وجود معاملهگرانی است که بر اساس اطلاعات یا تجزیه و تحلیلهای مالی دقیق عمل نمیکنند. اعمال معاملهگران مزاحم میتواند قیمتگذاری غلط را در کوتاهمدت تشدید کند و بر آربیتراژگرانی که قصد بهرهبرداری از فرصتها را دارند، فشار وارد کند. جان مینارد کینز، اقتصاددان بزرگ، این خطر را اینگونه توصیف میکند: “بازارها میتوانند برای مدتی بیشتر از آنچه شما تحلیل کنید، غیرمنطقی بمانند.” معاملهگران مزاحم با تصمیمات خود، به ویژه بر اساس احساسات، میتوانند قیمتگذاری غلط را بدتر کنند و آربیتراژگران را مجبور به خروج از پوزیشنها و تحمل زیانهای بیشتر کنند.

- هزینههای اجرایی: این هزینهها شامل هزینههای معاملاتی مانند شکاف بین قیمت پیشنهادی خرید و فروش، کمیسیونها، و هزینههای تأمین مالی یا وامگرفتن از کارگزار است. برخی بازارها نیز ممکن است محدودیتهایی بر فروش استقراضی داشته باشند. اگر سهام کافی برای قرض دادن وجود نداشته باشد، آربیتراژگران نمیتوانند موقعیت فروش بگیرند. محدودیتهای قانونی نیز میتواند باعث ایجاد موانع برای استراتژی آربیتراژ شود، بهطوریکه صندوقهای سرمایهگذاری و صندوقهای بازنشستگی اغلب مجاز به فروش استقراضی نیستند.

این محدودیتها میتوانند باعث شوند که قیمتگذاری غلط ادامه یابد و فرصتهای آربیتراژ کاهش یابد. در کل، ریسکها و هزینهها باعث ایجاد موانع برای اجرای استراتژی آربیتراژ میشوند. درجه مشکلزایی این محدودیتها به شرایط بازار و نوع دارایی بستگی دارد، اما آربیتراژگران باید از این خطرات آگاه باشند و راهکارهایی برای مقابله با آنها داشته باشند.

پس کسب سود پایدار از طریق آربیتراژ در فارکس چالشهای متعددی دارد که به صورت خلاصه می توان به موارد زیر تیتروار اشاره کرد:

- کشف فرصتهای آربیتراژ دشوار است: تفاوتهای قیمت به سرعت ناپدید میشوند، زیرا معاملهگران از آنها سوء استفاده میکنند.

- سرعت اجرا: انجام معاملات سریع و کارآمد برای بهرهمندی از فرصتهای آربیتراژ ضروری است، که نیاز به زیرساختهای معاملاتی قدرتمند و اتصالات کمتأخیر به بازار دارد.

- رقابت: بسیاری از معاملهگران باتجربه به دنبال فرصتهای آربیتراژ هستند، بنابراین رقابت برای انجام معاملات سودآور میتواند شدید باشد.

- خطرات مرتبط با بروکر: ممکن است کارگزاران معاملات آربیتراژ را محدود یا ممنوع کنند، و در صورت نقض قوانین، حساب شما ممکن است مسدود شود.

- تغییرات قانونی: قوانین و مقررات مربوط به آربیتراژ در فارکس ممکن است در هر حوزه قضایی متفاوت باشد و با گذشت زمان تغییر کند.

نکات کلیدی برای موفقیت آربیتراژ در فارکس

آربیتراژ در فارکس یک استراتژی است که به معاملهگران اجازه میدهد تا از تفاوت قیمتها در بازارهای مختلف سود ببرند. برای افزایش شانس موفقیت آربیتراژ در فارکس، رعایت چند نکته مهم ضروری است:

- استفاده از الگوریتمها و نرمافزارهای خودکار: یکی از روشهای افزایش سرعت و دقت در شناسایی و اجرای فرصتهای آربیتراژ در فارکس، بهرهگیری از الگوریتمها یا نرمافزارهای خودکار است. این ابزارها میتوانند به شما کمک کنند تا تغییرات بازار را بهسرعت تشخیص داده و معاملات خود را بهموقع انجام دهید.

- انتخاب کارگزار فارکس قابلاعتماد و کمتأخیر: انتخاب یک کارگزار فارکس که عملکرد سریعی داشته باشد و قابلاعتماد باشد، برای اجرای موفقیتآمیز استراتژی آربیتراژ در فارکس بسیار حیاتی است. کارگزارانی که تأخیر زیادی دارند یا در انجام معاملات سریع نیستند، میتوانند شانس موفقیت شما را کاهش دهند.

- آگاهی از قوانین و مقررات: آربیتراژ در فارکس، در برخی حوزههای قضایی ممکن است تحت نظارت یا محدودیتهای خاصی باشد. قبل از شروع به معامله، از قوانین و مقررات مربوط به آربیتراژ در کشور یا منطقه خود مطلع شوید تا از مشکلات قانونی جلوگیری کنید.

- مدیریت ریسک و سرمایه: مانند هر استراتژی معاملاتی دیگر، آربیتراژ در فارکس نیز با خطراتی همراه است. مدیریت ریسک و سرمایه بسیار مهم است. مطمئن شوید که تنها با پولی که توانایی از دست دادن آن را دارید معامله میکنید و از تکنیکهای مدیریت ریسک مناسب استفاده کنید.

با رعایت این نکات، میتوانید شانس موفقیت خود را در استراتژی آربیتراژ در فارکس افزایش دهید. همچنین، همواره آگاه باشید که بازارهای مالی پویا هستند و استراتژیهای معاملاتی نیاز به تنظیم و بازنگری دارند.