داده های تورمی (CPI)ایالات متحده و بریتانیا سکاندار نوسانات این هفته

February 13, 2024

نویسنده: دیبا

هفته گذشته، تداوم انتشار قوی گزارشهای درآمد زایی از یک سو و قیمت گذاری برای کاهش قریب الوقوع نرخ بهره فدرال رزرو علیرغم مواضع نه چندان داویش اخیر آن و نتایج تورمی PCE که عملا تغییر خاصی را چه در اشل سالانه و چه در اشل ماهانه از خود نشان نداد، از سوی دیگر، موجب بهبود سنتیمنت ریسک بازار شد و هر سه شاخص اصلی بازار بورس آمریکا به بالاترین حد جدید خود رسیدند، بهویژه S&P 500 که به سطح مهم روانی 5000 رسیده است.

در هفته پیش رو، با توجه به تعطیلات سال نو چینی، بازارهای سهام چین و شرق آسیا استراحتی خواهند داشت. امواج گزارش های درآمدزایی در ایالات متحده نیز در حال فروکش کردن است. اما داده های تورمی (CPI) ایالات متحده و خرده فروشی این کشور در کانون توجهات خواهد بود. این هفته برای بریتانیا بسیار شلوغ خواهد بود و انبوهی از دادههای اقتصادی مربوط به تورم (CPI)، اشتغال، برآورد تولید ناخالص داخلی (GDP) و داده های خرده فروشی در این کشور منتشر خواهد شد. همچنین شاهد انتشار برآورد اولیه تولید ناخالص داخلی ژاپن و دادههای اشتغال استرالیا خواهیم بود.

در بازار انرژی روند مثبت نفت خام از ابتدای سال جاری در حال آشکارتر شدن است. با وجود تعطیلی بازارهای چین و آسیای شرقی به دلیل اینکه اسرائیل درخواست آتش بس حماس را رد کرد، نفت هفته خود را با حمایت از آخرین حرکت صعودی هفته گذشته آغاز کرده است.

این هفته، اوپک و آژانس بین المللی انرژی گزارش ماهانه خود را به ترتیب در روزهای سهشنبه و پنجشنبه منتشر خواهند کرد. در این گزارش ها توجه خواهد شد که آنها چگونه در چشم انداز تقاضای خود در واکنش به تحولات جهانی تجدید نظر خواهند کرد.

امواج گزارش های درآمدزایی در حال فروکش کردن اما همچنان تاثیر گذار

با پشت سر گذاشتن نتایج درآمدهای غول های فناوری ایالات متحده، فصل درآمدی ایالات متحده آرام آرام شروع به کاهش کرده است، با این وجود در این هفته نیز نگاه ها به چندین شرکت قابل توجه مانند Coca-Cola، Airbnb، Robinhood، Dropbox و Coinbase باقی خواهد ماند.

تا کنون، شتاب سود شرکتی قوی بوده است. تا 9 فوریه 2024، 66% از شرکتهای S&P 500 نتایج خود را منتشر کردهاند که 81% آنها سودی بیش از انتظارات را گزارش کردهاند. این نرخ عملکرد بالاتر از میانگین 5 ساله (77%) و میانگین 10 ساله (74%) است.

برنده این هفته کدام است:تورم چسبنده و اقتصاد در حال گرم شدن یا خوشبینی بازار؟

رشد قوی در دادههای اقتصادی ایالات متحده (تعداد مشاغل قوی، رشد دستمزد بالاتر و فعالیتهای خدماتی قویتر از حد انتظار) اخیراً موجب شده تا احتمال کاهش نرخ بهره در ماه مارس به تنها %16 در مقایسه با 63 %قیمت گذاری در یک ماه پیش برسد.

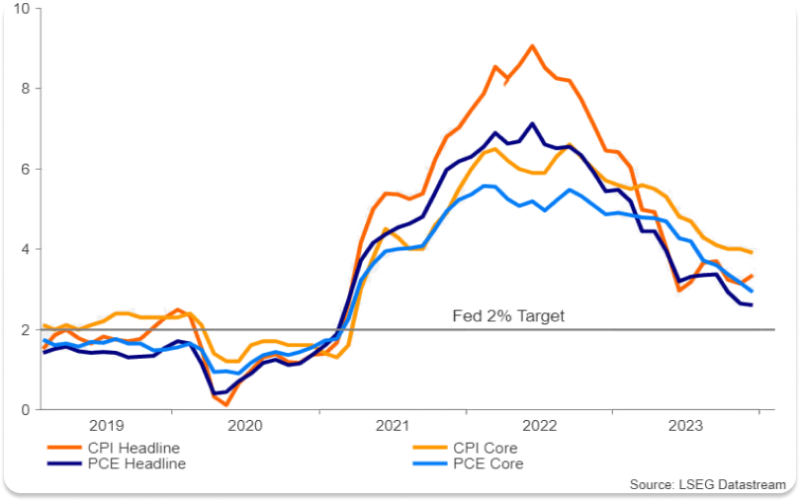

در مواجهه با اقتصاد هنوز داغ ایالات متحده، بازارها به دقت زیر نظر خواهند داشت که آیا شرایط اقتصادی قوی تر مانع مبارزه با تورم می شود یا خیر. تا کنون، سیاستگذاران به مواضع محتاطانه خود پایبند بودهاند که نشان می دهد آنها عجله ای برای کاهش نرخ بهره ندارند. اما با توجه به اینکه بازارها همچنان به دنبال کاهش پنج نرخ بهره تا سال 2024 در مقابل کاهش سه کاهشی توسط فدرال رزرو هستند، پیشرفت بیشتر تورم برای توجیه قیمتگذاری پایینتر در بازار قابل مشاهده است.

انتظار می رود که تورم کل ایالات متحده در مقایسه با 3.4% قبلی به 2.9% سالانه برسد، در حالی که تورم هسته ممکن است از 3.9% قبلی به 3.7% کاهش یابد. همچنین انتظار میرود در اشل ماهانه، شاخص CPI به 0.2% از 0.3% قبلی کاهش یابد و core CPI بدون تغییر در 0.3% باقی بماند.

از سوی دیگر تداوم انتشار نتایج قوی اقتصادی بویژه افزایش دستمزدها و… نگرانی از جنس دیگری را تشدید میکند و آن بازگشت تورم و تردید در میزان تاب آوری اقتصاد ایالات متحده در این صورت است. بنابراین آمار خردهفروشی روز پنجشنبه اهمیت ویژه ای برای سرمایه گذاران خواهد داشت. انتظار میرود شاخص خرده فروشی در ماه ژانویه از 0.4% به 0.1% کاهش یابد. در صورتیکه نتایج انتظارات را برآورده کنند، شاهد افت دلار و تقویت اونس خواهیم بود. اما نتایج بهتر از انتظارات موجب تقویت دلار و اونس خواهد بود. در مورد بازار سهام نیز در صورتیکه بازارها همچنان به خوش بینی خود در مواجهه با نتایج دادههای اقتصادی تاکید کنند، سهام به رشد خود ادامه خواهد داد.

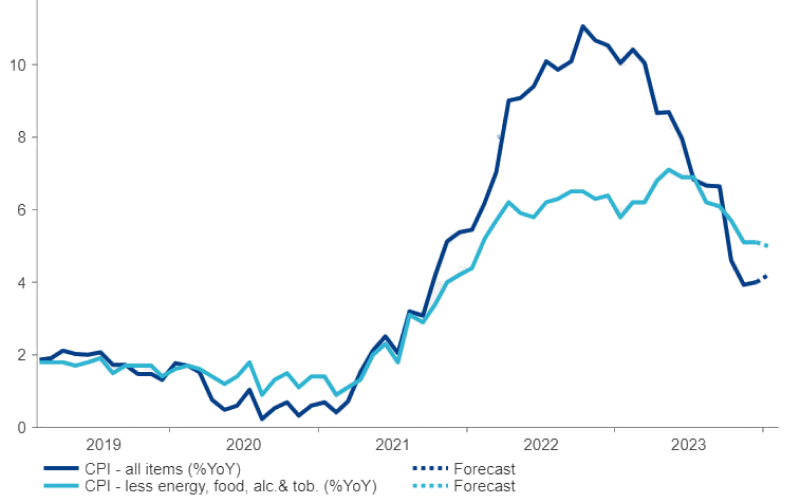

بار دیگر پوند در میان انبوهی از داده ها

در ماه دسامبر، نرخ تورم کل سالانه از 3.9% در نوامبر به 4%رسید که که برخلاف انتظارات بازار مبنی بر ادامه کاهش تورم بود. این اولین افزایش تورم در ده ماه گذشته بود و به نظر میرسد در تصمیم ماه گذشته مرکزی انگلیس در مورد نرخ بهره نقشی کلیدی داشته است که در بیانیه این بانک به خوبی نمایان است.

در این ماه، انتظار میرود تورم کل سالانه در ژانویه به 4.3% افزایش یابد. در صورتیکه تورم بریتانیا همانند انتظارات افزایش یابد، انتظارات از بانک مرکزی انگلیس برای کاهش نرخ بهره می تواند افت کند و همین امر به نوبه خود از پوند حمایت کند.

در کنار تورم، بازار رشد اقتصادی بریتانیا را نیز در تصمیم گیری خود دخیل خواهد کرد. با توجه به کاهش تولید ناخالص بریتانیا در سه ماهه سوم سال 2023 و افزایش نگرانی در مورد وقوع رکود اقتصادی، اکنون بازار نتایج روز پنجشنبه را به دقت رصد خواهد کرد. رشد بهتر از انتظارت میتواند عامل دیگری در حمایت از پوند باشد.

نتایج آمار خردهفروشی در روز جمعه نیز حاوی نشانههای از وضعیت مصرف کنندگان بریتانیایی خواهد بود. نتایج خرده فروشی بهتر به معنی اقتصاد فعالتر تلقی شده و میتواند موجب تقویت بیشتر پوند گردد.

همچنین نتایج گزارش اشتغال دسامبر بریتانیا در روز سهشنبه اولین نشانههای مسیر حرکتی پوند در هفته جاری را شکل خواهد داد. هرگونه افزایش غیرمنتظره در وضعیت بازار کار و بویژه دستمزدها، می تواند انتظارات مبنی بر کاهش نرخ بهره را کاهش دهد و منجر به رشد پوند گردد.

البته در کنار داده های داخلی وضعیت سهام ایالات متحده و عملکرد دلار نیز نقش مهمی در حرکات پوند خواهد داشت و میتواند نتایج دادههای داخلی بریتانیا را تحت الشعاع خود قرار دهد.

چه خبر از رشد اقتصاد ژاپن؟

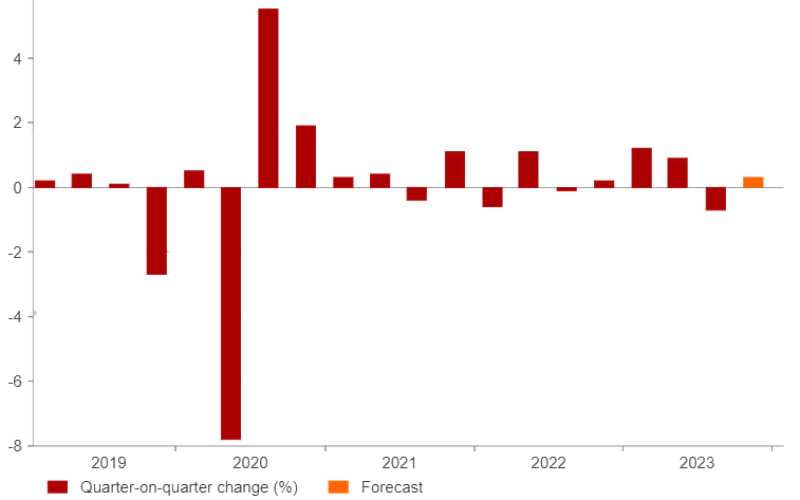

تولید ناخالص داخلی ژاپن در سه ماهه سوم با سرعت سالانه 2.9% بیش از حد انتظار کاهش یافت که اولین انقباض آن در چهار فصل اخیر بوده است. این حالت نشاندهنده شکنندگی اقتصاد ژاپن است، زیرا مصرف خصوصی ضعیفتر از حد انتظار و سرمایهگذاری ثابت شرکتها باعث ایجاد مشکل میشوند.

با این حال، شرایط برای جهش ملایم در سه ماهه چهارم پیش بینی شده است و انتظار می رود تولید ناخالص داخلی اولیه سه ماهه چهارم ژاپن به رشد سالانه 1.4 درصدی در مقابل انقباض 2.9 درصدی قبلی بازگردد. انتظار میرود تولید ناخالص داخلی سهماهه چهارم رشد 0.3 درصدی داشته باشد که نسبت به -0.7 درصد قبلی بهبود یافته است.

با توجه به اینکه سیاستگذاران ژاپنی در حال بررسی احتمال خروج از سیاستهای نرخ بهره منفی خود در سال جاری هستند، انتشار هرگونه نتایج ضعیفتر از حد انتظار تولید ناخالص داخلی ممکن است این اطمینان را ایجاد نکند که شرایط برای خروج از سیاست نرخ بهره منفی هنوز آماده است و ممکن است سیاستگذاران ژاپنی را از اجرای آن باز دارد. بنابراین نتایج بهتر از انتظار GDP ژاپن تا حدودی میتواند از ین کم رمق حمایت کند.

تمرکز بیشتر روی داده های داخلی استرالیا در تعطیلات سال نوی چینی

در غیاب دادههای چین در این هفته، اوزی به نتایج دادههای داخلی استرالیا و همچنین نوسانات دلار حساسیت بیتری نشان خواهد داد. ماه گذشته، اقتصاد استرالیا 65.1 هزار شغل در دسامبر در مقابل افزایش 15 هزار شغلی مورد انتظار از دست داد. نرخ بیکاری به دلیل کاهش قابل توجه نرخ مشارکت از 67.1 درصد به 66.8 درصد بدون تغییر در 3.9 درصد باقی ماند.

در این ماه، بازار به دنبال افزایش 37.5 هزار شغل و افزایش نرخ مشارکت به 66.9 درصد است. به این ترتیب نرخ بیکاری به 4.0 درصد افزایش می یابد که بالاترین رقم از فوریه 2022 است. در صورتیکه نتایج همانند انتظارات و بهتر از آن منتشر شود، اوزی میتواند شاهد رشد نسبی باشد.