استراتژی 5 دقیقهای برای بسیاری از معاملهگران به ویژه اسکالپرها جذابیت زیادی دارد. اسکالپینگ نوعی از معاملهگری است که در آن تریدرها به دنبال سود سریع از حرکات کوچک قیمت هستند. در این تایم فریم کوتاه، تصمیمگیریهای سریع و واکنش به تغییرات لحظهای بازار ضروری است. در ادامه، بهترین استراتژی برای تایم فریم 5 دقیقه معرفی میشود که میتواند به شما در رسیدن به نتایج بهتر کمک کند.

آنچه در این مقاله می خوانید:

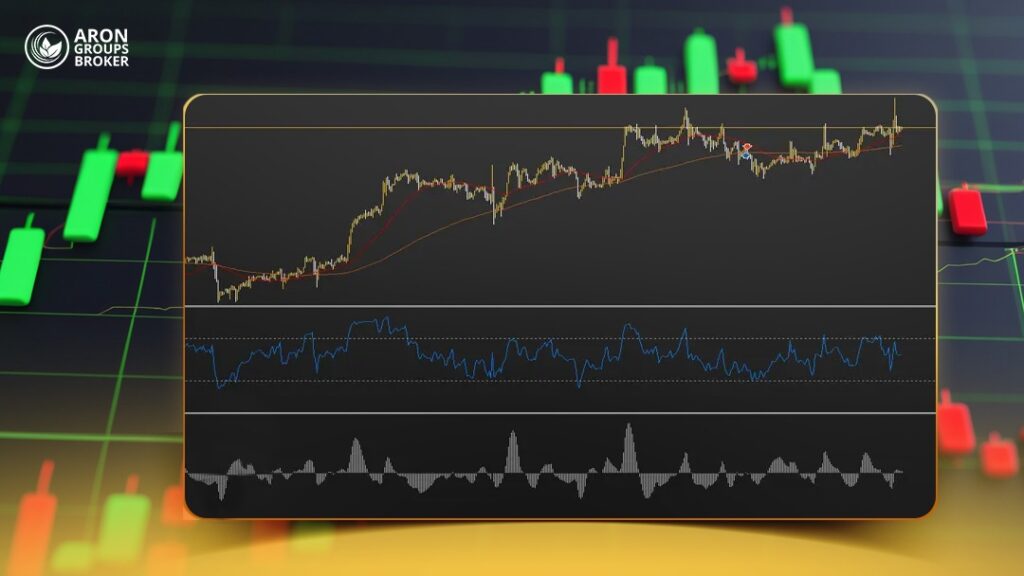

استراتژی میانگین متحرک (Moving Average)

میانگینهای متحرک یکی از قدیمیترین و پرکاربردترین ابزارها در تحلیل تکنیکال هستند که برای شناسایی جهت روند بازار و همچنین تعیین نقاط بهینه ورود و خروج از معامله به کار میروند. این ابزار به دلیل سادگی و کاربرد وسیع، مورد توجه بسیاری از معاملهگران حرفهای و مبتدی قرار گرفته است. در استراتژی 5 دقیقه، استفاده از میانگینهای متحرک با دورههای کوتاهمدت میتواند به شما کمک کند تا روندهای کوتاهمدت را شناسایی و از نوسانات قیمت به نفع خود استفاده کنید.

میانگین متحرک (Moving Average) یک شاخص است که دادههای قیمتی گذشته را با یکدیگر ترکیب کرده و یک خط هموار از تغییرات قیمت ایجاد میکند. این خط هموار به معاملهگران کمک میکند تا روندهای جاری بازار را شناسایی کنند. میانگینهای متحرک به دو نوع اصلی تقسیم میشوند: میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA).

- میانگین متحرک ساده (SMA): به سادگی میانگین قیمتهای پایانی در یک دوره زمانی مشخص را محاسبه میکند.

- میانگین متحرک نمایی (EMA): به قیمتهای جدیدتر وزن بیشتری میدهد و به این ترتیب، واکنش سریعتری به تغییرات قیمت نشان میدهد.

در تایم فریم 5 دقیقه، میانگینهای متحرک کوتاهمدت، به ویژه ترکیب دو میانگین متحرک با دورههای زمانی مختلف، میتواند به عنوان یک استراتژی مؤثر برای شناسایی نقاط ورود و خروج مورد استفاده قرار گیرد. به عنوان مثال، میتوان از ترکیب یک میانگین متحرک کوتاهمدت (مثلاً با دوره 5) و یک میانگین متحرک بلندمدتتر (مثلاً با دوره 20) استفاده کرد.

این ترکیب به شما این امکان را میدهد تا تغییرات کوتاهمدت و روندهای لحظهای را در بازار شناسایی کرده و تصمیمات سریعی برای ورود یا خروج از معامله بگیرید. نحوه سیگنال گرفتن در این شیوه، به صورت زیر است:

- قانون ورود: زمانی که میانگین متحرک کوتاهمدت (MA 5) از پایین به بالا میانگین متحرک بلندمدتتر (MA 20) را قطع کند، این یک سیگنال برای ورود به موقعیت خرید (Long) است. این اتفاق نشاندهنده تغییر روند به سمت صعودی است و احتمالاً قیمت به افزایش ادامه خواهد داد.

- قانون خروج: زمانی که میانگین متحرک کوتاهمدت (MA 5) از بالا به پایین میانگین متحرک بلندمدتتر (MA 20) را قطع کند، این یک سیگنال برای خروج از موقعیت خرید یا ورود به موقعیت فروش (Short) است. این نشاندهنده شروع یک روند نزولی جدید است و ممکن است قیمتها کاهش یابند.

مزایای استراتژی میانگین متحرک در تایم فریم 5 دقیقه

مزایای این استراتژی عبارتست از:

- سادگی در اجرا: این استراتژی بسیار ساده و سرراست است و به راحتی میتوان آن را در پلتفرمهای معاملاتی پیادهسازی کرد.

- کاهش نویز بازار: میانگینهای متحرک با هموارسازی دادههای قیمتی، به کاهش نویز و انحرافات کاذب بازار کمک میکنند، که این موضوع به ویژه در تایم فریمهای کوتاه مانند 5 دقیقه اهمیت دارد.

- انعطافپذیری: این استراتژی میتواند در بازارهای مختلف و با داراییهای گوناگون مورد استفاده قرار گیرد، از جمله فارکس، سهام، ارزهای دیجیتال و غیره.

نقاط ضعف استراتژی میانگین متحرک

معایب این استراتژی عبارتست از:

- تاخیر در سیگنالدهی: یکی از نقاط ضعف این استراتژی، تاخیر ذاتی آن است. به دلیل اینکه میانگینهای متحرک بر اساس دادههای گذشته عمل میکنند، ممکن است سیگنالهای ورود و خروج کمی دیر صادر شوند.

- خطر در بازارهای بدون روند: در بازارهای بدون روند یا با نوسانات زیاد، این استراتژی ممکن است سیگنالهای اشتباهی صادر کند و موجب ضرر شود.

برای افزایش دقت این استراتژی، میتوانید از شاخصهای دیگری مانند حجم معاملات، شاخص قدرت نسبی (RSI)، و یا باندهای بولینگر به عنوان فیلترهای اضافی استفاده کنید. این شاخصها میتوانند به شما کمک کنند تا اطمینان بیشتری از سیگنالهای صادر شده توسط میانگینهای متحرک داشته باشید.

استراتژی RSI و MACD

ترکیب شاخص قدرت نسبی (RSI) و شاخص میانگین متحرک همگرایی-واگرایی (MACD) یکی از استراتژیهای موثر و قدرتمند برای معاملهگری در تایم فریم 5 دقیقه است. این استراتژی از دو ابزار محبوب تحلیل تکنیکال بهره میگیرد که هر کدام نقش مکملی دارند و در کنار یکدیگر میتوانند سیگنالهای دقیقی را برای ورود و خروج از معاملات ارائه دهند.

- شاخص قدرت نسبی (RSI): شاخص RSI یک شاخص نوسانسنج است که به معاملهگران کمک میکند تا سطوح اشباع خرید (Overbought) و اشباع فروش (Oversold) را در بازار شناسایی کنند. این شاخص بر اساس مقایسه میانگین سود و زیان در یک دوره زمانی خاص (معمولاً 14 دوره) محاسبه میشود و به صورت عددی بین 0 تا 100 نمایش داده میشود. مقادیر بالای 70 نشاندهنده وضعیت اشباع خرید و مقادیر زیر 30 نشاندهنده وضعیت اشباع فروش است.

- شاخص میانگین متحرک همگرایی-واگرایی (MACD): مکدی یک شاخص پیرو روند است که تفاوت میان دو میانگین متحرک نمایی (EMA) را نشان میدهد. این شاخص از سه جزء اصلی تشکیل شده است: خط MACD (تفاوت میان دو میانگین متحرک نمایی)، خط سیگنال (میانگین متحرک خط MACD) و هیستوگرام که اختلاف میان خط MACD و خط سیگنال را نمایش میدهد. MACD به معاملهگران کمک میکند تا تغییرات احتمالی روند را پیشبینی کنند.

در تایم فریم 5 دقیقه، ترکیب RSI و MACD به عنوان یک استراتژی معاملاتی میتواند بسیار کارآمد باشد. RSI به عنوان شاخصی که نوسانات کوتاهمدت قیمت را نمایش میدهد، میتواند شرایط اشباع خرید و اشباع فروش را شناسایی کند، در حالی که MACD به عنوان شاخصی پیرو روند، تغییرات روند را مشخص میکند. ترکیب این دو شاخص به شما اجازه میدهد تا با دقت بیشتری نقاط ورود و خروج را تعیین کنید.

قوانین ورود و خروج در این استراتژی به شرح زیر است:

- زمانی که شاخص RSI به زیر 30 میرسد، بازار در حالت اشباع فروش قرار دارد و احتمال بازگشت قیمت به سمت بالا وجود دارد. در این شرایط، اگر MACD یک تقاطع صعودی نشان دهد (یعنی خط MACD از زیر خط سیگنال عبور کند)، این یک سیگنال قوی برای ورود به موقعیت خرید (Long) است. این ترکیب نشان میدهد که بازار ممکن است از حالت اشباع فروش خارج شود و به یک روند صعودی وارد شود.

- زمانی که شاخص RSI به بالای 70 میرسد، بازار در حالت اشباع خرید قرار دارد و احتمال کاهش قیمت وجود دارد. اگر در این شرایط، MACD یک تقاطع نزولی نشان دهد (یعنی خط MACD از بالا به پایین خط سیگنال را قطع کند)، این یک سیگنال قوی برای خروج از موقعیت خرید یا ورود به موقعیت فروش (Short) است. این ترکیب نشاندهنده احتمال تغییر روند به سمت نزولی است.

مزایای استفاده از استراتژی RSI و MACD

مزایای این استراتژی عبارتست از:

- افزایش دقت سیگنالها: ترکیب RSI و MACD به شما این امکان را میدهد که سیگنالهای صادره را تایید و از ورود به معاملات نادرست جلوگیری کنید.

- کاهش ریسک: با استفاده از دو شاخص مختلف که اطلاعات متفاوتی را ارائه میدهند، میتوانید از وقوع سیگنالهای کاذب جلوگیری کنید و ریسک معاملات خود را کاهش دهید.

- انعطافپذیری: این استراتژی میتواند در بازارهای مختلف از جمله سهام، فارکس و ارزهای دیجیتال مورد استفاده قرار گیرد و در بازههای زمانی کوتاه مانند 5 دقیقه بسیار کارآمد است.

قاط ضعف استراتژی RSI و MACD

معایب این استراتژی عبارتست از:

- تأخیر در سیگنالها: هر دو شاخص RSI و MACD به دلیل ماهیت مبتنی بر دادههای گذشته، ممکن است در ارائه سیگنالها تاخیر داشته باشند. این مسئله به ویژه در تایم فریمهای کوتاهتر مانند 5 دقیقه میتواند چالشبرانگیز باشد.

- نیاز به تاییدهای اضافی: در برخی موارد، ترکیب RSI و MACD به تنهایی ممکن است کافی نباشد و نیاز به استفاده از شاخصهای تکمیلی یا تاییدیههای دیگر باشد.

نکات تکمیلی برای بهبود عملکرد استراتژی

- افزودن فیلتری برای تایید سیگنالها: استفاده از یک شاخص تکمیلی مانند میانگین متحرک یا باندهای بولینگر میتواند به کاهش سیگنالهای کاذب کمک کند.

- مدیریت ریسک: حتی با وجود سیگنالهای قوی، همیشه از ابزارهای مدیریت ریسک مانند حد ضرر (Stop Loss) استفاده کنید تا از ضررهای بزرگ جلوگیری کنید.

- تمرین و آزمایش: این استراتژی را در یک حساب دمو یا از طریق بک تست (Backtesting) در شرایط مختلف بازار امتحان کنید تا از کارآیی آن مطمئن شوید.

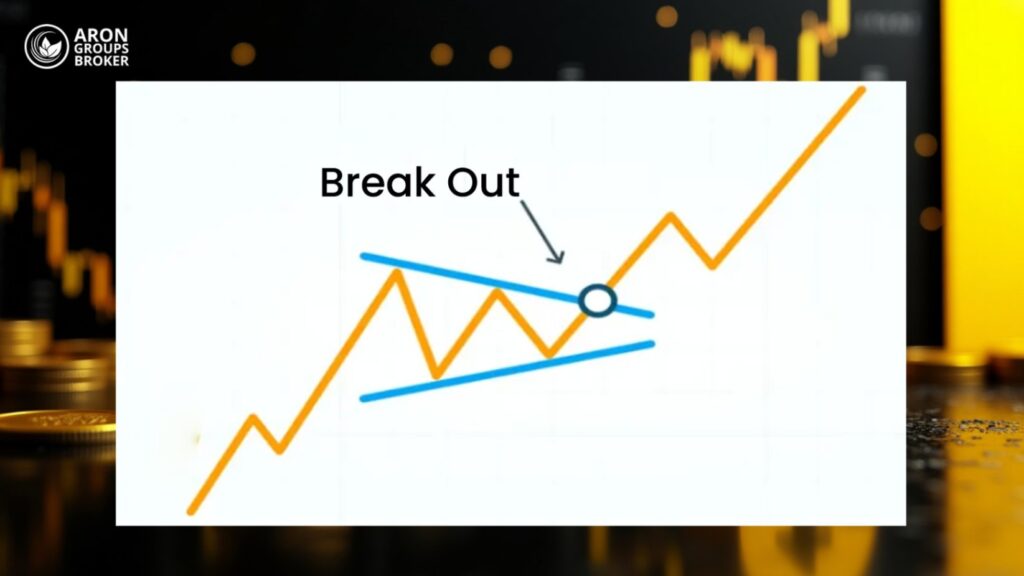

استراتژی بریک اوت (Breakout)

استراتژی بریک اوت یا معامله با شکست قیمت یکی از تکنیکهای پرطرفدار در معاملات کوتاهمدت است، که بر اساس شناسایی و بهرهبرداری از نقاطی در بازار طراحی شده است که قیمت به طور ناگهانی از یک محدوده ثابت عبور میکند. این نقاط معمولاً با تغییرات ناگهانی در حجم معاملات و نوسانات قیمت همراه هستند و به معاملهگران این امکان را میدهند تا از حرکات سریع و قوی بازار سود ببرند. در تایم فریم 5 دقیقهای، استراتژی بریک اوت میتواند به طور مؤثری مورد استفاده قرار گیرد، اما نیازمند مهارت در شناسایی صحیح محدودههای حمایت و مقاومت است.

بریک اوت زمانی اتفاق میافتد که قیمت یک دارایی از یک سطح کلیدی حمایت یا مقاومت عبور کند. حمایت و مقاومت سطوحی هستند که در آنها قیمت به طور مکرر متوقف میشود و نشاندهندهی تعادل بین عرضه و تقاضا در بازار هستند. زمانی که قیمت این سطوح را میشکند، معمولاً به دلیل افزایش ناگهانی حجم معاملات و تغییر در روانشناسی بازار، حرکتی سریع و قابلتوجه در جهت شکست اتفاق میافتد.

در تایم فریم 5 دقیقه، بریک اوتها معمولاً سریع و قدرتمند هستند، زیرا معاملهگران کوتاهمدت و اسکالپرها به دنبال بهرهبرداری از حرکات سریع بازار هستند. با این حال، به دلیل سرعت بالای این حرکات، شناسایی صحیح و به موقع بریک اوتها اهمیت زیادی دارد. معاملهگران باید توانایی تحلیل دقیق و سریع بازار را داشته باشند تا بتوانند از این فرصتها به درستی استفاده کنند.

نحوه اجرای استراتژی بریک اوت

برای اجرای این استراتژی، لازم است به موارد زیر توجه کنید:

- شناسایی سطوح حمایت و مقاومت: قبل از هر چیزی، معاملهگر باید بتواند سطوح کلیدی حمایت و مقاومت را در نمودار شناسایی کند. این سطوح معمولاً نقاطی هستند که قیمت چندین بار به آنها واکنش نشان داده و تغییر جهت داده است. این کار میتواند از طریق تحلیل تکنیکال و با استفاده از ابزارهایی مانند خطوط افقی، کانالها و الگوهای نموداری انجام شود.

- قانون ورود: زمانی که قیمت به طور قوی و با حجم بالا از یک سطح مقاومت یا حمایت عبور میکند، این یک سیگنال بریک اوت است. در این حالت، میتوانید وارد معامله شوید. برای مثال، اگر قیمت از سطح مقاومت عبور کند، وارد موقعیت خرید (Long) شوید. اگر قیمت از سطح حمایت عبور کند، وارد موقعیت فروش (Short) شوید. در اینجا، حجم معاملات نیز نقش مهمی دارد؛ افزایش حجم در هنگام شکست، اعتبار سیگنال را بیشتر میکند.

- مدیریت ریسک: قرار دادن حد ضرر (Stop Loss) در نزدیکترین سطح حمایت یا مقاومت قبلی میتواند به کاهش ریسک کمک کند. به عنوان مثال، در یک معامله خرید پس از شکست مقاومت، حد ضرر را میتوان کمی پایینتر از سطح مقاومت قرار داد. این کار از زیانهای بزرگ جلوگیری میکند در صورتی که قیمت به سطح قبلی بازگردد.

- قانون خروج: یکی از چالشهای اصلی در استراتژی بریک اوت، تعیین زمان مناسب برای خروج است. خروج از معامله میتواند بر اساس دو معیار انجام شود:

- زمانی که یک سیگنال معکوس دریافت شود. این سیگنال میتواند از طریق شاخصهای تکنیکال دیگر مانند MACD، RSI یا حتی یک بریک اوت معکوس در جهت مخالف باشد؛

- زمانی که قیمت به سطح قبلی بازگشت میکند و نشانههایی از ضعف در روند فعلی مشاهده میشود.

مزایای استراتژی بریک اوت

مزایای این استراتژی عبارتست از:

- پتانسیل سودآوری بالا: بریک اوتها اغلب به حرکات سریع و شدید در بازار منجر میشوند که میتواند به سودآوری بالایی منجر شود، به ویژه در تایم فریمهای کوتاهمدت مانند 5 دقیقه.

- سهولت در شناسایی: با استفاده از ابزارهای ساده تحلیل تکنیکال، معاملهگران میتوانند به راحتی سطوح کلیدی حمایت و مقاومت را شناسایی کرده و برای بریک اوتها آماده شوند.

- انعطافپذیری: این استراتژی میتواند در انواع بازارها از جمله بازارهای سهام، فارکس، و ارزهای دیجیتال استفاده شود.

نقاط ضعف استراتژی بریک اوت

معایب این استراتژی عبارتست از:

- ریسک سیگنالهای کاذب: یکی از بزرگترین چالشهای این استراتژی، مواجهه با بریک اوتهای کاذب است. این شرایط زمانی رخ میدهد که قیمت به طور موقت از یک سطح حمایت یا مقاومت عبور میکند ولی سپس به سرعت به داخل محدوده قبلی بازمیگردد. این اتفاق میتواند منجر به ضررهای غیرمنتظره شود.

- نیاز به تصمیمگیری سریع: در تایم فریم 5 دقیقه، معاملهگران باید بتوانند به سرعت تصمیمگیری کنند. این نیاز به تمرکز و تجربه بالا دارد، زیرا فرصتها میتوانند در عرض چند دقیقه از دست بروند.

نکات تکمیلی برای بهبود استراتژی بریک اوت

توجه به نکات زیر در اجرای این استراتژی، میتواند بسیار مفید باشد:

- استفاده از تاییدیههای چندگانه: برای کاهش احتمال سیگنالهای کاذب، میتوان از تاییدیههای اضافی مانند شاخصهای تکنیکال (MACD، RSI) یا حتی بررسی حجم معاملات استفاده کرد.

- تعیین اهداف قیمتی: داشتن هدف قیمتی مشخص قبل از ورود به معامله میتواند به مدیریت بهتر معاملات کمک کند. این هدف میتواند بر اساس نسبت ریسک به ریوارد (Risk to Reward Ratio) تعیین شود.

- تمرین و شبیهسازی: استفاده از حسابهای دمو یا شبیهسازی برک اوتها در شرایط مختلف بازار میتواند به معاملهگران کمک کند تا تجربه و اطمینان بیشتری در اجرای این استراتژی به دست آورند.

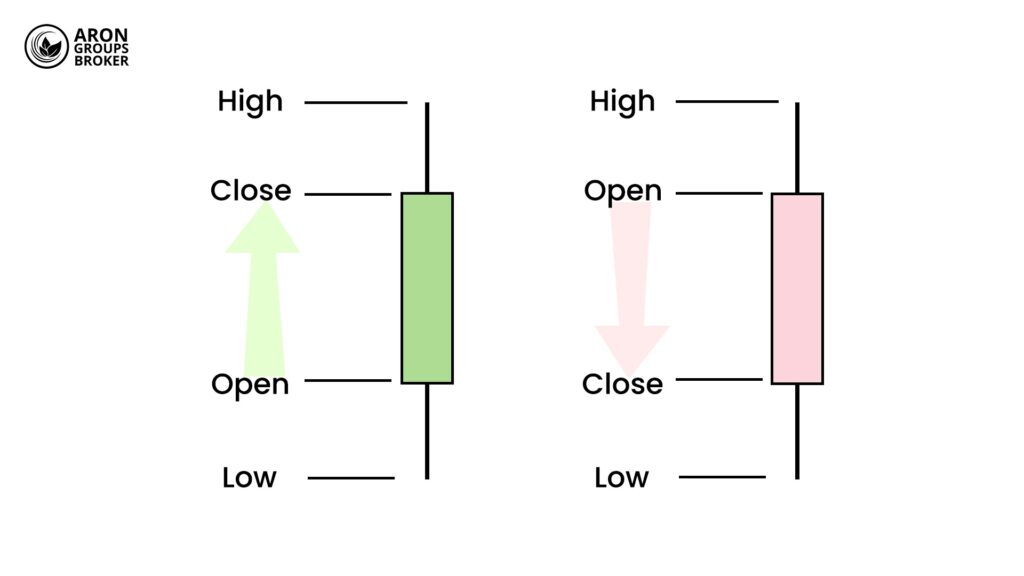

استراتژی کندل استیک (Candlestick Patterns)

استراتژی کندل استیک یکی از روشهای پرکاربرد و محبوب در تحلیل تکنیکال است که به معاملهگران کمک میکند تا با استفاده از الگوهای خاص نموداری، نقاط ورود و خروج مناسبی در معاملات خود پیدا کنند. این استراتژی به ویژه در تایم فریم 5 دقیقهای میتواند بسیار مفید باشد، زیرا تغییرات سریع قیمت در این بازه زمانی کوتاه باعث میشود که الگوهای کندل استیک به سرعت شکل بگیرند و سیگنالهای قوی برای معاملهگران فراهم کنند.

الگوهای کندل استیک یا شمعی ژاپنی، نمایانگر روانشناسی بازار در طول یک دوره زمانی خاص هستند و میتوانند اطلاعات زیادی در مورد وضعیت فعلی و آینده بازار ارائه دهند. این الگوها به معاملهگران کمک میکنند تا نقاط برگشت روند یا ادامه روند را شناسایی کنند. در تایم فریم 5 دقیقه، برخی از الگوهای کندل استیک که بیشتر مورد استفاده قرار میگیرند عبارتند از:

- پین بار (Pin Bar): یک الگوی تکشمعی است که با داشتن یک بدنه کوچک و سایه بلند (معمولاً در یک جهت) مشخص میشود. پین بارها اغلب نشانهای از تغییر روند هستند.

- انگلفینگ (Engulfing): الگوی دوشمعی که در آن شمع دوم کاملاً شمع اول را در بر میگیرد. این الگو میتواند به عنوان یک نشانه قوی از تغییر جهت روند در نظر گرفته شود.

- هارامی (Harami): الگوی دوشمعی که در آن شمع دوم در داخل بدنه شمع اول قرار میگیرد. این الگو معمولاً به عنوان نشانهای از ضعف روند فعلی و احتمال تغییر جهت آن تلقی میشود.

نحوه اجرای استراتژی کندل استیک

جهت اجرای استراتژی کندل استیک بهتر است موارد زیر را انجام دهیم:

- شناسایی سطح حمایت و مقاومت: قبل از استفاده از الگوهای کندل استیک، لازم است که سطوح کلیدی حمایت و مقاومت را در نمودار شناسایی کنید. این سطوح مکانهایی هستند که احتمالاً الگوهای کندل استیک معتبرتر و قابل اعتمادتر خواهند بود.

- قوانین ورود و خروج : زمانی که یک الگوی کندل استیک صعودی (مانند پین بار یا انگلفینگ صعودی) در نزدیکی سطح حمایت تشکیل میشود، این میتواند یک سیگنال قوی برای ورود به موقعیت خرید (Long) باشد. این نشاندهندهی آن است که خریداران در حال کسب کنترل بازار هستند و احتمال افزایش قیمت وجود دارد.

زمانی که یک الگوی کندل استیک نزولی (مانند پین بار یا انگلفینگ نزولی) در نزدیکی سطح مقاومت تشکیل میشود، این میتواند یک سیگنال برای خروج از معامله یا ورود به موقعیت فروش (Short) باشد. این الگوها نشان میدهند که فشار فروشندگان افزایش یافته و احتمال کاهش قیمت وجود دارد.

مزایای استراتژی کندل استیک

مزایای این استراتژی عبارتست از:

- دقت در تشخیص نقاط برگشت: الگوهای کندل استیک به معاملهگران کمک میکنند تا با دقت بالایی نقاط برگشت روند را شناسایی کنند و از حرکات ناگهانی قیمت بهرهبرداری کنند.

- سادگی و وضوح: الگوهای کندل استیک به راحتی قابل شناسایی هستند و معاملهگران میتوانند بدون نیاز به ابزارهای پیچیده تحلیل تکنیکال، از آنها استفاده کنند.

- قابلیت استفاده در بازارهای مختلف: این استراتژی میتواند در انواع بازارها از جمله بازارهای سهام، فارکس، و ارزهای دیجیتال به کار گرفته شود.

نقاط ضعف استراتژی کندل استیک

معایب این استراتژی عبارتست از:

- نیاز به تجربه و مهارت: شناسایی صحیح و تفسیر دقیق الگوهای کندل استیک نیاز به تجربه و دانش کافی دارد. معاملهگران تازهکار ممکن است در تشخیص صحیح الگوها دچار مشکل شوند و سیگنالهای نادرستی دریافت کنند.

- تأخیر در سیگنال: در برخی موارد، الگوهای کندل استیک ممکن است دیر ظاهر شوند و در نتیجه، معاملهگران ممکن است فرصتی را از دست بدهند یا در معاملهای وارد شوند که از قبل بخش زیادی از حرکت قیمت را از دست داده است.

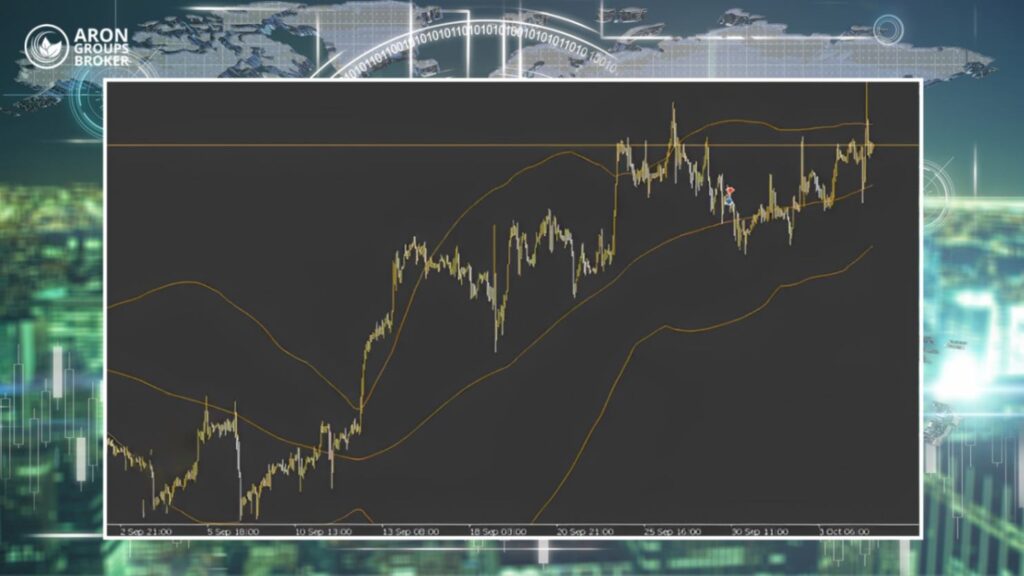

استراتژی باندهای بولینگر (Bollinger Bands)

استراتژی معامله با اندیکاتور باند بولینگر یکی از روشهای تحلیلی پرکاربرد در بازارهای مالی است که به معاملهگران کمک میکند تا نوسانات قیمت را در یک چارچوب آماری مشخص شناسایی کرده و نقاط ورود و خروج مناسبی را در معاملات خود پیدا کنند. این استراتژی به ویژه در تایم فریم 5 دقیقهای میتواند بسیار مؤثر باشد، زیرا باندهای بولینگر نه تنها سطوح حمایت و مقاومت دینامیکی را نشان میدهند، بلکه به تشخیص شرایط اشباع خرید و اشباع فروش نیز کمک میکنند.

باندهای بولینگر، یک کانال قیمت را در نمودار تشکیل میدهند که نوسانات قیمت در آن حرکت میکند. وقتی قیمتها به باندهای بالایی یا پایینی نزدیک میشوند، معمولاً نشاندهنده تغییرات احتمالی در روند بازار است.

در تایم فریم 5 دقیقه، باندهای بولینگر میتوانند به معاملهگران کمک کنند تا نوسانات سریع قیمت را مدیریت کنند و از حرکات قیمتی در بازههای کوتاه بهرهبرداری کنند. یکی از مزایای این ابزار در تایم فریمهای کوتاهمدت، توانایی شناسایی زودهنگام تغییرات در جهت قیمت و تعیین نقاط ورود و خروج دقیقتر است.

نحوه اجرای استراتژی باندهای بولینگر

جهت اجرای این استراتژی، توجه به موارد زیر ضروری است:

- شناسایی شرایط بازار: ابتدا باید وضعیت بازار را با استفاده از باندهای بولینگر تحلیل کنید. اگر باندها باریک هستند، بازار در حالت کمنوسان قرار دارد و احتمال وقوع یک حرکت بزرگ افزایش مییابد. برعکس، اگر باندها پهن هستند، بازار نوسانات زیادی دارد و ممکن است به زودی یک تغییر جهت رخ دهد.

- قانون ورود و خروج: یکی از اصلیترین قوانین در این استراتژی، ورود به معامله زمانی است که قیمت به یکی از باندهای بالایی پایینی نزدیک میشود و نشانههایی از بازگشت مشاهده میشود. این وضعیت معمولاً به معنای آن است که بازار در حالت اشباع خرید یا فروش قرار دارد و احتمال بازگشت قیمت به سمت میانگین یا حتی باند مقابل وجود دارد. برای تأیید بیشتر، میتوان از شاخصهای دیگری مانند RSI یا MACD و … استفاده کرد.

مزایای استراتژی باندهای بولینگر

مزایای این استراتژی عبارتست از:

- تشخیص شرایط اشباع خرید و اشباع فروش: باندهای بولینگر به خوبی میتوانند شرایطی را شناسایی کنند که قیمتها از محدوده طبیعی خود خارج شدهاند و احتمال بازگشت دارند. این ویژگی به ویژه در تایم فریم 5 دقیقه بسیار مفید است.

- انعطافپذیری: این استراتژی میتواند در انواع بازارها و تایم فریمها به کار گرفته شود. معاملهگران میتوانند تنظیمات باندهای بولینگر را بر اساس نیازهای خاص خود تغییر دهند تا به نتایج بهتری دست یابند.

- ترکیب با شاخصهای دیگر: باندهای بولینگر به راحتی میتوانند با شاخصهای دیگر مانند RSI، MACD، یا حجم معاملات ترکیب شوند تا سیگنالهای قویتری ایجاد کنند.

نقاط ضعف استراتژی باندهای بولینگر

معایب این استراتژی عبارتست از:

- سیگنالهای کاذب: یکی از چالشهای اصلی استفاده از باندهای بولینگر، مواجهه با سیگنالهای کاذب است. در برخی موارد، قیمت ممکن است به باند پایینی یا بالایی برخورد کند و همچنان به حرکت خود در همان جهت ادامه دهد، بدون اینکه بازگشت قیمتی رخ دهد.

- نیاز به تنظیمات دقیق: باندهای بولینگر ممکن است در بازارهای با نوسانات بسیار بالا یا بسیار کم، عملکرد ضعیفی داشته باشند. معاملهگران باید تنظیمات دوره و انحراف معیار باندهای بولینگر را به دقت انتخاب کنند تا با شرایط فعلی بازار همخوانی داشته باشد.

نکات تکمیلی برای بهبود استراتژی باندهای بولینگر

جهت بهرهگیری بهتر از این استراتژی بهتر است به موارد زیر توجه کنیم:

- تغییر دوره و انحراف معیار: بسته به شرایط بازار، معاملهگران میتوانند دوره میانگین متحرک و انحراف معیار باندهای بولینگر را تغییر دهند. به عنوان مثال، در بازارهای نوسانیتر میتوان انحراف معیار را افزایش داد تا باندها گستردهتر شوند و از سیگنالهای کاذب جلوگیری شود.

- ترکیب با سایر ابزارها: برای بهبود دقت سیگنالها، میتوان باندهای بولینگر را با دیگر شاخصهای تکنیکال مانند RSI، MACD، یا استوکاستیک ترکیب کرد. این ترکیب میتواند به تأیید سیگنالها کمک کرده و احتمال موفقیت معاملات را افزایش دهد.

- آزمون در محیطهای مختلف: قبل از اجرای این استراتژی در معاملات واقعی، معاملهگران باید آن را در محیطهای مختلف بازار و با استفاده از دادههای تاریخی بررسی کنند تا اطمینان حاصل کنند که این استراتژی در شرایط مختلف بازار به خوبی کار میکند.

نکات مهم برای استفاده از استراتژیها

استفاده از استراتژیهای معاملاتی در تایم فریم 5 دقیقه نیازمند دقت و آگاهی بالاست. بازار در این تایم فریم بسیار سریع و پرنوسان است، بنابراین معاملهگران باید به نکات مهمی توجه کنند تا بتوانند موفقیت خود را افزایش دهند و از ریسکهای احتمالی جلوگیری کنند.

نتیجهگیری

به کارگیری استراتژی های معاملاتی در تایم فریم 5 دقیقه به دلیل نوسانات سریع و غیرمنتظره نیازمند توجه به جزئیات، سرعت عمل و تجربه بالا است. استفاده از استراتژیهای مطرح شده در این مقاله، میتواند به شما کمک کند تا در این بازار پرنوسان به سود برسید. با این حال، موفقیت در معاملات کوتاهمدت نیازمند مواردی فراتر از تسلط بر استراتژیهاست. کنترل ریسک با استفاده از حد ضرر، تمرین مداوم در حسابهای دمو و بک تست، و مدیریت موثر احساسات از جمله عواملی هستند که تأثیر مستقیمی بر عملکرد معاملاتی شما دارند.

یادگیری و تمرین این مهارتها به شما کمک میکند تا با اطمینان بیشتری در بازار فعالیت کنید و تصمیمهای معاملاتی بهتری بگیرید. همچنین، پایبندی به این اصول به شما امکان میدهد تا با کاهش ریسکها و افزایش دقت در تحلیلها، بهرهوری و موفقیت خود را در معاملات کوتاهمدت افزایش دهید.

منبع: Investopedia