از نظر یک معاملهگر و به ویژه معاملهگران تازهکار، همهی بروکرها مثل هم هستند بجز اینکه برخی بونوسهای بیشتری میدهند یا کمیسیون کمتری دریافت میکنند. اما در واقع تفاوت بروکرها بیش از اینهاست. به ویژه این تفاوتها از جنبه مدل کسبوکار آنهاست که میتواند بر نحوه، سرعت و هزینه انجام معاملات تریدرها تاثیر مستقیم داشته باشد.

اساسیترین تفاوت مدل فعالیت بروکرها در نحوه اجرای سفارشات مشتریان است و بر این اساس، به سه دسته a-book، b-book و c-book تقسیمبندی میشوند. برای درک عمیقتر تفاوت بروکر A-book، B-book و C-Book، باید به جزئیات بیشتری درباره نحوه عملکرد هر کدام پرداخت. در این مقاله قصد داریم که تفاوتهای این بروکرها را به طور کامل بررسی کنیم.

پس اگر به این موضوع علاقه مندید، تا پایان مقاله با ما همراه باشید.

برای مطالعه بیشتر: بهترین بروکر برای ایرانیان کدام است؟

بروکر a-book

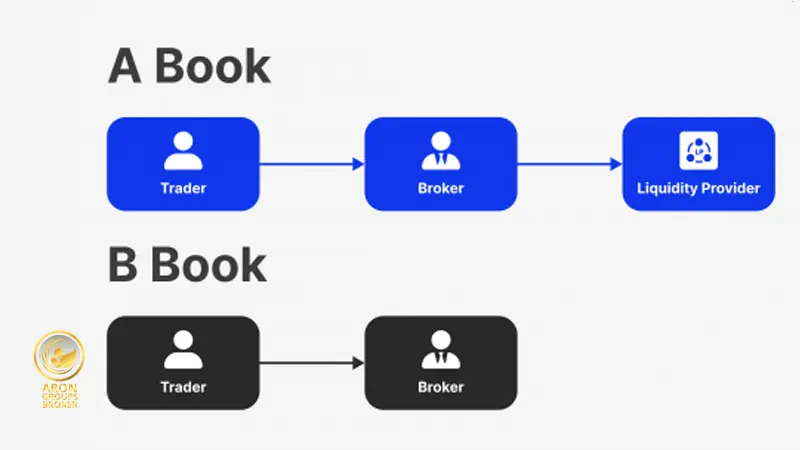

بروکرهای a-book (که معروفترین انواع آنها بروکرهای ECN و STP هستند)، سفارشات مشتریان را مستقیما به تامینکنندگان نقدینگی (مانند بانکها، مؤسسات مالی بزرگ و بازار بین بانکی) منتقل میکنند و بدین ترتیب، ارتباط مشتری با بازار اصلی برقرار میشود. در این مدل، بروکر نقش واسط بین مشتری و بازار را ایفا میکند و بدون انجام هیچ گونه دخالتی در سفارش مشتری، از اختلاف قیمت bid و ask (که به نام اسپرد میشناسیم) و کمیسیون کسب درآمد میکند.

برای ایجاد ارتباط بین معاملهگران و LPها، بروکر باید مجوزهای لازم را از رگولاتوریها دریافت کند، با تامین کنندگان نقدینگی به توافق برسد و در نهایت یک پلتفرم معاملاتی را در اختیار کاربران و LPها قرار دهد. همهی این کارها مستلزم هزینه کردن پول و انرژی است و بروکرهای a-book، به منظور تامین این هزینهها و البته کسب سود، مبلغی را به عنوان کمیسیون یا کارمزد دریافت میکنند. به همین دلیل گاهی این نوع از بروکرها با نام Commission-based یا مبتنی بر کمیسیون نیز شناخته میشوند.

نحوه کار بروکر a-book به شرح زیر است:

وقتی سفارش مشتری توسط بروکر به LP منتقل میشود، یا خود LP و یا دیگر معاملهگرانی که سفارشات خود را به بازار ارسال کردهاند طرف حساب معاملهگر شده و سفارش وی توسط آنها تکمیل خواهد شد. بنابراین، برای بروکر هیچ تفاوتی ندارد که معاملهگر در معامله خود سود کند یا زیان؛ بروکر از قبل اسپرد و کمیسیون خود را دریافت کرده است.

از آنجا که بروکر هیچگونه سود یا زیانی از معاملات مشتریان نمیبرد، گفته میشود که در مدل کاری بروکر a-book هیچ تضاد منافعی بین بروکر و معاملهگر وجود ندارد. حتی نقطه نظری وجود دارد که میگوید هر چه معاملهگران بیشتر سود کنند – و در نتیجه بیشتر و با حجم بالاتر معامله کنند- به نفع بروکر است چون، بروکر کمیسیون و اسپرد بیشتری دریافت خواهد کرد. این مدل بیزینسی بروکرها، به شفافیت در اعلام قیمتها و عادلانه بودن معاملات معروف است.

بروکر b-book

بروکرهای b-book همان بروکرهای مارکت میکر یا “با میز معامله” هستند که در مقاله “بروکر مارکت میکر” به تفصیل به آنها پرداختیم. همانطور که گفته شد، بروکرهای b-book برخلاف بروکرهای a-book، سفارشات مشتریان را در داخل خود بروکر مدیریت میکنند و به بازار اصلی ارسال نمیکنند. یعنی سفارشات مشتریان بروکر در هیچ بازار یا بروکر دیگری قابل مشاهده نیست. در این مدل، خود بروکر نقش طرف دیگر معامله را بازی میکند؛ یعنی وقتی تریدر میفروشد بروکر میخرد و برعکس. از آنجا که در هر معامله یک طرف سود میکند و یک طرف ضرر ، واضح است که در این نوع کسبوکار امکان تضاد منافع وجود دارد.

البته این بدان معنا نیست که بروکر b-book همواره در حال سود کردن از باخت مشتریان است چرا که، در مقابل امکان ضررهای هنگفت هم برای این نوع از بروکرها وجود دارد؛ ریسکی که بروکرهای a-book با آن مواجه نیستند.

به دلیل تضاد منافع ذاتی این نوع از بروکرها و مشتریانشان، احتمال تقلب در آنها وجود دارد. بعضا دیده شده است که بروکر با توجه به اطلاعاتی که از جزییات سفارش مشتریان دارد، قیمتها را دستکاری و معامله را به نفع خود تمام کرده است. بنابراین، ضرورت دارد که معاملهگران تنها در بروکرهای b-book معتبر، خوشنام، رگوله و با سابقه فعالیت کنند.

در مدل b-book اسپرد ثابت است و غالبا کمیسیونی از مشتریان کسر نمیشود، بنابراین، هزینه معاملات نسبتا پایینتر است. اما همانطور که گفته شد ممکن است نگرانیهایی در مورد شفافیت و عملکرد منصفانهی بروکر وجود داشته باشد.

بروکر c-book یا بروکرهای هیبریدی

مدل c-book یک نوع کمتر رایج و ترکیبی از مدلهای A-book و B-book است و برای بهره بردن از مزایای دو مدل و نیز اجتناب از محدودیتهای آنها اجرا میشود. هدف در بروکرهای هیبریدی بالا بردن شفافیت قیمت و کاهش ریسک بروکر است.

در این روش، بروکر مشتریان را به دو دسته تقسیم میکند:

- دسته اول مشتریانی هستند که حجم سفارشات کمی دارند و یا احتمال باخت آنها بالاست. بروکر سفارشات این دسته از مشتریان را در بازار داخلی خود بروکر انجام میدهد و خودش طرف معامله با مشتریان میشود. غالبا تریدرهای تازه کار در این دسته جای میگیرند.

- دسته دوم معاملهگرانی هستند که در حجم بالا معامله میکنند و یا احتمال سود گرفتنشان از بازار بیشتر است. بروکر سفارشات این دسته از مشتریان را به بازار بین بانکی و LPها ارسال میکند و خودش دخالتی در اجرای آنها نمیکند. معمولا معاملهگران حرفهای و با تجربه در دسته دوم قرار میگیرند.

اگر چه بنظر میرسد که این نوع از بروکرها از مزایای هر دو مدل بهرهمند میشوند اما، باید این نکته را در نظر داشت که اجرای این مدل بیزینسی بسیار سخت و پیچیده است. سختترین قسمت کار تقسیمبندی معامهگران است چرا که، نمیتوان با قطعیت گفت که کدام معاملهگر سود و کدام یک ضرر خواهند کرد.

برای کاهش خطای دستهبندی و ریسک ضررهای هنگفت برای بروکر، این نوع از بروکرها بایستی نرمافزارهای ویژهای طراحی کنند که شرایط بازار، میزان سپرده معاملهگران، اهرمهای به کار رفته، ریسکهای معاملهگران و استاپهای تنظیم شده توسط آنها و نیز استراتژیهای مدیریت ریسک بروکر را بررسی و آنالیز کند و در نتیجه، دستهبندی را انجام دهد.

برای مطالعه بیشتر: ترید با هوش مصنوعی

تفاوتهای بروکر a-book، b-book و c book

در ادامه تفاوتهای این مدلها را در موارد مختلف بررسی میکنیم.

نحوه سفارش گذاری

- بروکر a-book: این مدل بروکرها سفارشات خرید و فروش مشتریان را به بازار اصلی منتقل میکنند تا با قیمتهای واقعی بازار انجام شوند. بنابراین، این بروکرها تنها واسطهی بین مشتریان و بازار هستند.

- بروکر :B-book سفارشات مشتریان را به بازار منتقل نمیکنند؛ بلکه آنها را در داخل خود بروکر مدیریت میکنند. در این مدل، بروکر در واقع طرف مقابل معاملات مشتری است.

- بروکر c book: مشتریان به دو دسته تقسیم میشوند. سفارشات یک دسته (مشتریان حرفهای) به بازار بین بانکی منتقل میشوند، در حالی که سفارشات دسته دیگر (مشتریان مبتدی) در داخل بروکر مدیریت میشوند.

اسپرد

بروکر a-book: اسپرد متغیر و شناور است. در شرایط آرام بازار اسپردها بسیار کم هستند اما، در صورتیکه بازار نوسانی شود اسپردها میتوانند بسیار زیاد شوند.

- بروکر b-book: اسپردها ثابت هستند. در شرایط آرام بازار اسپردها نسبت به a-book بسیار بیشتر و در شرایط نوسانی بازار کمتر است.

- بروکر c-book: اسپرد برای معاملاتی که در بازار بروکر مدیریت میشوند ثابت و برای سفارشاتی که به LPها منتقل میشوند، متغیر است.

کمیسیون

بروکرهای A-book: معمولاً کمیسیونهای ثابتی را برای هر معامله اعمال میکنند؛ که میتواند هزینههای معاملاتی را افزایش دهد.

- بروکرهای B-book: معمولاً کمیسیونی دریافت نمیکنند و هزینههای معاملاتی از طریق اسپردهای ثابت جبران میشوند.

- بروکرهای c-book: ترکیبی از هر دو؛ بسته به اینکه در مورد کدام دسته از مشتریان صحبت میکنیم.

شفافیت در قیمت گذاری

- بروکر a-book: چون بروکر هیچ دخالتی در قیمتگذاری ندارد، معاملهگران به قیمتهای واقعی بازار دسترسی دارند و میزان شفافیت بالاست.

- بروکر b-book: شفافیت در قیمتگذاری کم است. اگر بازار خیلی سریع حرکت کند و بروکر b-book منافع خود را در خطر ببیند، این احتمال وجود دارد که قیمتهای متفاوتی نسبت به بازار واقعی ارائه دهد. به علاوه، به دلیل اسپردهای ثابتی که به قیمتها اضافه میشود، همیشه قیمتها در بروکر b-book اندکی با بازار اصلی فرق دارند.

- بروکر c-book: همانطور که گفتیم این یک مدل بیزینسی پیچیده است تا حدی که مشتریان به سختی میتوانند بفهمند که سفارشات آنها چگونه مدیریت میشود. به همین دلیل شفافیت در بروکرهای C-book به طور کلی پایین است.

میزان نقدینگی و اجرای سفارشات

- بروکر a-book: نقدینگی این بروکرها محدود است. بنابراین، اگر تامینکنندگان نقدینگی در زمان خاصی کم باشند، ممکن است اجرای سفارشها با تاخیر یا حتی لغزش (slippage) مواجه شود.

- بروکرهای B-book: دلیل آنکه بروکر b-book میتواند سفارشات را در خود بروکر اجرا کند، این است که میتواند نقدینگی لازم را فراهم کند. از طرفی چون سفارشات در داخل بروکر مدیریت میشود، اجرای سفارشات میتواند بسیار سریع و در لحظه باشد.

- بروکرهای c-book: ترکیبی از هر دو؛ بسته به اینکه در مورد کدام دسته از مشتریان صحبت میکنیم.

ارائه خدمات آموزشی

- بروکر a-book: از آنجا که بروکرهای a-book از فعالیت مداوم و پایدار مشتری در بازار سود میبرند، بنابراین همواره به دنبال ارائه خدمات آموزشی و بالا بردن مهارتهای معاملهگری در مشتریان خود هستند.

- بروکرهای B-book: ممکن است بروکرهای B-book کمتر به آموزش و ارتقا توانمندیهای مشتریان خود بپردازند، چرا که سود آنها از زیان مشتریان تامین میشود. هر چه مشتریان در معاملات خود ماهرتر باشند، به تبع آن ریسک بروکر بیشتر خواهد شد.

میزان سودآوری بروکر

- بروکر A-book: سود بروکرهای a-book کم اما پایدار است و ریسکی که در معرض آن قرار دارند بسیار پایین است.

- بروکرهای b-book: بین 75 تا 95 درصد از معاملهگران در بازار ضرر میکنند و بروکرهای b-book از ضرر معاملهگران سود میبرند. بنابراین به نظر میرسد که سود b-bookها بیشتر است. اما در عوض، ریسکی که b-book ها در معرض آن قرار دارند نیز بسیار بالاست.

- بروکرهای c-book: ترکیبی از هر دو؛ بسته به اینکه در مورد کدام دسته از مشتریان صحبت میکنیم.

نتیجهگیری

از نظر نحوه اجرای سفارشات، بروکرها به سه دسته a-book، b-book و c-book تقسیم میشوند. بروکرهای a-book سفارشات مشتریان را بدون دخالت در آن به بازار بین بانکی ارسال میکنند و در ازای این کار، از تریدرها کمیسیون میگیرند.

بروکرهای b-book یک بازار درون خود بروکر ایجاد میکنند و خود طرف حساب مشتریان میشوند. اگرچه بروکرهای b-book کمیسیون نمیگیرند و اسپرد ثابت دارند اما، میزان شفافیت در قیمتها پایین است و یک تضاد منافع ذاتی بین بروکر و مشتریان وجود دارد.

بروکرهای c-book یا هیبریدی ترکیبی از دو مدل بالا را عرضه میکنند و هدفشان این است که از منافع هر دو بهرهمند شوند در حالی که، محدودیتهای دو مدل را نداشته باشند.

برای مطالعه بیشتر: رگوله آفشور چیست؟