شاید نام “هالووین” به گوشتان خورده باشد؛ یک جشن سالانه که ریشه در فرهنگ “سلتیک” دارد و امروزه در روز 31 اکتبر -عمدتا در آمریکای شمالی- برگزار می شود. اما یک جشن باستانی چه ارتباطی می تواند با بازارهای مالی داشته باشد؟!

در مقاله ی “استراتژی هالووین در بازارهای مالی چیست؟” قصد داریم به طور کامل به استراتژی هالووین بپردازیم و ضمن بررسی معایب و مزایای این استراتژی، در مورد اینکه آیا استراتژی هالووین یک استراتژی سودده است یا خیر صحبت کنیم.

اگر به این موضوع علاقمندید، تا پایان این مقاله با ما همراه باشید.

آنچه در این مقاله خواهیم خواند ...

اثر هالووین Halloween effect یا شاخص هالووین چیست؟

در بازارهای مالی فرضیه ای وجود دارد که می گوید بازار سهام در فاصله زمانی بین 31 اکتبر (روز جشن هالووین) تا یکم ماه می عملکرد بهتری نسبت به شش ماه دیگر سال دارد. این فرضیه اثر هالووین (Halloween Effect ) یا اندیکاتور هالووین نام دارد. به طرز عجیبی، اثر هالووین نه تنها در ایالات متحده بلکه در بسیاری دیگر از کشورهای جهان نیز رخ می دهد (از جمله در 36 کشور از 37 کشوری که دو محقق به نام های “بومن” و “یاکوبسن” در مطالعه ی خود مورد تجزیه و تحلیل قرار دادند.)

در مورد اثر هالووین یا اندیکاتور هالووین بایستی این موضوع را مد نظر داشت که، اگرچه برخی داده های آماری نشان می دهند که اثر هالووین واقعا در گذشته ی بازار مشاهده شده است اما، هیچ تایید علمی مبنی بر اینکه لزوما در آینده بازار نیز رخ خواهد داد وجود ندارد. کمبود مستندات علمی درباره اثر هالووین تا به حدی پیش رفته است که برخی از کارشناسان در دنیای بازارهای مالی آن را یک خرافه یا در بهترین حالت یک همبستگی تصادفی می دانند.

استراتژی هالووین در بازارهای مالی چیست؟

در بازارهای مالی یک سری از استراتژی ها وجود دارد که به استراتژی های زمانبندی بازار یا market timing معروف هستند. زمانبندی بازار به این معناست که معامله گران و سرمایه گذاران ورود و خروج به یک بازار یا یک دارایی را بر اساس یک سری پیش بینی انجام می دهند. در این روش سرمایه گذاران پیش بینی می کنند که بازار در یک زمان مشخص بالا یا پایین خواهد رفت بنابراین، معاملات خود را به نحوی انجام می دهند که از این تحرکات بازار کسب سود کنند. استراتژی هالووین -که بر فرضیه “اثر هالوین” استوار است- نیز یک استراتژی معاملاتی “زمانبندی بازار” است و در مقابل استراتژیِ “در ماه می بفروش و برو” قرار می گیرد که در مقاله ای به تفصیل به آن پرداختیم.

استراتژی هالووین به سرمایه گذاران پیشنهاد می کند که در ابتدای ماه نوامبر شروع به خرید سهام کرده و در طول شش ماه بعد آنها را نگهداری کنند تا اینکه، در ماه آوریل سهام خود را بفروشند. طرفداران این استراتژی معتقدند که در طول این شش ماه (شامل ماه های زمستان) عملکرد بازار سهام مطلوب تر است. پیشنهاد استراتژی هالووین برای نیمه بعدی سال (از ابتدای ماه می تا پایان ماه اکتبر یعنی ماه های بهار و تابستان) سرمایه گذاری در سایر کلاس های دارایی غیر از بازار سهام (مثل بازده اوراق قرضه، بازار پول و سایر دارایی های با درآمد ثابت) و یا خرید سهام تدافعی است. (سهام تدافعی یا defensive stocks سهامی هستند که فارغ از وضعیت کلی مارکت، سود سهام ثابت و پایدار را برای سرمایه گذاران خود فراهم می کنند.)

استراتژی هالووین به عنوان یک استراتژی مبتنی بر زمان بندی بازار در مقابل استراتژی “بخر و نگهدار” -که یک استراتژی سرمایه گذاری بلند مدتی است- قرار می گیرد.

برای مطالعه بیشتر: بهترین بروکر برای نزدک کدام است؟

تاریخچه استراتژی هالووین

استراتژی هالووین – که ارتباط تنگاتنگی با استراتژی در ماه می بفروش و برو دارد- در قرن هفدهم میلادی در انگلستان آغاز شد؛ آنجا که نخبگان بازارهای مالی در اوایل ماه می به ییلاقات می رفتند که از گرمای تابستان لندن در امان باشند و تا پایان اکتبر بر سر کار خود بازنمی گشتند! به دلیل دوری از پایتخت و عدم دسترسی به بازار، این افراد در طی مدت اقامت خود در خارج از لندن، نمی توانستند تغییری در سرمایه گذاری خود انجام دهند و بنابراین، سهام خود را بدون تغییر رها می کردند. در طی این مدت به دلیل کاهش میزان خرید و فروش ها در بازار، ارزش سهام کاهش می یافت و بازار سقوط می کرد. پر واضح است که در چنین بازاری کسب سود بسیار دشوار بود. این موضوع باعث می شد که ایده فروختن سهام در ماه می و رفتن به تعطیلات تا پایان ماه اکتبر ایده غالب آن روزها باشد. با بازگشت سرمایه گذاران به لندن در پایان اکتبر، سرمایه های جدید به بازار تزریق می شد و نقدینگی افزایش می یافت. این افزایش نقدینگی خود باعث مطلوب تر شدن سرمایه گذاری و افزایش فعالیت ها در بازار سهام می شد.

اما در دنیای مدرن امروز و با وجود دیوایس های متصل به اینترنت که امکان انجام معاملات آنلاین در هر نقطه از جهان و در هر ساعت از شبانه روز را فراهم کرده اند، رفتن به تعطیلات تابستانی دلیل معقولی برای ایجاد اثر هالووین به نظر نمی رسد. این موضوع به ویژه وقتی جالب تر می شود که می بینیم داده های تاریخی، حتی امروزه وجود اثر هالووین در بازارهای مالی را تایید می کنند. به طوریکه اغلب شاهد عملکرد بهتر بازار سهام از 31 اکتبر تا ابتدای ماه می هستیم.

دلایل وقوع اثر هالووین

اگرچه دلایل وقوع اثر هالووین به طور واضح مشخص نیست اما، برخی بررسی ها نشان می دهد که این اثر حداقل در بازار ایالات متحده احتمالا به دلایل زیر رخ می دهد:

- ورودی های بسیار قوی از حساب های بازنشستگی در ابتدای سال میلادی: در ابتدای هر سال میلادی (یعنی در ماه ژانویه که اولین ماه زمستان است) پول حساب های بازنشستگی مانند طرح های (k)401 به شدت وارد بازار شده و به آن رونق می بخشد.

- اثرات مالیاتی: غالب سرمایه گذاران از فروش سهام خود در پایان سال میلادی اجتناب می کنند تا در پایان سال مشمول مالیات نشوند. به همین دلیل رشد قیمت سهام در زمستان و حوالی سال نوی میلادی متوقف نمی شود.

- پایان یافتن تعطیلات تابستانی: عده ای معتقدند که اثر هالووین به دلیل پایان یافتن تعطیلات تابستانی رخ می دهد چون در تابستان اولویت افراد تعطیلات تابستان است و نه رسیدگی به پورتفوهای سرمایه گذاری! با پایان یافتن تابستان سرمایه گذاران مجددا بر روی پورتفوهای سرمایه گذاری خود متمرکز می شوند. استراتژی هالووین بر این فرض استوار است که افزایش سرمایه گذاران رونق در بازارهای مالی را افزایش داده و منجر به عملکرد بهتر سهام خواهد شد. با همه این تفاصیل، جالب است بدانید که این اثر کم و بیش به صورت همزمان در نیمکره جنوبی (که فصل های آن برعکس هستند) نیز مشاهده شده است!

- پایان یافتن سال مالی برای بسیاری از صندوق های سرمایه گذاری مشترک و دیگر سرمایه گذاران نهادی و تلاش آنها برای بستن پوزیشن های زیان ده سرمایه گذاریشان در ماه سپتامبر (یک ماه قبل از اکتبر و هالووین)، منجر به یک فروش گسترده در بازار سهام و در نتیجه افت قیمت سهام می شود. این افت قیمت، دیگر سرمایه گذاران را تشویق می کند که سهام را در قیمت پایین خریداری کرده و منتظر افزایش قیمت آنها در چند ماه بعد بشوند. همین مشارکت بیشتر سرمایه گذاران منجر به رونق بازار سهام خواهد شد.

- افزایش هزینه های مصرف کننده در زمستان: عده ای دیگر نیز معتقدند که رونق بازار سهام نتیجه بهبود سنتیمنت و افزایش هزینه های مصرف کننده به واسطه اعیاد زمستانی (مثل هالووین، شکرگذاری، کریسمس و تعطیلات سال نو) است. در این اعیاد مصرف کنندگان دست به جیب می شوند و شرکت ها می توانند اجناسی را که در طی سال در انبارهای خود جمع کرده بودند به فروش برسانند. افزایش فروش شرکت ها نیز منجر به رونق بیشتر بازار سهام خواهد شد.

استراتژی هالووین؛ یک استراتژی سودده یا زیان ده؟

در نگاه اول، داده های تاریخی تا حدی ثابت می کنند که عملکرد بازار سهام در طول ماه های تابستان واقعا ضعیف تر از عملکرد آن در طول زمستان است و سرمایه گذاران، با به کارگرفتن استراتژی هالووین می توانند خود را از گرفتار شدن در دام ضرر یا رکود تابستانه سهام نجات دهند.

به عنوان یک مثال عددی، داده ها نشان می دهند که بازده بازار سهام در فاصله پایان ماه اکتبر تا ابتدای ماه می در طی سال های 1920 تا 1970 بالغ بر 65% بوده است. این در حالیست که بازدهی بازار سهام طی همین سالها و در نیمه دیگر سال تنها 58% افزایش را ثبت کرده است. برخی بررسی ها نیز نشان می دهد که پایبندی به استراتژی هالووین در دراز مدت می تواند موثر باشد. بر مبنای همین بررسی ها، سرمایه گذاری بر اساس استراتژی هالووین در یک دوره 5 ساله تا 80% و در یک دوره 10 ساله تا 90% می تواند بازار را مغلوب کند.

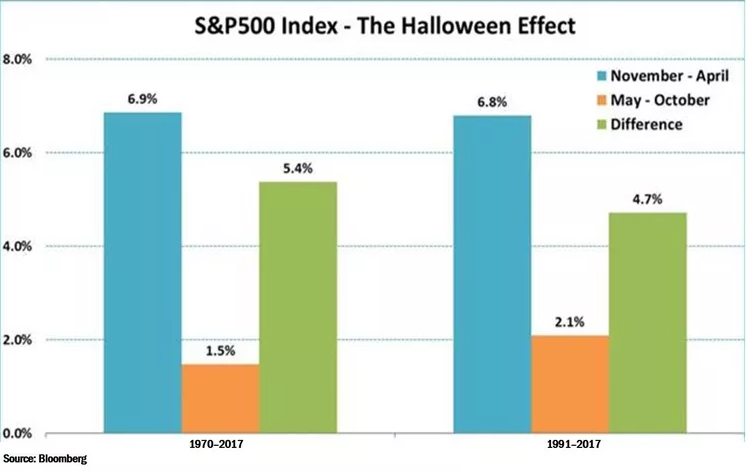

در نمودار زیر نیز می توانید اثر هالووین در سهام ایالات متحده را در فاصله سالهای 1970 تا 2017 و 1991 تا 2017 ملاحظه کنید. در نمودار زیر رنگ آبی نشان دهنده عملکرد سهام در فاصله آخر اکتبر تا اوایل می است و رنگ نارنجی نیمه بعدی سال را نشان می دهد؛ در حالیکه رنگ سبز اختلاف این دو را به نمایش می گذارد. با نگاهی به این نمودار، به وضوح متوجه می شویم که عملکرد سهام ایالات متحده در نیمه زمستانی سال بسیار بهتر از نیمه تابستان بوده است.

اما عده ای از منتقدین این استراتژی معتقدند که این همه داستان نیست و آنچه به عنوان اثر هالووین شناخته می شود نه تحت تاثیر فصل ها، بلکه تحت تاثیر روندهای اقتصادی و سیاسی موجود است. به عنوان مثال این عده معتقدند که اگر دوره های زمانی مورد بررسی را تا این حد طولانی در نظر نگیریم و بازار را در دوره های 4 ساله ریاست جمهوری ایالات متحده بررسی کنیم، خواهیم دید که در سالهای انتخابات بازده زمستانی سهام 10.4% در مقابل 0.8% تابستان است. این در حالی است که در سه سال بعدی -که انتخاباتی در کار نیست- بازده زمستانی سهام 3.6% در مقابل 2.6% تابستان است که البته اختلاف چشمگیری نیست.

کارشناسان معتقدند اختلاف چشمگیری که در سال انتخابات دیده می شود، نه به دلیل تغییر فصل ها بلکه، به دلیل بیزاری سرمایه گذاران از عدم قطعیت است و عدم قطعیت، در تابستانی که انتخابات در آن برگزار می شود به اوج خود می رسد. بنابراین فعالیت سرمایه گذاران به حداقل رسیده و در نتیجه افت بازار شروع می شود.

مزایای استراتژی هالووین

همانطور که گفته شد، داده های تاریخی وجود اثر هالووین در بازار سهام را تا حدی نشان می دهند. بنابراین از مهمترین مزایای به کار گیری این استراتژی، استفاده از دوره های رونق بازار برای کسب سود در یک سرمایه گذاری کوتاه مدت است. برای سرمایه گذاران بلند مدتی نیز پایان اکتبر و استفاده از رونق ناشی از اثر هالووین می تواند موقعیت بسیار مناسبی برای متعادل کردن مجدد پورتفو و تغییر ساختار سرمایه گذاری باشد. بنابراین استراتژی هالووین می تواند ابزار خوبی برای پیش بینی بازار و ردیابی چرخه های رونق و رکود آن باشد.

معایب استراتژی هالووین

معایب استراتژِی هالووین از مزایای آن بیشتر هستند از جمله اینکه:

- از آنجا که بازارهای مالی سرشار از عدم قطعیت و اتفاقات غیر منتظره هستند، اگر سرمایه گذار صرفا بر مبنای استراتژی های زمانبندی بازار و از جمله استراتژی هالووین سرمایه گذاری کند، این احتمال وجود دارد که بازار وی را غافلگیر کند.

- اگر افراد زیادی تصمیم بگیرند که از استراتژی هالووین استفاده کنند، با افزایش تقاضا احتمالا قیمت سهام افت کرده و سرمایه گذاران به اهداف سرمایه گذاری خود نخواهند رسید.

- این استراتژی در زمان های دور و وقتی که تعداد سرمایه گذاران بسیار کمتر از حالا بود شکل گرفته و توسعه یافته است. بنابراین به نظر می رسد اکنون که سرمایه گذاران فراوانی در بازار حضور دارند، استراتژی هالووین نتواند جوابدهی مناسب را داشته باشد.

- دوره های رونق و رکود بازار صرفا بر اساس زمانبندی استراتژی هالووین رخ نمی دهند. بنابراین افرادی که از این استراتژی پیروی می کنند ممکن است که دوره های رونق بازار را از دست بدهند و یا در یک دوره رکود گرفتار شوند.

امروزه هر اتفاقی در هر جایی از دنیا می تواند بر بازارهای جهانی تاثیرگذار باشد. بنابراین پیروی از استراتژی هایی مثل هالووین که بر پایه باورها و اتفاقات محلی توسعه یافته اند می تواند به اندازه کافی کارساز نباشد.

پیشنهاد برای مطالعه بیشتر: تاثیر ژئوپلیتیک بر فارکس

نتیجه گیری

استراتژی هالووین یک استراتژی زمان بندی بازار است و بر اساس این فرضیه چیده می شود که عملکرد بازار سهام در فاصله زمانی 31 اکتبر (روز جشن هالووین) تا انتهای ماه آوریل (ماه های زمستان) بسیار بهتر از عملکرد آن در نیمه بعدی سال یا همان ماه های تابستان است. معامله گران پیرو استراتژی هالووین با اصولی ساده و طی مراحل زیر سرمایه گذاری می کنند:

- در هالووین سهام مورد نظر خود را خریداری می کنند.

- سهام خود را در طول زمستان نگه می دارند و از افزایش قیمت آن سود می برند.

- سپس در انتهای آوریل و اوایل ماه می، سهام خود را فروخته و نقد می شوند و یا در بازارهای کم ریسک تر مانند اوراق قرضه سرمایه گذاری می کنند.

- و این چرخه سرمایه گذاری هر ساله تکرار می شود.

در رابطه با به کارگیری این استراتژی، نظرات ضد و نقیض بسیاری وجود دارد و به قطعیت نمی توان گفت که استراتژی هالووین سودده یا زیان ده است. به ویژه آنکه این استراتژی صرفا بر مبنای زمانبندی بازار طراحی شده و سایر عوامل موثر بر آن –از جمله رویدادهای ژئوپلیتیکی و مسائل اقتصادی موثر بر بازار- را به کلی نادیده می گیرد. آنچه درباره اثر هالووین می توان گفت این است که داده های تاریخی وجود آن را در طی سالیان متمادی نشان می دهند اما، کارشناسان معتقدند وقوع اثر هالووین در گذشته هیچ تضمینی برای رخ دادن آن در آینده به ما نمی دهد. بنابراین بهتر است در سرمایه گذاری های خود صرفا بر زمانبندی بازار و داده های تاریخی متکی نباشید، تحلیل های فاندامنتال و تکنیکال – که عملکردی بسیار بهتر از استراتژی های مبتنی بر زمان بندی دارند- را حتما به کار بگیرید و از تعصب و سوگیری در سرمایه گذاری های خود اجتناب کنید.

پیشنهاد میکنم مطالعه کنید: وال استریت چیست؟