سرمایه گذاران و اقتصاددانان اغلب مایلند بدانند که چشم انداز اقتصادی چگونه است و یا اینکه در چند سال آینده مسیر سیاست های پولی و نرخ بهره به چه سمتی خواهد رفت. بررسی نمودار دات پلات فدرال رزرو یکی از راه هایی است که کارشناسان از آن برای دست یافتن به چشم انداز مورد نظرشان استفاده می کنند. نمودار دات پلات فدرال رزرو می تواند درباره آینده نرخ بهره و شرایط احتمالی بازار کار دیدگاهی به بیننده بدهد.

اما نمودار دات پلات فدرال رزرو چیست؟

چگونه از نمودار دات پلات فدرال رزرو استفاده کنیم؟

آیا این نمودار اطلاعات قطعی درباره آینده نرخ بهره به ما می دهد؟

اگر می خواهید که جواب این سوالات و بیشتر از آن را بدانید، تا پایان این مقاله با ما همراه باشید.

پیشنهاد برای مطالعه بیشتر: هاوکیش و داوکیش

نمودار دات پلات چیست؟

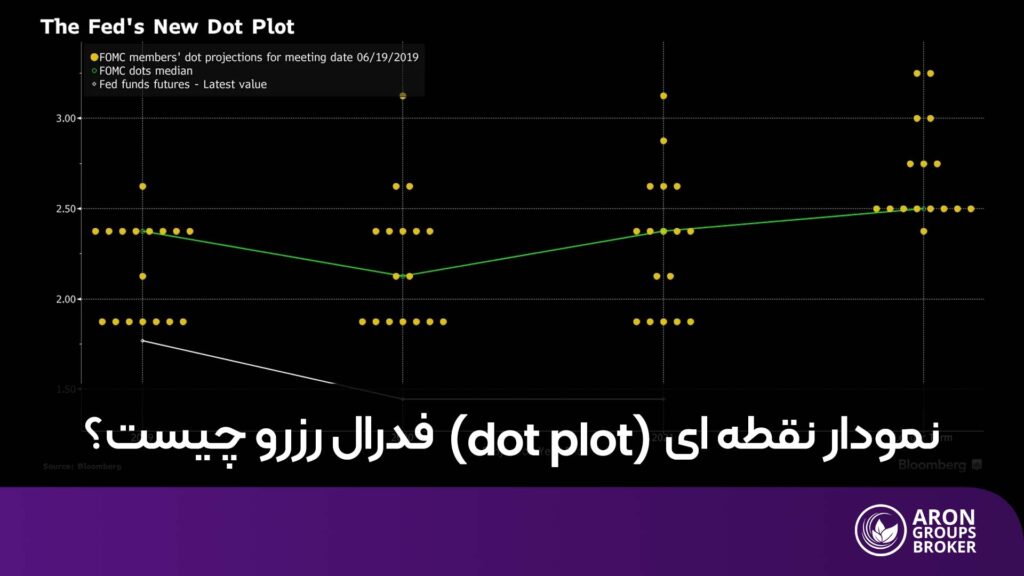

نمودار نقطه ای یا dot plot نموداری است که از نقاط برای نمایش داده ها در یک دستگاه مختصات دکارتی استفاده می کند. در این نوع نمودار نقاط با خط به هم وصل نمی شوند و جدا از هم هستند. هر نقطه نشان دهنده ی یک جفت متغییر است که مقادیر آنها در محورهای عمودی و افقی در نظر گرفته می شوند. دات پلات عموما برای مجموعه داده های کوچکتر مناسبتر است وبرای نمایش گرایش ها یا گروه بندی داده های خاص به صورت گرافیکی استفاده می شود. معروفترین نمودار دات پلات نمودار دات پلات فدرال رزرو است که پیش بینی این سیستم مالی برای نرخ های بهره را نشان می دهد.

نمودار دات پلات فدرال رزرو چیست و به ما چه می گوید؟

نمودار دات پلات فدرال رزرو که هر سه ماه یکبار بروز رسانی می شود، یک نمودار نقطه ای است که نظر هر کدام از مقامات کمیته بازار آزاد فدرال (FOMC) را درباره نرخ بهره کوتاه مدت کلیدی فدرال رزرو یا نرخ وجوه فدرال و تغییرات آن –اعم از اینکه کاهشی، افزایشی یا بدون تغییر است- را از امروز تا سه سال آینده به مصرف کنندگان نشان می دهد. در این نمودار در محور عمودی نرخ وجوه فدرال به درصد و در محور افقی سالی که مقامات نرخ مربوطه را برای آن پیش بینی کرده اند نمایش داده می شود.

هر نقطه در نمودار دات پلات فدرال رزرو نشان دهنده ی نظر یکی از مقامات فدرال رزرو درباره نرخ وجوه فدرال است و اینکه نرخ در پایان سال تقویمی در کجا خواهد بود. معمولا چشم انداز کلی FOMC برای نرخ بهره در هر سال معین به عنوان میانه (Median) نقطه هایی که در نمودار دات پلات مشخص شده اند گزارش می شود. همه مقامات اعم از جروم پاول رییس فدرال رزرو یا جان ویلیامز رییس فدرال رزرو نیویورک در این پیش بینی شرکت می کنند. در صورتیکه هیچکدام از 19 سمت فدرال رزرو خالی نباشد، نمودار دات پلات شامل 19 نقطه خواهد بود. البته که تمامی این پیش بینی ها به صورت ناشناس است و مشخص نیست که کدام تخمین و نقطه متعلق به کدام شخص است. نمودار دات پلات در پایان هر فصل یعنی در ماه های مارس، جولای، سپتامبر و دسامبر بروزرسانی و منتشر می شود. تخمین های مقامات در ماه های مارس و ژوئن پیش بینی برای دو سال آینده را در برمی گیرد. درحالیکه در نمودارهای سپتامبر و دسامبر، فدرال رزرو تخمین ها برای سال سوم را آغاز می کند.

اعضای کمیته بازار آزاد فدرال یک تخمین برای نرخ بهره بلند مدت نیز ارائه می دهند. این نرخ که اصطلاحا “نرخ بهره خنثی” نامیده می شود و نقطه ای را نشان می دهد که در آن نرخ ها نه محرک رشد اقتصادی و نه محدود کننده هستند.

دقت کنید که نقطه ها در نمودار در مرکز یک محدوده هستند و روی یک عدد خاص قرار نمی گیرند؛ به بیانی دیگر، هیچکدام از اعضا یک عدد خاص را به عنوان هدف نرخ وجوه فدرال در نظر نمی گیرند بلکه تنها یک محدوده عددی را مشخص می کنند.

نکته مهم دیگر در رابطه با نمودار دات پلات فدرال رزرو این است که پیش بینی و انتظارات اعضای کمیته بازار آزاد فدرال از نرخ ها مدام در حال تغییر است چرا که، اعضای FOMC پیش بینی ها و انتظارات خود را بر مبنای داده ها و روندهای اقتصادی و رویدادهای جهانی -که مدام در حال تغییرند- تنظیم می کنند. مثلا اگر تا قبل از بروز رسانی بعدی نمودار یک اتفاق غیر منتظره مانند حملات تروریستی، جهش شدید تورم و یا رکود اقتصادی رخ دهد، به احتمال زیاد نمودار دیگر نشانگر پیش بینی اعضا نخواهد بود. در نتیجه ی همین موضوع، پیش بینی های بلند مدتی در نمودار دات پلات وزن کمتری نسبت به پیش بینی های نزدیک به زمان حال دارند.

نکته:

نرخ وجوه فدرال عبارت است از نرخ بهره ای که بانک ها و موسسات مالی بر مبنای آن به یکدیگر وام های یک شبه پرداخت می کنند. این نرخ بسیار مهم بر سایر نرخ ها از جمله نرخ بهره وام مسکن، وام خودرو، کارت های اعتباری و وام های تجاری تاثیرگذار است. نرخ وجوه فدرال به منظور کنترل عرضه ی وجوه موجود و در نتیجه کنترل تورم استفاده می شود و به طور کلی، مهمترین ابزار فدرال رزرو در تنظیم و اجرای سیاست های پولی است. هر چه نرخ وجوه فدرال بیشتر شود، نرخ بهره کوتاه مدت نیز بیشتر شده و در نتیجه، هزینه وام گرفتن افزایش یافته و وام ها گرانتر می شوند. بنابراین تمایل به گرفتن وام در بین مردم و کسب و کارها کمتر شده و عرضه پول کاهش می یابد که همین امر، به کنترل میزان تورم کمک می کند.

برعکس در صورتی که نرخ وجوه فدرال کاهش یابد، نرخ بهره کوتاه مدت نیز کاهش می یابد. بنابراین هزینه وام گرفتن کم و تمایل به اخذ وام بیشتر می شود و در نتیجه، عرضه وجوه در اقتصاد افزایش می یابد. این امر رشد اقتصاد را تحریک کرده و آن را از رکود دور می کند.

چرا نمودار دات پلات فدرال رزرو ایجاد شد؟

مقامات فدرال رزرو در سال 2012 در حالی شروع به تنظیم و انتشار نمودار دات پلات کردند که اقتصاد جهان و ایالات متحده درگیر بازسازی از اثرات منفی رکود بزرگ بود و نرخ ها نزدیک به صفر بودند. یکی از اقتصاددانان ارشد آکسفورد معتقد است “بن برنانکی” رییس وقت فدرال رزرو این نمودار را به عنوان یک “هدایت رو به جلوی تهاجمی” و به منظور آماده کردن بازارها برای حرکت اقتصاد به دور از سیاست های حمایتی غیر متعارفی که برای سرپا نگه داشتن اقتصاد اجرا کرده بود، ایجاد کرد. این ابزار شفافیت سیاست های فدرال رزرو را افزایش داده و به ما می گوید که ارتباطات فدرال رزرو تا چه حد می تواند قدرتمند و بر اقتصاد تاثیر گذار باشد.

تا حدی که اگر اتفاق غیر منتظره ای نیفتد و پیش بینی های فدرال رزرو درست از آب دربیاید، بازارها برمبنای نرخ های پیش بینی شده در دات پلات قیمت گذاری می شوند ( بدون اینکه افزایش یا کاهش واقعی در نرخ ها رخ داده باشد)، و بر هزینه های استقراضی که مصرف کننده باید بپردازد تاثیر می گذارند.

به عنوان مثالی از این تاثیر، می توانیم به نرخ وام مسکن بپردازیم. زمانیکه اعضای FOMC در نمودار دات پلات دسامبر 2021 پیش بینی کردند که نرخ ها در سال 2022 افزایش خواهد یافت، نرخ وام مسکن 30 ساله عدد ثابت 3.28% بود. اما زمانیکه مقامات فدرال رزرو به زمان اجرای طرح افزایش نرخ بهره رسیدند، نرخ وام مسکن با 1.14% افزایش به 4.4% رسیده بود! همزمان نرخ بازدهی اوراق قرضه خزانه داری 10 ساله نیز به شدت افزایش یافت چرا که، بازارها با چشم انداز تورم بالا و نرخ های بهره بیشتر شروع به قیمت گذاری کرده بودند.

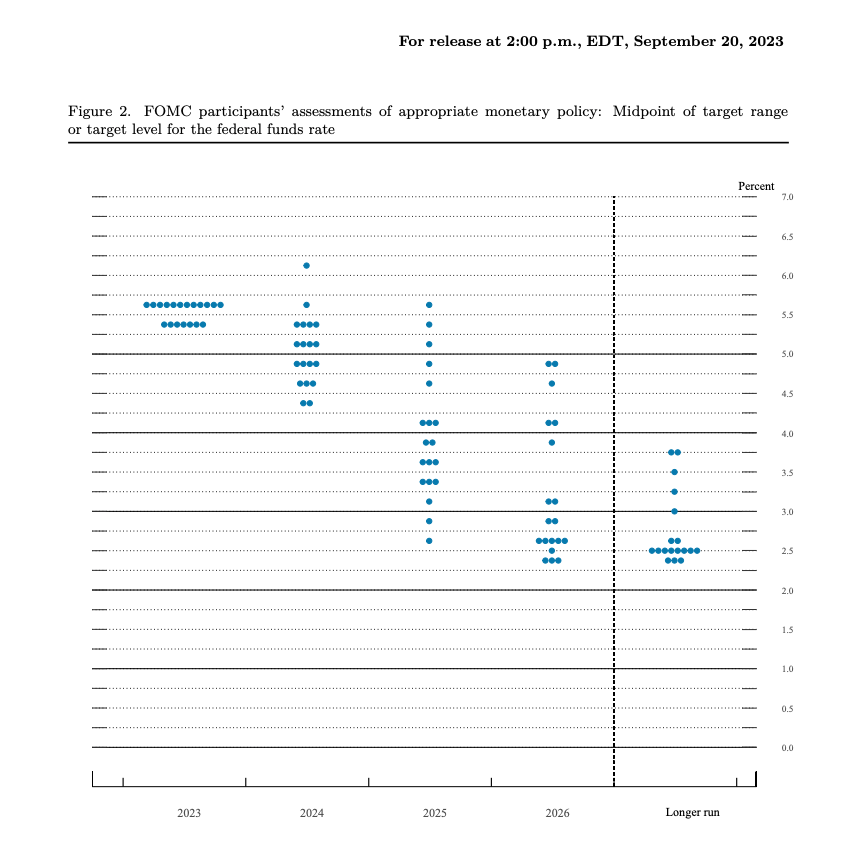

نمودار دات پلات فدرال رزرو برای سال های 2023 تا 2026 و تفسیر آن

به طور کلی بررسی نمودار دات پلات کمک می کند که استنباط درستی از سوگیری مقامات فدرال رزرو و در نتیجه سیاست های پولی مورد نظر آنها به دست آوریم.

به عنوان مثال، وقتی نمودارهای اخیر نشان می دهد که 7 عضو فدرال رزرو افزایش دیگری را تا پایان سال 2023 میلادی نمی بینند ولی، 12 نفر از اعضا یک افزایش دیگر نرخ را تا پایان سال پیش بینی کرده اند، می توانیم نتیجه بگیریم که با یک فدرال رزرو هاوکیش طرف هستیم. در عین حال عده ای معتقدند که این موضوع (یعنی اکثریت هاوکیش اعضای کمیته) نمی تواند به معنای وجود یک افزایش دیگر نرخ بهره تا پایان سال باشد چرا که، تورم با سرعتی بیشتر از پیش بینی فدرال رزرو در حال کاهش است و نیاز به افزایش مجدد عملا وجود خارجی ندارد.

پیشنهاد برای مطالعه بیشتر: هاوکیش و داویش چیست؟

یا همانطور که در نمودار نقطه ای برای سال 2024 مشخص است، مقامات فدرال رزرو انتظار دارند که نرخ بهره معیار فدرال رزرو را بالای 5% نگاه دارند. این پیش بینی نسبت به پیش بینی ماه ژوئن افزایش قابل توجهی داشته است چرا که، در آن نمودار مقامات پیش بینی کرده بودند که نرخ را تا محدوده 4.75%-4.50% کاهش دهند.

این بدان معناست که مقامات می خواهند که نرخ بهره برای مدت طولانی تری بالا بماند. بنابراین از نمودار دات پلات می توان این را برداشت کرد که از یک سو نرخ های بازپرداخت وام مسکن و کارت های اعتباری همچنان بالا و وام ها پرهزینه خواهد بود و از سوی دیگر، دارندگان حساب های پس انداز بانکی مدت طولانی تری می توانند از سرمایه گذاری کم ریسک، با نرخ های بازدهی و سود بالاتر بهره مند شوند. تاثیر این نمودار به حدی است که با نگاه به نمودار دات پلات سال 2024، اقتصاددانان گلدمن ساکس پیش بینی های خود برای زمانی که فدرال رزرو شروع به کاهش نرخ بهره خواهد کرد را عقب انداختند.

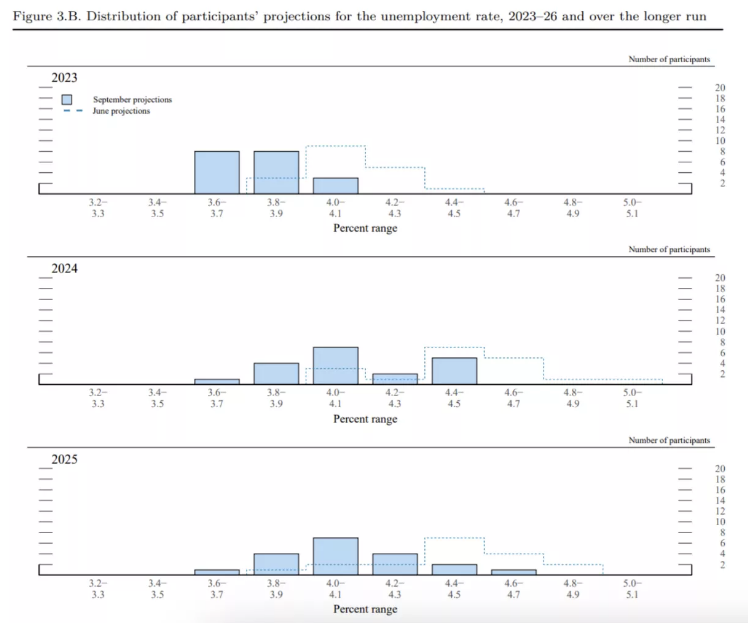

نمودار پیش بینی اعضای فدرال رزرو درباره نرخ بیکاری

علاوه بر نرخ وجوه فدرال، نمودار دیگری نیز از طرف فدرال رزرو منتشر می شود که پیش بینی اعضا برای نرخ بیکاری را نشان می دهد.

همانطور که در نمودار زیر مشاهده می کنید، مقامات فدرال رزرو در پیش بینی خود برای نرخ بیکاری تجدید نظر کرده اند. در ماه ژوئن 2023 پیش بینی اعضا برای نرخ بیکاری در پایان سال 2024 برابر با 4.5% بود در حالیکه، در سپتامبر پیش بینی خود را به 4.1% در پایان 2024 کاهش داده اند. این بدان معناست که مقامات فدرال رزرو هر چه بیشتر به اینکه به سیاست “فرود نرم” دست یافته اند مطمئن تر می شوند؛ بدین معنا که، می توانند سرعت رشد اقتصاد را آهسته تر و تورم را کمتر کنند بدون اینکه، بیکاری انبوه ایجاد کنند.

پیشنهاد برای مطالعه بیشتر: شاخص نرخ بیکاری چیست؟

نکات مثبت استفاده از نمودار دات پلات فدرال رزرو

همانطور که اشاره شد، استفاده از این نمودار به راحتی می تواند سوگیری سیاست های پولی فدرال رزرو را برای ناظران مشخص کند. مثلا اگر نمودار نقطه ای به ما بگوید که اغلب مقامات کاهش نرخ بهره را تا پایان سال پیش بینی کرده اند، می توانیم نتیجه بگیریم که با یک فدرال رزرو داویش سرو کار داریم و برعکس. بنا برهمین موضوع، اغلب ناظران نقطه میانه (Median) فدرال رزرو را به عنوان طرح ریزی پایه ی FOMC در نظر می گیرند.

اگرچه شاید به نظر عجیب بیاید اما، می توان تصمیمات مالی را هم بر مبنای دات پلات اتخاذ کرد. مثلا اگر نمی دانید که آیا زمان مناسبی برای سپرده گذاری و دریافت سود بانکی هست یا خیر، کافی است به پیش بینی های اعضای فدرال رزرو و نمودار دات پلات نگاه کنید و ببینید که آیا نرخ ها قبلا به اوج خود رسیده اند یا خیر!

نکات منفی در استفاده از نمودار دات پلات فدرال رزرو

در استفاده از دات پلات همواره بایستی احتیاط کرد. در اولین هشدار، قرار نیست که آینده همیشه مطابق انتظار مقامات فدرال رزرو و منطبق بر پیش بینی هایشان پیش برود. به عنوان مثال پیش بینی فدرال رزرو در دسامبر 2021 برای نرخ بهره در پایان سال 2022 برابر با 0.75%-1.00% بود در حالیکه، در پایان 2022 نرخ ها تا 4.25%-4.50% افزایش یافته بوند.

یا در سال 2020 و زمانی که دنیا هنوز درگیر رکود اقتصادی ناشی از کرونا بود و تورم هنوز به عنوان یک تهدید بزرگ خود را آشکار نکرده بود، اکثر مقامات فدرال رزرو تا پایان سال 2023 نرخ بهره نزدیک به صفر را پیش بینی کرده بودند.

در مجموع کارشناسان معتقدند که می توان از دات پلات به عنوان سناریوی اصلی مقامات فدرال رزرو یاد کرد اگر، همه چیز در جهان همانطور پیش برود که آنها انتظار دارند!

عدم بروزرسانی دات پلات در دوران پاندمی کرونا

نمودار دات پلات به عنوان یکی از گزارش های پیش بینی فدرال رزرو در سال 2012 معرفی شد و از آن زمان تا کنون تقریبا به صورت مستمر منتشر شده است اما، زمانی که شرایط اقتصادی ایالات متحده بسیار نامطمئن به نظر برسد ممکن است که اعضای کمیته بازار آزاد فدرال از بروزرسانی و انتشار آن خودداری کنند؛ اتفاقی که در دوران پاندمی کرونا شاهد آن بودیم.

در ماه مارس سال 2020 و در حالی که اثرات همه گیری کرونا هنوز ناشناخته بود، مقامات فدرال رزرو دات پلات را بروزرسانی نکردند.

چقدر می توان به نمودار دات پلات اعتماد کرد؟

اگرچه به نظر می رسد که نمودار دات پلات پیش بینی های دقیقی را ارائه می دهد اما، همواره بایستی در استفاده از آن جانب احتیاط را نگه داشت. در واقع دات پلات نه یک وعده رسمی بلکه تنها یک پیش بینی و تخمین است. حتی خود مقامات فدرال رزرو نیز قدرت پیش بینی این ابزار را زیر سوال می برند. آنچه لازم است در بررسی و استفاده از دات پلات همواره مد نظر داشته باشیم، این است که نظرات اعضای کمیته ثابت نیست و با توجه به داد های تورمی و بازار کار، احتمال دارد که به مرور زمان تغییر کند.

بیشتر بخوانید: دستکاری بازار چیست و چگونه انجام میشود؟

نمودار دات پلات در زمان مبارزه فدرال رزرو با تورم

در سال 2019 جروم پاول طی سخنانی که در موسسه تحقیقات سیاست اقتصادی استفورد ادا کرد، تمرکز بر نمودار دات پلات را زیر سوال برد. طی این سخنرانی جروم پاول عکسی از یک نقاشی معروف را به حضار نشان داد که آنقدر زوم شده بود که تحریف شده و از شکل واقعی خود دور شده بود. پاول از این تمثیل استفاده کرد و اضافه کرد: “اگر بر “چند نقطه” تمرکز کنید، ممکن است تصویر بزرگتر را از دست بدهید.”

در واقع جروم پاول با این سخنان به فعالان بازار فهماند که به دات پلات فدرال رزرو به عنوان یک برنامه قطعی نگاه نکنند و آن را، تنها به عنوان یک پیش بینی و نه بیشتر در نظر بگیرند.

این موضوع که نمودار دات پلات یک نقشه ی راه قطعی به ما نمی دهد، در زمانی که اقتصاد با تورم درگیر است پررنگتر هم می شود. این اقتصاد – و به ویژه تورم- است که تصمیمات فدرال رزرو را هدایت می کند و نه بر عکس!

بنابراین اینکه آیا فدرال رزرو چرخه افزایش نرخ را ادامه خواهد داد و یا خیر، کاملا به این بستگی دارد که آیا فشارهای قیمتی کاهش می یابند یا نه. جروم پاول همواره تاکید کرده است که فدرال رزرو در تعیین سیاست های پولی خود کاملا منعطف و داده محور است و تمامی مقامات به محض دریافت اطلاعات جدید از شرایط بازار، نسبت به آن عکس العمل نشان خواهند داد. سخنان پاول و تاکید وی به انعطاف سیستم فدرال رزرو به این معناست که احتمال تغییر پیش بینی ها بالاست و اتفاقا، تاریخ انقضای آنها نیز بسیار سریعتر از شرایط عادی از راه می رسد. در حال حاضر و با توجه به تغییرات اخیر شاخص تورمی ترجیحی فدرال رزرو PCE، اکثریت قریب به اتفاق اعضای کمیته بازار آزاد فدرال (یعنی 16 نفر از 19 نفر) نسبت به تورم مطمئن نیستند و خطر تورم را هنوز بالا می بینند.

نتیجه گیری

نمودار دات پلات فدرال رزرو معروفترین دات پلات دنیاست که از سال 2012 انتشار آن آغاز شده و در طول سال، چهار بار به روز رسانی می شود. هر نقطه از این نمودار نظر یکی از 19 عضو کمیته بازار آزاد فدرال درباره اینکه نرخ وجوه فدرال در زمان معین در چه محدوده ای خواهد بود را نشان می دهد. نقطه میانه نرخ های پیش بینی شده اعضا برای یک زمان معین، به عنوان چشم انداز کلی FOMC برای نرخ بهره در آن زمان گزارش می شود. کارشناسان معتقدند که دات پلات شفافیت عملکرد فدرال رزرو را افزایش می دهد چراکه، فدرال رزرو احساس می کند که موظف است در مورد اینکه چرا چنین پیش بینی هایی را منتشر کرده توضیحات جامعی را ارائه دهد. در عین حال کارشناسان و حتی جروم پاول رییس فدرال رزرو، بر اینکه دات پلات اطلاعات قطعی نمی دهد بلکه، تنها یک ابزار برای پیش بینی های احتمالی است و در استفاده از آن باید احتیاط کرد، تاکید دارند.