مقدمه

تورم یکی از بزرگترین دغدغههای اقتصادی جهان است که تاثیرات عمیقی بر زندگی و تصمیمات سرمایهگذاری دارد. این مقاله، به بررسی مفهوم تورم، علل اصلی آن، تأثیرات بر قدرت خرید، سیاستهای بانکهای مرکزی و استراتژیهای مدیریت سرمایه میپردازد. این راهنمای جامع برای آگاهی از راهکارهای هوشمندانه سرمایهگذاری توسط “بروکر آرون گروپس” ارائه شده است.

تعریف و شاخصهای اندازهگیری تورم

تورم به افزایش مداوم در سطح عمومی قیمتها در یک اقتصاد اشاره دارد که به کاهش ارزش پول و قدرت خرید منجر میشود. برای اندازهگیری تورم از شاخصهایی مانند شاخص قیمت مصرفکننده (CPI) و شاخص قیمت هزینههای مصرف شخصی (PCE) استفاده میشود. شاخص CPI بیشتر بر قیمت کالاهای مصرفی روزمره متمرکز است، در حالی که PCE علاوه بر این، هزینههای بزرگتری مانند هزینههای بهداشتی و خدمات رفاهی را نیز شامل میشود. فدرال رزرو به طور خاص از PCE به عنوان شاخص تورم اصلی خود استفاده میکند، چرا که اطلاعات دقیقتری درباره هزینههای مصرفی افراد ارائه میدهد و در سیاستگذاریهای پولی اهمیت ویژهای دارد.

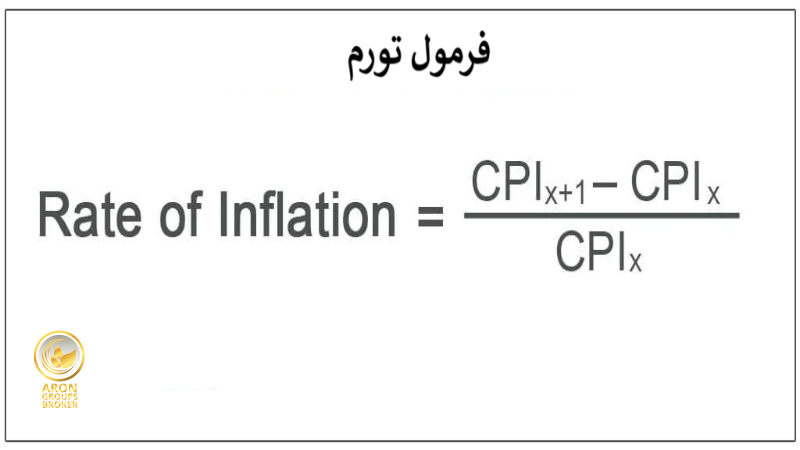

فرمول محاسبه تورم

محاسبه نرخ تورم معمولاً از طریق تغییرات شاخص قیمت مصرفکننده (CPI) در دو بازه زمانی انجام میشود. فرمول استاندارد به صورت زیر است:

در این فرمول:

- CPI در پایان دوره (CPIx+1): شاخص قیمت مصرفکننده در پایان دوره مورد نظر، مثلاً در پایان سال؛

- CPI در ابتدای دوره (CPIx): شاخص قیمت مصرفکننده در ابتدای دوره، مانند ابتدای سال.

علل اصلی تورم

بنا به مقاله منتشر شده در وبسایت دانشگاه Stanford در رابطه با تورم و علل آن، تورم میتواند ناشی از عوامل مختلفی باشد که در ادامه به آنها پرداخته میشود:

سیاستهای پولی و مالی

سیاستهای نادرست پولی، نظیر افزایش بیش از حد عرضه پول یا کاهش شدید نرخ بهره توسط بانکهای مرکزی، یکی از دلایل اصلی تورم است. بهعنوان مثال، در شرایطی که بانکهای مرکزی برای تحریک اقتصاد نرخ بهره را پایین نگه میدارند، میزان عرضه پول در اقتصاد بالا میرود که ممکن است به افزایش تورم منجر شود. برای مثال، فدرال رزرو در دوره پاندمی کووید-۱۹ با پایین نگه داشتن نرخ بهره سعی در حمایت از اقتصاد داشت، اما این امر به افزایش قیمتها و در نتیجه تورم دامن زد.

هزینههای بالای دولت و مخارج عمومی

پس از پاندمی، بسیاری از کشورها هزینههای عمومی خود را افزایش دادند تا اقتصاد را نجات دهند. این افزایش هزینهها به ویژه در آمریکا، به شدت بر نرخ تورم تأثیر گذاشت. بر اساس پژوهشهای MIT، حدود ۴۲ درصد از تورم سال ۲۰۲۲ در آمریکا به دلیل مخارج عمومی بالا بوده است که موجب افزایش تقاضا و قیمتها شده است.

عوامل بینالمللی

نوسانات قیمتهای انرژی و مواد اولیه، بحرانهای سیاسی و تجاری و تغییرات در زنجیره تامین جهانی از جمله عواملی هستند که بر نرخ تورم تاثیر دارند. برای مثال، جنگ روسیه و اوکراین موجب افزایش شدید قیمت مواد غذایی و انرژی شد که این مسئله به تورم جهانی دامن زد.

تأثیر تورم بر قدرت خرید و اقتصاد خانوارها

تورم به طور مستقیم بر قدرت خرید افراد تأثیر میگذارد و باعث میشود که هر واحد پول ارزش کمتری برای خرید کالاها و خدمات داشته باشد. در این شرایط، خانوارهای با درآمد ثابت بهویژه تحت فشار بیشتری قرار میگیرند، چرا که هزینههای زندگی آنها افزایش مییابد، اما درآمدشان ثابت میماند. این امر موجب کاهش پسانداز و در نهایت، افزایش نابرابریها در جامعه میشود.

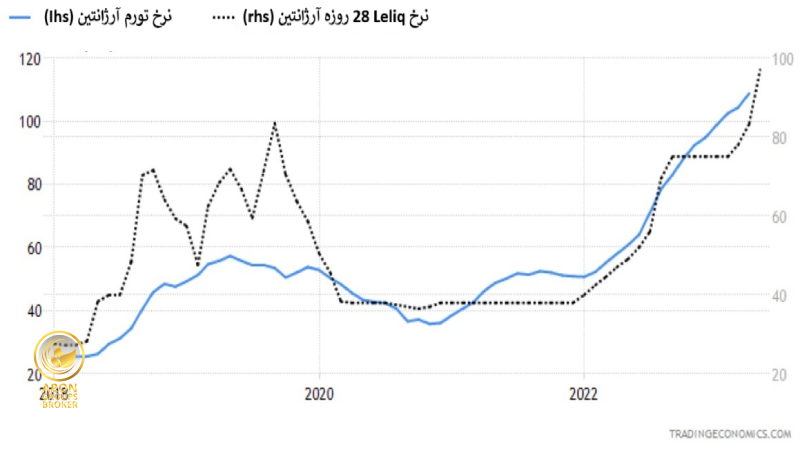

رابطه بین نرخ بهره و تورم

بانکهای مرکزی از نرخ بهره به عنوان ابزاری مهم برای کنترل تورم استفاده میکنند. افزایش نرخ بهره باعث میشود هزینه وامگیری بالا برود و تقاضا کاهش یابد که این به کنترل تورم کمک میکند. در مقابل، کاهش نرخ بهره میتواند تورم را افزایش دهد، زیرا افراد و کسبوکارها تمایل بیشتری به وامگیری و سرمایهگذاری خواهند داشت. به همین دلیل، بانکهای مرکزی باید سیاستهایی متعادل را اتخاذ كنند تا هم تورم را کنترل کنند و هم رشد اقتصادی را حفظ کنند.

استراتژیهای معاملاتی در زمان تورم بالا

در شرایط تورمی، استراتژیهای سرمایهگذاری باید به گونهای تنظیم شوند که بتوانند ارزش داراییها را در برابر افزایش قیمتها حفظ کنند. برخی از این استراتژیها عبارتند از:

- سرمایهگذاری در داراییهای فیزیکی: داراییهایی مانند طلا و املاک معمولاً ارزش خود را در شرایط تورمی حفظ میکنند و میتوانند به عنوان محافظی در برابر کاهش ارزش پول عمل کنند.

- سرمایهگذاری در سهام شرکتهای پایدار: شرکتهایی که توانایی افزایش قیمت محصولات خود را دارند و یا در صنایع اساسی فعالیت میکنند، گزینههای مناسبی برای سرمایهگذاری در زمان تورم هستند. این شرکتها معمولاً قادرند هزینههای تورمی را به مشتریان منتقل کنند.

- اوراق قرضه با نرخ بهره متغیر: این نوع اوراق با افزایش نرخ بهره به سرمایهگذاران بازدهی بیشتری میدهد و از کاهش ارزش سرمایه جلوگیری میکند.

شاخصهای اقتصادی مرتبط با تورم

بنا به مقالهای در رابطه با نحوه اندازه گیری تورم که در وبسایت brookings منتشر شده است، شاخصهای اقتصادی نظیر شاخص قیمت مصرفکننده (CPI)، شاخص قیمت تولیدکننده (PPI) و شاخص هزینههای مصرف شخصی (PCE) ابزارهای اصلی برای اندازهگیری و پیشبینی روندهای تورمی هستند. این شاخصها به سیاستگذاران کمک میکنند تا درکی دقیق از وضعیت تورم داشته باشند و تصمیمات مناسب را اتخاذ کنند. بهطور خاص، CPI تغییرات قیمت کالاها و خدمات مصرفی را در طول زمان میسنجد و به عنوان یک معیار دقیق برای بررسی قدرت خرید جامعه شناخته میشود.

نقش بانکهای مرکزی در مدیریت تورم

بانکهای مرکزی از سیاستهای مختلفی برای کنترل تورم استفاده میکنند، که از جمله آنها میتوان به تنظیم نرخ بهره و کنترل عرضه پول اشاره کرد. به عنوان مثال، فدرال رزرو آمریکا با استفاده از قاعدهای به نام “قاعده تیلور”، نرخ بهره را بر اساس وضعیت تورم تنظیم میکند. این سیاستها به کنترل تورم و حفظ تعادل اقتصادی کمک میکنند و اثرات گستردهای بر بازارهای مالی و تجارت بینالمللی دارند.

تاثیر تورم بر بازارهای مالی

تورم تاثیرات متعددی بر بازارهای مالی دارد. در شرایط تورمی، تمایل برای خرید سهام و اوراق قرضه کاهش مییابد، چرا که تورم باعث کاهش قدرت خرید میشود. شرکتهایی که در صنایع اساسی فعالیت دارند، معمولاً عملکرد بهتری دارند، زیرا میتوانند افزایش هزینههای تولید را به مشتریان منتقل کنند. همچنین، داراییهای فیزیکی نظیر طلا به دلیل نقش محافظتی خود در برابر تورم، در این شرایط محبوبتر میشوند.

نحوه مدیریت سرمایه در شرایط تورمی

در شرایط تورمی، مدیریت سرمایه، نیازمند برنامهریزی دقیق و تمرکز بر حفظ ارزش داراییها است. یکی از راهکارهای کلیدی، تنوعبخشی به سبد سرمایهگذاری است. افراد میتوانند با سرمایهگذاری در داراییهای ضد تورمی مانند طلا، املاک، و کالاهای اساسی، از کاهش ارزش پول خود جلوگیری کنند. همچنین، سرمایهگذاری در بازار سهام شرکتهایی که توانایی انتقال افزایش هزینهها به مشتریان را دارند (مانند شرکتهای حوزه انرژی و مواد غذایی)، میتواند بازدهی مطلوبی در برابر تورم ارائه دهد.

راهکار دیگر توجه به سرمایهگذاری در ابزارهای مالی با بازدهی متناسب با تورم است، مانند اوراق قرضه دولتی ضد تورم یا حسابهای سپردهای که نرخ سود آنها با نرخ تورم تنظیم میشود. همچنین، مدیریت نقدینگی اهمیت ویژهای دارد؛ چرا که نگهداری وجه نقد در شرایط تورمی منجر به کاهش قدرت خرید میشود. بنابراین، بهتر است بخشی از سرمایه در داراییهایی با نقدشوندگی بالا و ریسک پایین قرار گیرد تا نیازهای اضطراری تأمین شوند بدون اینکه ارزش کلی سرمایه تحت تأثیر تورم کاهش یابد.

پیشنهاد میکنم مطالعه کنید: متعادل کردن پرتفو چگونه انجام میشود؟

سوالات متداول

دلایل اصلی ایجاد تورم چیست؟

تورم میتواند به دلیل عوامل متعددی از جمله سیاستهای پولی نادرست، افزایش مخارج عمومی، افزایش تقاضا و عوامل بینالمللی مانند نوسانات قیمت انرژی و بحرانهای سیاسی ایجاد شود. بانکهای مرکزی نقش مهمی در کنترل تورم دارند و میتوانند از سیاستهایی مانند تغییر نرخ بهره برای کنترل آن استفاده کنند.

چگونه تورم بر قدرت خرید تاثیر میگذارد؟

تورم با افزایش قیمتها، قدرت خرید افراد را کاهش میدهد؛ این بدان معناست که افراد با درآمد ثابت قادر به خرید کمتری خواهند بود. این اثر به خصوص بر اقشار کمدرآمد و حقوقبگیر بیشتر احساس میشود و میتواند به نابرابری اقتصادی منجر شود.

بانکهای مرکزی چگونه تورم را کنترل میکنند؟

بانکهای مرکزی از ابزارهای مختلفی مانند تنظیم نرخ بهره و کنترل عرضه پول برای مدیریت تورم استفاده میکنند. افزایش نرخ بهره به کاهش تقاضا و در نتیجه کنترل تورم کمک میکند. سیاستهای پولی بانکهای مرکزی معمولاً در پاسخ به نرخ تورم و شرایط اقتصادی تنظیم میشود.

در زمان تورم بالا، چه استراتژیهایی برای سرمایهگذاری مناسب است؟

در شرایط تورمی، سرمایهگذاری در داراییهایی مانند طلا و املاک، که ارزش آنها معمولاً در شرایط تورمی حفظ میشود، گزینههای خوبی هستند. سرمایهگذاری در سهام شرکتهایی که توانایی افزایش قیمت محصولات خود را دارند و اوراق قرضه با نرخ بهره متغیر نیز میتواند از ارزش داراییها محافظت کند.

چه شاخصهایی برای پیشبینی روند تورم استفاده میشوند؟

شاخصهایی مانند شاخص قیمت مصرفکننده (CPI)، شاخص قیمت تولیدکننده (PPI) و شاخص بهای کالاهای وارداتی ابزارهای مهمی برای رصد و پیشبینی تورم هستند. این شاخصها به تحلیلگران و سیاستگذاران کمک میکنند تا روندهای تورمی را پیشبینی کنند و استراتژیهای مناسب اتخاذ نمایند.

تورم چگونه بر بازارهای مالی تاثیر میگذارد؟

تورم میتواند باعث کاهش تقاضا برای سهام و اوراق قرضه شود، زیرا با افزایش تورم، هزینهها بالا میرود و قدرت خرید کاهش مییابد. در این شرایط، داراییهایی مانند طلا و نفت که به عنوان محافظ تورم شناخته میشوند، جذابیت بیشتری پیدا میکنند.

چرا مدیریت بدهیها در زمان تورم اهمیت دارد؟

در شرایط تورمی، نرخ بهره افزایش مییابد که میتواند هزینه بدهیها را به طور قابل توجهی بالا ببرد. بنابراین، کاهش بدهیها میتواند از فشار مالی در شرایط تورمی بکاهد و ارزش داراییها را حفظ کند.

نتیجهگیری

همانطور که خواندیم، تورم پدیدهای اقتصادی است که با افزایش مداوم قیمتها، موجب کاهش قدرت خرید میشود و میتواند تحت تأثیر عواملی مانند سیاستهای پولی، هزینههای دولتی و نوسانات جهانی باشد. بانکهای مرکزی از ابزارهایی مانند تنظیم نرخ بهره برای مدیریت تورم استفاده میکنند. در این شرایط، سرمایهگذاری در داراییهای مقاوم به تورم مثل طلا، املاک و اوراق با نرخ بهره متغیر میتواند ارزش داراییها را حفظ کند و به سرمایهگذاران در مدیریت اثرات تورم کمک کند.