معاملات لانگ (Long Position) یکی از پایهایترین و در عین حال محبوبترین استراتژیها در بازارهای مالی است. این روش به سرمایهگذاران امکان میدهد با خرید دارایی و نگهداری آن در انتظار رشد قیمت، سودآوری داشته باشند. اهمیت این استراتژی تنها در سادگی آن نیست، بلکه در نقش حیاتیاش در مدیریت سرمایه، ترکیب با تحلیلهای تکنیکال و فاندامنتال، و ایجاد فرصتهای متنوع در بازارهای پرنوسان است.

در این مقاله به بررسی دقیق مفهوم لانگ، تفاوت آن با معاملات شورت، معیارهای ورود و خروج، و روشهای مدیریت ریسک میپردازیم. همچنین خواهید دید چگونه انتخاب زمان مناسب و ترکیب لانگ با دیگر ابزارهای معاملاتی میتواند بازدهی شما را افزایش دهد.

مفهوم لانگ در فارکس چیست؟

معامله لانگ (Long Position) در بازارهای مالی به معنای خرید یک دارایی، مانند ارز، سهام یا کالا، با این انتظار است که در آینده قیمت آن افزایش یابد و بتوان آن را با سود به فروش رساند. به عبارت ساده، شما وقتی وارد پوزیشن لانگ میشوید، در واقع روی صعود بازار شرط میبندید.

به عنوان مثال:

معامله لانگ را میتوان به خرید یک ملک تشبیه کرد. فرض کنید خانهای را با این تصور میخرید که قیمت آن در سالهای آینده افزایش خواهد یافت. بعد از مدتی، خانه را با قیمت بالاتری میفروشید و از اختلاف قیمت خرید و فروش، سود کسب میکنید. دقیقا همین منطق در معامله لانگ نیز وجود دارد.

در این نوع معاملات، صبر، تحلیل دقیق بازار و انتخاب زمان مناسب برای ورود اهمیت زیادی دارد. برخلاف معامله شورت که بر کاهش قیمت تکیه دارد، در معامله لانگ دیدگاه شما صعودی است. تریدرهایی که از این استراتژی استفاده میکنند، معمولا با کمک تحلیل فاندامنتال و تکنیکال، روند احتمالی رشد قیمت را پیشبینی میکنند و بر همان اساس تصمیمگیری مینمایند.

مقایسه جامع: معامله لانگ در مقابل معامله شورت

درک تفاوتهای کلیدی میان معاملات لانگ (Long) و شورت (Short) برای هر تریدر تازهکار ضروری است. این دو نوع پوزیشن معاملاتی دیدگاههای متفاوتی نسبت به آینده بازار دارند و نحوه اجرای آنها نیز کاملا متفاوت است.

جدول زیر، به صورت خلاصه، تفاوتهای اساسی بین این دو استراتژی را نشان میدهد:

| ویژگی | معامله لانگ (خرید) | معامله شورت (فروش) |

|---|---|---|

| چشمانداز بازار | صعودی (Bullish) | نزولی (Bearish) |

| ریسک ضرر | محدود (حداکثر به اندازه سرمایه اولیه) | نامحدود (چون قیمت میتواند تا بینهایت افزایش یابد) |

| مالکیت دارایی | مالک واقعی دارایی میشوید | دارایی را قرض گرفته و میفروشید |

| مکانیزم سود | از افزایش قیمت | از کاهش قیمت |

| کاربرد اصلی | بازارهای در حال رشد و صعودی | بازارهای نزولی یا هنگام پیشبینی کاهش قیمت |

معامله لانگ بیشتر برای سرمایهگذاریهای میانمدت و بلندمدت مناسب است، در حالی که معامله شورت معمولا در استراتژیهای کوتاهمدت یا هجینگ (پوشش ریسک) کاربرد دارد.

پوزیشن لانگ چگونه کار میکند؟

در معاملات لانگ، معاملهگر با پیشبینی افزایش قیمت یک دارایی، آن را در قیمت فعلی خریداری میکند تا در آینده با قیمت بالاتر بفروشد و از این اختلاف، سود کسب کند. این نوع معامله مخصوصا در بازارهایی با روند صعودی کاربرد دارد.

برای موفقیت در پوزیشن لانگ، تریدر باید تحلیل دقیقی از وضعیت بازار انجام دهد؛ از جمله بررسی روند قیمتی، سطوح حمایت و مقاومت، اخبار اقتصادی و اندیکاتورهای تکنیکال. همچنین مدیریت ریسک نقش مهمی ایفا میکند؛ به همین دلیل معمولاً از ابزارهایی مانند حد ضرر و حد سود استفاده میشود تا در برابر نوسانات غیرمنتظره بازار محافظت شود.

مثال:

فرض کنید شما پیشبینی میکنید که جفتارز EUR/USD از قیمت فعلی یعنی ۱.۰۸۲۰ افزایش پیدا خواهد کرد. براساس تحلیل خود:

- در قیمت ۱.۰۸۲۰ یک معامله خرید (لانگ) به حجم ۰.۱ لات باز میکنید.

- حد ضرر (SL) را روی ۱.۰۷۹۰ قرار میدهید (۳۰ پیپ پایینتر).

- حد سود (TP) را روی ۱.۰۸۸۰ تنظیم میکنید (۶۰ پیپ بالاتر).

اگر قیمت به ۱.۰۸۸۰ برسد، معامله با سود ۶۰ دلاری بسته میشود.

اگر قیمت به ۱.۰۷۹۰ برسد، معامله با ضرر ۳۰ دلاری بسته میشود.

این یعنی نسبت ریسک به بازده در این معامله ۱:۲ است؛ یعنی سود بالقوه شما دو برابر ضرر احتمالی است. چنین ساختاری یکی از اصول حرفهای در مدیریت سرمایه در فارکس به شمار میرود.

بهترین زمانها برای ورود به معامله لانگ

- روندهای صعودی پایدار: زمانی که بازار در یک روند صعودی قرار دارد و به نظر میرسد قیمتها به افزایش خود ادامه خواهند داد، ورود به معامله لانگ میتواند سودآور باشد.

- تحلیلهای اقتصادی مثبت: اعلام نتایج مثبت اقتصادی، مانند افزایش تولید ناخالص داخلی، کاهش نرخ بیکاری یا افزایش سوددهی شرکتها، میتواند به افزایش قیمت داراییها منجر شود. این شرایط زمانی مناسبی برای ورود به معامله لانگ است.

- سطوح حمایتی قوی: زمانی که قیمت به یک سطح حمایتی میرسد، یعنی نقطهای که از کاهش بیشتر قیمت جلوگیری میکند، تریدرها میتوانند وارد معامله لانگ شوند. در این نقطه، احتمال برگشت قیمت به سمت بالا وجود دارد.

- استفاده از شاخصهای تکنیکال: ابزارهایی مانند میانگین متحرک یا شاخص قدرت نسبی (RSI) میتوانند سیگنالهایی برای ورود به معامله ارائه دهند. برای مثال، اگر شاخص RSI نشان دهد که دارایی در وضعیت اشباع فروش قرار دارد، این میتواند نشاندهنده زمان مناسب برای خرید باشد.

استراتژیهای معاملاتی لانگ در فارکس

برای موفقیت در معاملات لانگ، تریدرها از استراتژیهای مختلفی استفاده میکنند. هر استراتژی مبتنی بر تحلیل بازار و شناسایی فرصتهای مناسب برای خرید دارایی است. در ادامه، به چند استراتژی رایج در این زمینه اشاره میکنیم:

- تحلیل تکنیکال: این روش بر پایه مطالعه نمودارها و رفتارهای قیمتی داراییهاست. تریدرها با استفاده از ابزارهایی مانند الگوهای نموداری، اندیکاتورهای تکنیکال و میانگینهای متحرک میتوانند نقاط ورود و خروج مناسبی را برای معاملات لانگ پیدا کنند.

- خرید در سطوح حمایتی: در این استراتژی، تریدرها دارایی را زمانی خریداری میکنند که قیمت به سطح حمایتی قوی رسیده است. این سطوح معمولاً از کاهش بیشتر قیمت جلوگیری میکنند و به تریدرها اطمینان بیشتری برای ورود به معامله میدهند.

- سرمایهگذاری تدریجی: در این استراتژی، تریدر به جای خرید یکباره دارایی، به تدریج و در مراحل مختلف اقدام به خرید میکند. این روش به تریدر کمک میکند تا میانگین قیمت خرید خود را کاهش داده و ریسک نوسانات قیمتی را کاهش دهد.

- استراتژی مبتنی بر اخبار: برخی تریدرها از اخبار اقتصادی و شرکتها به عنوان مبنایی برای معاملات خود استفاده میکنند. برای مثال، اعلام نتایج مثبت یک شرکت میتواند منجر به افزایش قیمت سهام آن شود و تریدرها از این فرصت برای ورود به معامله لانگ بهره میبرند.

استراتژیهای معاملاتی برای شناسایی فرصتهای خرید (لانگ)

باز کردن پوزیشن خرید (لانگ) زمانی منطقی است که انتظار داریم قیمت یک دارایی افزایش پیدا کند. برای شناسایی این فرصتها، دو استراتژی رایج و قدرتمند را بررسی میکنیم:

۱. استفاده از الگوهای بازگشتی صعودی

مانند الگوی کف دوقلو یا سر و شانه معکوس، این الگوها نشاندهنده پایان یک روند نزولی و آغاز حرکت صعودی هستند.

نحوه معامله:

- منتظر تشکیل دو کف قیمتی در سطوح مشابه باشید.

- یک خط افقی بر روی سقف بین این دو کف رسم کنید (خط گردن).

- پس از شکست خط گردن با کندلی قوی و بسته شدن بالای آن، میتوانید وارد معامله خرید شوید.

- حد ضرر را پایین کف دوم قرار دهید.

در این تصویر، شکلگیری یک الگوی کلاسیک کف دوقلو (Double Bottom) به وضوح نمایش داده شده است. دو کف قیمتی در سطوح مشابه تشکیل شدهاند و یک خط گردن افقی (مقاومت) بین آنها کشیده شده است. کندلی که بالای این خط بسته میشود (کندل شکست)، سیگنال ورود به معامله خرید را صادر میکند و پس از آن، قیمت بهصورت صعودی رشد میکند.

۲. معامله در پولبک به سطوح حمایتی یا خط روند صعودی

در یک روند صعودی، قیمت معمولا پس از هر جهش، به سطح حمایت یا خط روند بازمیگردد. این برگشت یا “پولبک” فرصتی عالی برای ورود امن به پوزیشن خرید است.

نحوه معامله:

- یک خط روند صعودی معتبر رسم کنید.

- صبر کنید تا قیمت به این خط بازگردد.

- پس از تشکیل یک کندل تاییدی صعودی (مانند چکش یا کندل سبز قوی)، وارد معامله خرید شوید.

- حد ضرر را پایینتر از خط روند یا کف کندل تاییدی قرار دهید.

این تصویر نمونهای عالی از معامله در پولبک به خط روند صعودی را نشان میدهد. خط قرمز به عنوان خط روند صعودی رسم شده و نقاطی که قیمت پس از اصلاح به آن برخورد کرده، با دایره آبی و فلش سیاه مشخص شدهاند. در هر بار لمس خط روند، قیمت با تشکیل کندل صعودی مجددا رشد کرده است که موقعیت مناسبی برای ورود به معامله خرید (لانگ) فراهم کرده است.

۳. استفاده از واگرایی صعودی در اندیکاتورها

واگرایی صعودی زمانی رخ میدهد که قیمت در نمودار یک کف پایینتر (Lower Low) تشکیل میدهد، اما اندیکاتور مومنتوم (مانند RSI یا MACD) در همان زمان یک کف بالاتر (Higher Low) ثبت میکند. این عدم همسویی نشان میدهد که فشار فروش رو به کاهش است و احتمال تغییر روند به سمت صعود وجود دارد.

نحوه معامله:

- انتخاب یک اندیکاتور مومنتوم مانند RSI؛

- شناسایی تشکیل کف پایینتر در نمودار قیمت؛

- بررسی همزمان نمودار اندیکاتور و مشاهده کف بالاتر؛

- ورود به معامله خرید پس از تأیید با کندل صعودی یا شکست یک مقاومت کوتاهمدت؛

- قرار دادن حد ضرر کمی پایینتر از آخرین کف قیمتی.

در نمودار بالا مشاهده میکنید که قیمت کف پایینتری (Lower Low) تشکیل داده است، اما اندیکاتور RSI در همان بازه زمانی کف بالاتری (Higher Low) ایجاد کرده است. این واگرایی صعودی، یک سیگنال قوی برای ورود به معامله خرید (لانگ) فراهم میسازد.

مدیریت ریسک در معاملات لانگ

مدیریت ریسک در هر نوع معاملهای اهمیت بالایی دارد، اما در معاملات لانگ به دلیل احتمال نوسانات قیمتی، این اهمیت دو چندان میشود. تنها داشتن استراتژی ورود کافی نیست؛ بلکه باید قبل از هر معامله، سناریوهای مختلف و میزان تحمل ریسک خود را مشخص کنید. در ادامه چند نکته کاربردیتر برای مدیریت ریسک در معاملات لانگ آورده شده است:

- حد ضرر (Stop Loss): به تریدر کمک میکند تا در صورت کاهش غیرمنتظره قیمت، دارایی خود را در یک نقطه مشخص به فروش برساند و از زیانهای بیشتر جلوگیری کند.

مثال: اگر روی بیتکوین در ۳۰٬۰۰۰ دلار وارد معامله لانگ شدید، تعیین حد ضرر روی ۲۹٬۰۰۰ دلار یعنی در صورت ریزش ۱٬۰۰۰ دلاری، ضرر شما محدود و از زیان بیشتر جلوگیری میشود. - تنوعبخشی (Diversification): تریدرها میتوانند با تنوعبخشی به سبد داراییهای خود، ریسکها را کاهش دهند.

مثال: اگر کل سرمایه را فقط روی یک سهم یا رمزارز قرار دهید، احتمال زیان بزرگ بسیار بالا میرود. در حالی که اگر سرمایه بین طلا، ارز دیجیتال و سهام پخش شود، ضرر یک بخش میتواند با سود بخش دیگر جبران شود. - مدیریت سرمایه (Position Sizing): تخصیص صحیح سرمایه به هر معامله و رعایت اصول مدیریت سرمایه، از بروز زیانهای سنگین جلوگیری میکند.

قاعدهی رایج: در هر معامله بیشتر از ۱ تا ۲ درصد سرمایه کل خود را در معرض ریسک قرار ندهید.مثال:

فرض کنید کل سرمایه شما ۱۰٬۰۰۰ دلار است. طبق قاعده مدیریت ریسک، باید در هر معامله تنها بین ۱۰۰ تا ۲۰۰ دلار (معادل ۱ تا ۲ درصد سرمایه کل) را در معرض ریسک قرار دهید.

به عنوان نمونه، اگر بخواهید روی جفتارز EUR/USD یک معامله لانگ باز کنید و حد ضرر شما ۵۰ پیپ پایینتر از نقطه ورود قرار گیرد، نباید حجم معاملهای انتخاب کنید که بیش از ۲۰۰ دلار ضرر احتمالی ایجاد کند. در این حالت، با در نظر گرفتن ارزش هر پیپ (مثلا ۱۰ دلار در حجم یک لات استاندارد)، باید حجم معامله خود را کاهش دهید (مثلا ۰.2 لات یا ۰.۱ لات)، تا در صورت فعال شدن حد ضرر، زیان شما همچنان در محدوده ۱ تا ۲ درصد کل سرمایه بماند.

این روش به شما کمک میکند حتی در صورت چند معامله ناموفق متوالی، کل سرمایهتان به خطر نیفتد و بتوانید با آرامش و انضباط به استراتژی معاملاتی خود پایبند بمانید.

- استفاده از حد سود پلهای (Take Profit Targets): در معاملات لانگ میتوانید چند سطح برای ذخیره سود تعیین کنید.

مثال: در یک معامله لانگ، ۵۰٪ حجم را در هدف اول میفروشید، ۳۰٪ در هدف دوم و ۲۰٪ باقی مانده را با تریلینگ استاپ مدیریت میکنید. - کنترل هیجانات: بسیاری از زیانها در معاملات لانگ ناشی از ترس یا طمع هستند. داشتن یک پلن معاملاتی مکتوب (Trading Plan) و پایبندی به آن، ریسک تصمیمات احساسی را به شدت کاهش میدهد.

نقش تحلیل فاندامنتال و تکنیکال در معاملات لانگ

تحلیل فاندامنتال و تحلیل تکنیکال هر دو ابزارهای اساسی برای موفقیت در معاملات لانگ هستند. در حالی که تحلیل فاندامنتال بر اساس عوامل اقتصادی و مالی داراییها انجام میشود، تحلیل تکنیکال به بررسی نمودارها و الگوهای قیمتی میپردازد.

- تحلیل فاندامنتال: این تحلیل بر عواملی مانند سوددهی شرکتها، تغییرات سیاستهای پولی وضعیت اقتصاد کلان و تاثیرات سیاسی بر بازار تمرکز دارد. تریدرها با بررسی این عوامل، میتوانند چشمانداز آینده داراییها را پیشبینی کنند.

- تحلیل تکنیکال: در تحلیل تکنیکال، تریدرها به مطالعه نمودارها، خطوط حمایت و مقاومت و الگوهای قیمتی میپردازند تا نقاط ورود و خروج مناسبی را شناسایی کنند. ابزارهایی مانند MACD، RSI و میانگین متحرک در این تحلیلها بسیار مفید هستند.

ترکیب این دو نوع تحلیل میتواند به تریدرها کمک کند تا تصمیمات بهتری در معاملات لانگ بگیرند و ریسکهای موجود را به حداقل برسانند.

پوزیشن لانگ در بازارهای مختلف

معاملات لانگ در بازارهای مختلف، از جمله بازارهای سهام، فارکس و کالاها استفاده میشود. هر کدام از این بازارها ویژگیهای خاص خود را دارند و تریدرها میتوانند از استراتژیهای لانگ برای بهرهبرداری از نوسانات قیمتی آنها استفاده کنند.

- بازار سهام: در این بازار، تریدرها میتوانند با خرید سهام شرکتهایی که انتظار میرود قیمت آنها افزایش یابد، سود کنند. به عنوان مثال، خرید سهام شرکتهای فناوری که روند صعودی دارند، یک استراتژی لانگ رایج است.

- بازار فارکس: در بازار فارکس، تریدرها با خرید جفتارزهایی که انتظار دارند ارزش آنها در مقابل یک ارز دیگر افزایش یابد، معامله لانگ انجام میدهند. برای مثال، اگر پیشبینی شود که دلار آمریکا در برابر یورو تقویت میشود، تریدرها میتوانند به خرید دلار اقدام کنند.

- بازار کالاها: در بازار کالاها مانند طلا و نفت، تریدرها میتوانند از افزایش تقاضا یا کاهش عرضه بهرهبرداری کرده و معامله لانگ انجام دهند. به عنوان مثال، در زمانهایی که طلا به عنوان دارایی امن در شرایط بحرانی مطرح میشود، تریدرها میتوانند از این فرصت بهره ببرند.

ترکیب معاملات لانگ با استراتژیهای دیگر

ترکیب معاملات لانگ با سایر استراتژیها میتواند به بهبود عملکرد تریدرها کمک کند. به عنوان مثال، برخی تریدرها از استراتژی هجینگ (Hedging) استفاده میکنند تا ریسکهای خود را کاهش دهند. در این استراتژی، با گرفتن یک پوزیشن معکوس، زیانهای احتمالی را محدود میکنند.

استفاده از تحلیلهای فاندامنتال و تکنیکال نیز میتواند باعث شناسایی فرصتهای بهتر و بهبود زمان ورود و خروج از معامله شود. این ترکیب میتواند به تریدرها کمک کند تا تصمیمات بهتری بگیرند و ریسکهای خود را به حداقل برسانند.

مثالهایی از معاملات موفق لانگ

برای درک بهتر پوزیشن لانگ، به چند مثال از معاملات موفق نگاهی میاندازیم:

- شرکت اپل (Apple): در سال 2020، پس از اعلام موفقیت در عرضه آیفون جدید، سهام اپل به طور قابلتوجهی افزایش یافت. تریدرهایی که در قیمتهای پایین سهام اپل را خریداری کردند، سودهای زیادی به دست آوردند.

- دلار آمریکا در بازار فارکس: در سالهای اخیر، پس از اعلام افزایش نرخ بهره توسط فدرال رزرو، ارزش دلار آمریکا در برابر سایر ارزها افزایش یافت. تریدر هایی که پیشبینی کردند دلار تقویت میشود، با خرید دلار در زمان مناسب، سودهای خوبی کسب کردند.

راهنمای گامبهگام و تصویری: چگونه در متاتریدر معامله لانگ باز کنیم؟

بسیاری از تریدرهای تازهکار میدانند معامله لانگ به معنای خرید با انتظار افزایش قیمت است؛ اما با نحوه اجرای آن در پلتفرمهایی مثل متاتریدر (MT4 و MT5) آشنا نیستند. در این بخش، مراحل باز کردن پوزیشن لانگ را به صورت تصویری، گام به گام و ساده آموزش میدهیم.

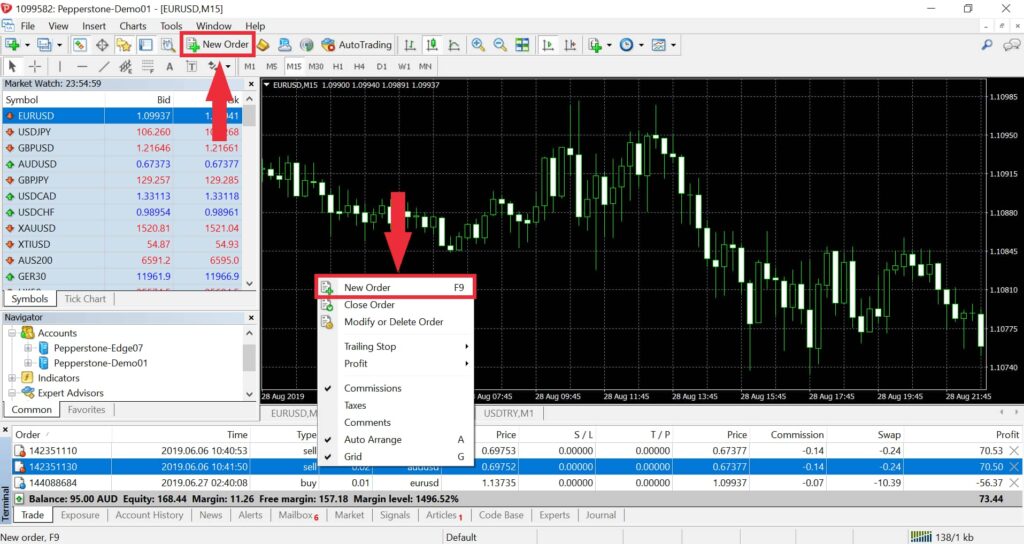

مرحله ۱: انتخاب نماد معاملاتی (Symbol)

از پنجره Market Watch در سمت چپ متاتریدر، روی نماد مورد نظر (مثلا EUR/USD) راست کلیک کرده و گزینه New Order را بزنید.

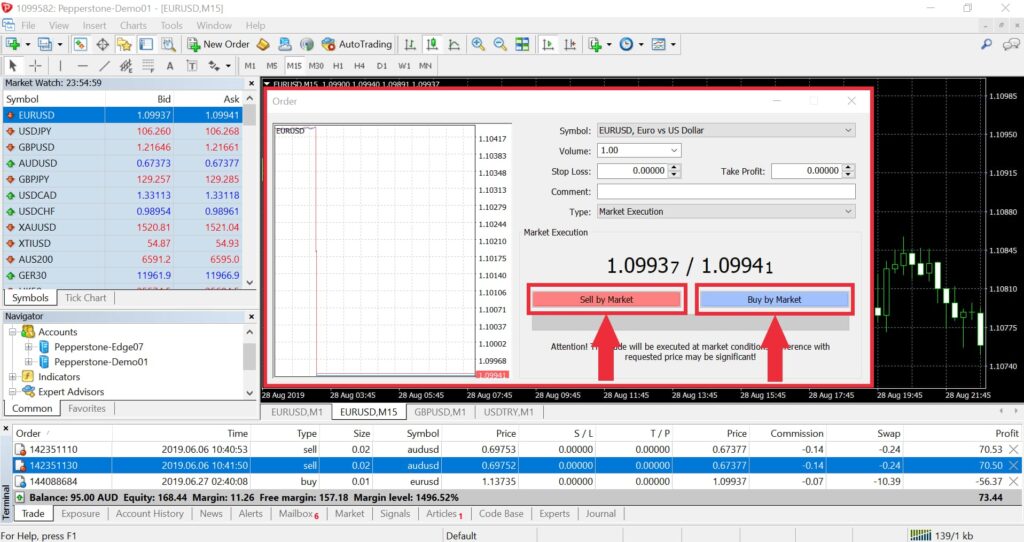

مرحله ۲: وارد کردن حجم معامله (Volume)

در پنجرهای که باز میشود (Order Window)، حجم معامله را مشخص کنید.

- این مقدار در فیلد Volume نوشته میشود.

- برای مثال 0.10 یعنی ۰.۱ لات معامله.

مرحله ۳: کلیک روی دکمه Buy (برای باز کردن پوزیشن لانگ)

اگر تحلیل شما صعودی است، روی دکمه آبی رنگ Buy by Market کلیک کنید. این دکمه باعث باز شدن معامله لانگ در بازار میشود.

مرحله ۴: تنظیم حد ضرر و حد سود

در همان پنجره میتوانید حد ضرر و حد سود را نیز تعیین کنید:

- Stop Loss: برای کاهش ضررهای احتمالی؛

- Take Profit: برای بستن معامله در سود مشخص.

نتیجهگیری

پوزیشن لانگ داشتن در بازارهای مالی صرفا یک خرید ساده نیست، بلکه استراتژیای است که نیازمند تحلیل دقیق، مدیریت ریسک هوشمند و درک عمیق از روندهای اقتصادی و تکنیکال است. موفقیت در این نوع معاملات زمانی حاصل میشود که معاملهگر بداند چه زمانی وارد شود، چگونه از ابزارهای تحلیلی بهره ببرد و در برابر نوسانات بازار صبور بماند.

ترکیب دانش فاندامنتال و تکنیکال، رعایت اصول مدیریت سرمایه و استفاده از استراتژیهای تکمیلی، میتوانند معامله لانگ را به ابزاری قدرتمند برای دستیابی به سود پایدار تبدیل کنند. در نهایت، معاملات لانگ زمانی ارزشمند هستند که با برنامهریزی، آگاهی و پایبندی به قواعد بازار همراه شوند.

برای کسب اطلاعات بیشتر میتوانید مقاله آموزش معامله در فارکس را مطالعه نمایید.

سوالات متداول

تفاوت معامله لانگ با معامله شورت چیست؟

در معامله لانگ، تریدر امیدوار به افزایش قیمت دارایی است و آن را خریداری میکند، در حالی که در معامله شورت، تریدر دارایی را قرض گرفته و میفروشد به امید کاهش قیمت تا بتواند آن را با قیمت کمتر بازخرید کند و از تفاوت قیمت سود ببرد.

چه زمانی باید وارد معامله لانگ شد؟

بهترین زمان برای ورود به معامله لانگ زمانی است که بازار در روند صعودی قرار دارد، قیمتها به سطح حمایتی رسیدهاند، یا شاخصهای تکنیکال سیگنالهای خرید را نشان میدهند.

مدیریت ریسک در معاملات لانگ چگونه است؟

برای مدیریت ریسک در معاملات لانگ، استفاده از ابزارهایی مانند حد ضرر (Stop Loss) ضروری است. همچنین تنوعبخشی به سبد داراییها و مدیریت سرمایه نیز به کاهش ریسک کمک میکند.

چه تحلیلهایی در معاملات لانگ موثر هستند؟

تحلیل فاندامنتال و تحلیل تکنیکال هر دو نقش مهمی در معاملات لانگ دارند. تحلیل فاندامنتال به ارزیابی عوامل اقتصادی و مالی داراییها میپردازد، در حالی که تحلیل تکنیکال به بررسی الگوهای قیمتی و نمودارها برای تعیین نقاط ورود و خروج میپردازد.

معاملات لانگ در کدام بازارها انجام میشود؟

معاملات لانگ در بازارهای سهام، فارکس و کالاها رایج است. تریدرها میتوانند در این بازارها از افزایش قیمت سهام، ارز یا کالاهایی مانند طلا و نفت سود ببرند.

چگونه میتوان استراتژیهای لانگ را با استراتژیهای دیگر ترکیب کرد؟

تریدرها میتوانند معاملات لانگ را با استراتژیهایی مانند هجینگ (Hedging) یا ترکیب تحلیل فاندامنتال و تکنیکال ادغام کنند تا عملکرد بهتری داشته باشند و ریسکها را بهتر مدیریت کنند.

آیا معامله لانگ برای همه تریدرها مناسب است؟

معامله لانگ برای تریدرهایی مناسب است که به دنبال سود از افزایش قیمتها هستند و میتوانند مدت زمانی دارایی را نگه دارند. این استراتژی برای ترید هایی که بازارهای صعودی را ترجیح میدهند، کارآمد است.

منابع: Forex.com, Forextime, Investopedia