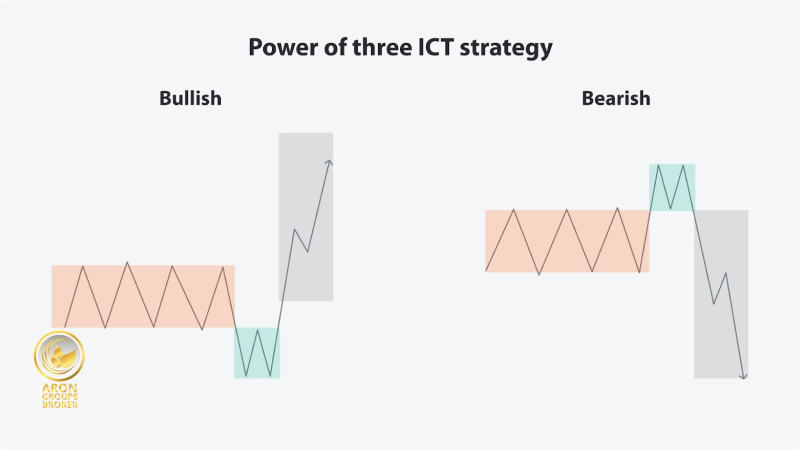

PO3 که مخفف عبارت Power Of 3 است، یکی از روش های تحلیل بازار فارکس و یافتن نقاط ورود و خروج مناسب است که به تازگی نزد معاملهگران محبوبیت زیادی پیدا کرده است. روش PO3 که بر پایهی سه مرحله انباشت (Accumulation)، مانور قیمت (Manipulation) و توزیع (Distribution) عمل میکند، به معاملهگران این امکان را میدهد تا رفتار قیمت را در چرخههای مختلف بازار به درستی تشخیص دهند. در این مقاله به این سوالها پاسخ خواهیم داد که: منظور از PO3 در بازار فارکس چیست، چه تفاوتی با سایر روش های تحلیل بازار دارد، نحوه ی معامله بر اساس مدل PO3 چگونه است و استفاده از مدل PO3 چه مزایا و معایبی دارد؟

آنچه در این مقاله می خوانید...

PO3 در فارکس چیست و چگونه کار میکند؟

PO3 در فارکس یک مدل معاملاتی است که به تحلیل ساختار کلی حرکات قیمت در بازار میپردازد. این مدل بر پایهی فرضیهای بنا شده است که معتقد است، بازیگران بزرگ بازار، مانند بانکها و مؤسسات مالی، نقش مهمی در تغییرات اساسی قیمت دارند و اغلب با ایجاد سه فاز اصلی، حرکات قیمتی را شکل میدهند. بنا به این مقاله در وبسایت howtotrade این سه فاز عبارتند از:

- فاز انباشت(Accumulation)؛

- فاز مانور قیمت(Manipulation)؛

- فاز توزیع(Distribution).

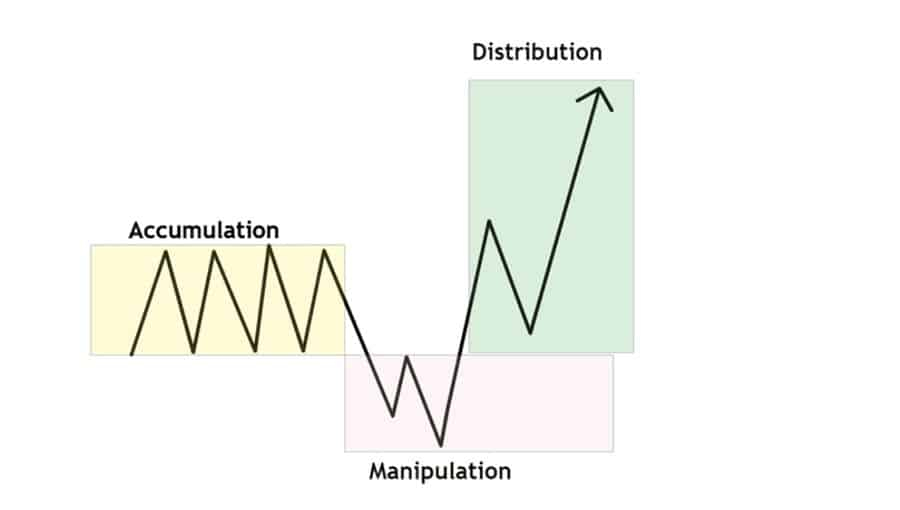

در مرحله اول یعنی فاز انباشت، بازیگران بزرگ به آرامی شروع به خرید یا فروش داراییها میکنند، بهطوری که این حرکات به صورت تدریجی و بدون ایجاد نوسانات بزرگ در قیمت رخ میدهد.

پس از این مرحله، فاز مانور قیمت آغاز میشود. در این فاز، بازیگران بزرگ با ایجاد حرکات غیرمنتظره و سریع قیمت، سایر معاملهگران را به اشتباه میاندازند.

فاز سوم و نهایی، فاز توزیع است. در این مرحله، قیمت در یک سطح جدید تثبیت میشود و بازیگران بزرگ شروع به خروج از موقعیتهای خود میکنند.

مدل PO3 به معاملهگران کمک میکند تا با درک این سه فاز، نقاط ورود و خروج مناسبی برای معاملات خود پیدا کنند. در واقع، PO3 یک ابزار مهم برای تحلیل رفتار بازار و شناسایی حرکات پشت پردهای است که توسط موسسات مالی بزرگ هدایت میشود.

نحوهی درک بهتر ساختار بازار با استفاده از مدل PO3

برای درک بهتر ساختار بازار با استفاده از مدل PO3، باید به تحلیل سه فاز اصلی که در این مدل تعریف شدهاند، توجه کنید. این سه فاز به معاملهگران کمک میکند تا تغییرات کلیدی در بازار را شناسایی کرده و رفتار کلی قیمت را تحلیل کنند. این فرآیند به شکل کلی یک دیدگاه جامع از نحوه عملکرد بازار ارائه میدهد و به شما اجازه میدهد تا نقاط ورود و خروج بهتری برای معاملات خود پیدا کنید.

همانطور که گفته شد فاز اول انباشت (Accumulation) است. این فاز معمولاً پس از یک روند نزولی یا صعودی طولانی اتفاق میافتد و نشاندهنده تغییرات اولیه در ساختار بازار است. در این فاز، بازیگران بزرگ بازار (مانند بانکها و موسسات مالی) به تدریج شروع به خرید یا فروش داراییها میکنند، اما این کار را به گونهای انجام میدهند که نوسانات قیمت زیادی ایجاد نشود. این حرکات اغلب در یک محدوده قیمتی کوچک انجام میشوند و به همین دلیل ممکن است معاملهگران خرد متوجه آن نشوند. برای شناسایی این فاز، میتوان به دنبال ثبات قیمت در یک بازه زمانی مشخص و کاهش نوسانات بود. یکی از نشانههای مهم این فاز، حجم معاملات نسبتاً پایین است که نشاندهنده کاهش فعالیت عمومی بازار است.

فاز دوم، مانور قیمت (Manipulation) است که پس از انباشت رخ میدهد. در این فاز، قیمت به طور ناگهانی نوسانات شدیدی را تجربه میکند. بازیگران بزرگ بازار از این مرحله استفاده میکنند تا با ایجاد حرکتهای کاذب یا شکستهای قیمتی، معاملهگران خرد را به اشتباه بیندازند. برای مثال، ممکن است قیمت به صورت ناگهانی بالا برود و یک سطح مقاومتی را بشکند یا به طور کاذب از یک سطح حمایتی عبور کند.

در اینجا، هدف این است که سایر معاملهگران تصور کنند که روند اصلی بازار شروع شده و بر اساس آن وارد معامله شوند. در حالی که بازیگران بزرگ در حال آماده شدن برای حرکت نهایی هستند، معاملهگران خرد اغلب به دام این نوسانات کاذب میافتند. این فاز با افزایش ناگهانی حجم معاملات همراه است که میتواند نشانهای از فعالیت شدید بازار باشد.

فاز سوم، توزیع (Distribution) است. پس از پایان فاز مانور قیمت، بازار وارد فاز توزیع میشود. در این فاز، بازیگران بزرگ شروع به خروج از معاملات خود میکنند و قیمت به تعادل میرسد. در این مرحله، قیمتها به تدریج تثبیت میشوند و حجم معاملات کاهش مییابد. در فاز توزیع، بازار تمایل دارد به یک سطح قیمتی مشخص برسد که نشاندهنده پایان حرکت قیمتی قبلی است. این مرحله میتواند فرصت خوبی برای معاملهگران باشد تا از موقعیتهای معاملاتی خود خارج شوند و سود خود را قفل کنند. در اینجا، کاهش نوسانات و کاهش حجم معاملات از نشانههای اصلی این فاز است.

برای درک بهتر ساختار بازار با PO3، مهم است که به سیگنالهای موجود در هر فاز توجه کنید و بتوانید این فازها را به درستی تشخیص دهید. یکی از کلیدهای موفقیت در استفاده از PO3، توانایی تشخیص بهموقع فاز انباشت و جلوگیری از فریب خوردن در فاز مانور قیمت است.

علاوه بر این، استفاده از شاخصهای تکنیکال مثل حجم معاملات و مشاهده الگوهای قیمتی میتواند به شما در تحلیل بهتر این فازها کمک کند.

اصول و منطق پشتوانه مدل PO3 (در چارچوب مفاهیم ICT)

مدل PO3، که براساس سه فاز انباشت، مانور قیمت و توزیع عمل میکند، بهطور ویژه در تحلیل رفتار بازار و شناسایی نقاط ورود و خروج بر اساس الگوهای پنهان در حرکت قیمتها، کاربرد دارد. این مدل بهویژه با مفاهیم مطرحشده در تحلیل ICT (Inner Circle Trader) همخوانی دارد. درک اصول این مدل و نحوه عمل آن در چارچوب ICT، کلید معامله در همراستایی با “پول هوشمند” یا همان بازیگران بزرگ بازار است.

فاز اول: انباشت (Accumulation)

در چارچوب مفاهیم ICT، به این نکته اشاره میشود که پول هوشمند، یا همان بازیگران بزرگ بازار مانند بانکها و موسسات مالی، معمولاً قبل از آغاز هر حرکت اصلی، ابتدا نقدینگی را در یک محدوده خاص جمعآوری میکنند. این مرحله در مدل PO3 همان فاز انباشت است. در این فاز، بازار ممکن است در یک محدوده قیمتی به مدت طولانی رنج بزند و نوسانات کمتری را شاهد باشد، که بهطور معمول برای معاملهگران خرد قابلتشخیص نیست. این فاز انباشت معمولاً توسط بازیگران بزرگ بازار انجام میشود که در این مرحله بهطور تدریجی وارد موقعیتهای خرید یا فروش میشوند، بدون اینکه تغییرات عمدهای در قیمت ایجاد کنند.

فاز دوم: مانور قیمت (Manipulation)

پس از این فاز، فاز مانور قیمت آغاز میشود. در این مرحله، پول هوشمند با حرکتهای فریبنده و ناگهانی قیمت، استاپهای معاملهگران خرد را فعال کرده و به بازار جهتدهی میکنند. در این فاز، حرکتهای کاذب قیمت به گونهای طراحی میشوند که معاملهگران را به اشتباه بیندازند تا وارد معاملات در جهت غلط شوند. این حرکتها معمولاً با حجم بالای معاملات همراه هستند و میتوانند نوسانات زیادی ایجاد کنند که بسیاری از معاملهگران بیتجربه را به دام میاندازد.

فاز سوم: توزیع (Distribution)

در نهایت، پس از فاز مانور قیمت، بازار وارد فاز توزیع میشود. در این مرحله، پول هوشمند شروع به خروج از موقعیتهای خود میکند و قیمتها به تدریج تثبیت میشوند. بازیگران بزرگ پس از این که حجم قابل توجهی از نقدینگی را جمعآوری کرده و بازار را به جهت دلخواه خود هدایت کردهاند، اقدام به توزیع میکنند. در این مرحله، روند اصلی قیمت آغاز شده و فرصتهای معاملاتی مناسب برای معاملهگران ایجاد میشود.

درک دقیق این سه فاز در مدل PO3، به معاملهگران این امکان را میدهد که همجهت با پول هوشمند حرکت کنند و از حرکات پنهانی که معمولاً در بازار صورت میگیرد، بهرهبرداری کنند. این درک، به ویژه در تحلیل بازارهای فارکس، کمک میکند تا نقاط ورود و خروج دقیقی شناسایی شوند و از اشتباهات معمول معاملهگران خرد جلوگیری گردد.

مفاهیم ICT بهطور ویژه بهعنوان ابزار تحلیل حرکات قیمت و شناسایی نواحی کلیدی از جمله سطوح حمایتی، مقاومتی و حجم معاملات، مکمل قدرتمندی برای درک صحیح فازهای PO3 هستند. این ترکیب، به معاملهگران کمک میکند تا با اعتماد به نفس بیشتری در بازار وارد شوند و حرکتهای بازار را پیشبینی کنند.

تشخیص دقیق نشانههای هر فاز در مدل PO3

مدل PO3 (Power of 3) به سه فاز اصلی تقسیم میشود: انباشت (Accumulation)، مانور قیمت (Manipulation) و توزیع (Distribution). در این بخش، به توضیح دقیق ویژگیهای هر فاز خواهیم پرداخت، بهویژه بر روی دو فاز اول تمرکز خواهیم کرد.

فاز انباشت (Accumulation)

فاز انباشت اولین مرحله از مدل PO3 است که در آن بازیگران بزرگ بازار به تدریج موقعیتهای خرید یا فروش را جمعآوری میکنند. در این فاز، قیمت در یک بازه محدود حرکت میکند و نوسانات زیادی ندارد. ویژگیهای اصلی این فاز شامل موارد زیر است:

- رنج و نوسان کم: قیمت در این فاز در یک محدوده خاص باقی میماند و حرکات قیمتی به آرامی و بدون تغییرات عمده انجام میشود.

- حجم معاملات پایین: در این مرحله، حجم معاملات معمولاً پایین است زیرا بازیگران بزرگ به تدریج موقعیتها را جمعآوری میکنند.

- ثبات قیمت: به طور کلی، قیمت در این فاز نسبتاً ثابت است و نوسانات قیمتی کمی مشاهده میشود.

فاز مانور قیمت (Manipulation)

پس از فاز انباشت، فاز مانور آغاز میشود. در این فاز، بازیگران بزرگ با ایجاد نوسانات غیرمنتظره و حرکات فریبنده قیمت، سعی میکنند سایر معاملهگران را به اشتباه بیندازند. ویژگیهای اصلی این فاز عبارتند از:

- شکستهای کاذب: قیمت به طور موقت از سطوح حمایت یا مقاومت عبور میکند، ولی سپس سریعاً به محدوده قبلی باز میگردد. این حرکتها بهطور عمدی برای فریب معاملهگران صورت میگیرد.

- حرکات سریع و غیرمنتظره: در این فاز، قیمت به سرعت و با نوسانات شدید حرکت میکند تا دیگران را به انجام معاملات در جهت اشتباه ترغیب کند.

- شکار حد ضرر (Stop Hunting): بازیگران بزرگ با حرکت دادن قیمت بهطور عمدی به سطحی که بسیاری از حد ضررها فعال میشود، سعی دارند نقدینگی بیشتری وارد بازار کنند و به موقعیتهای خود رونق دهند.

فاز توزیع (Distribution Phase)

پس از اتمام فاز مانور (Manipulation) و جذب نقدینگی در جهت خلاف روند واقعی، بازار وارد فاز سوم یعنی Distribution میشود. این فاز، مرحلهای است که در آن، بازار حرکت اصلی خود را در جهت روند واقعی آغاز میکند.

نشانههای کلیدی فاز توزیع:

- کندلهای مومنتوم قوی در جهت روند جدید (اغلب بدون شدو یا با شدوی کوتاه).

- شکست سطوح کلیدی ایجاد شده در فاز اول (انباشت).

- افزایش حجم معاملات همزمان با شکست روند ساختگی فاز مانور.

- پایداری حرکت قیمت در تایمفریمهای پایینتر و عدم بازگشت سریع به محدوده قبلی.

نقش کندلهای OHLC در تحلیل مراحل PO3

در تحلیل دقیق استراتژی PO3، درک ویژگیهای کندلهای OHLC (Open، High، Low، Close) نقش مهمی ایفا میکند. ساختار کندلها میتوانند نشانههای قدرتمندی از حضور نهنگها، جهتگیری نقدینگی و تایید شکست سطوح بدهند.

در فاز مانور (Manipulation):

- معمولاً کندلهایی با شدوی بلند در بالا یا پایین شکل میگیرند.

- این شدوها نشاندهنده جمعآوری نقدینگی هستند.

- بسته شدن کندل برخلاف جهت شدو، هشدار معکوس بودن حرکت است.

در فاز توزیع (Distribution):

- کندلها معمولاً دارای بدنهی بلند و قدرتمند هستند.

- بسته شدن قیمت نزدیک به High یا Low کندل، نشاندهنده قطعیت در جهت حرکت جدید است.

- این کندلها اغلب همراه با افزایش حجم (Volume) هستند.

مثال کاربردی:

در فاز مانور، ممکن است شاهد یک کندل با شدوی بلند بالا باشیم که در نهایت نزولی بسته میشود. این یک سیگنال کلاسیک برای جذب نقدینگی خریداران است.

اما در فاز توزیع، معمولاً یک کندل نزولی قوی با بدنه کامل شکل میگیرد که حمایت قبلی را میشکند — این کندل نقش تایید ورود به روند اصلی را دارد.

PO3 در تحلیل و ترید بازار فارکس

در این بخش، با یک مثال توضیح میدهیم که چگونه سه فاز انباشت، مانور قیمت و توزیع را در مدل PO3 شناسایی کرده و از این فازها برای تعیین محدوده ی نقاط ورود و خروج استفاده کنید.

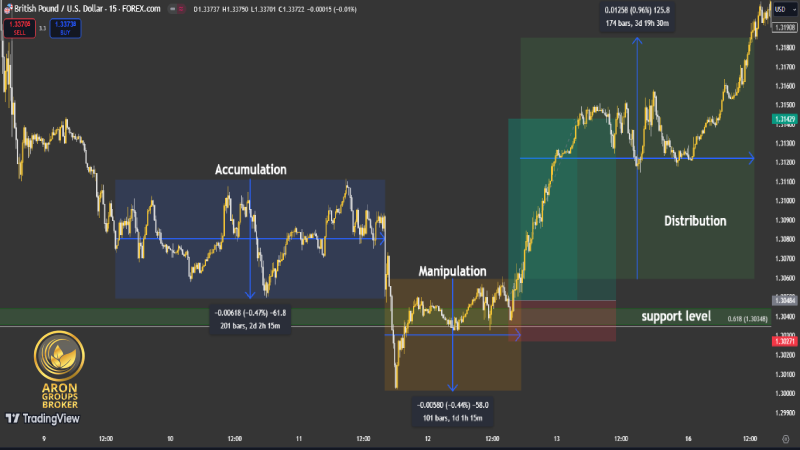

به عنوان مثال در تصویر زیر که نمودار پوند انگلستان به دلار ایالات متحده (GBPUSD) را در تایم فریم m15 نشان میدهد؛ شما میتوانید هر سه فاز مدل PO3 را مشاهده کنید:

در تصویر زیر با نزدیک شدن قیمت به محدوده ی حمایتی که با سطح 0.618% فیبوناچی بازگشتی نیز مصادف شده است، معاملهگر حدس میزند که احتمالا روند ریزشی رو به پایان است به زودی شاهد چرخش روند به صعودی خواهیم بود. همانطور که در تصویر زیر مشاهده میکنید قیمت با نزدیک شدن به نواحی حمایتی مذکور شروع به رنج زدن و تشکیل محدوده ی انباشت میکند؛ معاملهگر با رویت کند شدن و ضعیف شدن روند نزولی به تحلیل خود اطمینان پیدا میکند.

اما نکته ای که در اینجا وجود دارد، این است که معاملهگران نباید در ورود به معامله عجله کنند چرا که در ادامهی بازار، بازیگران بزرگ اقدام به کاهش قیمت به زیر محدوده های حمایتی میکنند تا هم بسیاری از معاملهگران خرد را به اشتباه امیدوار به ادامهی روندی نزولی کنند و هم حدضرر معاملهگرانی که در ورود به معامله ی خرید عجله کردهاند را فعال کنند. در مدل PO3 به این فاز از بازار مانور قیمت میگویند.

در ادامه بازیگران بزرگ بازار بعد از اینکه به اندازه کافی دارایی مورد نظر (در اینجا پوند انگلستان) را جمعآوری کردند و بعد با اجرای فاز مانور بازار معاملهگران خردهپا را فریب دادند، اقدام به افزایش قیمت مینمایند که در مدل PO3 به این فاز از بازار فاز توزیع میگویند.

بنا به این مقاله در tradingview، اگر معاملهگری نسبت به مدل PO3 آگاه باشد و از تجربه کافی در بازارهای مالی نیز برخوردار باشد؛ مانند تصویر زیر بعد از اجرای فاز مانور قیمت و بعد از تثبیت قیمت در بالای نواحی حمایتی مذکور اقدام به خرید دارایی (در اینجا منظور بازکردن معاملهی خرید در قیمت 1.30480 میباشد) میکند؛ و حد ضرر خود را نیز اندکی پایینتر از نواحی حمایتی (قیمت 1.30270) تنظیم میکند. همانطور که در تصویر زیر ملاحظه می فرمایید برای تنظیم حد سود (قیمت 1.31430) نیز معاملهگر از نواحی مقاومتی موجود در سابقهی قیمت استفاده کرده است.

لازم به ذکر است که مدل PO3 شباهت بسیار زیادی به مفهوم شکست جعلی (Fake Breakout) که در تحلیل بازار به سبک پرایس اکشن موجود میباشد، دارد.

راهنمای گامبهگام معامله با مدل PO3

اگر با ساختار Power of 3 آشنا شدید و حالا میخواهید آن را در عمل به کار ببرید، در این بخش یک استراتژی مرحلهبهمرحله برای ورود به معامله خرید (Buy) ارائه میدهیم. این مدل به شما کمک میکند تا در نقطهای وارد شوید که بازیگران بزرگ بازار هنوز حضور خود را کاملاً آشکار نکردهاند، اما نشانههای لازم را برای ورود هوشمندانه در اختیار شما گذاشتهاند.

گام اول: شناسایی محدوده انباشت (Accumulation)

در ابتدا، باید بازار را در یک تایمفریم مناسب (مثلاً H1 یا H4) بررسی کنید تا ببینید آیا قیمت در حال ساختن یک محدوده رنج یا تثبیت است یا نه. اگر بازار در یک روند کلی صعودی قرار دارد و قیمت در حال تثبیت در ناحیهای پایینتر از سقف قبلی است، این محدوده میتواند ناحیه انباشت باشد.

در این فاز، نوسانات محدود هستند و حجم معاملات ممکن است به آرامی افزایش پیدا کند.

گام دوم: مشاهده فاز مانور (Manipulation)

در این مرحله، یک حرکت ناگهانی و سریع به سمت پایین دیده میشود؛ حرکتی که بسیاری از معاملهگران آن را بهعنوان شکست نزولی در نظر میگیرند. اما در واقع این یک شکست جعلی (False Breakout) است. هدف این حرکت، جمعآوری نقدینگی از استاپهای معاملهگران بیتجربه است.

در اینجا به دنبال سایه بلند یا کندلی باشید که به سرعت به محدوده بازگردد.

گام سوم: تأیید سیگنال ورود

پس از اینکه قیمت به سرعت به درون محدوده بازمیگردد، به دنبال یک الگوی بازگشتی مانند کندل اینگالفینگ صعودی باشید. این سیگنال میتواند نشانه ورود پول هوشمند باشد.

ورود به معامله بعد از بسته شدن کندل تأیید (مثلاً Engulfing صعودی)

گام چهارم: تعیین حد ضرر (Stop Loss)

حد ضرر را کمی پایینتر از کف ایجاد شده در فاز مانور قرار دهید. این نقطه باید منطقی و دور از نویز بازار باشد، اما نه آنقدر زیاد که نسبت ریسک به ریوارد را خراب کند.

پیشنهاد: حد ضرر ۵ تا ۱۰ پیپ پایینتر از Low فاز مانور

گام پنجم: تعیین حد سود (Take Profit)

در مرحله آخر، حد سود را براساس نقاط نقدینگی بالاتر مشخص کنید. این نقاط میتوانند:

- سقف قبلی

- محدوده سفارشهای فروش (Order Block)

- یا یک مقاومت مهم در تایمفریم بالاتر باشند.

پیشنهاد: حد سود در نسبت ریسک به ریوارد ۱:۲ یا ۱:۳ تعیین شود، در نزدیکی ناحیهای که احتمال نقد شدن سفارشها زیاد است.

مثال معاملاتی کامل برای فروش (Sell) با مدل PO3

در این مثال، مشابه سناریوی خرید، نحوه ورود به معامله فروش با استفاده از سه فاز مدل PO3 را بررسی میکنیم. فرض کنید نمودار جفت ارز EURUSD در تایمفریم M15 قرار دارد.

گام اول: شناسایی فاز انباشت (Accumulation) در سقف قیمت

ابتدا بازار را در یک تایمفریم بالاتر (H1 یا H4) بررسی کنید. اگر قیمت پس از یک روند صعودی طولانی به محدودهای نزدیک به سقف تاریخی یا سطح مقاومتی مهم رسیده و شروع به تثبیت کرده است، این محدوده میتواند فاز انباشت برای فروش باشد.

ویژگیها:

- رنج و نوسان کم در محدوده سقف

- حجم معاملات نسبتاً پایین

کندلهای کوچک و تثبیت قیمت

گام دوم: مشاهده فاز مانور قیمت (Manipulation)

در این مرحله، ممکن است بازیگران بزرگ بازار با حرکت جعلی قیمت به سمت بالا، معاملهگران را فریب دهند. این شکست جعلی به سمت بالا باعث فعال شدن حد ضرر خریداران میشود و نقدینگی لازم برای حرکت اصلی نزولی فراهم میگردد.

نشانهها:

- کندل با شدوی بلند به سمت بالا

- افزایش حجم معاملات

- بازگشت سریع قیمت به محدوده تثبیت شده

گام سوم: تأیید سیگنال ورود به فروش (Sell Entry)

پس از پایان فاز مانور و بازگشت قیمت به محدوده سقف، به دنبال سیگنالهای کندلی نزولی مانند Engulfing نزولی یا Pin Bar نزولی باشید.

نقطه ورود به فروش: بعد از بسته شدن کندل تأییدی نزولی

گام چهارم: تعیین حد ضرر (Stop Loss)

حد ضرر را کمی بالاتر از سقف فاز انباشت و یا بالاتر از شدوی بلند فاز مانور قرار دهید تا در صورت شکست جعلی اصلی از معامله محافظت شود.

- پیشنهاد: 5 تا 10 پیپ بالاتر از سقف فاز مانور

گام پنجم: تعیین حد سود (Take Profit)

حد سود را میتوان بر اساس نقاط نقدینگی پایینتر یا حمایتهای قبلی تعیین کرد:

- کف قبلی نمودار

- نواحی سفارشهای خرید (Buy Order Block)

- نسبت ریسک به ریوارد پیشنهادی 1:2 یا 1:3

نکات پیشرفته و ملاحظات مهم در استفاده از مدل PO3

مدل PO3 در نگاه اول ساده به نظر میرسد، اما برای دستیابی به نتایج پایدار و سودآور، معاملهگران حرفهای همواره مجموعهای از نکات پیشرفته را در نظر میگیرند. در ادامه، به چند مورد کلیدی اشاره میکنیم:

۱. ترکیب مدل PO3 با تحلیل تایمفریمهای چندگانه

یکی از خطاهای رایج معاملهگران، تمرکز صرف بر روی یک تایمفریم است. استفاده از تایمفریمهای بالاتر (مانند H4 یا Daily) در کنار تایمفریم معاملاتی (M15 یا H1)، به شما کمک میکند فازهای اصلی PO3 را بهتر شناسایی کنید. به این ترتیب، تصویر کلی بازار مشخصتر خواهد بود و احتمال اشتباه در تشخیص فازها کاهش مییابد.

۲. صبر و انضباط در انتظار برای شکلگیری کامل فازها

بسیاری از معاملهگران خرد به دلیل عجله در ورود به بازار، قربانی فاز مانور (Manipulation) میشوند. در حالیکه کلید موفقیت در استفاده از PO3، صبر و رعایت انضباط معاملاتی است. باید اجازه دهید هر سه فاز انباشت، مانور قیمت و توزیع بهطور کامل شکل بگیرند و سپس با مشاهده سیگنالهای معتبر وارد معامله شوید.

۳. مدیریت ریسک دقیق با رعایت قاعده ۱-۲٪

حتی بهترین مدلهای معاملاتی نیز بدون مدیریت سرمایه مناسب میتوانند زیانبار باشند. توصیه میشود که در هر معامله، تنها بین ۱ تا ۲ درصد از کل سرمایه خود را ریسک کنید. این رویکرد به شما امکان میدهد در صورت بروز خطا یا شرایط غیرمنتظره بازار، حساب معاملاتی خود را از خطر نابودی حفظ کنید.

مزایای استفاده از مدل PO3 در بازار فارکس

مزایای استفاده از این مدل عبارتند از:

- شناسایی چرخههای بازار

مدل PO3 به معاملهگران کمک میکند تا سه چرخه اصلی بازار یعنی انباشت، مانور قیمت و توزیع را تشخیص دهند و بر اساس آنها معامله کنند.

وقتی EURUSD پس از یک روند نزولی طولانی وارد محدوده رنج میشود، تشخیص فاز انباشت به معاملهگر کمک میکند تا بهموقع برای ورود به خرید آماده شود. - تشخیص نقاط ورود و خروج دقیق

با استفاده از PO3، معاملهگر میتواند نقاط بهینه ورود (پایان انباشت) و خروج (پایان توزیع) را مشخص کند.

بعد از فاز مانور و شکست جعلی، ورود در ابتدای فاز توزیع معمولاً بهترین نسبت ریسک به ریوارد را فراهم میکند. - بهبود مدیریت ریسک

چون این مدل ساختار بازار را به سه فاز تقسیم میکند، امکان تعیین حدضرر و حدسود دقیقتر فراهم میشود.

مثلاً حدضرر را میتوان کمی پایینتر از کف فاز مانور قرار داد و حدسود را نزدیک سقف فاز توزیع تنظیم کرد. - افزایش سودآوری

نوسانات شدید در فاز مانور قیمت فرصتهای سودآوری بالایی ایجاد میکنند.

تریدر حرفهای میتواند هنگام برگشت سریع قیمت بعد از یک شکست جعلی، در جهت درست وارد معامله شود و سود قابل توجهی بگیرد. - کاربرد در تایمفریمهای مختلف

این مدل هم در معاملات کوتاهمدت و هم در معاملات بلندمدت قابل استفاده است.

اسکالپرها میتوانند از آن در M15 استفاده کنند، در حالیکه سوئینگتریدرها آن را روی H4 یا Daily بهکار میگیرند.

معایب استفاده از مدل PO3 در بازار فارکس

معایب استفاده از این مدل عبارتند از:

- پیچیدگی در شناسایی فازها

تشخیص درست فازها بهخصوص برای مبتدیان دشوار است.

از آنجایی که فاز مانور به صورت یک شکست جعلی ظاهر میشود، تشخیص آن از شکست واقعی نیازمند تجربه و ترکیب با سایر سیگنالهاست و میتواند برای تازهکارها چالشبرانگیز باشد.

- خطر اشتباه در فاز مانور قیمت

حرکات فریبنده در این فاز بسیاری از معاملهگران خرد را به دام میاندازد.

مثلاً ممکن است شکست مقاومت باعث ورود خریداران شود، اما قیمت بلافاصله برگردد و استاپ آنها فعال شود.

- نیاز به دانش تکنیکال بالا

استفاده درست از PO3 بدون تسلط بر پرایس اکشن، الگوهای کندلی و اندیکاتورهای حجم تقریباً غیرممکن است.

اگر معاملهگر مفهوم کندل با شدوی بلند را نداند، احتمالاً آن را بهعنوان شروع یک روند اشتباه تعبیر میکند.

- عدم قطعیت در شرایط بازار متلاطم

در بازارهایی با نوسانات غیرقابلپیشبینی، فازها به وضوح دیده نمیشوند.

هنگام انتشار اخبار مهم اقتصادی مثل NFP یا تصمیم نرخ بهره فدرال رزرو، سیگنالهای PO3 ممکن است نادرست یا غیرقابلاعتماد باشند.

- زمانبر بودن تحلیل

شناسایی کامل سه فاز نیاز به صبر و تحلیل چندتایمفریمی دارد.

معاملهگر باید تایمفریم بالاتر (مثل H4) را با تایمفریم معاملاتی (مثل M15) مقایسه کند که زمانبر است.

نتیجهگیری

PO3 یک مدل قوی و موثر برای درک عمیقتر از حرکات بازار و شناسایی نقاط کلیدی ورود و خروج است. این مدل با تحلیل سه فاز انباشت، مانور قیمت و توزیع به معاملهگران کمک میکند تا حرکات پشت پرده بازار را درک کنند. با این حال، مانند هر مدل دیگری، PO3 نیز نیازمند تجربه و دانش است و معاملهگران باید دقت لازم را در تحلیل این فازها به کار گیرند. لازم به ذکر است ترکیب این مدل با سایر روشهای تحلیلی مانند پرایس اکشن میتواند باعث بهبود دقت معاملات شود.

برای مطالعه بیشتر: حد سود و ضرر