فرود اقتصادی مفهومی است که در دوران مختلف چرخههای اقتصادی مطرح شده و بسته به شرایط اقتصادی و سیاستهای مالی و پولی، به دو نوع کلی تقسیم میشود: فرود نرم و فرود سخت. درک و تحلیل این دو نوع فرود اقتصادی برای سیاستگذاران، سرمایهگذاران، و عموم مردم اهمیت زیادی دارد زیرا تأثیرات متفاوتی بر اقتصاد کلان و رفاه عمومی دارد. این مقاله به بررسی مفهوم فرودهای اقتصادی، تفاوتهای میان فرود نرم و فرود سخت، عوامل موثر بر هر یک، و مثالهایی از تاریخ اقتصادی میپردازد.

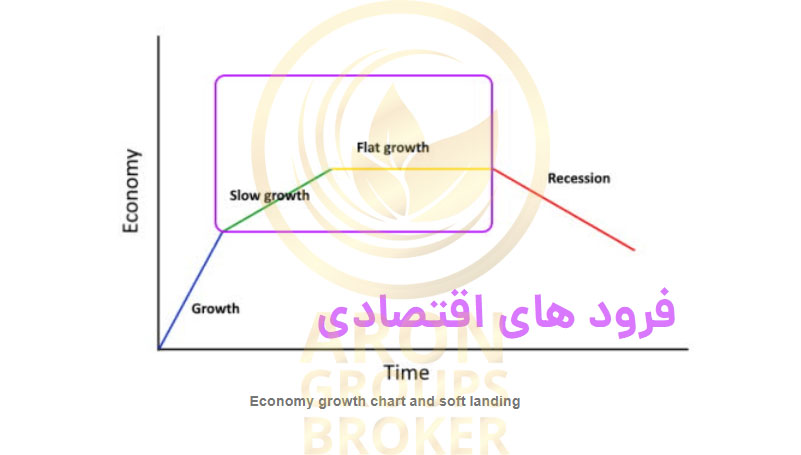

فرود اقتصادی به دورهای اشاره دارد که در آن نرخ رشد اقتصادی کاهش مییابد و از دوره رونق به سوی رکود یا کندی رشد حرکت میکند. این فرایند میتواند به صورت تدریجی و کنترلشده (فرود نرم) یا به صورت ناگهانی و شدید (فرود سخت) رخ دهد. انتخاب سیاستهای مناسب اقتصادی میتواند تعیینکننده نوع فرود باشد.

در این مقاله می آموزیم

فرود نرم اقتصادی (Soft Landing)

فرود نرم به شرایطی اطلاق میشود که در آن اقتصاد از دوره رشد بالا به تدریج وارد دوره رشد پایینتر میشود، بدون اینکه به رکود اقتصادی منجر شود. در این حالت، نرخ بیکاری به شدت افزایش نمییابد، تورم کنترل میشود، و رشد تولید ناخالص داخلی (GDP) همچنان مثبت باقی میماند، اگرچه ممکن است کمتر از گذشته باشد.

عوامل موثر بر فرود نرم اقتصادی

فرود نرم زمانی رخ میدهد که اقتصاد به تدریج از دوره رشد سریع به دوره رشد ملایمتر حرکت کند، بدون اینکه وارد رکود شود. این فرآیند به مدیریت دقیق سیاستهای اقتصادی و واکنش به تغییرات اقتصادی نیاز دارد. عوامل متعددی در دستیابی به فرود نرم اقتصادی نقش دارند. سیاستهای پولی و مالی مناسب، ثبات بازارهای مالی، مدیریت انتظارات اقتصادی، تعادل بین تقاضا و عرضه، اصلاحات ساختاری، همکاری بینالمللی، مدیریت ریسک، و سرمایهگذاری در فناوری و نوآوری همگی میتوانند به ایجاد یک مسیر تدریجی و پایدار برای کاهش رشد اقتصادی و جلوگیری از رکود کمک کنند. درک و استفاده صحیح از این عوامل میتواند به تصمیمگیران اقتصادی کمک کند تا از شوکهای ناگهانی جلوگیری کرده و به یک فرود نرم دست یابند. در ادامه، به بررسی دقیقتر عوامل موثر بر فرود نرم میپردازیم:

سیاستهای پولی مناسب: سیاستهای پولی که توسط بانکهای مرکزی اعمال میشود، نقشی حیاتی در دستیابی به فرود نرم دارند. این سیاستها شامل تنظیم نرخ بهره، عملیات بازار باز، و مدیریت نقدینگی است. کاهش تدریجی نرخ بهره و افزایش نقدینگی میتواند باعث تحریک تقاضای داخلی و سرمایهگذاری شود. به عنوان مثال، اگر بانک مرکزی تشخیص دهد که اقتصاد در حال رشد بیش از حد سریع است و خطر تورم وجود دارد، ممکن است نرخ بهره را به تدریج افزایش دهد تا سرعت رشد را کنترل کند. این افزایش تدریجی نرخ بهره کمک میکند تا اقتصاد به آرامی به سوی رشد پایدارتر حرکت کند.

سیاستهای مالی دولت: سیاستهای مالی که توسط دولتها اعمال میشود، شامل تغییرات در هزینههای دولت و سیاستهای مالیاتی است. دولتها میتوانند از طریق کاهش هزینههای غیرضروری و افزایش کارایی هزینهها، به کاهش فشار بر اقتصاد کمک کنند. همچنین، اصلاحات مالیاتی که بار مالیاتی را به طور متناسب توزیع میکند، میتواند به ثبات اقتصادی کمک کند. برای مثال، کاهش مالیات بر درآمد شرکتها و افراد میتواند سرمایهگذاری و مصرف را تحریک کند، در حالی که افزایش مالیات بر لوکسگرایی میتواند از افزایش بیرویه تقاضا جلوگیری کند.

ثبات بازارهای مالی: ثبات در بازارهای مالی یکی از مهمترین عوامل در جلوگیری از شوکهای ناگهانی اقتصادی و دستیابی به فرود نرم است. بازارهای مالی پایدار و بدون نوسانات شدید میتوانند اعتماد سرمایهگذاران و مصرفکنندگان را حفظ کنند. بانکهای مرکزی و دولتها میتوانند از طریق نظارت موثر و مقررات مناسب، از وقوع نوسانات شدید جلوگیری کنند. برای مثال، نظارت بر بانکها و موسسات مالی برای اطمینان از داشتن سرمایه کافی و مدیریت مناسب ریسکها، میتواند از بروز بحرانهای مالی جلوگیری کند.

انتظارات اقتصادی: انتظارات اقتصادی افراد و شرکتها نیز نقش مهمی در فرود نرم دارند. اگر شرکتها و مصرفکنندگان انتظار داشته باشند که رشد اقتصادی به تدریج کاهش یابد، احتمالاً برنامههای خود را با این انتظارات تنظیم میکنند. این تطبیق انتظارات میتواند از شوکهای ناگهانی جلوگیری کند. برای مثال، اگر مصرفکنندگان انتظار داشته باشند که تورم تحت کنترل است و نرخ بهره به تدریج افزایش خواهد یافت، احتمالاً در هزینهکرد و سرمایهگذاری خود محتاطتر عمل خواهند کرد، که این به نوبه خود به کاهش تدریجی تقاضا و جلوگیری از افزایش ناگهانی قیمتها کمک میکند.

تعادل بین تقاضا و عرضه: یکی دیگر از عوامل موثر در فرود نرم، تعادل بین تقاضا و عرضه است. سیاستگذاران باید اطمینان حاصل کنند که تقاضا و عرضه در اقتصاد متناسب با یکدیگر حرکت میکنند. افزایش ناگهانی تقاضا میتواند منجر به افزایش تورم شود، در حالی که کاهش ناگهانی تقاضا میتواند رکود اقتصادی را به همراه داشته باشد. مدیریت دقیق و متوازن تقاضا و عرضه از طریق سیاستهای مالی و پولی مناسب میتواند به فرود نرم کمک کند. برای مثال، افزایش تدریجی تولید و عرضه کالاها و خدمات در پاسخ به افزایش تقاضا، میتواند از افزایش ناگهانی قیمتها جلوگیری کند.

اصلاحات ساختاری: اصلاحات ساختاری نیز میتوانند به دستیابی به فرود نرم کمک کنند. این اصلاحات ممکن است شامل بهبود قوانین کار، اصلاح نظام مالیاتی، و بهبود زیرساختهای اقتصادی باشد. اصلاحات ساختاری میتوانند به افزایش بهرهوری و رقابتپذیری اقتصادی کمک کنند و از ایجاد مشکلات بلندمدت جلوگیری کنند. به عنوان مثال، اصلاحات در بخشهای کلیدی مانند انرژی، آموزش و پرورش، و بهداشت میتوانند به افزایش کارایی و کاهش هزینهها کمک کنند، که این خود میتواند از بروز رکود جلوگیری کند.

همکاری بینالمللی: در دنیای جهانیشده امروز، همکاری بینالمللی نیز میتواند به فرود نرم کمک کند. کشورها میتوانند از طریق همکاری و هماهنگی در سیاستهای اقتصادی و مالی، از وقوع شوکهای اقتصادی جلوگیری کنند. همکاریهای بینالمللی در زمینه تجارت، سرمایهگذاری، و مالیات میتواند به ثبات اقتصادی جهانی کمک کند. برای مثال، توافقات تجاری بینالمللی که موانع تجاری را کاهش میدهند، میتوانند به افزایش رشد اقتصادی و کاهش نوسانات کمک کنند.

مدیریت ریسک: مدیریت موثر ریسک نیز در دستیابی به فرود نرم اهمیت دارد. شرکتها و موسسات مالی باید به طور مستمر ریسکهای مالی و عملیاتی خود را ارزیابی و مدیریت کنند. استفاده از ابزارهای مالی مناسب مانند بیمه و قراردادهای مشتقه میتواند به کاهش ریسکها کمک کند. همچنین، تدوین برنامههای اضطراری برای مواجهه با بحرانهای اقتصادی میتواند از بروز شوکهای ناگهانی جلوگیری کند. برای مثال، داشتن ذخایر مالی کافی و استفاده از استراتژیهای پوشش ریسک میتواند به موسسات مالی کمک کند تا در مواجهه با نوسانات اقتصادی پایدار بمانند.

سرمایهگذاری در فناوری و نوآوری: سرمایهگذاری در فناوری و نوآوری میتواند به افزایش بهرهوری و ایجاد فرصتهای جدید اقتصادی کمک کند. این سرمایهگذاریها میتوانند به بهبود کارایی اقتصادی و کاهش هزینهها کمک کنند و از ایجاد رکود جلوگیری کنند. برای مثال، سرمایهگذاری در تکنولوژیهای نوین مانند هوش مصنوعی، اینترنت اشیاء، و انرژیهای تجدیدپذیر میتواند به افزایش تولید و کاهش وابستگی به منابع محدود کمک کند، که این خود میتواند به رشد پایدار اقتصادی و فرود نرم کمک کند.

پس به طور خلاصه عوامل اصلی موثر بر فرود نرم را می توان اینگونه جمع بندی کرد:

- سیاستهای پولی مناسب: بانکهای مرکزی با تنظیم نرخ بهره و استفاده از ابزارهای پولی میتوانند به کاهش تدریجی نرخ رشد اقتصادی کمک کنند.

- سیاستهای مالی دولت: سیاستهای مالی انقباضی یا متعادل میتوانند از افزایش بیرویه بدهیها و ایجاد فشار بر اقتصاد جلوگیری کنند.

- ثبات بازارهای مالی: بازارهای مالی باثبات و بدون نوسانات شدید نقش مهمی در جلوگیری از شوکهای اقتصادی و فرود سخت دارند.

- انتظارات اقتصادی: اگر افراد و شرکتها انتظار داشته باشند که رشد اقتصادی به صورت تدریجی کاهش یابد، رفتارهای اقتصادی آنها نیز متناسب با این انتظار تنظیم میشود و از شوکهای ناگهانی جلوگیری میکند.

مزایا و معایب فرود نرم اقتصادی

فرود نرم اقتصادی به معنای کاهش تدریجی و کنترل شده سرعت رشد اقتصادی است، به گونهای که اقتصاد از دوره رونق به سمت رشد پایدارتر حرکت کند، بدون اینکه وارد رکود شود. فرود نرم اقتصادی مزایای بسیاری از جمله کاهش نوسانات اقتصادی، حفظ اشتغال، کنترل تورم، افزایش اعتماد عمومی و حفظ تعادل بین تقاضا و عرضه دارد. با این حال، معایبی مانند کاهش سرعت رشد اقتصادی، افزایش بدهیها، ریسک طولانیمدت، هزینههای سیاسی و اجتماعی، و کاهش نوآوری و بهرهوری نیز وجود دارند. درک دقیق این مزایا و معایب میتواند به سیاستگذاران کمک کند تا تصمیمات مناسبی برای مدیریت دورههای گذار اقتصادی اتخاذ کنند و از بروز مشکلات جدیتر جلوگیری کنند.

مزایا فرود نرم اقتصادی

- کاهش نوسانات اقتصادی

- ثبات اقتصادی: یکی از بزرگترین مزایای فرود نرم کاهش نوسانات شدید در اقتصاد است. این ثبات به جلوگیری از بحرانهای مالی و رکودهای ناگهانی کمک میکند.

- پیشبینیپذیری بیشتر: با کاهش نوسانات، برنامهریزی اقتصادی برای شرکتها و سرمایهگذاران آسانتر میشود. این پیشبینیپذیری میتواند به افزایش سرمایهگذاری و رشد پایدار کمک کند.

- حفظ اشتغال

- کاهش بیکاری: در فرود نرم، نرخ بیکاری به شدت افزایش نمییابد. این به معنای حفظ مشاغل و کاهش نگرانیهای اجتماعی است.

- حفظ درآمد خانوارها: با حفظ اشتغال، درآمد خانوارها ثابت میماند و مصرف داخلی کاهش نمییابد، که این خود به حفظ تقاضا در اقتصاد کمک میکند.

- کنترل تورم

- مدیریت بهتر تورم: در فرود نرم، نرخ تورم به طور موثرتر کنترل میشود. این امر به جلوگیری از افزایش سریع قیمتها و حفظ قدرت خرید مصرفکنندگان کمک میکند.

- ثبات قیمتها: کنترل تورم به ثبات قیمتها و جلوگیری از نوسانات شدید قیمت کالاها و خدمات منجر میشود.

- افزایش اعتماد عمومی

- اعتماد به سیاستهای اقتصادی: فرود نرم باعث افزایش اعتماد عمومی به سیاستهای اقتصادی دولت و بانک مرکزی میشود. این اعتماد میتواند به افزایش سرمایهگذاری و کاهش نگرانیهای اجتماعی منجر شود.

- بهبود انتظارات اقتصادی: با افزایش اعتماد، انتظارات اقتصادی مثبتتر میشود و این خود به تحریک مصرف و سرمایهگذاری کمک میکند.

- حفظ تعادل بین تقاضا و عرضه

- ثبات در بازار: فرود نرم به حفظ تعادل بین تقاضا و عرضه در بازارها کمک میکند. این تعادل از ایجاد کمبود یا مازاد در بازار جلوگیری میکند.

- بهبود عملکرد اقتصادی: با حفظ تعادل، عملکرد کلی اقتصاد بهبود مییابد و از نوسانات شدید جلوگیری میشود.

پس مزایای فرود نرم را می توان به شکل زیر خلاصه کرد:

- کاهش نوسانات اقتصادی: فرود نرم موجب میشود که نوسانات شدید در نرخ بیکاری و تورم کاهش یابد.

- حفظ ثبات اقتصادی: این نوع فرود به حفظ ثبات اقتصادی کمک میکند و از بروز بحرانهای مالی جلوگیری میکند.

- افزایش اعتماد عمومی: فرود نرم باعث میشود که اعتماد عمومی به سیاستهای اقتصادی افزایش یابد و از نگرانیهای اجتماعی و اقتصادی کاسته شود.

معایب فرود نرم اقتصادی

- کاهش سرعت رشد اقتصادی

- کاهش فرصتهای شغلی جدید: حتی در حالت فرود نرم، کاهش سرعت رشد اقتصادی میتواند به کاهش فرصتهای شغلی جدید منجر شود.

- کاهش سرمایهگذاری: کاهش سرعت رشد میتواند انگیزه سرمایهگذاری در بخشهای مختلف اقتصاد را کاهش دهد، که این خود میتواند به کاهش بهرهوری و نوآوری منجر شود.

- افزایش بدهیها

- بدهیهای دولتی: استفاده از سیاستهای مالی انبساطی برای جلوگیری از رکود ممکن است به افزایش بدهیهای دولتی منجر شود.

- بدهیهای بخش خصوصی: تلاش برای حفظ رشد اقتصادی میتواند به افزایش بدهیهای بخش خصوصی، به ویژه در بخشهایی مانند مسکن و مصرفکنندگان، منجر شود.

- ریسک طولانیمدت

- تأخیر در اصلاحات ساختاری: فرود نرم ممکن است اصلاحات ضروری ساختاری در اقتصاد را به تأخیر بیندازد، زیرا دولتها و شرکتها ممکن است ترجیح دهند وضعیت موجود را حفظ کنند تا از نوسانات جلوگیری کنند.

- تداوم مشکلات ساختاری: با تأخیر در اصلاحات، مشکلات ساختاری ممکن است ادامه یابند و در آینده باعث بحرانهای شدیدتر شوند.

- هزینههای سیاسی و اجتماعی

- نارضایتی عمومی: کاهش سرعت رشد اقتصادی میتواند به نارضایتی عمومی منجر شود، به ویژه اگر انتظارات عمومی برای رشد سریعتر باشد.

- فشارهای سیاسی: دولتها ممکن است تحت فشارهای سیاسی برای افزایش رشد اقتصادی قرار گیرند، که این میتواند به اتخاذ سیاستهای کوتاهمدت و ناپایدار منجر شود.

- کاهش نوآوری و بهرهوری

- کاهش انگیزه برای نوآوری: در شرایط رشد آهسته، شرکتها ممکن است انگیزه کمتری برای سرمایهگذاری در تحقیق و توسعه و نوآوری داشته باشند.

- کاهش بهرهوری: کاهش سرمایهگذاری در فناوری و نوآوری میتواند به کاهش بهرهوری در طولانیمدت منجر شود، که این خود به کاهش توان رقابتپذیری اقتصاد میانجامد

پس مزایای فرود نرم را می توان به شکل زیر خلاصه کرد:

- کاهش سرعت رشد: حتی در حالت فرود نرم، کاهش سرعت رشد اقتصادی میتواند به کاهش فرصتهای شغلی جدید و کاهش سرمایهگذاری منجر شود.

- افزایش بدهیها: در برخی موارد، استفاده از سیاستهای مالی و پولی برای جلوگیری از رکود ممکن است به افزایش بدهیهای دولت منجر شود.

فرود سخت اقتصادی (Hard Landing)

فرود سخت به دورهای اشاره دارد که در آن اقتصاد به طور ناگهانی و شدید وارد رکود میشود. در واقع فرود سخت به معنای ورود ناگهانی و شدید یک اقتصاد از دوره رونق به رکود است. این فرود معمولاً با افزایش شدید نرخ بیکاری، کاهش شدید تولید ناخالص داخلی، و افزایش مشکلات مالی همراه است. فرود سخت معمولاً نتیجه سیاستهای نادرست اقتصادی یا شوکهای خارجی غیرمنتظره است.

عوامل موثر بر فرود سخت اقتصادی

فرود سخت میتواند به دلایل مختلفی رخ دهد، از جمله سیاستهای پولی نادرست، شوکهای خارجی، ناپایداری بازارهای مالی، مشکلات ساختاری اقتصادی، انتظارات اقتصادی ناپایدار، کاهش ناگهانی تقاضا، افزایش ناگهانی نرخ بهره، افزایش بدهیهای دولتی، ضعف در نظام بانکی، و عدم تطابق سیاستهای اقتصادی. درک این عوامل و مدیریت مناسب آنها میتواند به کاهش احتمال وقوع فرود سخت و حفظ ثبات اقتصادی کمک کند. تصمیمگیران اقتصادی باید با دقت و هماهنگی سیاستهای خود را تنظیم کنند تا از بروز شوکهای ناگهانی و رکودهای شدید جلوگیری کنند. در ادامه به بررسی بیشتر عوامل مختلفی که میتوانند منجر به فرود سخت شوند، میپردازیم.

سیاستهای پولی نادرست: سیاستهای پولی که توسط بانکهای مرکزی اعمال میشود، تأثیر بزرگی بر سلامت اقتصادی دارد. سیاستهای پولی نادرست، مانند افزایش ناگهانی و بیش از حد نرخ بهره یا کاهش ناگهانی نقدینگی، میتواند به فرود سخت منجر شود. برای مثال، اگر بانک مرکزی به طور ناگهانی نرخ بهره را افزایش دهد، هزینه وامگیری برای شرکتها و مصرفکنندگان افزایش یافته و تقاضا کاهش مییابد. این کاهش تقاضا میتواند به کاهش تولید و در نهایت به رکود منجر شود.

شوکهای خارجی: شوکهای اقتصادی خارجی میتوانند به سرعت و به شدت اقتصاد داخلی را تحت تأثیر قرار دهند و منجر به فرود سخت شوند. این شوکها میتوانند شامل افزایش ناگهانی قیمت نفت، بحرانهای مالی جهانی، جنگها، و یا بلایای طبیعی بزرگ باشند. برای مثال، افزایش ناگهانی قیمت نفت میتواند هزینه تولید و حملونقل را افزایش دهد، که به افزایش قیمتها و کاهش تقاضا منجر میشود. این وضعیت میتواند به سرعت اقتصاد را به رکود بکشاند.

ناپایداری بازارهای مالی: بازارهای مالی ناپایدار و نوسانات شدید در این بازارها میتوانند به فرود سخت منجر شوند. اگر سرمایهگذاران به طور ناگهانی از بازار خارج شوند یا بازارهای مالی با افت شدید مواجه شوند، اعتماد به اقتصاد کاهش یافته و سرمایهگذاری و مصرف کاهش مییابد. بحران مالی سال 2008 نمونه بارزی از ناپایداری بازارهای مالی بود که به فرود سخت در بسیاری از اقتصادهای جهانی منجر شد.

مشکلات ساختاری اقتصادی: مشکلات ساختاری در اقتصاد، مانند بدهیهای بالای دولتی، ضعف در نظام بانکی، و کمبود سرمایهگذاری، میتواند فرود سخت را تسریع کند. این مشکلات میتوانند به کاهش اعتماد به اقتصاد و افزایش هزینههای اقتصادی منجر شوند. برای مثال، بدهیهای بالای دولتی میتواند به افزایش هزینههای بهره و کاهش توان دولت برای انجام سرمایهگذاریهای لازم منجر شود.

انتظارات اقتصادی ناپایدار: انتظارات ناپایدار و منفی اقتصادی میتوانند به فرود سخت منجر شوند. اگر افراد و شرکتها انتظار داشته باشند که وضعیت اقتصادی بدتر شود، ممکن است هزینهها و سرمایهگذاریهای خود را کاهش دهند. این کاهش هزینهها و سرمایهگذاریها میتواند به کاهش تقاضا و تولید منجر شود و اقتصاد را به سمت رکود سوق دهد. برای مثال، اگر شرکتها انتظار داشته باشند که فروش آنها کاهش یابد، ممکن است تولید خود را کاهش دهند و کارکنان را اخراج کنند، که این خود به افزایش بیکاری و کاهش بیشتر تقاضا منجر میشود.

کاهش ناگهانی تقاضا: کاهش ناگهانی تقاضا در اقتصاد میتواند به فرود سخت منجر شود. این کاهش ممکن است به دلیل افزایش ناگهانی قیمتها، کاهش درآمدها، یا تغییرات ناگهانی در رفتار مصرفکنندگان رخ دهد. برای مثال، افزایش ناگهانی قیمت نفت میتواند به افزایش هزینههای زندگی و کاهش قدرت خرید مصرفکنندگان منجر شود. این کاهش قدرت خرید میتواند به کاهش تقاضا برای کالاها و خدمات و در نهایت به رکود منجر شود.

افزایش ناگهانی نرخ بهره: افزایش ناگهانی و شدید نرخ بهره میتواند هزینه وامگیری را افزایش داده و توان مصرفکنندگان و شرکتها برای هزینهکردن و سرمایهگذاری را کاهش دهد. این وضعیت میتواند به کاهش تقاضا و تولید و در نهایت به رکود اقتصادی منجر شود. برای مثال، اگر بانک مرکزی برای کنترل تورم به طور ناگهانی نرخ بهره را به میزان زیادی افزایش دهد، هزینههای وامگیری برای خرید مسکن، خودرو و سایر کالاهای بادوام افزایش مییابد و تقاضا کاهش مییابد.

افزایش ناگهانی بدهیهای دولتی: افزایش ناگهانی بدهیهای دولتی میتواند به فرود سخت منجر شود، زیرا دولت ممکن است برای تأمین هزینههای خود به افزایش مالیاتها و کاهش هزینههای عمومی متوسل شود. این وضعیت میتواند به کاهش قدرت خرید مصرفکنندگان و کاهش تقاضا منجر شود. برای مثال، افزایش بدهیهای دولتی در یونان در دهه 2010 منجر به اجرای برنامههای ریاضتی شد که تقاضا و رشد اقتصادی را به شدت کاهش داد و اقتصاد یونان را به سمت رکود سوق داد.

ضعف در نظام بانکی: ضعف در نظام بانکی میتواند به فرود سخت منجر شود. بانکها نقش مهمی در تأمین مالی فعالیتهای اقتصادی دارند و هر گونه مشکل در نظام بانکی میتواند به کاهش اعتماد و افزایش هزینههای مالی منجر شود. برای مثال، بحران بانکی در سال 2008 به کاهش اعتماد عمومی و افزایش هزینههای مالی منجر شد و بسیاری از بانکها و موسسات مالی دچار مشکلات جدی شدند.

عدم تطابق سیاستهای اقتصادی: عدم تطابق و هماهنگی در سیاستهای اقتصادی میتواند به فرود سخت منجر شود. برای مثال، اگر سیاستهای پولی و مالی با یکدیگر تناقض داشته باشند، ممکن است اقتصاد نتواند به طور موثر به تغییرات پاسخ دهد. به عنوان مثال، اگر بانک مرکزی در حال افزایش نرخ بهره باشد، در حالی که دولت در حال افزایش هزینههای عمومی است، این تناقض میتواند به افزایش نوسانات اقتصادی و کاهش اعتماد منجر شود.

پس به طور خلاصه عوامل اصلی موثر بر فرود سخت را می توان اینگونه جمع بندی کرد:

- سیاستهای پولی نادرست: افزایش ناگهانی نرخ بهره یا کاهش ناگهانی نقدینگی میتواند به فرود سخت منجر شود.

- شوکهای خارجی: شوکهای اقتصادی مانند افزایش ناگهانی قیمت نفت، بحرانهای مالی جهانی، یا جنگها میتوانند به فرود سخت منجر شوند.

- ناپایداری بازارهای مالی: نوسانات شدید در بازارهای مالی میتواند به فرود سخت منجر شود، به ویژه اگر سرمایهگذاران به طور ناگهانی از بازار خارج شوند.

- مشکلات ساختاری اقتصادی: مشکلات ساختاری مانند بدهیهای بالای دولتی، ضعف در نظام بانکی، و کمبود سرمایهگذاری میتواند فرود سخت را تسریع کند.

مزایا و معایب فرود سخت اقتصادی

فرود سخت اقتصادی مزایا و معایب متعددی دارد. از مزایای آن میتوان به تعدیل سریع اقتصادی، کاهش تورم، فرصت برای اصلاحات ساختاری، و افزایش توجه به مدیریت ریسک اشاره کرد. با این حال، معایب فرود سخت شامل افزایش بیکاری، نوسانات شدید بازارهای مالی، افزایش بدهیها، فشار بر نظام بانکی، کاهش قدرت خرید مصرفکنندگان، مشکلات اجتماعی و سیاسی، و کاهش رشد اقتصادی بلندمدت است. درک دقیق این مزایا و معایب میتواند به سیاستگذاران کمک کند تا تصمیمات مناسبی برای مدیریت دورههای رکود اقتصادی اتخاذ کنند و از بروز مشکلات جدیتر جلوگیری کنند.

مزایای فرود سخت اقتصادی

- تعدیل سریع اقتصادی

- اصلاح فوری نابرابریها: فرود سخت میتواند به تعدیل سریع نابرابریها و اصلاح فوری مشکلات ساختاری اقتصادی منجر شود. این تعدیلها میتوانند به تنظیم مجدد بازارها و بهبود ساختار اقتصادی کمک کنند.

- حذف فعالیتهای اقتصادی ناکارآمد: در فرود سخت، فعالیتهای اقتصادی ناکارآمد و شرکتهای ضعیف به سرعت از بازار حذف میشوند، که این میتواند به افزایش کارایی کلی اقتصاد منجر شود.

- کاهش تورم

- فشار کمتر بر قیمتها: با کاهش سریع تقاضا در فرود سخت، فشار بر قیمتها کاهش مییابد و این میتواند به کاهش تورم منجر شود. کاهش تورم به حفظ قدرت خرید مصرفکنندگان کمک میکند.

- کنترل بهتر سیاستهای پولی: بانکهای مرکزی میتوانند از شرایط فرود سخت برای اجرای سیاستهای پولی مناسب جهت کاهش تورم بهره ببرند.

- فرصت برای اصلاحات ساختاری

- اصلاحات بلندمدت: فرود سخت میتواند فرصتی برای اجرای اصلاحات ساختاری اساسی در اقتصاد فراهم کند. این اصلاحات میتوانند به بهبود بهرهوری و رقابتپذیری بلندمدت اقتصاد کمک کنند.

- تغییرات نهادی: شرایط سخت اقتصادی میتواند انگیزهای برای تغییرات نهادی و بهبود قوانین و مقررات فراهم کند، که این میتواند به ایجاد بستر مناسبتری برای رشد پایدار آینده منجر شود.

- افزایش توجه به مدیریت ریسک

- بهبود مدیریت ریسک: شرایط فرود سخت میتواند به بهبود مدیریت ریسک در شرکتها و موسسات مالی منجر شود. این بهبود میتواند از وقوع بحرانهای مالی آینده جلوگیری کند.

- اهمیت بالاتر به پایداری مالی: موسسات مالی و بانکها ممکن است اهمیت بیشتری به پایداری مالی و کاهش ریسکهای غیرضروری بدهند.

پس مزایای فرود سخت اقتصادی را می توان به شکل زیر خلاصه کرد:

- اصلاح سریعتر: اگرچه فرود سخت با مشکلات زیادی همراه است، اما میتواند به اصلاحات ساختاری سریعتر و اساسیتر در اقتصاد منجر شود.

- پاکسازی اقتصادی: فرود سخت میتواند به حذف کسبوکارهای ناکارآمد و بازسازی بازارهای مالی منجر شود.

معایب فرود سخت اقتصادی

- افزایش بیکاری

- اخراج گسترده کارکنان: یکی از بزرگترین معایب فرود سخت افزایش سریع و گسترده بیکاری است. این افزایش بیکاری میتواند به مشکلات اجتماعی و اقتصادی جدی منجر شود.

- کاهش درآمد خانوارها: با افزایش بیکاری، درآمد خانوارها کاهش مییابد که این میتواند به کاهش مصرف داخلی و تقاضا منجر شود.

- نوسانات شدید بازارهای مالی

- کاهش اعتماد به بازارهای مالی: فرود سخت میتواند به کاهش اعتماد سرمایهگذاران به بازارهای مالی منجر شود، که این میتواند نوسانات شدید و افت شدید بازارها را به دنبال داشته باشد.

- کاهش سرمایهگذاری: با کاهش اعتماد و افزایش نوسانات، سرمایهگذاری در بازارهای مالی کاهش مییابد، که این میتواند به کاهش رشد اقتصادی منجر شود.

- افزایش بدهیها

- افزایش بدهیهای دولتی: در شرایط فرود سخت، دولتها ممکن است برای مقابله با بحران اقتصادی به افزایش هزینههای عمومی و وامگیری متوسل شوند. این افزایش بدهیها میتواند به مشکلات مالی بلندمدت منجر شود.

- بدهیهای بخش خصوصی: شرکتها و خانوارها نیز ممکن است برای مقابله با کاهش درآمدها و هزینههای غیرمنتظره به افزایش بدهیها روی آورند.

- فشار بر نظام بانکی

- بحرانهای بانکی: افزایش نوسانات و کاهش اعتماد میتواند به بحرانهای بانکی منجر شود. بانکها ممکن است با افزایش تعداد وامهای غیرقابل پرداخت و کاهش سرمایه مواجه شوند.

- کاهش توان وامدهی: بحرانهای بانکی میتواند توان وامدهی بانکها را کاهش دهد، که این میتواند به کاهش سرمایهگذاری و رشد اقتصادی منجر شود.

- کاهش قدرت خرید مصرفکنندگان

- کاهش مصرف داخلی: با افزایش بیکاری و کاهش درآمدها، قدرت خرید مصرفکنندگان کاهش مییابد که این میتواند به کاهش مصرف داخلی منجر شود.

- افزایش فقر: کاهش قدرت خرید میتواند به افزایش فقر و نابرابری اقتصادی منجر شود.

- مشکلات اجتماعی و سیاسی

- نارضایتی عمومی: فرود سخت میتواند به افزایش نارضایتی عمومی و اعتراضات اجتماعی منجر شود. این نارضایتیها میتوانند فشارهای سیاسی بر دولتها افزایش دهند.

- بیثباتی سیاسی: شرایط سخت اقتصادی میتواند به بیثباتی سیاسی و افزایش تنشهای اجتماعی منجر شود.

- کاهش رشد اقتصادی بلندمدت

- کاهش سرمایهگذاری در تحقیق و توسعه: با کاهش سرمایهگذاری، بودجههای تحقیق و توسعه کاهش مییابد که این میتواند به کاهش نوآوری و بهرهوری در بلندمدت منجر شود.

- کاهش توان رقابتپذیری: کاهش سرمایهگذاری و نوآوری میتواند به کاهش توان رقابتپذیری اقتصاد در سطح جهانی منجر شود.

در نتیجه معایب فرود سخت اقتصادی را می توان به شکل زیر خلاصه کرد:

- بیکاری گسترده: یکی از بزرگترین معایب فرود سخت، افزایش شدید نرخ بیکاری و کاهش فرصتهای شغلی است.

- کاهش شدید تولید: فرود سخت معمولاً با کاهش شدید تولید ناخالص داخلی و کاهش رشد اقتصادی همراه است.

- افزایش نابرابری: فرود سخت میتواند به افزایش نابرابری اقتصادی و اجتماعی منجر شود.

مثالهایی از تاریخ فرود اقتصادی

برای درک بهتر مفاهیم فرود نرم و فرود سخت در اقتصاد، بررسی نمونههایی از تاریخ اقتصادی میتواند بسیار مفید باشد. در این بخش، به بررسی چند مثال مهم از فرودهای نرم و سخت در تاریخ اقتصادی میپردازیم.

مثالهای فرود نرم اقتصادی

- فرود نرم ایالات متحده در اوایل دهه 1990

- زمینه: پس از دورهای از رشد اقتصادی در دهه 1980، اقتصاد ایالات متحده با چالشهایی مانند افزایش نرخ بهره و کاهش سرمایهگذاری مواجه شد. این شرایط میتوانست به یک رکود عمیق منجر شود.

- سیاستهای اقتصادی: بانک مرکزی آمریکا (فدرال رزرو) با کاهش تدریجی نرخ بهره و اجرای سیاستهای پولی مناسب، تلاش کرد تا از ورود به رکود شدید جلوگیری کند. همچنین، دولت با اجرای برنامههای مالی مناسب به تحریک اقتصاد پرداخت.

- نتیجه: اقتصاد ایالات متحده توانست به تدریج از سرعت رشد خود بکاهد و وارد یک دوره رشد پایدارتر شود. این نمونهای موفق از فرود نرم است که به جلوگیری از رکود عمیق کمک کرد.

- فرود نرم ایالات متحده در اواسط دهه 1990

- زمینه: پس از دورهای از رشد اقتصادی سریع در اوایل دهه 1990، اقتصاد ایالات متحده با خطرات تورم و افزایش نرخ بهره مواجه شد.

- سیاستهای اقتصادی: فدرال رزرو با افزایش تدریجی نرخ بهره، سعی کرد تورم را کنترل کرده و از تشکیل حبابهای اقتصادی جلوگیری کند. این سیاستها با دقت و هماهنگی اجرا شد تا از ورود اقتصاد به رکود جلوگیری شود.

- نتیجه: این اقدامات به اقتصاد ایالات متحده کمک کرد تا بدون وارد شدن به رکود، سرعت رشد خود را کاهش دهد و وارد یک دوره رشد پایدارتر شود.

مثالهای فرود سخت اقتصادی

- بحران مالی جهانی 2008

- زمینه: بحران مالی جهانی 2008 از بخش مسکن ایالات متحده آغاز شد و به سرعت به سایر بخشهای اقتصاد و سپس به اقتصاد جهانی سرایت کرد. این بحران ناشی از وامهای مسکن نامناسب، معاملات مالی پیچیده و افزایش بدهیهای بانکی بود.

- نتیجه: اقتصاد جهانی وارد یک رکود عمیق شد که با افزایش شدید بیکاری، کاهش تولید ناخالص داخلی و نوسانات شدید بازارهای مالی همراه بود. بسیاری از کشورها با کاهش شدید تولید و افزایش نرخ بیکاری مواجه شدند و اقتصادهای جهانی برای سالها تحت تأثیر این بحران قرار گرفتند.

- رکود بزرگ دهه 1930

- زمینه: رکود بزرگ دهه 1930 یکی از شدیدترین و طولانیترین رکودهای اقتصادی در تاریخ مدرن بود. این رکود با سقوط بازار سهام در سال 1929 آغاز شد و به سرعت به کاهش شدید تولید، افزایش بیکاری و کاهش قیمتها منجر شد.

- سیاستهای اقتصادی: تلاشهای اولیه برای مقابله با رکود، مانند کاهش هزینههای دولتی و افزایش مالیاتها، وضعیت را بدتر کرد. سیاستهای پولی نامناسب و کاهش نقدینگی نیز به شدت رکود افزود.

- نتیجه: رکود بزرگ باعث شد تا اقتصادهای جهانی برای یک دهه با کاهش شدید تولید و افزایش بیکاری مواجه شوند. این دوره به اصلاحات عمده اقتصادی و ایجاد سیستمهای جدید نظارتی منجر شد که برای جلوگیری از تکرار چنین بحرانهایی طراحی شدند.

- بحران بدهی اروپا (2010-2012)

- زمینه: بحران بدهی اروپا از بدهیهای بالای برخی کشورهای عضو منطقه یورو، به ویژه یونان، آغاز شد. این بحران به سرعت به سایر کشورهای منطقه یورو سرایت کرد و به کاهش اعتماد سرمایهگذاران منجر شد.

- سیاستهای اقتصادی: کشورهای عضو منطقه یورو و اتحادیه اروپا با اعمال برنامههای ریاضتی شدید و کاهش هزینههای دولتی تلاش کردند تا بدهیها را کاهش دهند. این سیاستها به کاهش شدید تقاضا و افزایش بیکاری منجر شد.

- نتیجه: بحران بدهی اروپا به رکود اقتصادی در بسیاری از کشورهای منطقه یورو منجر شد و تاثیرات منفی اقتصادی و اجتماعی گستردهای داشت. این بحران نشاندهنده خطرات بدهیهای بالای دولتی و سیاستهای ریاضتی نادرست است.

نتیجهگیری فرود اقتصادی

فرود اقتصادی یک پدیده اجتنابناپذیر در چرخههای اقتصادی است که میتواند به دو شکل نرم یا سخت رخ دهد. فرود نرم با کاهش تدریجی رشد اقتصادی و حفظ ثبات اقتصادی همراه است، در حالی که فرود سخت با رکود شدید، بیکاری بالا، و کاهش شدید تولید ناخالص داخلی مشخص میشود. سیاستهای اقتصادی مناسب، مدیریت انتظارات اقتصادی، و ثبات بازارهای مالی نقش مهمی در تعیین نوع فرود اقتصادی دارند. در نهایت، درک و تحلیل دقیق این پدیده میتواند به تصمیمگیریهای بهتر اقتصادی و جلوگیری از بحرانهای شدید کمک کند.

بررسی مثالهایی از تاریخ اقتصادی نشان میدهد که فرودهای نرم و سخت هر کدام تأثیرات و نتایج متفاوتی دارند. فرودهای نرم، مانند مثالهای ایالات متحده در دهههای 1990، نشاندهنده موفقیت در کاهش تدریجی سرعت رشد اقتصادی و جلوگیری از رکود عمیق هستند. از سوی دیگر، فرودهای سخت مانند بحران مالی جهانی 2008 و رکود بزرگ دهه 1930 نشاندهنده ورود ناگهانی و شدید اقتصاد به رکود با تأثیرات منفی گسترده بر اشتغال، تولید و ثبات اقتصادی هستند. درک دقیق این مثالها میتواند به تصمیمگیران اقتصادی کمک کند تا با اتخاذ سیاستهای مناسب، از وقوع رکودهای شدید جلوگیری کرده و دورههای گذار اقتصادی را بهتر مدیریت کنند.

اطلاعات تکمیلی در زمینه اقتصاد

پیگیری سخنرانیها و گزارشهای بانک مرکزی به معاملهگران و تحلیلگران کمک میکند تا اطلاعات دست اول و جامعی از سیاستهای پولی و اقتصادی به دست آورند. این اطلاعات برای درک بهتر شرایط بازار و اتخاذ تصمیمات سرمایهگذاری مناسب ضروری است.

مطالعه بیانیههای سیاستهای پولی و دیدگاههای مقامات بانکهای مرکزی برای هر معاملهگر و تحلیلگری ضروری است. بسیاری از معاملهگران تازهکار به این گزارشها توجهی ندارند یا فقط نکات مهم آنها را بررسی میکنند، اما این رویکرد اشتباه است. مطالعه این گزارشها و سخنرانیها سریعترین راه برای درک چشمانداز اقتصاد جهانی است.

- اطلاعات جامع و بهروز: بانکهای مرکزی اطلاعات دقیق و بهروزی از فعالیتهای مالی و اقتصادی در سراسر جهان دارند. گزارشهای آنها شامل خلاصهای از وضعیت اقتصادی و مالی جهانی، نگرانیهای اصلی فعالین اقتصادی، و ریسکهای جدی اقتصادهای بزرگ است. این اطلاعات برای تعریف و اجرای سیاستهای پولی باثبات ضروری است.

- استفاده از خلاصه گزارشها: معاملهگران تازهکار میتوانند از خلاصه گزارشهای بانکهای مرکزی استفاده کنند. وبسایتهایی مانند ایران بورس آنلاین این گزارشها را در بخش دیدبان خود منتشر میکنند و ارزیابیها و طرز فکر بانکهای مرکزی را در اختیار کاربران قرار میدهند.

- نشستهای تعیین نرخ بهره: گزارشهای رسمی بانکهای مرکزی معمولاً در نشستهای تعیین نرخ بهره منتشر میشوند. این نشستها بهطور منظم برگزار میشوند و بین آنها، مقامات بانکهای مرکزی در سخنرانیهای مختلف شرکت میکنند. این سخنرانیها نشان میدهند که دغدغههای اصلی بانک مرکزی چیست و آیا قرار است تغییرات سیاستی رخ دهد یا خیر.

- اهمیت سیاستهای پولی: سیاستهای پولی بانکهای مرکزی تأثیر زیادی بر بازارهای مالی دارند. برای مثال، سیاستهای انبساطی پولی شامل کاهش نرخ بهره و تسهیل دسترسی به نقدینگی است که معمولاً به رشد بازارهای سهام و تضعیف ارز ملی منجر میشود. در مقابل، سیاستهای انقباضی پولی شامل افزایش نرخ بهره و عدم خرید اوراق قرضه است که به نفع ارز محلی و به ضرر بازار سهام است. تغییرات در سیاستهای پولی میتوانند فشارهای فروش در بازار سهام را افزایش دهند و رشد آن را محدود کنند.

بانکهای مرکزی در بازار فارکس فعال هستند و از طریق سیاستهای پولی و راهنماییها بر روندهای این بازار تأثیر میگذارند. گاهی اوقات، بانکهای مرکزی با خرید یا فروش حجم زیادی از ارز خود بهطور مستقیم در بازار مداخله میکنند تا نرخ ارز را تغییر دهند.

دلایل مداخله بانک مرکزی: بانک مرکزی زمانی در بازار فارکس مداخله میکند که ارز ملی تحت فشار شدید بازار قرار گرفته باشد. فشارهای صعودی یا نزولی میتواند منجر به پیامدهای ناگواری مانند:

- افزایش قیمت کالاها و خدمات وارداتی و در نتیجه رشد سریع تورم.

- افزایش نرخ بهره برای کنترل تورم که به بازار سهام و رشد اقتصادی آسیب میزند.

- مشکلات در جبران کسری تراز جاری و کاهش رشد اقتصادی.

- کاهش ارزش ارز ملی در برابر شرکای تجاری که میتواند به اقتصادهای صادرات محور آسیب بزند.

انواع مداخله در بازار فارکس:

- مداخله کلامی: مقامات بانک مرکزی با سخنان خود ارزش پولی ملی را تضعیف یا تقویت میکنند. این روش ساده و ارزان است و به اعتبار بانک مرکزی بستگی دارد.

- مداخله عملی: بانک مرکزی ارز مورد نظر را خریداری یا به فروش میرساند. یکی از مشهورترین مداخلات در تاریخ، مداخله بانک مرکزی سوئیس است.

- مداخله هماهنگ: چند دولت بهطور همزمان برای تضعیف یا تقویت یک ارز وارد بازار میشوند. این مداخله میتواند به صورت کلامی یا عملی باشد.

- مداخله بدون تغییر حجم پول: بانک مرکزی ارز خاصی را خرید و فروش میکند بدون اینکه عرضه پول ملی تغییر کند و هیچ تغییری در نرخ بهره کوتاهمدت ایجاد شود.

تأثیر مداخلات بانک مرکزی بر بازار فارکس: موفقیت مداخله بانک مرکزی به تعریف “موفقیت” بستگی دارد. اگر بانک مرکزی با هزینه ۵ میلیارد دلار ارز ملی را ۲ درصد تقویت کند، حتی اگر بعد از دو جلسه معاملاتی دوباره تضعیف شود، باز هم مداخله موفقیتآمیز بوده است زیرا بازار تهدیدات بعدی بانک مرکزی را جدیتر خواهد گرفت. اندازه و زمانبندی مداخله نیز اهمیت دارد. بانکهای مرکزی با ذخایر ارزی بزرگ میتوانند تأثیر بیشتری بر بازار داشته باشند. مداخله ناگهانی و شوکهکننده میتواند اثر قویتری بر قیمتها داشته باشد.

توصیه به معاملهگران فارکس: در زمان مداخله بانک مرکزی، معاملهگران باید با احتیاط عمل کنند و از ورود به بازار خودداری کنند. یک دستور فروش ساده از سوی بانک مرکزی میتواند دستورات حد ضرر سرمایهگذاران خرد را فعال کند و فشارهای فروش را تشدید کند. بانکهای مرکزی معمولاً از سطوح کلیدی وارد بازار میشوند و از حمایتهای اصلی برای تقویت پولی ملی استفاده میکنند.

برای مطالعه بیشتر: چگونه هوش مصنوعی میتواند به مهار تورم کمک کند.