امواج الیوت، الگوهای قابل تشخیص در نمودار قیمت هستند که بر اساس نظریه الیوت، به صورت تکراری و قابل پیشبینی در بازارها ظاهر میشوند. این الگوها شامل پنج موج صعودی (موج 1، 3 و 5) و سه موج نزولی (موج 2 و 4 و موج تصحیحی) هستند. با استفاده از امواج الیوت، تا حدی میتوان تحولات قیمت را پیشبینی کرد و به عنوان یک ابزار قدرتمند در تصمیمگیری سرمایهگذاری عمل کرد.

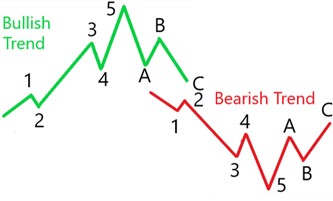

به طور کلی بازارهای سرمایه بر اساس یک آهنگ با ریتم مکرر شامل پنج مـوج افزایشی حرکت می کنند که در ادامه با سه موج کاهشی همراه می شوند. چرخه کامل با شمارش تمام موج ها به دست می آید که شامل هشت موج یعنی پنج موج در جهت روند و سه موج در خلاف جهت روند می باشد. ۵ موجی که در جهت روند قرار دارند، فاز انگیزشی (جنبشی یا حرکتی) چرخه را تشکیل می دهند. که با اعداد ۱ تا ۵ مشخص می گردند. در مقابل ۳ موجی که در خلاف جهت روند قرار دارند، فاز اصلاحی چرخه را تشکیل داده که با حروف B ، A و C نامگذاری می شوند.

یکی از مهمترین مفاهیم اصول امواج اینکه در ساختار موج های درجات بزرگتر، ریـز موج های کوچکتر یافت می شود و به همین ترتیب در این ریز موج ها نیز ریزموج های ریزتر یافت می شود و الی آخر. در این حالت هر موج قسمتی از موج بزرگتر با درجه بالاتر است. به طور کلی تعداد امواج در هر درجه عبارت است از:

Impulse + Correction = Cycle

حرکت + اصلاح = دوره پیشرو

موج ها در نتیجه نابرابری تعداد خریداران و فروشندگان یا به عبارت صحیح تر عدم برابری تعداد دستورات خرید و فروش در بازار (به هر دلیلی) تشکیل می گردند. زمانی که میزان تقاضای یک محصول در مقایسه با عرضه آن افزایش یابد( یا در رابطه با بازار مالی، بالاتر بودن میزان دستورات معاملات خرید نسبت به معاملات فروش) قیمت بالا می رود که نتیجه آن تشکیل یک موج رو به بالا می باشد.

در مقابل زمانی که میزان عرضه یک محصول در مقایسه با تقاضای آن افزایش یابد (یا در رابطه با بازار مالی، بالاتر بودن میزان دستورات معاملات فروش نسبت به معاملات خرید)، قیمت پایین می آید که نتیجه آن تشکیل یک موج رو به پایین می باشد.

هر زمانی که نیرویی بر دیگری غلبه می کند؛ حتی برای یک لحظه در جهـت قیمت تغییـری ایجاد می شود که به تبع آن موج جدیدی نیز آغاز می گردد.

همواره نیروی عرضه و تقاضا با هم در حال رقابت هستند که با غلبه هر یک بر دیگری، موج جدیدی آغاز و با معکوس شدن وضعیت، پایان می یابد و در نهایت یک موج تشکیل می گردد. تجزیه و تحلیل درست الگوهـای مـوجی در نمودارهـا، شرایط اقتصادی بازار مشخص می سازد که بر این اساس قادر به تعیین نوع معامله خود هستید. ضمن اینکه ترکیب صحيح تک موجی ها، الگوهای بزرگتر مشخصی را می سازد که الیوت متوجه برخی از آنها شده بود.

بیشتر بخوانید: الیوت ماینر

شـما با شناسایی این الگوها می توانید با بررسی حرکات قبلی قیمت، رفتار بعدی آن را با دقت بسیار زیادی پیش بینی نمایید و بر این اساس معاملات سودآوری را انجام دهید. طبق نظریه امواج الیوت می توان حرکات بازار را به دو نوع مختلف تقسیم کرد:

پیشروها (Impulsive): امواج پیشرو الگوهایی موجی که در جهت روند تشکیل می شوند. زمانی که یک حرکت کوتاه مدت بازار را تحلیل می نمایید، امواج پیشرو می توانند تک موجی باشند. اما اگر پیچیده تر باشند از ۵ قطعه مختلف تشکیل خواهند شد که به اصطلاح به آنها ۵ موجی می گویند.

اصلاحی ها (Corrective): الگوهایی که در خلاف جهت روند تشکیل می گردند. تصحیح ها می توانند تک موجی باشد اما در حالت پیچیده تر دارای حرکات نوسانی و جانبی بوده و از ۳ قطعه مختلف تشکیل شده است.

الگوی حرکت (پیشرو) در امواج الیوت در برگیرنده ی پنج موج است. این پنج موج می تواند در دو جهت صعودی و نزولی در بازار شکل بگیرد. دو نمونه ی کلی از این حرکت در زیر مشاهده می کنید.

یک پنج موج صعودی را در نظر بگیرید(همانند تصویر بالا نمودار سبز رنگ). موج اول متشکل از یک صعود ضعیف که به همراهی تعداد کمی از شرکت کنندگان در بازار شکل می گیرد. پس از پایان موج اول، بازار در موج دوم در حالت فـروش قـرار می گیرد. فروشی که پایه و اساسی نداشته و بسیار خطرناک است. موج دوم در نهایـت بـدون ایـن کـه توانایی تشکیل یک قیمت پایین جدید را داشته باشد، پایان می پذیرد و بازار در جهت حرکت اولیه ی خود ایجاد یک صعود دیگر را آغاز می کند.

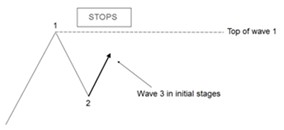

مراحل اولیه موج سوم به آرامی شکل می گیرد تا اینکه بـه بـالای قلـه ی قبلی یعنی انتهـای مـوج اول می رسد. تا این لحظه دستورهای توقف با ضرر بیشماری در بالای موج اول وجود دارد.

در این لحظه معامله گران هنوز متقاعد نشده اند که روند صعودی شکل گرفته است و تصمیم دارند از رسیدن بازار به سقف قبلی به عنوان موقعیتی برای فروش های کوتاه مدت استفاده کنند. برای ایـن کـه تحلیل آنها درست باشد، بازار باید در عبور از سقف قبلی شکست بخورد. به همین دلیل، دستورهای توقف زیادی (حد ضرر ها) در محدوده ی سقف موج اول وجود دارند. اما، در ادامه موج سوم در یک حرکت سریع و ناگهانی سقف قبلی را تصرف می کند. به محض فتح قله ی قبلی به وسیله ی موج سوم، دستورهای توقف عمل می کنند. در این منطقه بسته به میزان دستورهای توقف، شکاف های متفاوتی شکل می گیرد.

شکاف ها به طور معمول نشانه هایی هستند که خبر از شکل گیری امواج سوم می دهند. حال که دستورات توقف اجرا و معامله گرانی که عکس بازار معامله کرده و با ضرر از بازار خارج شده اند، موج سوم می تواند توجه معامله گران بازار را به خود جلب کند.

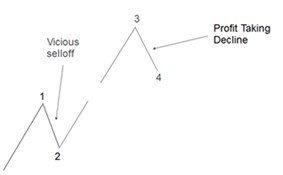

خریدهای هیجانی و با اشتیاق آن گونه که در موج سوم وجود داشت، در موج پنجم به چشم نمی خورد و در نتیجه، قدرت موج پنجم به بزرگی قدرت خرید و رشد در موج سوم نیست. به هر حال، موج پنجم موجی که از سوی گروه کوچک تری از معامله گران شکل گرفته است. زمانی که قیمت ها در موج پنجم در حال شکل دهی سقفی بالاتر از سقف موج سوم می باشد، میزان فشار و قدرت خرید در مقایسه با موج سوم بسیار کمتر هست. در نهایت، زمانی که این اشتیاق های بی رمق برای خرید در موج پنجم نیز از بین می رود، بازار بـه سـقف خود رسیده و شروع به تشکیل همین فازهای حرکتی، این بار در جهت عکس می کند. به عبارتی، وقتی که پنج موج کامل می گردد، بازار روند خود را تغییر می دهد.

نکته کلیدی: مراحل در بالا مربوط به یک پنج موج صعودی است. تفسیر یک توالی نزولی عکس تفسیر فوق می باشد.

ساده سازی مفهوم امواج الیوت

مثال هایی که از الگوهای حرکت پنج موجی عنوان شد بسیار ساده، شفاف و قابل تشخیص بودند. باید بدانید که تحلیل بازار همیشه به این سادگی نیست. تشخیص موج های سوم و پنجم، آن هم به تنهایی با نگاه به قیمت ها امری بسیار دشوار خواهد شد. و نمودار قیمت به تنهایی موفق به نشان دادن اختلاف در قدرت و جنبش امواج مختلف نخواهد بود.

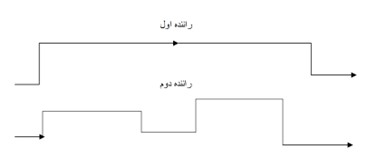

تصور کنید که دو راننده یک شهر مشخص را در یک زمان مشخص و با دو وسیله نقلیه ی مجزا ترک کنند.

راننده ی اول در طول مسیر همواره با سرعت مجاز حرکت می کند؛ ولی، راننده ی دوم از سرعت مجاز نیز پیشی می گیرد. هر دو راننده در یک زمان مشابه به مقصد تعیین شده می رسند. دو راننده برای رسیدن به مقصد از راهبرد متفاوتی استفاده کرده اند. راننده ی اول با سرعتی نرمال و راننده ی دوم با سرعتی بسیار بالا حرکت کرده اند.

برای یک بیننده در انتهای مسیر تشخیص تفاوت میان الگوهای حرکتی دو راننده کاری محال است. از نظر او هر دو در یک زمـان واحـد مـبـدا را ترک و با همدیگر به مقصد رسیده اند.

اگر از وی بپرسید چرا هر دو راننده در یک زمان واحد به مقصد رسیده انـد، احتمالاً جوابی نخواهد داشت. راننده ها از مسیرهای متفاوتی عبور کرده اند. درست است که راننده ی اول بـا سـرعت کـم تـری حرکت کرده؛ ولی، در عوض مسیر کوتاه تری را نیز پیموده است. از سوی دیگر، راننده ی دوم در مقایسه با مسیر طولانی ای که پیموده، بالا بودن سرعت وی نتوانسته کمکی به زودتر رسیدنش کند.

این درست شبیه به مساله ای تشخیص موج سوم و پنجم از یکدیگر می باشد. یک معامله گر حتی با توجه به این که می داند موج پنجم احتمالاً بالای جدیدتری نسبت به موج سـوم را می سازد، باز هم در تشخیص این دو از یکدیگر با مشکل روبه رو خواهد شد. همچنین، الگوی قیمتی داخلی در موج سوم از نمونه ی آن در موج پنجم بسیار قوی تر است. به همین دلیل، ضـرورت وجـود نماگرهای کمکی و محاسبات تحلیل زمان و نسبت های امواج که توان اندازه گیری قدرت داخل امواج را داشته باشد، لازم است.

ساختار امواج الیوت را موج تشکیل می دهد که ضروری است آن را با معیارهایی مشخص نماییم. همانگونه که می دانید امواج، حرکات بازار را مشخص می نمایند و بازار نیـز بـه واسطه قیمت ارزیابی می شود لذا توصيف موج بایستی براساس رفتار قیمت صورت پذیرد. واضـح است که ساده ترین حرکت قیمت در یک نمودار دربرگیرنده خط مستقیمی از حرکت قیمت در هر جهتی (و شیبی) است به جز در جهت عمودی نمودار (شیب 90 درجه یا موازی محور y در یک نمودار x – y) که در شکل زیر نمایش داده شده است.

تشریح ساده نسبت ها امواج الیوت

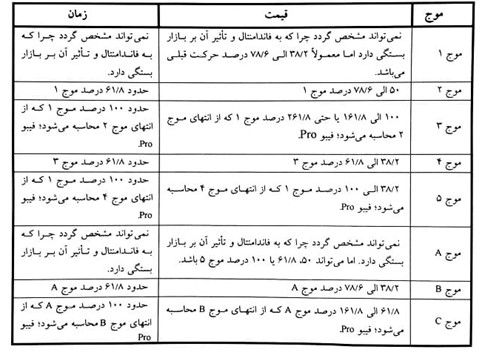

هر یک از امواج الیوت دارای نسبت های فیبوناچی مشخصی می باشند که آنها را از یکدیگر متمایز می سازد. با این نسبت ها می توان نواحی احتمالی پایان یک موج و و آغاز موج بعدی را تخمین زد. موج ۱ نخستین موج از توالی امواج الیوتی می باشد. اندازه گیری موج ۱ جهت یافتن نسبت هـای دیگر امواج کاربرد دارد. این نسبت ها ، قوانین حتمی نمی باشند امـا جـهـت تخمــن طـول دیگر امواج، به عنوان یک راهنما عمل می کنند.

در زیر توصیف هر یک از موج ها و نسبت های مختص آن را نیز مشاهده می کنید.

موج اول، نخستین موج یک الگوی پیشرو (حرکت) که در اثر شکست خط روند قبلی و آغاز روندی جدید تشکیل می گردد. موج اول به صورت ۵ موجی دارای رالی ضعیفی بوده و درصد کمی از معامله گران در این موج دست به معامله می زنند. معمولاً مكان تشکیل موج نخست نمی تواند مشخص گردد چرا که به فاندامنتال و تاثیر آن بر بازار بستگی دارد اما معمولاً ۳۸/۲ الی ۷۸/۶ درصد حرکت قبلی می باشد. ضمن اینکه اندازه گیری موج ۱ جهت یافتن نسبت های دیگر امواج کاربرد دارد.

این نسبت ها، قوانین حتمی نمی باشند. اما جهت تخمین طول دیگر امواج، به عنوان یک راهنما عمل می کنند.

بعد از اتمام موج اول، موج دوم به صورت یک حرکت اصلاحی سه موجی و در خلاف جهت روند آغاز می شود. موج دوم بدون آن که قیمت حداقل جدیدی بسازد، به اتمام می رسد و بازار از حول و حوش همان نقطه آماده رالی دیگری می شود . طبق قانون فیبوناچی، موج دوم همواره متناسب با موج اول می باشد. متداول ترین نسبت ها برای موج دوم ۵۰ یا ۶۲ درصد موج اول می باشد البته گاهی تا تراز ۷۸/۶ درصد نیز ادامه می یابد.

موج دوم اغلب در ریزموج چهارم و یا بیشتر مواقع در ریزموج دوم مـوج نخست كامـل شود. بازگشت بیش از تراز ۷۸/۶ درصدی بسیار مشکوک است. هر چند که با توجه به فراتر نرفتن از ابتدای موج اول، هنوز قوانین نقض نشده اما باید مراقب بود. در صورت اقدام به معامله باید حداقل ریسک را در نظر گرفت.

موج سوم قدرتمندترین موج الگوی حرکت که به صورت ۵ موجی و با حجم بسیار زیاد معاملات ایجاد می شود. لذا در این موج غالباً اندیکاتورهایی مانند اندیکاتور مک دی بزرگترین قله یا دره های خود را تشکیل می دهند. مراحل اولیه موج ۳ آهسته و در نهایت به نقطه سقف رالی موج قبلی می رسـد (بالاترین قسمت موج ۱). در این زمان حد ضررهای زیادی بالای این قسمت وجود دارد.

تریدرها از ادامه این رالی مطمئن نیستند و آن را موقتی در نظر می گیرند. برای اینکـه ایـن آنالیز صحیح باشد بازار نباید از بالای موج قبلی بالاتر برود. بنابراین بالای مـوج ۱، حد ضررهای زیادی وجود خواهد داشت. حرکت موج ۳، سقف موج اول را رد می کند. در این زمان بازار از سقف مـوج اول رد و حد ضررهای زیادی عمل خواهد کرد. براساس میزان حد ضررها، شکافی ( گپ Gap) ایجاد خواهد شد. شکاف ها علامت خوبی دال بر در جریان بودن موج سوم است.

اتفاقات زیر بدنبال هم رخ خواهد داد:

تریدرهایی که زودتر و در پایین تر خرید کرده اند، خوشحال خواهند بود. آنها ممکنه تصمیم بگیرند که پوزیشن های خود را افزایش دهند. تریدرهایی که حد ضرر آنها عمل کرده متقاعد می شوند که روند صعودی و تصمیم به انجام خرید در رالی صعودی می گیرند. تمام این اتفاقات جالب در رالی موج سوم رخ می دهد.

این زمانی است که اکثر تریدرها معتقدند که روند بازار صعودی می باشد. در نهایت نیز همه التهاب های ناشی از خرید، خاموش و موج سوم متوقف خواهد شد. موج سوم به یکی از شیوه های زیر با موج اول متناسب می باشد: ۱/۶۲ یا ۲/۶۲ یا ۴/۲۵ درصد طول موج اول می باشد. متداول ترین مضرب، ۱/۶۲ و ۲/۶۲ است. با این وجود اگر موج سوم گسترده گردد، آنگاه نسبت های ۲/۶۲ و ۴/۲۵ متداول تر است.

پس از اتمام موج سوم، معامله گران ترید خوبی داشته و تصمیم بر دریافت سود خود می کنند. به این دلیل قیمت افت و موج ۴ به صورت سه موجی که به آن موج حد سود (Take Profit) نیز می گویند، شکل می گیرد. زمانی که حد سود ها فعال می شود، عده زیادی از افراد معتقدند که روند صعودی همچنان ادامه دارد. این افراد یا دیر وارد بازار شده اند یا تازه قصد ورود به بازار دارند. در پایان مـوج چهـارم بیشتر معاملات خرید قرار داده شده و بازار شروع به حرکت می کند.

موج چهارم به یکی از شیوه های زیر با موج سوم متناسب است:

موج چهارم، ۲4 یا ۳۸ یا ۵۰ درصد موج سوم می باشد. متداول ترین نسبت های موج چهارم، ۲۴ و ۳۸ درصد است و و در برخی موارد نادر تـا تـراز ۵۰ درصدی نیز بازگشت می کند. فقط بایستی دقت کنید که این بازگشت به محدوده مـوج اول نرسد(تا ده درصد موج اول نیز در بازارهای سیال و نوسانی مثل فارکس مجاز است). معمولاً موج چهارم به محدوده ریزموج چهارم از موج سوم می رسد. در بازارهای بسیار قدرتمند ممکنه موج چهارم فقط تا ۱۴ درصد موج سوم را بازگشت نماید.

از انتهای موج چهارم حرکتی در جهت روند اصلی به صورت ۵ موجی آغاز می شود که تشکیل دهنده آخرین حرکت انگیزشی ( Motive ) یک سیکل حرکتی بـه نـام مـوج پنجم هست. در مقایسه با موج ۳ از قدرت و تداوم لازم برخوردار نیست. توسعه موج ۵ به خاطر گروه کوچکی از تریدرها می باشد. زمانی که موج ۵، نقطه حداکثر بالاتری از موج ۳ می سازد که برای توسعه یافتن از قدرت و تداوم لازم در مقایسه با موج ۳ برخوردار نیست. در نهایت زمانی که ایـن آخرین خریدها نیز خاتمه یافت نقاط پایانی بازار خاتمه و وارد فاز جدیدی به نام اصلاحی ( Corrective ) می شویم .

موج پنجم دارای دو رابطه مختلف که عبارتند از:

- اگر موج سوم بزرگتر از تراز ۱/۶۲ درصدی یا گسترده باشد، آنگاه نسبت های موج پنجم عبارت است از: موج پنجم برابر با موج اول یا ۱/۶۲ یا ۲/۶۲ درصد آن می باشد.

- اگر موج سوم کوچکتر از تراز ۱/۶۲ درصدی باشد آنگاه نسبت های موج پنجم عبارتند از: زمانی که موج سوم کوچکتر از ۱/۶۲ درصد باشد، موج پنجم خودش بسیار گسترش می یابد. تحقیقات حاکی از اینکه نسبت موج پنجم بر اساس طول قیمت از ابتـدای مـوج اول تا انتهای موج سوم محاسبه می شود. موج پنجم گسترده، ۰/۶۲ این طول (ابتدای موج اول تا انتهای موج سوم) یا ۱۰۰ درصد آن (با هم برابرند) و یا ۱/۶۲ برابر طول مذکور می باشد.

موج A نخستین موج فاز اصلاحی (Corrective Phase) در یک سیکل حرکتی است که پس از موج پنجم به صورت ۵ موجی (در الگوی زیگزاگ) یا ۳ موجی (در الگوی مسطح یا مثلث) می تواند تشکیل گردد. ناحیه پایانی موج A نمی تواند مشخص گردد چرا که به فاندامنتال و تاثیر آن بر بازار بستگی دارد(همانند موج اول). اما معمولاً می تواند ۵۰ ، ۶۱/۸ یا ۱۰۰ درصد موج ۵ باشد.

ایـن مـوج پس از یک مثلث تشکیل شده در موج پنجم تا موج دوم مثلث موج پنج قبلی بازگشت می نماید. وقتی که مـوج A بخشی از یک مثلث باشد، اغلب موج B یا ۴، تا تراز ۳۸/۲ درصد کل موج پنج قبلی (نه فقط ریز موج ۵ از موج ۵) به درون قلمرو موج چهارم قبلی بازگشت می نماید. در زیگزاگ آن تا تراز ۶۱/۸ درصدی موج پنجم بازگشت می نماید

موج B دومین موج فاز اصلاحی در یک سیکل حرکتی که پس از موج A به صورت ۳ موجی می تواند تشکیل گردد. انتهای این موج می تواند از نقطه پایانی مـوج پنجم فراتر رود (الگوی نامنظم یا بی قاعده) یا اینکه اینگونه نشود (الگوی زیگزاگ). طول موج B می تواند ۳۸ یا ۵۰ درصد موج A باشد. در الگوی زیگزاگ، موج B اغلب تا تراز ۳۸/۲ یا ۶۱/۸ درصد موج A بازگشت می نماید. در الگوی مسطح این موج تقريبـاً بـرابـر مـوج A می باشد. این موج در الگوی مسطح پهن معمولا به تراز ۱۳۸/۲ درصدی موج A نیز می رسد.

موج C سومین موج فاز اصلاحی است. موج C به صورت ۵ موجی می تواند تشکیل گردد. طول موج C می تواند ۵۰ ، ۶۱/۸ یا ۱۶۱/۸ درصد موج A باشـد. البتـه ایـن انـدازه می تواند کوچکتر هم باشد، که در چنین مواردی معمولا یک موج ناقص تشکیل و بازار در جهـت مقابل شتاب می گیرد. معمولاً طول موج C با طول موج A یکسان می باشد (100 درصد فیبوناچی) یا اینکه تا تراز ۱۶۱/۸ درصد طول موج A طی می کند. موج C در الگوی مسطح پهن اغلب تا تراز حداقل ۱۶۱/۸ درصد طول موج A ادامه پیدا می کند اما همین موج در مثلث همگرا اغلب به تراز ۶۱/۸ درصد موج A می رسد.