شکستهای جعلی یا فیک بریک اوت، حکم یک تله مخفی در بازار را دارند. این پدیده، یکی از رایجترین دلایل ضرر تریدرهای تازهکار است، چرا که در یک لحظه به نظر میرسد روند جدیدی آغاز شده است، اما قیمت بلافاصله برمیگردد و موقعیت شما را به خطر میاندازد. شناختن و دوری از فیک بریک اوت، برای حفظ سرمایه شما کاملا ضروری است.

در ادامه این مقاله به توضیح بیشتر این تله سرمایهگذاری پرداختهایم.

- فیک بریک اوتها اغلب در بازارهای کمنقدینگی یا سشنهایی مانند آسیا که حجم معاملات کمتری دارند، رایجترند.

- به فیک بریک اوت صعودی (شکست مقاومت) تله گاوی و فیک بریک اوت نزولی (شکست حمایت) تله خرسی میگویند.

- فیک بریک اوت صرفا روی حمایت/مقاومت افقی اتفاق نمیافتد، بلکه روی خطوط روند یا الگوهای مثلث هم رخ میدهد.

- ورود احساسی به معاملات به دلیل ترس یا طمع، بیشترین عامل فریب خوردن توسط فیک بریک اوت است.

فیک بریک اوت چیست و چرا اتفاق میافتد؟

شکست جعلی با فیک بریک اوت (Fake Breakout)، پدیدهای رایج و گمراه کننده در بازارهای مالی است. این وضعیت زمانی رخ میدهد که قیمت یک دارایی (نظیر سهام، ارزهای دیجیتال یا جفت ارزها) به طور موقت از یک سطح کلیدی حمایت یا مقاومت عبور میکند، اما بلافاصله و با قدرت به محدوده قیمتی قبلی خود بازمیگردد.

به بیان دیگر، این حرکت موقتی اغلب تریدرها را به اشتباه میاندازد و آنها را وادار به ورود زودهنگام به معامله در جهت شکست میکند، در حالیکه حرکت اصلی بازار در جهت معکوس است.

برای درک بهتر:

فرض کنید سطح مقاومت مهمی در قیمت ۳۰,۰۰۰ دلار وجود دارد. بسیاری از معاملهگران در انتظار شکست این سطح برای ورود به موقعیت خرید هستند.

سناریوی فیک بریک اوت اینگونه است که قیمت به طور لحظهای تا ۳۰,۵۰۰ دلار افزایش مییابد. تریدرها با فرض شکست قطعی، اقدام به خرید میکنند. اما در کوتاهترین زمان ممکن، قیمت به زیر ۳۰,۰۰۰ دلار بازگشته و تثبیت میشود. در نتیجه، معاملهگرانی که در قیمتهای بالا خرید کردهاند با زیان مواجه میشوند.

دلایل اصلی شکلگیری شکستهای جعلی

فیک بریک اوت معمولا نتیجه ترکیبی از عوامل روانشناختی، ساختاری و تکنیکال در بازار هستند:

- دستکاری بازار و بازیگران بزرگ (نهنگها): بازیگران با حجم بالای سرمایه ممکن است عمدا قیمت را به سمت عبور از سطوح مهم هدایت کنند. هدف از این اقدام، فعال کردن سفارشات حد ضرر یا به دام انداختن معاملهگران خرد برای فراهم کردن نقدینگی لازم جهت ورود یا خروج خود در جهت مخالف است.

- نوسانات بالا و رویدادهای خبری: انتشار ناگهانی و غیرمنتظره اخبار مهم اقتصادی، سیاسی یا ژئوپلیتیک میتوانند باعث افزایش شدید و لحظهای نوسانات در بازار شوند. این نوسانات اغلب منجر به عبور موقت و ناپایدار قیمت از سطوح حمایت یا مقاومت شده و نهایتا به شکست جعلی میانجامند.

- روانشناسی جمعی و ترس از جا ماندن (FOMO): از جنبه روانشناسی، بسیاری از معاملهگران خرد از ترس جا ماندن یا فومو از یک روند قدرتمند بدون صبر کافی برای تایید نهایی شکست، عجولانه وارد معامله میشوند. این رفتار جمعی میتواند در ابتدا یک حرکت قوی ایجاد کند که به دلیل نبود نقدینگی واقعی برای ادامه روند، به سرعت معکوس میشود.

بعضی بازیگران بزرگ از دستکاری مقطعی در دادههای دفتر سفارشات (Order Book) برای ساخت فیک بریک اوت استفاده میکنند؛ یعنی عملاً حجم سفارشها را طوری نمایش میدهند که بازار فکر کند سطح شکسته شده است، اما در واقع تغییر قیمت واقعی رخ نمیدهد.

تفاوت فیک بریک اوت با بریک اوت واقعی

یکی از اساسیترین مهارتهای یک معاملهگر حرفهای، توانایی تمایز قائل شدن میان یک شکست واقعی (معامله با شکست قیمت یا بریک اوت) و یک شکست جعلی (Fake Breakout) است. این تمایز، تعیین کننده موفقیت یا زیان در معاملات پس از عبور قیمت از سطوح کلیدی است.

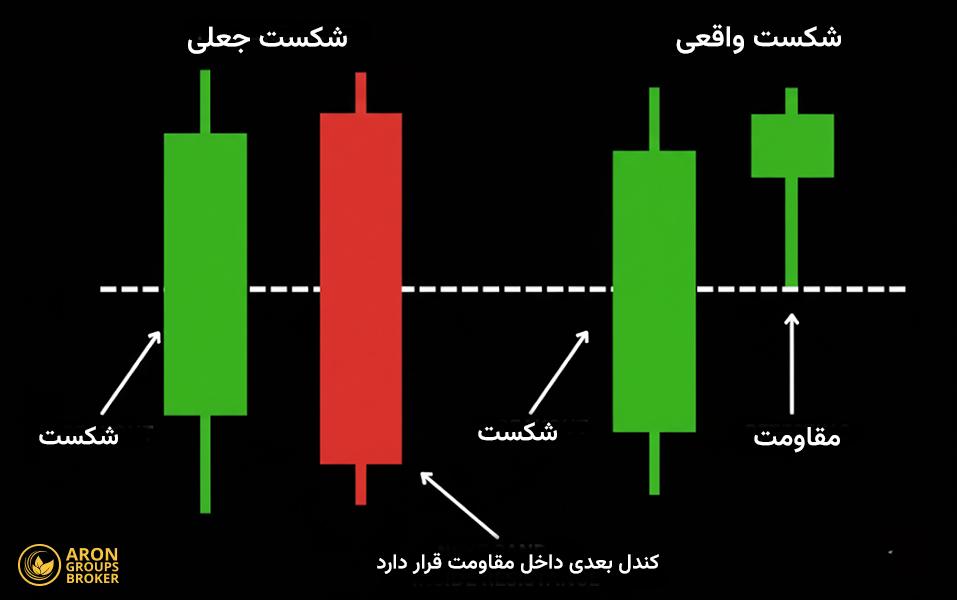

تحلیل قدرت کندل شکست و تایید حجم معاملات

- شکست واقعی: این نوع شکست با کندلهای قوی و پرقدرت همراه است که بدنه نسبتا بزرگی دارند و سایههای آنها کوتاه است. مهمتر آنکه، شکست واقعی همواره با افزایش قابل توجه در حجم معاملات در لحظه عبور از سطح حمایت یا مقاومت همراه میشود. این افزایش حجم، نشاندهنده ورود جریان نقدینگی واقعی و تعهد بازیگران اصلی به جهت جدید است.

- شکست جعلی: در مقابل، شکستهای جعلی اغلب با کندلهای ضعیف و سایهدار (مانند پینبارها یا دوجیها) رخ میدهند که نشاندهنده عدم تصمیمگیری یا پس زدن قیمت توسط بازار هستند. همچنین، این شکستها معمولا با حجم معاملات پایین یا در حد معمول بازار همراه هستند که نشان میدهد نقدینگی کافی برای حمایت از حرکت جدید وجود ندارد.

بررسی رفتار قیمت پس از وقوع شکست

- شکست واقعی: پس از شکست معتبر، قیمت معمولا به حرکت خود در جهت شکست ادامه میدهد. حتی اگر یک پولبک (برگشت کوتاه مدت به سطح شکسته شده) رخ دهد، قیمت پس از لمس مجدد سطح، دوباره در جهت اصلی حرکت میکند و سطح شکسته شده را به عنوان حمایت یا مقاومت جدید تثبیت میکند.

- شکست جعلی: در این حالت، قیمت پس از عبور موقت، به سرعت و با قدرت به محدوده قبلی بازمیگردد. این بازگشت سریع، نشاندهنده تلهای است که برای به دام انداختن معاملهگران عجول (که بدون تایید وارد شدهاند) ایجاد شده است.

تایید در تحلیل چند تایم فریم

- شکست واقعی: اعتبار یک شکست باید در تایم فریمهای بالاتر (مانند یک ساعته یا چهار ساعته) نیز تایید شود. اگر کندلهای تایم فریم بالاتر در خارج از سطح کلیدی بسته شوند، اعتبار شکست افزایش مییابد.

- شکست جعلی: شکستهای جعلی اغلب فقط در تایم فریمهای کوتاه مدت (مانند ۵ یا ۱۵ دقیقه) مشاهده میشوند و در تایم فریمهای بالاتر، حرکت قیمت صرفا به عنوان یک شدوی بلند یا نوسان جزئی در نظر گرفته میشود و کندل به طور کامل در جهت شکست تثبیت نمیشود.

در بسیاری از فیک بریک اوتها، سفارشهای بزرگ ابتدا مخفی میمانند و ناگهان در خلاف جهت ظاهر میشوند. این تکنیک را معاملهگران بزرگ برای غافلگیری بازار به کار میبرند.

مهمترین نشانهها و علائم فیک بریک اوت در نمودارها

برای تشخیص به موقع شکستهای جعلی و اجتناب از ورود به موقعیتهای پرخطر، تحلیلگران باید توجه خود را بر سه شاخص مهم در زمان وقوع شکست متمرکز سازند:

حجم معاملات غیرطبیعی و پایین در زمان شکست

حجم معاملات، به عنوان نیروی محرکه و شاخصی از میزان مشارکت بازار، اهمیت حیاتی دارد. یک شکست معتبر و پایدار، مستلزم نقدینگی و قدرت بالا است.

نکته تحلیلی: اگر قیمت موفق به عبور از سطح مهمی شود، اما اندیکاتور حجم معاملات (Volume) هیچگونه افزایش چشمگیر و قابل ملاحظهای نداشته باشد یا پایینتر از میانگین دورههای قبل باقی بماند، اعتبار شکست به شدت زیر سؤال میرود. حجم پایین در زمان شکست، نشانگر عدم حضور بازیگران اصلی و احتمال بالای جعلی بودن حرکت است.

بازگشت سریع قیمت به محدوده قبلی بعد از شکست

در یک شکست واقعی، انتظار میرود که قیمت برای مدتی در محدوده جدید تثبیت شده و به حرکت خود در جهت شکست ادامه دهد. اما در مورد شکست جعلی، قیمت تقریبا بلافاصله (معمولا در همان کندل یا کندل بعدی) با قدرت و سرعت به زیر سطح مقاومت (در شکست صعودی) یا بالای سطح حمایت (در شکست نزولی) بازمیگردد. این بازگشت سریع و قاطع، گویای ناتوانی بازار در حفظ قیمت در محدوده جدید و نشانهای واضح از فیک بریک اوت است.

شکست ناقص و تثبیت نشدن قیمت بالای یا پایین سطح مقاومت/حمایت

یکی از اشتباهات رایج، ورود به معامله صرفا با مشاهده عبور لحظهای قیمت از سطح است. برای تایید اعتبار شکست، تثبیت قیمت ضروری است.

نکته تحلیلی: برای تایید شکست، معاملهگر باید منتظر بسته شدن کامل کندل (Close) (و ترجیحا دو کندل) در خارج از سطح حمایت یا مقاومت باقی بماند. اگر کندل، سطح را تنها با شدوی بلند شکسته باشد و بدنه آن مجددا در داخل محدوده قبلی بسته شود، این یک شکست ناقص تلقی شده و احتمال جعلی بودن آن بسیار بالا است. بسته شدن بدنه کندل در خارج از سطح، تاییدی بر پذیرش قیمت جدید توسط بازار است.

شناسایی فیک بریک اوت توسط کندلهای بازگشتی

الگوهای کندل استیک در ناحیه شکست، از قویترین سیگنالهای تشخیص شکستهای جعلی هستند. تحلیل شکل کندل در لحظه برخورد و بازگشت از سطح، اطلاعات حیاتی در مورد رد قیمت توسط معاملهگران بزرگ ارائه میدهد. در ادامه، سه الگوی کلیدی که باید مورد توجه قرار گیرند، بیان شدهاند:

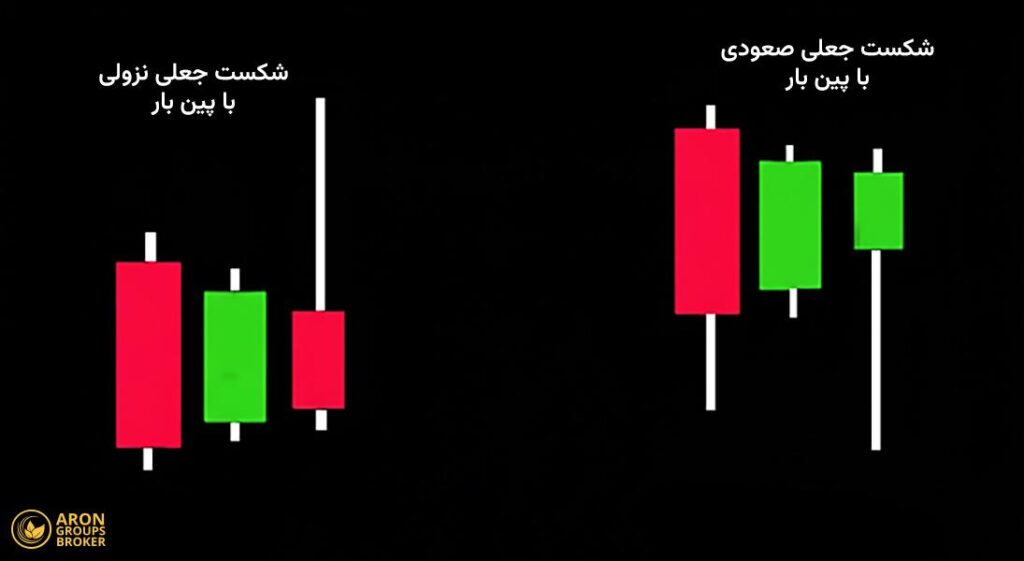

شناسایی فیک بریک اوت با کندل پین بار

کندل پین بار، الگویی است که با بدنه کوچک و سایه بسیار بلند در یک طرف مشخص میشود. این سایه بلند نشاندهنده تلاش قیمت برای حرکت به یک جهت خاص و سپس دفع قوی و سریع آن حرکت توسط بازار است.

نحوه تشخیص فیک بریک اوت: اگر در بالای سطح مقاومت، یک پین بار نزولی تشکیل شود که سایه بلند آن به سمت بالا باشد، این الگو صریحا نشان میدهد که خریداران در تلاش برای شکست ناموفق بودهاند و فروشندگان قیمت را به شدت به زیر سطح بازگرداندهاند. این وضعیت، تاییدی بر وقوع یک شکست جعلی است.

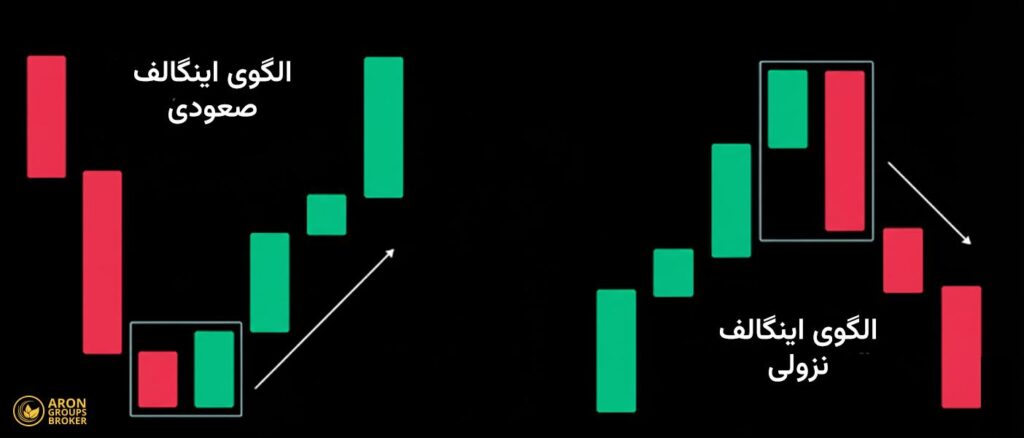

شناسایی فیک بریک اوت با کندل اینگالف

کندل اینگالف، الگوی بازگشتی قدرتمندی است که در آن، بدنه کندل دوم به طور کامل بدنه کندل اول را پوشش میدهد و جهت آن مخالف است.

نحوه تشخیص فیک بریک اوت: فرض کنید شکست نزولی در سطح حمایت رخ داده و کندل اول (کندل شکست) نزولی است. اگر کندل دوم بلافاصله پس از آن با بدنه بزرگ و صعودی ظاهر شود و بدنه نزولی قبلی را کاملا در بر گیرد، این یک سیگنال قوی است. این الگو نشان میدهد که تمام فشار فروش ناشی از شکست، به سرعت توسط فشار خرید خنثی شده و بازار در حال بازگشت است، لذا شکست نزولی قبلی جعلی بوده است.

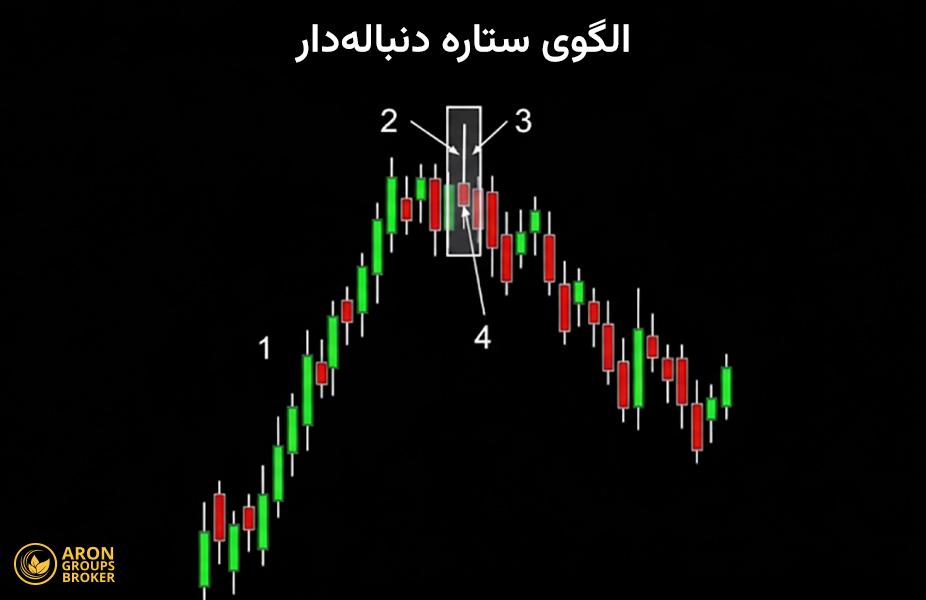

شناسایی فیک بریک اوت با کندل شوتینگ استار یا هامر معکوس

کندل شوتینگ استار (و همتای آن هامر معکوس در ناحیه حمایت) کندلی است با بدنه کوچک در بخش پایینی و سایه فوقانی بلند. این الگو معمولا در انتهای روند صعودی یا در نواحی مقاومت شکل میگیرد.

نحوه تشخیص فیک بریک اوت: اگر پس از عبور قیمت از یک سطح مقاومت، یک شوتینگ استار با سایه بلند رو به بالا تشکیل شود و قیمت را به زیر سطح بازگرداند، این کندل نشاندهنده یک فشار فروش قوی در اوج قیمت است. تشکیل این الگو پس از شکست، نشانه آن است که شکست اولیه نامعتبر بوده و بازار در آستانه معکوس شدن و آغاز یک حرکت نزولی است.

تشخیص فیک بریک اوت با استفاده از اندیکاتورها

گرچه تحلیل پرایس اکشن (شکل کندلها و رفتار قیمت) اصلیترین روش تشخیص شکست جعلی است، استفاده از اندیکاتورهای تکنیکال میتوانند به عنوان یک ابزار تاییدی ثانویه، اعتبار سیگنالها را به شدت افزایش دهند. در این بخش، به بررسی دو اندیکاتور کلیدی برای شناسایی واگراییها و کاهش مومنتوم بازار خواهیم پرداخت.

تشخیص فیک بریک اوت با اندیکاتور RSI

شاخص قدرت نسبی (RSI) ابزاری است که سرعت و تغییر حرکت قیمت را اندازهگیری کرده و وضعیت اشباع خرید یا اشباع فروش بازار را نشان میدهد. اصلیترین کاربرد RSI در این زمینه، شناسایی واگرایی است.

واگرایی در RSI: واگرایی منفی زمانی رخ میدهد که قیمت دارایی موفق به ثبت سقف بالاتری میشود (مثلا پس از شکست مقاومت)، اما همزمان، اندیکاتور RSI در نمودار، سقف پایینتری را نشان میدهد.

نکته تحلیلی: این عدم تطابق (واگرایی) یک هشدار قوی است و نشان میدهد که علیرغم حرکت صعودی قیمت، قدرت یا مومنتوم نهفته در بازار در حال کاهش است. بنابراین، واگرایی RSI یک سیگنال قاطع برای فیک بریک اوت و احتمال بالای بازگشت قیمت به محدوده قبلی است.

تشخیص فیک بریک اوت با اندیکاتور MACD

اندیکاتور مکدی (MACD) ابزاری عالی برای سنجش مومنتوم و تشخیص نقاط بازگشتی احتمالی است. MACD نیز مانند RSI، به واسطه شناسایی واگراییها، میتواند اعتبار شکستها را زیر سؤال ببرد.

واگرایی در MACD: اگر قیمت در نمودار، سقف یا کفی جدید ثبت کند (نشاندهنده شکست)، اما هیستوگرام یا خطوط MACD نتوانند این حرکت را تایید و در جهت مخالف حرکت کنند یا قلهها/کفهای پایینتری بزنند، این حالت نشاندهنده وقوع واگرایی است.

نکته تحلیلی: واگرایی MACD به صراحت بیانگر کاهش قدرت روند در لحظه شکست است. این وضعیت، نشانه قوی دیگری از فیک بریک اوت تلقی میشود، زیرا بازار فاقد نیروی لازم برای حفظ روند جدید بوده و احتمال بازگشت به محدوده تثبیت شده قبلی افزایش مییابد.

روشهای جلوگیری از گرفتار شدن در فیک بریک اوت

برای اینکه معاملهگران بتوانند از تلههای شکست جعلی دوری کنند و تصمیمهای معاملاتی آگاهانهتری بگیرند، اجرای دقیق اصول مدیریت ریسک و تحلیل چند وجهی ضروری است. رعایت گامهای زیر، احتمال گرفتار شدن در این دامهای بازار را به حداقل میرساند:

صبر برای تایید شکست قبل از ورود به معامله

صبر، همانند یک اصل کلیدی در معاملات، عامل تعیین کنندهای در اجتناب از ورود زودهنگام به شکستهای جعلی است.

تاییدیه کندلی: از ورود به معامله بر روی کندلی که صرفا در حال عبور از سطح است، اکیدا خودداری کنید. حتما منتظر بمانید تا بسته شدن کامل کندل در خارج از ناحیه حمایت یا مقاومت صورت گیرد. بدنه کندل باید به طور کامل در سمت شکسته شده باقی بماند تا اعتبار شکست را تایید کند.

تاییدیه پولبک: کمریسکترین استراتژی، انتظار برای وقوع پولبک تاییدی است. در این حالت، پس از شکست، قیمت مجددا به سطح شکسته شده بازمیگردد و پس از آزمایش آن به عنوان سطح جدید حمایت یا مقاومت، حرکت خود را در جهت شکست اصلی ادامه میدهد. ورود پس از تایید پولبک، ریسک را به طور چشمگیری کاهش میدهد.

تعیین حد ضرر مناسب نزدیک سطح شکست برای کاهش ریسک

نحوه تعیین نقطه خروج، نقش حیاتی در مدیریت ریسک در مواجهه با شکستهای جعلی دارد. نباید حد ضرر را به صورت تنگاتنگ و بلافاصله پشت سطح حمایت/مقاومت قرار داد. یک حد ضرر منطقی باید کمی دورتر از سطح (مثلا فراتر از سایه کندل شکست جعلی اخیر یا پشت ناحیهای با نقدینگی بیشتر) تنظیم شود تا نوسانات کوتاه مدت و طبیعی بازار به اشتباه موجب فعالسازی و خروج زودهنگام از معامله نشوند.

در بازار کریپتو بسیاری از فیک بریک اوتها به دلیل فعال شدن همزمان استاپ لاسها و بسته شدن اجباری معاملات رخ میدهند، در حالی که ورود سرمایه جدیدی به بازار صورت نگرفته است.

مدیریت حجم معامله و استفاده از پوزیشن سایز مناسب

حجم معامله (Position Size)، اصلیترین ابزار معاملهگر برای کنترل ریسک است. در شرایطی که سطح نوسان بازار بالا است یا شواهد تحلیلی حاکی از احتمال وقوع شکست جعلی هستند (مانند حجم معاملات پایین)، باید حجم معامله خود را به صورت آگاهانه کاهش دهید. این رویکرد، در صورت ناموفق بودن شکست، زیان احتمالی را محدود میکند.

استفاده از تحلیل مولتی تایم فریم و ترکیب تحلیل تکنیکال و پرایس اکشن

اتکا به یک روش یا یک تایم فریم، میتواند منجر به تحلیلهای ناقص و گرفتار شدن در فیک بریک اوت شود.

- تأییدیه تایمفریمهای بالاتر: شکستی که در تایم فریمهای کوتاه (مانند ۱۵ دقیقه) مشاهده میشود، باید حتما در تایم فریمهای اصلی و بالاتر (نظیر یک ساعته یا چهار ساعته) نیز مورد بررسی قرار گیرد. عدم تایید شکست توسط تایم فریمهای بالاتر، نشانهای قوی بر جعلی بودن آن حرکت است.

- ترکیب تحلیلها: به جای اتکا صرف به یک شاخص (مانند یک اندیکاتور یا یک الگوی کندلی)، از ترکیب ابزارهای تحلیلی استفاده کنید. به عنوان مثال، اگر یک شکست با حجم پایین همراه باشد و همزمان کندل بازگشتی پین بار و واگرایی در RSI مشاهده شود، تمامی این شواهد به صورت همافزا، احتمال قریبالوقوع شکست جعلی را تایید میکنند.

نتیجهگیری

شکست جعلی یک واقعیت روزمره و بخش جداییناپذیر از بازارهای مالی است. با این حال، تسلط بر این مفهوم، یک برتری استراتژیک برای معاملهگر ایجاد میکند. با درک عمیق علل و نشانههای فیک بریک اوت، میتوانید از این موقعیتها به نفع خود استفاده کنید.

کلید موفقیت در این زمینه، در سه محور اصلی نهفته است:

- تمرکز بر حجم معاملات برای سنجش اعتبار شکست؛

- توجه دقیق به الگوهای کندل استیک بازگشتی (نظیر پینبار و اینگالف) در نواحی کلیدی؛

- صبر و انضباط برای تایید نهایی شکست پیش از هرگونه ورود عجولانه.

با به کارگیری این اصول، نه تنها از گرفتار شدن در تلههای بازار اجتناب خواهید کرد، بلکه میتوانید از شکستهای جعلی به عنوان سیگنالی قدرتمند برای ورود به موقعیتهای معکوس و پرسود بهرهمند شوید.