نمودار خط شکست ژاپنی مانند نمودارهای نقطه و رقم (نمودارهای علت و معلول)، نمودار کاگی و نمودار رنکو مستقل از زمان عمل می کنند. نمودار خط شکست تشکیل شده از بلوک های با رنگ سیاه (توپر) و سفید (تو خالی) هستند، که بلوک های سفید حاکی از افزایش قیمت و بلوک های سیاه معرف کاهش قیمت است. در روند صعودی بلوک های (سفید یا تو خالی) تا زمانی که قیمت افزایش پیدا می کند، به ازای هر قیمت پایانی بالاتر از قیمت پایانی قبلی، بلوک سفید جدید رسم می گردد.

در این مقاله می آموزیم

معرفی نمودار خط شکست

در نمودار خط شکست هنگامی که قیمت پایانی، پایین تر از کف دو بلوک قبل پایان یابد، بلوک مشکی ترسیم می شود. این حالت شاید یک یا چند دوره به طول بیانجامد، اما تعداد دوره ها حائز اهمیت نیست و تا زمانی که این حالت رخ ندهد، بلوکی در جهت عکس شکل نمی گیرد. همینطور در روند نزولی بلوک های مشکی تا زمانی که قیمت کاهش می یابد به ازای هر قیمت پایانی، پایین تر از قیمت پایانی قبلی بلوک مشکی جدید رسم می شود. میزان پایین تر بودن قیمت پایانی نسبت به قیمت پایانی دوره قبل اهمیتی ندارد.

اندازه بلوک ها در نمودار خط شکست مانند نمودارهای رنکو یا کاگی یکسان نیست. علاوه بر این هنگامی که قیمت پایانی بتواند بالاتر از سقف (بالاترین قیمت) دو بلوک قبل پایان یابد، بلوک سفید رسم می گردد.

به بلوک های نمودار خط شکست “خط” گفته می شود. انتهای این خط ها با توجه به قیمت پایانی دوره ها تعیین می گردد و قیمت های بازگشایی بالایی و پایینی دوره تأثیری در رسم خط ها ندارد. نمودار خط شکست با فیلترینگ نوسانات بی اهمیت درک حرکات مهم قیمت را ساده می کند.

شکست یا برگشت دو خطی در نمودار خط شکست

در پایان هر دوره یکی از سه اتفاق زیر محتمل بر رخ دادن می باشد:

- اگر قیمت پایانی فعلی نسبت به قیمت پایانی دوره ی قبلی، در جهت روند فعلی حرکت کند، خط جدیدی در ادامه خط قبلی رسم و انتهای آن معرف قیمت پایانی جدید است.

- اگر قیمت پایانی مخالف روند حاضر باشد و قادر به عبور از محدوده دو خط قبلی خود شود، خطی در جهت مخالف ترسیم می گردد.

- اگر قیمت پایانی جدید در محدوده دو خط قبلی واقع گردد، خطی رسم نمی شود. سیاه یا سفیدی دو خط قبلی حائز اهمیت نیست.

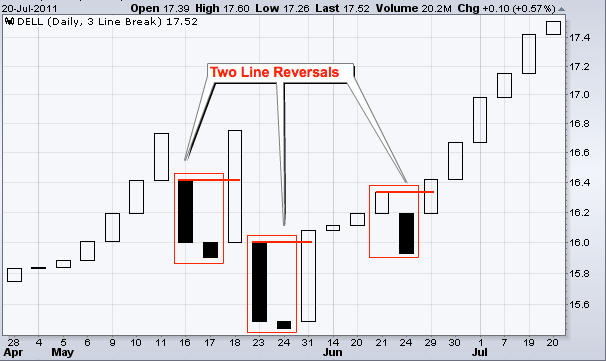

تصویر زیر متعلق به سهم شرکت دل را مشاهده می کنید. در نمودار خط شکست سهام دل سه مورد از برگشت دو خطی به تصویر کشیده شده است. در شکست اول و دوم دو خطی که شکسته را با مشکی و در برگشت سوم این دو خط سفید و سیاه هستند. خطوط افقی حاکی از نقطه شکست هست. تا موقعی که قیمت بالای این خطوط پایان نیابد، شکست رخ نمی دهد. رنگ خط یکی مانده به آخر اهمیتی ندارد. در هر سه برگشت رنگ خط آخر مشکی و خط یکی مانده به آخر در دو شکست اول سیاه و در شکست سوم سفید است.

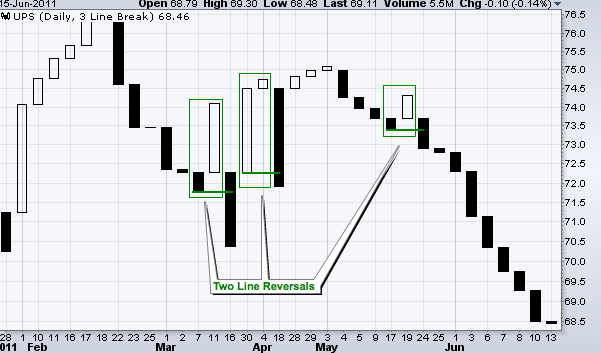

در زیر نیز سهام UPS را مشاهده که سه مورد از بازگشت دو خطی به نمایش گذاشته است. دو خط آخر در بازگشت اول و بازگشت سوم به ترتیب سیاه و سفید بوده اند، در حالی که در شکست دوم هر دو خط آخر سفید هستند. خطوط افقی حاکی از نقاط بازگشت هستند و تا زمانی که قیمت پایانی زیر این خطوط قرار نگیرد، بلوک برگشتی سیاه شکل نمی گیرد.

برگشت سه خطی نمودار خط شکست

برگشت سه خطی در نمودار خط شکست در واقع به برگشت از سه خط قبلی به جای دو خط می باشد. برگشت دو خطی قادر به سیگنال اشتباه در درون یک محدوده معاملاتی است. در حالی که برگشت سه خطی نمودار خط شکست، بازگشت قوی تر و دارای اعتبار بیشتری نسبت به برگشت های دو خطی است. در این حالت، قیمت پایانی جدید باید مقدار بیشتری را طی تا برگشت انجام پذیرد.

اعتبار بازگشت سه خطی بیش از بازگشت دو خطی می باشد.

برگشت صعودی موقعی شکل می گیرد که قیمت پایانی بتواند سقف سه خط مشکی قبلی را پشت سر بگذارد. در این صورت یک خط سفید به نشانه تغییر جهت روند رسم می گردد. در طرف دیگر بازگشت نزولی زمانی رخ می دهد که قیمت پایانی بتواند از کف قیمت مربوط به سه بلوک سفید قبلی به سمت پایین عبور و در زیر آن پایان یابد. در این وضعیت یک خط مشکی به نشانه تغییر جهت روند اضافه می شود.

نکته مهم: معیار و مبنای شکست در نمودار خط شکست قابل تعریف می باشد. عدد ۳ رایج ترین در میان معامله گران را دارد. بر این اساس نمودار خط شکست را بیشتر به نمودارهای سه خط شکست معروف می باشند. شاید شما به عنوان قصد کنید که از شکست ۴ خطی یا بیشتر استفاده کنید، انتخاب عدد بهینه به سیستم معاملاتی شما و همچنین دارایی مالی مورد معامله و فراریت آن بستگی دارد.

خطوط مقاوم و الگوها در نمودار خط شکست سه خطی

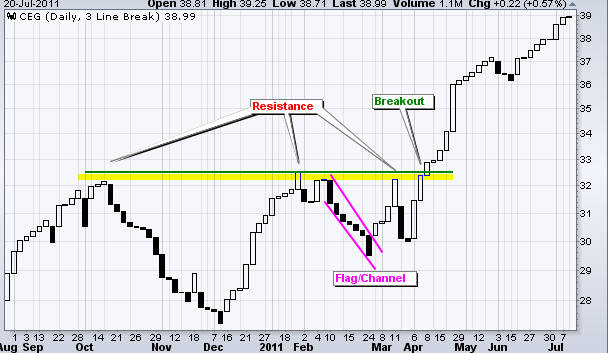

نمودار خط شکست سطوح مقاوم (خطوط حمایت و مقاومت) بسیار قدرتمندی را شکل می دهند. خطوط حمایت و مقاومت در نمودارها، ابزارهای قدرتمندی هستند که رفتار نمودارهای سه خط شکست را به رفتار نمودارهای عادی قیمت نزدیک میکنند. به عنوان مثال، در نمودار خط شکست سه خطی برای سهم CEG، یک سطح مقاومت قدرتمند مشاهده میشود که سه بار در مقابل افزایش قیمت مقاومت کرده و در نهایت در اوایل آوریل شکسته شده و سهم صعود چشمگیری داشته است.

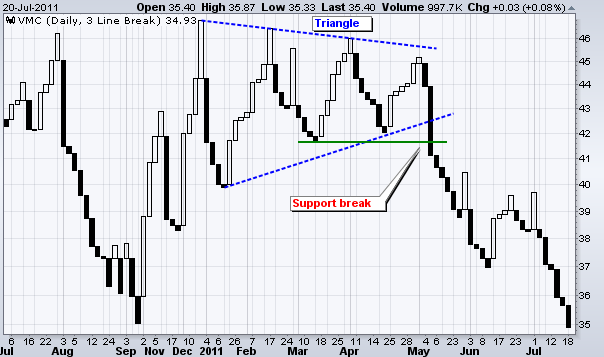

الگوهای قیمتی کلاسیک مانند الگوهای کف و سقف دو قلو، سه قلو، الگوی سر و شانه، مثلث و دیگر الگوها بر روی نمودار خط شکست به وضوح قابل تشخیص هستند. به عنوان مثال، در نمودار سه خط شکست برای سهم VMC، تشکیل الگوی مثلث متقارن مشاهده میشود که از ژانویه تا می طول کشیده است. سهم در ابتدای ماه می خط روند و خط حمایت را شکسته و به شدت کاهش یافته است.

جمع بندی نمودار خط شکست

نمودار سه خط شکست، همانند دیگر نمودارهای ژاپنی مانند کاگی و رنکو، نوسانات بی هدف قیمت را فیلتر میکند و تمرکز خود را بر روی حرکتهای اصلی قیمت بر اساس قیمتهای پایانی قرار میدهد. به همین دلیل، این نوع نمودار در تعیین خطوط روند، خطوط مقاوم (حمایت و مقاومت) و تشخیص کف و سقف اصلی بازار کاربرد بسیار خوبی دارد. استفاده از نمودارهای ژاپنی مانند کاگی، رنکو و نمودار خط شکست، حتماً باید به همراه ابزارهای دیگر تکنیکال استفاده گردد تا کارایی لازم را برای شما به ارمغان آورد.

برای مطالعه بیشتر: الگوهای کلاسیک در تحلیل تکنیکال