الگوی هارمونیک خفاش (Bat Pattern) یکی از دقیقترین ابزارهای بازگشتی در تحلیل تکنیکال است که با نسبتهای فیبوناچی، نقاط تغییر روند را مشخص میکند. این الگو که توسط اسکات کارنی در سال ۲۰۰۱ معرفی شد، به دلیل دقت بالا در تعیین ناحیه بازگشتی بالقوه (PRZ) بین معاملهگران بسیار محبوب است. در این مقاله، ساختار الگو، نسخه جایگزین و روش معاملهگری با آن را بررسی میکنیم.

الگوی هارمونیک خفاش چیست؟

الگوی هارمونیک خفاش (Bat) یک الگوی بازگشتی در تحلیل تکنیکال است که با استفاده از نسبتهای فیبوناچی خاص برای شناسایی نقاط تغییر قیمت طراحی شده است. این الگو شامل پنج نقطه کلیدی (X, A, B, C, D) است که با استفاده از نسبتهای فیبوناچی به تحلیل مسیر احتمالی قیمت پرداخته میشود.

ساختار الگوی خفاش

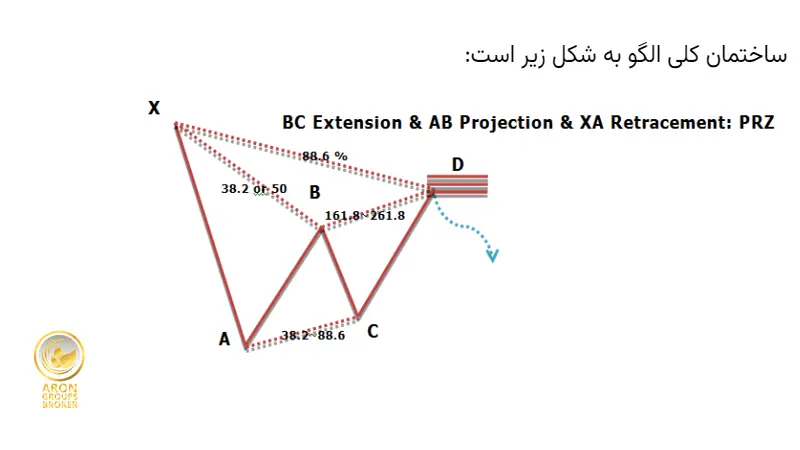

ساختار کلی الگوی خفاش به صورت زیر است:

- خط AB باید کمتر از ۶۱/۸ درصد – ترجیحا ۵۰ یا ۳۸/۲ درصد از موج XA را اصلاح کند.

- خط BC می تواند از ۳۸/۲ تا ۸۸/۶ درصد از خط AB را اصلاح کند.

- خط CD نیز میبایست حداقل ۱/۶۱۸ برابر موج BC باشد که میتواند تا ۲/۶۱۸ برابر نیز امتداد یابد.

از مشخصه اصلی این الگو تشکیل نقطه D در تراز اصلاحی معادل ۸۸/۶ درصد از XA می باشد که مشخص کننده منطقهی احتمالی بازگشت ( PRZ ) است. به علاوه الگوی AB=CD که درون الگوی خفاش تشکیل می گردد از نوع امتداد یافته و معمولاً به صورت AB=1.27CD می باشد.

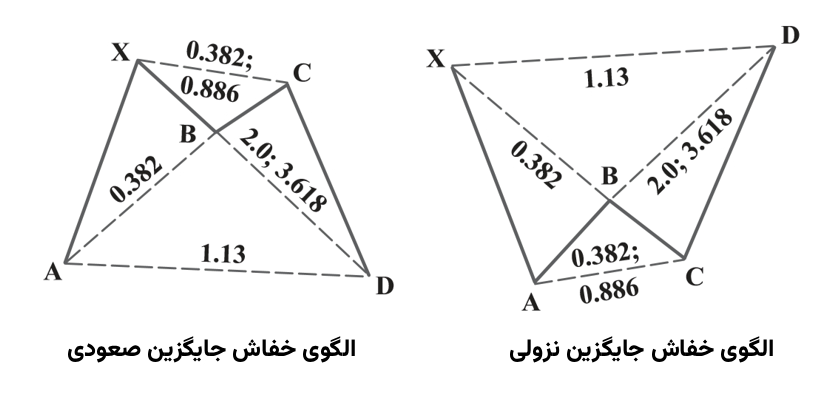

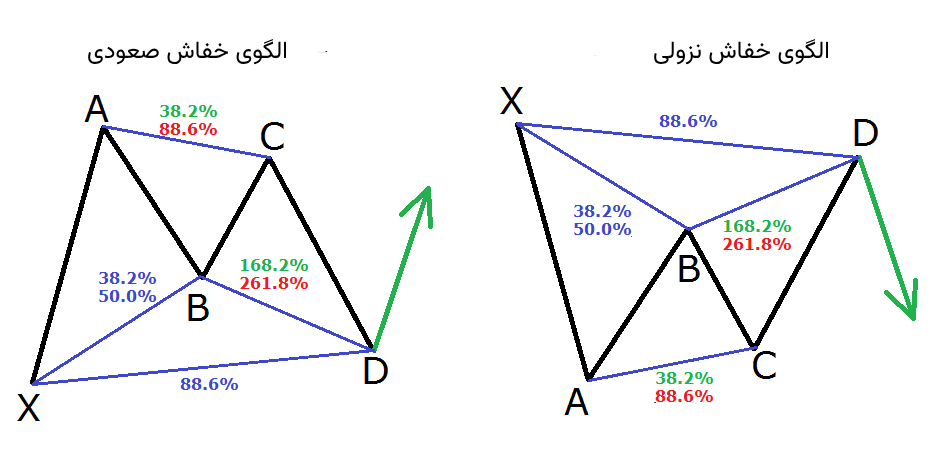

الگوی خفاش جایگزین Alternate Bat Pattern که در سال 2003 توسط اسکات کارنی معرفی شد، نوعی دیگر از الگوی خفاش است که تفاوتهای جزئی با الگوی اصلی دارد. اگرچه این الگو ساختار کلی مشابهی با الگوی اصلی دارد، اما در برخی از نسبتهای فیبوناچی تفاوتهایی وجود دارد که این الگو را از نوع اصلی متمایز میکند. مهمترین تفاوتهای این الگو با الگوی اصلی عبارتند از:

- نقطه B: در الگوی خفاش جایگزین، نقطه B باید در سطح اصلاحی 38.2 درصد یا کمتر از موج XA قرار گیرد. این یکی از تفاوتهای اساسی بین الگوی خفاش اصلی و جایگزین است. در حالی که در الگوی اصلی نقطه B میتواند تا سطح 61.8 درصد موج XA برسد، در اینجا محدودیت بیشتری وجود دارد.

- موج CD: در الگوی خفاش جایگزین، موج CD باید حداقل 2 برابر موج BC باشد. این موج میتواند تا 3.618 برابر موج BC نیز ادامه یابد. این امتداد بیشتر در مقایسه با الگوی اصلی به معاملهگران امکان میدهد تا بازگشتهای قویتری را در بازار تشخیص دهند.

یکی از ویژگیهای منحصر به فرد الگوی خفاش جایگزین این است که نقطه D معمولاً در سطح اصلاحی 113 درصد از موج XA قرار میگیرد. این ویژگی باعث میشود که الگوی خفاش جایگزین در شرایط خاص بازار و هنگام شکلگیری واگرایی در شاخصهای تکنیکالی مانند RSI، بسیار مؤثر باشد.

مقایسه الگوی خفاش با سایر الگوهای هارمونیک کلیدی

الگوهای هارمونیک بر پایه نسبتهای فیبوناچی طراحی شدهاند و هر کدام ساختار خاص خود را دارند. شناخت تفاوت بین آنها، به معاملهگر کمک میکند تا با دقت بیشتری نقطه ورود یا خروج را مشخص کند. الگوی خفاش، گارتلی، پروانه و خرچنگ چهار نمونه رایج و پرکاربرد در میان این الگوها هستند که تفاوت اصلی آنها در نسبتهای فیبوناچی مربوط به نقاط B و D است. در جدول زیر، این نسبتها برای مقایسه آورده شدهاند:

| الگو | نسبت کلیدی نقطه B (از موج XA) | نسبت کلیدی نقطه D (از موج XA) |

|---|---|---|

| خفاش (Bat) | 38.2 تا 50 درصد | 88.6 درصد |

| گارتلی (Gartley) | 61.8 درصد | 78.6 درصد |

| پروانه (Butterfly) | 78.6 درصد | 127.2 تا 161.8 درصد |

| خرچنگ (Crab) | 38.2 تا 61.8 درصد | 161.8 درصد |

در مقایسه با سایر الگوها، الگوی خفاش محافظهکارانهتر است، زیرا نقطه D در آن در سطح اصلاحی ۸۸.۶٪ قرار دارد و معمولاً بازگشت نرمتری را نسبت به الگوهای شدیدتری مانند پروانه یا خرچنگ نشان میدهد. این ویژگی باعث میشود الگوی خفاش برای شرایطی با نوسان کم تا متوسط، مناسبتر باشد.

الگوی خفاش جایگزین (Alternate Bat Pattern) چیست؟

الگوی خفاش جایگزین یا Alternate Bat Pattern، یکی از مشتقات ساختار کلاسیک BAT در تحلیل هارمونیک است. این الگو نیز همانند نسخه اصلی، از پنج نقطه (X، A، B، C، D) تشکیل میشود، اما تفاوتهایی در نسبتهای فیبوناچی برخی از امواج دارد که باعث میشود ساختار آن رفتار متفاوتی از خود نشان دهد.

تفاوتهای کلیدی با الگوی BAT اصلی

- نقطه B

در الگوی خفاش معمولی، نقطه B معمولاً روی نسبت 38.2٪ یا 50٪ موج XA قرار دارد.

اما در نسخه جایگزین، نقطه B اصلاح عمیقتری دارد و معمولاً در سطح 0.618 فیبوناچی از موج XA قرار میگیرد. - موج CD و نقطه D

- در نسخه اصلی، نقطه D در سطح 88.6٪ موج XA پایان مییابد.

- در الگوی جایگزین، نقطه D بالاتر از این سطح قرار دارد و بهطور معمول روی تراز 1.13 از موج XA خاتمه مییابد.

این یعنی الگو تا حدی کشیدهتر و تیزتر است و محدوده PRZ (منطقه بازگشتی بالقوه) از نظر قیمتی، متفاوت خواهد بود.

- موج BC

مانند نسخه کلاسیک، موج BC معمولاً بین 38.2 تا 88.6 درصد موج AB اصلاح میکند، اما بهدلیل تغییر B و D، رفتار کلی حرکت متفاوت بهنظر میرسد.

از آنجاییکه در الگوی Alternate Bat اصلاحات عمیقتر است، این الگو معمولاً در پایان روندهای فرسوده یا حرکات طولانیمدت مشاهده میشود. بنابراین، استفاده از ابزارهای کمکی مانند واگرایی، کندلهای تأییدی و مناطق حمایت و مقاومت برای ورود امنتر ضروری است.

کاربرد الگوی هارمونیک خفاش

این الگو به معاملهگران کمک میکند تا نقاط بازگشتی محتمل در روند بازار را شناسایی کرده و تصمیمات معاملاتی بهتری بگیرند. از الگوی خفاش میتوان هم در بازارهای صعودی و هم در بازارهای نزولی استفاده کرد. در این الگو، پس از شناسایی نقطه D، معاملهگر میتواند با ورود به معامله سود مناسبی کسب کند. تعیین حد سود معمولاً در محدوده ۶۱.۸ تا ۷۸.۶ درصد از خط CD قرار داده میشود.

الگوی هارمونیک خفاش یکی از الگوهای دقیق در تحلیل تکنیکال است که به معاملهگران کمک میکند تا نقاط بازگشت قیمت را شناسایی کرده و بر اساس آن معاملات خود را تنظیم کنند. پس از شکلگیری کامل الگو، معاملهگران میتوانند وارد معامله شوند و با تعیین حدود سود و ضرر، مدیریت ریسک را به بهترین شکل انجام دهند.

نحوه معامله بر اساس الگوی خفاش (Bat Pattern)

معامله بر اساس الگوی هارمونیک خفاش شامل شناسایی نقطه D بهعنوان ناحیه بازگشتی بالقوه (PRZ) و سپس ورود به معامله با تأیید پرایساکشن است. در این بخش بهصورت گامبهگام نحوه ورود، تعیین حد ضرر و حد سود و همچنین بررسی نسخه جایگزین (Alternate Bat) توضیح داده میشود.

۱. ورود به معامله (Buy یا Sell)

- در خفاش صعودی (Bullish Bat): وقتی قیمت به نقطه D (سطح ۸۸.۶٪ فیبوناچی موج XA) میرسد و یک کندل بازگشتی صعودی (مثل Hammer یا Bullish Engulfing) تشکیل شود، میتوان وارد پوزیشن خرید شد.

- در خفاش نزولی (Bearish Bat): با رسیدن قیمت به نقطه D و مشاهده کندل بازگشتی نزولی (مثل Shooting Star یا Bearish Engulfing) سیگنال فروش صادر میشود.

۲. تعیین حد ضرر (Stop-Loss)

حد ضرر در معاملات الگوی خفاش باید طوری تعیین شود که فضای کافی برای نوسانات قیمت باقی بگذارد:

- امنترین محل، چند پیپ آنطرف نقطه X است (زیر نقطه X در حالت صعودی و بالای X در حالت نزولی).

- این کار باعث میشود سیگنالهای کاذب و نوسانات جزئی باعث خروج زودهنگام از معامله نشوند.

مثال: فرض کنید در یک Bat صعودی، نقطه X در قیمت 1.2000 قرار دارد و نقطه D در 1.2500 تکمیل شده است. پس از ورود خرید، حد ضرر را در محدوده 1.1985–1.1990 (چند پیپ پایینتر از X) قرار میدهیم.

۳. تعیین حد سود (Take-Profit)

برای تعیین اهداف قیمتی، ابزار فیبوناچی اصلاحی بین نقاط A و D رسم میشود. سه سطح اصلی برای سیو سود عبارتاند از:

- هدف اول: سطح ۳۸.۲٪ فیبوناچی

- هدف دوم: سطح ۵۰٪ فیبوناچی

- هدف سوم: سطح ۶۱.۸٪ فیبوناچی

مثال: اگر فاصله بین نقطه A و D معادل ۳۰۰ پیپ باشد، تارگتها بهترتیب روی سطوح ۱۱۵، ۱۵۰ و ۱۸۵ پیپ در جهت معامله قرار میگیرند.

۴. الگوی خفاش جایگزین (Alternate Bat Pattern)

نسخه جایگزین این الگو در سال ۲۰۰۳ توسط اسکات کارنی معرفی شد و تفاوتهایی با ساختار اصلی دارد:

- نقطه B: در خفاش کلاسیک روی ۳۸.۲٪ تا ۵۰٪ موج XA قرار میگیرد، اما در نسخه جایگزین نقطه B معمولاً اصلاح عمیقتری دارد و روی سطح ۶۱.۸٪ فیبوناچی از موج XA شکل میگیرد.

- نقطه D: در خفاش معمولی، D روی سطح ۸۸.۶٪ موج XA تمام میشود، اما در نسخه جایگزین نقطه D معمولاً در سطح ۱۱۳٪ موج XA قرار میگیرد.

- ویژگی مهم: این ساختار معمولاً در پایان روندهای فرسوده و کشیده دیده میشود و بازگشتهای قویتری را نشان میدهد. برای اطمینان بیشتر، باید از واگراییها در اندیکاتورها (مثل RSI) یا کندلهای تأییدی کمک گرفت.

با ترکیب این سه بخش (ورود + حد ضرر + حد سود + نسخه جایگزین)، معاملهگران میتوانند یک استراتژی کامل و جامع بر اساس الگوی خفاش داشته باشند.

استراتژی معاملاتی کامل با الگوی خفاش

الگوی هارمونیک خفاش (Bat) یکی از ابزارهای تحلیل تکنیکال است که با استفاده از نسبتهای فیبوناچی، نقاط بازگشتی محتمل در روند بازار را شناسایی میکند. در این استراتژی، پس از شناسایی ناحیه بازگشتی بالقوه (PRZ) که توسط نقطه D مشخص میشود، ورود به معامله با تاییدیههای پرایس اکشن صورت میگیرد.

شناسایی ناحیه بازگشتی بالقوه (PRZ)

برای شناسایی ناحیه PRZ در الگوی خفاش، ابتدا باید نقاط X، A، B، C و D را بر اساس نسبتهای فیبوناچی مشخص کرد:

- نقطه B: در محدوده 38.2% تا 50% اصلاح موج XA قرار دارد.

- نقطه C: در محدوده 38.2% تا 88.6% اصلاح موج AB قرار دارد.

- نقطه D: در محدوده 88.6% اصلاح موج XA و 161.8% تا 261.8% اکستنشن موج BC قرار دارد.

این ناحیه، PRZ، جایی است که احتمال بازگشت قیمت وجود دارد و میتواند نقطه ورود به معامله باشد.

اهمیت تاییدیه کندل در ناحیه PRZ

ورود به معامله تنها براساس رسیدن قیمت به ناحیه PRZ ممکن است منجر به سیگنالهای کاذب شود. بنابراین، انتظار برای تشکیل یک الگوی کندلی بازگشتی در این ناحیه ضروری است. الگوهایی مانند پینبار یا اینگالفینگ میتوانند تاییدیهای برای برگشت روند باشند.

پس از رسیدن قیمت به ناحیه 88.6% فیبوناچی (نقطه D)، بلافاصله وارد معامله نشوید. منتظر بمانید تا یک الگوی کندلی بازگشتی مانند پینبار یا اینگالفینگ در جهت مورد نظر شما شکل بگیرد. این کندل، سیگنال ورود شماست.

استفاده از الگوی هارمونیک خفاش در ترکیب با تاییدیههای پرایس اکشن میتواند استراتژی معاملاتی قدرتمندی را برای شناسایی نقاط بازگشتی در بازار فراهم کند. با دقت در شناسایی ناحیه PRZ و انتظار برای تاییدیههای کندلی، میتوان ورود به موقع و با ریسک کنترلشدهای داشت.

نحوه تعیین حد ضرر (Stop-Loss) در الگوی خفاش

در معاملات مبتنی بر الگوی هارمونیک خفاش، انتخاب محل مناسب برای قرار دادن حد ضرر اهمیت بسیار زیادی دارد؛ چرا که این الگو معمولاً به نواحی بازگشتی بسیار دقیقی اشاره دارد و اگر شکست بخورد، باید سریع از معامله خارج شوید.

بهترین و امنترین نقطه برای قرار دادن حد ضرر، کمی پایینتر (در حالت صعودی) یا بالاتر (در حالت نزولی) از نقطه X الگو است. برای مثال، اگر در یک Bat صعودی هستید، بهتر است حدود ۵ تا ۱۵ پیپ پایینتر از نقطه X حد ضرر بگذارید. این کار فضای کافی برای نوسانات طبیعی قیمت فراهم میکند، بدون اینکه شما را زود از معامله خارج کند.

نکته: درصورتیکه شکست نقطه X با حجم بالا و کندل قدرتمند همراه باشد، سیگنال بیاعتباری الگو صادر میشود و بهتر است وارد معامله نشوید.

نحوه تعیین حد سود (Take-Profit) با ابزار فیبوناچی اصلاحی

برای تعیین تارگتهای قیمتی، ابزار Fibonacci Retracement کمک بسیار خوبی به ما میکند. کافی است فیبوناچی را از نقطه A تا نقطه D الگو رسم کنید. این کار باعث میشود که بتوانید تارگتهای پلهای برای سیو سود مشخص کنید:

هدف اول: سطح ۳۸.۲٪ فیبوناچی

هدف دوم: سطح ۵۰٪ فیبوناچی

هدف سوم (حداکثری): سطح ۶۱.۸٪ فیبوناچی

این تارگتها به شما کمک میکنند که سود خود را بهصورت مرحلهای ذخیره کنید، بدون اینکه تمام معامله را در یک نقطه ببندید.

مزایا و معایب الگوی هارمونیک خفاش

الگوی خفاش مانند هر ابزار تحلیلی دیگر نقاط قوت و ضعف خودش را دارد. شناخت این موارد کمک میکند معاملهگر بهتر تصمیم بگیرد که چه زمانی به این الگو اعتماد کند و چه زمانی باید محتاطتر باشد.

مزایای الگوی هارمونیک خفاش

- مزایای این الگو عبارتاند از:

۱. دقت بالا در شناسایی نقاط بازگشت

یکی از بزرگترین مزیتهای این الگو، شناسایی دقیق محدودههای بازگشت (PRZ) است. دلیل این دقت، استفاده از نسبتهای مشخص فیبوناچی است. مثلاً وقتی قیمت به سطح ۸۸.۶٪ موج XA نزدیک میشود، معاملهگر میداند این سطح به احتمال زیاد محل برگشت بازار است. همین ویژگی باعث میشود سیگنالهای کاذب زیادی فیلتر شوند و معاملهگر وارد موقعیتهایی شود که احتمال موفقیت بالاتری دارند.

۲. انعطافپذیری در بازارهای مختلف

الگوی خفاش محدود به یک بازار خاص نیست. شما میتوانید آن را در بازار فارکس، سهام، کالا یا حتی ارزهای دیجیتال پیدا کنید. همین انعطافپذیری باعث میشود که ابزار کارآمدی برای همه معاملهگران باشد؛ چه کسانی که اسکالپ میزنند و چه کسانی که معاملات میانمدت انجام میدهند.

۳. امکان مدیریت ریسک بهتر

از آنجا که این الگو به وضوح محدوده بازگشت و نقاط ورود و خروج را مشخص میکند، معاملهگر میتواند حد ضرر و حد سود را با دقت بیشتری تعیین کند. مثلاً وقتی نقطه D شناسایی شد، حد ضرر میتواند کمی پایینتر یا بالاتر از آن قرار گیرد و تارگتها هم با فیبوناچی اصلاحی مشخص شوند. این شفافیت باعث میشود ریسک معامله بهتر مدیریت شود.

معایب الگوی هارمونیک خفاش

معایب این الگو عبارتاند از:

۱. پیچیدگی در شناسایی و ترسیم

این الگو ساده نیست و برای تازهکارها میتواند گیجکننده باشد. یافتن دقیق نقاط X، A، B، C و D نیاز به تمرین و تسلط دارد. اشتباه در شناسایی این نقاط به راحتی میتواند کل تحلیل را بیاعتبار کند.

۲. نیاز به تجربه و تمرین زیاد

کار با این الگو مثل استفاده از یک ابزار حرفهای است؛ اگر بلد نباشید، نتیجهای نمیگیرید. معاملهگر باید بارها روی نمودارهای مختلف تمرین کند تا چشمش به پیدا کردن نسبتهای فیبوناچی عادت کند. این فرآیند زمانبر است و بدون تمرین مداوم به نتیجه نمیرسد.

۳. وابستگی به شرایط بازار

الگوی خفاش در هر بازاری جواب نمیدهد. گاهی بازار به اندازه کافی نوسان ندارد یا در روندهای فرسوده هستیم و الگو بهطور کامل شکل نمیگیرد. در چنین شرایطی اگر معاملهگر فقط به این الگو تکیه کند، ممکن است فرصتهای دیگری را از دست بدهد یا وارد معاملههای اشتباه شود.

نتیجه گیری

الگوی هارمونیک خفاش، ابزاری قدرتمند برای شناسایی تغییرات احتمالی روند و تعیین نقاط ورود و خروج در بازارهای مالی است. دقت بالای این الگو در تعیین نواحی بازگشتی، آن را به یکی از گزینههای اصلی معاملهگران حرفهای تبدیل کرده است. با این حال، موفقیت در استفاده از این الگو تنها به شناخت نسبتهای فیبوناچی محدود نمیشود؛ بلکه نیازمند ترکیب آن با ابزارهای کمکی مانند پرایساکشن، اندیکاتورها و تحلیل حجم معاملات است.

همچنین تمرین و تجربه در تشخیص صحیح نقاط X، A، B، C و D اهمیت بالایی دارد. در نهایت، الگوی خفاش زمانی بیشترین کارایی را دارد که معاملهگر علاوه بر شناخت دقیق ساختار آن، مدیریت ریسک و انضباط معاملاتی را نیز در استراتژی خود لحاظ کند.