نمودار کاگی روشی متفاوت برای نشان دادن حرکات قیمت هستند. این نمودارها متشکل از خط های عمودی نازک و ضخیمی که توسط خط های افقی کوتاه و هم اندازه به یک دیگر متصل می گردند. در این روش مانند نمودارهای نقطه و رقم تا زمانی که قیمت به اندازه ی مشخصی حرکت نکند، خطی به نمودار اضافه نمی شود. همچنین تا زمانی که با توجه به معیارهای نمودار کاگی روند قیمت برنگردد خط های عمودی در جهت روند قبلی به نمودار اضافه می شوند و در صورت برگشت، روند خطی عمودی در جهت مخالف روند قبلی رسم می گردد.

اگر هیچکدام از دو مورد ذکر شده در بالا اتفاق نیافتد، خطی به نمودار اضافه نمی گردد. بنابراین محور زمان حاکی از زمان یکی از این دو رخداد است و به ازای هر دوره ی معاملاتی الزاما خطی رسم نخواهد شد.

در این مقاله می آموزیم:

نمودار کاگی چیست؟

نمودار کاگی (Kagi Chart) نوعی نمودار قیمتی است که برخلاف نمودارهای زمانی مانند کندلاستیک یا خطی، به زمان وابسته نیست. درواقع در این نمودار، تنها تغییرات قیمت اهمیت دارد و تنها زمانی خط جدیدی رسم میشود که قیمت به اندازه مشخصی در یک جهت حرکت کرده باشد. بهعبارتدیگر، اگر قیمت برای مدتی در یک محدوده ثابت باقی بماند، هیچ خط جدیدی به نمودار اضافه نمیشود.

این ویژگی باعث میشود نمودار کاگی نه “گذر زمان”، بلکه “فعالیت بازار” را به تصویر بکشد. زمانیکه بازار پرنوسان و فعال است، نمودار سریعتر تغییر شکل میدهد و زمانیکه بازار آرام است، نمودار ایستا میماند.

از همینرو، کاگی ابزار مناسبی برای فیلتر کردن نویزهای قیمتی و شناسایی تغییرات واقعی روند محسوب میشود.

مفهوم نمودار کاگی

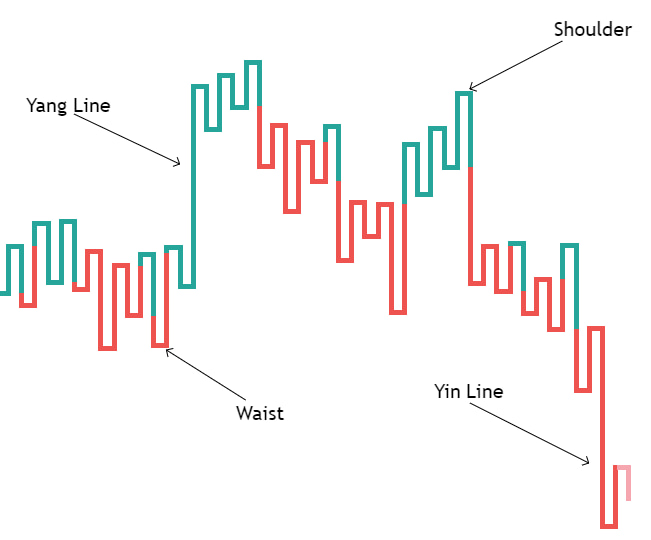

ابتدایی ترین هشداری که به وسیله نمودار کاگی صادر می گردد، خرید در زمان ضخیمی خط و فروش در حالت نازکی خط است.

ضخامت خط به معنای این که قیمت از سقف قبلی مهم بازار عبور کرده است و به طور مشابه زمانی که خط های عمودی نازک می گردند، به این معنا که قیمت از کف قبلی خود به سمت پایین گذشته است. همچنین سطوح حمایت و مقاومت خطوط روند و الگوهای قیمت نیز با نمودار کاگی قابل شناسایی است. در واقع تشخیص سطوح مقاوم (حمایت و مقاومت) قدرتمند توسط نمودار کاگی به دلیل تصویر خاص و واضحی که از نوسانات قیمت به دست می دهند، آسان تر است.

تکنیک دیگری که توسط نیسون بیان می گردد، احتمال قوی بازگشت قیمت پس از تشکیل ۹ شانه و یا ۹ تنه ی متوالی است. نیسون معتقد بر این که پس از تشکیل این تعداد کمر یا شانه بازار پتانسیل بسیار بالایی برای برگشت های بلندمدت دارد .

نکته مهم: نمودار کاگی صرفاً در بازار روند دار عملکرد مطلوبی دارند.

پیشنهاد میکنم مطالعه کنید: الگوی سر و شانه چیست؟

انواع مدل تعیین پارامتر در نمودار کاگی

سه روش برای تعیین معیار رسم خط در نمودار کاگی وجود دارد:

- واحد معینی از قیمت

- درصدی از تغییرات قیمت

- میانگین برد حقیقی یا همان آی تی آر ATR

یکی از شیوه های تعیین پارامتر، تعریف اندازه ی معینی از تغییر قیمت است. برای نمونه مشخص میکنیم که اگر قیمت ۲۰ واحد (دلار یا هر چیزی بسته به دارایی مورد نظر) در جهت قبلی حرکت کرد، یک خط عمودی در جهت قبلی اضافه شود. و اگر معادل همین مقدار خلاف جهت حرکت قبلی خود تغییر کرد، یک خط عمودی در جهت مخالف روی نمودار رسم گردد.

از خاصیت های این روش تشخیص و تفسیر ساده آن است. ولی از آن جایی که دارایی های مالی قیمت های متفاوتی دارند، این معیار از دارایی به دارایی دیگر متفاوت می باشد. این موضوع در واقع از معایب این روش تعیین پارامتر محسوب می گردد.

یکی از روش های تعیین پارامتر، به صورت درصدی از قیمت دارایی مالی است. زمانی که قیمت بیش از درصد تعریف شده در جهت قبلی حرکت کرد، یک خط کاگی در همان جهت اضافه می شود. و موقعی که این تغییر در جهت مخالف صورت گرفت، روند نمودار کاگی بر میگردد و خط جدید خلاف جهت خط قبلی رسم می شود. با استفاده از این روش نیازی به تعریف مجدد معیار بعد از تغییرهای زیاد قیمت دارایی مالی وجود ندارد.

روش سوم نیز میانگین برد حقیقی (ATR) است. در این روش نرم افزار از میانگین برد حقیقی که توسط نمایانگر ATR مشخص می گردد، برای پارامتر بازگشت استفاده می کند. نمایانگر ATR قادر بر این موضوع که تا از نوسانات بی هدف قیمت چشم پوشی و به طور خودکار نقاط برگشت بهینه را بدون توجه به ارزش یا نوسانات غیر هدفمند دارایی مالی شناسایی نماید. مقدار دیفالت این نمایانگر ۱۴ دوره ای است. توصیه بر این هست که از همین مقدار استفاده کنید.

برای مطالعه بیشتر: نمودار خط شکست ژاپنی چیست؟

مقایسه نمودار کاگی با سایر نمودارهای مبتنی بر قیمت

برای درک بهتر کاربرد نمودار کاگی، آن را با دو نمودار پرکاربرد دیگر که مانند کاگی به قیمت وابستهاند و نه زمان، مقایسه میکنیم:

| ویژگی | نمودار کاگی (Kagi) | نمودار رنکو (Renko) | نمودار نقطه و رقم (Point & Figure) |

|---|---|---|---|

| فلسفه ترسیم | تغییر جهت قیمت پس از مقدار مشخص (واحد یا درصد یا ATR) | تشکیل "آجر" پس از تغییر قیمت به اندازهای مشخص | ستونهای X یا O پس از حرکت قیمت به مقدار مشخص |

| نحوه نمایش روند | با تغییر ضخامت خطوط (Yin نازک = نزولی، Yang ضخیم = صعودی) | با رنگ آجرها (سبز = صعودی، قرمز = نزولی) | با ستونهای متوالی X (صعودی) و O (نزولی) |

| حذف نویز بازار | متوسط؛ نوسانات جزئی فیلتر میشوند | زیاد؛ بسیار مناسب برای حذف نویزهای ریز بازار | بسیار زیاد؛ فقط حرکات مهم قیمتی نمایش داده میشود |

| سادگی در تشخیص سطوح | شانه و کمر (Shoulder/Waist) بهعنوان سقف و کف قیمتی | آجرهای متوالی برای تشخیص روند و شکست سطوح | ستونها و شکست ساختارها بهخوبی روند را نشان میدهند |

| تکیه بر زمان | بینیاز از زمان؛ فقط تغییر قیمت اهمیت دارد | فقط قیمت مهم است، نه زمان | به زمان وابسته نیست |

| پیشنهاد استفاده | مناسب برای تحلیلگران تکنیکالی که به دنبال تأیید روند و فیلتر نویز هستند | مناسب برای معاملات رونددار، مخصوصاً در تایمفریمهای پایین | تحلیلگران کلاسیک و سیستمهای اتوماتیک تحلیل ساختاری |

استراتژیهای معاملاتی گام به گام با نمودار کاگی

یکی از ویژگیهای منحصربهفرد نمودار کاگی، قابلیت تغییر ضخامت خطوط است که به دو حالت “یین (Yin)” و “یانگ (Yang)” تقسیم میشود. این تغییر ضخامتها سیگنالهای مهمی برای ورود یا خروج از معاملات ارائه میدهند. در این بخش، یک استراتژی معاملاتی ساده اما کاربردی براساس همین اصل تغییر ضخامت خطوط را بررسی میکنیم.

استراتژی خرید براساس تغییر ضخامت به Yang (سیگنال صعودی)

برای ورود به معامله خرید، باید منتظر تغییر رفتار نمودار کاگی باشید. در ابتدا خط کاگی نازک است (Yin) که نشاندهنده تسلط فروشندگان یا فشار نزولی در بازار است. هنگامی که قیمت به اندازه کافی افزایش یابد و از سطح “شانه قبلی (Shoulder)” عبور کند، نمودار کاگی ضخیم میشود (به حالت Yang تغییر میکند). این تغییر ضخامت به معنی ورود قدرت خریداران به بازار و احتمال ادامه روند صعودی است.

پس از مشاهده این تغییر، بهتر است منتظر یک کندل تأییدی صعودی (در چارت قیمت واقعی) بمانید. این کندل میتواند در تایمفریم پایینتر باشد و نقش فیلتر اضافی برای کاهش سیگنالهای کاذب را ایفا کند. زمانی که کندل تأییدی ظاهر شد، میتوان وارد معامله خرید شد.

برای تعیین حد ضرر (Stop Loss)، کافیست آن را کمی پایینتر از “کمر (Waist)” قبلی قرار دهید. کمر به عنوان سطح حمایتی اخیر در نمودار کاگی عمل میکند و شکست آن به سمت پایین میتواند نشانه تضعیف روند صعودی باشد.

استراتژی فروش براساس تغییر ضخامت به Yin (سیگنال نزولی)

برای ورود به معامله فروش نیز، عکس روند بالا را دنبال میکنیم. زمانی که خط کاگی از حالت ضخیم (Yang) به نازک (Yin) تغییر میکند، نشاندهنده افزایش فشار فروش است. این تغییر معمولاً بعد از شکست یک سطح حمایتی (کمر قبلی) یا عدم موفقیت در عبور از یک شانه اتفاق میافتد.

در این حالت، باید منتظر یک کندل تأییدی نزولی باشید. پس از مشاهده این تأیید، میتوانید وارد معامله فروش شوید. حد ضرر در این حالت باید کمی بالاتر از شانه قبلی قرار گیرد؛ چراکه عبور دوباره قیمت از این ناحیه نشاندهنده بازگشت قدرت خریداران خواهد بود.

استفاده از شانه و کمر به عنوان حمایت و مقاومت

یکی از ویژگیهای منحصربهفرد نمودار کاگی، ساختار بصری خاص آن است که شامل خطوط عمودی متصل با زاویههای مستقیم است. در این ساختار، دو بخش مهم وجود دارد:

- شانه (Shoulder): بالاترین نقطهای که خط کاگی قبل از تغییر جهت ثبت کرده است

- کمر (Waist): پایینترین نقطهای که خط کاگی پیش از برگشت روند بهجا گذاشته است

این دو سطح در واقع معادل نواحی مقاومت و حمایت در نمودارهای معمولی هستند، اما بهدلیل فیلتر شدن نویز قیمت در کاگی، اعتبار آنها برای تحلیلگران بیشتر است.

نحوه استفاده در معاملهگری

۱. شناسایی شانه و کمر

پس از تشکیل چند شکست و بازگشت در نمودار کاگی، نقاطی که کاگی از آنها چرخیده را مشخص کنید. آخرین شانه، مقاومت محسوب میشود و آخرین کمر، نقش حمایت را ایفا میکند.

- واکنش قیمت به شانه یا کمر

زمانی که نمودار مجدداً به این نواحی نزدیک میشود، باید رفتار بازار را زیر نظر بگیرید.- اگر خط کاگی در نزدیکی شانه بار دیگر تغییر جهت دهد، میتوان آن را مقاومت فعال دانست.

- اگر در ناحیه کمر واکنش صعودی شکل بگیرد، حمایت تأیید میشود.

- ورود به معامله

- در نزدیکی کمر (حمایت): با تأیید بازگشت قیمت، ورود به موقعیت خرید

- در نزدیکی شانه (مقاومت): در صورت نشانههای ضعف، ورود به موقعیت فروش

- حد ضرر و حد سود

- حد ضرر: کمی پایینتر از کمر یا بالاتر از شانه

- حد سود: معمولاً تا سطح بعدی حمایت یا مقاومت کاگی (شانه یا کمر قبلی)

مثال کاربردی

فرض کنید نمودار کاگی در سهمی مانند فولاد، چندین بار تا سطح ۶۵۰ تومان بالا رفته اما در آن نقطه برگشته است. این سطح، شانه محسوب میشود. بار دیگر که قیمت به این ناحیه میرسد و باز هم واکنش منفی نشان میدهد، میتوان آن را بهعنوان مقاومت معتبر در نظر گرفت و برای پوزیشن فروش اقدام کرد. در مقابل، اگر کاگی بارها در محدوده ۵۹۰ تومان بازگشت داشته، آن سطح کمر یا حمایت شما است.

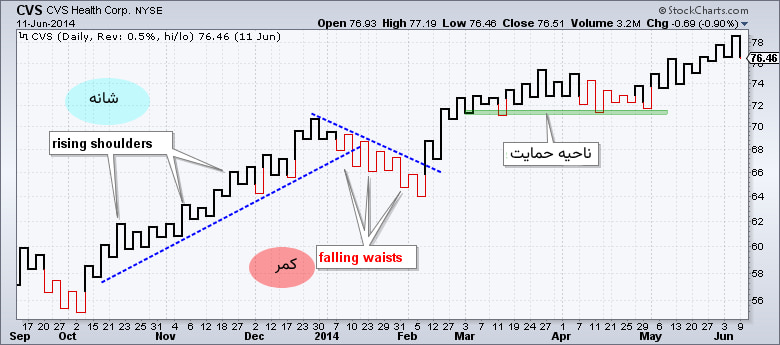

شناسایی ناحیه حمایت یا مقاومت با چند شانه یا کمر همسطح

در نمودار کاگی، زمانی که چند شانه (Shoulder) یا کمر (Waist) در یک سطح قیمتی مشابه تشکیل میشوند، این سطح بهعنوان یک ناحیه حمایت یا مقاومت قوی شناخته میشود. دلیل اهمیت این اتفاق، تکرار واکنش بازار به همان قیمت است که نشان میدهد فعالان بازار در آن محدوده بهطور مکرر سفارشگذاری کردهاند.

روش کار:

- شناسایی سطح تکراری: چند نقطه شانه یا کمر را که تقریباً در یک سطح قیمتی قرار گرفتهاند مشخص کنید.

تأیید ناحیه: بررسی کنید که قیمت در برخوردهای قبلی به این سطح، چند بار تغییر جهت داده است؛ هر چه تعداد برخوردها بیشتر باشد، اعتبار سطح بالاتر است. - انتظار برای بازگشت قیمت: صبر کنید تا بازار دوباره به این ناحیه نزدیک شود.

- دریافت سیگنال ورود: پس از لمس سطح، به دنبال یک نشانه تأییدی باشید؛ مثلاً تغییر ضخامت خط کاگی از Yin به Yang (برای خرید) یا از Yang به Yin (برای فروش)، یا مشاهده یک الگوی کندلی بازگشتی در نمودار قیمت.

- تعیین نقاط خروج: حد ضرر را کمی فراتر از ناحیه حمایت/مقاومت و حد سود را تا سطح کلیدی بعدی قرار دهید.

استراتژی ۹ شانه/کمر متوالی در نمودار کاگی

یکی از تکنیکهای شناختهشده در کار با نمودار کاگی، توجه به توالی ۹ شانه یا ۹ کمر متوالی است. این قانون توسط استیو نیسون مطرح شد و بر پایهی این ایده استوار است که وقتی قیمت چندین بار پشتسرهم در یک جهت حرکت کند، بازار به نقطهی اشباع نزدیک میشود و احتمال تغییر روند بالا میرود.

مفهوم استراتژی

در این روش، معاملهگر بهدنبال این است که پس از تشکیل ۹ شانه (Shoulder) یا ۹ کمر (Waist) پشتسرهم، نشانهای از بازگشت قیمت را شناسایی کند.

- ۹ شانه متوالی: نشان میدهد که قیمت بارها در سقفها متوقف شده و فشار فروش در حال افزایش است. این میتواند هشداری برای شروع روند نزولی باشد.

- ۹ کمر متوالی: بیانگر آن است که قیمت پیدرپی در کفها حمایت شده، اما توان ادامه نزول کاهش یافته است. در چنین حالتی احتمال بازگشت صعودی بیشتر است.

نحوه استفاده در معاملهگری

- ابتدا در نمودار کاگی تعداد شانهها یا کمرهای متوالی را بشمارید.

- وقتی به عدد ۹ رسید، وارد مرحلهی انتظار میشوید.

- منتظر یک سیگنال تأییدی بمانید؛ این سیگنال میتواند تغییر ضخامت خط کاگی (Yin → Yang یا Yang → Yin) یا یک کندل بازگشتی در نمودار قیمت باشد.

- نقطه ورود را بعد از این تأیید مشخص کنید.

- حد ضرر (Stop Loss) را کمی فراتر از آخرین شانه یا کمر قرار دهید و حد سود (Take Profit) را در سطح کلیدی بعدی بازار تنظیم کنید.

مثال کاربردی از استراتژی ۹ شانه/کمر متوالی در نمودار کاگی

فرض کنید در نمودار کاگی یک دارایی (مثلاً سهام فولاد) شاهد ۹ شانه متوالی در محدودهی ۲۰۰۰ تومان هستیم. این اتفاق نشان میدهد که قیمت بارها در همان سطح متوقف شده و توان صعود بازار بهتدریج کاهش یافته است.

- در این شرایط، معاملهگر باید احتمال وقوع بازگشت نزولی را در نظر بگیرد.

- با تغییر ضخامت خط کاگی از حالت Yang (ضخیم/صعودی) به Yin (نازک/نزولی) سیگنال اولیه فروش صادر میشود.

- نقطه ورود میتواند پس از تأیید این تغییر و مشاهده یک کندل بازگشتی نزولی در نمودار اصلی باشد.

- حد ضرر کمی بالاتر از آخرین شانه (۲۱۰۰ تومان) و حد سود در نزدیکی حمایت بعدی (مثلاً ۱۸۰۰ تومان) قرار داده میشود.

این مثال نشان میدهد که پس از تشکیل ۹ شانه یا کمر متوالی، بازار وارد فاز اشباع میشود و معاملهگر باید ذهنیت آماده برای برگشت بزرگ داشته باشد؛ چه بهصورت ورود به معامله جدید در جهت معکوس، چه با بستن موقعیتهای قبلی.

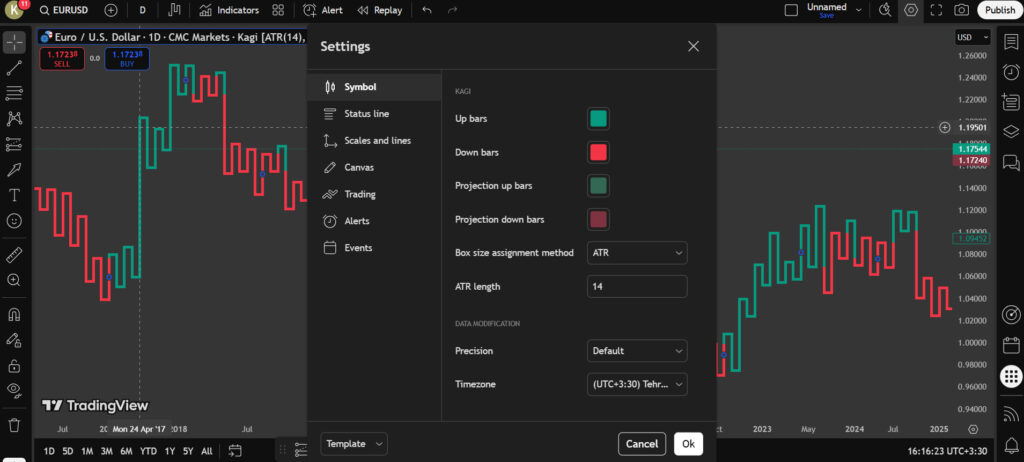

راهنمای گام به گام: چگونه نمودار کاگی را در تریدینگ ویو فعال و تنظیم کنیم؟

نمودار کاگی یکی از ابزارهای مفید برای تحلیل روند بازار است که در تریدینگ ویو نیز قابل استفاده است. در این بخش، مراحل گامبهگام فعالسازی و تنظیم این نمودار را توضیح میدهیم.

گام ۱: فعالسازی نمودار کاگی در تریدینگ ویو

- ورود به حساب کاربری: وارد حساب کاربری خود در تریدینگ ویو شوید.

- انتخاب نماد معاملاتی: در نوار جستجو، نماد مورد نظر خود را وارد کنید.

- انتخاب نوع نمودار:

- بر روی آیکون نوع نمودار (که بهطور پیشفرض روی “کندلاستیک” تنظیم شده) کلیک کنید.

- از منوی کشویی، گزینه “Kagi” را انتخاب کنید.

گام ۲: تنظیمات نمودار کاگی

- دسترسی به تنظیمات:

- بر روی نمودار راستکلیک کرده و گزینه “Settings” را انتخاب کنید.

- یا از نوار بالایی، آیکون چرخدنده را کلیک کنید.

- تنظیمات اصلی:

- Up Bars: رنگ و ضخامت خطوط صعودی را تنظیم کنید.

- Down Bars: رنگ و ضخامت خطوط نزولی را تنظیم کنید.

- Projected Up Bars: رنگ و ضخامت خطوط صعودی پیشبینیشده را تنظیم کنید.

- Projected Down Bars: رنگ و ضخامت خطوط نزولی پیشبینیشده را تنظیم کنید.

- تنظیم پارامتر بازگشت (Reversal Amount):

- Traditional: یک مقدار ثابت برای تغییر جهت نمودار تعیین میکند.

- Percentage (LTP): درصدی از قیمت آخرین معامله را بهعنوان معیار تغییر جهت استفاده میکند.

- ATR (Average True Range): مقدار ATR را برای تعیین میزان تغییر جهت استفاده میکند.

- توجه داشته باشید که در حالت ATR، پارامتر “ATR Length” را میتوانید تنظیم کنید که بهطور پیشفرض بر روی ۱۴ قرار دارد.

گام ۳: ادغام با بخش «انواع مدل تعیین پارامتر»

در نمودار کاگی، سه روش اصلی برای تعیین پارامتر بازگشت وجود دارد:

- مقدار ثابت (Traditional):

- در این روش، یک مقدار ثابت برای تغییر جهت نمودار تعیین میشود.

این روش ساده و قابل پیشبینی است، اما انتخاب مقدار مناسب ممکن است نیاز به آزمایش داشته باشد.

- در این روش، یک مقدار ثابت برای تغییر جهت نمودار تعیین میشود.

- درصدی از قیمت (Percentage):

- در این روش، درصدی از قیمت آخرین معامله بهعنوان معیار تغییر جهت استفاده میشود.

- این روش نیاز به تنظیم مجدد پس از تغییرات بزرگ قیمت ندارد.

- میانگین برد حقیقی (ATR):

- در این روش، مقدار ATR برای تعیین میزان تغییر جهت استفاده میشود.

- این روش نوسانات بازار را در نظر میگیرد و برای شرایط با نوسانات بالا مناسب است.

ترکیب نمودار کاگی با سایر ابزارهای تحلیل تکنیکال

هرچند نمودار کاگی بهتنهایی میتواند سیگنالهای ارزشمندی ارائه دهد، اما ترکیب آن با سایر ابزارهای تحلیل تکنیکال باعث میشود سیگنالها معتبرتر و ریسک معاملات کمتر شود. در این بخش، بررسی میکنیم که چگونه میتوان از ابزارهایی مانند میانگین متحرک و اندیکاتورها برای بهبود کیفیت تحلیل در کنار نمودار کاگی استفاده کرد.

ترکیب کاگی با میانگین متحرک (Moving Average)

یکی از سادهترین و درعینحال کاربردیترین روشها، استفاده از میانگین متحرک (مثلاً EMA 50) در کنار نمودار کاگی است. منطق کار این است که تغییر ضخامت خطوط کاگی تنها زمانی معامله شود که همجهت با میانگین متحرک باشد:

- سیگنال خرید معتبر: وقتی خط کاگی از نازک (Yin) به ضخیم (Yang) تغییر کند و قیمت بالاتر از میانگین متحرک 50 قرار داشته باشد.

- سیگنال فروش معتبر: وقتی خط کاگی از ضخیم (Yang) به نازک (Yin) تغییر کند و قیمت پایینتر از میانگین متحرک 50 باشد.

این فیلتر ساده کمک میکند بسیاری از سیگنالهای کاذب حذف شوند و فقط معاملات همجهت با روند اصلی گرفته شود.

ترکیب کاگی با اندیکاتورهای نوسانسنج (مثل RSI یا MACD)

برای کاهش خطاهای احتمالی، میتوان تغییر ضخامت خط کاگی را با سیگنالهای نوسانسنجها ترکیب کرد. بهعنوان مثال:

- اگر کاگی از Yin به Yang تغییر کند و در همان زمان RSI بالاتر از سطح 50 باشد، سیگنال خرید قدرت بیشتری دارد.

- اگر کاگی از Yang به Yin تغییر کند و MACD کراس نزولی داده باشد، احتمال ادامه ریزش بیشتر است.

برای مطالعه بیشتر: معنی نمودار خط شکسته